税務署は贈与の密告を待っている!情報提供の方法と活用先について

タグ: #脱税

税務署は、無申告の税務調査には多くの時間を費やします。

申告した人の情報は申告書から収集できますが、無申告者の情報はゼロから集めなければならないためです。その際に税務署が活用するのが、密告者からの情報提供。

特に贈与税については無申告になりやすい税目ですので、税務署も情報提供の価値を高く評価しています。では、そんな贈与の密告の仕方と、税務署の活用方法についてご説明します。

目次 [閉じる]

1.贈与税の申告漏れは税務署も把握しにくい

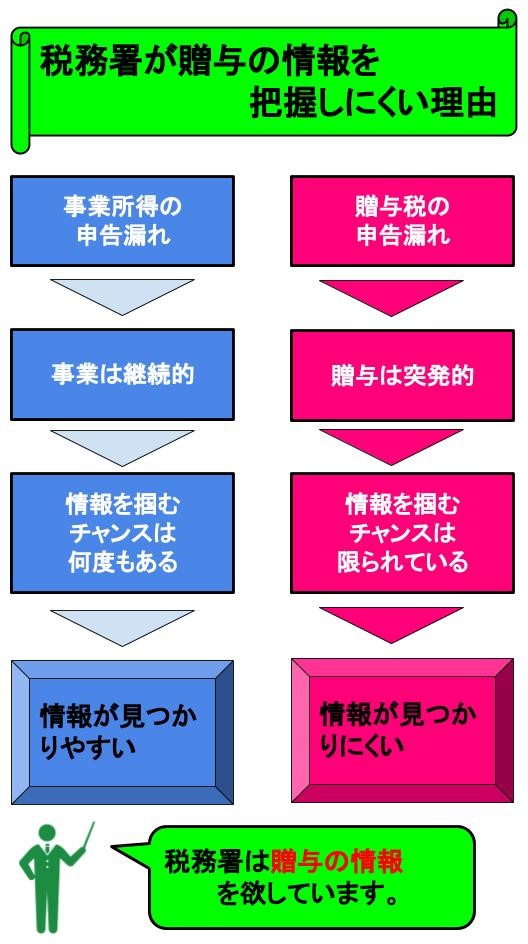

税金の中でも、税務署が把握しにくい税目は贈与税です。

把握するのが難しい理由は、贈与は突発的に行われる行為だからです。

事業経営には継続的な収入があり、毎年確定申告が必要になります。事業所得が無申告であっても、商売は公に行っているので実態を確認しやすく、税務署側も調査しやすいです。

一方、贈与は1度きりが多く、いつのタイミングで贈与行為が行われるか、税務署でもわかりません。また、単発贈与の場合、タイミングを見逃したら、贈与の無申告を把握することは難しいのです。ただ、贈与行為の情報があれば調べることが可能ですので、税務署は贈与に関する情報を常に求めています。

2.税務署の贈与税の無申告の取り締まり状況

贈与税は、無申告者が多い税目です。

そのため、税務署は無申告の取り締まりを積極的に行っています。

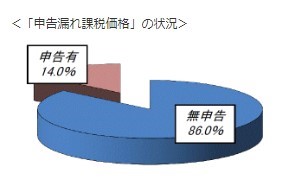

2-1.贈与税の無申告の調査割合は8割を超える

税務署が贈与税の調査をする割合は、過少申告よりも無申告が圧倒的に高いのが特徴です。平成29事務年度に行った贈与税の調査では、申告漏れとなった課税価格の86%は無申告によるものでした。

比較対象として、所得税の実地調査件数は49,012件(平成28事務年度)ですが、無申告の調査件数は7,612件と、無申告の調査割合は15.5%しかありません。

調査割合と、申告漏れ課税価格の比率は異なりますが、それでも贈与税の無申告調査割合が高いのは明確です。

2-2.不動産の贈与の情報は税務署にすぐに把握される

贈与税は税務署も把握するのが難しい税金ですが、不動産の贈与に関しては別です。

不動産の登記情報は、誰でも確認できます。

不動産の贈与をする場合、不動産をもらった人はかならず法務局で所有者の名義変更手続きをします。税務署は、登記情報によって『どの物件が』・『いつ』・『誰に』・『何が原因で名義変更した』について把握することができます。

そのため、税務署は不動産の贈与税の無申告を見逃すことは少ないのです。

2-3.税務署は預金贈与の情報を欲している

贈与税の調査の財産別の非違(間違い・申告漏れ)件数をみると、現金・預貯金の申告漏れは72.7%と、高い水準にあります。

出典:平成29事務年度における相続税の調査の状況について(国税庁)

現金預貯金の非違割合は高いですが、税務署が預金贈与のすべてを把握できているというわけではありません。

不動産の贈与の情報は、法務局で公にされているのでいつでも確認が可能ですが、預金の情報については、公にされていません。

税務署が銀行を調査できるのは、税務調査で必要と認められる場合に限ります。

そのため、情報収集だけを目的とした銀行調査はできないのです。

ただ、一般の方から不正について情報提供がされた場合は別です。

情報提供の内容が調査するに値する内容であれば、調査対象の案件となりますので、調査権限により銀行口座を調べることができます。ですので、情報提供は、税務署に対して税務調査をする大義名分を与える役割も担っています。

3.税務署に贈与の密告をする場合の流れ

税務署へ贈与の密告などの情報提供をする場合の流れをご説明します。

国税庁には情報提供窓口が用意されていますので、そちらから情報提供として密告することが可能です。

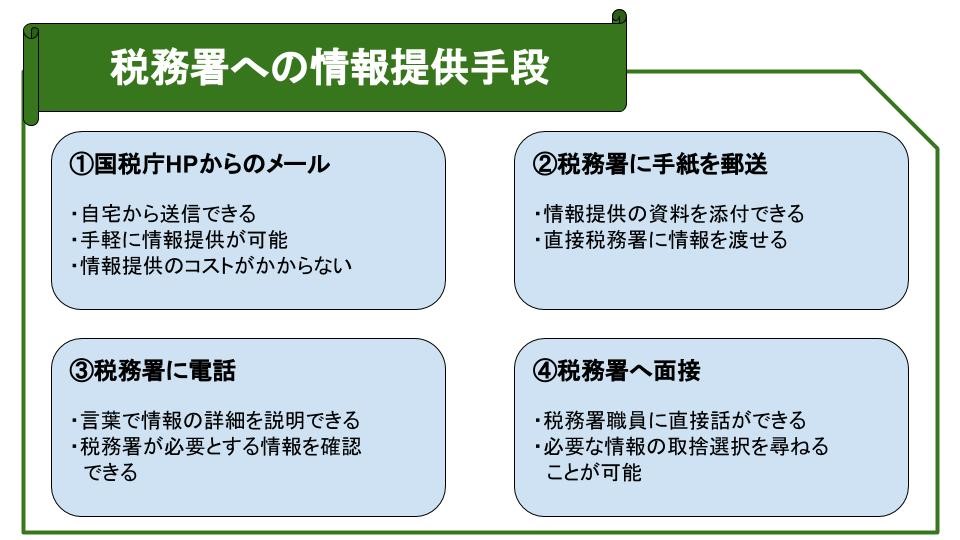

3-1.密告手段はメール・手紙・電話・面接の4種類

税務署への情報提供手段としては、メール・手紙・電話・面接の4種類あります。

メールの場合、国税庁ホームページの課税・徴収漏れに関する情報の提供(国税庁)から入力及び送信が可能です。

もし、国税庁に身元が知られたくない場合には、匿名での情報提供もできます。

手紙での情報提供は、情報提供の証拠となる書類などを添付したい場合に有効です。

また、文章で説明しにくい場合には、電話または直接税務署の窓口で情報提供もできます。情報提供する際の税務署の窓口は、総務課です。

税務署の窓口に行く場合、予約の必要はありませんが、事前に確認したい事項があれば税務署にお問い合わせください。

3-2.情報提供先は密告対象者の所轄税務署

情報提供をする税務署は、密告対象者の住所を管轄する税務署です。

税務署職員は、自身の所属する税務署の管轄となる納税者しか調査ができません。

管轄以外の税務署に情報提供をすると、担当税務署の特定と税務署間での手続きで、税務調査に取り掛かるのが遅くなります。

ただ、相手の住所が不明な場合には、自分の住んでいる場所を所轄する税務署に情報提供しても問題ありません。

3-3.情報提供が密告対象者にバレることはない

情報提供をする場合に、警戒するのが、自分が密告したことが相手に伝わることです。

しかし、税務署から密告情報が漏れることはありません。

理由は2つあります。

一つ目の理由は、税務署は密告の情報だけをもって調査の処分をしないためです。

税務署が調査の処分をする場合、調査相手に対して証拠を突き付けます。

預金贈与の漏れであれば、贈与事実を確認できるものを相手に提示します。

相手に提示できるのは、税務署が集めた証拠だけであり、密告情報を相手に提示することはありません。

二つ目の理由は、情報漏洩により、情報提供件数が減少するリスクがあるからです。

税務署への情報提供は、情報提供者が相手に特定されないことが前提です。

この前提条件が守られなければ、情報提供する人がほとんどいなくなるからです。密告は、税務調査には欠かすことのできない情報取得手段の一つです。

ですので、情報手段を失わないためにも、税務署は情報提供者が特定されないように配慮します。

4.情報提供を受けた際の税務署の行動

密告をした話は耳にすることがありますが、密告情報により税務調査が行われたとの話は聞きません。なぜなら、税務署は情報提供者に調査をしたかどうかの内容を、一切伝えないからです。

4-1.税務署は具体的な情報以外では行動に移さない

税務署に提供される情報には、さまざまあります。

具体的な金額や金融機関名についての情報もあれば、「お隣さんがお金を隠し持っているらしい」など、噂程度の情報もあります。

税務署職員も調査する人数に限りがありますので、提供された情報が調べるに値しないと判断すれば、情報提供があっても税務調査は行われません。

4-2.税務署に調査してもらうには価値ある情報を提供すること

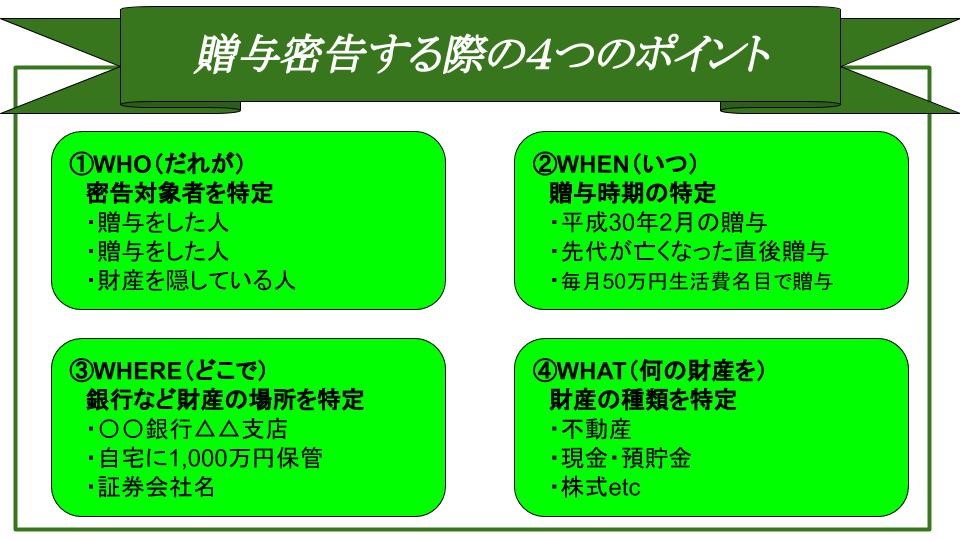

税務署に調査してもらいたい場合には、税務署に税務調査を行うに値する情報だと認識させる必要があります。『誰が』・『いつ』・『どこで』・『どんな財産を渡したか』が判明すれば、税務署は税務調査の行動にシフトします。

4-3.情報提供をしても調査結果を知ることはできない

情報提供をした立場からすると、税務調査の有無や、調査結果を知りたくなります。

しかし、税務署は情報提供者に調査結果を伝えることはありません。

税務調査の情報は、調査を受ける人物の個人情報に該当するためです。

<確認事項>

ご提供いただいた情報は、関係する国税局・税務署に回付し、税務署等における税務調査等に活用させていただく場合があります。

ご提供いただいた情報に関する調査の実施の有無や経過、結果等については、守秘義務の関係上お答えすることはできませんのでご理解ください。

ご提供いただいた情報については、回答及び受理確認の連絡は行っておりませんのでご了承ください。

引用:情報提供に当たっての確認事項(国税庁)

5.相続のタイミングで贈与がばれる!贈与税も適正な申告を

最初の章で、「現金贈与の事実は税務署が把握しづらいため密告を待っている」と述べました。

「では、現金で贈与して密告にも注意すれば贈与税申告をしなくても税務署にはばれないのでは?」と思われる方もいるでしょう。

しかし、それは大きな誤解です。詳しくは「贈与税の申告漏れ・脱税は必ずばれる!贈与がばれる事例を一挙紹介」の中でご紹介していますが、現金贈与も相続の時点で高い確率で税務署にはばれてしまいます。

密告はあくまで相続以前の時点で贈与の事実をつかむための手段であり、相続が発生するとそれをきっかけとした預金移動調査等で贈与があったことはすぐに分かってしまうのです。

指摘されるのが後になればなるほどペナルティも大きくなるので、「密告に気を付ければ良い」わけではなく、適正に申告することが重要であると言えます。

幸い、贈与税には税額を控除する様々な特例が設けられています。

必要に応じて税理士に相談しながら、適切な節税を行いながら正しい申告をするようにしましょう。

【関連記事】

贈与税が非課税になる!生前贈与全8パターンを徹底解説

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。