相続税申告を別々にすると税務調査の対象に!

タグ: #税務調査

相続税の申告は、相続人全員が連名で行うことが通例になっていますが、連名で提出できない場合は別々に申告することもできます。

しかし、相続税申告を別々に行うと各相続人の申告内容が一致しない場合があり、税務署が調査に乗り出すこともあります。

この記事では、相続税申告を別々に行うとどのような問題があるか、相続税専門の税理士が詳しくご紹介します。

目次 [閉じる]

1.相続税申告を別々にすることは可能

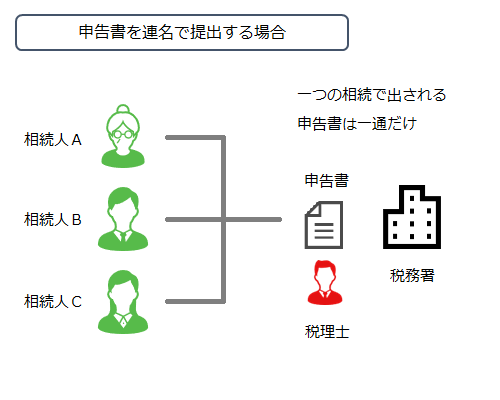

相続税の申告書は、同じ被相続人から遺産を相続した人が連名で作成して提出することになっています。

ただし、必ず連名で申告しなければならないわけではなく、別々に申告することもできます。

たとえば、次のような場合では相続人どうしで意思疎通ができず、相続税申告書を連名で提出することは困難になります。

- 遺産相続をめぐって相続人どうしでもめている場合

- 生前贈与、保険金、死亡退職金など財産を隠している相続人がいる場合

- 相続税申告に協力的でない相続人がいる場合

相続税申告に協力的でない相続人がいて申告期限までに連名で申告できない場合は、申告書を提出できる人だけ先に提出するという対応を取ることもやむを得ません。

2.相続税申告を別々にすることの問題点

制度の上では相続税申告を別々にすることができますが、実際に別々に申告すると次のような問題が起こります。

- 同じ相続で相続人ごとの申告内容が一致しない

- 申告書の作成を別々の税理士に依頼すると報酬の合計が高くなる

ここでは、これらの問題点の背景を詳しくお伝えします。

2-1.同じ相続で相続人ごとの申告内容が一致しない

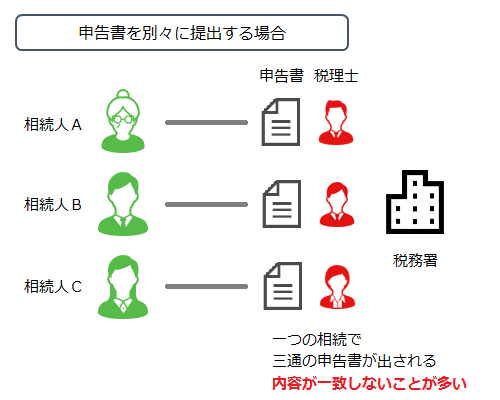

相続税申告書を連名で提出すると、一つの相続について提出される申告書は一通だけです。また、申告は別々でも関与する税理士(税理士法人)が同じであれば、それぞれの申告書の内容は一致します。

しかし、相続税申告を別々にする場合は、関与する税理士も別々になることが多いです。相続人どうしの関係が悪化していて、他の相続人が依頼する税理士は信用できないという感情があるためです。

相続税の申告が別々で関与する税理士も別々になると、同じ被相続人からの相続について内容が異なる複数の申告書が提出されることになります。

本来、同じ相続であれば、別々に申告しても申告内容は一致するはずですが、実際は次のような理由で申告内容がバラバラになります。

- ある相続人が生前贈与、保険金、死亡退職金などを隠して、他の相続人に知らせていない

- 不動産は税理士によって評価額が異なる

財産を隠している相続人がいれば、遺産総額がいくらであるかという認識が相続人どうしで一致しないため、申告内容も一致しません。財産を隠す動機には、「他の相続人に知られると財産を取られるのではないか」という不安感があります。しかし、保険金や死亡退職金は受取人が決まっているもので、そもそも相続で分け合うものではありません。

また、相続財産に不動産があると、申告内容が一致しないことが多くなります。不動産の評価方法は「財産評価基本通達」で細かく定められていますが、税理士によって解釈が異なることが珍しくなく、同じ不動産であっても異なる評価額が計算されます。

同じ相続で申告内容が異なる問題を解決するため、相続人の了承を得たうえで、税理士どうしで申告内容のすり合わせを行う場合もあります。一方、トラブルを嫌って申告内容の調整に消極的な税理士もいるようです。

2-2.別々の税理士に依頼すると報酬の合計が高くなる

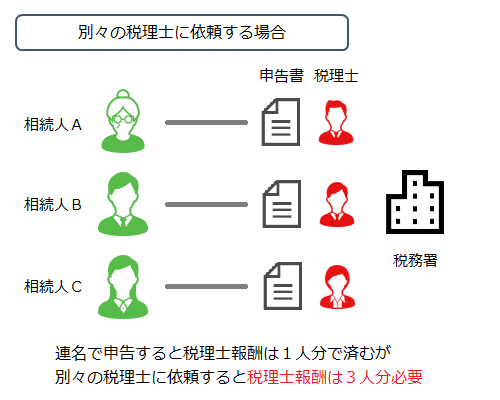

相続人がそれぞれ別々の税理士(税理士法人)に申告書の作成を依頼すると、その人数(法人数)だけ報酬が必要になり合計額が高くなってしまいます。

相続税申告の税理士報酬は、故人が残した遺産の総額で決まることが大半です。相続人の数に応じて報酬が変動することもありますが、あくまでも相続人全員の人数で計算するため、申告が連名であっても別々であっても影響はありません。

相続人がまとまって1人の税理士に依頼すれば税理士報酬は1人分で済みますが、3人の相続人がそれぞれ異なる税理士に依頼すれば税理士報酬は3人分必要になります。

相続税申告を別々にするという時点で相続人どうしの関係は悪化しているため、もはや税理士報酬を気にする場合ではないかもしれません。しかし、単純に考えても費用は何倍にもなり、決して無視できるものではないはずです。

3.相続税申告の内容がバラバラなら税務調査の対象になることも

同じ被相続人からの相続で、複数の相続人からそれぞれ異なる内容の相続税申告書が提出されている場合は、税務署による調整が行われる場合があります。

まず、相続人どうしで話しあって内容をすり合わせるよう促したうえで、それでもまとまらなければ税務調査を実施します。

ただし、すべての事案で税務調査に踏み切るわけではありません。基準が明確ではないため一概には言えませんが、申告内容がバラバラで、かつ税額が過少に申告されている場合は税務調査が行われる可能性が高くなります。

税務調査が行われると修正申告を求められ、過少申告加算税と延滞税が課されます。また、他の相続人から隠そうとしていた財産は、調査の過程で明らかになってしまいます。

4.別々に申告せざるを得ない場合は

ここまでご説明したとおり、相続税の申告書を別々に提出してもメリットはありません。できるだけ相続人全員の連名で提出することをおすすめします。

しかし、相続人同士で遺産分割を巡って揉めてしまった時など、別々に申告せざるを得ないケースもあります。その場合は、税理士に依頼した方が良いでしょう。

別々に申告する場合は申告内容を他の相続人と一致させることが推奨されますが、揉めているケースでは、一致させるための話し合いや作業がスムーズにいかなかったり、苦痛であるといった声が多く聞かれます。

第三者である税理士を間に入れることで、相続人同士で話し合うよりもスムーズに進められるメリットがあります。

また、別々に相続税申告をする場合は通常の相続税申告より注意するべき点が増えるため、相続税申告の経験が豊富な税理士に依頼すると良いでしょう。

税理士法人チェスターは年間3,076件を超える相続税申告実績がある相続税専門の税理士法人です。

グループ会社に相続問題に強い法律事務所もあり、相続税申告だけではなく相続トラブルのご相談にも併せて対応することができます。

相続税申告が必要なお客様の初回面談を無料で行っておりますので、別々に相続税申告をしなければならないケースでもまずはお気軽にご相談ください。

【関連記事】

相続が「争族」になるのはどんなケース?争族を未然に防ぐ対策とは?

相続トラブル9個の事例と予防策!

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。