路線価マップから評価額を知る方法。調べ方や計算方法などを解説

タグ: #相続税評価

土地の相続税を計算するときには、相続税評価額を明らかにしなければいけません。その計算に必要な路線価を調べるのに必要になるのが、路線価マップです。調べるための手順や路線価が分からない場合の対処法も紹介します。

目次 [閉じる]

1.土地の路線価を確認しよう

相続税の計算をする際には、土地の『路線価』を用います。路線価を使った相続税評価額の計算方法や、注意点をチェックしましょう。

1-1.路線価は相続税の計算に使われる

主要な道路に面した宅地に設定されている、1平米あたりの価格が路線価です。相続税の計算に必要な相続税評価額は『路線価×地積(土地の面積)』で求められます。

路線価は路線価マップで、地積は固定資産税の納税通知書に記載されています。相続税評価額を計算する際は、事前に確認しておきましょう。

1-2.古い路線価を参考にしないよう年度を確認

路線価は『毎年7月1日』に発表されています。例えば2020年1月1日~12月31日に適用されるのは、20年7月1日に発表されたものです。

20年中に発生した相続であれば、20年7月1日発表の路線価で計算します。一方21年1月に発生した相続は、その時点ではまだ計算できません。

適用される路線価は21年7月1日に発表されるため、それまで計算を待ちましょう。誤って古い数値を使用すると、相続税評価額が変わる可能性があります。相続税の金額も本来と異なるものになってしまうので、年度をよく確認して用いることが大切です。

2.国税庁ホームページで確認できる

路線価を調べるには、国税庁のホームページを利用することが可能です。路線価マップで対象となる土地の路線価を確認する方法を解説します。

2-1.「路線価図・評価倍率表」にアクセス

国税庁のホームページには『路線価図・評価倍率表』が用意されています。このページから路線価の確認が可能です。

まずは日本地図内かページ下部の都道府県名から、相続した土地のある都道府県をクリックしましょう。次に『路線価図』の項目に進み、市区町村と町名を選択します。

最後に町名の右側に表示されているページ番号をクリックすると、路線価図が表示される仕組みです。

2-1-1.「全国地価マップ」からも閲覧可能

『全国地価マップ』は、一般財団法人資産評価システム研究センターが運営するサービスです。『相続税路線価等』という表示から、該当の都道府県と市区町村を選択すると、地図上で路線価がチェックできます。

地図を動かすことはもちろん、住所や近隣施設名での検索もできるため、手軽に探せて便利です。

2-2.路線価の見方

マップをチェックすると、道路に『220D』といった数字とアルファベットの組み合わせが記載されています。路線価はこの数字部分です。

220Dであれば『220千円』のため、路線価は22万円と分かります。一つの道路にのみ面した土地であれば、比較的簡単に確認できるのです。

二つの道路に面した土地では、利便性を考慮し『二方路線影響加算』を行います。あらかじめ定められている加算率で計算した金額をプラスし、相続税評価額を計算します。

また路線価の周りの黒塗りや斜線は、地区区分の表示です。黒塗りは黒塗り側の道路沿いのみに該当し、斜線は斜線側の路線には該当しないことを表しています。

2-3.借地の場合は借地権割合を使い計算

土地が借地の場合には『借地権割合』も利用します。先に挙げた220Dの例であれば、アルファベットの 『D』が借地権割合を表す記号です。割り当てられているアルファベットごとに下記の通り設定されています。

- A:90%

- B:80%

- C:70%

- D:60%

- E:50%

- F:40%

- G:30%

220Dの土地であれば路線価は22万円です。次にDが付いているため、借地権割合の60%を22万円に乗じます。その結果、借地としての路線価は13万2000円と計算できます。

3.マップで路線価が分からなかったときは?

マップだけでは路線価を調べられない場合もあります。紹介した手順で分からなかったときの対処法をチェックしましょう。

3-1.前面道路に路線価が付いていない場合

路線価方式で土地を評価する地域内であっても、前面道路に路線価が付いていない土地もあります。相続税評価額を計算しようとしても、これでは不可能です。

そういった場合には、税務署へ『特定路線価設定申出書』を提出し、個別に路線価を設定してもらいましょう。申請から設定までは早くても1カ月ほどかかるため、できるだけ早めに手続きするとスムーズです。

なお申請できるのは、チェックシートの項目全てが『はい』となったケースに限られます。

対象となる年の路線価は公開されているか、特定路線価の設定は相続税のためか、土地は路線価方式により評価する地域内にあるか、などのチェック項目があるため、回答した上で手続きしましょう。

3-2.路線価が設定されていない地域の場合

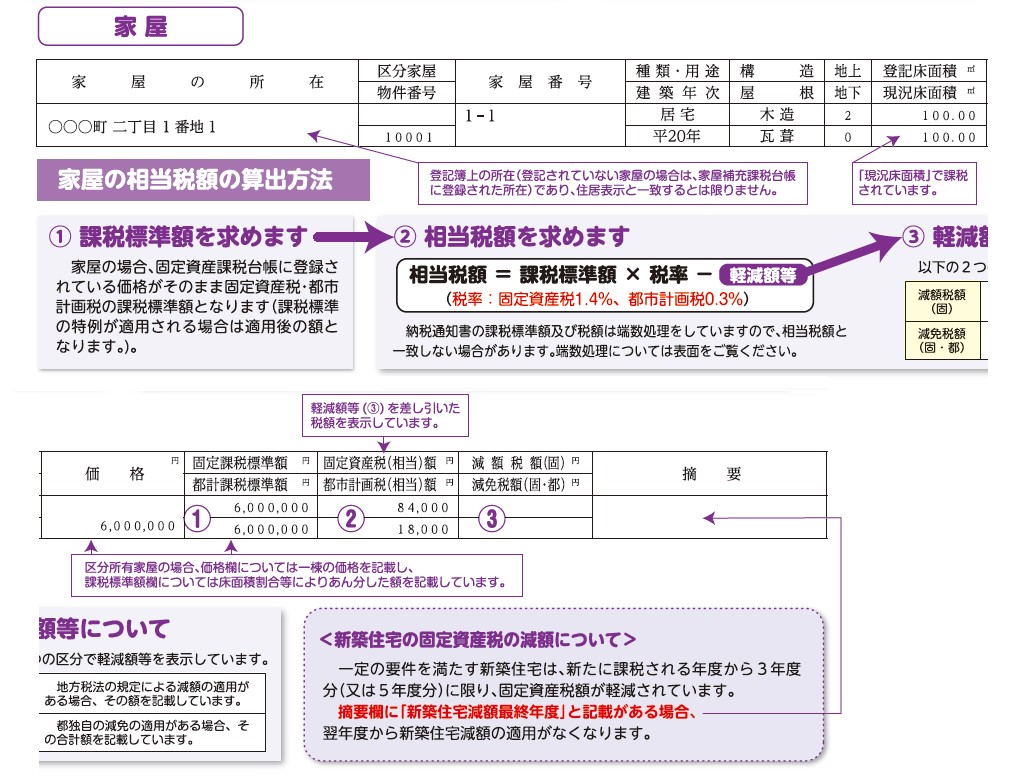

地域によっては、土地の評価を路線価方式では行わないこともあります。そのような地域では『倍率方式』で相続税評価額を計算しましょう。計算式は『固定資産税評価額×倍率』です。

固定資産税評価額は、市町村から送付される課税明細書で確認できます。倍率は国税庁のホームページへアクセスし、『路線価図・評価倍率表』で対象の土地がある地域を調べます。

4.路線価マップで納税額をシミュレーションしよう

相続した土地の納税額を調べるには、まず路線価をチェックしましょう。国税庁のホームページや全国地価マップを使用すると簡単です。

一つの道路にだけ面している土地であれば、表示されている路線価で相続税評価額を計算できます。二つの道路に面している土地は、利便性を考慮し二方路線影響加算をします。

また借地であれば、借地権割合を用いた計算が必要です。中には路線価が設定されていない地域もあります。税務署へ特定路線価の設定を申請するか、倍率方式で計算する地域なら固定資産税評価額で求めましょう。

計算が複雑で難しいと感じるときには、税理士法人チェスターをはじめ税理士に相談するのもよいでしょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。