特定路線価を使わない方法も!特定路線価の申請・手続きを解説!

タグ: #相続税評価

相続税の計算で土地を評価するとき、道路に路線価がついている地域では、土地に接した道路の路線価を使います。

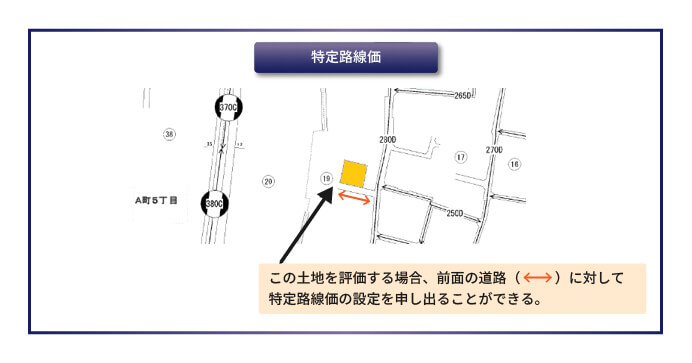

しかし、周囲の道路には路線価がついているのに、評価する土地に接した道路に路線価がついていない場合があります。このような場合は、税務署に「特定路線価」の設定を申請して、路線価をつけてもらうことができます。

この記事を読んでいる人は、相続した不動産の中に路線価がついていない土地があって、どのように評価したらいいのかと悩んだ結果、特定路線価という言葉を知ったと思います。

この記事では、相続税専門の税理士が特定路線価についての基礎知識や注意点をご紹介します。特定路線価の手続きについて詳しいことを知りたい人は、ぜひ参考にしてください。

なお、路線価を利用した一般的な土地評価の方法等については「相続税路線価とは?調べ方・見方・土地評価額の計算方法を解説」をご覧ください。

目次 [閉じる]

1.特定路線価とは?

市街地のように道路に路線価がついている地域(路線価地域)で土地を評価するときは、土地が接している道路の路線価に土地の面積を乗じて計算します。

しかし、路線価地域であっても、路線価がついていない道路があります。

路線価地域で路線価がついていない道路に接した土地を評価する場合は、税務署に申し出て路線価を設定してもらうことができます。この路線価を「特定路線価」といいます。

特定路線価は、相続税と贈与税の申告以外の目的で設定することはできません。

1-1.特定路線価を申請するには

特定路線価を申請するには、次の条件を満たしている必要があります。

- その年の路線価がすでに発表されていること(路線価は毎年7月に発表されます)。

- 申請の理由が、相続税・贈与税の申告のためであること。

- 評価する土地は、路線価地域にあること。

- 評価する土地は、路線価がついていない道路のみに接していること。

- 特定路線価を設定したい道路は、評価する土地の利用者以外の人も通行すること。

- 特定路線価を設定したい道路は、建物の建築が可能な建築基準法上の道路であること。

これらの条件をすべて満たしていて特定路線価を申請したいときは、次の書類を税務署に届け出ます。

- 特定路線価設定申出書

- 別紙 特定路線価により評価する土地等及び特定路線価を設定する道路の所在地、状況等の明細書

- 物件案内図、地形図、写真など

東京国税局管内など地方によっては、所轄税務署以外に特定路線価の設定を担当する税務署が定められています。届け出先については、事前に確認することをおすすめします。

特定路線価の設定には1か月程度の期間がかかります。

2.特定路線価の申請は義務ではない

路線価がない道路に接した土地を評価する場合、必ず特定路線価を申請しなければならないわけではありません。特定路線価を申請しなくても、次のような方法で土地を評価することができます。

2-1.旗振評価

旗振評価は、路線価のある道路を前面道路として評価する方法です。

まず、路線価がない道路と路線価のある隣接地(前面宅地)を含めた区画について、前面宅地の路線価を使って評価額を求めます。次に、前面宅地と対象地を含めた全体の評価額から、前面宅地の評価額を差し引きます。

3.特定路線価と旗振評価のバランスで判断

路線価地域で路線価がついていない道路に接している土地を評価する場合は、特定路線価を申請するほか、旗振評価で評価することもできます。

相続税の節税のためにも、土地の評価額はできるだけ低く抑えたいものです。どちらの評価方法を使うかは、それぞれの価格のバランスで判断することが重要になります。

3-1.特定路線価を申請すれば必ず使わなければならない

特定路線価の申請は義務ではありませんが、特定路線価を申請した場合は、必ず特定路線価を使って土地を評価しなければなりません。仮に、特定路線価を申請して土地の評価が割高になったとしても、旗振評価で評価し直すことはできません。

特定路線価は申請してみなければどれぐらいの金額になるかはわかりませんが、固定資産税路線価を参考に予測することができます。

固定資産税路線価は相続税の路線価に比べて細かく設定されています。ただし、価格が低く設定されているため、そのまま使うことはできません。路線価がついている近くの道路と比較して、次の算式のように調整します。

=路線価がある道路の路線価÷路線価がある道路の固定資産税路線価×前面道路の固定資産税路線価

固定資産税路線価は、一般財団法人資産評価システム研究センターが公開している全国地価マップで確認することができます。

参考)全国地価マップ

3-2.旗振評価が著しく低い場合は税務署に否認されることも

土地を旗振評価で評価すると、評価額が低くなる傾向があります。ただし、周囲の土地に比べて評価額が著しく低くなると、税務署に否認される可能性があります。

また、道路の奥行が長く、本来は特定路線価を設定する必要があるのに旗振評価で評価を行い、評価額が著しく低くなる場合には税務署に否認される可能性があります。

4.特定路線価か旗振評価か?迷った際には税理士に相談しよう

以上、路線価地域で路線価がない場合の土地評価で使う特定路線価の申請についてお伝えしました。特定路線価は税務署に申請することで設定できますが、申請した場合は必ず特定路線価で評価しなければなりません。特定路線価以外の評価方法には、旗振評価という方法もあります。

相続税を抑えるためには、これらの価格のバランスを見極めることが大切ですが、専門的な知識がなければ難しいものです。路線価がない土地を相続した人は、相続税専門の税理士に相談しましょう。その際相続税申告ごと依頼すれば、どちらで評価すれば良いかの判断だけではなく、特定路線価の方が良い場合には特定路線価の申請から、その他の財産の評価や相続税申告書の作成まで全てお任せできるのでおすすめです。

相続税専門の税理士法人チェスターでは、年間3,076件を超える相続税申告のほとんどで土地の評価を行っており、特定路線価や旗振評価での評価実績もあります。相続税申告が必要な方の初回面談を無料で行っておりますので、お気軽にお問合せください。

【関連記事】

相続税の土地評価の方法を、税理士が初心者にも分かりやすく教えます

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。