孫にも相続税はかかります!!課税の負担を軽減する方法とは?

もし、あなたが孫に財産を残したいとお考えでしたら、生前に相続税の対策を立てておくことが大切です。

孫は法定相続人でないから相続税がかからないとお考えでしたら、それは誤解です。被相続人から財産を受け継いだのであれば、法定相続人でない孫でも相続税を納める義務があります。せっかく孫に財産を残しても、それは同時に孫に相続税を負担させることになってしまいます。

この記事では、孫に課税される相続税の概要と、孫に課税される相続税の負担を軽くする方法についてお伝えします。

1.孫にも相続税は課税される

被相続人の孫は、民法上の法定相続人ではありませんので、通常は相続税の課税対象となりません。しかし、孫に財産を残したいとの思いから、遺言で孫に財産を受け継がせることを意思表示したり、生命保険の受取人を孫にしたりすると、これらの財産を受け取った孫には相続税の申告義務が生じます。

また、被相続人より先に相続人である子が亡くなり、その子である孫が財産を取得した場合(代襲相続)についても、相続税の納税義務が生じます。

これらの方法で孫が遺産を受け取った場合は、相続税が課税されます。

1-1.遺言で遺産を取得した孫は相続税を納める義務がある

相続税は、被相続人から受け取った遺産に対して課税されるものです。遺産を受け取った人は、相続税を申告し、納税する義務があります。

先ほどお伝えしたように、代襲相続の場合を除いて、孫は法定相続人ではありません。しかし、遺言で遺産を取得した場合、被相続人の死亡によって生命保険金を取得した場合は、法定相続人ではありませんが、相続税の納税義務が生じますので、この点に注意を要します。

このように、孫が遺産を受け取ったときに、相続税を納める義務が生じる場合は、暦年課税贈与の生前贈与加算の対象となるため、特に注意を要します。

1-2.代襲相続人でない孫や孫養子の相続税は2割加算される

孫への相続で気をつけたいのは、「孫の相続税は2割加算される」という点です。

下記にあてはまらない人が遺産を受け取った場合は、相続税が2割加算されます。

- 配偶者

- 親・子など1親等の血族

- 代襲相続人となる孫

つまり、代襲相続人でない孫が遺産を受け取った場合は、相続税は2割加算されます。

ここまでの説明で、「孫を養子にすれば2割加算されずに済むのではないか」というアイディアが思い浮かぶかもしれません。しかし、実際にそのようにして2割加算を免れるケースが多かったため、孫養子についても相続税が2割加算されるようになっています。

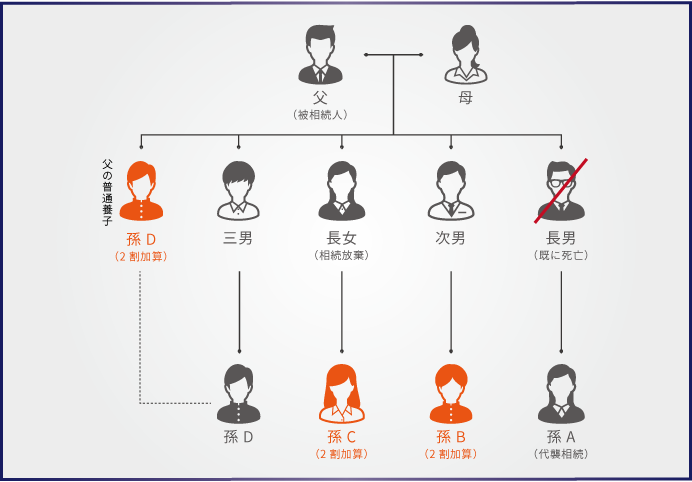

図1に相続税が2割加算される場合とされない場合の例を示します。

図1:相続税が2割加算される場合とされない場合

図1の例では、A、B、C、Dの4人の孫は父(被相続人)から遺産を受け取っています。

- 4人の孫のうち、相続税が2割加算されないのは長男の代襲相続人である孫Aだけです。他の3人はいずれも相続税が2割加算されます。

- 長女は相続放棄しているため、孫Cは代襲相続人ではありません。

- 孫Dは父(被相続人)の普通養子ですが、孫養子は代襲相続人でない限り相続税が2割加算されます。

孫に財産を受け継がせると、相続が一代飛ぶことになり、課税を1回免れることにもなります。孫に対する相続税額を2割加算することには、課税の公平性を保つ目的があります。また、孫は被相続人の財産形成や維持管理に対する貢献が少ないであろうという考え方も、2割加算の制度背景となっています。

2.孫に課税される相続税の負担を軽くする方法

ここまでお伝えしてきたように、孫に財産を受け継がせると孫の受け継いだ財産相続税の課税対象とされ、代襲相続といった事情がない限り、通常の税額に2割加算されます。

贈与税の非課税制度や相続時精算課税制度を活用した生前贈与を行うことで、孫に課税される相続税の負担を軽くすることができます。生前贈与は贈与者と受贈者の双方の合意があれば成立するので、法定相続人でない孫にも財産を受け継がせることができます。

生前贈与にはこうしたメリットがある一方、孫に過大な額を贈与して、のちに自身の生活資金に困るという問題も起こっています。孫への生前贈与は専門家の助言を得ながら、計画的に行うことが大切です。

なお、相続時精算課税制度についてはこの後説明しますが、更に詳しい解説は「相続時精算課税制度とは|必要書類や手続きを分かりやすく解説」で行っていますので、必要に応じて参照してください。

2-1.贈与税の非課税制度を活用する

貯蓄のある高齢者層から消費意欲が旺盛な若年層への資金の移転を支援するため、さまざまな贈与税の非課税制度が設けられています。

これらの制度を活用した生前贈与をすることで、亡くなったときの遺産が少なくなり、相続税の負担を軽くすることができます。

下の表は、贈与税の非課税制度のうち、孫への生前贈与に適用できるものの一覧です。

表1:孫への生前贈与に適用できる贈与税の非課税制度

| 非課税となる対象 | 非課税限度額 | 口座管理 | 受贈者の要件 | 期間 |

|---|---|---|---|---|

| 住宅取得等資金の贈与 | 500~1,000万円 | なし | ・贈与者の直系卑属 (子や孫など) ・贈与を受けた年の1月1日時点で18歳以上 (令和4年3月31日以前は、 1月1日時点で20歳以上) ・贈与を受けた年の所得が2,000万円以下など | 令和8年12月31日まで |

| 教育資金の一括贈与 | 1,500万円 (うち学校以外に支払うものは500万円) | あり | ・30歳未満 ・贈与の前年の所得が1,000万円以下 | 令和8年3月31日まで |

| 結婚・子育て資金の一括贈与 | 1,000万円 (うち結婚資金は300万円) | あり | ・18歳以上50歳未満 (令和4年3月31日以前は、20歳以上50歳未満) ・贈与の前年の所得が1,000万円以下 | 令和9年3月31日まで |

2-1-1.住宅取得等資金の贈与を受けた場合の贈与税の非課税制度

父母や祖父母など直系尊属から住宅取得のための資金を贈与された人が、その資金を一定の期日までに自宅の取得などに充てて、その自宅に入居した場合、一定の金額を限度に贈与税が非課税となります。

この制度の適用を受けるためには、納税額がなくても贈与税の申告書を提出することが必要です。

非課税限度額は表2のとおりです。

表2:住宅取得等資金の贈与を受けた場合の贈与税の非課税限度額(令和4年1月1日以後に贈与があった場合)

| 省エネ等住宅 | 一般の住宅 |

|---|---|

| 1,000万円 | 500万円 |

この制度は、令和8年12月31日までに資金の贈与が行われた場合に適用できます。受贈者は次の要件を満たしていることが必要です。

- 贈与者の子や孫など直系卑属であること。

- 贈与を受けた年の1月1日時点で18歳以上であること。

(贈与が令和4年3月31日以前の場合は、贈与を受けた年の1月1日時点で20歳以上であること。) - 贈与を受けた年の所得が2,000万円以下であること。

(取得する家屋の面積が40㎡以上50㎡未満の場合は1,000万円以下であること。)

このほか、自宅の面積、建築の時期などについてもさまざまな要件があります。

2-1-2.教育資金の一括贈与を受けた場合の贈与税の非課税制度

30歳未満の人が教育のための資金として父母や祖父母など直系尊属から贈与を受けた場合、1,500万円まで贈与税が非課税となる制度です。非課税限度額1,500万円のうち、学習塾や習い事など、学校以外に支払うものは500万円までです。

(贈与が平成31年4月1日以後の場合は、受贈者の前年分の所得が1,000万円を超えていると適用できません。)

この制度は金銭を贈与するだけでは適用できず、信託銀行などの金融機関に開設した教育資金口座に入金し、金融機関を通して教育資金非課税申告書を提出する必要があります。

受贈者は、教育資金口座から引き出した金額を教育に使ったことを証明するために、領収書などを金融機関に提出しなければなりません。

受贈者が30歳になるなど一定の条件にあてはまるときや教育資金口座の残高が0になって契約終了の合意があったときは、教育資金口座の契約が終了します。口座に残額があれば、その年の贈与税の課税対象になります。

受贈者が亡くなった場合も教育資金口座の契約は終了しますが、口座の残額に贈与税は課税されません。

贈与者が亡くなった場合は、一定の事由にあてはまる場合を除いて、口座の残額に対し相続税が課税されます。

2-1-3.結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度

18歳以上50歳未満の人(※)が結婚や子育てのための資金として父母や祖父母など直系尊属から贈与を受けた場合、1,000万円まで贈与税が非課税となる制度です。非課税限度額1,000万円のうち、結婚のための資金は300万円までです。

(※:贈与が令和4年3月31日以前の場合は、20歳以上50歳未満の人となります。)

(贈与が平成31年4月1日以後の場合は、受贈者の前年分の所得が1,000万円を超えていると適用できません。)

「教育資金の一括贈与を受けた場合の贈与税の非課税制度」と同様に、金融機関に開設した結婚・子育て資金口座に入金し、金融機関を通して結婚・子育て資金非課税申告書を提出する必要があります。

受贈者は、結婚・子育て資金口座から引き出した金額を結婚や子育てに使ったことを証明するために、領収書などを金融機関に提出しなければなりません。

受贈者が50歳になったときや結婚・子育て資金口座の残高が0になって契約終了の合意があったときは、結婚・子育て資金口座の契約が終了します。口座に残額があれば、その年の贈与税の課税対象になります。

受贈者が亡くなった場合も結婚・子育て資金口座の契約は終了しますが、口座の残額に贈与税は課税されません。

ただし、贈与者が死亡した場合は、結婚・子育て資金口座の残額は、贈与者の死亡による相続税の課税対象となります。

2-2.相続時精算課税制度を活用する

相続時精算課税制度は、贈与税が課税されずに、または課税されたとしても少ない負担で生前贈与ができる制度です。受贈者1人あたり年間110万円の基礎控除額があるほか、特別控除額は2,500万円と大きく、かつ贈与者ごと、受贈者ごとに適用できます。

生前贈与を受けるときに相続時精算課税を適用すると、課税対象から基礎控除額+最大2,500万円が控除され、贈与税の負担が軽くなります。その後、贈与者が亡くなったとき、相続財産に生前贈与された部分(基礎控除額を除きます。)を加えて相続税を計算します。生前贈与で贈与税を納めていれば、相続税からその部分を差し引きます。

立法当初は親子の間でだけ適用できる制度でしたが、平成27年1月1日以後、祖父母と孫の間でも適用できるようになりました。

2-2-1.適用できる人・対象となる財産

相続時精算課税が適用できるのは、原則として60歳以上の父母・祖父母から、18歳以上(※)の推定相続人である子・孫に贈与が行われた場合です。年齢は、贈与があった年の1月1日時点で判定します。

(※:贈与が令和4年3月31日以前の場合は、20歳以上となります。)

生前贈与する財産の金額や贈与の回数、期間は問われません。また、資産の種類も問われません。現金であっても不動産であっても構いません。

2-2-2.年間110万円の基礎控除額

当初は、相続時精算課税に基礎控除額はありませんでしたが、令和6年1月1日以後の贈与について、年間110万円の基礎控除額を適用できるようになりました。

この基礎控除額は受贈者1人あたりの金額であり、1人の孫が祖父と祖母のそれぞれから生前贈与を受けて相続時精算課税を適用する場合には、贈与を受けた財産の金額に応じて110万円を按分します。2人からの贈与に適用するからといって、基礎控除額が220万円になるわけではありません。

2-2-3.2,500万円の特別控除額

相続時精算課税を適用した場合、上記の基礎控除額のほか、特別控除により2,500万円までは贈与税が課税されないことになります。この特別控除額は贈与者ごと、受贈者ごとの金額であり、1人の孫が祖父と祖母のそれぞれから生前贈与を受けて相続時精算課税を適用する場合には、あわせて5,000万円まで贈与税が課税されません。また、祖父から2人の孫に贈与する場合は、孫は2人とも相続時精算課税を適用できます。

贈与の期間は問われませんが、贈与が複数年にわたる場合は、贈与の累計額が2,500万円に達するまで控除できます。特別控除額が年ごとに2,500万円あるわけではありません。

贈与の額が基礎控除額と特別控除額を超える場合は、その超える部分に一律20%の税率で贈与税が課税されます。

2-2-4.一度適用すると生涯続く

相続時精算課税を適用する場合は、最初の贈与を受けた年の翌年の2月1日から3月15日までの間に、贈与税の確定申告書に「相続時精算課税選択届出書」を添付して税務署に提出します。

一度、相続時精算課税を適用すると、贈与者が亡くなるまで継続されます。途中で撤回することはできません。

2-2-5.相続時精算課税を適用して孫に贈与すると2割加算の対象に

相続時精算課税制度を選択すると、贈与者の相続開始の際に相続時精算課税に掛かる贈与の額(110万円の基礎控除額を除きます。)を相続財産に加算しなければなりません。そして、代襲相続人でない孫の相続税額は2割加算の対象となります。このため、孫が相続時精算課税制度を選択した場合、毎年の贈与額を110万円に留めるなどの検討も必要となります。

なお、相続時精算課税制度についてさらに詳しく知りたい方は、「相続時精算課税制度とは│必要書類や手続きを分かりやすく解説」を参考にして下さい。

3.相続税申告の相談は専門の税理士に

相続税は被相続人から受け取った遺産に対して課税されるものであり、法定相続人であるかどうかは関係ありません。したがって、被相続人の孫であっても遺産を受け取ったのであれば、相続税を納める義務があります。さらに、孫が遺産を相続した場合の相続税は通常の税額に2割加算されることに注意が必要です。子が先に亡くなって孫が相続する代襲相続では2割加算はされませんが、孫養子の相続では2割加算されます。

実際の相続税申告を行う際には、こうした場合、分割方法によってトータルの相続税額が大きく変わってくる可能性もあります。

分割方法を決めてしまう前に、早めに相続専門の税理士にご相談されることをお勧めします。

【関連記事】

養子縁組による相続のデメリット・メリットや注意点について解説

相続税の2割加算とは?対象者は誰?相続税の計算方法や注意点【税理士解説】

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。