国債の相続手続きと相続税評価額の計算方法を税理士が解説

タグ: #相続税評価

国債は国が発行する債券であり、個人でも保有することができます。

故人の遺産に国債がある場合は、相続の手続きが必要で相続税の申告の対象にもなります。

この記事では、国債の相続手続きと相続税申告に必要な評価額の計算方法について、相続税専門の税理士が解説します。

目次 [閉じる]

1.国債とは

国債とは、国が投資家から資金を借りるために発行する債券です。

国債を満期まで保有すると元本が返還されるほか、途中で利息をもらうこともできます。

国(日本政府)が発行主体となっているため、元本・利息の支払いができなくなる債務不履行(デフォルト)の可能性は低く、信用力が高い金融商品とされています。

機関投資家のほか、個人でも金融機関を通じて購入することができます。

個人が購入できる主な国債には 個人向け国債や新窓販国債があります。

国債は平成15年以降ペーパーレス化されていて、紙の債券は発行されません。

国債を保有していても自宅で債券を保管するわけではなく、金融機関の口座で残高が管理されます。

2.国債も遺産分割の対象になる

亡くなった被相続人が保有していた国債は財産としての価値があり、他の財産と同様に相続の対象になります。遺言がなければ、相続人どうしで遺産分割協議をして誰がいくら相続するかを決定します。

国債は国に対する金銭債権(国からお金を返してもらう権利)であることから、かつては遺産分割協議をしなくても法定相続分に応じて相続できると考えられていました。金銭債権は法定相続分で各相続人に分割される可分債権であり、相続人の話し合いによる遺産分割は必要ないとされているためです。

しかし、平成26年の最高裁判所の判決で、国債の相続は有価証券と同様に遺産分割協議が必要との判断が示されました。国債には売買単位があってその単位未満で換金することが予定されていないため、相続があったからといってただちに各相続人に法定相続分で分割されることはないとの見解です。

(参考)裁判所 裁判例結果詳細 最高裁判所第三小法廷平成26年2月25日判決 事件番号平成23(受)2250

3.国債の相続手続き

故人が国債を持っていたかどうかは、銀行や証券会社など取引があった金融機関に問い合わせて残高証明で確認します。

個人向け国債は1万円単位で相続ができ、国債を相続人の口座に移すことができます。

一部または全部を国による買い取りで換金することもできます(ただし中途換金調整額が控除されます)。原則として発行から1年間は中途換金ができませんが、相続の場合は特例で換金できます。

一方、新窓販国債は国による買い取りで換金することはできません。

換金したい場合は、一度相続人の口座に移したうえで、金融機関を通じて市場で売却することになります。

国債の相続手続きに必要な書類はおおむね以下のとおりです。

- 名義書換依頼書

- 被相続人の戸籍謄本

- 相続人全員の戸籍謄本

- 相続人全員の印鑑証明書

- 遺産分割協議書または検認済の遺言書

4.国債の相続税評価額

相続税を申告するときの国債の価額は、故人が死亡した日の時価で評価します。

この章では、個人向け国債とその他の国債に分けて評価方法をご紹介します。

4-1.個人向け国債の相続税評価額

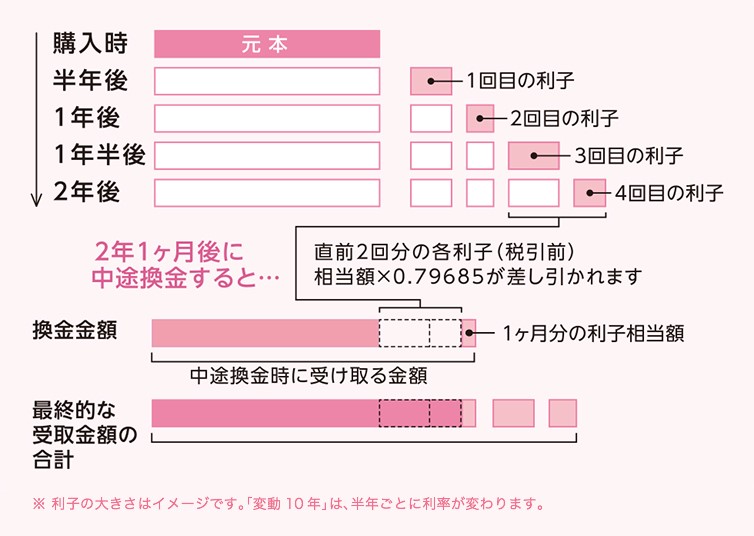

個人向け国債の相続税評価額は、故人が死亡した日(相続発生日)に中途換金した場合に払い戻される金額となります。算式では次のように表されます。

- 個人向け国債の相続税評価額=額面金額+経過利子相当額-中途換金調整額

「経過利子相当額」は、前回の利払日から相続発生日までの間の利子の税引前の金額です。

「中途換金調整額」は、満期を待たずに途中で換金するときの違約金のようなものです。

原則として直近2回分の税引前の利子相当額に0.79685をかけた金額(税引後の金額に相当)となりますが、中途換金が3回目の利払日より前であれば金額が異なる場合があります。

(画像引用:財務省 個人向け国債商品概要 「変動10年」商品概要)

個人向け国債の相続税評価額は、財務省ホームページの「中途換金シミュレーション」を利用して求めると便利です。

中途換金シミュレーションでは、次の事項を入力すると中途換金時の受取金額が表示されます。

- 個人向け国債の種類(「変動10年」「固定5年」「固定3年」)

- 国債の回号

- 中途換金実施日

- 中途換金する額面金額

4-2.その他の国債の相続税評価額

新窓販国債などの国債は、個人向け国債と商品性が異なり中途換金の制度はないため、国債の性質に応じて次のような方法で相続税評価額を計算します。ここでは金融証券取引所に上場しているものに限定して計算方法をご紹介します。

4-2-1.利付国債の相続税評価額

利付国債の評価では、前回の利払日から相続発生日までの利息(既経過利息)の額を考慮します。

- 利付国債の相続税評価額=相続発生日の最終価格+既経過利息の額

「相続発生日の最終価格」は取引所が公表する価格を採用しますが、日本証券業協会が公表する平均値のほうが低い場合はその平均値を採用します。

(参考)日本証券業協会 公社債店頭売買参考統計値関係

「既経過利息の額」は源泉所得税相当額を差し引いた後の金額です。

4-2-2.割引国債の相続税評価額

割引国債は額面より低い価額で発行され、額面との差額が利息に相当します。

利払いがないため、経過利息は考慮しません。

- 割引国債の相続税評価額=取引所が公表する相続発生日の最終価格

差益の金額に源泉所得税に相当する金額があれば、その金額を差し引きます。

5.相続税評価が難しい国債は税理士に相談するのがおすすめ

ここまで、国債の相続手続きと相続税申告に必要な評価額の計算方法をご紹介しました。

国債には財産的な価値があるため相続手続きが必要で、相続税の課税対象になります。

個人向け国債であれば、「中途換金シミュレーション」で比較的簡単に相続税評価額を計算することができます。その他の国債の評価は複雑なものもありますので、相続税を専門にする税理士に相談することをおすすめします。

年間3,076件以上の相続税申告を行う税理士法人チェスターでは各種国債の相続税評価も数多く行っております。国債以外にも難しい財産評価が多数存在する相続税申告では税理士のアドバイスが必要となってきます。お困りの際にはお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。