外国株式の相続税評価について相続税専門税理士が解説

タグ: #相続税評価

近年は証券会社のサービスが充実して、個人でも簡単に米国や中国など外国の株式を売買できるようになりました。そのため、相続財産に外国株式があって評価が必要になる機会も多くなっています。

この記事では、相続税専門の税理士が外国株式の相続税評価について解説します。基本的な考え方は国内株式の評価と共通していますが、外貨から邦貨(日本円)への換算など外国株式特有の事項もあります。

目次 [閉じる]

1.外国株式の相続税評価方法

外国株式の相続税評価は、まず外貨建ての株価を求めて、次にその株価を外貨から邦貨に換算します。

相続税を計算するときの財産評価の方法は、財産評価基本通達で詳しく定められています。財産評価基本通達5-2では、「国外にある財産の価額についても、この通達に定める評価方法により評価する」と定められています。

したがって、外国株式も国内株式と同様の方法で評価することになります。国内株式の詳しい評価方法については「相続税の計算で株式はどのように評価する? 上場株式と非上場株式の評価方法を解説」も参考にしてください。

1-1.上場株式は4種類の価格のうち最も低いもので評価

外国の上場株式は市場で客観的な価格が明らかになっています。そのため、相続税評価額は国内の上場株式と同様に次の4種類の価格のうち最も低いものに保有株式数をかけて計算します(相続開始日とは通常は被相続人が死亡した日であり、終値とは取引があった日の最後につけられた価格をさします)。

- 相続開始日の終値

- 相続開始日の月の取引日ごとの終値の平均額

- 相続開始日の月の前月の取引日ごとの終値の平均額

- 相続開始日の月の前々月の取引日ごとの終値の平均額

外国の上場株式の株価は、取り扱っている証券会社に問い合わせるとよいでしょう。米国や中国の上場株式の株価は、以下の株価情報サイトで調べることもできます。

- 米国株:Yahoo!ファイナンス

- 中国株:サーチナ・ファイナンス

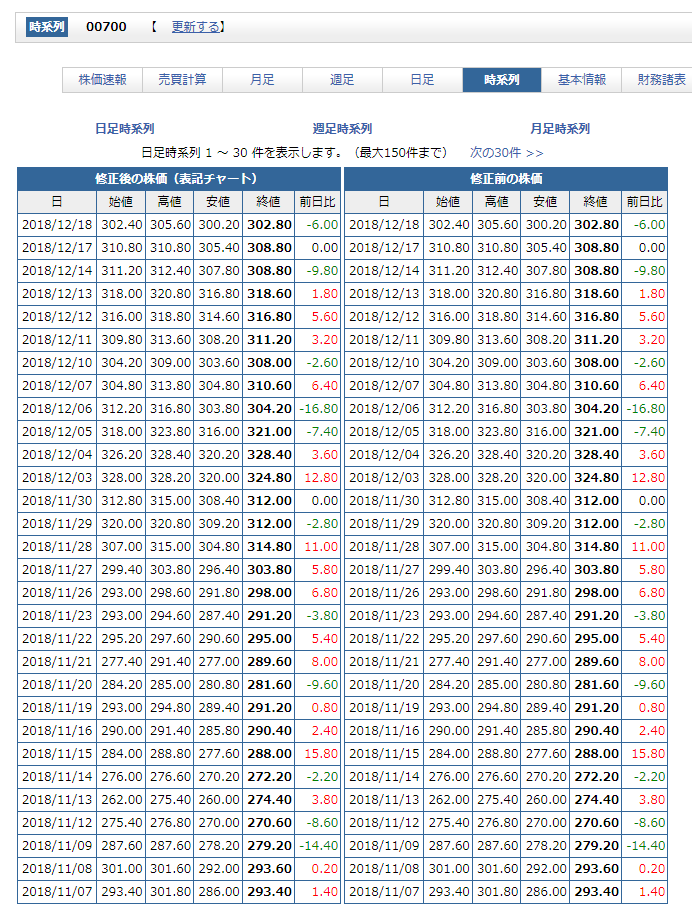

いずれのサイトでも、調べたい銘柄の株価を表示させて「時系列」という項目を選択すると、過去の株価が表示されます。手間はかかりますが、過去の終値を集計して月間の終値の平均額を計算することもできます。

米国株の検索例

(出典:Yahoo!ファイナンス)

中国株の検索例

(出典:サーチナ・ファイナンス)

1-2.非上場の外国株式は純資産価額方式で評価

取引所に上場していない株式の評価方法には、「類似業種比準方式」、「純資産価額方式」、「配当還元方式」があります。いずれの方式も会社の財務状況などから株式の価値を計算します。ただし、「類似業種比準方式」は日本国内の上場会社を基準に評価する方式であり、外国株式の評価に使うことはできません。

非上場の外国株式は、基本的に「純資産価額方式」で評価します。純資産価額方式では、会社の資産・負債の帳簿価額と相続税評価額の差額について法人税にあたる金額を差し引きますが、その税額には注意が必要です。株式を発行する企業がある国で日本の法人税、事業税、住民税にあたるものが課税されている場合には、評価差額からそれらの税額を差し引くことができます。

少数株主や経営者一族以外にあたる場合は、「配当還元方式」で評価しても差し支えありません。具体的な評価方法は、「配当還元方式による非上場株式の相続税評価方法の基本」を参照してください。

非上場株式を個人で評価することは難しいため、現地の専門家に評価を依頼することも選択肢になります。

2.外貨から邦貨への換算方法

前項でお伝えした方法で評価した外国株式の株価は、相続開始日の為替換算レートで邦貨(日本円)に換算する必要があります。

邦貨に換算するときの為替換算レートは、原則として、納税義務者(相続税を申告する人)が取引する金融機関が公表しているものを使用します。金融機関が公表する為替レートにはいくつか種類がありますが、相続税評価ではTTB(対顧客直物電信買相場)を使用します。

非上場株式の評価では会社の純資産価額を計算しますが、資産や負債が通貨の異なる複数の国にある場合は計算が難しくなります。このようなときは、資産はTTB(対顧客直物電信買相場)で、負債はTTS(対顧客直物電信売相場)でそれぞれ邦貨に換算してから会社の純資産価額を計算することもできます。

相続開始日が土曜日・日曜日・祝日などで、金融機関が公表する為替換算レートがない場合には、相続開始日より前で最も近い日のものを使用します。上場株式の評価では相続開始日の前後で最も近い日の株価を使用しますが、為替換算レートでは異なる点に注意しましょう。

外貨建ての株価を邦貨に換算するときの為替換算レートは、相続税を申告する人が取引する金融機関が公表しているものを使用します。

たとえば同じ銘柄の外国株式を複数人で均等に分け合って相続した場合、相続人ごとに為替換算レートが異なって邦貨換算後の評価額が異なる可能性があります。このように、金融機関ごとの為替換算レートの違いから評価額が異なっても問題はなく、相続人どうしで為替換算レートをそろえる必要はありません。

3.海外の財産を相続する場合は専門家への相談がおススメ

ここまで、外国株式の相続税評価の方法についてご紹介しました。上場株式であれば、外貨から邦貨への換算が必要となるものの、それほど評価は難しくありません。一方、非上場株式の評価は国内株式の場合と同様に専門家の手助けが必要になるでしょう。

また、株式の他に海外の預金や不動産を相続するという場合にも、専門家に相談した方が良いでしょう。外国の財産を相続するためには複雑な手続きが必要となり、相続税申告の手続きと同時並行で進めていると期限に間に合わなくなってしまう可能性もあるためです。

相続税専門の税理士法人チェスターは、全国でも珍しい「国際相続」専門のチームがある税理士法人です。

国際相続の実績豊富で、手続きにも詳しいスタッフが対応いたしますので、海外の財産が関係する相続税申告が必要な方はお気軽にご相談ください。

【関連記事】

国際相続とは?基礎(準拠法)・相続税・手続き・注意点まで解説

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。