農業投資価格と農地の相続税納税猶予

タグ: #相続税評価, #農地

農業投資価格は、農地の相続で相続税の納税猶予を受けるときの猶予額の算定に使われる農地の価格です。

農地は面積が広いため、宅地と同様の方法で相続税を計算すると税額が高くなります。相続税が高いと後継者は農業を続けることが困難になるため、農業の継続を条件に相続税の納税を猶予する特例があります。

この記事では、農業投資価格と農地の相続税納税猶予の特例の概要をご紹介します。農地を相続する見込みがある人はぜひ参考にしてください。

目次 [閉じる]

1.農業投資価格とは

農業投資価格とは、農業に使用されることを前提にした土地の売買価格として国税局が都道府県・地目ごとに定めたものです(北海道は4ブロックに分割して指定)。農地の相続で相続税の納税猶予を受けるときの猶予額の算定に使われます。

10アール(1,000㎡)ごとの農業投資価格はおおむね20~90万円 、1㎡あたりでは数百円という金額で、通常の宅地評価額に比べて格段に安く設定されています。

2.農地の相続税は納税猶予が受けられる(農地の相続税納税猶予の特例)

農地の相続税納税猶予の特例では、農地を相続するとき、農業の継続を条件に相続税の納税猶予が受けられます。終身にわたって農業を継続したなど一定の条件を満たせば、猶予された税額は免除されます。

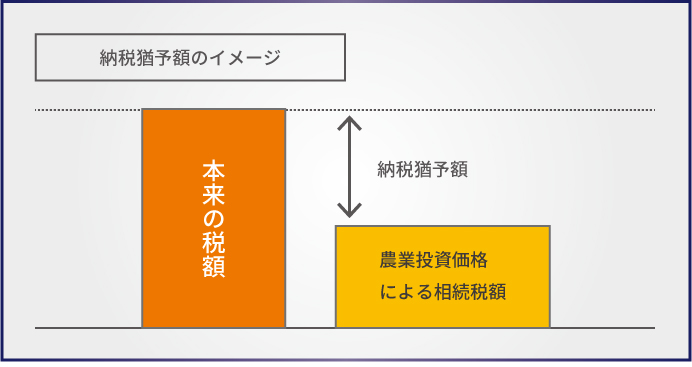

猶予される相続税の税額は、本来の税額と農業投資価格による税額の差額です。

- 本来の税額:農地の相続税評価額を本来の評価方法で求めた場合の相続税

- 農業投資価格による税額:農地の相続税評価額を農業投資価格で求めた場合の相続税

この章では、本来の農地の評価方法と、農業投資価格による評価方法、農地の相続税納税猶予の概要をご紹介します。

2-1.本来の農地の評価方法

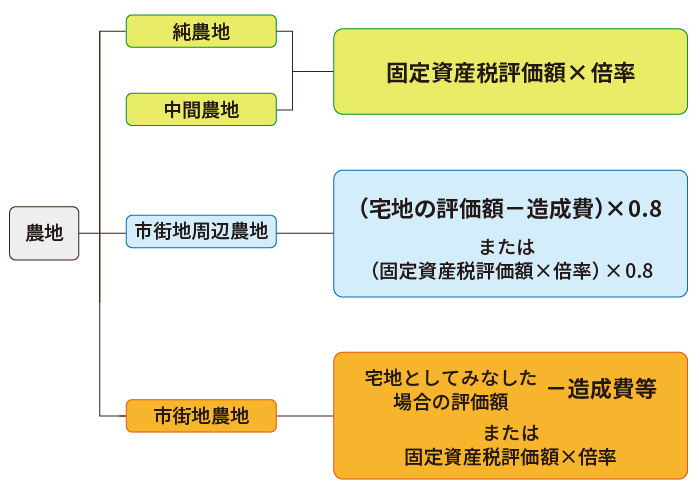

農地の相続税評価額は、農地の区分ごとに次の方法で計算します。これらの評価方法は、転用が制限されているなど農地に特有の事情を考慮したものです。

- 純農地:倍率方式

- 中間農地:倍率方式

- 市街地周辺農地:市街地農地であるとして評価した金額の0.8倍

- 市街地農地:宅地比準方式または倍率方式

倍率方式は、農地の固定資産税評価額に地域ごとに定められた倍率をかけて評価する方法です。

宅地比準方式は、宅地としてみなした評価額から宅地に転用する場合の造成費等を差し引いて評価する方法です。

農地の評価方法について詳しい内容は、「農地相続の手続きと相続税評価について徹底解説」を参照してください。

2-2.農業投資価格による評価方法

農業投資価格は都道府県(北海道は4ブロック別)・地目(田、畑、採草放牧地)ごとに、10アール(1,000㎡)あたりの金額で示されます。

農業投資価格による農地の相続税評価額は、対象となる農地の面積(10アール(1,000㎡)で割ったもの)に地目に応じた農業投資価格を乗じて求めることができます。

2-3.農地の相続税納税猶予の概要

農地の相続税納税猶予の特例が適用できる要件は、おおむね次のとおりです。

- 亡くなった被相続人が農業を営んでいた

- 相続税の申告期限(被相続人の死亡から10か月)までに相続人が農業を引き継ぎその後も継続する

- 相続税の申告期限までに遺産分割されている

- 農地は相続時精算課税制度を適用して贈与されたものでない

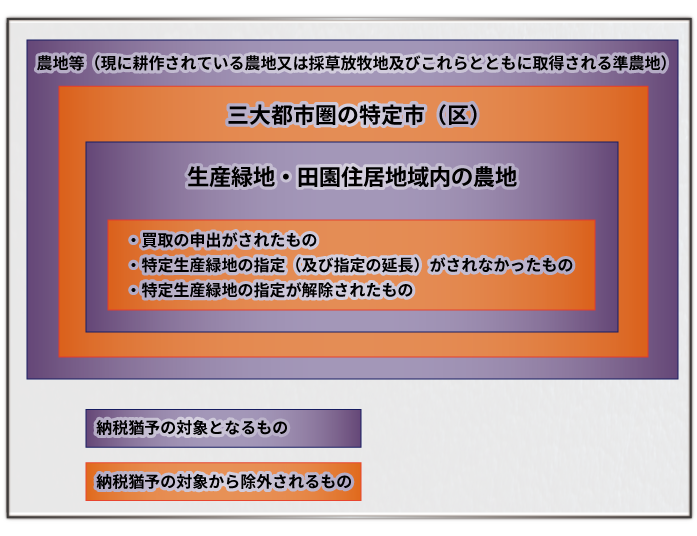

特例の対象になる農地の範囲は、下の図で示すとおりです。

農地の相続税納税猶予の特例を適用するときは、相続税の申告書に農業委員会による適格者証明書を添付して提出します。このほか、納税猶予額と利子税に見合った担保の提供が必要です。

後継者が終身にわたって(一部地域では20年間)農業を継続するか、次の後継者に農地を一括贈与した場合には、猶予された税額の納税は免除されます。つまり、猶予された相続税は納めなくてもよくなります。

一方、農業をやめた場合や、相続した農地を譲渡・転用した場合など一定の要件にあてはまる場合は納税の猶予が取り消されます。猶予が取り消されれば、猶予されていた相続税のほか利子税を納めなければなりません。

農地の相続税納税猶予の特例について詳しい内容は、「農地の納税猶予の特例を税理士が徹底解説」を参照してください。

3.農業投資価格の調べ方

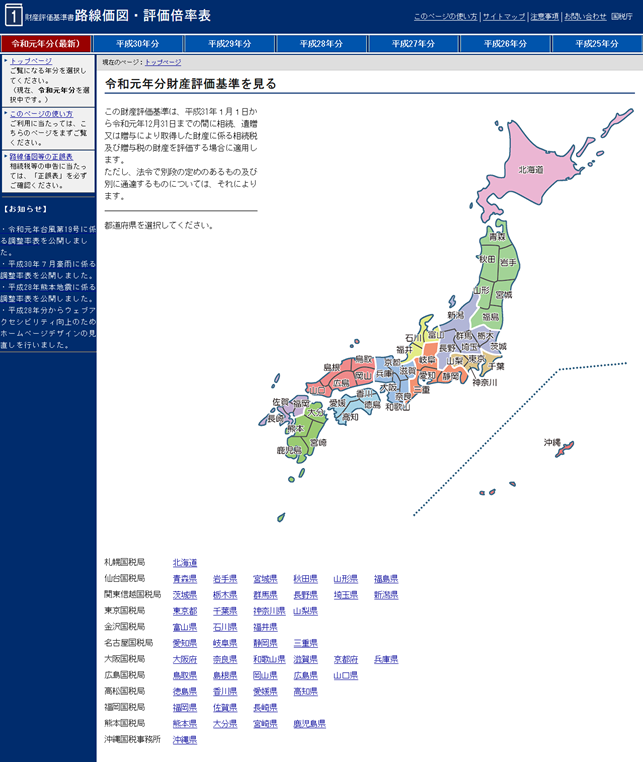

農業投資価格を調べるには、国税庁が都道府県ごとに公表している「農業投資価格の金額表」を参照します。

「農業投資価格の金額表」は、国税庁ホームページの「路線価図・評価倍率表」に掲載されています。

国税庁ホームページ 路線価図・評価倍率表

上記のリンクをクリックすると、年度と都道府県を選択する画面が表示されます。調べたい年度を選び、地図上または地図の下のリストから調べたい都道府県を選びます。

(国税庁ホームページ 路線価図・評価倍率表より)

次に表示された画面で、「2.土地関係以外」の「農業投資価格の金額表」をクリックすると、各都道府県の「農業投資価格の金額表」が表示されます。

(国税庁ホームページ 令和元年分 財産評価基準書 東京都 財産評価基準書目次より)

令和元年分の10アール(1,000㎡)あたりの農業投資価格は、地価が高いとされる東京都でも以下の金額です。

- 田:900千円

- 畑:840千円

- 採草放牧地:510千円

(出典:令和元年分 財産評価基準書 東京都 農業投資価格の金額表)

4.農業投資価格や農地の相続税納税猶予のことは税理士へ

農業投資価格は、農業に使用されることを前提にした土地の売買価格として国税局が定めたもので、農地の相続で相続税の納税猶予を受けるときに使用します。

農地の相続税納税猶予の特例では、農業を継続することを前提に相続税が事実上免除されます。ただし、適用の要件が複雑なので、個別のケースで特例が適用できるかどうかは相続税専門の税理士に確認してください。

また、実際に特例が適用できる場合でも、通常の相続税申告に加え多数の手続きが必要であるため通常の相続税申告以上に時間がかかってしまいます。期限内に申告を終えるためにも、農地の相続税納税猶予を使う場合には税理士に相続税申告を依頼すると良いでしょう。

相続税専門の税理士法人チェスターには農地の相続税納税猶予の特例を実際に適用して申告した実績が多数ございます。

農地の相続税納税猶予の特例をご検討の方はお気軽にご相談ください。

国税局 - No.4623 農地の評価

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。