「地積規模の大きな宅地の評価」で広大地の評価はどう変わる?改正前と改正後を徹底解説

タグ: #地積規模の大きな宅地, #税制・民法改正

平成30年から、面積が広い宅地の相続税評価の方法として「地積規模の大きな宅地の評価」が適用されます。面積が広い宅地については「広大地の評価」として相続税評価額を減額していましたが、対象となる宅地と評価額の計算方法の見直しが行われました。

この記事では、これまで適用されてきた「広大地の評価」と、新しく適用される「地積規模の大きな宅地の評価」について、評価方法や適用基準などを詳しく解説します。今回の改正により、あいまいだった適用基準が明確になる一方で、これまで評価減ができた宅地でも評価減ができなくなるケースがあります。

目次 [閉じる]

1.面積が広い宅地は評価減

近隣の標準的な宅地に比べて面積が著しく広い宅地については、相続税評価をするときに評価額を減額する補正が行われます。面積が広すぎることによる利便性の低さや、いわゆる潰れ地(敷地内の道路など)ができることで価値が低下することなどを考慮したものです。

これまでは「広大地の評価」として評価額を約40~65%減額する補正が行われてきましたが、宅地の形状や接道状況による補正はありませんでした。また、適用基準があいまいで評価をめぐるトラブルが絶えないことも問題となっていました。

平成30年1月1日以降の相続・贈与から、新しい評価方法として「地積規模の大きな宅地の評価」が適用されることになりました。「地積規模の大きな宅地の評価」では宅地の形状や接道状況による補正が行われるほか、適用できる宅地の基準が明確にされています。

2.平成29年12月までに発生した相続について適用できる「広大地の評価」

平成29年12月31日までに発生した相続・贈与には、「広大地の評価」を適用します。

2-1.広大地補正率で評価額を減額

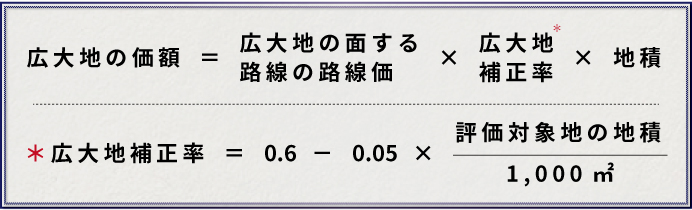

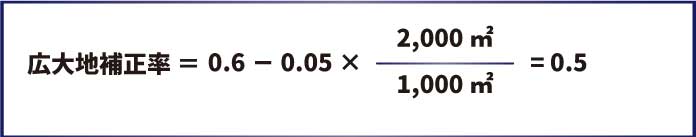

広大地の評価では、次の算式のように路線価に広大地補正率と面積をかけて評価額を計算します。

【平成29年12月31日までに発生した相続や贈与に適用】

(広大地補正率は端数処理をしません)

- 広大地評価で評価する宅地の面積は5,000㎡が上限で、広大地補正率は0.35が下限となります。5,000㎡を超える広大地でも、広大地補正率を0.35として広大地の評価を適用して差し支えありません。

- 倍率地域でも広大地の評価は適用できます。

上記の算式の「路線価」を、その広大地の間口距離・奥行距離が標準的なものであるとした場合の1㎡あたりの価額に置き換えて評価額を計算します。

広大地の評価では、奥行補正や不整形地補正など宅地の形状による補正や、側方加算や二方加算など接道状況による補正は行いません。

2-2.広大地の評価の適用基準

広大地の評価は、下記の要件を満たす宅地に適用できます。

- 近隣の標準的な宅地に比べて著しく面積が広大な宅地

- 開発行為を行う場合に公共公益的施設用地の負担が必要である宅地

- マンション建設に適した宅地でないこと

- 大規模工場用地でないこと

「著しく面積が広大な宅地」とは、三大都市圏(※)では500㎡、それ以外の地域では1,000㎡以上であることが基準になります。ただし、これらの面積を上回っていても近隣の宅地の面積と同じ程度であれば、著しく面積が広大とはいえません。

(※)三大都市圏とは東京、大阪、名古屋を中心とした都市圏をさし、対象となる市町村は法律で定められています。

参考:国土交通省:大都市圏整備法(首都圏整備法・近畿圏整備法・中部圏開発整備法)

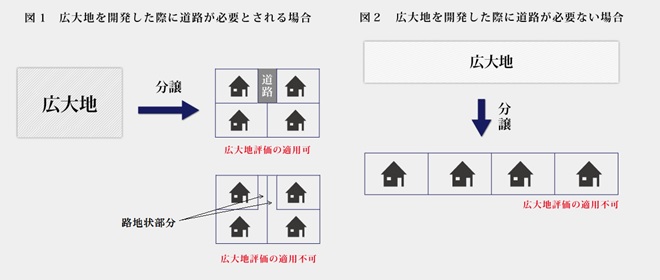

「公共公益的施設用地の負担が必要」とは、広大地を主に戸建て宅地として開発するときに道路を敷く必要があることをいいます。図1のような場合では敷地内に道路が必要であり、広大地の評価が適用できます。しかし、図2のような場合では敷地内に道路を敷く必要はなく、広大地の評価は適用できません。

なお、図1のような場合でも、道路部分が路地状部分として分譲地の一部とみなされた場合は、広大地の評価が適用できません。このように、道路部分の解釈によって評価減ができるかどうかの判断が変わることから、広大地の評価ではトラブルが起こりやすくなっていました。

広大地がマンション建設に適している場合や大規模工場用地である場合は、面積が広いことによって価値が下がることはないため、広大地の評価は適用しません。容積率が300%を超えていれば、マンション建設に適していると判断されます。

2-3.広大地の評価による評価例

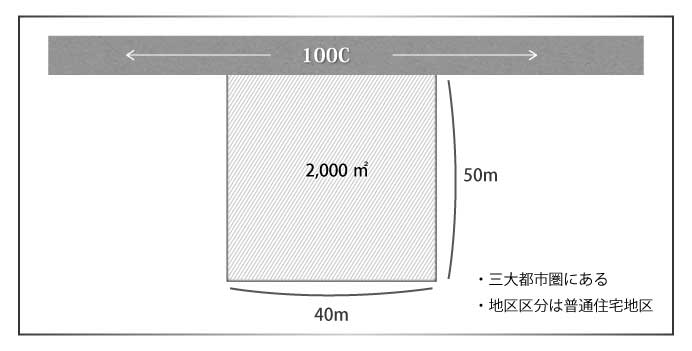

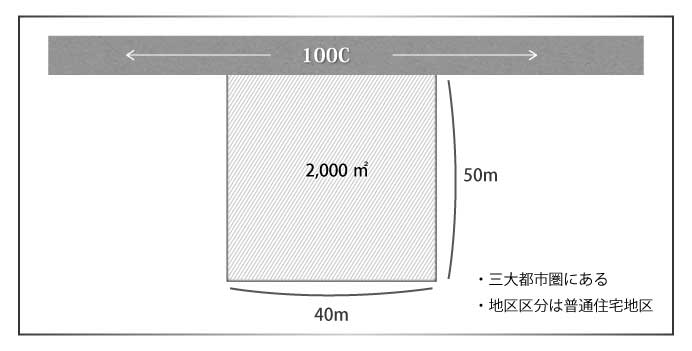

【例】下の図に示す宅地について「広大地の評価」で評価額を計算します。

広大地の評価額=路線価100千円×広大地補正率0.5×面積2,000㎡=100,000千円

奥行補正は行わないものの広大地補正率は0.5となり、宅地の評価額は半分になります。

3.平成30年から適用される「地積規模の大きな宅地の評価」

平成30年1月1日以降に被相続人が亡くなった場合、あるいは同日以降に贈与が行われた場合は、これまでの「広大地の評価」に代えて、「地積規模の大きな宅地の評価」で宅地を評価します。

3-1.規模格差補正率で評価額を減額

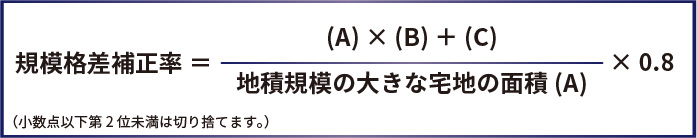

地積規模の大きな宅地の評価では、評価額を減額するための補正率として「規模格差補正率」を使用します。

具体的には、奥行補正や不整形地補正など宅地の形状による補正や、側方加算や二方加算など接道状況による補正を行ったのち、「規模格差補正率」で補正します。

地積規模の大きな宅地の評価額は、次の算式のとおり計算します。

【平成30年1月1日から適用】地積規模の大きな宅地の評価額=路線価×各種補正率×規模格差補正率×面積(㎡)

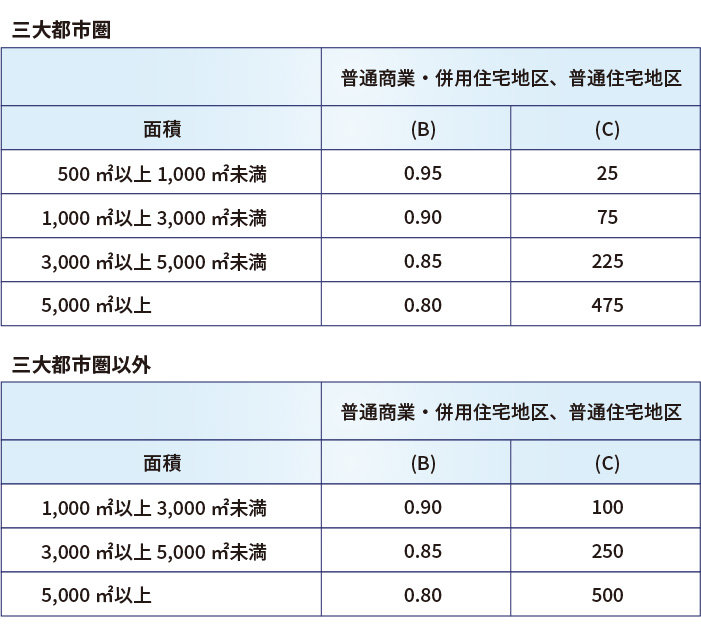

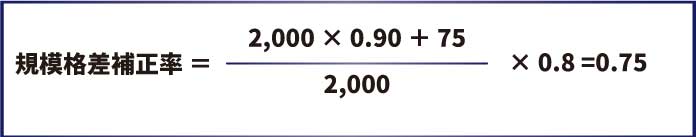

規模格差補正率は、評価する宅地がある地域と面積から次のように計算します。

計算式の(B)と(C)は下記の表のとおり定められています。

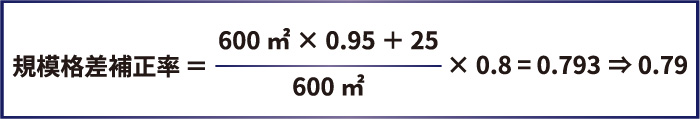

三大都市圏にある600㎡の宅地を例にすると、面積(A)は600㎡、上記の表から(B)は0.95、(C)は25であることから次のように規模格差補正率を計算します(小数点以下第2位未満は切り捨てます)。

- 倍率地域でも地積規模の大きな宅地の評価を適用することができます。

上記の算式の「路線価」を、その広大地の間口距離・奥行距離が標準的なものであるとした場合の1㎡あたりの価額に置き換えて評価額を計算します。ただし、倍率方式で計算した評価額の方が低い場合は、「地積規模の大きな宅地の評価」を適用せずに倍率方式で評価します。

3-2.地積規模の大きな宅地の評価の適用基準

従来の「広大地の評価」は適用基準があいまいで適用の判断が難しかったのに対し、「地積規模の大きな宅地の評価」では次のように適用基準が明確にされています。

- 宅地の面積が三大都市圏では500㎡以上、それ以外の地域では1,000㎡以上であること。

- 路線価地域にある場合は、地区区分が「普通商業・併用住宅地区」または「普通住宅地区」であること。

- ただし以下にあてはまる場合は除く。

- 市街化調整区域で宅地開発ができない地域にある

- 地区区分が工業専用地域である

- 容積率が400%(東京23区は300%)以上である

- 大規模工場用地である

評価する宅地の地区区分は路線価図で確認することができます。

参考:国税庁:路線価図・評価倍率表

※路線価図の確認方法などは「相続税路線価とは?調べ方・見方・土地評価額の計算方法を解説」をご覧ください。

容積率が一定以上の地域にある宅地はマンション建設に適していると考えられるため、地積規模の大きな宅地の評価は適用できません。

3-3.地積規模の大きな宅地の評価による評価例

この宅地は三大都市圏にあることから、規模格差補正率を計算するときの(B)、(C)の値は次のとおりです。(B)0.90 (C)75

この宅地は三大都市圏にあることから、規模格差補正率を計算するときの(B)、(C)の値は次のとおりです。(B)0.90 (C)75 地積規模の大きな宅地の評価額=路線価100千円×奥行価格補正率0.90×規模格差補正率0.75×面積2,000㎡=135,000千円

地積規模の大きな宅地の評価額=路線価100千円×奥行価格補正率0.90×規模格差補正率0.75×面積2,000㎡=135,000千円(普通住宅地区にあって道路からの奥行が50mであることから、奥行価格補正率は0.90です)

4.改正で減額補正ができなくなるケースも

平成30年から「地積規模の大きな宅地の評価」が適用されることで「広大地の評価」は廃止されます。今回の改正で制度の適用基準が明確になったことから、評価額を減額できるケースが増えると見込まれます。

一方、これまでの「広大地の評価」は適用できても「地積規模の大きな宅地の評価」は適用できない場合があります。

中小工場地区にある宅地は、他の基準を満たせば「広大地の評価」を適用することができましたが、「地積規模の大きな宅地の評価」は適用することができません。この場合、奥行補正や不整形地補正などの減額補正をしても、ほとんどのケースで評価額が高くなることに注意が必要です。

5.判断基準が明確になった一方計算は複雑に

ここまで、平成30年から制度が改正される面積が広い宅地の相続税評価方法について解説しました。

新たに適用される「地積規模の大きな宅地の評価」は、これまでの「広大地の評価」に比べると適用基準が明確になりました。しかし、計算方法が変わり、土地の形状や接道状況に応じた補正が適用されることになったため、評価計算は以前より複雑になったと言えます。「広大地の評価」の際は、適用可否の判定に専門家の判断が必要でしたが、「地積規模の大きな宅地の評価」の場合は、土地の相続税評価額を正確に、かつ出来るだけ抑えて評価する際に専門知識が必要となります。

地積規模が大きな土地は相続税額へのインパクトも大きくなることが考えられるため、面積が広い宅地の相続税評価を行う場合は、相続税の実務に詳しい税理士に相談することをおすすめします。

相続税専門の税理士法人チェスターは、専門性が必要とされる「広大地の評価」が適用されていた頃から多数の土地評価の実績を重ね、ノウハウと知識を蓄積してきた土地評価のプロフェッショナル集団です。

面積の広い土地は相続後の活用に悩まれる方も多いようですが、グループ内に相続物件の売却や活用提案に強みを持つ株式会社チェスターがありますのでその後の不動産活用についても併せてご相談頂くことができます。

相続税申告が必要な方を対象とした無料面談にて一括でお悩みやご要望を伺うこともできますので、面談をご希望の方はこちらよりお気軽にお申込みください。

その際、ご相談内容欄に「地積規模の大きな宅地の評価が適用できる土地がある」「土地の売却の相談もしたい」等、ご要望を記載頂けますとよりスムーズにご面談頂けます。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。