ビットコイン等仮想通貨に相続税・贈与税は課税される?

タグ: #相続税評価

近年「ビットコイン」などの仮想通貨が話題になっています。

仮想通貨は、2017年4月1日に施行された資金決済法の改正により支払手段の一つと位置付けられました。税法上は物として扱われていますが、2017年7月1日からは仮想通貨の売買取引について消費税が非課税になりました。

仮想通貨は価値の変動が激しく、1年で価値が10倍以上になったケースもあります。そこで気になるのが、仮想通貨に関する税務上のルールです。所得税については、仮想通貨の取引で得た利益を「雑所得」とするとの見解が公表されました。しかし、相続税・贈与税で仮想通貨をどのように取り扱うかについては、まだ明確になっていません。

この記事では、仮想通貨に相続税・贈与税が課税されるかどうかの基本的な考え方と、仮想通貨に特有の問題点についてお伝えします。

目次 [閉じる]

1.仮想通貨・電子マネーも相続税・贈与税の課税対象

1-1.仮想通貨の場合

円やドルといった法定通貨は、それぞれの国の中央銀行が発行して流通を管理しています。仮想通貨には中央銀行のような発行主体はありません。発行や流通はコンピューターのネットワークを利用して相互監視することで管理されています。

仮想通貨は「ビットコイン」や「イーサリアム」などが有名ですが、世界には1,000種類程度あるとされています。名前の上では「通貨」と呼ばれるものの、実際に仮想通貨で物の売買ができるところはまだ限られています。現状は短期的な価格の変動や将来の値上がり益を見込んだ投資対象としての性質が強くなっています。

税法上、仮想通貨は通貨でなく物として扱われています。物であっても財産としての価値がある以上、仮想通貨は相続税・贈与税の課税対象になると考えられます。

具体的には貴金属に準じた取り扱いになると考えられます。貴金属は、価値が上昇することも下落することもある点で仮想通貨と似た性質があります。貴金属には相続税・贈与税が課税され、税額計算のもとになる評価額は死亡日の業者買取価格をもとに計算します。

仮想通貨の場合も、死亡した時点あるいは贈与された時点の価値で評価額を計算するものと考えられます。しかし、仮想通貨と円の交換比率は刻一刻と変化しており、どの時点の交換比率を使って評価額を計算するかについては、明確な基準がまだ示されていません。今後、税務当局の通達が待たれるところです。

仮想通貨とは直接の関係はありませんが、参考として金地金の税法上の取り扱いについて解説した記事をご紹介します。

1-2.電子マネーの場合

電子マネーは、ICカードや携帯電話・スマートフォンのアプリなどに金額をチャージして使用するものです。いずれの電子マネーも円などの法定通貨を単位としている場合は、法定通貨建ての資産として相続税・贈与税の課税対象になると考えられます。

電子マネーの残高の限度額は2~5万円程度と比較的少額ですが、他の財産と合算して相続税・贈与税の基礎控除額を超えるようであれば課税価格に加える必要があります。

2.仮想通貨をめぐるさまざまな問題

仮想通貨をめぐるさまざまな問題点のうち、急激な価格上昇で保有額が巨額になる可能性と、保管方法によっては死亡時に相続人が引き出せない点についてお伝えします。

2-1.仮想通貨は巨額になることも

仮想通貨は値動きが激しく、1日のうちに価値が10%以上変動することもあります。このような性質から、通貨というよりは投機の対象とされているのが実情です。

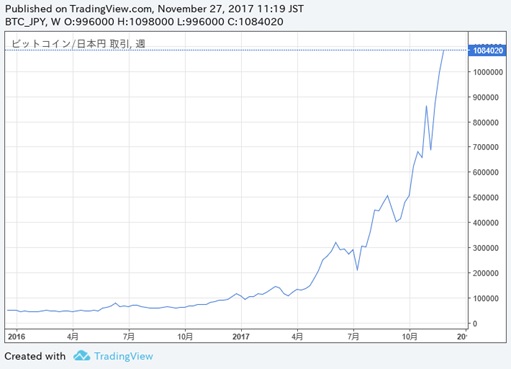

また、直近では短期間で価値が急激に上昇する傾向もあります。代表的な仮想通貨である「ビットコイン」の価値は2016年11月からの1年間で約12倍になりました。仮想通貨に継続して投資していれば保有額が巨額になっている可能性もあり、相続税の課税に影響することが考えられます。

画像引用元: ビットコイン総合サービスZaif(ザイフ)

2-2.保管方法によっては相続人が引き出せないことも

仮想通貨は法定通貨のように紙幣や貨幣が発行されているわけではありません。入手した仮想通貨は次のようなウォレット(財布)で保管します。

- デスクトップウォレット(パソコン上の財布)

- ウェブウォレット(インターネット上の財布、仮想通貨の取引所)

- モバイルウォレット(スマートフォン上の財布)

- ペーパーウォレット(紙に暗号が印刷された財布)

- ハードウェアウォレット(専用の端末の財布)

仮想通貨を購入した取引所に仮想通貨を預けている場合は、ウェブウォレットに該当します。それ以外のウォレットは法定通貨でいうところのタンス預金にあたるもので、保管はすべて自己責任となります。

ペーパーウォレット以外のウォレットで保管している仮想通貨は、パスワードでロックされています。仮想通貨の所有者が死亡したとき、パスワードがわからなければ相続人は仮想通貨を引き出すことができません。このような事情があるときは、仮想通貨が相続税の対象外になることも考えられます。

仮想通貨を取引所に預けている場合であれば、相続があったことを取引所に連絡するとよいでしょう。

3.電子マネーや仮想通貨を相続する時は最新の情報を確認する必要がある

相続税・贈与税における仮想通貨の取り扱いや評価方法については、2020年の時点で明確な基準はありません。ただし、昨今の電子マネーや仮想通貨の普及により今後法整備が進み新たな評価指標が設けられる可能性もあるので、相続時の最新の情報や税法をしっかりと確認して相続を行う必要があると考えられます。

仮想通貨を相続した場合や贈与された場合、あるいは多額の仮想通貨を保有していて相続対策を検討される場合は、最新の税制に精通した税理士に相談することをおすすめします。

相続税専門の税理士法人チェスターでは、毎年公開される税制改正情報をいち早くキャッチし、資産税関連の改正情報をまとめてHP上で公開しています。

相続税申告が必要な方のご面談は初回無料で行っておりますので、仮想通貨や電子マネーの相続税評価でお困りの際にはお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。