「財産債務調書」で富裕層は資産の内容を届け出る必要がある

タグ: #相続手続き

財産債務調書制度は、一定以上の所得と財産がある富裕層に対して、財産と債務の内容を税務署に届け出るよう求める制度です。所得税や相続税の適正な課税を目的に、平成28年(2016年)1月から施行されています。

富裕層に財産と債務の届出を求める制度は以前からありましたが、かつての「財産及び債務の明細書」は提出率が低く実効性があるとはいえない状態でした。「財産債務調書」は記載内容がより具体的になり、未提出や記載漏れに対するペナルティが課せられています。

この記事では、財産債務調書の提出が求められる要件と、調書への記載方法をご紹介します。

目次 [閉じる]

1.財産債務調書の提出義務がある人

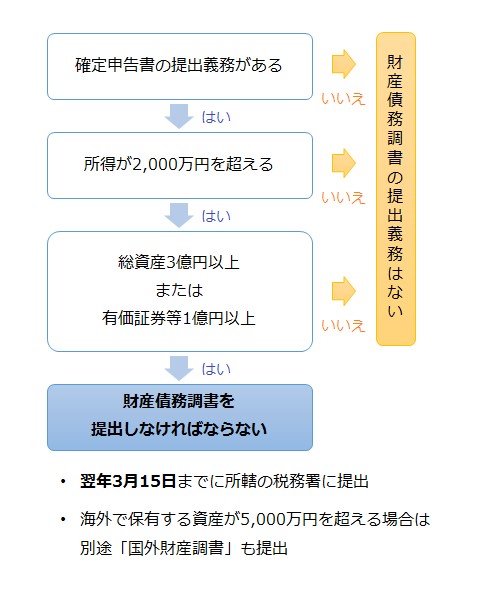

次のすべての要件にあてはまる人は、所轄の税務署に「財産債務調書」を提出しなければなりません。

- 所得税の確定申告書の提出義務がある

- 所得の合計額(退職所得を除く)が2,000万円を超える

- 12月31日時点で総資産3億円以上または1億円以上の有価証券等を保有している

なお、令和5年分以後は、次の要件にあてはまる場合も財産債務調書の提出義務があります。

- 所得にかかわらず12月31日時点で総資産が10億円以上ある

財産債務調書の提出期限は翌年の3月15日までです(令和5年分以後は、翌年の6月30日が期限となります)。

非上場企業の自社株式も対象になるため、中小企業のオーナーは財産債務調書の提出義務者になる可能性があります。

なお、海外で保有する資産の合計額が12月31日時点で5,000万円を超える場合は、別途「国外財産調書」も提出しなければなりません。

財産債務調書の提出義務の判定(令和4年分まで)

2.財産債務調書に記載する財産・債務の価額

財産債務調書の提出義務者となる要件である総資産や有価証券等の価額は、12月31日時点の時価で判定します。財産債務調書へ記入する財産・債務の価額も、12月31日時点の時価に基づきます。

ここでは、時価の算定が難しい場合に使うことができる見積価額の算定方法や、外貨建ての財産・債務の換算方法、相続で取得した財産の扱いについてご紹介します。

2-1.財産の見積価額の算定方法

動産や不動産のように時価の算定が難しいものについては、時価のかわりに見積価額を使うことができます。

見積価額は財産の種類ごとに次の方法で算定します。

| 財産の種類 | 見積価額 |

|---|---|

| 土地、山林、建物 | 次のいずれかの価額

|

| 預貯金 | 12月31日時点の残高 |

| 非上場の有価証券 | 次のいずれかの価額

|

| 貸付金、未収入金、受取手形 | 12月31日時点の元本の額 |

| 書画骨とう、美術工芸品、貴金属類 | 次のいずれかの価額

|

| その他の動産 | 取得価額から経過年数に応じた償却費を控除した金額(業務用は除く) |

財産の見積価額の算定方法についてより詳しい内容は、下記の国税庁の資料を参照してください。

国税庁 財産債務調書の提出制度(FAQ)

2-2.外貨建ての財産・債務の日本円への換算方法

外貨建ての財産・債務の価額は、日本円に換算して財産債務調書に記載します。日本円への換算は、財産債務調書を提出する人の取引金融機関が公表する以下のレートで行います。

- 財産:12月31日の最終のTTB(対顧客直物電信買相場)

- 債務:12月31日の最終のTTS(対顧客直物電信売相場)

12月31日が取引金融機関の休業日にあたる場合は、これより前の最も近い営業日の為替相場で換算します。

2-3.相続で取得した財産について

相続で取得した財産がある場合は、12月31日までに遺産分割が行われているかどうかによって価額を算定します。

- 遺産分割が行われていない場合:財産の価額を法定相続分で分けた価額

- 遺産分割が行われている場合:財産の価額を実際の相続分で分けた価額

なお、令和2年分以後の財産債務調書では、相続があったその年の相続財産は記載しなくてもよいこととされています。この場合、財産債務調書の提出義務があるかどうかは、相続財産を除いて判定します。

3.財産債務調書の書き方

財産債務調書には、「財産債務調書」と「財産債務調書合計表」の二つの様式があります。

これらの様式は国税庁ホームページからダウンロードできるほか、最寄りの税務署で取得することもできます。

国税庁ホームページ [手続名]財産債務調書(同合計表)

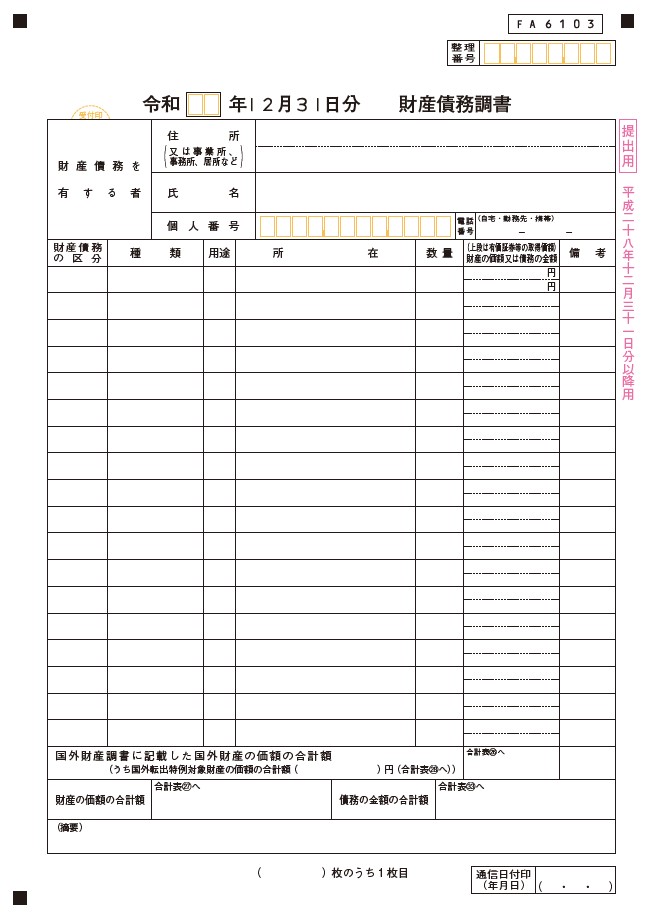

3-1.財産債務調書

財産債務調書には、12月31日時点の財産・債務の区分、種類、用途、所在、数量、価額などを記載します。

「財産債務の区分」は、土地、建物、預貯金、借入金など「財産債務調書合計表」に記載されているものにしたがって区分します。

リゾートマンションなど土地付きの建物で、価額を土地と建物に区分することができない場合は、一体のものとして記載することができます。具体的には、建物として記載したうえで備考欄に「価額には土地を含む」といった事項を記載します。

財産債務調書の詳しい書き方は、以下の記載例を参照してください。

国税庁ホームページ 財産債務調書の記載例

(画像引用元:国税庁ホームページ 財産債務調書(様式及び記載要領)(OCR帳票))

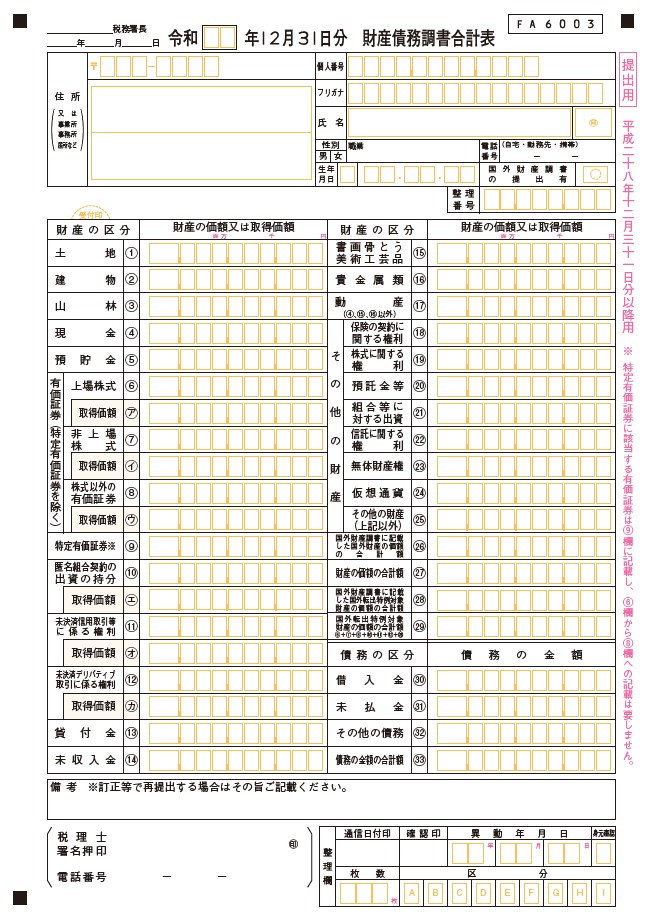

3-2.財産債務調書合計表

財産債務調書合計表には財産・債務の区分ごとの金額を集計して記載します。

財産債務調書に添付して提出します。

(画像引用元:国税庁ホームページ 財産債務調書合計表(OCR帳票))

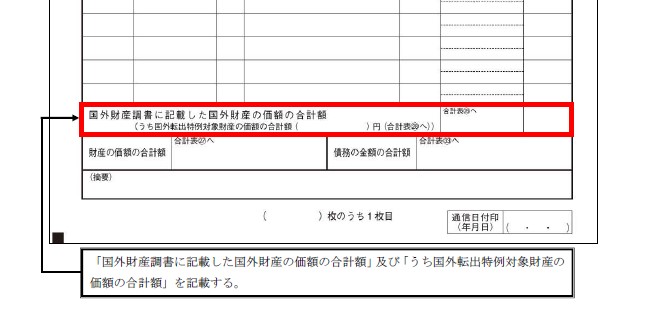

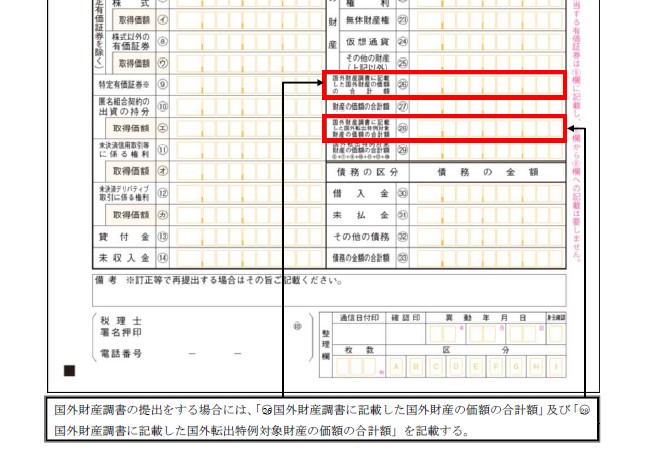

3-3.国外財産調書を提出する場合

海外に5,000万円を超える財産があって「国外財産調書」を提出する場合は、財産債務調書に国外財産の内容を記載する必要はありません。ただし、財産債務調書・財産債務調書合計表の所定の欄に、国外財産の合計額を記載する必要があります。

なお、海外にある債務は財産債務調書に記載します。

財産債務調書への国外財産の価額の記載

(画像引用元:国税庁ホームページ 財産債務調書の提出制度(FAQ))

財産債務調書合計表への国外財産の価額の記載

(画像引用元:国税庁ホームページ 財産債務調書の提出制度(FAQ))

4.過少申告加算税・無申告加算税の軽減・加算

財産債務調書制度では、過少申告加算税・無申告加算税の特例を定めています。

財産債務調書を期限内に提出した人には優遇措置を定める一方で、提出しない人にはペナルティを課すこととし、制度をより実効性のあるものにしています。

| 期限内に提出 | 財産・債務について所得税・相続税の申告漏れがあったときは、過少申告加算税・無申告加算税を5%軽減。 |

|---|---|

| 未提出 記載漏れ 重要事項の記載不十分 | 財産・債務について所得税の申告漏れがあったときは、過少申告加算税・無申告加算税を5%加重。 (死亡した人の所得税には適用しない。) |

提出期限後に財産債務調書を提出した場合であっても、税務調査によって更正または決定があることを予知していない場合は期限内に提出したことになり、過少申告加算税・無申告加算税が軽減されます。

ただし、令和6年(2024年)1月1日以後は、税務調査の通知がある前に財産債務調書を提出した場合に限られます。

なお、国外財産調書では未提出や虚偽記載に対する罰則がありますが、財産債務調書について直接的な罰則は定められていません。

5.資産隠しで租税回避はできない時代に

国税庁では、財産債務調書制度や国外財産調書制度を通じて、富裕層が所有する国内外の財産・債務の情報収集に努めています。財産債務調書には相続税申告と同等の内容の記載を求めているほか、財産債務調書そのものを税務調査の対象にしています。

このほか、「重点管理富裕層プロジェクトチーム」(富裕層PT)を設けるなどして、富裕層に対する課税の適正化に取り組んでいます。

これらの取り組みの結果、今後、財産を隠して課税を免れることはより一層困難になっていくでしょう。

租税回避は難しいですが、きちんと法に則って節税することは可能です。財産債務調書の提出が必要な方は、資産の種類や総額が大きいため、対策の選択肢も多く、またその効果も大きく税額に反映されます。

専門家に相談して確実でご自身にあった節税方法を見つけると良いでしょう。

資産税に強い税理士法人チェスターでは、将来のご相続までを踏まえた節税対策のご相談に対応しております。

初回面談は無料で対応しておりますので、お気軽にご相談ください。

【関連記事】

相続税調査にも影響!富裕層PTの設置は国税庁の国際課税戦略

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。