プロベート相続手続きは回避すべき~その理由とプロベート対策~

タグ: #国際相続, #生前対策

プロベート(プロベイト/Probate)とは、英国法系の国(アメリカ・カナダ・香港など)にある財産の相続で必要となる法律手続きです。

「海外の財産だから日本の相続税もかからないし、何もしなくて良いだろう」と思い込んでいると、残された家族が大変な思いをすることになります。

先に答えを言いますが、プロベート国際相続手続きは費用も期間もかかるため回避すべきです。

生前にプロベート回避対策(リビングトラスト等)をしておけば、スムーズに海外財産の相続ができるだけだはなく、無駄な出費を抑えることもできます。

なお、既に発生している国際相続についてお困りの方は、相続人の方向けの下記の記事がありますのでそちらをお読みください。

国際相続とは?基礎(準拠法)・相続税・手続き・注意点まで解説

被相続人が外国人の場合の相続手続

目次 [閉じる]

1.プロベートとは海外にある財産の相続や遺産分割の手続き

プロベート(プロベイト/Probate)とは、裁判所の管理の元に行われる海外財産の遺産相続や分割の法律手続きです。

「海外にある財産=プロベート相続手続きが必要」ではなく、「清算主義」を採用する英法国系の国(アメリカ・カナダ・香港など)にある財産がプロベート相続手続きの対象です。

プロベート相続手続きは遺言書の有無にかかわらず必要で、不動産はもちろん動産も基本的にプロベートの対象となります(国や州によって内容が異なります)。

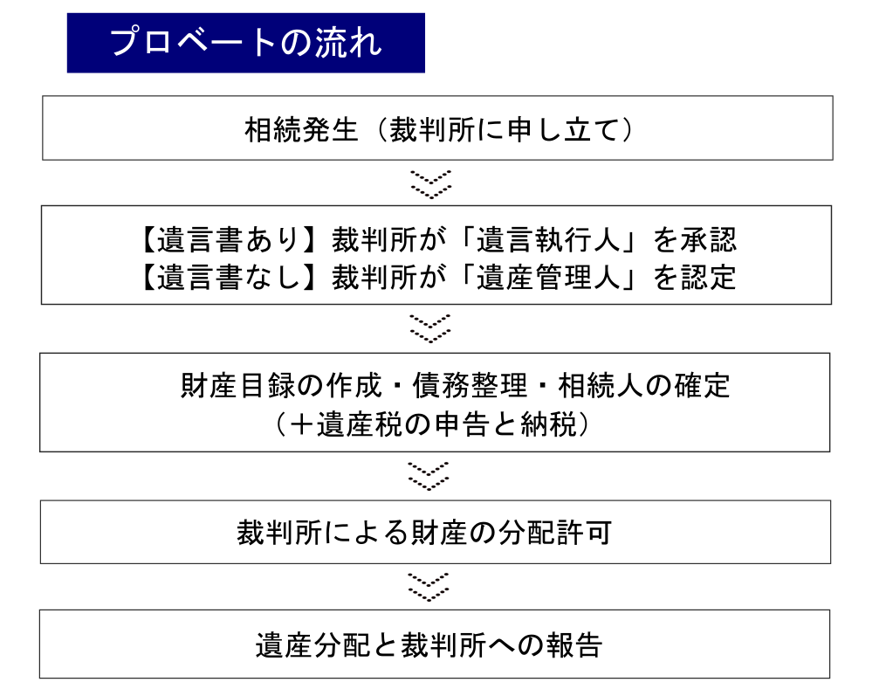

プロベート相続手続きの流れを、イラストでまとめたので参考にしてください。

プロベート相続手続きを簡単に言うと、総括責任者が相続人を代表して遺産分割を法的に行うことです。

被相続人の債務や債券を整理して残った財産を統括責任者が相続人に分配し、責任を持って裁判所に報告をします。

統括責任者は、遺言書に記載があれば「遺産執行人(executor)」、遺言書がない・遺言書に記載されていない場合は裁判所に認定された「遺産管理人(administrator)」が務めます。

遺言書の形式は、国や州法の規定に基づいた形式でないとNGなので注意をしてください。

仮にあなた(被相続人)がプロベート回避対策をせずに亡くなった場合、財産は一旦「エステート(Estate)」と呼ばれる遺産財団に帰属します。

こうなるとプロベート相続手続きが完了するまで、相続人は遺産分割や財産分与ができません。

国際相続における遺言書の役割や書き方については「国際相続における遺言書のポイントを相続の専門家が解説します」を併せてお読みください。

1-1.プロベートが必要な国と日本の相続の違い

日本は「包括継承主義」を採用しており、遺言書があれば遺言書に従って遺産を分割、遺言書がない場合は相続人が集まって遺産分割協議をして遺産を分配します。

遺言の有無にかかわらず、相続人同士でもめない限り、家庭裁判所で手続きをすることはありません。

また、相続発生から3ヶ月以内に「限定承認」「相続放棄」などの手続きをすれば、相続人が債権や債務を負うこともありません。

日本と米国における相続税の違いについて、以下ページで当税理士事務所の税理士が詳しく解説をしております。国際相続における相続税や税理士の選び方などを紹介しているので、参考にしてください。

<関連記事>【国際相続】日本とアメリカ、相続税の違いとは?安心して任せられる税理士の決め手は「相続税専門」

2.プロベートは回避すべき!専門性が高く費用も期間もかかる

プロベートが大変なのは、プロベートの複雑な手続きや流れだけが理由ではありません。期間の長さ・費用の高さ・複雑な税務申告手続きなど、沢山のデメリットが待ち構えています。もちろん現地の専門家や裁判所と専門用語を交えて、時差も考えつつコミュニケーションを取らなければいけません。

2-1.プロベートは期間が長い!平均1~3年かかる

プロベート相続手続きの目安期間は平均1~3年、極端な例を言うと数十年かかることもあります。プロベートを行う国や州、財産の種類によっても期間は異なります。

プロベート手続きがスムーズにいかなければ期間が長くなり、その分専門家の報酬も発生します。

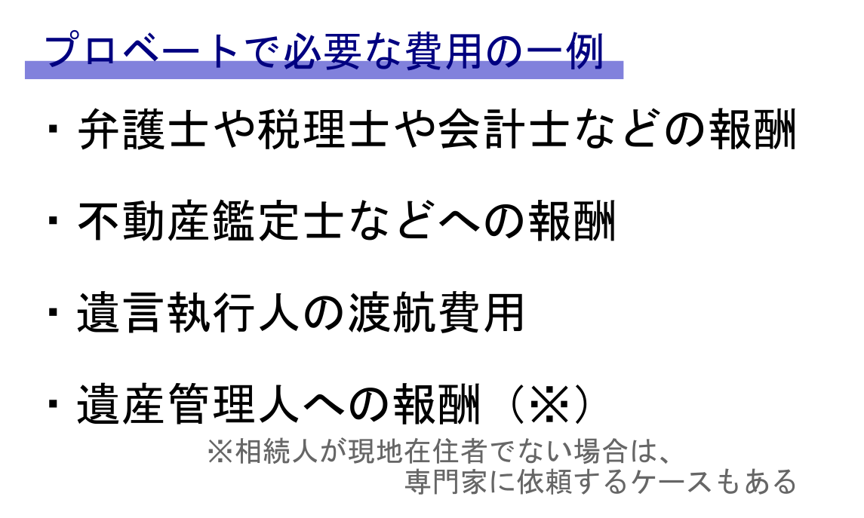

2-2.プロベート相続手続きは費用がかかる

プロベート相続手続きは費用がかかり、一般的に遺産の5~7%くらいと言われています。

この他、相続財産が不動産の場合、プロベート相続手続き中も管理費や固定資産税は発生します。

これらの費用はすべて遺産から差し引かれますが、遺産を取得できるまでは立て替えの必要がありますし、相続できる遺産も少なくなってしまいます。

2-3.プロベート相続手続きは専門性が高い

プロベート相続手続きは、日本と現地の税務を理解していて、なおかつ実績がある専門家が必要です。というのも、海外の専門家は日本の法務や税務知識が乏しい場合が多く、日本で税務上問題となるケースもあるためです。

この他、日本では聞きなれない「公証(署名の証明)」や「不動産の死亡日の時価の証明書」の準備、さらに翻訳も必要となります。

国や州でプロベート手続きの内容が異なるため、更に専門性が高くなってしまいます。

2-4.日本と海外の税務申告手続きを並行する必要がある

相続人が日本国内に居住している場合、日本と海外の税務申告手続きを並行する必要があります。プロベートは1~3年の期間を経て手続が完了してからでないと、財産分割ができません。

ただ、日本の相続税の申告期限は相続発生から10ヶ月以内で、申告期限までに納税しなくてはいけません。仮に日本で相続税の申告漏れとなった場合、過少申告加算税が適用される恐れがあり、相続人の財産が減ってしまいます。

こうならないためにも、日本国内で一旦相続税の申告や納付を行い、その後修正申告・更正の請求手続きが必要となります。

2-5.プライバシーが確保できない可能性が高い

プロベートは裁判所で公聴会などが開かれ、被相続人の財産・相続人の情報が公開されます。遺産目録・個人情報・家族構成などが公になるため、プライバシーが確保できない可能性が高くなります。

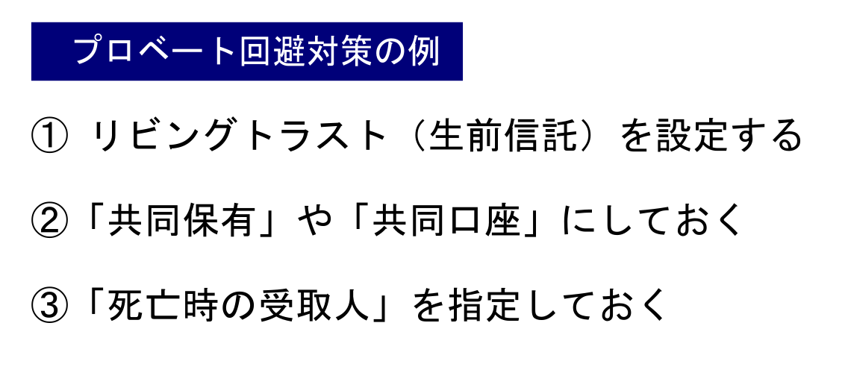

3.プロベート対策!国際相続手続きを回避する3つの方法

プロベート相続手続きが、残された相続人にとっていかに大変な手続きなのかはお分かりいただけたと思います。

プロベートが必要な国にある財産は、日本にある財産以上に生前の相続対策をして、プロベート回避対策を取ることをおすすめします。

生前にこれらのプロベート対策をしておけば、期間や費用がかかるプロベート相続手続きを回避できます。

ただし、日本国内での税務が複雑になる・相続税が発生するケースもあるため、必ず海外と日本の専門家に相談することをおすすめします。

3-1.プロベート回避対策①リビングトラスト(生前信託)を設定する

リビングトラスト(トラスト)とは生前信託のことで、米国では最も一般的なプロベート回避対策です。

財産をトラスト名義に変更し、トラスト合意書に予め「設立者(セットラー)」「トラスティ(管財人)」「サクセッサートラスティ(管財代行人)」「ベネフィシアリー(相続人)」を設定し、「財産を誰にどれだけ分割させるのか」を明記しておきます。

生前にリビングトラストを設定しても、存命中は自身の所有財産として扱うことができるので安心してください。ざっくり言うと遺言書のような立ち位置ですが、遺言書との大きな違いは「プロベートを回避できるか否か」です。

3-2.プロベート回避対策②共同保有や共同口座にする

不動産の「共同保有」や預金を「共同口座」にすることも、プロベート回避対策として有効です。

不動産の共有保有とは、共同保有者全体が不動産の価値を均等に所有する形態です。

権利者の誰か1人が亡くなれば、その持分を他の権利者に引き継ぐことができます。

また預金の共同口座も似た形で、共同口座の名義人の1人が亡くなれば、「生存者受取権」を持つ人の名義となります。どちらも自動的に引き継ぐことができるため、プロベート相続手続きを回避できます。

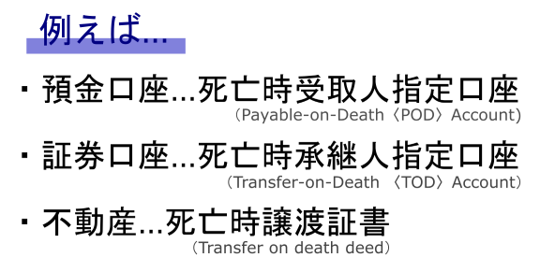

3-3.プロベート回避対策③「死亡時の受取人」を指定

「死亡時の受取人」を生前に指定しておくことも、プロベート回避対策として有効です。

この他、あらかじめ指定された人の名義に財産の所有を自動的に変更する「死亡時払戻し時条項(Pay-on-death designation)」などもあります。

ただしこれらは国や州によって内容が異なり、受取人の居住地によって受取人指定ができる・できないも変わってきます。

必ず専門家や金融機関に確認をしてください。

4.プロベート国際相続手続きでよくある質問Q&Aまとめ

プロベート相続手続きについて解説してきましたが、他にも分からないことは沢山あるかと思います。ここではプロベート相続手続きにおける、よくある質問をまとめたので参考にしてください。

Q1:プロベート相続手続きをしなければどうなる?

プロベート相続手続きをしないと、財産の相続手続きができないため相続人は自分の財産にできません。

遺産税や所得税の申告手続きも進められなくなるだけではなく、財産が不動産の場合は管理費・固定資産税が発生し続けます。国際相続は時間との勝負になるので、なるべく早い段階でプロベート相続手続きをする、もしくは生前にプロベート回避対策をしましょう。

Q2:プロベート相続手続きで相続人間の遺産分割はできる?

プロベート相続手続きの遺産分割方法は、基本的に国や州が定める法律に沿って分割されます。ただし国や州によって対応が異なるため、必ず専門家に相談をしてください。

Q3:プロベート相続手続きは海外に財産があれば必ず必要?

遺言書の有無・被相続人の永住権の有無にかかわらず、該当国に財産があればプロベート相続手続きは必要です。ただ、少額の場合はプロベート相続手続きが不要になるなど、国や州によって対応が異なります。

今回紹介した回避策を被相続人が生前に行っておけば、プロベート相続手続きをする必要はありません。

5.プロベート国際相続手続きは、相続専門で国際相続に強い弊社へ

プロベート(プロベイト/Probate)は専門性が高く、国や州によって法律が異なる難しい相続手続きです。

遺産税(日本でいう相続税)なども変わってくる上、相続財産の種類によっても対応が変わります。

何度も言いますが、プロベート相続手続きは期間も費用もかかり、残された家族が大変な思いをすることになります。

専門家に依頼をして生前にプロベート回避対策をしておくのが、費用を最小限に抑えて確実に相続をさせる方法です。

5-1.プロベート国際相続手続きは弊社へご相談を

弊社は相続を専門とする、相続税申告実績が業界トップクラスの税理士事務所です。

複雑な国際相続手続きの専門税理士も在籍しており、ケースに合わせた最適なプランをご提案させていただきます。

まずはお気軽にご相談ください。

【関連記事】

国際相続とは?基礎(準拠法)・相続税・手続き・注意点まで解説

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。