【保存版】税理士が教える平成27年分確定申告の注意点と節税テクニック完全ガイド

この記事では平成27年分の確定申告のお得な情報を税金のプロである税理士が余すところなくお伝えしていきます。

毎年確定申告をしている人も、今年はじめて確定申告をする人も、早くから準備を始めないと申告期限ぎりぎりで慌てて作業をしなくてはならなくなってしまいます。

平成27年分の確定申告の提出期間は、2016年2月16日(火)~2016年3月15日(火)です。

この記事では平成27年分の確定申告の注意点や節税ポイントを網羅的に紹介していますので、確定申告で損をしないためにもこの記事を参考にしてください。

目次 [閉じる]

1.平成27年分確定申告すべき人、確定申告したら得をする人

平成27年分の確定申告は平成27年1月1日~平成27年12月31日までの所得を税務署に申告する手続きです。

申告書提出期間は平成28年2月16日(火)~平成28年3月15日(火)となっていますので期間に注意しましょう。

また2015年より通知が始まったマイナンバーについては、平成27年分確定申告では記載の必要性がなく、平成28年の確定申告から記載が必要となります。

まずは確定申告する義務の有無を確認してみましょう。

さらに申告義務がない人でも確定申告をすることで税金が還付されて得をする人もいますので、確定申告をしたら得をする可能性がある人についても紹介します。

1-1.確定申告すべき人はこんな人

確定申告をすべき人で代表的なものを紹介しますので、次の事項に当てはまる方は確定申告の義務があります。

(1) 給与所得者で確定申告が必要な場合

- 年収が2000万円を超えている人

- 給与の他で退職金以外の副収入(満期保険金収入、不動産賃料収入、原稿料、FXの利益等)が合計で20万を超えている人

- 給与を2か所以上から受けていて、主たる給与以外のいわゆる副収入としての給与が年20万円を超える場合

参考:国税庁HP「給与所得者で確定申告が必要な人」

(2) 個人事業主もしくは不動産賃料収入がある人で確定申告が必要な場合

- 所得の合計額から各種控除を差し引いても税金の支払いが発生する人

(3) 年金生活者で確定申告が必要な場合

- 国民年金や厚生年金など、公的年金収入が400万円を超える人

- 公的年金収入以外の所得が20万円を超えている人

1-2.確定申告義務はないが、確定申告することで税金の還付を受けられる人

前項では確定申告義務がある人を紹介しましたが、ここでは確定申告義務はないけれど確定申告をすることで税金が戻ってくる可能性がある人を紹介します。

当てはまる方は実際に税金を計算してみて還付があるかどうかを確認するとよいでしょう。

- 1年間の医療費が10万円を超えている人

- 平成27年中にマイホームを購入し住宅ローンを組んだ人

- マイホームの耐震工事やバリアフリー工事、省エネ改修工事を行った人

- 寄附をした人

- 上場会社の配当があり、所得が900万円以下の人

- 年の途中で退職して再就職していない人

- 副業の収入が源泉徴収されている人

- 災害や盗難などで住宅や家財に損害を受けた人

- 公的年金や個人年金をもらっている人

2.平成27年分確定申告の改正ポイント

平成27年分の確定申告において、去年から変更になった改正点を確認しましょう。

主な改正事項は3つですが、平成27年分の確定申告の改正点は例年と比べて少ないです。

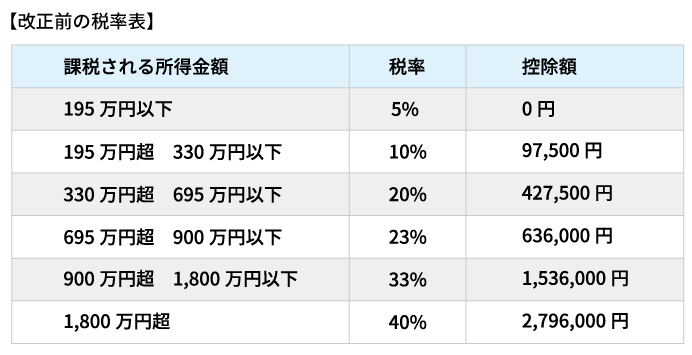

2-1.所得税率の改正

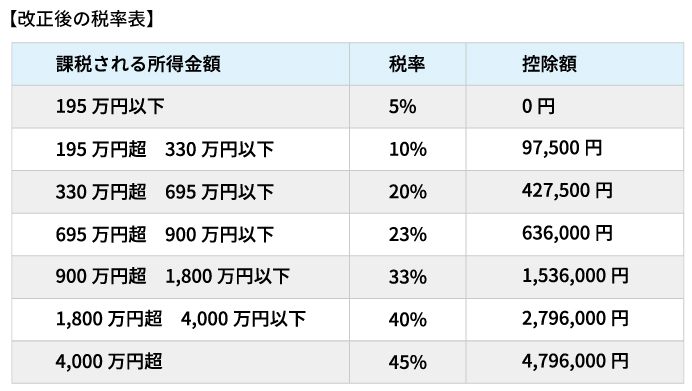

これまで所得税は所得額に応じて5%~40%の6段階の税率で設定されていましたが、平成27年分所得(平成27年1月1日~平成27年12月31日)から5%~45%の7段階に改正されました。

具体的には所得金額が4000万円以上ある人の税率が45%となりましたので、高額所得者にのみ関係する改正です。

2-2.ふるさと納税ワンストップ特例制度の創設

これまでふるさと納税については確定申告が要件となっていましたが、事務負担が大きいという声があったため、平成27年4月1日以降に寄付したふるさと納税については次の3要件を満たした場合には確定申告が不要となる「ふるさと納税ワンストップ特例」が創設されました。

- 確定申告義務がない給与所得者等であること

- 寄附した自治体が5ヵ所以下であること

- ふるさと納税をした自治体に本特例を適用する旨の申請書を提出すること

通常、企業勤めの方は会社が年末調整をしてくれるため確定申告は必要ない方が多いと思いますので、ふるさと納税を行っている方からすると確定申告が不要となるメリットがありますので確認しましょう。

2-3.「財産債務調書」提出の義務化

従来から「所得が2,000万円超」の人は税務署に確定申告書に加えて財産債務調書という、所有財産の一覧表を提出する義務がありました。

それが今回の確定申告から提出要件が変更となりました。

【平成27年分確定申告から財産債務調書を提出すべき人の要件】

「所得金額が退職所得を除いて2,000万円超」、かつ

「財産の時価が3億円以上」または「国外転出特例対象財産の時価が1億円以上」

従来と比較しますと所得2,000万円超の要件以外に、所有財産の時価が一定以上という要件が加わりましたので、提出対象者は減少します。

その分、記載する内容が従来よりも詳細になっているため高額所得者かつ高額資産所有者は注意が必要です。

なお期限内に提出のない場合や、記載事項が不十分な場合でその財産に関して申告漏れが生じたときは、過少申告加算税等のペナルティが5%上乗せされるという罰則もあるため注意しましょう。

3.「永久保存版!」確定申告の節税テクニックを一挙紹介!!

確定申告で支払う税金を1円でも安くしたいと多くの人が考えるでしょう。

この章では確定申告での節税テクニックを紹介しますので、使えそうなものがあれば利用して上手に節税しましょう。

3-1.サラリーマン節税編

(1) 医療費控除は家族分もまとめて

年間の医療費が10万円を超えている場合、確定申告をすることで控除が受けられますがこの医療費控除は確定申告をする本人の医療費のみならず、扶養家族の医療費も合算して計算することが可能です。

また医療費には病院で支払う医療費以外にも、通院のための交通費や薬局での薬代も含まれるため家族全員の領収書やレシートを普段から集めておきましょう。

(2) 生命保険に加入している場合には控除をお忘れなく

生命保険に加入して保険料を負担している場合には、保険の種類によって控除を一定額まで受けることが可能です。

年末に送付されてくる生命保険会社からの「生命保険料控除証明書」を利用して所得控除を受けましょう。

(3) 株や投信、FXで損失が出たら翌年に繰り越そう

株式投資やFX等の金融資産に投資している場合に、売却によって損失が出た場合、確定申告をすることで損失を3年間繰り越すことができ、繰り越した年に利益が出た場合には繰り越した損失分を控除することができるため節税になります。

(4) 副業で生じた損失を繰り越そう

副業が認められている場合に、副業で生じた赤字については他の所得と合算して申告することができるため確定申告することで給与所得から源泉徴収された税金が還付されます。

(5) 親に仕送りしている場合には扶養控除対象者になる

あなたが親に仕送りをしてその仕送りを頼りに親が生活をしている場合には、親を扶養控除の対象とすることができます。

仕送りの額については明確な基準はありませんが小遣い程度は認められません。

親の所得が38万円以下で仕送りを継続して行っているような場合には扶養控除の対象とできるでしょう。

また親が年金生活をしているケースでは、65歳以上の親の年金受給額が年間158万円以下、もしくは65歳未満の親の年金受給額が年間108万円以下の場合には扶養控除の対象となります。

(6) スーツ代や資格取得費を控除できる!?

サラリーマンの給与に対する税金を計算する際には、「給与所得控除」といってあらかじめ経費相当額として一定額が控除できる仕組みになっています。

たとえば年収400万円の場合には134万円が控除されているので、通常であれば134万円の経費というとそれなりに多額であるため得をしているのです。

しかし次に挙げるような費用が給与所得控除の金額を上回っている場合には、給与所得控除ではなく「特定支出控除」としてかかった金額を控除することができます。

- 通常必要であると認められる通勤のための支出(通勤費)

- 転勤に伴う転居のために通常必要であると認められる支出(転居費)

- 職務に直接必要な技術や知識を得ることを目的として研修を受けるための支出(研修費)

- 職務に直接必要な資格を取得するための支出(資格取得費)

- 単身赴任などの場合で、その者の勤務地又は居所と自宅の間の旅行のために通常必要な支出(帰宅旅費)

- 次に掲げる支出(その支出の額の合計額が65万円を超える場合には、65万円までの支出に限ります)で、会社が必要と認めたもの(勤務必要経費)

(1) 書籍購入代(図書費)

(2) 制服、事務服、作業服、スーツ等を購入するための費用(衣服費)

(3) 交際費、接待費その他の費用で、給与等の支払者の得意先、仕入先その他職務上関係のある者に対する接待、供応、贈答その他これらに類する行為のための支出(交際費等)

3-2.個人事業主・不動産オーナー節税編

(1) 青色申告で65万円控除

複式簿記での帳簿作成を前提に青色申告を行うことで65万円の特別控除を受けることができます。

さらに手伝っている家族への給与が経費になったり、赤字が出た場合でも3年間繰り越せる等のメリットがありますので青色申告での申告が推奨されます。

(2) 国民年金基金に加入する

個人事業主の方にはサラリーマンのように厚生年金がないため将来の年金受給額を手厚くするために、国民年金基金という制度が設けられています。

掛け金が全額控除対象となります。

月額で最大68,000円までかけることができますので年間816,000円の所得控除となります。

(3) 小規模企業共済に加入する

サラリーマンには退職金がありますが、個人事業主には退職金が出ません。

そこで退職金名目で資金を積み立てる小規模企業共済という制度があります。

こちらについても掛け金が全額所得控除の対象となるため上手く活用したいですね。

月額掛け金も最低1,000円から最大70,000円となっていますので、年間840,000円の控除となり節税効果も大きいです。

(4) 4年落ちの中古自動車を購入する

税法では新車の減価償却の耐用年数は6年ですので、新車を購入した場合には6年間に渡って購入価額を費用化していきます。

しかし中古自動車の耐用年数については

で求めることができ、1年未満は切り捨てとなるため4年落ちの中古自動車を購入した場合には2年間で経費処理することができるため節税効果が高まります。

また、個人事業での収入が大きい場合には、法人化するということも大きな節税手段になり得ます。法人化については、「個人事業を法人化するメリット・デメリットがすべてわかる!」をご覧ください。

4.確定申告困ったときの相談先は「税務署に電話・確定申告相談会・税理士事務所」の3カ所!

確定申告の作成で困ったときの相談先をあらかじめ知っておくことで、確定申告手続きがスムーズに完了します。

ここでは確定申告困ったときの相談先として主な3つの方法をお知らせします。

(1) 国税庁の電話相談センター

最も気軽に税務相談ができるのが各税務署が実施している無料電話相談です。

国税庁サイトから最寄の税務署を探し、電話をかけて簡単な要件を伝えれば相談内容に応じて、国税庁の電話相談センターもしくは所轄の税務署の職員が電話応対してくれます。

また電話での相談が難しい場合には、事前予約をとることで税務署に訪問して相談にのってもらうことも可能ですが、確定申告シーズンは税務署も忙しいため予約が困難になります。

参考:国税庁の電話相談センター

(2) 税務署の確定申告相談会場

確定申告の期間中(2月16日~3月15日)であれば、各税務署で確定申告の無料相談会を実施しています。

会場で具体的な申告書の書き方までアドバイスを受けることもできます。

実施内容については各税務署ごとに異なりますので、相談会場での相談を希望される方はあらかじめ所轄の税務署に電話をして相談会の日時を聞くとよいでしょう。

(3) 税理士に相談・依頼する

確定申告書を自分で作成する人は上記の方法がありますが、内容が複雑なケースや毎年税理士に依頼されている人は税理士に相談するとよいでしょう。

税理士費用は発生しますが、節税のアドバイスや誤りのない確定申告を行うことが可能です。

また確定申告業務については税理士事務所であれば大半が取り扱っていますので、顧問税理士がいない場合でも住まいや職場の近くの税理士事務所に相談に行くと対応してもらえます。

今はインターネットで報酬等を公開している事務所が多いため、HPを見てから相談の予約をするとよいでしょう。

5.確定申告書の提出方法は、「持参・郵送・e-Tax」の3種類!

確定申告書が完成した後の提出方法は3種類ありますので、自分に合った方法を選ぶとよいでしょう。

確定申告書の提出先は、自分の現住所を管轄する税務署です。

(1) 税務署に直接持参する場合

祝日を除く月曜~金曜日の8:30~17:00が税務署の開庁時間ですので、その間に持参しましょう。

通常、確定申告期間中は特設コーナーが設けられていることがほとんどですので、その場で簡単な資料のチェックをしてもらい申告書の控えに受付印を押印したものを受け取れます。

税務署開庁時間外は、税務署の「時間外収受箱」へ投函しておくことも可能です。申告書の控えの返送を希望する場合には切手を貼った返信用封筒を同封しておきましょう。

(2) 郵送で提出する

税務署に郵送で確定申告書を提出することも可能です。

申告書の控えの返送を希望する場合には切手を貼った返信用封筒を同封しておきましょう。

また郵送の際の注意点としては、「通信日付印」が押された日が提出日とみなされるため、3月15日の期限ぎりぎりで提出する場合には注意が必要です。

例えば3月15日の夜に郵便ポストに投函した場合、集荷が当日中に行われなければ翌日付での消印となり、提出日が3月16日となってしまいます。

そうすると期限である3月15日に間に合っていませんので、期限内の提出と認められずに各種控除が使えない等の不利益を被る可能性があります。

3月15日ぎりぎりで郵送提出するような場合には、必ず夜まで窓口が空いている郵便局の窓口で3月15日消印の受付をしてもらった上で郵送するようにしましょう。

なお書留郵便で提出することで郵送の証拠が残るので安心です。

税務署への郵送提出は便利な方法ですが、書類に不備があった場合に持参するケースと比べて窓口で教えてもらえないこともあったり、期限ぎりぎりで郵便にトラブルがあった場合等には申告期限内の受付とならないリスクもありますので注意しましょう。

(3) パソコンからe-Taxを利用して申告する

パソコンからインターネットを通じて電子申告(通称:「e-Tax」)を利用して申告することができます。

税務署に足を運ばなくてもパソコン上で申告できるため大変便利な方法です。

ただし電子証明書の取得などの事前準備が必要ですので、e-Taxの利用を検討している方は事前に国税庁HPからe-Taxの利用の事前準備を行いましょう。一度設定しておけば翌年度以降も継続して利用することができます。

参考:e-Taxのホームページ

e-Taxを利用するためには、電子証明書での認証が必要となります。電子証明書とはデータ送信をする人の本人確認のために用いられるものです。この電子証明書の認証の際に必要な機器が「ICカードリーダライタ」です。

初めて購入する際には公的個人認証サービスに対応した機器を準備して、セットアップ(ドライバのインストール)を行う必要があります。このICカードリーダライタは家電量販店やインターネットで簡単に購入できます。

参考:e-Taxのホームページ

参考:公的個人認証サービスのページ

6.まとめ

この記事では平成27年分の確定申告についての注意点や節税テクニック等を紹介しましたので、記事を読んだ方は確定申告に向けてやるべきことや注意しなければならないポイントを体系的に知ることができたかと思いますので、2月16日~3月15日の期間中に確定申告書を税務署に提出できるように計画的に作業を進めていきましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。