配当還元方式による非上場株式の相続税評価の基本をわかりやすく解説

タグ: #相続税評価

配当還元方式で非上場株式の相続税評価を行おうとしているが、その計算は具体的にどのようにすればよいのかとお悩みではないでしょうか。

この記事では、配当還元方式による非上場株式の相続税評価を、初心者の方でも分かるように、できるだけ容易に解説したいと思います。

目次 [閉じる]

1.配当還元方式とは

上場していない会社の株式(非上場株式や取引相場のない株式と呼ぶ)の相続税評価を行う際には、原則として、原則的評価方式と呼ばれる評価方法を用います。この原則的評価方法は、会社の資産や利益の大小によって評価額を決める方法となり、計算方法も複雑で容易には算出することができません。

ただ、株式を少ししか保有していないいわゆる少数株主(従業員や経営者一族以外の者等)にとっては、株式を保有しているメリットは“配当をもらうこと”くらいしかありません。上場していないため、容易に換金もできるわけでもなく、かつ経営に参加(意見する)こともできないからです。

そのため、この上場していない株式を少数株主からの相続によって取得する場合には“配当還元方式”と呼ばれる方式で相続税評価を行います。この“配当還元方式”によると、原則的な評価方法よりも通常は評価額が低くなるのが特徴です。

では、配当還元方式による相続税評価方法について詳しく見ていきましょう。

2.配当還元方式による計算方法

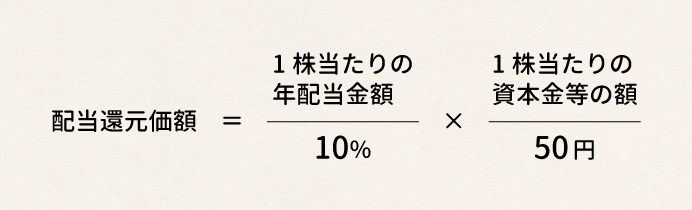

配当還元方式による非上場株式の相続税評価額は上記の算式で求めます。

「1株当たりの年配当金額」の求め方

「1株当たりの年配当金額」については、相続税の課税時期(相続開始日)より前の決算期2期中に行われた配当の平均値を採用します。例えば、12月決算の会社で相続開始が平成31年3月1日の場合には、“H29.4.1~H30.3.31”と“H28.4.1~H29.3.31”の2つの期中に行われた配当の平均値を採用します。

「1株当たりの資本金等の額」の求め方

資本金等の額とは、資本金の額と資本剰余金額の額の合計額のことを言い、また会計上ではなく税務上の価額を採用します。具体的には、法人税申告書別表五(一)の一番右下部分、「差引翌期首現在資本金等の額④」欄の差引合計額36の金額を発行済株式数で割ることで求めます。

ただここで、実務上問題となってくるのは、少数株主という身分でどうやって法人税申告書の内容を知ることができるのかという点です。株主であれば、通常、株主招集通知が送られてきますのでその中で会社の損益計算書や貸借対照表は閲覧することができますが、法人税の申告書の中身までは閲覧することができません。

こういった場合には、会社に連絡して教えてもらうしか方法はありません。株式の相続税評価を行っているので資本金等の額を教えてくださいと問い合わせをしましょう。

2-1.配当がない(無配の)場合

会社によっては配当をしていないようなケースもあるでしょう。そのような場合は、単純に前述の算式に当てはめると評価額がゼロとなってしまいますが、そのような計算は認められていません。

「1株当たりの年配当金額」を、2円50銭と仮定して計算を行うこととなります。

また、「1株当たりの年配当金額」が2円50銭以下の場合も、2円50銭として計算を行います。

2-2.原則的評価方式の方が低くなる場合

通常は、原則的評価方式による評価額の方が配当還元方式による評価額よりも高くなります。但し、稀に原則的評価方式による評価額の方が配当還元方式による評価額よりも低くなることがあります。

そのような場合には、配当還元方式ではなく原則的評価方式による評価額を採用することができます。例えば、債務超過となっているような会社の場合、原則的評価方式で評価をするとゼロ評価となります。

3.計算明細書(第3表)への記載方法

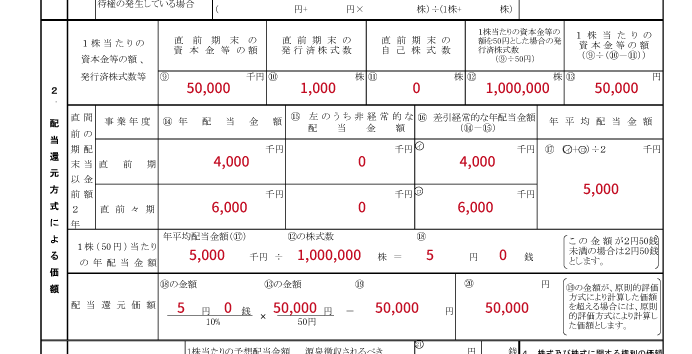

【前提条件】

直前期末の資本金等の額:50,000千円

直前期末の発行済株式数:1,000株

直前期の年配当金額:4,000千円

直前々期の年配当金額:6,000千円

このような前提条件の場合の計算例を評価明細に当てはめて計算すると、以下のようになります。

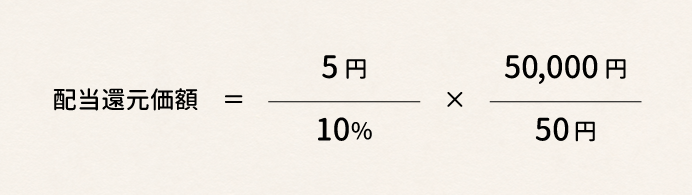

単純化した数式で表すと以下の通りとなります。

つまり、この事例では配当還元方式による1株当たりの相続税評価額は50,000円という計算結果となります。

4.非上場株式に関する税務は税理士にご相談を

配当還元方式による非上場株式の相続税評価について解説をしてきました。

評価の方法自体は単純な算式ですので、難しくありません。ただ、そもそもこの配当還元方式で評価をするのか原則的評価で評価をするのかという判断の部分は専門的な知識が必要になる場合もあります。

この判断を間違うと、税額が大きく異なり、かつ多額のペナルティが後から降りかかってくる恐れもあります。相続財産に非上場株式が含まれる場合には、自分で計算せず相続税専門の税理士に相談されることをお勧め致します。

相続税専門の税理士法人チェスターは非上場会社のオーナーに向けた事業承継コンサルサービスを行う専門部署があるため、非上場株式の相続税評価に精通したスタッフが多数在籍しています。

ご相続が発生している方への初回面談を無料で行っておりますので、非上場株式の相続税評価にお悩みの方は一度お気軽にお問合せください。

なお、ご自身が非上場株式のオーナー様で株式の贈与や今後のご相続で悩んでおられる場合は、事業承継コンサルサービスをご検討ください。

【関連記事】

相続税の計算で株式はどのように評価する? 上場株式と非上場株式の評価方法を解説

「類似業種比準方式」による非上場株式の評価を分かりやすく解説

事業承継・M&Aを検討の企業オーナー様は

事業承継やM&Aを検討されている場合は事業承継専門のプロの税理士にご相談されることをお勧め致します。

【お勧めな理由①】

公平中立な立場でオーナー様にとって最良な方法をご提案致します。

特定の商品へ誘導するようなことが無いため、安心してご相談頂けます。

【お勧めな理由②】

相続・事業承継専門のコンサルタントがオーナー様専用のフルオーダーメイドで事業対策プランをご提供します。税理士法人チェスターは創業より資産税専門の税理士事務所として活動をしており、資産税の知識や経験値、ノウハウは日本トップクラスと自負しております。

その実力が確かなのかご判断頂くためにも無料の初回面談でぜひ実感してください。

全国対応可能です。どのエリアの企業オーナー様も全力で最良なご提案をさせていただきます。

詳しくは事業承継対策のサービスページをご覧頂き、お気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。