自宅をリフォームした直後に相続があったときの相続税評価

タグ: #相続税評価

相続税を計算するために自宅など家屋を評価する場合は、固定資産税評価額を使います。固定資産税評価額は3年に一度見直しが行われますが、自宅をリフォームした直後に所有者が死亡した場合などでは、リフォーム費用を評価額に加算する必要があります。

この記事では、自宅をリフォームした直後に相続があったときの相続税評価の方法をご紹介します。

目次 [閉じる]

1.家屋の相続税評価は固定資産税評価額と同額

家屋の所有者が亡くなったとき、相続税を計算するための家屋の価額は固定資産税評価額で評価します。厳密には、固定資産税評価額に所定の倍率をかけた価額で評価することになっていますが、倍率は1.0と定められているため、固定資産税評価額と同額と考えて差し支えありません。

家屋の固定資産税評価額は、家屋がある市区町村によって計算されます。新築時点でも建築価格の7割から半分程度の金額になり、年月の経過によって徐々に減額されていきます。すべての家屋について毎年評価替えを行うことは実務上難しく費用もかかるため、評価額の見直しは3年ごとに行われます。

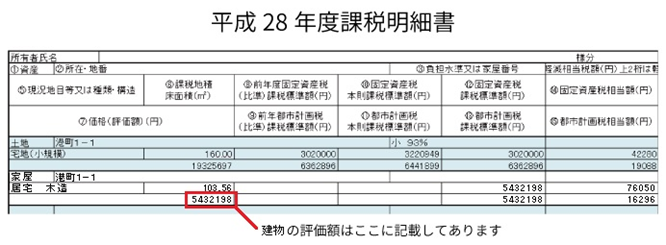

固定資産税評価額は、固定資産税の納付書に添付されている課税明細書で確認することができます。課税明細書の様式は市区町村ごとに異なりますが、下記のサンプルを参考にしてください。

固定資産税の課税明細書の例

2.自宅をリフォームした直後に所有者が死亡した場合

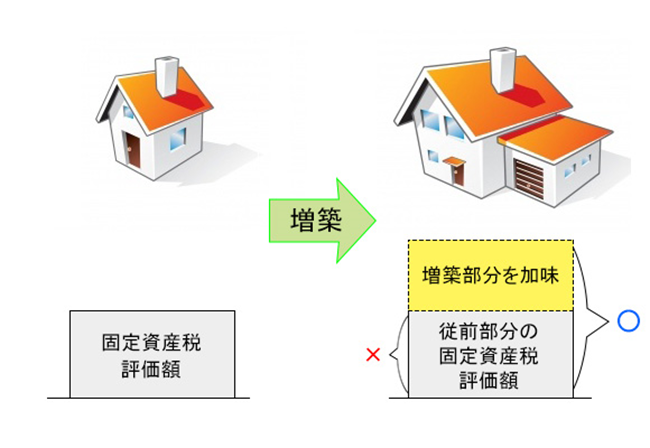

固定資産税評価額の見直しは3年ごとに行われますが、たとえば、自宅をリフォームした直後に所有者が死亡した場合は、次の見直しまでリフォーム部分が固定資産税評価額に反映されません。しかし、家屋の価値が上がったのであれば、その部分を評価額に加算して税務申告をしなければなりません。

2-1.リフォーム部分を固定資産税評価額に加算

国税庁は、質疑応答事例として「増改築等に係る家屋の状況に応じた固定資産税評価額が付されていない家屋の評価」を公開しています。これは、増改築やリフォームをした部分が固定資産税評価額に反映されていない場合の評価額への加算方法を示したものです。

リフォームした家屋全体の相続税評価額は、リフォーム前の固定資産税評価額にリフォーム費用を加算して求めます。

リフォーム費用の相続税評価額は、原則として近隣の住宅を参考に個別に評価することとなっています。しかし、リフォーム費用の価値を個別に評価することは困難であるため、次の方法で評価することが認められています。

リフォーム費用の相続税評価額=(再建築費用-償却費相当額)×70%

- 再建築費用=リフォームにかかった費用

- 償却費相当額=再建築費用×90%×経過年数÷耐用年数

経過年数は1年未満の端数を切り上げます。

耐用年数は「減価償却資産の耐用年数等に関する省令」で定められる年数です。

2-2.固定資産税評価額の見直しの依頼もできる

上記のようにリフォーム費用を固定資産税評価額に加算した場合、特に元の家屋が古い場合は評価額が高くなる場合があります。

所有者が死亡する前であれば、リフォームしたことを市区町村に届け出て、固定資産税評価額の見直しを依頼することができます。リフォーム費用を含めた固定資産税評価額が算出されれば、自分で加算する必要はなくなります。固定資産税評価額を見直すと固定資産税が高くなってしまいますが、上記のようにリフォーム費用を加算するよりも相続税評価額が低くなる可能性があります。

また、死亡した後であっても、相続税の申告期限までに固定資産税評価額の見直しが行われれば、見直し後の評価額で申告することができます。

2-3.通常の修繕にあたるリフォームは加算しない

リフォームといっても、あらゆる工事の費用を加算しなければならないわけではありません。次のように通常の修繕の範囲内で、家屋の価値を高めない(資本的支出にあたらない)工事については加算する必要はありません。

- 雨漏りの修繕

- 外壁の補修

生前に預金等を使ってこれらの修繕をしておけば、節税対策になります。ただし、リフォームが通常の修繕にあたるか、家屋の価値を高める資本的支出にあたるかは、判断が難しいケースもあります。素人判断は避けて、税理士に確認するようにしましょう。

3.「通常の修繕」にあたるかどうかの判断は意外と難しい

前章でお伝えしたとおり通常の修繕にあたるリフォーム費用は相続税評価額に加算する必要はありませんが、実際には「雨漏りをきっかけに内装の全面リフォームに踏み切った」というようなケースも多く、リフォームが通常の修繕にあたるかどうかの判断は難しい場合の方が多いです。リフォーム後の固定資産税が更新されていない建物の相続税評価が必要な場合は、相続税専門の税理士に相談することをおすすめします。

相続税専門の税理士法人チェスターでは、このようなご相談を頂いた場合は当時のリフォーム内容の計画書や契約書をお借りし、通常の修繕かどうかを判断した上でそれらの資料を相続税申告書に添付し、税務署への説得性を高めています。

全ての財産においてそのように丁寧に評価を行っているため、相続税の税務調査率は僅か1%です(全国平均10%)。

相続税申告が必要なお客様のご面談は初回無料で行っておりますので、お困りの場合はお気軽にお問合せください。

【関連記事】

建物の相続税評価額は固定資産税評価額を使って計算する

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。