借地権の相続税は高い?3つのパターンで相続税評価方法を徹底解説

タグ: #相続税評価

亡くなった人が所有していた不動産に相続税がかかるのはすでにご存じのことでしょう。それでは、借りた土地に建物を建てている場合には、どこまでが相続税の対象になるのでしょうか。

目次 [閉じる]

1.土地を借りて建物を建てていれば借地権が相続税の対象となる

土地を借りてその上に自己所有の建物を建てたとき、建物の所有者にはその土地を使用する権利があります。このような権利を「借地権」といいます。

亡くなった人が土地を借りて建物を建てていた場合、建物だけでなく借地権にも相続税がかかります。

1-1.借地権の種類

借地権は、大きく分けて次の3種類があります。

- 通常の借地権(普通借地権)

- 定期借地権等

- 一時使用目的の借地権

通常の借地権は契約で期限を決めますが、契約の更新ができます。したがって、貸主と借主の合意があれば半永久的に土地が借りられます。契約した時期によって適用される法律が異なり、契約期間の決まりに違いがあります。

定期借地権等は通常の借地権に比べて貸主の権利が強く、契約が更新できない点が特徴です。契約期間が終われば、建物を撤去して土地を貸主に返す必要があります。ただし、建物譲渡特約付定期借地権では、更地に戻すかわりに建物を貸主に売却します。

土地の使用が一時的な場合は、一時使用目的の借地権が発生します。

2.借地権の相続税評価の計算方法を具体的に解説

この章では、借地権の種類ごとの評価方法を具体的に解説します。

2-1.通常の借地権の相続税評価

通常の借地権の相続税評価額は、自分が所有して自分が使用する土地(自用地)であると仮定した評価額に借地権割合をかけて計算します。

自用地価額の計算

土地の価額を評価する方式は、大きく分けて「路線価方式」と「倍率方式」があります。

路線価方式の場合は、国税庁ホームページに掲載されている路線価図を参照して、土地に面する道路の路線価を確認します。路線価は千円単位で記載されており、面積をかけると土地の評価額が計算できます。厳密には土地の形状や道路に接する条件に応じた調整が必要ですが、ここでの詳細な説明は省略します。

詳細を知りたい方は、「路線価とは?調べ方や見方、路線価による土地評価額の計算方法を解説」の記事をご参照ください。

倍率方式の場合は、固定資産税評価額に所定の評価倍率をかけて評価額を計算します。評価倍率は、国税庁ホームページに掲載されている評価倍率表で確認できます。

借地権割合の確認

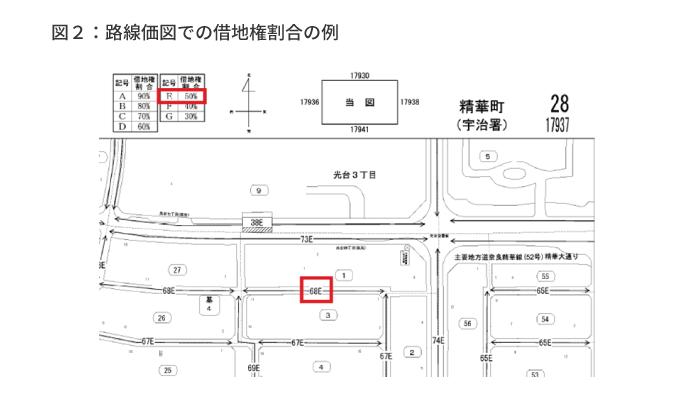

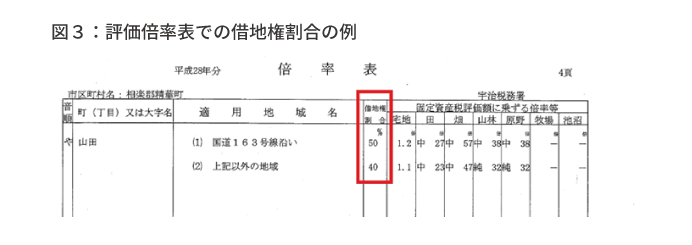

土地の借地権割合は、国税庁ホームページに掲載されている路線価図または評価倍率表で確認できます。

路線価図では、土地に面する道路の路線価につけられているアルファベットから借地権割合を確認します。路線価のない地域は、評価倍率表を確認します。評価倍率表では、土地の町(丁目)または大字ごとに借地権割合が指定されています。

2-2.定期借地権の相続税評価

定期借地権の相続税評価額は、自用地価額に借地人に帰属する経済的利益とその存続期間を考慮した割合をかけて求めます。

定期借地権の相続税評価額の計算方法は複雑ですが、国税庁ホームページにある「定期借地権等の評価明細書」に値を記入することで、比較的簡単に計算ができます。

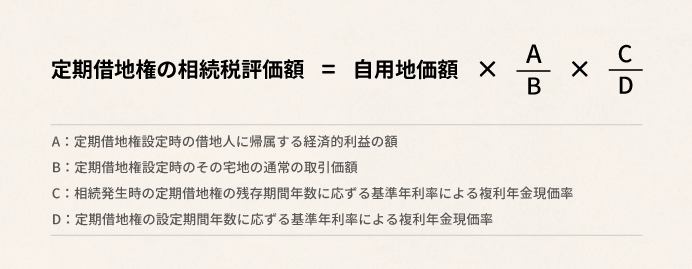

定期借地権の相続税評価額の計算方法を算式で表すと、次のようになります。

A:定期借地権設定時の借地人に帰属する経済的利益の額

借地人に帰属する経済的利益には、次のようなものがあります。

- 権利金、協力金、礼金など、借地契約が終了しても返還されない金額

- 保証金、敷金など、借地契約が終了すれば返還される金額について、その金額を契約期間にわたって運用したと仮定したときの金利にあたる金額

- 地代が一般的な相場とかけ離れている場合のその差額

B:定期借地権設定時のその宅地の通常の取引価額

定期借地権を設定した時に実際に市場で取引されていた価額を使用します。ただし、定期借地権設定時の取引価額が不明な場合は、「定期借地権の設定時の自用地の価額÷0.8」として計算することもできます。

C:相続発生時の定期借地権の残存期間年数に応ずる基準年利率による複利年金現価率

複利年金現価率とは、一定の期間にわたって毎年一定額を積み立てたとき、その合計額から将来の金利に当たる部分を差し引いて現在の価値に置き換えるための比率です。

基準年利率と複利年金現価率は国税庁ホームページで確認できます。

「国税庁HP 財産評価関係 個別通達目次」

月ごとの基準年利率と複利表が掲載されています。

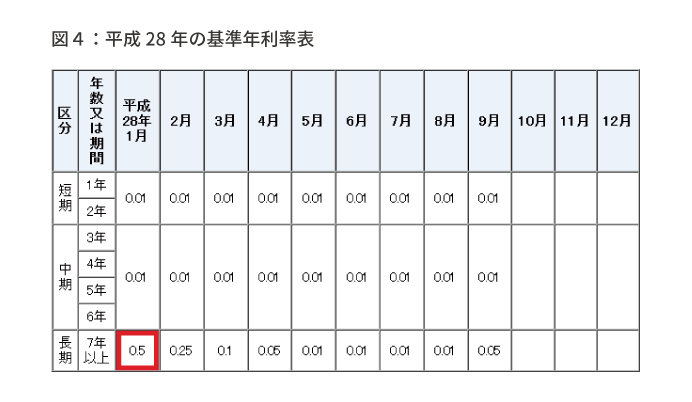

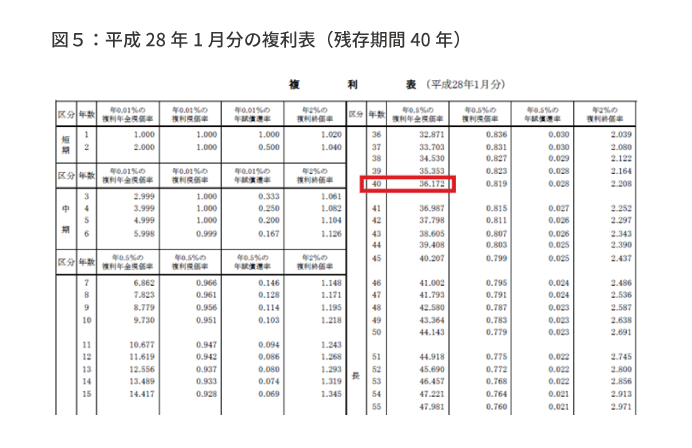

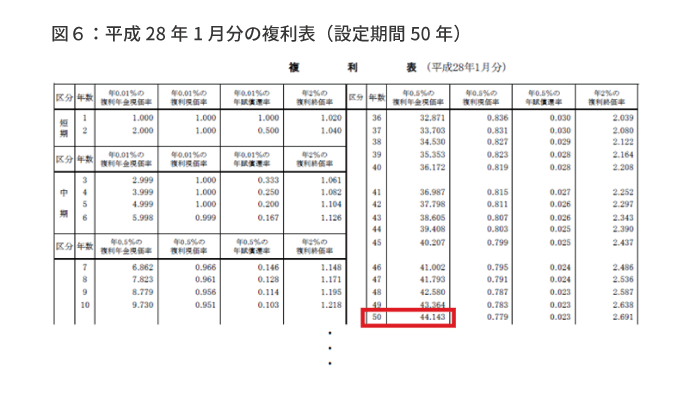

次の例を使って、基準年利率と複利年金現価率の確認方法をご紹介します。

相続があった月:平成28年1月

当初設定した定期借地契約の期間:50年

定期借地権の残存期間:40年

基準年利率表では、相続があった月と定期借地権の残存期間から基準年利率を確認します。相続があったのは平成28年1月で残存期間は40年あるため、この例での基準年利率は、図4のように0.5%となります。

相続があった平成28年1月分の複利表で、0.5%に対応する複利年金現価率を確認します。残存期間は40年あることから、図5のとおり36.172となります。

D:定期借地権の設定期間年数に応ずる基準年利率による複利年金現価率

相続があった月の複利表で、当初に定めた定期借地権の設定期間での複利年金現価率を確認します。この例では、当初の設定期間は50年であるため、図6のとおり44.143となります。

2-3.一時使用目的の借地権の相続税評価

一時使用目的の借地権の価額は、通常の借地権と同じ方法で評価することは適当でないとの考えから、雑種地の賃借権と同じ方法で評価します。

雑種地の賃借権の価額は、原則として賃貸借契約の内容や利用の状況などをもとに評価しますが、次のような方法で評価することもできます。

- 賃借権の登記がされている場合、権利金や一時金を支払った場合、堅固な構築物がある場合など

自用地価額×法定地上権割合と借地権割合のいずれか低い割合 - (1)以外の場合

自用地価額×法定地上権割合×1/2

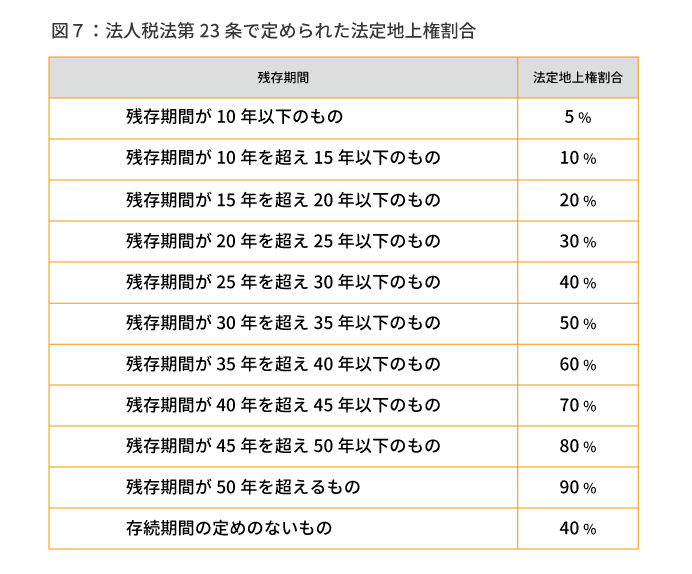

法定地上権割合は、図7に掲げるとおりです。

3.借地権の相続税評価は税理士に任せた方が良い

借地権の相続税評価の方法は、借地権の種類によって大きく異なります。通常の借地権に比べると、定期借地権の評価では複雑な計算が必要になります。

元々土地の相続税評価は、税理士でも10人いれば10通りの評価があると言われるほど意見が分かれがちで、かつ間違えやすいものです。借地権の場合そこに更に複雑な計算式が加わるので、借地権が含まれる相続税申告は、税理士に依頼した方が良いと言えるでしょう。

相続税専門の税理士法人チェスターでは、年間3,076件以上の相続税申告を行っています。そのほとんどが土地の相続税評価が必要なものであるため、土地の相続税評価に関しては安心してお任せ頂ける十分な実績があります。

相続税申告が必要な方については初回面談を無料で行っておりますので、土地の相続税評価でお悩みでしたらお気軽にお問合せください。

借地権を相続した場合の相続手続き

相続税の土地評価の方法を、税理士が初心者にも分かりやすく教えます

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。