タックスヘイブンを利用して相続税を回避する方法と注意点

タグ: #国際相続

日本の相続税は先進国の中でも税率が高く、相続税対策は欠かせません。

また相続税が課される相続財産は、国籍や亡くなった時点で住んでいる国によって異なり、日本国外の財産は課税されないケースも存在します。

そのため生前中に財産を海外に移したり、タックスヘイブン(租税回避地)を利用して相続税を回避することも可能です。

そこで本記事では、タックスヘイブンを利用した相続税回避の方法と、注意点についてご説明します。

国税庁の動画「国際的租税回避行為への対応」についてもぜひご覧ください。

目次 [閉じる]

1.タックスヘイブンとは

タックスヘイブン(Tax haven)とは、租税回避地として利用される国または地域を称した言葉で、税金が課されない場合や、課税される場合でも税率が著しく低いのが特徴です。

タックスヘイブンとして有名なのが、カリブ海にあるバージニア諸島やケイマン諸島で、国内産業がない国が財政確保のために企業や富裕層を誘致する目的で税率を低く設定しています。

企業や富裕層からすると、納める税金が少ないタックスヘイブンは魅力的です。

しかし企業などからの税収を見込んでいた国の立場からすると、タックスヘイブンに税収を奪われる形となるため、世界的に問題となっています。

またタックスヘイブン地域の情報は、機密性が高く外部から実情を把握するのが難しいため、マネーロンダリングとしての利用も懸念されています。

2.日本居住者が相続税の支払いを回避するのが難しい理由

タックスヘイブンを利用した租税回避は、世界中で行われていますが、日本に住んでいる人が相続税を回避するのは容易ではありません。

なぜなら日本の相続税は近年、数年ごとに相続税法を改正し、海外資産に対する課税を強化しているからです。

2-1.日本居住者が亡くなった場合には国内外すべての財産が相続税の対象

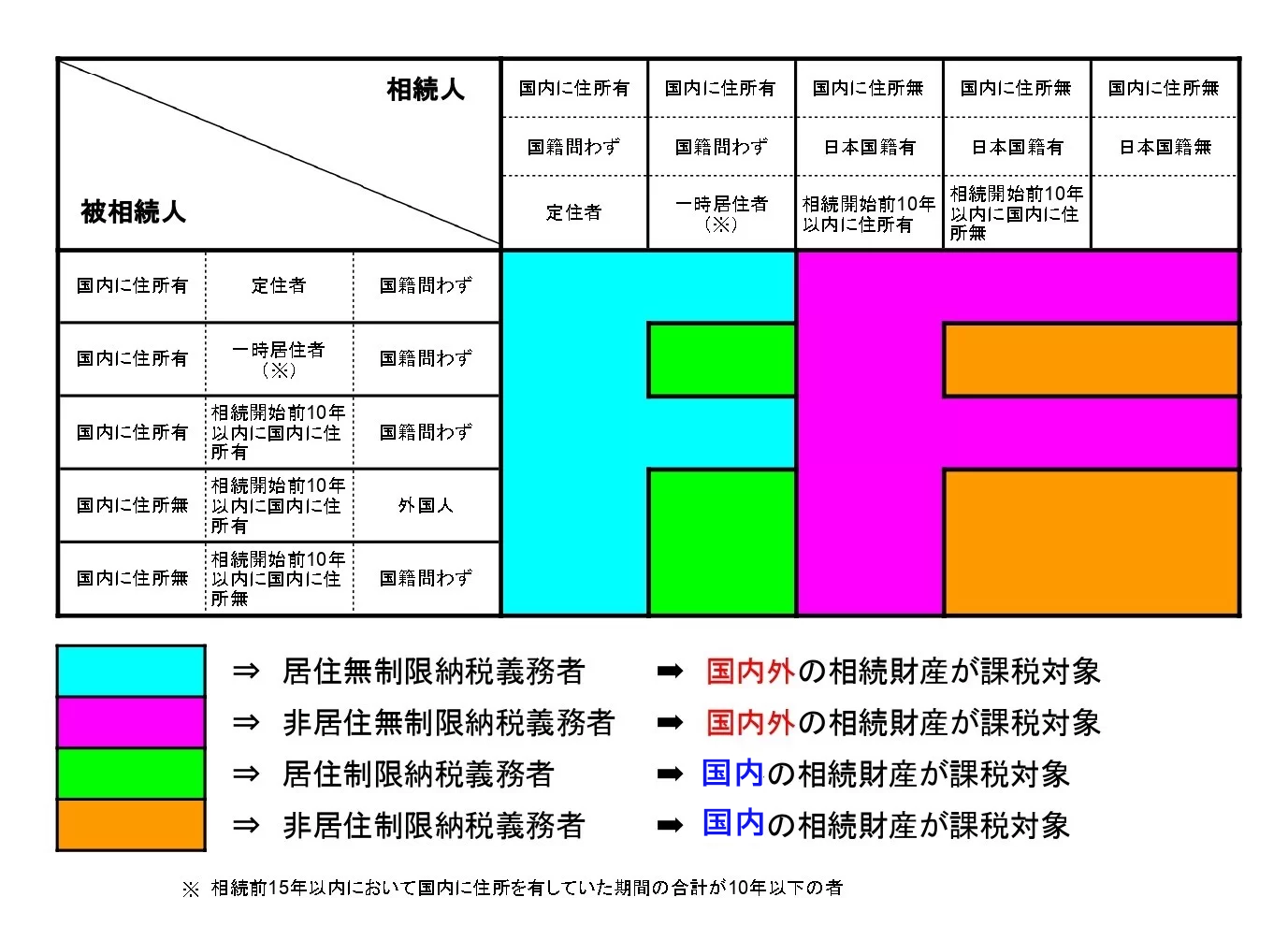

日本の相続税は、被相続人(亡くなった人)と相続人が住んでいる場所や、国籍によって課税対象となる相続財産が異なります。

たとえば被相続人が日本に定住していた場合、被相続人が保有する国内外すべての相続財産が相続税の対象です。

また国外財産の中には、タックスヘイブンにある財産も含まれます。

そのため財産をタックスヘイブンの地域に移動させたとしても、日本に居住しながら相続税を回避することは困難です。

2-2.海外資産に相続税が課されないのは制限納税義務者のみ

海外に財産を持ち出し、相続税回避をする方法は昔から存在しますが、相続税法が改正された現在でも可能です。

たとえば日本に定住していないなど、条件を満たした相続人は制限納税義務者です。

制限納税義務者は、日本国内の相続財産のみに対し相続税が課され、国外財産は相続税の対象外となります。

また制限納税義務者の条件は相続税法で規定されていますので、制限納税義務者に該当すれば、合法的に相続税を回避できます。

2-3.相続開始直前から準備をしても相続税は回避できない

相続人が制限納税義務者であれば、国外財産に対して相続税を課されることはありません。しかし、制限納税義務者の地位を利用した相続税回避は国税組織から問題視されているため、制限納税義務者の条件は年々厳しくなっています。

平成30年4月1日以降の相続では、相続開始時点において少なくとも出国してから10年を超えていないと、制限納税義務者になることはできません。

そのため相続が開始する直前に海外移住をしても、相続税の無制限納税義務者に該当するため、国内外すべての財産に対して相続税が課されます。

3.日本居住者がタックスヘイブンを利用して相続税を回避する方法

日本に住んでいる人が相続税を回避するのは難しいですが、それでも手段がなくなったわけではありません。

相続税は相続開始時点の財産に対して課されますので、被相続人の生前中に財産を移動させれば基本的に相続税の対象から除かれます。

また生前贈与は贈与税の対象ですが、タックスヘイブンを利用することで、税負担を軽減できます。

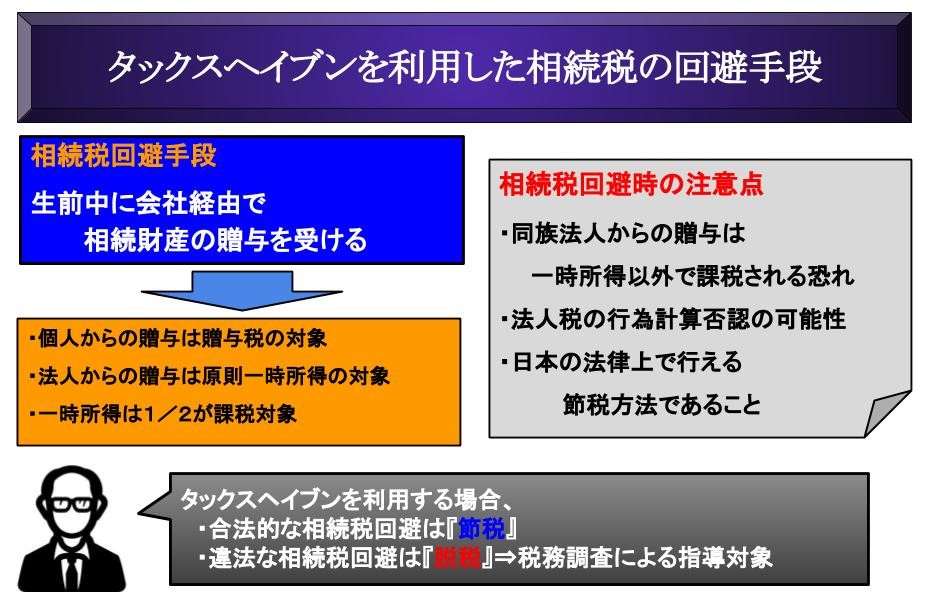

3-1.法人を経由して被相続人から財産の贈与を受ける

生前中に被相続人から相続人に財産を贈与すれば、相続税開始時点の相続財産は減少します。

ただ個人間の生前贈与は贈与税の対象となり、贈与財産の金額が多いと、相続税と同等かそれ以上の税率で算出された税金を納めることになります。

一方、法人から個人に対して贈与が行われた場合には、贈与税ではなく原則一時所得の対象です。

一時所得は対象金額のうち1/2が課税対象となるため、法人を経由して贈与した方が、少ない税金で財産の移動が可能です。

3-2.相続税回避を行う際の注意点

法人を経由しての贈与は原則一時所得の対象ですが、贈与を行う会社が同族法人等の場合には、給与所得など一時所得以外の所得として課税されることもあります。

また法人の贈与行為が、法人税を不当に減少させた行為と国税組織が判断した場合には、経費や計算が否認される可能性があります。

しかし、これらの法人税の規定は日本の法律です。

そのためタックスヘイブンの会社から贈与した場合には、現地の法律で法人税が課されます。

3-3.タックスヘイブンを利用した節税は『合法』であり脱税は『違法』

日本およびタックスヘイブン地域の法律の範囲内で、相続税を回避することは合法ですので、節税行為になります。

一方タックスヘイブンの機密性や、日本の国税組織が税務調査に及ばないことを利用した相続税回避は、日本の法律に違反しているため、脱税行為に該当します。

合法的な相続税回避は、税務調査を受けても、罰則の対象にはなりません。

しかし違法に相続税を回避した場合には、加算税・延滞税が課され、悪質な脱税と判断されれば、逮捕される可能性もあります。

4.国税組織はタックスヘイブンの情報も把握している

タックスヘイブンは課される税金が少ないのも魅力ですが、他国に情報開示をしない点も租税回避手段として選ばれている理由です。

しかし近年では、タックスヘイブンの内部から情報が流出しており、完全な機密性が保たれているわけではありません。

また日本も独自に海外資産の情報収集を行っているため、タックスヘイブンに財産を移しても税務署が実態を把握し、税務調査が行われるケースもあります。

4-1.タックスヘイブンであるパナマで流出した『パナマ文書』

『パナマ文書』とは、パナマの法律事務所から流出した、租税回避に関する情報です。

以前から噂はありましたが、2015年に公表されたパナマ文書により、世界各地の富裕層や企業がタックスヘイブンを利用し、租税回避行為が行われている事実が判明しました。

またパナマ文書には日本人の情報も含まれており、国税組織は記載があった個人・法人への税務調査を実施し、申告漏れを指摘したとされています。

4-2.海外資金の経路も説明が必要となる『国外財産調書』

日本の国税組織でも、海外資産を把握するために納税者に対し、『国外財産調書』の提出義務を課しています。

国外財産調書とは、海外資産を5,000万円超保有している人が、国外財産の種類・数量および価額などを記載し提出する調書です。

国外財産調書を提出しなかった場合、税務調査によって課される加算税の税率が上乗せされます。

また令和2年度の税制改正によって、国税組織は税務調査で国外財産の取得、運用または処分に係る書類提出を求めることが可能となる見込みです(令和2年度税制改正の法案が通過した場合)。

もし国税組織から、書類提出の指示を受けた納税者が提出に応じない場合には、加算税の加重措置が講じられるなど、海外資産の申告漏れに対する罰則はさらに厳しくなります。

4-3.国同士で租税回避を防ぐために実施している『情報交換制度』

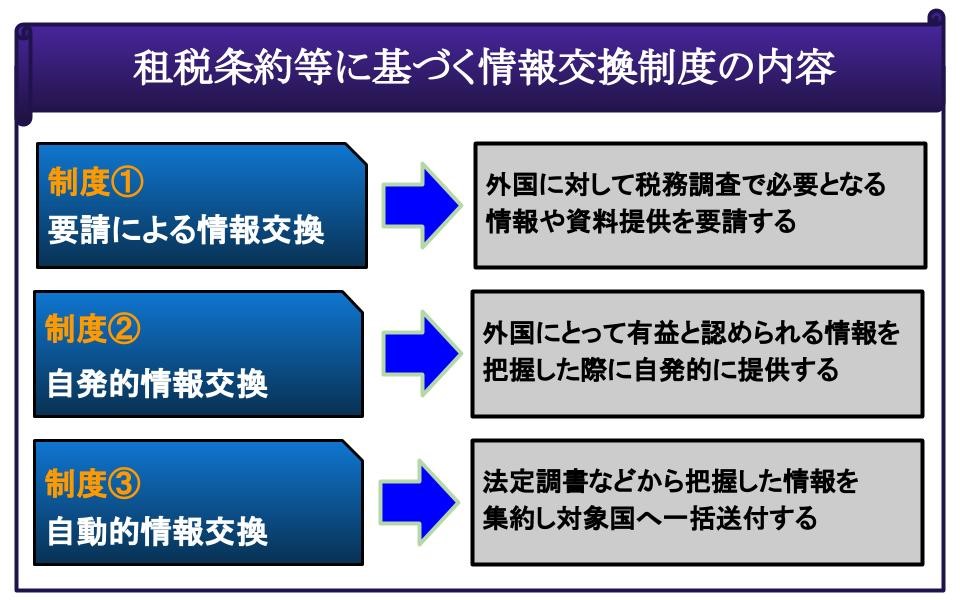

『情報交換制度』とは、租税条約を結んだ二国間の納税者の取引情報などを交換または提供する仕組みです。

情報交換制度には、『要請に基づく情報交換』、『自発的情報交換』、『自動的情報交換』の3種類があります。

タックスヘイブンの国または地域と租税条約を結んでいない場合には、情報交換はできません。

ただ租税回避は世界的な問題ですので、タックスヘイブン以外の国同士が、租税回避を阻止するために積極的に情報共有を図っています。

5.相続税の節税対策は最新の情報を確認しながら行う

ここまでのご説明でお分かりになったかもしれませんが、相続税の節税対策を行うことは簡単ではありません。

悪質な租税回避はそれを無効にするように仕組みが設けられていますし、合法な節税方法を実行していても、税制改正により相続時には意味がなくなっていたということも少なくありません。

相続税の節税対策を行う場合には、まずは最新の情報をしっかりと確認しましょう。

また、相続税に詳しい税理士に相談することも一つの方法です。

税理士は今後の税制改正の予定や、「今後この税制に見直しが入りそうだ」といったような先の情報まで把握しているので、より確実な節税対策を行うことができるでしょう。

相続税専門の税理士法人チェスターでは相続税対策専用のプランをご用意しています。

最新の税制にも精通しておりますので、相続税対策をお考えでしたらお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。