生命保険に相続税はかかる?死亡保険金を受け取った場合を解説

タグ: #保険・給付金, #相続税評価

「被相続人が亡くなり生命保険(死亡保険)金を受け取った時に、税金はかかるのだろうか?」

このような疑問をお持ちではないでしょうか。

この記事では、生命保険の死亡保険金を受け取った場合に、どのような税金がかかるのか、相続税がかかる場合の死亡保険金の非課税枠、また、相続税がかかる場合にはどのような手続きを行うべきかについて解説します。

目次 [閉じる]

1.生命保険の死亡保険金に課税されるのはどんなケース

1-1.生命保険の契約形態によって課税される税金は異なる

被相続人の死亡によって取得した生命保険金は、誰がその生命保険料を支払い(保険料負担者)、誰がその生命保険金を受け取るのか(保険金受取人)によって、受け取る保険金は、相続税、所得税、贈与税など課税される税金が異なります。

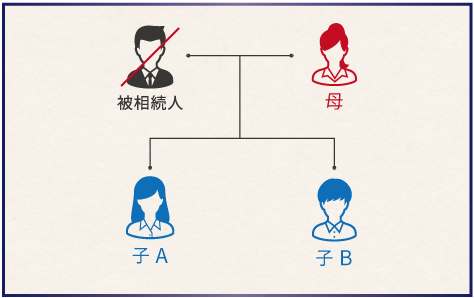

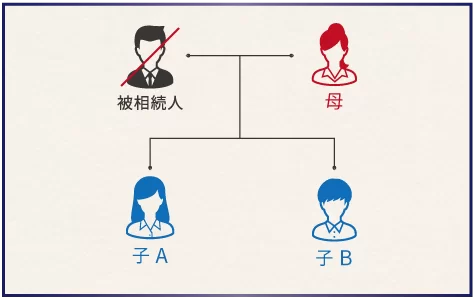

【前提】

父(被相続人)が死亡し、母と子1人が法定相続人になる場合

以下の表で、受け取った生命保険金にかかる税金をご確認ください。

| パターン | 被保険者※1 | 保険料負担者※2 | 保険金受取人※3 | 支払うべき税金 |

|---|---|---|---|---|

| A | 父 | 父 | 母or子 | 相続税 |

| B | 父 | 母 | 母 | 所得税 |

| C | 父 | 母 | 子 | 贈与税 |

【用語の解説】

※1 被保険者・・・

保険の対象となっている人です。この例の場合は、父が亡くなった場合に保険金が支払われるため、被保険者は父となります。

※2 保険料負担者・・・

保険料を支払い(負担)していた人です。保険については「保険料」と「保険金」の2つの文言が出てきますが、保険料は支払ったもので、保険金は受け取るものになります。この2つを間違えないように注意しましょう。

※3 保険金受取人・・・

実際に保険金を受け取る人です。

「パターンA」の場合は、保険の対象となっている人(この例では父)が自ら保険料を負担し、相続人(この例では母又は子)が保険金を受け取るため、保険金には相続税が課税されます。

この記事では、「パターンA」について詳しく解説します。

「パターンB」の場合は、保険料を負担した人(この例では母)が自分で保険金を受け取るため、保険金には所得税が課税されます。

「パターンC」の場合は、子が保険金を受け取れるように母が保険料を負担しているため、保険金には贈与税が課税されます。

生命保険の契約形態と死亡保険金にかかる税金の関係については、「死亡保険金にかかる税金は3パターン【相続税・所得税・贈与税】」で詳しく解説しています。こちらの記事も是非参照してください。

1-2.被相続人が保険料を支払っていた生命保険金には相続税がかかる

被相続人の死亡によって取得した生命保険金で、その保険料の全部又は一部を被相続人が支払っていたものは、相続等により取得したとみなされて(「みなし相続財産」※)、相続税の課税対象となります。

※「みなし相続財産」・・・

民法では、全部又は一部の保険料を被保険者が負担していた生命保険金は、受取人固有の財産であるため、相続財産ではありません。

しかし、相続税法では、亡くなった被相続人が保険料を負担し、被相続人の死をきっかけに生命保険金が支払われているので、実質的に相続により財産を取得したことと同様な経済的効果があると認められるので、相続税の課税財産としています。

2.生命保険金の受け取りで相続税がかかるかどうかの判定基準は

死亡保険金は課税対象となると説明しましたが、税金によって手元に残る金額が大きく減少しては、残された家族の生活保障という役割を果たせなくなってしまいます。そのため、相続人が死亡保険金を受け取った場合には、相続税を計算する上で税金のかからない非課税限度額があります。

2-1.死亡保険金は相続人1人につき500万円の非課税限度額がある

死亡保険金の非課税限度額についての算式は、次のとおりです。

死亡保険金の非課税限度額※ = 500万円×法定相続人の数

※非課税限度額(500万円×法定相続人の数)と生命保険金額を比較して低い金額が限度となります。

死亡保険金の非課税限度額を求めるためには、「法定相続人の数」が必要になります。

「法定相続人」とは、民法に規定する相続人をいいます。

死亡保険金の非課税限度額を求める場合は、相続放棄をした人がいても、その放棄がなかったものとして相続人の数に含めます。

法定相続人の中に養子がいる場合、法定相続人の数に含める養子の数は、「実子がいるときは1人」、「実子がいないときは2人」までです。

配偶者がいる場合は、配偶者は常に相続人となります。

配偶者以外の相続人の範囲と相続人となる順位は次のとおりです。

| 常に相続人 | 配偶者 |

| 第1順位 | 子及びその代襲者 |

| 第2順位 | 直系尊属(父母・祖父母) |

| 第3順位 | 兄弟姉妹及その子 |

【第1順位:子】

子がいる場合は、子が第1順位の相続人です。

子が既に死亡している場合は、子に代わって孫、孫も死亡している場合は、孫に代わってひ孫が相続人となります。

【第2順位:直系尊属】

被相続人に第1順位の相続人がいない場合は、直系尊属である父母(いない場合は祖父母)が相続人となります。

【第3順位:兄弟姉妹】

被相続人に第1順位及び第2順位の相続人がいない場合は、兄弟姉妹が相続人です。

兄弟姉妹が既に死亡している場合は、その兄弟姉妹の子(被相続人の甥・姪)が相続人となります。

法定相続人に関しては、「法定相続人の「順位」と「相続できる割合」を図解で詳しく解説」を参照してください。

【例】

夫婦と子2人の4人家族で、夫が亡くなった場合、法定相続人は、妻と子2人の合計3人となります。法定相続人である妻が2,000万円の死亡保険金を受け取った場合は

500万円×3人=1,500万円

1,500万円が非課税となり

2,000万円-1,500万円=500万円

500万円が相続税の課税対象となります。

2-2.死亡保険金を受け取った場合に相続税がかかるかの判定

実際に生命保険で死亡保険金を受け取った場合は、相続税がかかるかどうなのかが一番気になるところです。

死亡保険金を受け取った場合に相続税がかかるかどうかは、生命保険金額(非課税枠控除後)と被相続人の保有財産の合計金額が、相続税の基礎控除額(※)を超えるかどうかで判定します。

※基礎控除額の計算式は、次のとおりです。

基礎控除額=3,000万円+(600万円×法定相続人の数)

相続税の基礎控除額については「相続税の基礎控除とは?基礎控除額の計算方法や注意点を解説!」を参照してください。

文章だけではイメージがつかめないので、4つの事例で詳しく説明します。

【前提】

父(被相続人)が死亡し、母と子2人の合計3人が法定相続人になる場合

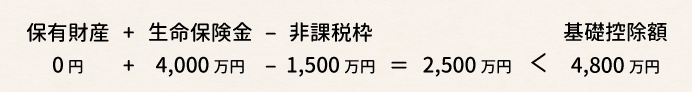

【パターン1】相続税がかからないパターン

父保有の財産 0円

生命保険金総額 4,000万円

生命保険の非課税枠 500万円×3人=1,500万円

基礎控除額 3,000万円+600万円×3人=4,800万円

相続税を支払う必要があるかどうかは、父の保有財産と父にかかっていた生命保険金の合計金額から、非課税枠を控除した金額で判定します。

ここで比較を行うのは、保有財産(0円)と生命保険金(4,000万円)の合計金額から生命保険金の非課税枠(1,500万円)を控除した2,500万円という金額が、基礎控除額4,800万円を超えるかどうかということです。

この場合、保有財産と生命保険金の合計金額から非課税枠を控除した金額が基礎控除額を超えないため、相続税を支払う必要はありません。

つまり、生命保険金に税金はかからないということです。

相続税の支払いが必要ない場合は、相続税の申告書の提出も必要ありません。

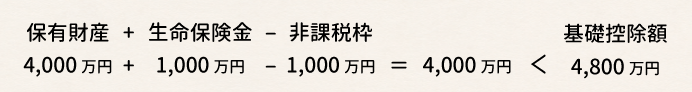

【パターン2】生命保険金額 < 非課税枠の取り扱い①(相続税がかからないパターン)

父保有の財産 1,500万円

生命保険金総額 1,000万円

生命保険の非課税枠 500万円×3人=1,500万円

基礎控除額 3,000万円+600万円×3人=4,800万円

パターン2は、受け取った生命保険金額が非課税枠より少ないケースです。

この場合の基礎控除額との判定の算式は、次のとおりになります。

生命保険金の非課税枠は1,500万円ありますが、 実際の生命保険金が1,000万円しか支払われなかったため、非課税枠は1,000万円分しか使うことができません。

この場合も、保有財産と生命保険金の合計金額から非課税枠を控除した金額が基礎控除額を超えないため、相続税を支払う必要はありません。

パターン1と同様に生命保険金に税金はかからないことになります。 相続税の支払いが必要ない場合は、相続税の申告書の提出も必要ありません。

【パターン3】生命保険金額 < 非課税枠の取り扱い②(相続税がかからないパターン)

父保有の財産 4,000万円

生命保険金総額 1,000万円

生命保険の非課税枠 500万円×3人=1,500万円

基礎控除額 3,000万円+600万円×3人=4,800万円

パターン3は、パターン2のうち父保有の財産は4,000万円で、その他の前提条件はパターン2と同様です。

保有財産(4,000万円)と生命保険金(1,000万円)の合計金額だけをみると財産合計金額が5,000万円となり、基礎控除額を超えてしまいます。この場合は、非課税枠を控除した上での合計金額(4,000万円)と基礎控除額を比較して納税が必要であるかどうかの判定を行うこととなります。

この場合も、保有財産と生命保険金の合計金額から非課税枠を控除した金額が基礎控除額を超えないため、相続税を支払う必要はありません。パターン1、パターン2と同様に生命保険金に税金はかからないことになります。 相続税の支払いが必要ない場合は、相続税の申告書の提出も必要ありません。

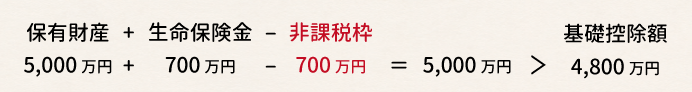

【パターン4】生命保険金額 < 非課税枠の取り扱い③(相続税がかかるパターン)

父保有の財産 5,000万円

生命保険金総額 700万円

生命保険の非課税枠 500万円×3人=1,500万円

基礎控除額 3,000万円+600万円×3人=4,800万円

パターン4も、受け取った生命保険金額が非課税枠より少ないケースです。

この場合の基礎控除額との判定の算式は、次のとおりになります。

パターン2と同様に、生命保険金の非課税枠は1,500万円ありますが、実際の生命保険金が700万円しか支払われなかったため、非課税枠は700万円分しか使うことができません。

この場合は、保有財産と生命保険金の合計金額から非課税枠を控除した金額が基礎控除額を超えるため、相続税を支払う必要があります。

つまり、相続税の計算を行った上で、相続税の申告書を提出し、納税しなければなりません。

3.生命保険の死亡保険金に相続税がかかる場合の手続きと計算方法

3-1.死亡保険金を受け取った場合の相続税の申告手続き

生命保険の死亡保険金を受け取って相続税を支払う必要がある場合は、いつまでにどのような手続きをするのかを確認しておきましょう。

相続税を支払う必要がある場合は、その相続の開始があったことを知った日の翌日から10カ月以内に次の2つの事項をしなければなりません。

- 相続税の申告書を税務署に提出する

- 相続税を支払う

期限の具体的な日付については、「相続税はいつ払う?期日や支払いについての疑問を税理士が解消!」を参照してください。

3-2.複数人で死亡保険金を受け取った場合の非課税枠の分配方法

相続税を支払う必要がある場合において、複数人で死亡保険金を受け取った場合、死亡保険金の非課税枠はどのように計算を行うのかも大事なポイントです。

保険金を受け取った相続人ごとに、非課税枠(500万円×法定相続人の数)を使用できるのではないかと思われる方もいらっしゃるかもしれません。

しかしながら、保険金を受け取った相続人全員で非課税枠(500万円×法定相続人の数)を使うことになり、保険金を受け取った割合に応じて非課税枠が分配されます。

実際にどのように非課税枠を使うことになるのかを見てみましょう。

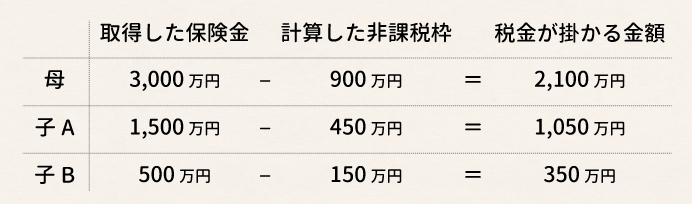

【前提】

父(被相続人)が死亡し、母と子2人の合計3人が法定相続人になる場合

<取得した生命保険金>

母:3,000万円

子A:1,500万円

子B:500万円

合計:5,000万円

<非課税限度枠>

500万円 × 3人(法定相続人の数)= 1,500万円

<使用できる非課税枠>

母:1,500万円(限度枠) × 3,000万円(取得分)÷ 5,000万円(合計額)= 900万円

子A:1,500万円(限度枠)× 1,500万円(取得分)÷ 5,000万円(合計額)= 450万円

子B:1,500万円(限度枠)× 500万円(取得分)÷ 5,000万円(合計額)= 150万円

<相続税がかかる保険金>

このように、死亡保険金の非課税枠は受け取った生命保険金額の割合に応じて使うことになります。

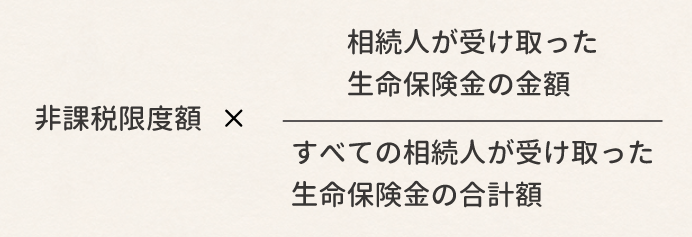

厳密な計算式は、次のようになります。

ここで注意すべきポイントは、算式に記載されている、“相続人が受け取った生命保険金の金額”という文言です。

生命保険の非課税限度額は相続人の方しか使用できません。

3-3.相続人以外の方が死亡保険金を受け取った場合

相続人以外の方が生命保険金を取得した場合に注意すべきポイントは、次の2点です。

- 生命保険金の非課税枠を使うことができない

- 相続人以外の方についてかかる相続税は通常の2割増しとなる

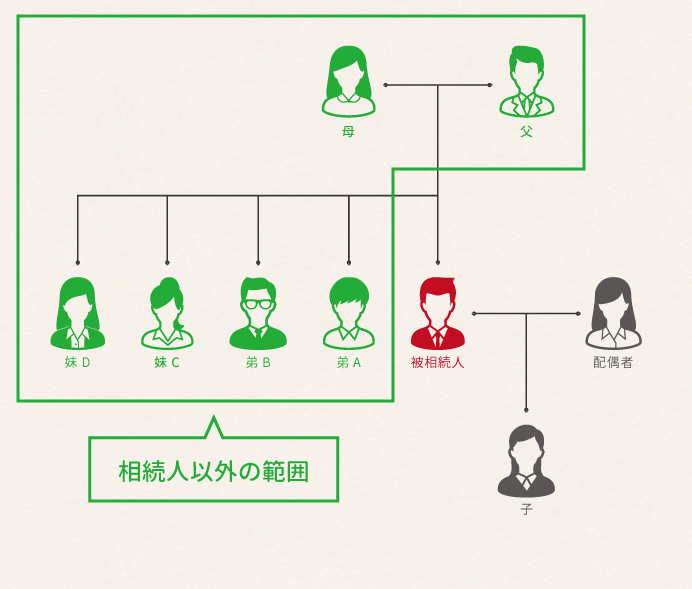

それでは、相続人以外の方とはどのような人を指し、その人が保険金を取得した場合にどのような計算になるのかを見てみましょう。

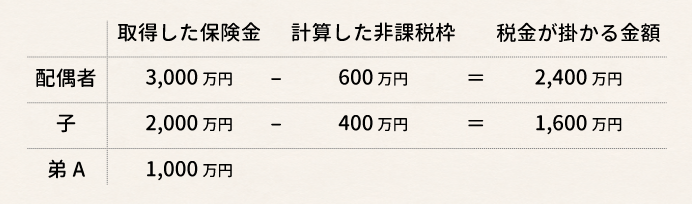

【前提】

被相続人には法定相続人として配偶者と子の合計2人がいましたが、死亡保険金は配偶者と子のほか、被相続人の弟Aも受け取っていました。

<取得した生命保険金>

配偶者:3,000万円

子:2,000万円

弟A:1,000万円

合計:6,000万円

<相続人が受け取った生命保険金額の合計>

3,000万円(配偶者)+ 2,000万円(子)= 5,000万円

<非課税限度枠>

500万円 × 2人(法定相続人の数)= 1,000万円

<使用できる非課税枠>

配偶者:1,000万円(限度枠)× 3,000万円(取得分)÷ 5,000万円(合計額)

= 600万円

子:1,000万円(限度枠)× 2,000万円(取得分)÷ 5,000万円(合計額)

= 400万円

弟A:使用できない

<相続税がかかる保険金>

法定相続人でない弟Aについては、非課税枠の適用はありません。

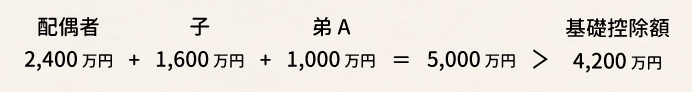

相続税の申告が必要かどうかについては、上記、税金が掛かる金額の合計金額が、基礎控除額を超えるかどうかで判定を行います。

今回のケースですと、合計金額が基礎控除額を超えるため、相続税の申告書の提出と納税が必要になります。

相続人以外の人が生命保険金を受け取った場合で相続税がかかる場合には、その相続人以外の人が負担すべき税額に2割を加算する必要があるということも注意すべきポイントです。

詳しくは、「相続税が2割加算!?行われる理由や対象者、計算方法を徹底解説」を参照してください。

4.生命保険の受け取りで相続税の申告が必要な場合は税理士に相談

ここまで、生命保険の死亡保険金を受け取った場合に相続税を支払う必要があるのかどうかの判定を行い、どのようなケースの場合に相続税を支払う必要があるのかを見てきました。

相続税を支払う必要があるかどうかは、亡くなった人が保有していた財産と死亡保険金との合計金額が、基礎控除額を超えるかどうかということでした。

相続税の対象となる財産は死亡保険金以外にも土地や預金、株式など多種類あり、それぞれの財産ごとに評価方法が定められています。そのすべての評価をご自身で行うのはかなり難しいので、基礎控除額を超え相続税を支払う必要がある場合は早めに税理士に相談しましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。