5分5乗方式による住宅取得資金等贈与の特例【平成17年末まで】

タグ: #特例・控除

贈与税には、直系尊属からマイホームの購入や増改築のための資金援助を受けた場合に、税額を軽減する特例があります。現在の制度は平成21年に創設されたものですが、かつては現在と異なる方式の特例がありました。

この記事では、相続時精算課税制度が創設される前に適用されていた住宅取得資金等贈与の特例について解説します。当時の特例は税額を5分5乗方式で計算していた点が特徴です。

現在の住宅取得等資金贈与の非課税の特例に関する解説は「住宅資金贈与は最大3,000万円が非課税に!贈与税の特例をわかりやすく解説」を参照してください。

目次 [閉じる]

1.住宅取得資金の贈与は5分5乗方式で贈与税を計算

過去の住宅取得資金等贈与の特例は、父母または祖父母から住宅取得資金や増改築資金の贈与を受けた場合に贈与税を軽減する制度でした。平成15年度税制改正で相続時精算課税制度が創設されたことで、この制度は経過措置を経て平成17年12月31日に廃止されました。

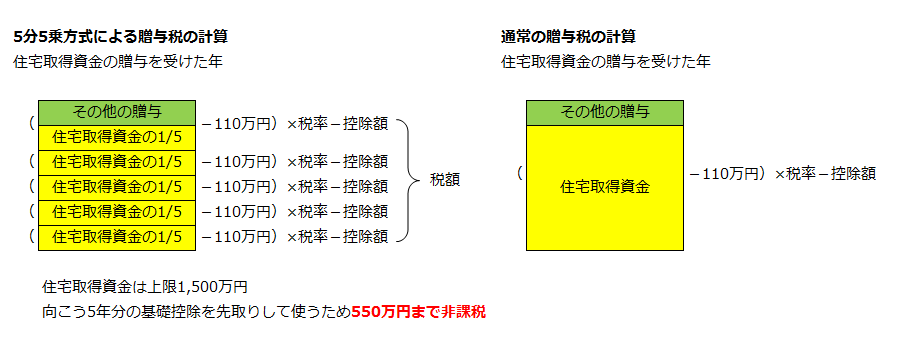

この特例では、5分5乗方式と呼ばれる方法で税額を計算していました。

簡単にいえば、贈与額を5分の1にして税額を計算し、その税額を5倍にして納めるというものです。

贈与税には超過累進税率が採用されているため、贈与額を細かくして税額を計算すると一括で計算する場合に比べて税額は低くなります。さらに、申告する年を含めた向こう5年分の基礎控除額を先取りするため、550万円(110万円×5年分)までは贈与税はかかりません。

この特例を適用できる金額は1,500万円までです。

住宅取得や増改築のために贈与を受けた資金が1,500万円を超えるときは、そのうちの1,500万円について適用することができます。

これから、5分5乗方式による住宅取得資金等贈与の特例を適用したときの、贈与を受けた年と翌年以降4年間の贈与税額の計算方法をご紹介します。

(このあとの文章の「住宅取得資金」には増改築資金も含めます)

1-1.贈与を受けた年の贈与税の計算方法

5分5乗方式による住宅取得資金等贈与の特例を適用したとき、贈与を受けた年の贈与税額は以下の方法で計算します。

贈与を受けた年の贈与税額=(A-B)+B×5

- A=(住宅取得資金×1/5+住宅取得資金以外の贈与-110万円)×税率-控除額

- B=(住宅取得資金×1/5-110万円)×税率-控除額

- 上記の「住宅取得資金」は1,500万円まで

【参考】贈与税の速算表(平成17年現在)

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,000万円超 | 50% | 225万円 |

Yさんは父親から平成17年に住宅取得資金として1,500万円の贈与を受けました。その他の贈与はありませんでした。

住宅取得資金等贈与の特例を適用した場合と適用しない場合のそれぞれについて、Yさんの贈与税額を求めます。

- 住宅取得資金等贈与の特例を適用(5分5乗方式)

贈与を受けた年の贈与税額=(A-B)+B×5

A=(1,500万円×1/5-110万円)×10%=19万円

B=(1,500万円×1/5-110万円)×10%=19万円

(税率は速算表を参照)

贈与税額=(19万円-19万円)+19万円×5=95万円 - 住宅取得資金等贈与の特例を適用しない(通常の計算)

贈与税額=(1,500万円-110万円)×50%-225万円=470万円

(税率と控除額は速算表を参照)

両者を比較すると、住宅取得資金等贈与の特例を適用した場合は375万円の節税になります。

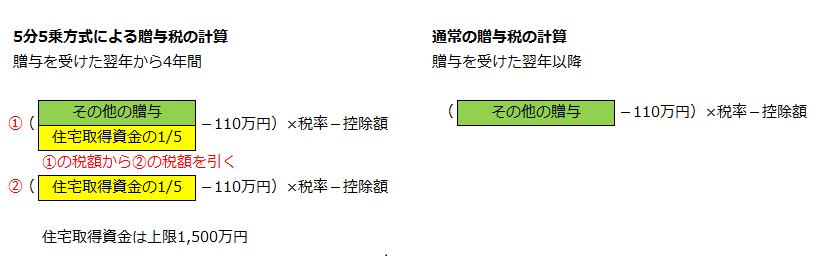

1-2.贈与を受けた年の翌年以降4年間の贈与税の計算方法

贈与を受けた年の翌年以降4年間の贈与税額は以下の方法で計算します。

贈与を受けた年の翌年から4年間の贈与税額=A-B

- A=(その年の贈与+住宅取得資金×1/5-110万円)×税率-控除額

- B=(住宅取得資金×1/5-110万円)×税率-控除額

- 上記の「住宅取得資金」は1,500万円まで

その年の贈与額に過去に住宅取得資金として特例を受けた金額の5分の1を加算して税額を計算し、住宅取得資金にかかわる税額を差し引きます。そのため、特例を適用した翌年以降4年間の贈与税は、特例を適用しなかった場合に比べて高くなることがあります。

Yさんは父親から平成17年に住宅取得資金として1,500万円の贈与を受け、平成18年には自動車の購入資金として200万円の贈与を受けました。

平成17年の贈与税の申告で住宅取得資金等贈与の特例を適用した場合と適用しない場合のそれぞれについて、平成18年のYさんの贈与税額を求めます。

- 住宅取得資金等贈与の特例を適用(5分5乗方式)

贈与を受けた年の翌年から4年間の贈与税額=A-B

A=(200万円+1,500万円×1/5-110万円)×20%-25万円=53万円

B=(1,500万円×1/5-110万円)×10%=19万円

(税率と控除額は速算表を参照)

贈与税額=53万円-19万円=34万円 - 住宅取得資金等贈与の特例を適用しない(通常の計算)

贈与税額=(200万円-110万円)×10%=9万円

(税率は速算表を参照)

両者を比較すると、過去に住宅取得資金等贈与の特例を適用した場合は贈与税が25万円多い結果になります。

(注)住宅取得資金等贈与の特例は平成17年12月31日に廃止されました。

ただし、平成17年までにこの特例を適用した場合は、翌年以降の贈与税についての規定は平成18年以降も継続して適用されました。

2.5分5乗方式による住宅取得資金等贈与の特例の適用要件

5分5乗方式による住宅取得資金等贈与の特例を適用するには、以下の要件を満たすことが必要です。

贈与の内容についての要件

- 金銭の贈与であること。

- 父母または祖父母からの贈与であること(配偶者の父母、祖父母は除く)。

贈与を受ける人の要件

- 居住無制限納税義務者または非居住無制限納税義務者であること。

- 贈与を受けた年の合計所得金額が1,200万円以下(給与所得者であれば年収1,442万円以下)であること。

- この特例を過去に適用したことがないこと。

住宅の新築・取得の場合の要件

- 新築・取得する住宅は自己が居住するためのものであること。

- 住宅の新築または新築後20年以内(マンションなどの耐火建築物は25年以内)の住宅の取得であること。

- 住宅は床面積が50㎡以上あって住居部分が床面積の2分の1以上あること。

- 贈与を受けた年の翌年の3月15日までに住宅を新築または取得して居住するか、遅滞なく居住することが確実であること。

- 贈与を受けた日から過去5年以内に自己または配偶者が所有する住宅に居住したことがないこと(ただし買い替えの場合は、自己または配偶者が所有する住宅に居住している場合でも、贈与を受けた年の翌年の12月31日までに、その住宅を売却または取り壊していれば適用できる)。

増改築の場合の要件

- 増改築する住宅は自己が居住するためのものであること。

- 工事費用が1,000万円以上であること、または工事により床面積が50㎡以上増加すること。

- 工事費用の2分の1以上を住居部分の増改築に充てること。

- 工事をした後の床面積が50㎡以上あって住居部分が床面積の2分の1以上あること。

3.5分5乗方式による住宅取得資金等贈与の特例の適用手続き

5分5乗方式による住宅取得資金等贈与の特例を適用するには、贈与税の申告が必要です。特例を適用して納付税額が0になる場合でも申告する必要があります。

特例を適用するときの贈与税の申告書には、以下の書類を添付します。

- 「住宅取得資金等の贈与の特例に係る贈与税額の計算明細書」

- 贈与を受けた年の合計所得金額を明らかにする書類(源泉徴収票や確定申告書など)

- 贈与を受けた日から過去5年以内に自己または配偶者が所有する住宅に居住したことがないことを証明する書類

- 居住を始めた日以降に作成された戸籍謄本または抄本および戸籍の附票の写し

- 新築・取得した家屋の登記簿謄本または抄本

これらのほか、贈与の翌年の3月15日以降に遅滞なく居住する場合や住宅の買い替えの場合、増改築の場合などでは、それらの事項を証明するための書類も添付します。

4.贈与をお考えの方は最新の税制確認を

ここまで、過去に適用されてすでに廃止されている住宅取得資金等贈与の特例について解説しました。

ここまでの大きな改正は稀ではありますが、適用期間の変更や期限延長といった小さな改正は毎年行われています。

相続対策として生前贈与をされる方は多いですが、最新の税制改正を見落としていると、想定していた控除や特例が使えなくなっている等により対策が出来ないどころか損をしてしまうこともあるので注意が必要です。

相続対策で贈与をお考えの方は、実際に実行に移す前に最新の税制に精通した税理士に相談した方が良いでしょう。

相続税専門の税理士法人チェスターには将来の相続や相続税に備えた対策をご提案するプランがございます。

最新の税制に照らした上で、複数パターンでの税額シミュレーションを実施いたしますので、贈与による相続対策をお考えの方はお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。