底地を相続したときの相続税評価と納税資金がないときの対処法を解説

タグ: #延納・未納, #相続税評価

借地権を設定している底地の相続では、相続税評価と並んで納税資金の準備が重要になります。

底地の相続税評価額は自分で使用する土地に比べて低くなり、納める相続税の額も少なくなります。一方、地代が低かったり滞納されたりといった事情から底地の収益性は低く、底地以外の資産が乏しく納税資金が準備できないこともあります。

この記事では、底地を相続したときの相続税評価の方法と納税資金がないときの対処法をお伝えします。底地の相続でお困りの方はぜひ参考にしてください。

目次 [閉じる]

1.底地とは借地権を売却して所有権だけが残った土地

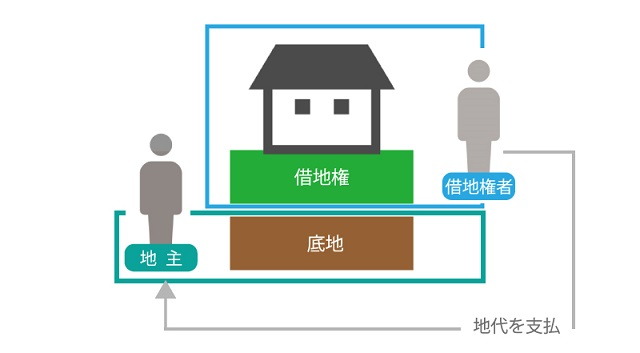

底地とは、土地を使用する権利である借地権を売却して土地の所有権だけが残った状態の土地をさします。

底地を所有している人を地主と呼び、地主から借地権を取得して土地を使用する人を借地権者と呼びます。地主は底地を所有していても自由に使うことはできません。

土地を自由に使うことができないにもかかわらず底地として持ち続けることには、次のようなメリットがあります。

底地所有のメリット

- 更新料や契約料など一時金を受け取ることができる

- 地代として一定の収入が得られる

- 更地と比較すると固定資産税が軽減される

一方、底地の所有には次のようなデメリットもあります。

底地所有のデメリット

- 土地を自由に使うことができない

- 正当な理由がないと借地契約を解除できない

- 収益性・流動性が低い

- 借地権者とトラブルになることが多い

- 相続時にそれなりの相続税がかかる

このほか、先祖から受け継いだ土地を手放したくないといった気持ちの問題や、売却したくても売却できないといった事情で底地の保有を続けるケースもあります。

2.底地の相続税評価

相続税を申告するときは、底地の価値を評価する必要があります。

底地の相続税評価額は、次の算式のように自用地としての評価額(土地を自分で使用するときの評価額)から借地権の評価額を差し引いて計算します。借地権の評価額は自用地としての評価額に借地権割合をかけて求めます。

=自用地としての評価額-自用地としての評価額×借地権割合

算式を整理すると次のように求めることもできます。底地の相続税評価額=自用地としての評価額×(1-借地権割合)

この評価方法は、地主が底地を自由に利用できないことや、正当な理由がなければ借地契約を解除できないことなどを考慮しています。

土地の自用地としての評価額を求めるには、場所や形状ごとにさまざまな方法があります。詳しくは「相続税の土地評価の方法を、税理士が初心者にも分かりやすく教えます」を参照してください。

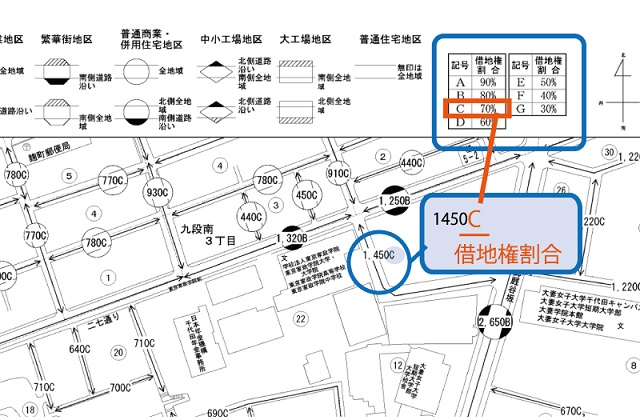

借地権割合は、国税庁ホームページに掲載されている路線価図または評価倍率表に記載されています。

路線価図では借地権割合がアルファベットで記載されているので、対応する数値を読み取ります。

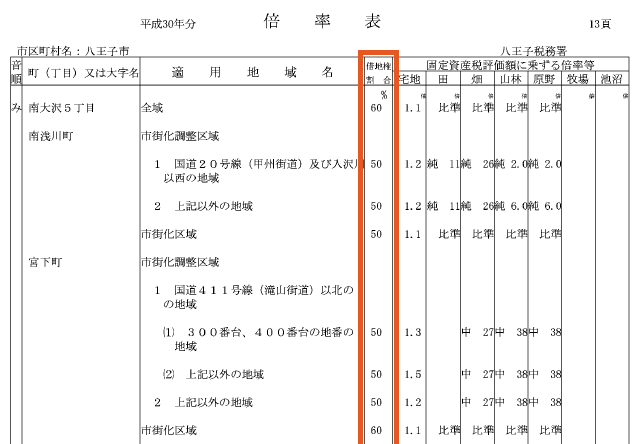

倍率表では、町名ごとに借地権割合が記載されています。

たとえば、自用地としての評価額が2,000万円で借地権割合が60%である場合の底地の相続税評価額は、次のように求めます。

3.底地の相続で相続税の納税資金が不足する場合の対処法

底地を所有する地主は借地権者から地代をもらうことができます。しかしながら、地価の上昇にあわせて地代を改定することができず、十分な額の地代をもらえていないケースも多くなっています。また、地代が滞納されるケースもあります。

地代を十分にもらえていなかった場合は、底地以外の相続財産(主に現預金)が少ないため、相続税の納税に支障をきたすこともあります。

相続税の納税資金が不足する場合は、底地を売却して現預金に換えるか底地を物納するかのいずれかの方法をとることができます。

ただし、底地を物納することは実際には難しく、ほとんどの場合は底地を売却することになります。

3-1.底地を売却して現預金に換える方法

底地は所有者が自由に利用できないという性質があるため、そのままでは売却価格は通常の土地の1割程度でしか評価されません。

できるだけ高い価格で底地を売却するには、次のような方法が考えられます。

- 借地権者に底地を売却する

- 底地の一部と借地権の一部を等価交換する

- 借地権者と協力して借地権と一緒に売り出す

ただし、いずれの方法も借地権者との交渉が必要になるため、急いでいるときには適していません。底地を高い価格で売却したい場合は、事前に対策を立てておくことが欠かせません。

3-1-1.借地権者に底地を売却する

借地権者に底地を売却すると、売却価格を通常の土地のおよそ5割にまで引き上げることができます。

借地権者への売却は借地権者にもメリットがあります。借地権者が底地を買い取ると、土地は自分のものになります。地主に地代や更新料を支払う必要がなくなり、建物の売却や建て替えも自由にできるようになります。

3-1-2.底地の一部と借地権の一部を等価交換する

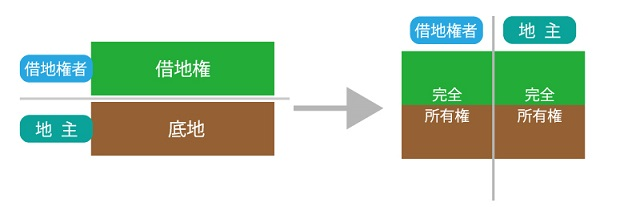

地主が保有する底地と借地権者が保有する借地権について、それぞれの一部が同額になるように切り分けて交換します。

交換前に比べて面積は小さくなりますが、地主と借地権者がそれぞれ土地を自分のものにすることができ、自由に利用できるようになります。売却価格も底地として売却するよりも高くなることが見込まれます。

3-1-3.借地権者と協力して借地権と一緒に売り出す

借地権の契約更新や相続などのタイミングで借地権者が借地権を手放すことを考えているのであれば、底地と借地権を一緒に売り出すことが可能になります。

所有権と利用権が一つになることで、底地と借地権を別々に売却するよりも買い手が見つかりやすくなります。

売却代金は借地権と底地の評価額の割合で分けることが多いですが、双方の事情を考慮して決める場合もあります。

3-2.底地の物納は難しい

相続税は金銭で納めることが原則ですが、一定の事情がある場合は、相続した財産をそのまま納める物納が認められています。手続き上は相続税を分割払いする延納を申請したうえで、それでも納付できる見通しが立たない場合に物納を申請します。

制度上は底地を物納することもできますが、物納の要件は厳しいため、実際に底地を物納することは難しくなっています。たとえば次のような底地は物納が困難になります。

- 借地権者と法的トラブルを抱えている

- 借地権者との契約書がない

- 地代が滞納されている

- 地代が安い

これ以外にも、境界が確定していない土地や道路に接していない土地など、物納ができない要件は細かく定められています。底地を物納できるかどうかを自身で判定することは難しいため、相続税に強い税理士に相談することをおすすめします。

相続税の物納については「お金の代わりにモノで支払う!相続税の物納制度マニュアル」で詳しく解説しています。

4.底地の相続税の悩みは税理士に相談すると良い

底地の相続税評価は自用地としての評価額から借地権の評価額を引くという単純なものですが、底地は収益性が低いことが多く、底地を相続したときに相続税の納税資金に困るケースもあります。

制度上では相続税の納税で底地を物納することもできますが実際には難しいです。ではどうすれば良いのかというと、おススメは一度相続税専門の税理士に相談することです。

相続税に詳しい税理士であれば、底地の自用地としての評価額をなるべく抑えたり、土地以外の部分で節税できる点や評価額を抑えられる点を的確に活用して申告を行うことができます。結果として、納税資金に困らずに済んだというケースもあります。

年間3,076件を超える相続税申告実績がある税理士法人チェスターにも、ご依頼頂いたことで相続税額を大幅に抑えられたというケースが多数あります。

また、グループ会社に相続物件を取り扱う株式会社チェスターがあり、底地の売却や交換についてのご相談にも同時に対応することが可能な点も強みです。

底地の相続でお困りの場合はお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。