資産課税部門は税務署の少数精鋭部隊!扱う税金は相続税・贈与税・譲渡所得

タグ: #税務署

税務署の資産課税部門が担当する税金は、相続税や贈与税など毎年申告する必要がない税金です。

毎年申告する習慣が無い税目は申告漏れが多く、税務調査により追加納税をするケースが見受けられます。

ただ、資産課税部門は法人課税部門や個人課税部門と違い、税務署の部署でもあまり知られていない部門です。

そこで、資産課税部門が取り扱っている税目や、所属する職員について詳しくご説明します。

目次 [閉じる]

1.資産課税部門は税務署にある部署の一つ

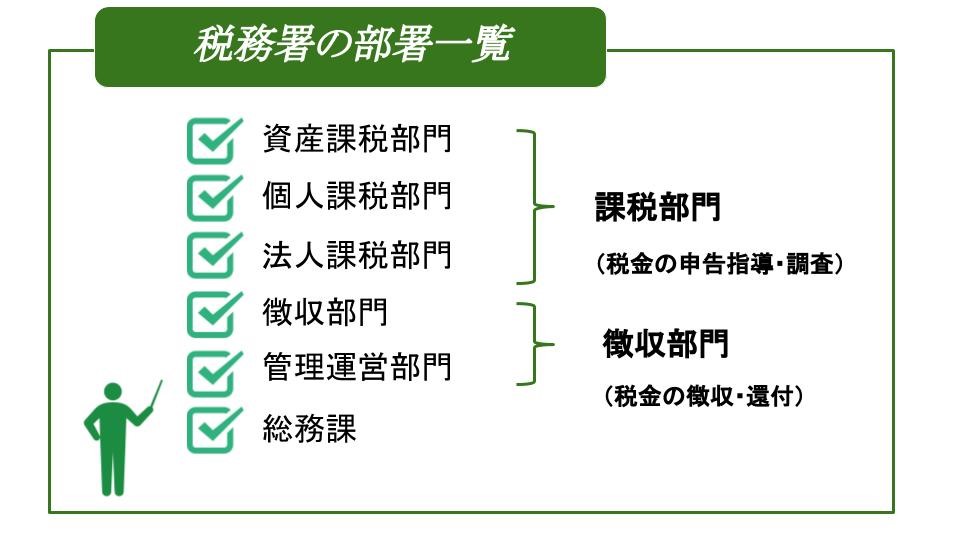

税務署には、総務課を含めると6つの部門が存在し、大きく『課税部門』と『徴収部門』に分けることができます。

『課税部門』とは、税金の申告指導や税務調査などを担当し、資産課税部門・個人課税部門・法人課税部門が属しています。

『徴収部門』とは、税金の収納や還付、滞納があった場合の差し押さえを担当し、徴収部門・管理運営部門が属しています。

2.資産課税部門の担当税目は『相続・贈与・譲渡』に関する税金

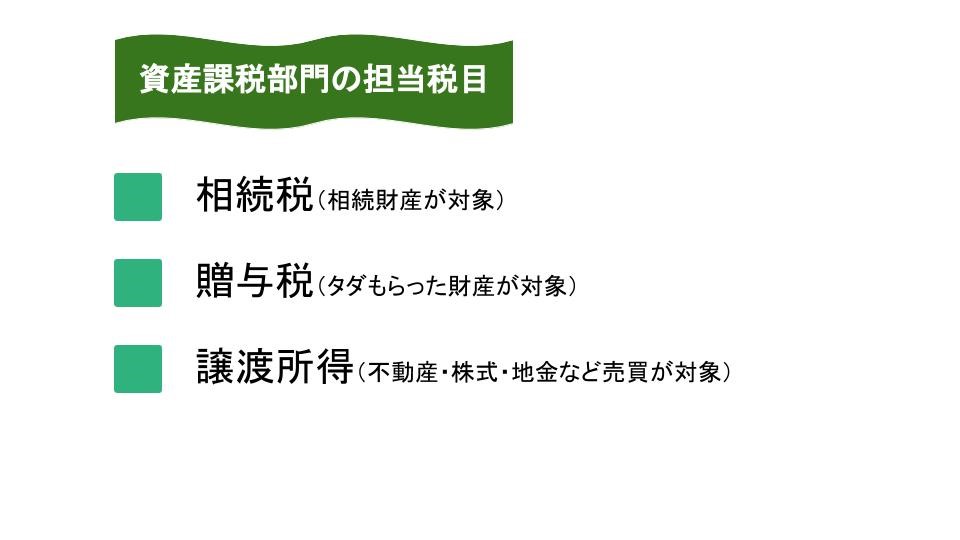

資産課税部門の担当する税金の種類は、相続税・贈与税・譲渡所得の3種類です。

各税金に共通するのは、事業所得や法人税と違い、毎年確定申告をする必要がない点。

申告する認識度が低く、申告間違いや無申告が多くなってしまうのが特徴です。

2-1.相続税は亡くなった人の財産に対して支払う税金

相続税は、亡くなった人の財産に対して課税される税金です。

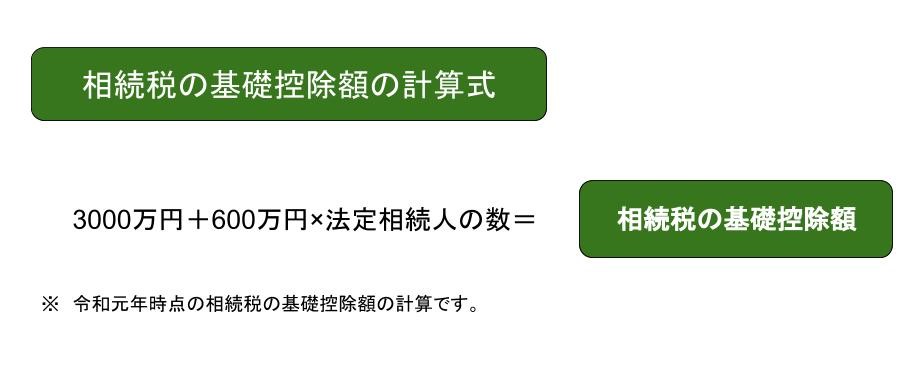

相続税には基礎控除額が存在し、基礎控除額以内の相続財産であれば、相続税の申告と納税手続きは不要となります。

例えば、相続人が3人いた場合、相続税の基礎控除額が4,800万円です。

亡くなった人の相続財産の合計が4,800万円以内であれば、基礎控除額以内ですので、税務署への相続税の申告は必要がありません。

もし相続財産の金額が相続税の基礎控除額を超えた場合には、相続開始日の翌日から10か月以内に相続税の申告と納税の手続きをする必要があります。

2-2.お年玉も課税される!?見落としがちな贈与税

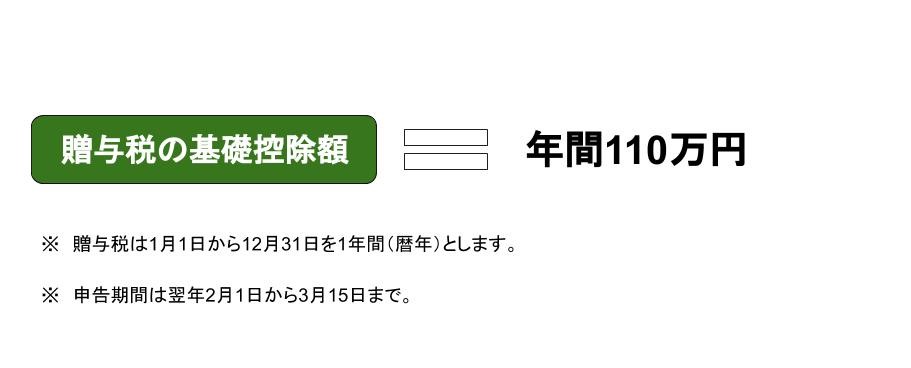

申告漏れが多く、資産課税部門が指摘しやすいのが贈与税です。

お年玉も贈与税の対象になります。ただ、1年間でもらった財産の合計が110万円以内であれば贈与税を支払う必要はありません。

もらった財産(贈与財産)が贈与税の基礎控除額以内であれば、原則申告手続きは不要です。

しかし、住宅取得の資金の非課税制度など、特例適用をする場合には必ず期限内に申告をしなければなりません。

贈与税の特例の多くは、申告期限を過ぎると特例適用不可となり、トラブル原因となりますので注意が必要です。

2-3.売買情報は税務署に筒抜けな株式・不動産譲渡所得税

所得税は個人課税部門の担当税目ですが、所得税の内、譲渡所得については資産課税部門が担当しています。

譲渡所得は、株式や不動産、金地金を売買した際の利益に対して課税する税金です。

申告しなれば税務署にバレないと思われがちですが、売買情報は税務署に筒抜けとなっています。

なぜなら、不動産業者や証券会社などは、売買情報を法定調書として税務署に提出する義務があるからです。

ですので、税務署は手元にいつでも調査をできる資料があり、無申告の人はいつ指摘を受けてもおかしくない状況が整っています。

なお、意図的に申告すべき内容を隠していた場合には、重加算税の対象となりますので、申告手続きは必ず行いましょう。

3.構成割合はたった1割!資産課税部門は少数精鋭部隊

税務署の中で資産課税部門が占める割合は、1割程度しかありません。

また小規模の税務署については、資産課税部門自体が存在せず、個人課税部門が資産税担当として職務に従事しています。

3-1.資産課税部門は税務署職員の志願倍率が高いエリート

税務署職員の配置部署は、本人の希望を参考に決定します。

一番人気が高い部門は、税務署の花形である法人課税部門です。

一方、資産課税部門は部門が小さいので競争倍率が高く、配属が決まる職員の多くは第一希望がほとんどです。

3-2.税目が特殊で他部門と一線を画している

資産課税部門が担当する相続税・贈与税・譲渡所得は、税務署の他部門からは敬遠されています。

法人課税部門の職員が法人調査をする場合、法人代表者の課税状況について把握するために、所得税の申告を確認することはあります。

しかし、法人が相続税を支払うことは原則ありませんし、贈与税も個人同士が対象となりますので、法人課税部門の職員が相続税や贈与税を調べることはほとんどありません。

したがって、資産課税部門の担当する税目の知識を有する職員は限られており、税務署内でも一目置かれる部署となっています。

4.資産課税部門の税務調査は時間をかけてじっくり調べる

税務調査は、誰でも対象になる可能性があります。

何も悪い事をしていないのに、税務調査が入るのは気分がよくありません。

しかし、資産課税部門の場合には、入念に調査をしなければならない理由があります。

4-1.相続税はその人から税金を回収する最後の砦

人が人生で最後に支払う税金は、相続税です。

相続税は、亡くなった人の全ての財産を合計して申告をします。

生前中に脱税をしていても、脱税したお金を貯金していれば最後は相続財産として税金を納めることになります。

つまり、税務署にとって相続税とは、今まで取り逃してきた税金を回収する最後の砦です。

そのため、資産課税部門の職員はどんな些細な事でも入念に調査し、相続税の課税漏れがないようにします。

4-2.毎年申告しない税金の知識は資産課税部門には勝てない

個人事業主の人や法人経営者であれば、毎年確定申告を行います。

確定申告の節税などは日々の生活に直結しますので、自然と税金知識を身に付ける人も少なくありません。

しかし、資産課税部門が担当する相続税・贈与税・譲渡所得は、生涯で申告する機会が無い可能性もある税金です。

また、相続税や贈与税は特例制度を利用することが非常に多く、所得税以上に専門性の高い税目となります。

どんなに税金の勉強をしても、日々業務として税金に携わっている資産課税部門に知識量では劣ってしまうので、節税に失敗する人も少なくありません。

4-3.税理士で苦手とする人が多いのが『相続税』

税理士は、税務署の管轄する税金は全て請け負うことができますが、敬遠されがちなのが資産課税部門が担当する税目です。

特に相続税の納税額は、数百万・数千万円になることも珍しくないので、税務署から指摘を受けた際のペナルティの税金(加算税・延滞税)も高額になります。

相続税の知識がない税理士が申告書を作成した場合、申告の内容誤りや適正な節税ができていないことも考えられます。

そうなれば、税務調査を受ける可能性は上がりますので、税理士選びは相続税知識の豊富な税理士に依頼することがリスク回避となります。

5.資産税のことは専門の税理士に聞くのがおすすめ

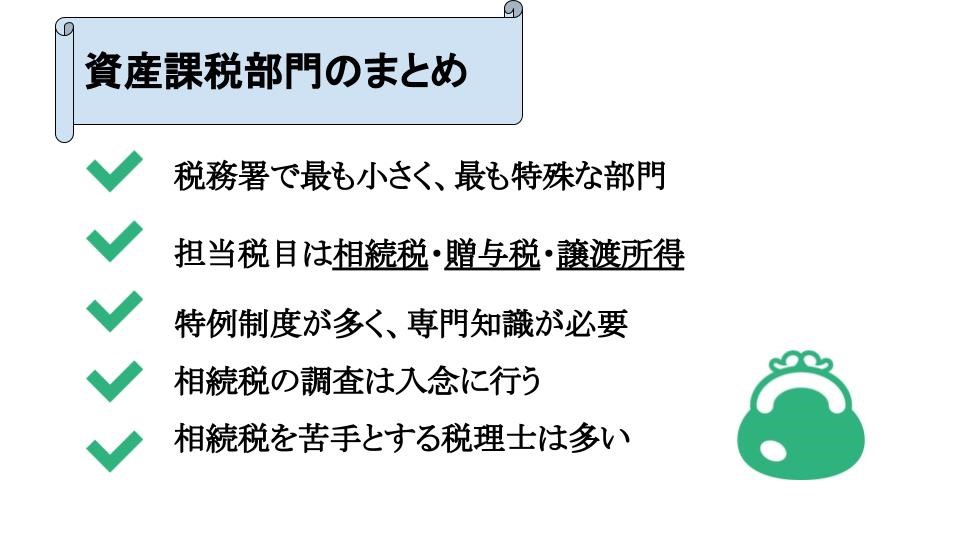

資産課税部門をまとめると、以下の通りです。

相続税の調査を行うのは、資産課税部門の職員です。

相続税の申告は相続人のみでも可能ですが、確定申告と異なり毎年行う申告ではないため、節税誤りや計算ミスが発生しがちであり、税務調査のリスクが高くなります。一方、税理士に依頼した場合には申告書作成報酬は発生しますが、

- 最適な節税方法による税金負担の軽減

- 適正申告による税務調査のリスク軽減

- 修正申告によるペナルティの回避

これらのメリットを受けることができます。

ただし、前の章でご説明した通り、相続税申告は受けたがらない税理士もいます。依頼するのであれば、相続税申告を積極的に受けてくれる税理士が良いでしょう。

税理士法人チェスターは、年間3,006件以上の相続税申告を行う相続税専門の税理士法人です。1件1件丁寧で誠実な相続税申告サービスを行っており、税務調査率は僅か0.5%です(全国平均10%)。

相続税申告でお困りの方はお気軽にご相談ください。

>>【相続税専門】税理士法人チェスターへのご相談はこちらから

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。