相続税の対象になる人の割合は? 相続税の税率は? 相続税の疑問を税理士が解決

相続税は高額になるイメージがあって、相続税の支払いで遺族の生活が脅かされるという話も聞かれるほどです。しかし、すべての人が相続税の対象になるわけではなく、遺産のすべてに高い税率がかけられるわけでもありません。

この記事では、相続税の対象になる人の割合はどれぐらいで、遺産に対する相続税の実質的な割合はどれぐらいになるかについて解説します。あわせて、複数の人で相続した場合の相続税の負担割合の考え方もご紹介します。

自分は相続税の対象になるのか、対象であれば遺産に対してどれぐらいの割合で課税されるのか気になる方は、この記事をぜひ参考にしてください。

目次 [閉じる]

1.相続税の対象になる人はどれぐらいの割合?

相続税は遺産相続があったときに課税される税金ですが、課税されない限度額として基礎控除額(3,000万円+法定相続人1人につき600万円)があります。遺産総額が基礎控除額以下であれば相続税は課税されません。

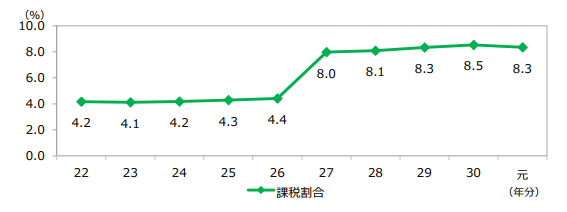

そのため、亡くなった人がすべて相続税の対象になるわけではなく、実際に相続税を納めるケースは少なくなっています。下の図は、亡くなった人のうち相続税の対象になった人の割合を示しています。令和元年では相続税の対象になった人の割合は8.3%(約12人に1人)でした。

相続税の対象になった人の割合の推移

出典:国税庁ホームページ「令和元年分 相続税の申告事績の概要」

相続税の対象になる人の割合は平成27年に急増しています。これは同年に相続税の基礎控除額が改正され、課税対象になる人が増えたことによるものです。

(相続税の基礎控除額は、改正前は「5,000万円+1,000万円×法定相続人の数」でしたが、改正後は「3,000万円+600万円×法定相続人の数」と大幅に引き下げられました)

2.相続税は遺産の何%の割合で課税される?

遺産総額が基礎控除額を超えて相続税の課税対象になった場合、相続人は相続税を納めなければなりません。そこで気になるのが、相続税は遺産の何%の割合で課税されるかという点ではないでしょうか。ここでは、相続税は遺産の何%の割合で課税されるのか、だいたいの目安をご紹介します。

2-1.相続税は税率10%~55%の累進課税

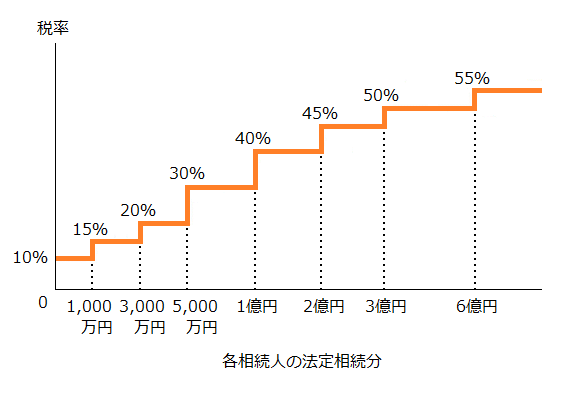

相続税の税率は、下の図に示すように10%から55%の範囲で定められています。「相続税の税率は最高55%」というように最も高い税率が強調されることもあって、相続した遺産の半分を相続税として納めなければならないのかと心配になります。

しかし、相続税は遺産のうち低額の部分の税率は低く高額の部分の税率は高い累進課税で、遺産のすべてに55%の税率がかけられるわけではありません。

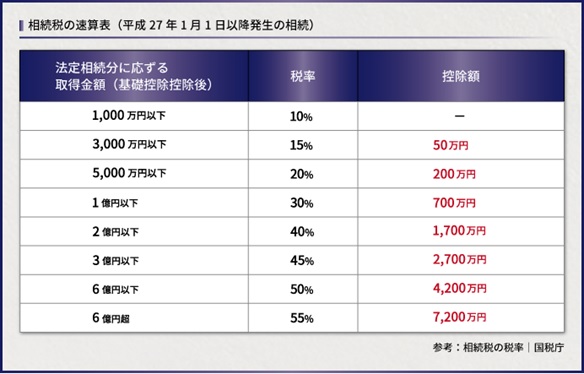

相続税の税額を計算するときは、遺産を税率の段階ごとに区切って計算すると煩雑になるため、次のような速算表を使って計算します。相続した遺産に一度は高い税率をかけますが、低い税率を適用する部分については控除額で調整します。

2-2.相続税の実質的な負担割合はいくら?

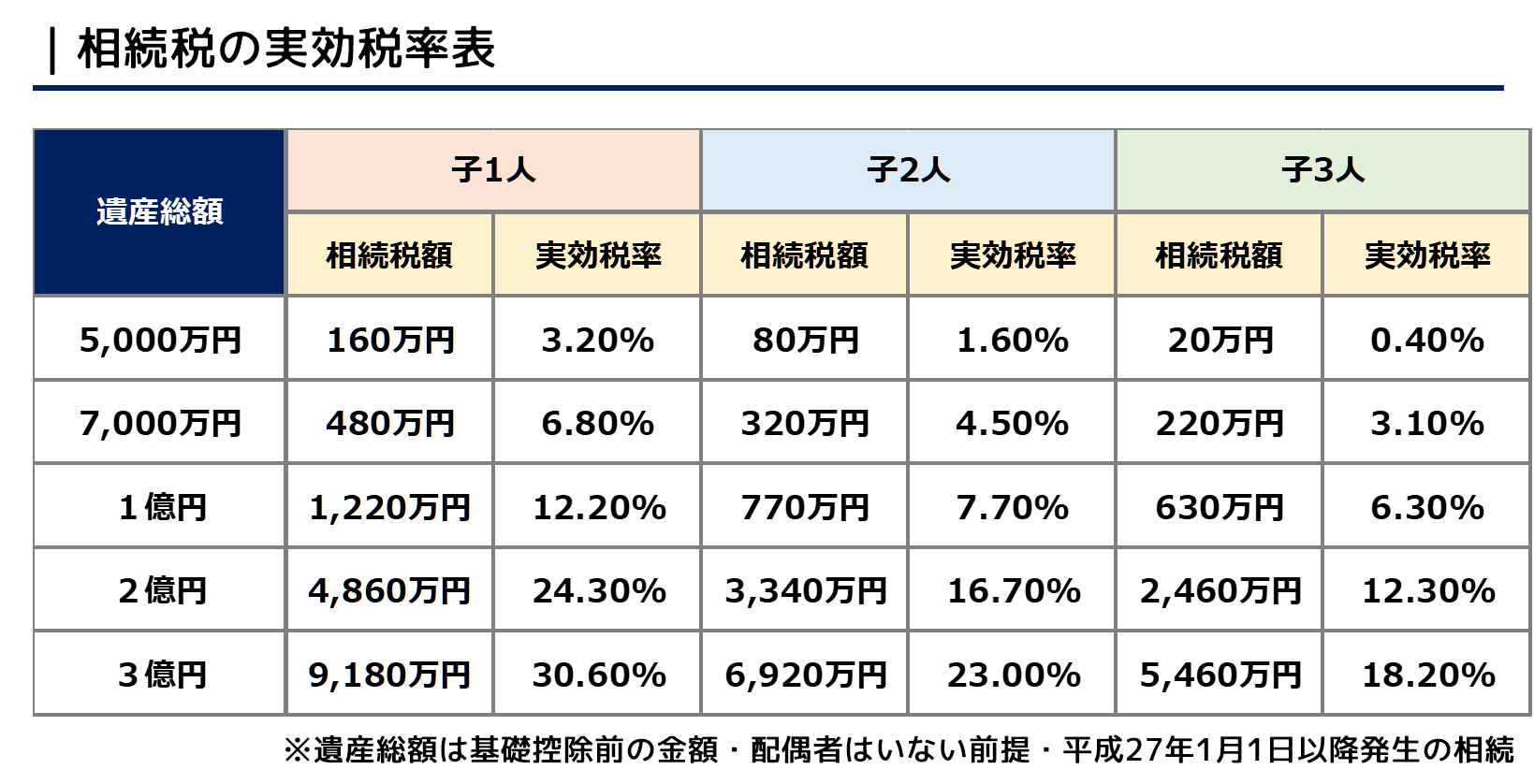

遺産総額に対して相続税の実質的な負担割合がどれぐらいになるかを示す目安として、相続税の実効税率をご紹介します。実効税率は相続人全員が納める税額の合計を遺産総額で割って求めるもので、税率表(速算表)の税率に比べるとより実感に近い割合が示されます。

下の表では、子1人で2億円の遺産を相続した場合の税額は4,860万円で、実効税率は24.30%となります(4,860万円÷2億円)。税率表では遺産が2億円以下のときの税率は40%ですが、実効税率はこれよりも低い数値にとどまっています。

配偶者が相続人になっているなど、この実効税率表に当てはまらない場合は、相続税シミュレーションソフトを活用してください。シミュレーションソフトで算出された税額を遺産総額で割ると実効税率がわかります。

相続税の計算方法について詳しく知りたい場合は、「相続税の計算方法を解説!【申告が必要か誰でも簡単に分かるソフト付き】」を参照してください。

3.複数人で相続したときの相続税の負担割合は?

続いて、複数人で遺産を相続したときに相続税をどのような割合で負担するかの考え方をご紹介します。

3-1.実際に相続した遺産の割合で負担する

相続税の計算では、まず相続人の全員が納める税額の総額を計算します。各相続人の負担分は、相続税の総額を各相続人が実際に相続した遺産の割合で按分して求めます。このため、遺産を多くもらった人は相続税も多くなり、もらった遺産が少ない人は相続税も少ないという結果になります。

【例】遺産総額が2億円で、法定相続人が子3人の場合

先ほどご紹介した実効税率表から、相続税の税額の合計は2,460万円であるとします。

実際に相続した遺産の割合が、相続人A50%、相続人B30%、相続人C20%であるとした場合、各相続人が納める相続税は以下のとおりになります。

- 相続人Aの相続税:2,460万円×50%=1,230万円

- 相続人Bの相続税:2,460万円×30%=738万円

- 相続人Cの相続税:2,460万円×20%=492万円

3-2.相続税の按分割合の端数処理

先ほどの例では、実際に相続した遺産の割合が50%、30%、20%と簡単に割り切れる数値でした。しかし、遺産を分ける割合は割り切れる数値にならないことが大半です。

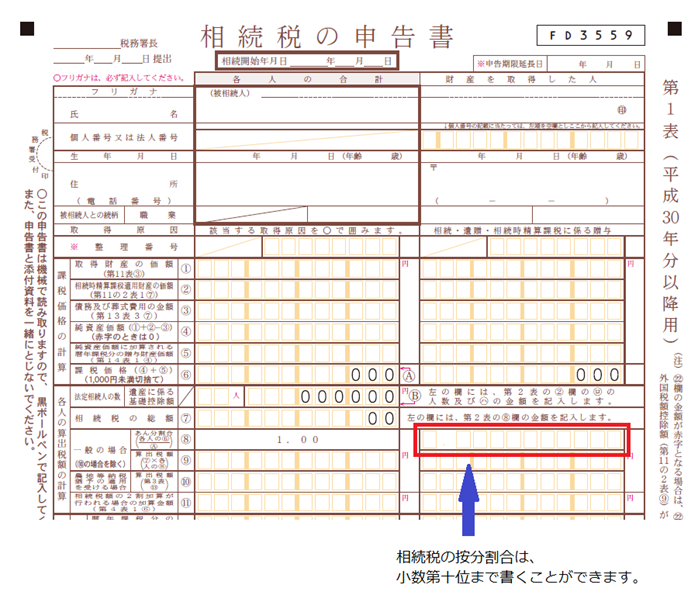

相続税を負担する割合は、全員あわせて1.0(=100%)になるように小数第二位未満の端数を調整することができます。ただし、納付税額が高額になる場合は、端数のわずかな違いでも各相続人の税額が大きく変わるため注意が必要です。

相続税を専門にしている税理士事務所では、相続人どうしの公平を図るため、相続税の申告書に記載できる最小限度である小数第十位で調整しています。

4.割合は簡単に出せるけれど実際の相続税計算は難解

相続税の負担割合などについて解説してきましたが、この割合を求めること自体は、シミュレーションソフトなどを提供している税理士法人もあるため簡単です。

多くの方が苦労するのは、実際に相続税申告を行う段階になった時の財産評価の部分です。相続税が課税される財産は不動産・現預金・株式など様々あり、それぞれに異なる評価方法が存在するためです。

相続税申告をしたことがない方がそれらを一から覚え、ミスのない申告を行うことをは難しいし時間もかかってしまうので、相続税に強い税理士に依頼することを検討すると良いでしょう。

税理士法人チェスターは、年間3,076件以上の相続税申告を行う相続税専門の税理士法人です。

相続税申告が必要な方のご面談を初回無料で行っておりますので、お困りの方はお気軽にご相談ください。

【関連記事】

【相続税のキホン】基礎控除・計算方法・税率・非課税枠を徹底解説

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。