道路に面してない土地は評価減額は最大40%減額!無道路地の評価の方法を解説!

タグ: #相続税評価

この記事では、道路に面していない無道路地の評価方法について解説します。

無道路地を評価するときは、道路に面していないという特殊な事情から評価を下げることができ、相続税の節税が可能になります。また、道路に面していても、その道路が建築基準法上の道路でない場合は、無道路地として評価を下げることができます。

目次 [閉じる]

1.無道路地とは道路に面していない土地

道路に面していない土地を無道路地といいます。道路に面していないのであれば出入りができないため、まったく利用できないようにも思えますが、実際には隣接する土地を通行させてもらうことで無道路地が利用できます。

しかし、建物を新たに建てることや、既存の建物を壊して建て直すことができないなど、無道路地は道路に面している土地に比べると利用価値は大きく下がります。そのため、相続税の財産評価では評価を減額することになります。

2.無道路地の相続税評価方法

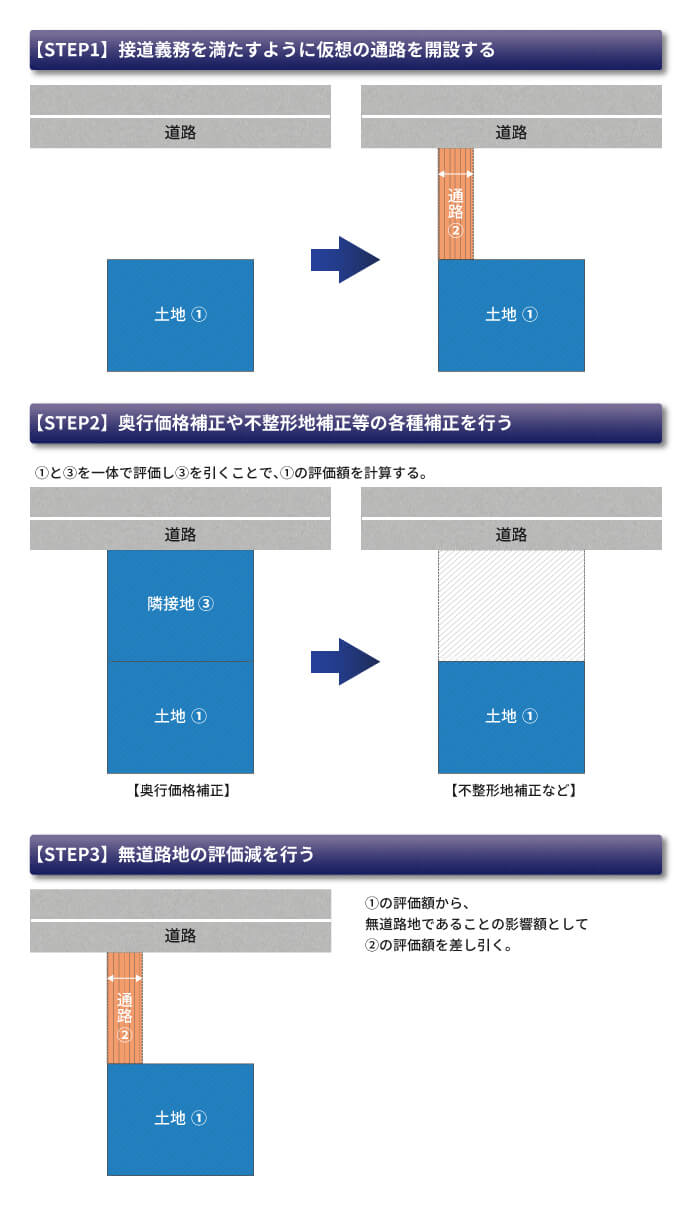

無道路地を評価するときは、次のような手順で評価額を計算します。

【STEP1】無道路地から建築基準法上の道路に面するように通路を開設すると仮定します。

【STEP2】無道路地と道路に面している隣接地を一体の土地として評価して、奥行価格補正を行います。その金額から隣接地の評価額を差し引いて不整形地補正などを行い、不整形地補正後の評価額を求めます。

【STEP3】不整形地補正後の評価額から、無道路地であることの影響額として通路の価額を差し引くことで、無道路地の評価額が計算できます。

それぞれのステップを詳しく見ていきましょう。

なお、基本的な土地の相続税評価方法については、下記の記事で詳しく解説していますので併せてご参照ください。

相続税の土地評価の方法を、税理士が初心者にも分かりやすく教えます

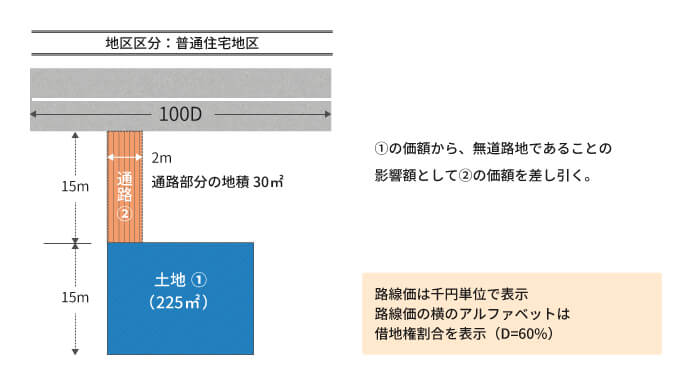

図1:無道路地の評価の手順

2-1.【STEP1】接道義務を満たすように仮想の通路を開設する

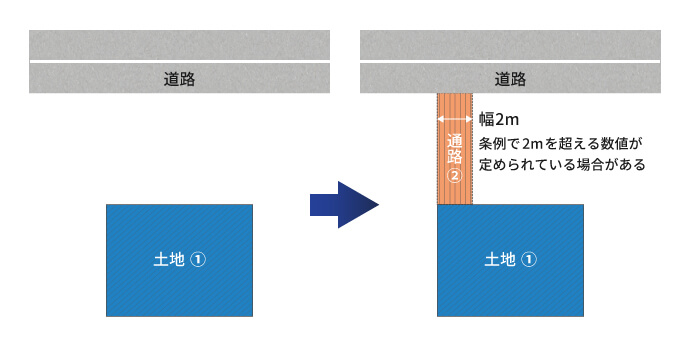

建築基準法では、建物の敷地は道路に2m以上接していなければならないと定められています。これを接道義務といいます。

評価する無道路地(土地①)が接道義務を満たすように、便宜上、隣接地に幅2mの通路(通路②)を開設すると仮定します。

この仮想の通路は他人の土地にあるので、その部分の土地を購入すると考えて、その価格を相続税評価額から差し引くことになります。詳しくは「2-3.【STEP3】無道路地の評価減を行う」で説明します。

図2:仮想の通路を開設する

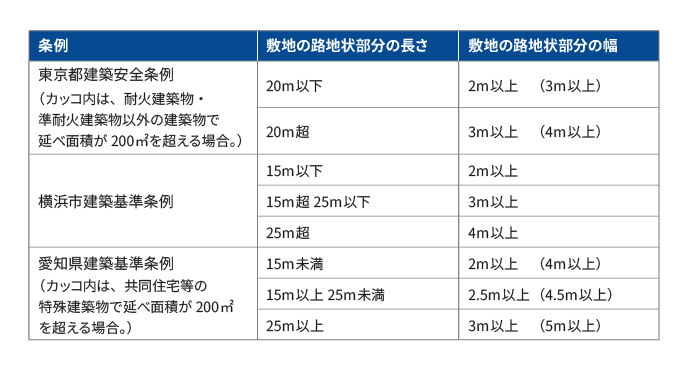

なお、敷地のうち路地状の部分だけが道路に接する場合は、路地状部分の幅が条例で定められている場合があります。このような条例があれば、条例で定められた幅で仮想の通路を開設します。

図3:路地状部分の幅に関するおもな条例

2-2.【STEP2】奥行価格補正や不整形地補正等の各種補正を行う

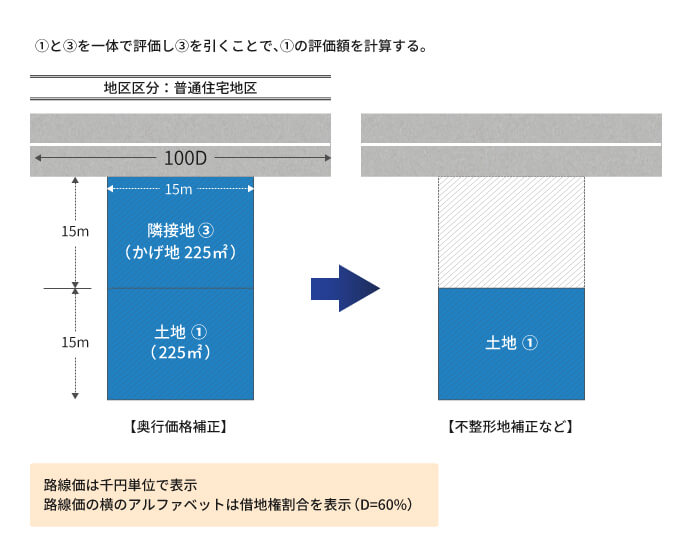

次に、評価する無道路地(土地①)と道路に面している隣接地(隣接地③)を一体の土地として評価して奥行価格補正を行います。その金額から隣接地③の評価額を差し引き、不整形地補正(または間口狭小・奥行長大補正)を行います。

図4の土地を例にして、評価額を計算しましょう。

図4:奥行価格補正や不整形地補正等を行う

土地①の奥行価格補正後の価格を計算する

土地①と隣接地③を一体の土地として奥行価格補正後の価格を計算します。

次に、隣接地③の奥行価格補正後の価額を計算します。

AからBを控除して、土地①の奥行価格補正後の価額を計算します。

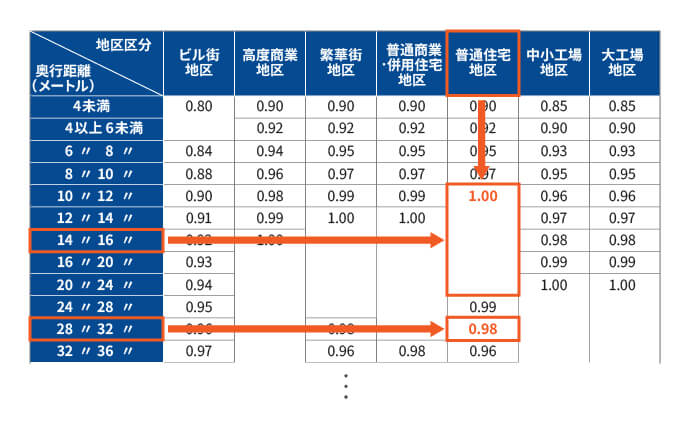

図5:奥行価格補正率表

(国税庁 財産評価基本通達 奥行価格補正率表)

不整形地補正(または間口狭小・奥行長大補正)を行う

土地①は不整形地であるとみなして、不整形地補正率による評価額の補正を行います。

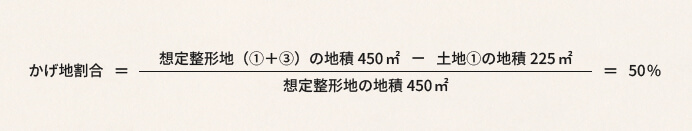

不整形地補正率による補正では、地区区分、地積区分とかげ地割合が必要になります。

- 地区区分:普通住宅地区

- 地積区分:A(普通住宅地区で500㎡未満・図6参照)

上記の場合、図6の不整形地補正率表から、不整形地補正率は0.79であることがわかります。

図6:地積区分表・不整形地補正率表

(国税庁 財産評価基本通達 地積区分表・不整形地補正率表)

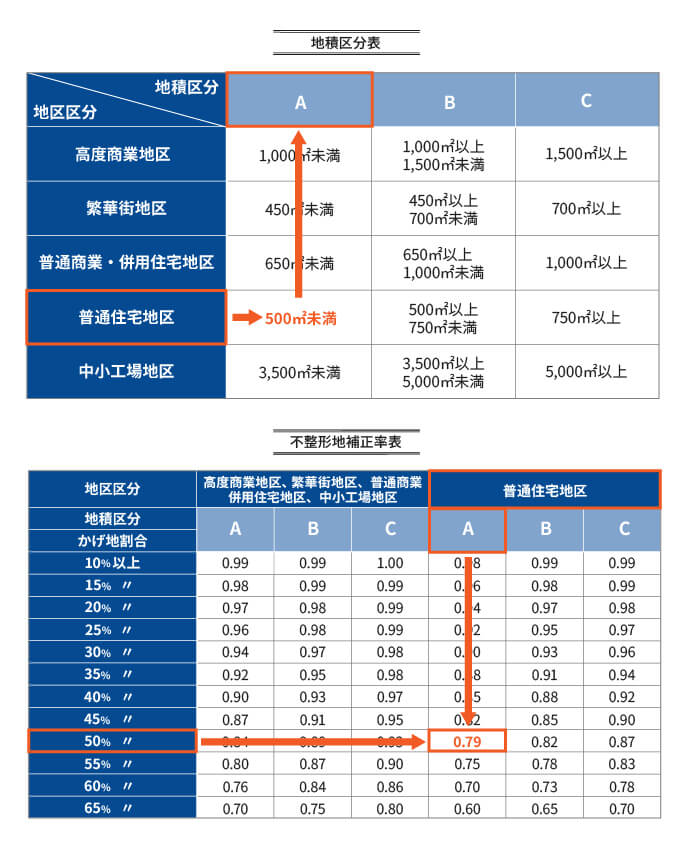

土地①は、仮設の通路②を開設したとしても道路に面する幅(間口)は狭いため、不整形地補正率に加えて間口狭小補正率による補正をします。また、間口に対して奥行が長いため、奥行長大補正率による補正をすることもできます。どちらの方法で補正するかは、次の値のうち小さくなる方で選択します。

- 不整形地補正率×間口狭小補正率

- 間口狭小補正率×奥行長大補正率

この例では、次のように判定します。

・不整形地補正率0.79×間口狭小補正率0.90(間口距離2m・図7参照)=0.71(小数点第2位未満切捨)…(ア)

・間口狭小補正率0.90×奥行長大補正率0.90(間口距離2m・奥行距離30m・図7参照)=0.81…(イ)

(ア)0.71<(イ)0.81 であることから、値の小さい0.71を適用します。

図7:間口狭小補正率表・奥行長大補正率表

(国税庁 財産評価基本通達 間口狭小補正率表・奥行長大補正率表)

土地①の奥行価格補正後の価格に不整形地補正率をかけて、不整形地補正後の土地①の価額を計算します。

参考:不整形地補正率で土地の評価が下がる!土地を引き継ぐ人必見の評価方法と具体例

2-3.【STEP3】無道路地の評価減を行う

土地①の無道路地としての価額は、不整形地補正後の土地①の価額から、無道路地であることの影響額として40%以内の金額を差し引いて評価します。

図8:無道路地の評価減

まず、開設した仮想の通路②の価額を計算します。

無道路地であることの影響額は不整形地補正後の土地①の価額の40%が限度であるため、通路②の価額が限度を超えないことを確認します。

3,000,000円(E)<6,134,400円(F)より、通路②の価額をすべて差し引くことができます。

不整形地補正後の土地①の価額から通路②の価額を差し引きます。

以上の結果、土地①の無道路地としての価額は12,336,000円となります。

3.無道路地評価に関する各種論点

3-1.建築基準法上の道路ではない道路に面している場合

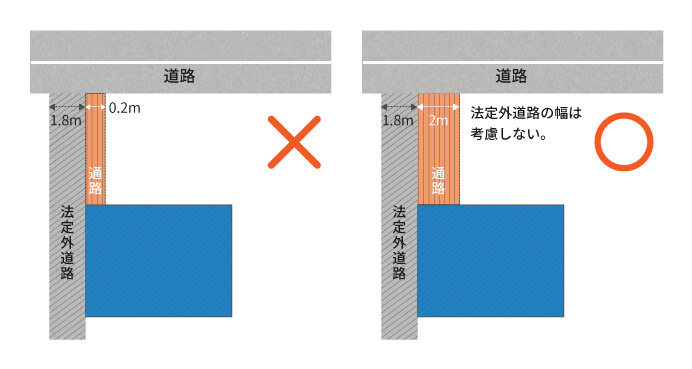

土地が道路に面しているものの、その道路が建築基準法上の道路でない場合があります。建築基準法上の道路ではない道路(法定外道路)に面している土地は、無道路地として評価します。

図9の左側の例のように土地が幅1.8mの法定外道路に面している場合は、幅0.2mの仮想の通路を開設すればよいと考えがちですが、法定外道路は幅が1.8mあったとしても評価の上では考慮しません。

正しくは図9の右側の例のように、法定外道路はないものとして、幅2mの仮想の通路を開設します。

このような評価をするのは、法定外道路に面した土地に建物を建てるためには、法定外道路を買い取って土地が道路に面するようにする必要があり、仮想の通路を開設するのと同じことになると考えられているからです。

図9:法定外道路に面している場合の仮想通路の開設

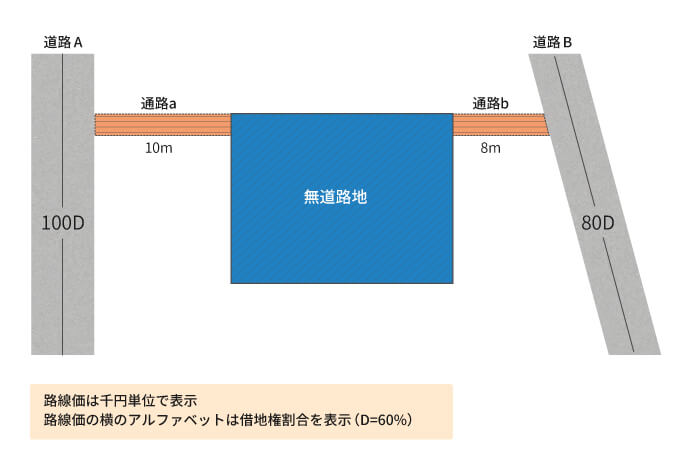

3-2.対象地に近い路線価が複数ある場合の選択方法

評価の対象となる無道路地の近くに路線価のある道路が複数ある場合、評価の基準となる道路は、次のようにしてどちらかを選択します。

- 路線価の高低にかかわらず、実際に利用している道路を選ぶ

- 利用の程度が同じぐらいであれば、道路までの通路開設費用の低い方を選ぶ

図10の例で考えると、道路Aを利用することが多いのであれば道路Aの路線価で無道路地を評価し、道路Bを利用することが多いのであれば道路Bの路線価で評価します。

道路Aと道路Bを同じ程度利用するのであれば、無道路地からそれぞれの道路に至るまでの通路開設費用が低い方を選びます。通路aと通路bでは、通路bの方が路線価が低く距離が短いため、通路開設費用が低いと考えられます。したがって、道路Bの路線価で無道路地を評価することになります。

図10:対象地に近い路線価が複数ある場合

なお、路線価の調べ方や路線価を利用した土地評価額の計算方法については「路線価とは?調べ方や見方、路線価による土地評価額の計算方法を解説」をご覧ください。

4.無道路地の評価は税理士に相談する

無道路地の評価は、奥行価格補正や不整形地補正などの計算が必要ですが、ご自身でも計算できるものです。しかし、仮想の通路を開設するという無道路地に特有の考え方を理解しなければなりません。また、近くに複数の道路がある場合は、どちらの道路に向けて通路を開設するか解釈が分かれる可能性があります。

この辺りの判断を誤ってしまうと、過大な税額で申告を行ってしまったり、逆に過少申告になって税務署から指摘を受けてしまう可能性があります。いずれにしても本来払わなくて良いはずの税金を余分に支払うことになってしまうので、無道路地や法定外道路に面する土地の評価は、土地評価を専門にしている税理士などの専門家に評価を依頼することをおすすめします。

年間3,076件以上の相続税申告を行う相続税専門の税理士法人チェスターでは、ほとんどの相続税申告で土地の評価を行っており、土地評価には大きな強みを持っています。

相続税申告が必要なお客様のご面談を初回無料で行っておりますので、無道路地の相続税評価でお困りの方はお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。