このようにファクタリングについて気になっている方もいらっしゃるでしょう。

ファクタリングとは、事業者が持つ売掛債権をファクタリング業者に買い取ってもらうことで資金を調達する方法です。

世界中で利用されていますが、日本では比較的新しい金融サービスだといえるでしょう。

融資やローンなどとは仕組みが大きく異なるため、初めて利用する際にはいくつか注意すべき点がありますよ。

そこで本記事ではファクタリングの仕組みや利用方法、利用時の注意点、他の資金調達との違いなどを徹底解説します。

| サービス名 | 入金スピード | 手数料 | 特徴 |

|---|---|---|---|

|

最短10分 | 10% |

業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 |

業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京・大阪・福岡近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 2〜12%程度 |

最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |

- 1 1.ファクタリングとは?

- 2 2.ファクタリングの仕組み

- 3 3.ファクタリングの種類

- 4 4.ファクタリングで現金化までにかかる時間

- 5 5.ファクタリングの手数料の相場

- 6 6.ファクタリングの必要書類

- 7 7.ファクタリングのメリット

- 8 8.ファクタリングのデメリット

- 9 9.ファクタリングの注意点

- 10 10.おすすめのファクタリング優良業者13選

- 10.1 おすすめ1 ペイトナーファクタリング(旧yup先払い)

- 10.2 おすすめ2 QuQuMo(ククモ)

- 10.3 おすすめ3 ベストファクター

- 10.4 おすすめ4 ビートレーディング

- 10.5 おすすめ5 日本中小企業金融サポート機構

- 10.6 おすすめ6 トップ・マネジメント

- 10.7 おすすめ7 PAYTODAY(ペイトゥデイ)

- 10.8 おすすめ8 TRY(トライ)

- 10.9 おすすめ9 アクセルファクター

- 10.10 おすすめ10 FREENANCE(フリーナンス)

- 10.11 おすすめ11 インフォマートの電子請求書早払い

- 10.12 おすすめ12 ジャパンマネジメント

- 10.13 おすすめ13 labol(ラボル)

- 11 11.ファクタリングと他の資金調達手段との違い

- 12 12.まとめ

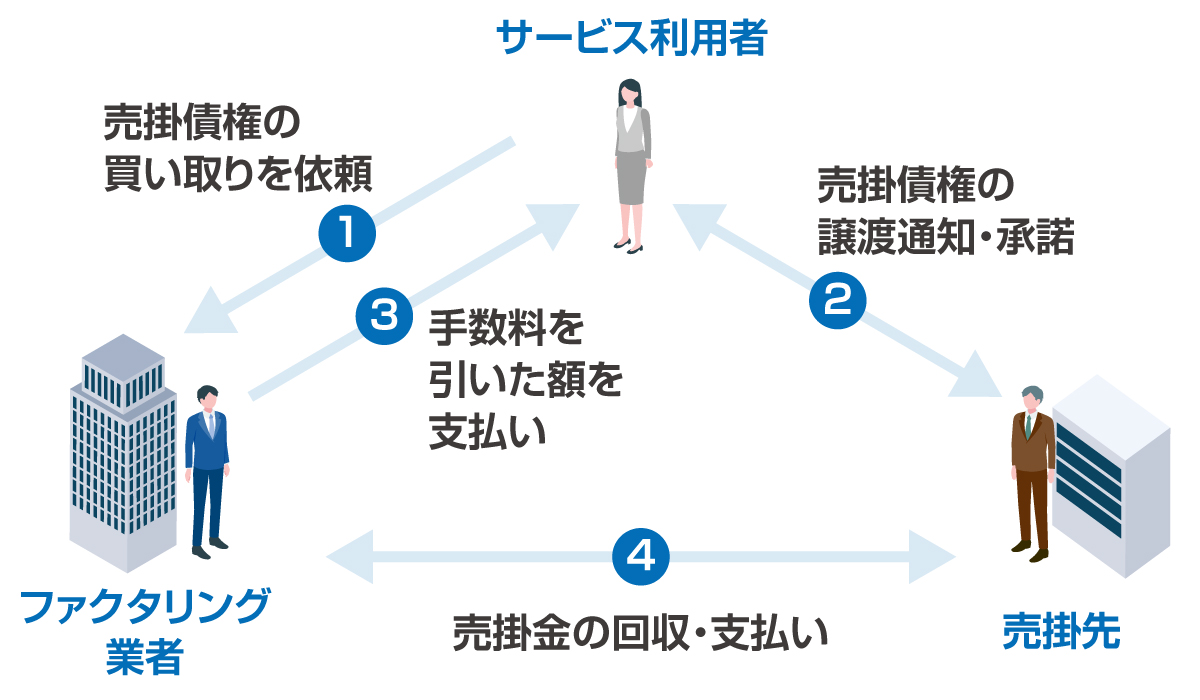

1.ファクタリングとは?

ファクタリング(factoring)とは債権の買い取りといった意味があり、ファクタリング業者に「売掛債権」を買い取ってもらうサービスです。

サービス・商品を提供し、取引先宛てに請求書を発行した方は、ファクタリングを利用すると取引先から売掛金が支払われる前に現金化できます。

通常、請求書や見積書、契約書など、売掛債権の存在を確認できる書類をファクタリング業者に提出することで利用を申し込みます。

実際に利用する流れは以下のとおりです。

ファクタリングは法律上、「債権の売買契約(債権譲渡契約)」に当たるので融資やローンのような借り入れではありません。

そのため担保・保証人が不要で、負債を抱えることなく資金を調達できますよ。

2.ファクタリングの仕組み

ファクタリングには、以下の二つの契約方式があります。

二者間ファクタリングと三者間ファクタリングは手続きの流れが異なります。

そこで本章では二者間ファクタリングと三者間ファクタリングそれぞれの仕組みについて、分かりやすく図解します。

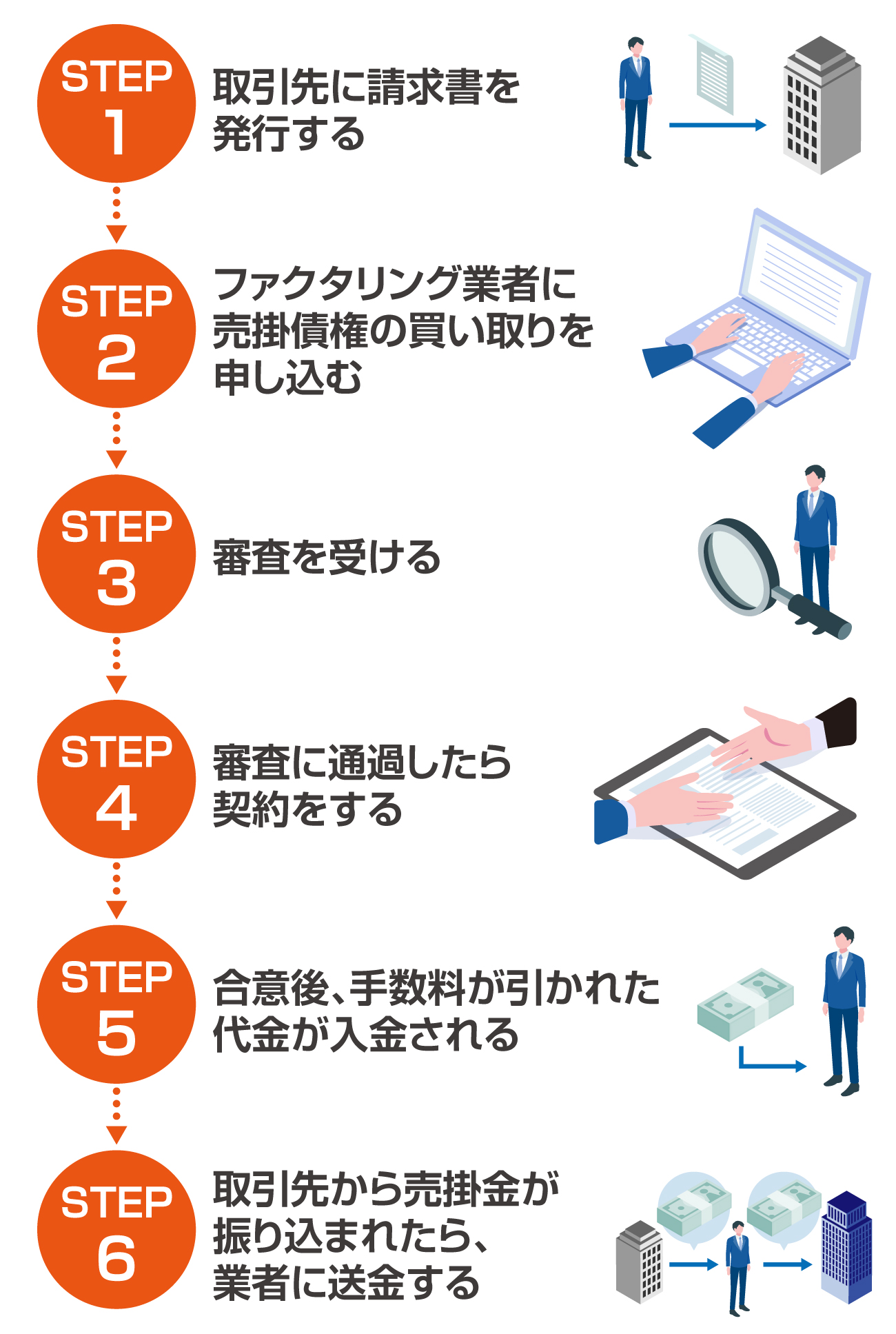

2-1.二者間ファクタリング

二者間ファクタリングとは、ファクタリング業者とファクタリングサービスの利用者のみで行う契約です。

二者間ファクタリングの手続きのおおまかな流れは以下のとおりです。

- 1.売掛債権の買い取りをファクタリング業者に申し込む

- 2.審査に通過したら契約を結び、手数料が引かれた金額を業者から受け取る

- 3.後日、売掛先から売掛金を受け取ったら、業者に引き渡す

二者間ファクタリングは以下の図にあるように、ファクタリングの利用を売掛先に通知しないことが特徴といえるでしょう。

二者間ファクタリングでは、売掛先にファクタリングの利用を知られることはありません。

また売掛先から許可を得る時間を削減できるので、手続きがスピーディーです。

ただし業者にとって二者間ファクタリングの手続きでは売掛先の信用度を判断しづらく、売掛金が未回収になるリスクが高いことから、三者間ファクタリングよりも手数料が割高に設定される傾向にあります。

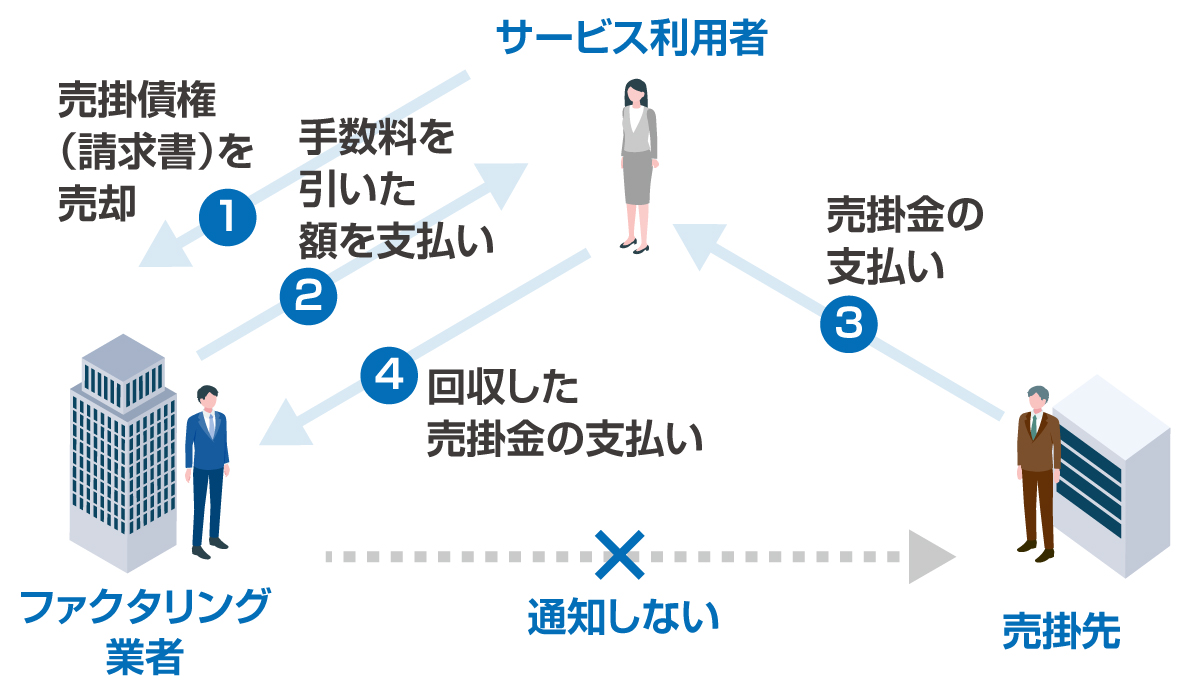

2-2.三者間ファクタリング

三者間ファクタリングとは、ファクタリング業者とファクタリングの利用者、売掛先の三者で行う契約です。

二者間ファクタリングとは異なり、売掛先にファクタリングを利用して良いか承諾を得てから行う手続きです。

三者間ファクタリングでは具体的に以下の流れで取引します。

- 1.売掛債権の買い取りをファクタリング業者に申し込む

- 2.審査結果が通知されたら、売掛先に通知をして承諾を得る

- 3.承諾を得たら契約を結び、手数料が引かれた金額を業者から受け取る

- 4.後日、売掛先が直接、業者に売掛債権の代金を支払う

三者間ファクタリングでは以下の図にあるとおり、売掛債権を売却する前に当たり売掛先から承諾を得るため、どうしてもファクタリングの利用を知られてしまいます。

また売掛先の合意を得て契約を行うので、資金を調達できるまでには数日~数週間ほどを要することが一般的です。

二者間ファクタリングに比べ時間がかかるため、急ぎで資金が必要な方には向いていないといえるでしょう。

その半面、三者間ファクタリングは業者にとって売掛金が未払いになるリスクが少ないため、手数料が低めに設定されています。

3.ファクタリングの種類

ファクタリングには複数の種類があります。

大きく分けると、以下の2種類に分類できるといえるでしょう。

一般的に買取型ファクタリングが利用されるケースが多いといえますが、事業の状況に応じて適切な方法を利用することが大切です。

3-1.買取型ファクタリング

買取型ファクタリングとはファクタリング業者が売掛債権を買い取り、現金化してくれるファクタリングです。

手数料を業者に支払うことで、取引先からまだ支払われていない請求書の代金を本来の入金予定日より前に受け取ることができます。

例えばIT関係の企業が受注後、システムを納品したものの、その代金が1カ月後に支払われる場合に買取型ファクタリングを利用すると、入金日を待たずに現金を手にできます。

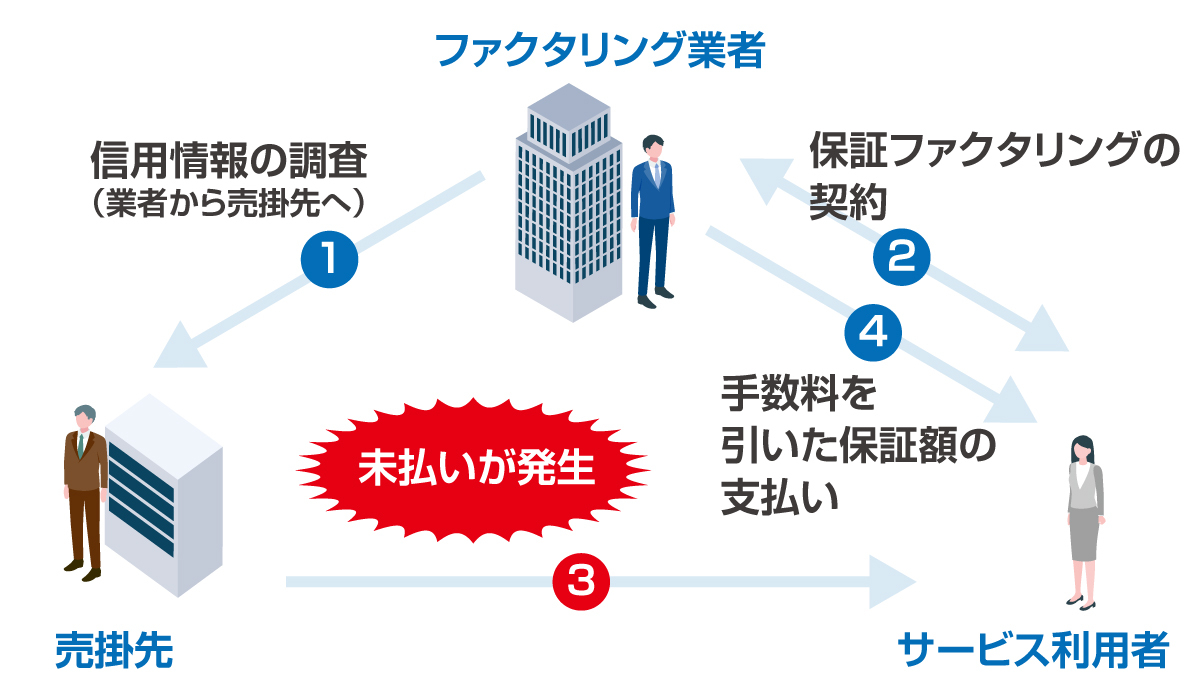

3-2.保証型ファクタリング

保証型ファクタリングとは、万一取引先から売掛金が支払われなかった場合にファクタリング業者から保証金を受け取れるファクタリングです。

そのため予定どおり取引先から売掛金が支払われた場合は、ファクタリング業者からお金が支払われることはありません。

買取型ファクタリングのように資金調達を目的とするものではなく、「貸し倒れ」になるリスクに備えるためのサービスです。

保証型ファクタリングは、以下の手順で取引を行います。

保証型ファクタリングを申し込むと、業者によって売掛先の審査が行われます。

審査に通過したら契約を行い、後日未払いが発生した際に保証金を受け取るという仕組みです。

すぐに資金を得ることを目的としておらず、あくまで損害を受けるリスクを回避するための手段であることを押さえておきましょう。

4.ファクタリングで現金化までにかかる時間

このように気になっている方もいらっしゃるでしょう。

ファクタリングで資金が手元に入るまでの時間は契約方法によって異なります。

資金が手元に入るまでの時間は以下が目安です。

| 資金が手元に入るまでの時間の目安 | |

|---|---|

| 二者間ファクタリング | 数十分~数日 |

| 三者間ファクタリング | 数日~数週間 |

二者間ファクタリングは売掛先から承諾を得る時間を短縮できる分、資金を受け取れるまでのスピードも迅速です。

ファクタリングサービスのなかには、オンラインで手続きが完結し、最短10分という速さで資金が振り込まれるサービスもあります。

一方三者間ファクタリングは、売掛先に通知して承諾を得る必要があるため、早くとも数日を要します。

5.ファクタリングの手数料の相場

ファクタリングで発生する手数料は、売却する売掛債権の金額に対して「〇%」といった基準で設定されています。

二者間ファクタリングと三者間ファクタリングの手数料の相場は、以下のとおりです。

| 資金が手元に入るまでの時間の目安 | |

|---|---|

| 二者間ファクタリング | 8~18%程度 |

| 三者間ファクタリング | 2~9%程度 |

ファクタリングの手数料率は、主に売掛先・売掛債権の信用度をもとに決定されます。

売掛先に信頼性があり、売掛債権の代金を回収できる可能性が高いと業者に判断されれば、手数料は低くなりますよ。

なお三者間ファクタリングは売掛先の同意を得て行う取引であるため、売掛金が未払いになる可能性が低く、手数料が低めに設定される傾向にあります。

6.ファクタリングの必要書類

ファクタリングでは審査が実施されるため、いくつか書類を提出することが一般的です。

必要書類はファクタリング業者によって異なりますが、以下のような書類の提出が求められることがあります。

- ・本人確認書類

- ・売掛金を確認できる請求書、契約書、見積書、発注書

- ・入出金明細書、通帳のコピー

- ・決算書、確定申告書

- ・印鑑登録証明書

- ・登記簿謄本 など

以上はあくまで提出を求められる書類の例です。

「必要書類が3点のみ」「2回目以降の利用時には請求書だけの提出で良い」など、気軽に申し込めるファクタリングサービスもあります

。

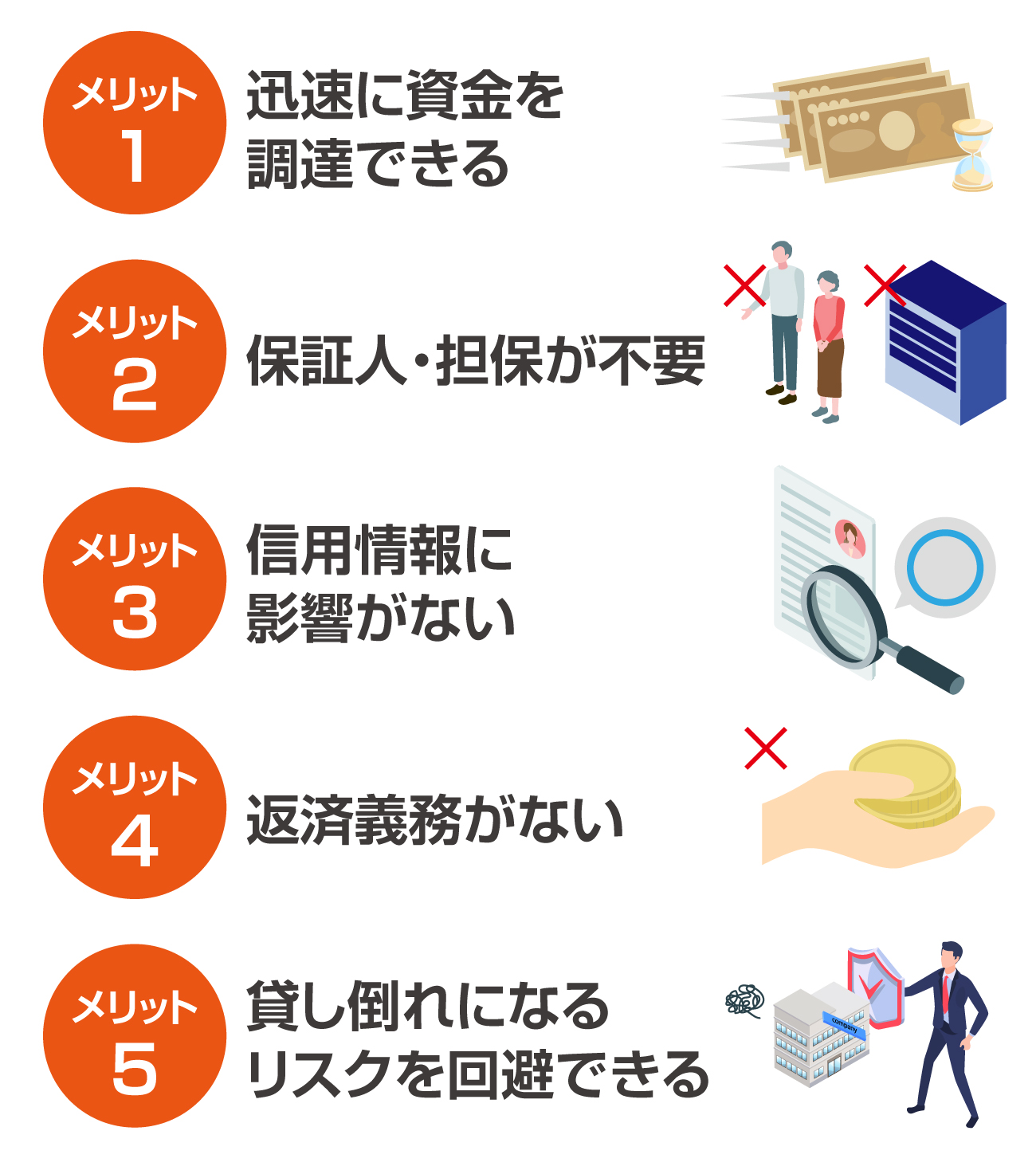

7.ファクタリングのメリット

資金調達の方法は他にもあるため、とりわけファクタリングを利用する理由が分からないという方もいらっしゃるでしょう。

ファクタリングは、主に以下の五つのメリットがあります。

メリット1 迅速に資金を調達できる

何といってもファクタリングの大きなメリットは、資金が手元に入るまでのスピードが早いことです。

業者や取引方法などによって誤差はありますが、最短即日に資金を受け取ることも可能です。

融資を受ける場合、保証人や担保の準備・面談・利用者の信用情報の審査などの工程を経て、資金を受け取るまでに1~3カ月ほどかかることもあります。

比べてファクタリングは必要書類が簡単に準備できるものが多く、気軽に申し込むことができますよ。

メリット2 保証人・担保が不要

融資などとは違い、保証人や担保の用意が不要である点もファクタリングのメリットといえるでしょう。

お金を借り入れる場合は、債務者が返済できなかったときに備え、代わりにお金を支払う保証人や差し押さえられる資産(担保)を用意することが一般的です。

しかしファクタリングは売掛債権の売買契約であり、お金を借り入れるわけではないので保証人・担保が必要ありません。

メリット3 信用情報に影響がない

ファクタリングを利用しても、申込者の「信用情報」に悪影響を及ぼすことはありません。

借り入れがある方は返済が滞ると、信用情報に良くない履歴が記録されて傷がつきます。

信用情報に傷がつくと、新たな借り入れやクレジットカードの発行、賃貸契約などができなくなってしまうので、資金繰りを行う方は避けたいところですね。

ファクタリングでは申込者本人の信用情報に傷がつく心配がないので、安心して利用できますよ。

なおファクタリングの審査では、申込者本人ではなく売掛先の信用情報が主に調査されます。

メリット4 返済義務がない

ファクタリングは資産である売掛債権を売却する方法であり、お金を借り入れるわけではないので、返済がないこともメリットです。

ファクタリングは通常、「償還請求権(リコース)」のない契約が行われます。

償還請求権のない契約では売掛債権を売却した後、万一売掛先が倒産などをして業者が売掛金を回収できなかったとしても、代わりに返済を求められることはありません。

メリット5 貸し倒れになるリスクを回避できる

ファクタリングを利用することで貸し倒れによる損害を避けることもできます。

例えば取引先が廃業して、入金が予定されていた売掛金が未払いになるとします。

事前にファクタリングで売掛債権を売却して現金化をしていれば、売掛金から手数料が差し引かれた金額を手に入れることができます

。

一方ファクタリングを利用せずに売掛債権を自社・自身で保持したままの場合は、売掛金の全額分の損失が出てしまいます。

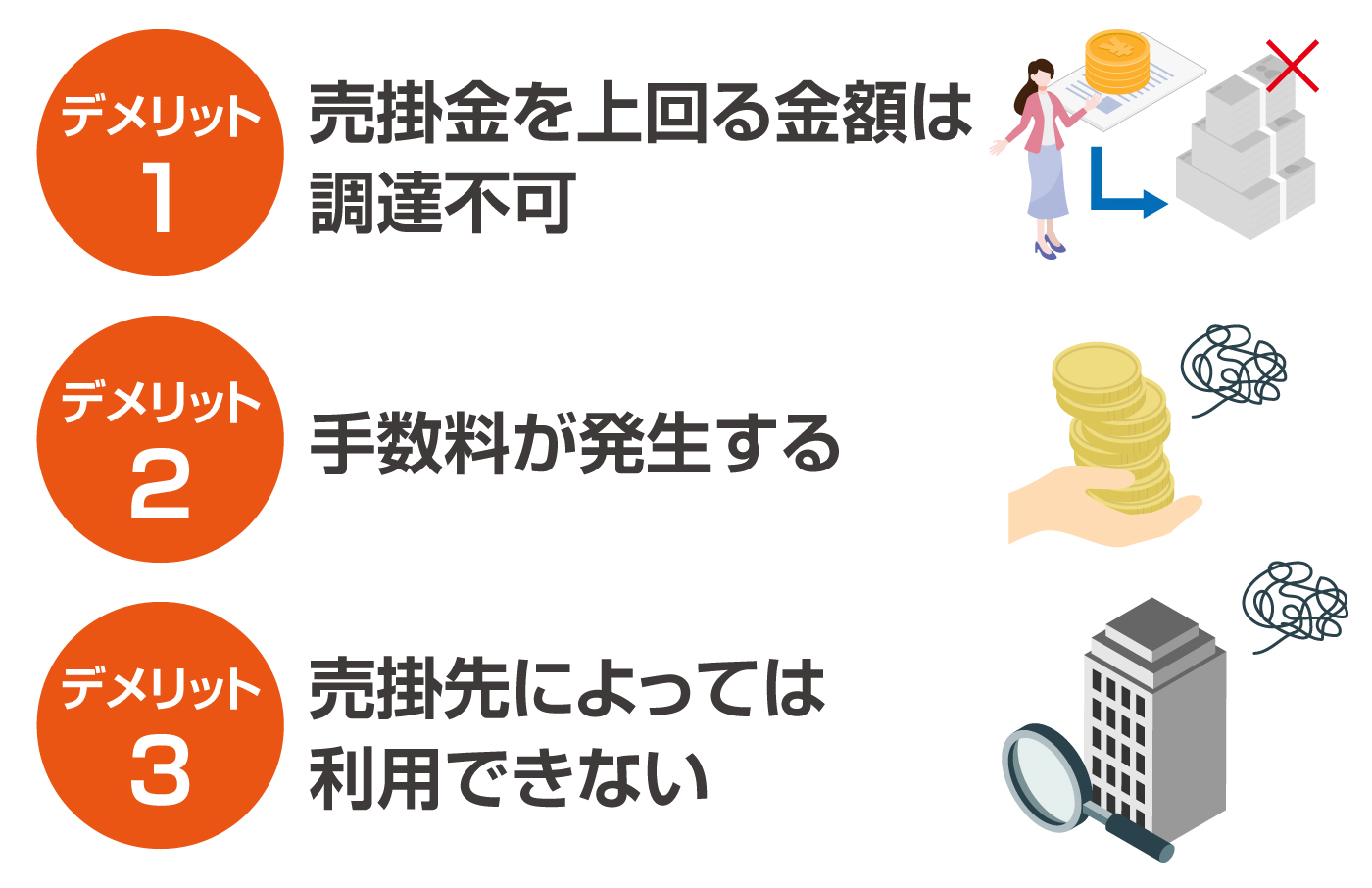

8.ファクタリングのデメリット

このように気になっている方もいらっしゃるでしょう。

メリットだけでなくデメリットも確認しておきたいところですよね。

そこで本章では以下の三つのファクタリングのデメリットについてご紹介します。

デメリット1 売掛金を上回る金額は調達不可

ファクタリングは売掛債権を売却して現金化する方法なので、売掛金を超える金額を調達することはできません。

そのため売掛金よりも大きい金額の資金が必要な場合には、ファクタリングは向いていないといえるでしょう。

ただしファクタリングは一度、利用した後も続けて申し込むことができるので、売掛債権があれば何度でも現金化することが可能です。

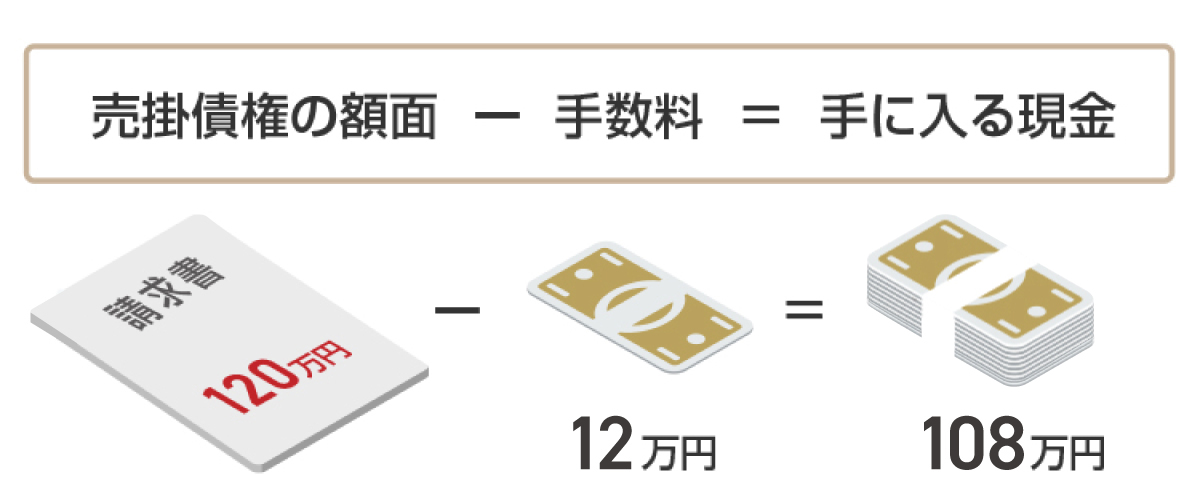

デメリット2 手数料が発生する

ファクタリングの利用時には手数料が発生します。

そのためファクタリングで受け取ることのできる金額は手数料を差し引いた金額であることを押さえておきましょう。

例えば以下のとおり額面が120万円の売掛債権を売却し、手数料10%分が差し引かれると調達できる資金は108万円です。

【ファクタリングで調達できる金額の例】

なお手数料をできるだけ抑えてファクタリングを利用したい方には、三者間ファクタリングの取引がおすすめです。

二者間ファクタリングは手数料の相場が8~18%程度ですが、三者間ファクタリングの場合は手数料の相場が2〜9%程度と、低めに設定される傾向にありますよ。

デメリット3 売掛先によっては利用できない

売掛先の信用度や運営状況などによっては、ファクタリングを利用できないこともデメリットです。

ファクタリングの審査では売掛先の信用情報や売掛債権の内容が重視されます。

たとえ申込者の信用情報に問題がなかったとしても、売掛先に問題があると判断されればファクタリングを利用できない恐れがあるのです。

また三者間ファクタリングで売掛先の同意を得られなかった場合も利用できないので注意しましょう。

9.ファクタリングの注意点

このようにファクタリングの注意点が気になっている方もいらっしゃるかもしれませんね。

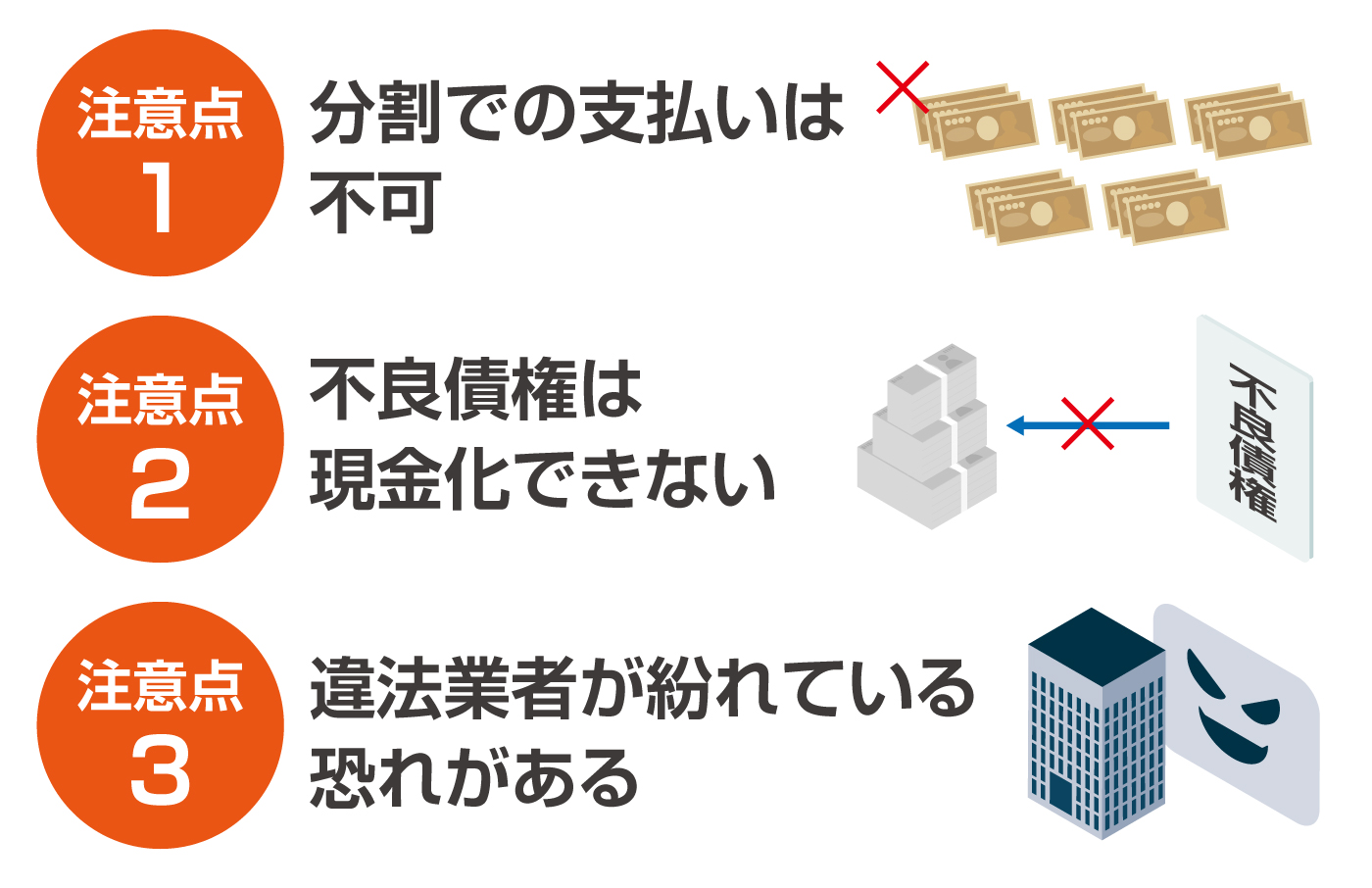

ファクタリングには、主に以下三つの注意点があります。

注意点1 分割での支払いは不可

二者間ファクタリングでは売掛債権を現金化した後に、申込者自身が売掛先から売掛金を回収してファクタリング業者に引き渡す必要があります。

業者に売掛債権の代金を支払う際には、全額一括での引き渡しが基本なので注意しましょう。

これはファクタリング業者が分割払いによる利息を受け取ると貸金業に当たるためです。

ファクタリングはあくまでも売掛債権の売買契約であり、貸金業ではないので業者は分割払いに対応できません。

資金繰りに困っていたとしても、分割して送金することは基本的にできないので注意しましょう。

注意点2 不良債権は現金化できない

「不良債権」は、ファクタリングで現金化できないことを押さえておきましょう。

売掛金が支払われる見込みのない不良債権を買い取るファクタリング業者はほとんどありません。

不良債権を買い取っても、業者が損失を受けることになるためです。

注意点3 違法業者が紛れている恐れがある

ファクタリングと偽り、違法な方法で貸し付けを行う「偽装ファクタリング」の存在が確認されているので要注意です。

偽装ファクタリングはファクタリングとうたいながら、実質的には融資・貸し付けの契約を結ばせるといった手口です。

スキームが貸し付けであるにもかかわらず貸金業の登録をしていない、いわゆるヤミ金融業者によるものです。

以下のような特徴がある場合、悪質な業者の可能性が高いので注意しましょう。

- ・「審査なし」をうたっている

- ・手数料が相場よりも高い

- ・契約書がない

- ・契約内容が不明瞭、または金銭消費貸借契約になっている

- ・ファクタリング業者の会社情報・電話番号・公式サイトがない など

ファクタリングはあくまでも売掛債権の売買契約なので、業者がお金を貸し付けて利息を得ることはできません。

契約時には契約書の内容をしっかり確認すること、控えを受け取ることが大事です。

ファクタリングの法的根拠やファクタリング業者を装う悪質業者の特徴などはこちらで詳しく解説しているので参考にしてください。

10.おすすめのファクタリング優良業者13選

このように初めてファクタリングを利用する場合、サービス選びに困っている方もいらっしゃるでしょう。

数多くのファクタリングサービスがあるため、ご自身に合ったサービスを見つけるのは大変な作業です。

なおサービスごとに手数料や入金されるまでのスピード、取引可能な売掛債権の金額などの特徴が異なります。

おすすめの13社の特徴は以下のとおりです。

| サービス名 | 手数料 | 入金のスピード | 取引できる売掛債権の金額 | 取引形態 | 法人の利用 | 個人の利用 |

|---|---|---|---|---|---|---|

| ペイトナーファクタリング(旧yup先払い) | 二者間:10% | 最短10分 | 1万~100万円(初回利用時は25万円まで) | オンライン | 〇 | 〇 |

| QuQuMo(ククモ) | 二者間:1%~ | 最短2時間 | 下限記載なし・上限なし | オンライン | 〇 | 〇 |

| ベストファクター | 二者間:5%〜 三者間:2%〜 |

最短即日 | 30万~1億円(売掛先の規模・継続的な取引年数などを考慮して1億円以上の債権を買い取ることも可能) | 対面 | 〇 | 〇 |

| ビートレーディング | 二者間:4~12%程度 三者間:2~9%程度 |

最短2時間 | 無制限(買い取り実績:1万~7億円) | ・オンライン ・対面 |

〇 | 〇 |

| 日本中小企業金融サポート機構 | 二者間・三者間:1.5%~ | 最短3時間 | 無制限 | ・オンライン ・対面 ・郵送 |

〇 | 〇 |

| トップ・マネジメント | 二者間:3.5~12.5%程度 三者間:0.5~3.5%程度 |

最短即日 | 30万~3億円 | ・オンライン ・対面 |

〇 | 〇 |

| PAYTODAY(ペイトゥデイ) | 二者間:1〜9.5% | 最短30分 | 10万円~上限なし | オンライン | 〇 | 〇 |

| TRY(トライ) | 二者間・三者間:3%~ | 最短30分 | 10万~5,000万円 (5,000万円以上も相談可能) |

・オンライン ・対面 |

〇 | 〇 |

| アクセルファクター | 二者間・三者間:2%~ | 最短2時間 | 30万円~上限なし | ・オンライン ・対面 ・郵送 |

〇 | 〇 |

| FREENANCE(フリーナンス) | 二者間:3~10% | 最短即日 | 1万円~上限なし | オンライン | 〇 | 〇 |

| インフォマートの電子請求書早払い | 二者間:1~6% | 最短2営業日(初回利用時は入金まで最短5営業日) | 10万〜1億円 | オンライン | 〇 | × |

| ジャパンマネジメント | 二者間:10~20% 三者間:3~10% (売掛金の種類、売掛先の規模、財務状況などに応じて算出される) |

最短即日 | 20万~5,000万円 | 対面 | 〇 | 〇 |

| labol(ラボル) | 二者間:10% | 最短30分 | 1万円〜 | オンライン | 〇 | 〇 |

おすすめ1 ペイトナーファクタリング(旧yup先払い)

| 手数料 | 二者間:10% |

|---|---|

| 入金までのスピード | 最短10分 |

| 取引できる売掛債権の金額 | 1万~100万円(初回利用時は25万円まで) |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細(直近3カ月程度) |

| 運営会社 | ペイトナー株式会社(旧yup株式会社) |

ペイトナーファクタリングは最短10分という驚異的なスピードで資金が入金されるファクタリングサービスです。

二者間ファクタリングを行っているので、売掛先に内緒で売掛債権を現金化できます。

手続きが全てオンラインで完結し、面談やメール・電話などのやりとりも一切不要です。

また手数料が売掛債権の額面にかかわらず一律10%に設定されているので、あらかじめかかる費用が分かりますよ。

1万円からの売掛債権に対応しているので、小口の売掛債権を売却したい方にもおすすめです。

なお2回目以降の利用時には請求書のみの提出で、申し込み可能です。

おすすめ2 QuQuMo(ククモ)

| 手数料 | 二者間:1%~ |

|---|---|

| 入金までのスピード | 最短2時間 |

| 取引できる売掛債権の金額 | 下限記載なし・上限なし |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・本人確認書類(運転免許証またはパスポートなど) ・保有する全銀行口座の直近3カ月分の入出金明細 ・請求書(個人事業主の場合、開業届または青色、白色の確定申告書一式と健康保険証を提出する) |

| 運営会社 | 株式会社アクティブサポート |

QuQuMoは最短2時間で売掛債権を現金化できるオンライン完結型のファクタリングサービスです。

二者間ファクタリングを専門で扱っており、売掛先に知られずに利用可能です。

大きな特徴は対応している売掛債権の金額の幅が広い点だといえるでしょう。

売掛金が少額でも多額でも現金化が可能であり、法人や個人事業主やフリーランスなどの利用を積極的に受け付けています。

また面談が不要で必要書類が3点のみと少ないため、忙しい方でも利用しやすいといえます。

おすすめ3 ベストファクター

| 手数料 | 二者間:5%~ 三者間:2%~ |

|---|---|

| 入金までのスピード | 最短即日 |

| 取引できる売掛債権の金額 | 30万~1億円(売掛先の規模・継続的な取引年数などを考慮して1億円以上の債権を買い取ることも可能) |

| 取引形態 | 対面 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・本人確認書類 ・入出金の通帳(Web通帳を含む) ・請求書や見積書、基本契約書などの取引先との契約関連書類 |

| 運営会社 | 株式会社アレシア |

ベストファクターは売掛債権の平均買取率が92.2%であり、申し込んだ方の多くが審査に通っているファクタリングサービスです。

二者間ファクタリング・三者間ファクタリングのどちらにも対応しており、お好きな方法で取引が可能です。

申し込みや審査はオンラインで行うことが可能ですが、契約は対面で行っているので、東京・大阪・福岡にある事務所に訪問するか、スタッフに出張してもらいましょう。

担当者と顔を合わせて手続きしたい方や、不明点を直接聞きたいという方などにぴったりですよ。

また開業したばかりの方や借り入れがある方、税金の滞納がある方などの利用も受け付けており、柔軟に対応してくれる可能性が高いといえます。

まず手数料だけ知りたいという方は公式サイトのシミュレーターを利用すると、30秒で診断してくれるので活用しましょう。

おすすめ4 ビートレーディング

| 手数料 | 二者間:4~12%程度 三者間:2~9%程度 |

|---|---|

| 入金までのスピード | 最短2時間 |

| 取引できる売掛債権の金額 | 無制限(買い取り実績:1万~7億円) |

| 取引形態 | オンライン、対面 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先からの入金が確認できる通帳のコピー(2カ月分) ・売掛債権に関する資料(請求書や注文書など) |

| 運営会社 | 株式会社ビートレーディング |

ビートレーディングは2012年の創業から5万8,000件以上(2024年3月時点)の取引を行い、累計1,300億円の買い取りを行ってきた実績のあるファクタリングサービスです。

売却可能な売掛債権の金額が無制限で、少額・多額の売掛債権に幅広く対応しています。

これまでに1万〜7億円の売掛債権を買い取った実績がありますよ。

また必要書類が2点のみと少なく、利用しやすいのも特徴です。

必要書類を提出すると最短30分で査定結果が届くので、提示された内容に納得がいけばすぐに契約することができます。

契約時は事務所へ訪問したり担当者に出張してもらったりすることが可能ですが、オンラインで手続きを行うこともできますよ。

おすすめ5 日本中小企業金融サポート機構

| 手数料 | 二者間・三者間:1.5%〜 |

|---|---|

| 入金までのスピード | 最短3時間 |

| 取引できる売掛債権の金額 | 無制限 |

| 取引形態 | オンライン、対面、郵送 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先の入金が分かる通帳のコピー(3カ月分) ・売掛金の発生が分かる請求書や契約書 ・代表者の身分証明書 |

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 |

日本中小企業金融サポート機構のファクタリングは、一般社団法人が運営する非営利のサービスです。

オンラインまたは対面での手続きが可能で、1.5%~の手数料で売掛債権を現金化できます。

また二者間ファクタリングと三者間ファクタリングの二つの契約方法を扱っているのも特徴です。

調達可能な金額に制限がないので、少額・多額の売掛債権をお持ちの方にもおすすめです。

売掛先が法人であれば個人事業主の利用も可能ですよ。

なお必要書類を提出すると、30分という早さで審査結果を知らせてもらえるので気軽に申し込んで見ましょう。

おすすめ6 トップ・マネジメント

| 手数料 | 二者間:3.5~12.5%程度 三者間:0.5~3.5%程度 |

|---|---|

| 入金までのスピード | 最短即日 |

| 取引できる売掛債権の金額 | 30万~3億円 |

| 取引形態 | オンライン、対面 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・本人確認書類 ・売却を希望する請求書 ・前年度の決算書 ・直近7カ月の入出金明細 |

| 運営会社 | 株式会社トップ・マネジメント |

トップ・マネジメントは2009年の創立から5万5,000件以上の取引を行ってきた実績を持つファクタリングサービスです。

二者間ファクタリングと三者間ファクタリングの二つの契約方法を扱っており、30万~3億円の資金を調達できます。

面談を行う必要がありますが、オンラインや出張での手続きにも対応していますよ。

また銀行の取引時間外に資金を入金してもらうことができる点も大きな特徴です。

他社のサービスでは銀行の営業時間外に契約が完了すると、翌営業日に入金というケースがありますが、トップ・マネジメントは担当者が遅い時間でも現金を渡してくれます。

さらにファクタリングを利用した方には、無料でコンサルティングサービスを提供している点も魅力です。

資金繰りに困っている方は事業の財務体制やビジネスモデルなどについて相談してみましょう。

おすすめ7 PAYTODAY(ペイトゥデイ)

| 手数料 | 二者間:1〜9.5% | |

|---|---|---|

| 入金までのスピード | 最短30分 | |

| 取引できる売掛債権の金額 | 10万円〜上限なし | |

| 取引形態 | オンライン | |

| 契約方式 | 二者間ファクタリング | |

| 対象の事業形態 | 法人、個人事業主、フリーランス など | |

| 必要書類 | 法人の場合 | ・直近の決算書一式(必須ではない) ・全ての法人名義口座の直近6カ月分以上の入出金明細(必須ではない) ・買い取りを希望する請求書 ・代表者の本人確認書類(運転免許証やパスポートなどの顔写真付きのもの) |

| 個人の場合 | ・直近の確定申告書B一式(必須ではない) ・全ての事業用個人名義口座の直近6カ月分以上の入出金明細(必須ではない) ・買い取りを希望する請求書 ・利用者の本人確認書類(運転免許証、パスポートなど顔写真付きのもの) |

|

| 運営会社 | Dual Life Partners株式会社 | |

PAYTODAYは、最短30分という早さで資金を調達できるファクタリングサービスです。

AIによる審査で面談が不要な上、手続きが全てオンラインで完結します。

また手数料が1~9.5%と低めに明記されているので、良心的だといえますよ。

対応している売掛債権の金額が10万円~上限なしと幅広いニーズに対応している点もうれしいポイントです。

事業形態に関係なく利用でき、法人や個人事業主、フリーランス、開業して間もない方、ベンチャー・スタートアップ企業にもおすすめです。

おすすめ8 TRY(トライ)

| 手数料 | 二者間・三者間:3%~ | |

|---|---|---|

| 入金までのスピード | 最短30分 | |

| 取引できる売掛債権の金額 | 10万~5,000万円(5,000万円以上も相談可能) | |

| 取引形態 | オンライン、対面 | |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング | |

| 対象の事業形態 | 法人、個人事業主 など | |

| 必要書類 | 対面契約の場合 | ・請求書、発注が確認できる発注書か契約書 ・売掛先の住所、連絡先 ・銀行通帳(3カ月分) ※契約に必要な書類は別途案内される |

| オンライン契約の場合 | ・請求書 ・通帳(売掛先である法人企業からの入金履歴があるもの) |

|

| 運営会社 | 株式会社SKO | |

TRYはオンライン・対面での手続きを行っており、幅広いニーズに対応するファクタリングサービスです。

二者間ファクタリングと三者間ファクタリングの二つの契約方式を扱っており、10万~5,000万円の売掛債権に対応していますよ。

また担当者が真摯(しんし)に対応してくれる上、手数料が3%~と低めに設定されているので利用しやすいといえますね。

なお対面で手続きを希望する方は、東京都にあるTRYのオフィスを訪ねるか、担当者に出張してもらいましょう。

オンラインでの手続きは請求書と通帳の2点を提出して申し込むと、最短30分に入金されるので、資金調達を急ぐ方におすすめです。

おすすめ9 アクセルファクター

| 手数料 | 二者間・三者間:2%~ |

|---|---|

| 入金までのスピード | 最短2時間 |

| 取引できる売掛債権の金額 | 30万円~上限なし |

| 取引形態 | オンライン、対面、郵送 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛金を確認できる書類(請求書) ・預金通帳 ・直近の確定申告書 ・代表者の本人確認書類 |

| 運営会社 | 株式会社アクセルファクター |

アクセルファクターは、専属担当者の手厚いサポートが強みのファクタリングサービスです。

「原則即日決済」をモットーにしており、これまで申し込んだ人の半数以上に即日で入金した実績があります。

手続きはオンラインで完結させることもできますが、郵送や対面での契約にも対応しています。

また売却可能な売掛債権の額が30万~上限なしと、高額な請求書も買い取ってくれる可能性があるので相談してみましょう。

利用手数料が2%~と比較的低めから設定されているのも特徴ですよ。

おすすめ10 FREENANCE(フリーナンス)

| 手数料 | 二者間:3~10% |

|---|---|

| 入金までのスピード | 最短即日 |

| 取引できる売掛債権の金額 | 1万円~上限なし |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・住所が記載された写真付きの公的身分証(運転免許証・マイナンバーカードなど) ・請求書 |

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

FREENANCEはフリーランスや個人事業主に特化したファクタリングサービスです。

サービスの一つである「フリーナンス即日払い」を利用すると、手数料3~10%でその日のうちに資金調達が可能です。

対応金額が1万円~と少額の売掛債権も売却できるので、気軽に利用できますよ。

またFREENANCEはファクタリングだけでなく、業務上に起こり得る事故に備えた補償を負担額はなしで受けられるのも大きな特徴です。

万一情報漏えいや著作権侵害、納期遅延などのトラブルが起こった際に、最高5,000万円が補償されますよ。

おすすめ11 インフォマートの電子請求書早払い

| 手数料 | 二者間:1~6% |

|---|---|

| 入金までのスピード | 最短2営業日(初回利用時は入金まで最短5営業日) |

| 取引できる売掛債権の金額 | 10万~1億円 |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 対象の事業形態 | 法人 |

| 必要書類 | ・決算書一式(2期分) ・証憑書類 ・直近の試算表 |

| 運営会社 | 株式会社インフォマート、GMOペイメントゲートウェイ株式会社 |

インフォマートの電子請求書早払いはインフォマートとGMOペイメントゲートウェイの大手企業2社によって共同提供されている法人専用ファクタリングサービスです。

個人事業主やフリーランスの方は利用できないので、注意しましょう。

二者間ファクタリングを扱っており、売掛先に知られず迅速に資金を調達できますよ。

また二者間ファクタリングであるのにもかかわらず、手数料率が1~6%と低い点が大きな特徴です。

全ての手続きがオンラインで完結するので、急がしい法人の方にうってつけです。

調達可能な金額の範囲が広く、10万〜1億円の売掛債権を売却できるので、大口の資金が必要な方は検討してみましょう。

おすすめ12 ジャパンマネジメント

| 手数料 | 二者間:10~20% 三者間:3~10% ※売掛金の種類、売掛先の規模、財務状況などに応じて算出される |

|---|---|

| 入金までのスピード | 最短即日 |

| 取引できる売掛債権の金額 | 20万~5,000万円 |

| 取引形態 | 対面 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先との取引が分かる通帳のコピー(直近半年分) ・売掛先に宛てた請求書 ・身分証明書(顔写真付き) ・ファクタリング審査申込書 ※追加で別の資料の提出が求められる可能性もある |

| 運営会社 | 株式会社ラインオフィスサービス |

ジャパンマネジメントは東京と福岡にオフィスがあり、日本全国からの相談に対応しているファクタリングサービスです。

二者間ファクタリングと三者間ファクタリングの二つの契約方法に対応しています。

対応可能な売掛債権の範囲が20万~5,000万円と幅広く、法人だけでなく個人事業主の利用も積極的に受け付けていますよ。

なお契約は対面で行いますが、東京や福岡の事務所に来社が難しい場合には、スタッフに出張してもらうことが可能です。

24時間いつでも相談を受け付けているので、日中忙しい方も気軽に問い合わせてみましょう。

おすすめ13 labol(ラボル)

| 手数料 | 二者間:10% |

|---|---|

| 入金までのスピード | 最短30分 |

| 取引できる売掛債権の金額 | 1万円〜 |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・本人確認書類 ・請求書 ・エビデンスとなるもの(売掛先担当者とのメールなど) |

| 運営会社 | 株式会社ラボル |

labolはオンラインで手続きが完結し、最短30分で入金されるファクタリングサービスです。

平日以外は営業していないファクタリングサービスが多いなか、labolでは土日や祝日でも審査を行っています。

審査が完了すれば、24時間365日いつでも即時入金に対応しています。

またlabolは1万円から売掛債権を現金化できるので、少額の請求書をお持ちの個人事業主・フリーランス・小規模事業者の方にもおすすめです。

開業したばかりの場合や新規の取引先の売掛債権を売却したい場合でも、積極的に受け付けていますよ。

なお請求書を売却できるか、審査通過率がいくらかを手っ取り早く知りたいという方は、公式サイトで簡単な質問に答えると10秒で診断してもらえるので確認してみましょう。

11.ファクタリングと他の資金調達手段との違い

ファクタリング以外にも資金調達の方法が多くあるため、それぞれの違いが気になる方もいらっしゃるでしょう。

そこでこの章では、手形割引・銀行融資・ビジネスローン・ABL・請求書カード払いの五つの資金調達の方法とファクタリングの違いをご説明します。

11-1.手形割引との違い

手形割引とは、約束手形などの「手形」を金融機関や手形割引業者に売却して、現金化する資金調達の方法です。

ファクタリングと手形割引は、売却するものが異なります。

ファクタリングでは目に見えない売掛債権を売却するのに対して、手形割引は現物の受取手形を現金化します。

その他にも以下のような違いがあります。

【ファクタリングと手形割引の違い】

| ファクタリング | 手形割引 | |

|---|---|---|

| 資金調達のスピード | 数時間~数週間程度 | 即日~1週間程度 |

| 審査の主な対象 | 売掛先の信用度 | 売掛先と申込者の信用度 |

| 手数料の目安 | 2~18%程度 | 2~15%程度 |

| 貸金業法の適用 | 適用されない | 適用される |

| 償還請求権の有無 | 償還請求権がない契約が主 | 償還請求権がある契約が主 |

償還請求権の有無もファクタリングと手形割引の大きな違いの一つです。

ファクタリングは償還請求権がない契約であることが多く、業者が売掛金を回収できなかった場合でも損害分の代金が請求されることはありません。

対して手形割引は償還請求権のある契約が一般的なので、業者が売掛金を回収できなかった場合には売掛先の代わりに代金を支払わなければならないのです。

11-2.銀行融資との違い

銀行融資とは担保を立てて銀行からお金を借りる資金調達の方法です。

ファクタリングと銀行融資の大きな違いは、返済の有無だといえるでしょう。

銀行融資は借り入れなので金利を支払いながら返済していく必要がありますが、ファクタリングは売掛債権の売買契約であるため、負債が発生しません。

その他にも以下の点が異なります。

【ファクタリングと銀行融資の違い】

| ファクタリング | 銀行融資 | |

|---|---|---|

| 資金調達のスピード | 数時間~数週間程度 | 数週間~数カ月程度 |

| 審査の主な対象 | 売掛先の信用度 | 申込者の信用度 |

| 資金調達にかかる費用 | 手数料 | 利息 |

| 手数料・利息の目安 | 2~18%程度 | 1~4%程度 |

| 調達できる金額 | 売掛債権から手数料を引いた額 | 数百万~数億円(事業の規模などにより異なる) |

融資では申込者の信用度をもとに利用の可否が決定されますが、ファクタリングでは売掛先の信用度が審査されます。

業績不振・赤字の方や、信用情報に自信がない個人の方もファクタリングであれば、資金を調達できる可能性がありますよ。

また銀行融資は審査に比較的時間を要するため、資金を調達できるまでのスピードも数週間~数カ月程度と、緊急で資金が必要な場合には向いていません。

11-3.ビジネスローンとの違い

ビジネスローンとは使用用途を事業資金に特化したローンです。

銀行や信販会社、消費者金融、クレジットカード会社などが提供しており、事業を営む事業者・会社経営者のみが申し込むことができます。

ビジネスローンは借り入れであるため返済の義務がありますが、ファクタリングでは返済の必要がありません。

またファクタリングとビジネスローンには、以下の違いもあります。

【ファクタリングとビジネスローンの違い】

| ファクタリング | ビジネスローン | |

|---|---|---|

| 資金調達のスピード | 数時間~数週間程度 | 即日~10日程度 |

| 審査の主な対象 | 売掛先の信用度 | 申込者の信用度 |

| 資金調達にかかる費用 | 手数料 | 利息 |

| 手数料・利息の目安 | 2~18%程度 | 1~18%程度 |

| 調達できる金額 | 売掛債権から手数料を引いた額 | 数十万円~数百万円 |

ビジネスローンは事業を営む法人、または個人事業主のみが利用できる借り入れであり、フリーランスなどの個人は利用できません。

一方ファクタリングは申込者ではなく売掛先の信用度が審査されるため、フリーランスの方でも利用可能です。

11-4.ABLとの違い

ABLは売掛債権担保融資・動産担保融資とも呼ばれ、売掛債権や「動産」を担保にして受ける融資です。

ABLは金利が生じる借り入れです。

ファクタリングでは返済が不要ですが、ABLでは返済義務があることが大きな違いといえるでしょう。

その他にも以下のような違いがあります。

【ファクタリングとABLの違い】

| ファクタリング | ABL | |

|---|---|---|

| 資金調達のスピード | 数時間~数週間程度 | 1週間~ |

| 審査の主な対象 | 売掛先の信用度 | 申込者の信用度、担保の価値 |

| 資金調達にかかる費用 | 手数料 | 利息 |

| 手数料・利息の目安 | 2~18%程度 | 2~10%程度 |

| 調達できる金額 | 売掛債権から手数料を引いた額 | 担保の評価に応じた額 |

ファクタリングとABLは審査基準も異なります。

ファクタリングの審査対象は売掛先の信用度ですが、ABLでは申込者本人の信用情報、または担保の価値をもとに利用の可否が決定されます。

またABLは、資金を調達するまでに早くとも1週間~かかる可能性があります。

売掛債権をお持ちで、資金調達をお急ぎの方はABLよりもファクタリングの利用が向いていますよ。

11-5.請求書カード払いとの違い

請求書カード払いとは、取引先から受け取った請求書の支払いをクレジットカードで決済できるサービスです。

資金の調達を目的としておらず、請求書の支払い方法をクレジットカード払いに変更することで支出の支払いを先延ばしにすることができます。

また負債が生じるか、生じないかもファクタリングとの違いです。

請求書カード払いにより先延ばしされた支払いは、代金が引き落とされるまで負債になります。

対してファクタリングの場合は売掛債権という資産を現金化するので、負債が生じることはありません。

12.まとめ

ファクタリングとは、未回収の売掛金を支払い期日より前に現金化できるサービスです。

ファクタリング会社に売掛債権を売却して資金を得る方法であり、融資などと異なり負債が生じません。

売掛先の信用度が審査の対象であるため、信用情報に自信がない方や起業したばかりの方、個人事業主・フリーランスなどの個人の方も資金を調達しやすい方法です。

資金が入金されるまでのスピードが早い点も特徴で、最短即日に現金化することが可能です。

取引先に内緒で迅速に資金を得たい方は二者間ファクタリング、時間はかかりますが手数料を抑えたい方は三者間ファクタリングの契約方式が向いていますよ。

なおファクタリングをかたって違法に貸し付けを行う悪質な業者もいるため、利用時には必ず実績のある優良なサービスを選びましょう。

| サービス名 | 入金スピード | 手数料 | 特徴 |

|---|---|---|---|

|

最短10分 | 10% |

業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 |

業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京・大阪・福岡近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 2〜12%程度 |

最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |