このようにファクタリングについて、どのようなサービスなのかを知りたいという方もいらっしゃるのではないでしょうか。

ファクタリングとは、入金前の売掛金などの売掛債権を売却して現金化できるサービスです。

融資やローンなどの貸付とは異なり、担保や保証人が不要で資金調達をしても負債にならないので安心して利用できます。

サービスによっては最短即日で現金化することも可能なので、法人、個人事業主を問わず資金調達の際の強い味方となってくれますよ。

この記事ではファクタリングの仕組みを種類別に図解で分かりやすく解説します。

手数料の相場や利用の際の注意点なども紹介しているのでご参考にしてくださいね。

| サービス名 | 入金スピード | 二者間ファクタリングの手数料 | 特徴 |

|---|---|---|---|

|

最短10分 | 10% | 業界トップのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 | 業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京近郊、大阪近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 4%〜 | 最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |

- 1 1.図で分かる!ファクタリングとは?

- 2 2.ファクタリングの種類を図解

- 3 3.ファクタリングのメリット

- 4 4.ファクタリングのデメリット

- 5 5.ファクタリング業者を選ぶポイント

- 6 6.おすすめの優良ファクタリング業者13選

- 6.1 おすすめ1 ペイトナーファクタリング(旧yup先払い)

- 6.2 おすすめ2 QuQuMo

- 6.3 おすすめ3 ベストファクター

- 6.4 おすすめ4 ビートレーディング

- 6.5 おすすめ5 日本中小企業金融サポート機構

- 6.6 おすすめ6 トップ・マネジメント

- 6.7 おすすめ7 PAYTODAY(ペイトゥデイ)

- 6.8 おすすめ8 TRY

- 6.9 おすすめ9 アクセルファクター

- 6.10 おすすめ10 FREENANCE

- 6.11 おすすめ11 マネーフォワード アーリーペイメント

- 6.12 おすすめ12 インフォマートの電子請求書早払い

- 6.13 おすすめ13 ジャパンマネジメント

- 6.14 【サービス停止】 anew

- 7 7.ファクタリングを利用する際の注意点

- 8 8.ファクタリングに関してよくある疑問

- 9 9.まとめ

1.図で分かる!ファクタリングとは?

一言でいうと、ファクタリングとはファクタリング業者に未入金の売掛債権を売却・譲渡して現金化するサービスのことです。

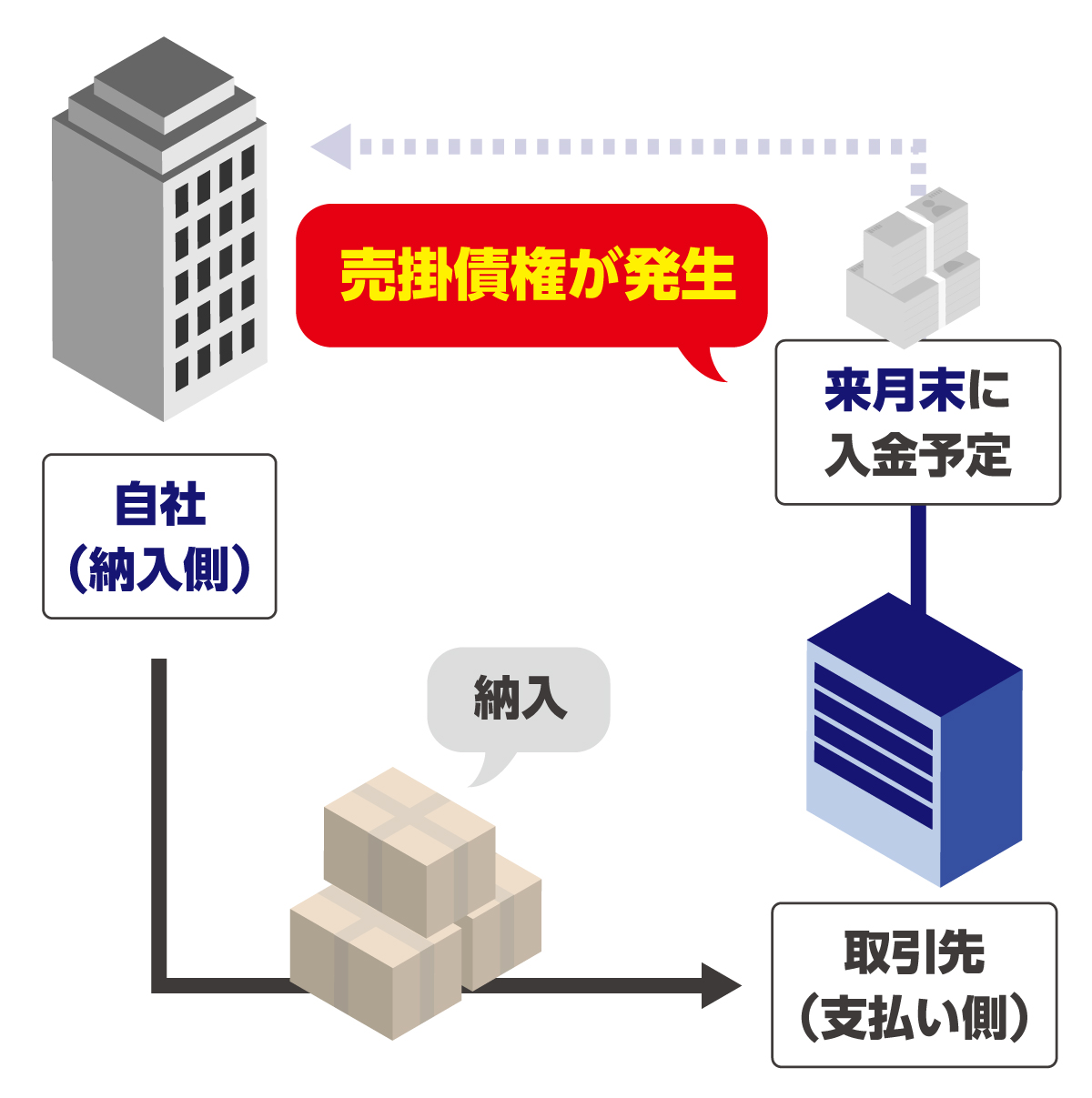

例えば自社が取引先へ商品を納入し、その代金を次の月の末に入金してもらうように契約したとします。

すると自社には取引先から未回収の売掛金を受け取る権利「売掛債権」が発生します。

以下の図に売掛債権が発生する仕組みをまとめました。

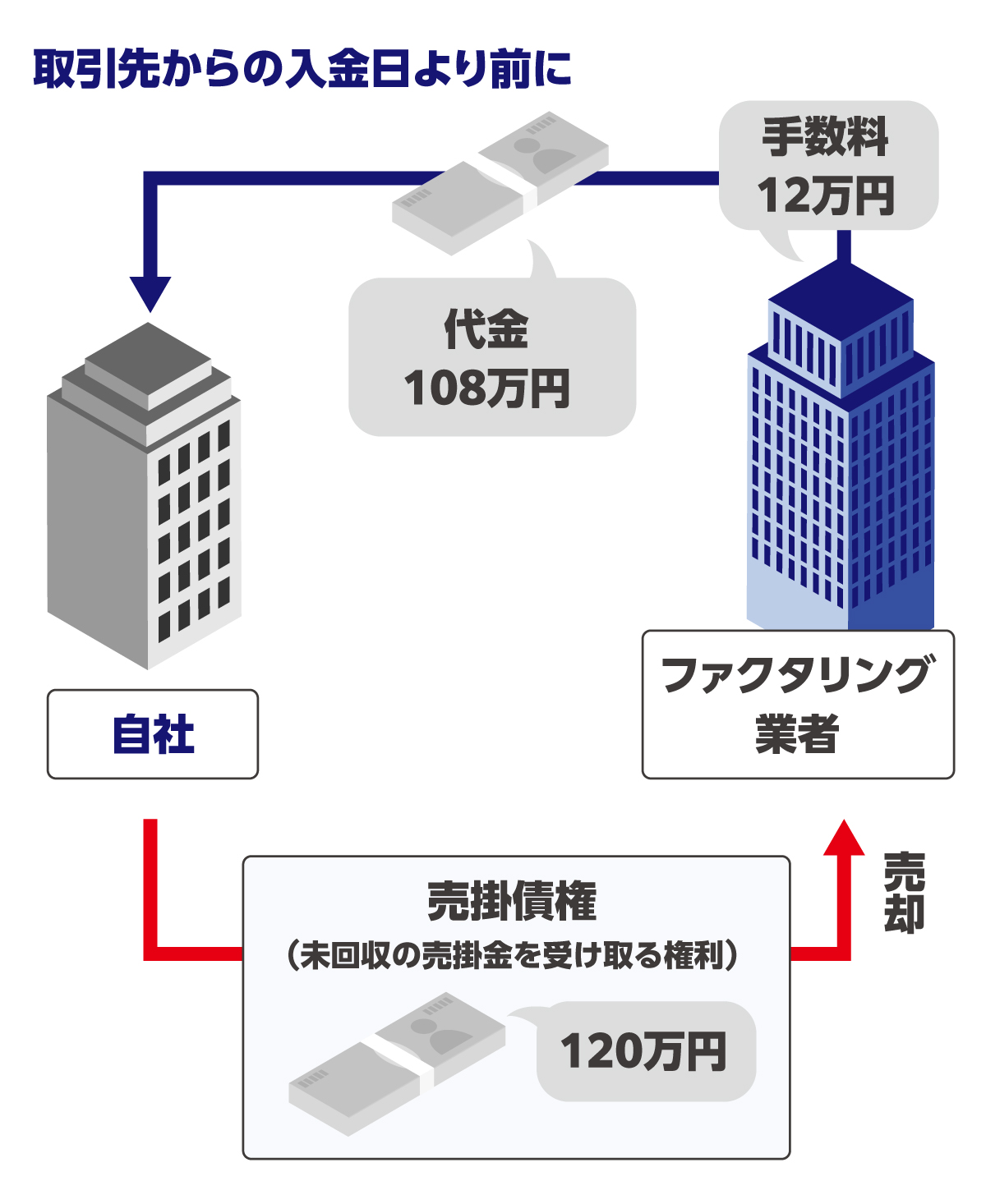

このようにして生じた売掛債権をファクタリング業者に売却すると、売掛先からの入金前に現金を受け取ることができます。

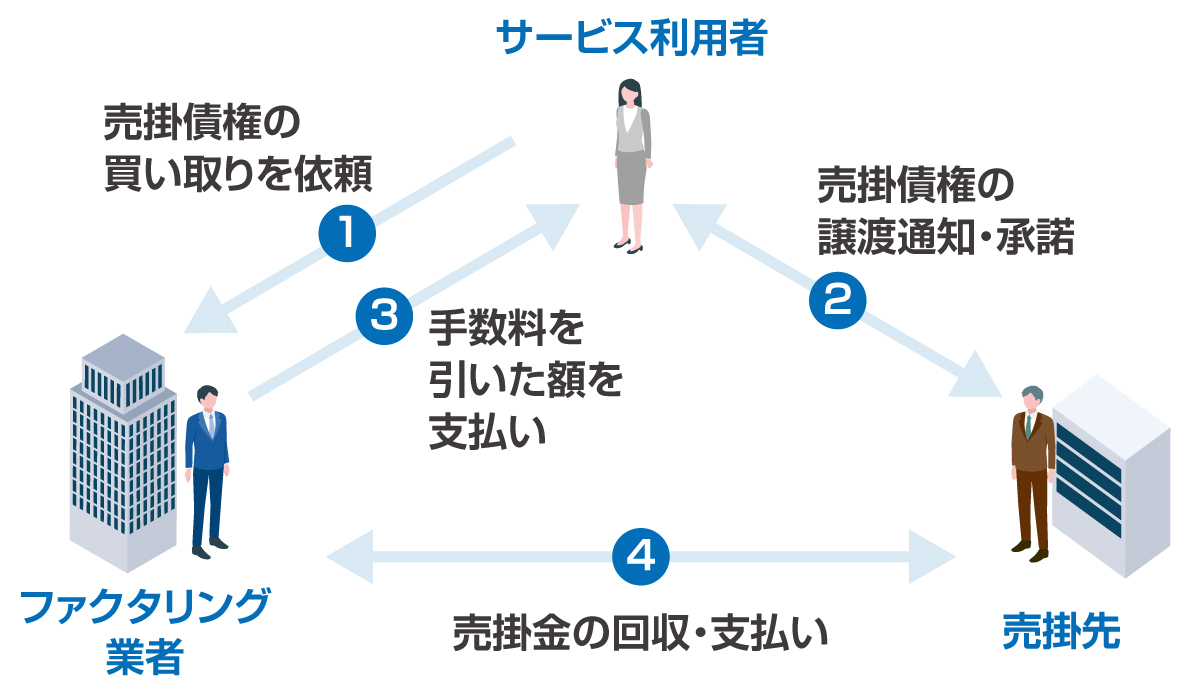

以下の図はファクタリングの仕組みを簡単にまとめたものです。

ファクタリングはビジネスにおける有効な資金調達方法であり、法人や個人事業主、フリーランスなどの強い味方になってくれます。

なおファクタリングでは、サービスの利用料として手数料が発生することが一般的です。

以下の図のように売却した売掛債権の額面から一定の手数料を差し引いた金額を受け取ることができます。

銀行融資などの負債になる資金調達方法とは異なり、ファクタリングは受け取った金額を返済する必要がなく、金利が発生することもありません。

このように詳しい取引の内容を知りたいという方もいらっしゃるでしょう。

ファクタリングの取引方法には複数の種類があり、それぞれ売掛先への通知の有無や売掛債権の売却後の対応などが異なります。

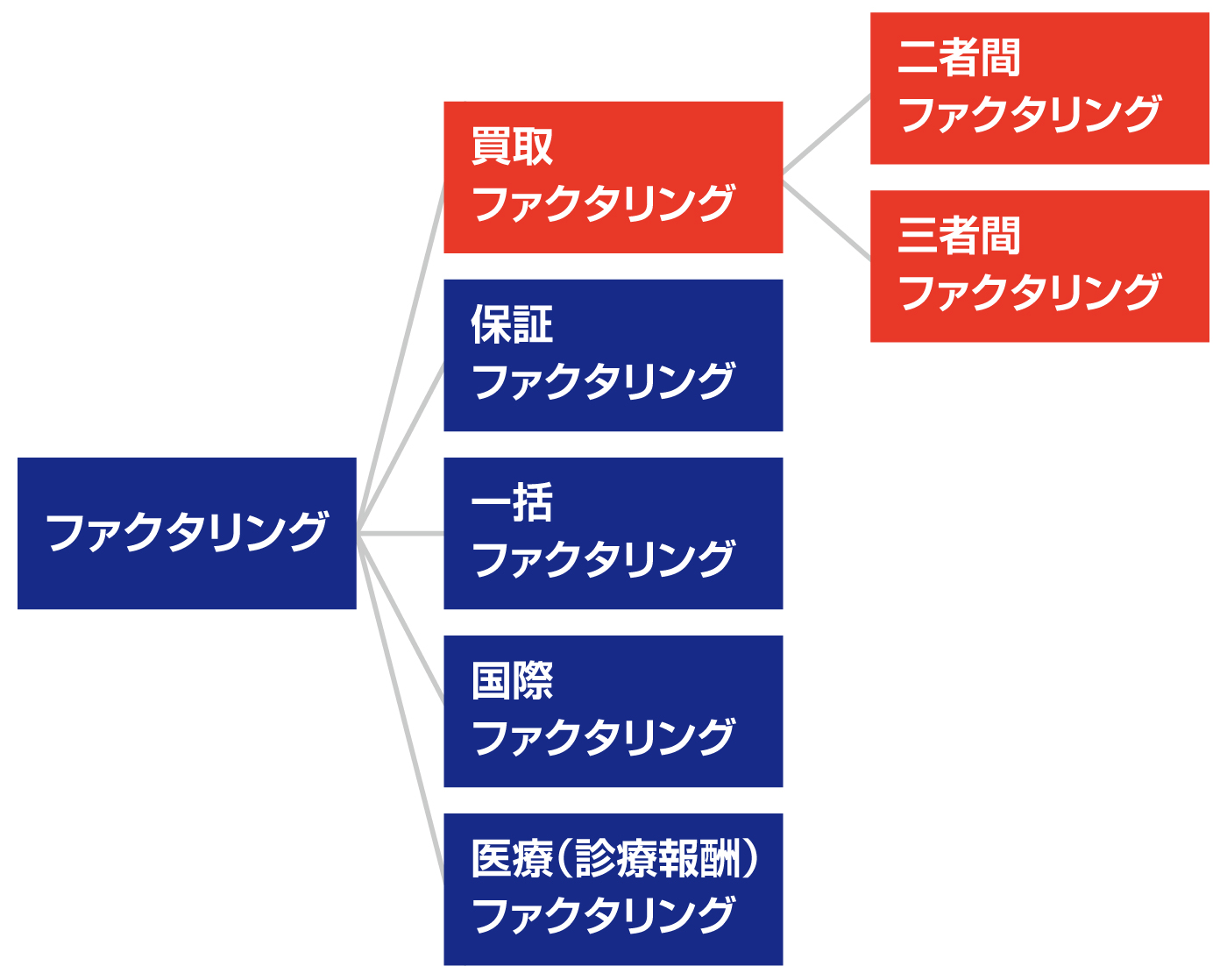

2.ファクタリングの種類を図解

取引方法の違いによって、ファクタリングは以下のように分類できます。

なお一般的に「ファクタリング」というと売掛債権を売却して現金化する「買取ファクタリング」を指します。

そこでこの章では、買取ファクタリングの契約方法である二者間ファクタリングと三者間ファクタリングの仕組み、買取ファクタリング以外の取引方法の仕組みをそれぞれ図で分かりやすく解説します。

2-1.二者間ファクタリング

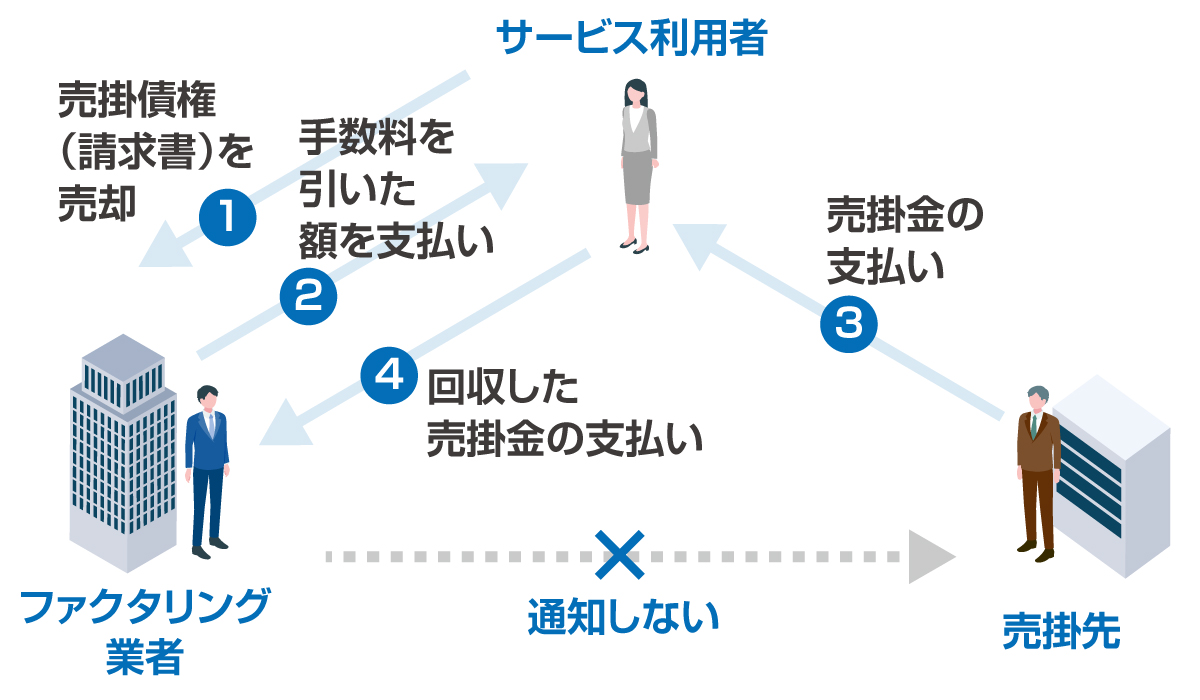

二者間ファクタリングは買取ファクタリングの取引方法の一つであり、ファクタリング業者とサービス利用者の二者間で行います。

売掛先にファクタリングを利用することを通知せずに、売掛金を売買できます。

二者間ファクタリングの取引の流れは以下のとおりです。

支払い期日に売掛先から売掛金が入金されたら、サービス利用者からファクタリング業者に代金を支払います。

二者間ファクタリングは売掛先の承認を得る必要がないため、手続きが早く現金化されるまでのスピードが迅速という特徴があります。

ただしファクタリング業者にとって代金が未回収となるリスクが高いので、三者間ファクタリングに比べ、手数料が高くなる傾向があるといわれています。

なお二者間ファクタリングの手数料の相場は以下のとおりです。

- 売掛債権の額面に対して10〜30%程度

2-2.三者間ファクタリング

三者間ファクタリングも買取ファクタリングの取引方法の一つであり、ファクタリング業者とサービス利用者、売掛先の三者間で行うファクタリングです。

三者間ファクタリングの場合には、売掛先からの承諾を得た上で売掛債権を売却します。

なお取引の流れは以下のとおりです。

ファクタリングの利用を事前に売掛先に通知しているので、支払期日に売掛先が直接ファクタリング業者に売掛金を支払います。

三者間ファクタリングは契約を結ぶ前に売掛先から許可を得る必要があるため、二者間ファクタリングに比べて現金化までに時間がかかってしまいます。

ただしファクタリング業者にとって代金が未回収となるリスクが低いので、二者間ファクタリングよりも手数料が割安に設定されています。

なお三者間ファクタリングの手数料は以下が相場とされています。

- 売掛債権の額面に対して1~9%程度

2-3.その他のファクタリング

買取ファクタリング以外にも「保証ファクタリング」「一括ファクタリング」「国際ファクタリング」「医療(診療報酬)ファクタリング」などがあります。

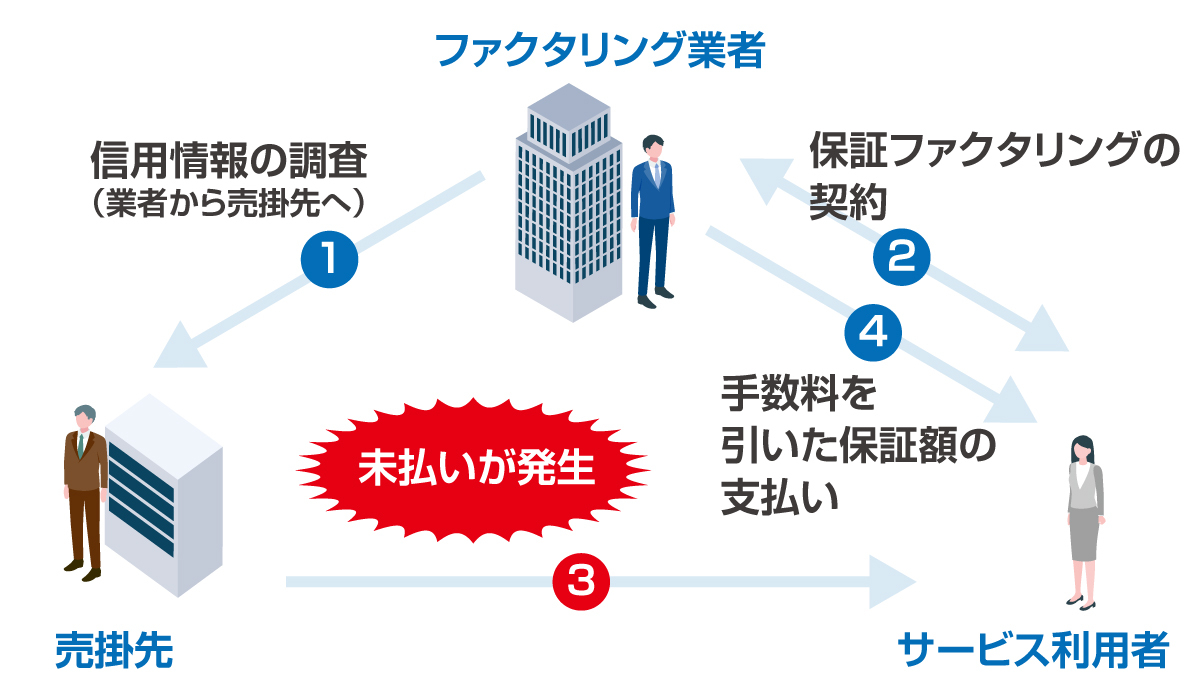

2-3-1.保証ファクタリング

保証ファクタリングはファクタリング業者に手数料(保証料)を支払うことにより、万が一売掛先から支払いがなかった場合に売掛金を保証してくれるというファクタリングです。

保証ファクタリングの取引の流れは以下のとおりです。

まずはファクタリング業者によって売掛先の信用情報の調査が行われます。

その後ファクタリング業者と保証ファクタリングの契約を結ぶと、売掛先からの未払いが生じた場合にファクタリング業者が手数料(保証料)を差し引いた代金を支払ってくれます。

買取ファクタリングのように債権を売却して早期に現金を手にする方法ではありませんが、「売掛先からの入金が遅れると事業にダメージがある」といった場合の保証として有効なサービスだといえます。

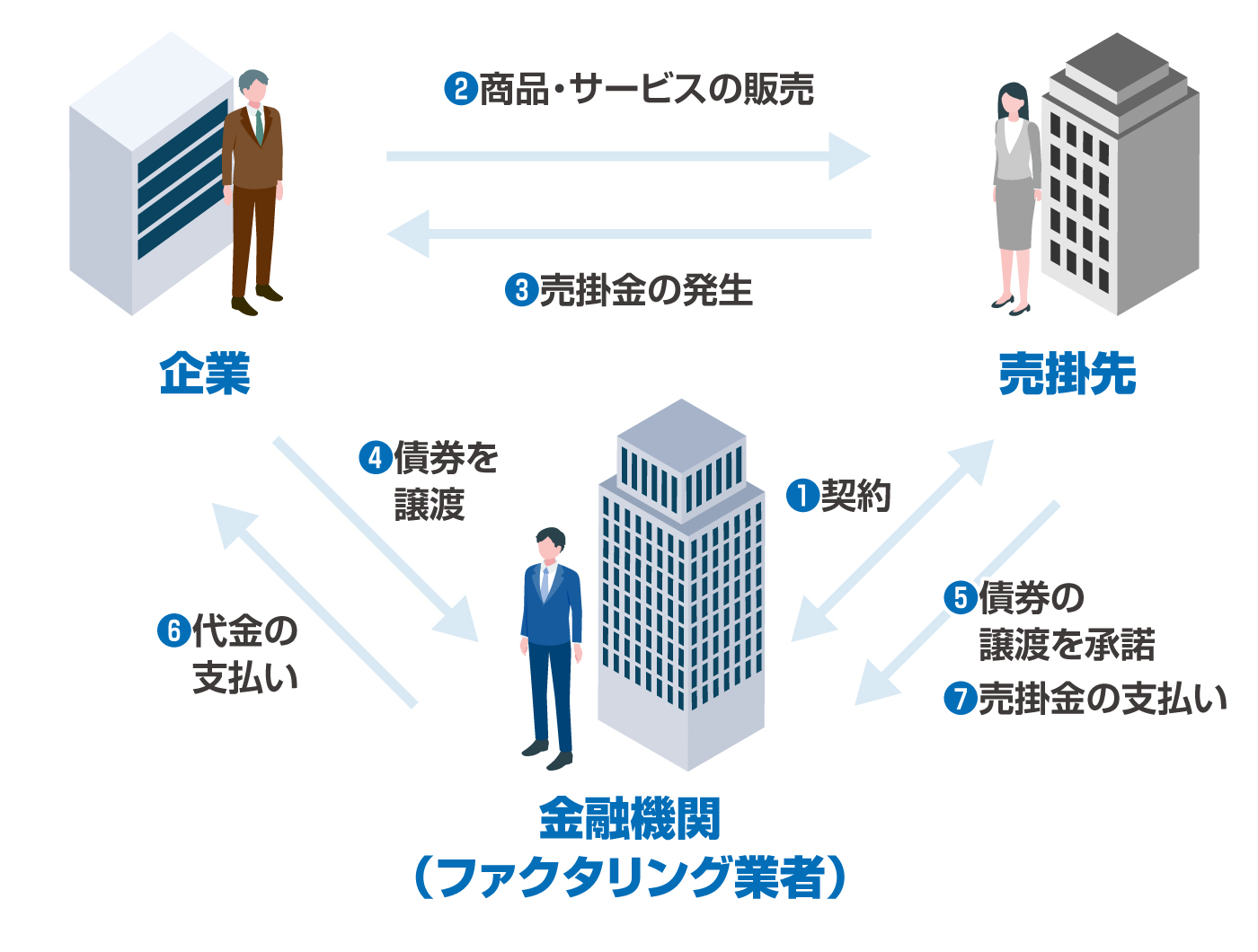

2-3-2.一括ファクタリング

一括ファクタリングは、商品やサービスを納入する側と代金を支払う側の間に金融機関が入り、三者間で一括して行うファクタリングです。

銀行などの金融機関が提供する「手形取引」を発展させたサービスといわれており、仕組みは手形取引に似ています。

一括ファクタリングの流れは以下のとおりです。

一括ファクタリングは他のファクタリングと異なり、納入側でなく支払う側の売掛先が利用を決めるのが特徴です。

売掛金が発生する取引の前に、売掛先とファクタリング業者である金融機関との間でファクタリング契約を結んでおきます。

その後取引によって売掛債権が生じた納入側の企業はファクタリング業者へ債権を譲渡し、代金を受け取ります。

そして支払い期日に売掛先から金融機関へ直接代金を支払うという仕組みです。

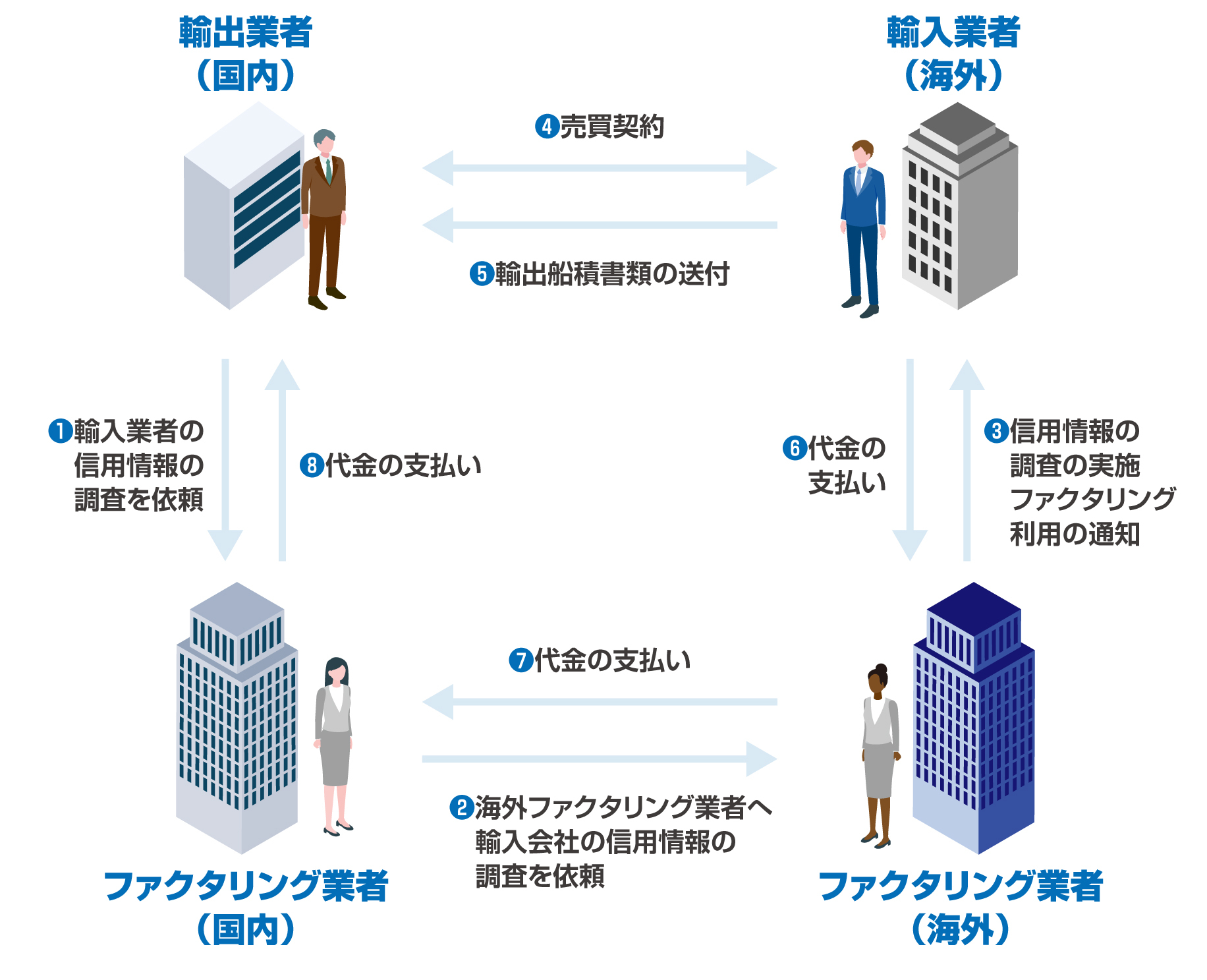

2-3-3.国際ファクタリング

国際ファクタリングは輸出企業が売掛債権の回収ができない事態に備えるために利用できるファクタリングです。

取引先からの代金の未払いがあった際に、その代金から手数料を差し引いた金額をファクタリング会社が支払うというもので、保証型ファクタリングの一種ともいえます。

なお国際ファクタリングの流れは以下のとおりです。

まずは国内のファクタリング業者に輸入業者である取引先の信用情報の調査を依頼します。

すると申し込みを受けた国内のファクタリング業者は輸入先の国にあるファクタリング業者に引き受け依頼を出します。

現地のファクタリング業者が輸入先の信用情報の調査とファクタリング利用の通知を行い、問題がなければ現地の業者から信用保証の引受受領が通知されるので、輸入先と売買契約を締結します。

その後輸入先には現地のファクタリング業者に売掛金を支払ってもらい、その代金を現地のファクタリング業者から国内のファクタリング業者へ、国内のファクタリング業者から輸出業者である依頼者に渡すという仕組みになっています。

「日本の輸出業者」「海外の輸入業者」「国内のファクタリング業者」「海外のファクタリング業者」の四者間で行われるのが特徴といえますね。

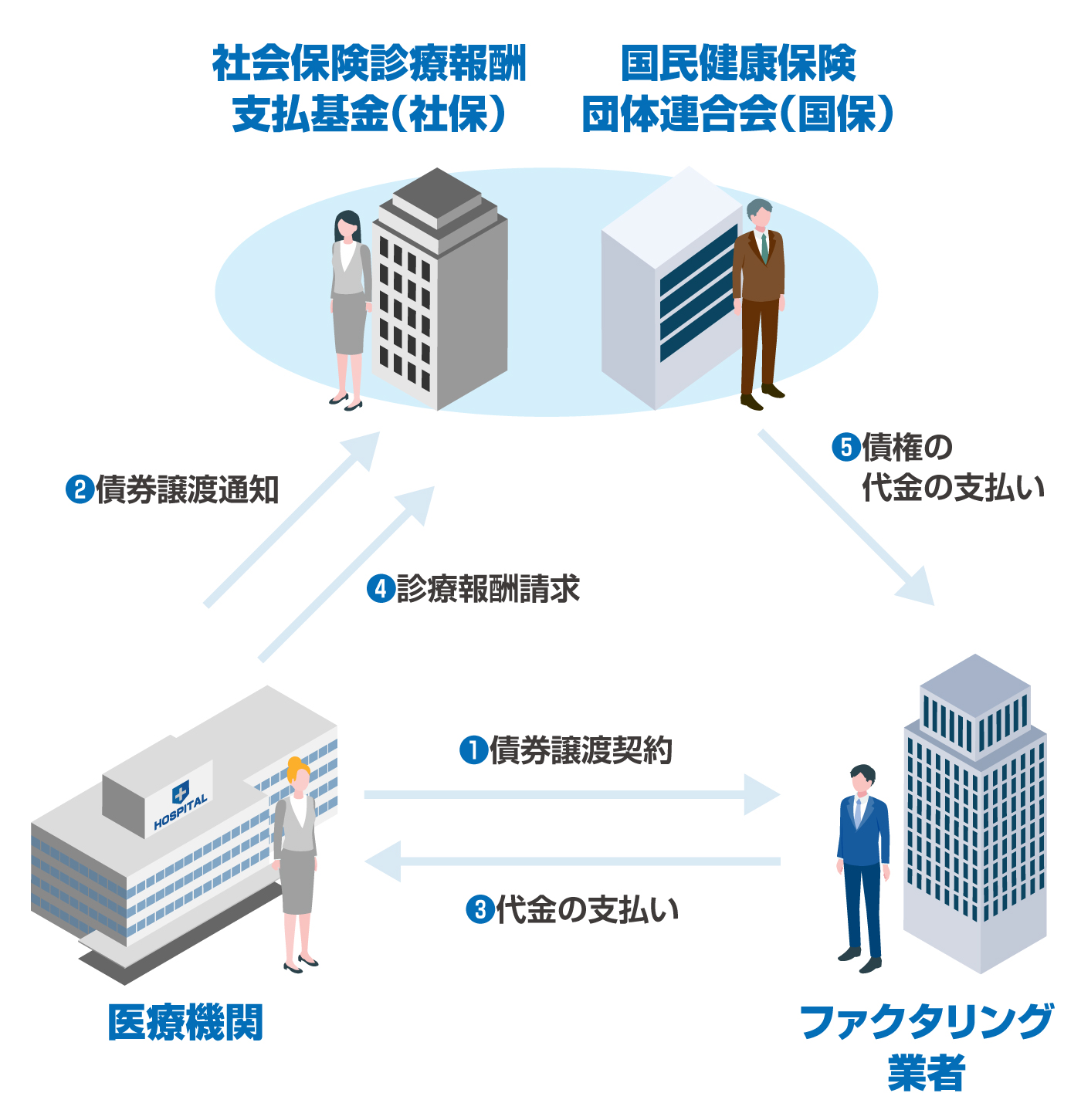

2-3-4.医療(診療報酬)ファクタリング

医療(診療報酬)ファクタリングは買取ファクタリングの一種で、社会保険や国民健康保険から医療機関に支払われる診療報酬債権や介護報酬債権を現金化するファクタリングです。

通常、医療機関は診療を行った患者から医療費の自己負担分を受け取り、残りの費用を社保や国保などに請求します。

社保や国保などから診療報酬などを受け取れるのは2カ月以上先であることが一般的であり、現金が手元に入るまでに時間がかかります。

ところが医療(診療報酬)ファクタリングを利用すれば、早期に現金を調達できます。

医療(診療報酬)ファクタリングの取引の流れは以下のとおりです。

医療機関とファクタリング業者が契約を結ぶと、医療機関は社保や国保へファクタリングの利用を通知します。

すると譲渡した債権の代金がファクタリング業者から医療機関に支払われます。

その後、医療機関から社保や国保へ診療報酬の請求を行うと、社保や国保から直接ファクタリング業者に債権の代金が支払われるという仕組みです。

医療ファクタリングは「医療機関」「ファクタリング会社」「社保または国保」でやりとりする三者間ファクタリングであり、手数料が低く設定されているのが特徴です。

3.ファクタリングのメリット

利用するメリットが分かれば、ご自身に適した資金調達方法であるか判断しやすいのではないでしょうか。

ファクタリングには主に以下のようなメリットがあります。

メリット1 迅速に現金化される

何といってもファクタリングの大きなメリットは、資金が手元に入るまでのスピードが早い点といえます。

業者や取引方法などによって誤差はありますが、最短で即日に売掛債権を現金化できます。

融資の場合は利用者の信用情報の審査があり、また書類の用意や面談、保証人や担保を立てる準備などを行う必要があるため、資金を調達するまでに時間がかかってしまいます。

しかしファクタリングでは、提出する書類が少なく審査も早いため迅速な資金調達が可能です。

メリット2 保証人や担保が不要

融資などとは違い、保証人や担保の用意が不要である点もファクタリングのメリットといえるでしょう。

借り入れなどの場合は、万が一お金を借りた債務者が返済できなかったときに備え、代わりに返済する保証人や差し押さえられる資産(担保)を用意します。

しかしファクタリングは売掛債権の売買契約であり、お金を借り入れるわけではないので保証人・担保は必要ありません。

メリット3 利用者の信用情報が問われない

ファクタリングはサービス利用者の信用情報に関係なく利用できる点もメリットといえるでしょう。

融資を受ける場合は利用者の与信調査が行われますが、ファクタリングでは基本的に売掛債権や売掛先の信用情報などを基準に審査されます。

サービスによっては利用者の事業形態に制限があるケースもありますが、基本的には売掛債権がある方であれば誰でも利用することができますよ。

なおファクタリングの利用によって信用情報に傷がつくということもありません。

メリット4 借り入れではないので返済が不要

ファクタリングは借り入れではないので、利用後に返済していく必要はありません。

またほとんどのファクタリング業者が「償還請求権」がない契約(ノンリコース契約)を行っており、万が一売掛先から売掛金が支払われなかった場合にも、サービス利用者が代金を請求されることはありません。

4.ファクタリングのデメリット

このように気になっている方もいらっしゃるでしょう。

不安を持ちながら利用するということがないように、あらかじめデメリットも確認しておきたいところですよね。

ファクタリングには、主に以下のようなデメリットがあります。

デメリット1 売掛金を上回る金額は調達不可

融資などの借り入れとは異なり、ファクタリングは売掛債権を売却する取引なので、売掛金を上回る金額を調達することはできません。

売掛金よりも大きい金額の資金が必要な場合には、融資など別の資金調達方法を検討する必要があります。

ただしファクタリングは一度利用した後も続けて何度も利用することが可能なので、売掛債権が生じればいつでも現金化することができます。

デメリット2 手数料が発生する

ファクタリングの利用時には手数料が発生します。

そのため受け取ることのできる金額はサービスの利用手数料を差し引いた金額であることを押さえておきましょう。

手数料をできるだけ抑えてファクタリングを利用したい方は、三者間ファクタリングがおすすめです。

三者間ファクタリングは売掛先の合意を得た上で手続きするという性質上、ファクタリング業者にとっては代金が未回収になるリスクが低いため、手数料も低めに設定されています。

デメリット3 売掛先の状況によっては利用できない

売掛先の信用度や状況などによってはファクタリングを利用できない可能性がある点もデメリットといえるでしょう。

ファクタリングの審査では売掛債権を持っている利用者よりも売掛先の信用情報や売掛債権の内容が重視されます。

ご自身の信用情報に問題がなくても、売掛先の状況次第ではファクタリングをできない可能性があります。

また、三者間ファクタリングで売掛先の同意を得られなかった場合も利用不可なので注意しましょう。

なお、 細かい審査基準はファクタリングサービスごとに異なります。

5.ファクタリング業者を選ぶポイント

初めてファクタリングを利用する場合、どのようにサービスを選べば良いか分からないという方もいらっしゃるでしょう。

そこでこの章では、ファクタリング業者を選ぶ際の五つのポイントを解説します。

ポイント1 手数料

ファクタリング業者を選ぶ際に、手数料がどのくらいに設定されているのかをチェックしましょう。

できるだけ多くの資金を調達するためには、手数料が低く設定されている業者を見つける必要があります。

なお、一般的なファクタリングサービスの公式サイトには「○〜○%」と手数料率の目安が提示されているので、事前に確認することが可能です。

公式サイトにどれくらいの手数料がかかるのかを計算できるシミュレーターを設置しているサービスもあるので、利用することをおすすめしますよ。

ポイント2 入金までのスピード

売掛債権を売却したらいつまでに現金が入金されるのかも確認しておきましょう。

ファクタリング業者によって売掛債権を現金化するまでのスピードが異なります。

申し込みから入金まで数日かかる業者もあれば、即日で入金できる業者もあります。

「〇〇日までに資金を用意しなければならない」というように、急ぎで現金を準備する必要がある方は特に、迅速に入金される業者を選ぶことが重要ですよ。

ポイント3 契約・手続きの方法

ファクタリング業者を選ぶときには、ご自身に適した契約や手続きの方法に対応しているかも確認しておくことが重要です。

二者間ファクタリングと三者間ファクタリングの両方を扱っている業者もあれば、どちらか一方のみに対応したサービスもあります。

また手続きには対面や郵送、オンラインなどさまざまな方法があります。

直接担当者の顔を見ながら契約したいという場合には対面、迅速かつ手軽に手続きを済ませたい場合にはオンラインというように、ご自身の希望に合わせて選びましょう。

ポイント4 買い取り金額の範囲

ご自身の売掛債権の金額に対応しているファクタリング業者であるかも確認しておきたいポイントです。

ファクタリング業者によって、調達可能な金額が異なります。

1万円程度の少額の債権に対応している業者もあれば、数十万円以上の売掛債権でなければ買い取り不可の業者などさまざまです。

また下限額だけでなく上限額が設けられている場合もあるので、大口の売掛債権を売却したい方も注意が必要です。

利用したいファクタリング業者の買い取り可能な金額の範囲を必ず確認しておきましょう。

ポイント5 運営会社の信用度

ファクタリング業者を選ぶ際には運営会社の信用度も確認しておくことが重要です。

ファクタリング業者をかたって資金調達に困っている人の弱みに付け込み、高金利での貸し付けを行っている悪質な業者も存在します。

手数料を相場よりも高額に設定していたり、契約書に内容をきちんと記載していなかったりする場合には注意しましょう。

その他にも運営会社の信用度を確認するために、以下のポイントをチェックしておくことをおすすめします。

- ・実績のある会社か

- ・窓口はあるか

- ・公式サイトの企業情報が正しいか など

6.おすすめの優良ファクタリング業者13選

このように初めてファクタリングを利用する場合、どのようなサービスを選べば良いのか分からない方もいらっしゃるでしょう。

数多くのなかからご自身に合ったサービスを見つけるのは大変な作業ですよね。

そこでこの章ではおすすめのファクタリング業者13社をご紹介します。

※横にスクロールできます

| サービス名 | 入金スピード | 買い取り可能金額 | オンライン完結 | 扱っているファクタリングの方式 | 手数料 |

|---|---|---|---|---|---|

| ペイトナーファクタリング(旧yup先払い) | 最短10分 | 1万~100万円(初回利用時は25万円まで) | 〇 | 二者間 | 10% |

| QuQuMo(ククモ) | 最短2時間 | 下限記載なし・上限なし | 〇 | 二者間 | 1%~ |

| ベストファクター | 最短即日 | 30万~1億円(売掛先の規模・継続的な取引年数などを考慮して1億円以上の債権を買い取ることも可能) | × | 二者間、三者間 | 2%~ |

| ビートレーディング | 最短即日 | 無制限(買い取り実績:3万~7億円) | 〇 | 二者間、三者間 | 二者間:4~12%程度 三者間:2~9%程度 |

| 一般社団法人日本中小企業金融サポート機構 | 最短即日 | 記載なし | 〇 | 二者間 | 1.5~10% |

| トップ・マネジメント | 最短即日 | 30万~3億円 | 〇 | 二者間、三者間 | 3.5~12.5% |

| PAYTODAY(ペイトゥデイ) | 最短30分 | 10万円~上限なし | 〇 | 二者間 | 1~9.5% |

| TRY(トライ) | 最短即日 | 10万~5,000万円(5,000万円以上も相談可能) | × | 二者間 | 3%~ |

| アクセルファクター | 最短即日 | 30万円~1億円 | 〇 | 二者間、三者間 | 100万円以下:10%~ 101万~500万円:5%~ 501万~1,000万円:2%~ 1,001万円以上:別途相談 |

| FREENANCE(フリーナンス) | 最短即日 | 1万円~ | 〇 | 二者間 | 3〜10% |

| マネーフォワード アーリーペイメント | 最短2営業日 | 50万~数億円 | 〇 | 二者間 | 1~10%(初回のみ2〜10%) |

| インフォマートの電子請求書早払い | 最短2営業日(初回利用時は入金まで最短5営業日) | 10万〜1億円 | 〇 | 二者間 | 1~6% |

| ジャパンマネジメント | 最短即日 | 20万~5,000万円 | × | 二者間、三者間 | 売掛金の種類、売掛先の規模・財務状況などに応じて算出される |

おすすめ1 ペイトナーファクタリング(旧yup先払い)

ペイトナーファクタリングは最短10分という驚異的なスピードで売掛債権が現金化されるファクタリングサービスです。

面談だけでなく、メールや電話などでのやりとりも不要で、手続きが全てオンラインで完結します。

また手数料が売掛債権の額面にかかわらず一律10%に設定されている点も特徴といえるでしょう。

あらかじめ手数料が明確に定められているので、安心して利用できますよね。

また二者間ファクタリングを行っているので、売掛先への通知の手間なく売掛債権の現金化が可能です。

1万円からの売掛債権に対応しているので、小口の売掛債権を売却したい方でも安心して利用できます。

ペイトナーファクタリングを利用する際は、アカウントの登録後に以下の必要な書類を提出します。

- ・請求書

- ・本人確認書類

- ・実態確認資料(実績の分かるサイトやSNSのURLもしくは直近3カ月程度の口座入出金履歴)

なお2回目以降は請求書をアップロードするだけで利用できますよ。

おすすめ2 QuQuMo

QuQuMo(ククモ)は最短2時間という驚きのスピードで売掛債権を現金化できるファクタリングサービスです。

面談が不要で、全ての手続きがオンラインで完結するため簡単に利用できますよ。

必要書類が本人確認書類と直近3カ月分の入出金明細、請求書の3点のみなので、急いでいる方も利用しやすいといえます。

また対応可能な売掛債権の金額に制限が設けられていない点が大きな特徴で、少額から大口の債権の売却が可能です。

事業形態に関係なく利用可能で、法人や個人事業主、フリーランスの方にもおすすめです。

QuQuMoを利用するには、以下の書類を準備してください。

- ・運転免許証やパスポート

- ・入出金明細(保有する全銀行口座の直近3カ月分)

- ・請求書(請求金額や入金日が確定しているもの)

おすすめ3 ベストファクター

ベストファクターは、二者間ファクタリングだけでなく、三者間ファクタリングで契約が可能なファクタリングサービスです。

二者間ファクタリングであれば売掛先に知られずスピーディーに、三者間ファクタリングであれば手数料を抑えて資金調達できます。

開業したばかりの方や借り入れが複数ある方なども利用可能で、幅広いニーズに対応している点が特徴ですよ。

入金までが最短1時間と迅速な上、手数料が2%~と低めに設定されているのもうれしいポイントです。

必要書類をファクスまたはメール、オンラインなどで提出すると、売掛債権の取り扱いが可能かどうかを迅速に審査してくれるので気軽に利用してみましょう。

なおベストファクターの利用には以下の書類が必要です。

- ・身分証明書

- ・請求書や見積書など

- ・入出金の通帳(Webも含む)

おすすめ4 ビートレーディング

ビートレーディングは2012年に創業してから5万8,000件以上(2024年3月時点)の取引と累計1,300億円もの買い取りを行ってきた実績豊富なファクタリングサービスです。

売却可能な売掛債権の金額に制限が設けられておらず、少額から大口の売掛債権に幅広く対応しています。

これまでに3万〜7億円の売掛債権を買い取った実績がありますよ。

また必要書類が売掛先からの入金が確認できる通帳のコピーと売掛債権に関する資料の2点のみと少なく、利用しやすいのも特徴です。

必要書類を提出すると最短30分で査定結果が届くので、提示された内容に納得がいけばすぐに契約することができます。

契約時は事務所へ訪問したり担当者に出張してもらったりすることが可能ですが、オンラインで手続きを行うこともできますよ。

ビートレーディングを利用する際に必要な書類は以下の2点です。

- ・売掛債権に関する資料(請求書や注文書など)

- ・2カ月分の通帳のコピー(表紙付き)

おすすめ5 日本中小企業金融サポート機構

日本中小企業金融サポート機構は一般社団法人が運営するファクタリングサービスです。

一般社団法人は非営利団体であり、法律に基づいて得た利益を法人の活動目的のために使います。

そのため手数料が1.5~10%と低めに設定されている点が大きな特徴といえるでしょう。

必要書類を提出して審査を申し込むと、30分という早さで売掛債権の売却が可能かを知ることができます。

その上、15時までに契約が完了した場合にはその日のうちに現金が入金されますよ。

また二者間ファクタリングと三者間ファクタリングの二つの契約方法を扱っているのも特徴です。

調達可能な金額は明記されていませんが、公式サイトでは無料で売掛債権の見積もりを受け付けているので気軽に申し込んでみましょう。

売掛先が法人であれば個人事業主の利用も可能ですよ。

日本中小企業金融サポート機構を利用する場合は、以下の書類を提出しましょう。

- ・売掛先の入金が分かる通帳のコピー(3カ月分)

- ・売掛金の発生が分かる請求書や契約書

- ・代表者の身分証明書

おすすめ6 トップ・マネジメント

トップ・マネジメントは2009年の創立から55,000件以上もの取引を行ってきた実績豊富なファクタリングサービスです。

二者間ファクタリングと三者間ファクタリングの二つの契約方法を扱っており、幅広いニーズに対応している点が特徴です。

またトップ・マネジメントはファクタリングだけでなく、コンサルティングサービスを提供しています。

ファクタリングを利用した場合には無料でコンサルティングサービスを受けることができるので、資金繰りに困っている方は事業の財務体制やビジネスモデルなどについて相談してみましょう。

さらにトップ・マネジメントは銀行の取引時間外でも着金が可能な点も大きな特徴といえます。

他社のファクタリングでは契約が完了したとしても、銀行の営業時間内に間に合わず次の日に入金されるというケースがあるので、大変心強いですよね。

面談を行う必要がありますが、出張での手続きにも対応していますよ。

トップ・マネジメントを利用する際に必要な書類は以下のとおりです。

- ・事業主の本人確認書類

- ・売却希望の請求書

- ・昨年度の決算書

- ・直近7カ月の入出金明細

おすすめ7 PAYTODAY(ペイトゥデイ)

PAYTODAYは最短30分という驚くべき早さで資金調達できるファクタリングサービスです。

AIによる審査を行っており、面談が不要な上、手続きが全てオンラインで完結します。

また手数料が1~9.5%と低い上に明確に提示されているので、利用しやすいといえますね。

対応している売掛債権の金額が10万円~上限なしと幅広いのもうれしいポイントです。

利用者の事業形態は問われないので、個人事業主やフリーランス、開業して間もない方にもおすすめです。

PAYTODAYを利用する際はアカウントの作成後に、以下の書類を提出しましょう。

| 事業形態 | 必要書類 |

|---|---|

| 法人 | ・直近の決算書一式(勘定科目内訳明細書を含む) ・全ての法人名義の直近6カ月分以上の入出金明細(通帳のコピーやインターネットバンキングの明細など) ・買い取りを希望する請求書 ・代表者の本人確認書類(免許書やパスポートなどの顔写真付きのもの) |

| 個人事業主 | ・直近の確定申告書B一式(収支内訳書を含む) ・全ての事業用個人名義口座の直近6カ月分以上の入出金明細(通帳コピーかインターネットバンキングの明細など) ・買い取りを希望する請求書 ・利用者の本人確認書類(免許証、パスポートなど顔写真付きのもの) |

おすすめ8 TRY

TRYは最短即日で売掛債権を現金化できるファクタリングサービスです。

担当者が真摯(しんし)に対応してくれる上、手数料が3%~と低めに設定されているので安心して利用できますよ。

対応可能な売掛債権の金額が10万~5,000万円と幅広い点も魅力ですね。

なお契約の際には対面での面談が必要なので注意しましょう。

東京都にあるオフィスを訪ねるのが難しい方は、担当者に出張してもらうことも可能です。

東京近辺にお住まいの方であればより迅速に契約できますよ。

TRYを利用する際には、以下の書類が必要です。

- ・請求書

- ・契約書

- ・預金通帳

- ・運転免許証などの身分証明証

- ・代表者の実印や法人印

- ・決算報告書(法人のみ)

- ・印鑑証明書(法人のみ)

おすすめ9 アクセルファクター

アクセルファクターは入金スピードだけでなく専属担当者の手厚いサポートが強みのファクタリングサービスです。

「原則即日決済」をモットーにしており、これまでに申し込んだ人の半数以上に即日で入金した実績があります。

手続きはオンラインで完結させることもできますが、郵送や対面での契約にも対応しています。

また売却可能な売掛債権の額が30万~1億円と、高額な請求書も買い取ってくれる可能性があるので相談してみましょう。

利用手数料は2%~と比較的低めから設定されているのも特徴ですよ。

アクセルファクターの利用には以下の書類を用意しましょう。

- ・売掛金が確認できる書類

- ・入金が確認できる預金通帳

- ・直近の確定申告書(所得税または法人税)

- ・代表者の身分証明証

- ・納税証明書または納付書・領収書(必要に応じて用意)

- ・印鑑証明書(必要に応じて用意)

- ・取引先との契約書(必要に応じて用意)

おすすめ10 FREENANCE

FREENANCE(フリーナンス)はフリーランスや個人事業主に特化したサービスを提供しているファクタリングサービスです。

サービスの一つである「フリーナンス即日払い」を利用すると、手数料3~10%でその日のうちに資金調達が可能です。

対応金額が1万円~と少額の売掛債権も売却できるので、気軽に利用できますよ。

またFREENANCEはファクタリングサービスだけでなく、情報漏えいや著作権侵害、納期遅延など業務上に起こり得る事故に対応する補償を受けることもできます。

利用者の負担額はなく、最高5,000万円まで補償してくれますよ。

利用時には専用の「フリーナンス口座」を開設し、以下の書類を提出する必要があることを押さえておきましょう。

- ・写真付きの運転免許証やマイナンバーカード

- ・登記簿謄本(法人の場合)

- ・身分証(法人の場合)

おすすめ11 マネーフォワード アーリーペイメント

マネーフォワード アーリーペイメントは、上場企業である株式会社マネーフォワードの子会社が提供する実績豊富な法人向けファクタリングサービスです。

親会社が大手なので、信頼性が高く安心感があるといえますね。

法人向けにサービスを提供しており、調達可能な金額の範囲が50万~数億円と広いのも魅力ですよ。

その上、手数料の目安が1〜10%(初回2〜10%)と低めにされているので、資金繰りに困っている法人の強い味方になってくれます。

売掛先への通知を行う手間もなくオンラインで手続きが完了し、最短2営業日で売掛債権が現金化できますよ。

マネーフォワード アーリーペイメントを利用する際には、以下の書類を用意しましょう。

- ・決算書一式(2期分)

- ・直近の残高試算表

- ・買い取り希望債権の証憑(しょうひょう)※取引先名や取引内容、債権金額などが確認できるもの

- ・入出金明細(直近6カ月分)

おすすめ12 インフォマートの電子請求書早払い

電子請求書早払いは75万社以上が利用するプラットフォームを運営するインフォマートと、決済インフラで国内トップレベルのシェアを誇るGMOペイメントゲートウェイの2社が共同で提供するファクタリングサービスです。

東証プライム上場企業2社が提供しているので、安心感があるといえますね。

二者間ファクタリングを扱っているので、売掛先に知られずに資金を調達できますよ。

また二者間ファクタリングであるのにもかかわらず、手数料率が1~6%と低い点が大きな特徴です。

全ての手続きがオンラインで完結するのもうれしいポイントですよ。

調達可能な金額の範囲が広く、10万〜1億円の売掛債権を売却できます。

インフォマートの電子請求書早払いの利用には、以下の書類が必要です。

- ・決算書一式(2期分)

- ・証憑書類(請求書や発注書など)

- ・直近の試算表(決算から6カ月以上経過している場合)

おすすめ13 ジャパンマネジメント

ジャパンマネジメントは東京と福岡にオフィスがあり、日本全国からの相談に対応しているファクタリングサービスです。

二者間ファクタリングと三者間ファクタリングの二つの契約方法に対応しています。

最短即日で審査が完了し、翌日には現金化が可能です。

なお契約は対面で行いますが、東京や福岡の事務所に来社が難しい場合には、スタッフに出張してもらえますよ。

また対応可能な売掛債権の範囲が20万~5,000万円と幅広い点も魅力です。

24時間いつでも相談を受け付けているので、まずは公式サイトで仮審査を申し込んでみましょう。

ジャパンマネジメントを利用したい場合は、以下の書類を用意しましょう。

- ・申込書

- ・代表者の身分証

- ・請求書や発注書

- ・決算報告書

- ・納税証明書 など臨機応変に対応可能

【サービス停止】 anew

anew(アニュー)は大手金融機関の「SBI新生銀行」と実績豊富なファクタリング会社「OLTA」が共同で運営をしている法人向けファクタリングサービスです。

運営母体が大手なので、信頼性が高く安心感があるといえますね。

面談・来社不要で手続きは全てオンラインで完結しますよ。

また売却可能な売掛債権の金額に制限が設けられておらず、大口の資金を調達できるのも魅力です。

さらに手数料が2~9%に抑えられている点もうれしいポイントですよ。

迅速に大口の資金を調達したい法人はanewの利用がおすすめです。

anewを利用するには以下の書類が必要です。

- ・代表者の本人確認書類

- ・昨年度の決算書一式(貸借対照表/損益計算書/勘定科目明細)

- ・全銀行口座の入出金明細(直近4カ月分)

- ・売却予定の請求書

7.ファクタリングを利用する際の注意点

初めてサービスを利用する場合でも、事前に注意点を知っておけば安心できますよね。

ファクタリングを利用する際には以下の点に注意しましょう。

注意点1 手数料が割高でないかを確認する

売掛債権の見積りをした際に、手数料が割高でないかを確認しましょう。

相場よりも高額な手数料を提示するファクタリング会社は、悪質な業者の可能性があります。

そのためファクタリングの手数料の相場を把握してから利用することが重要です。

また消費税を請求する業者にも注意が必要です。

ファクタリングは非課税取引の対象であり、手数料に税が課せられることはないので消費税は請求されません。

注意点2 契約書の控えをもらう

ファクタリングの契約をする際には、必ず契約書の控えを受け取りましょう。

契約書の控えは、法的拘束力がある証明としての役割を果たします。

万が一トラブルに巻き込まれてしまったときの証拠として、契約書の控えは必ず保管することが重要ですよ。

なお契約書を受け取る際には、内容をしっかり確認することも大事です。

なかには手数料を低く設定し、明記されていない諸費用で高額請求をするという悪質な業者も存在します。

契約内容が不透明でないかを確認し、契約書の控えをもらいましょう。

8.ファクタリングに関してよくある疑問

このような疑問をお持ちの方もいらっしゃるのではないでしょうか。

そこで本章ではファクタリングに関してよくある以下の疑問にお答えします。

Q1 ファクタリングの手数料率の相場は?

ファクタリングの手数料率の相場は、二者間ファクタリングが10〜30%程度、三者間ファクタリングが1~9%程度といわれています。

ただしあくまで目安であり、実際は以下の要素によって手数料率が変動します。

- ・売掛先の信用力

- ・ファクタリングの利用回数

- ・売掛金の額

- ・債権譲渡登記の有無 など

なお手数料以外にも担当者の出張費や債権譲渡登記の費用などがかかる場合があることも押さえておきましょう。

Q2 ファクタリングと融資との違いは?

簡単にいうと融資は担保を立ててお金を借り、資金を調達する方法であり、ファクタリングは売掛債権を売却して資金を得る方法です。

融資で資金を得た場合には返済する必要がありますが、ファクタリングは売掛債権の売買であるため返済が不要な点も大きな違いといえるでしょう。

その他にも以下の点が異なります。

| 融資 | ファクタリング | |

|---|---|---|

| 現金が入金されるまでのスピード | 数カ月程度 | 数時間~1週間程度 |

| 審査の主な対象 | 利用者の信用度 | 売掛先の信用度 |

| 資金調達にかかる費用 | 利息・保証料・手数料 | 手数料 |

| 手数料率の目安 | 0.4~3%程度 | 1~30%程度 |

| 調達できる金額 | 事業の規模などにより異なる | 売掛債権に応じた額 |

Q3 ファクタリングと手形割引との違いは?

手形割引は約束手形や為替手形など、商品やサービスを提供した対価として現金の代わりに発行された「有価証券」を金融機関や手形割引業者に売却し、現金化する資金調達の方法です。

ファクタリングと同じく売掛債権を現金化する手段の一つですが、以下のような点が異なります。

| 手形割引 | ファクタリング | |

|---|---|---|

| 償還請求権の有無 | あり | 原則必要ないため、償還請求権がない契約が多い |

| 審査の主な対象 | 利用者の信用度 | 売掛先の信用度 |

| 手数料率 | ファクタリングより割安 | 手形割引より割高 |

| 貸金業法の適用 | 適用される | 適用されない |

ファクタリングは償還請求権がないノンリコース契約であることも多く、その場合には万が一売掛先から売掛金が支払われなくてもサービス利用者に損害分の代金が請求されることはありません。

しかし手形割引の場合には償還請求権のある契約が一般的なので、業者が売掛金を回収できなかった際にはサービス利用者に損害分の代金の請求が行われるのです。

Q4 ファクタリングを利用した場合、会計処理はどうする?

日々の取引を定められた勘定項目別に分けて記録することを仕訳といいます。

事業の財務を管理するために、ファクタリングの取引についても適切に処理しておきましょう。

ファクタリングは売掛債権の売買に当たるため、簡単にいうと「売掛金が減り現金が増える」という処理を行います。

まず売掛金が発生した時点で、以下のように処理します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 売掛金 | 120万円 | 売上 | 120万円 |

その後ファクタリングを利用し、売掛債権が現金化された際には以下のように仕訳をしましょう。

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金預金 | 108万円 | 売掛金 | 120万円 |

| 支払手数料(売上債権売却損) | 12万円 | ||

9.まとめ

ファクタリングとは未入金の売掛金などの売掛債権を売却して、現金化できるサービスのことです。

債権を売って現金を調達するため、融資とは異なり負債ではなく金利が発生することもありません。

利用者自身の信用ではなく主に売掛債権に対して審査が行われるため、起業したばかりの会社や個人事業主・フリーランスでも比較的利用しやすい資金調達の方法といえます。

最短即日で現金化できるサービスもあり、入金までのスピードが早い点も大きな特徴といえるでしょう。

ファクタリングは取引の方法によって種類別に細かく分類することができますが、「買取ファクタリング」と呼ばれる方法を利用するのが一般的です。

なおファクタリング業者によって扱う契約・手続き方法や手数料率、調達可能な金額などが異なります。

ご自身に合ったファクタリング業者を見極めて利用することが重要ですよ。

ファクタリング業者をかたって違法な貸し付けを行う悪質な業者も存在するため、必ず信頼性の高い優良なサービスを選びましょう。

| サービス名 | 入金スピード | 二者間ファクタリングの手数料 | 特徴 |

|---|---|---|---|

|

最短10分 | 10% | 業界トップのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 | 業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京近郊、大阪近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 4%〜 | 最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |