会計業務の効率化を目指して会計ソフトを購入した方、または導入を検討している方もいらっしゃるでしょう。

会計ソフトの購入費用も経費として認められるため、適切な勘定科目を使用して仕訳・計上を行う必要があります。

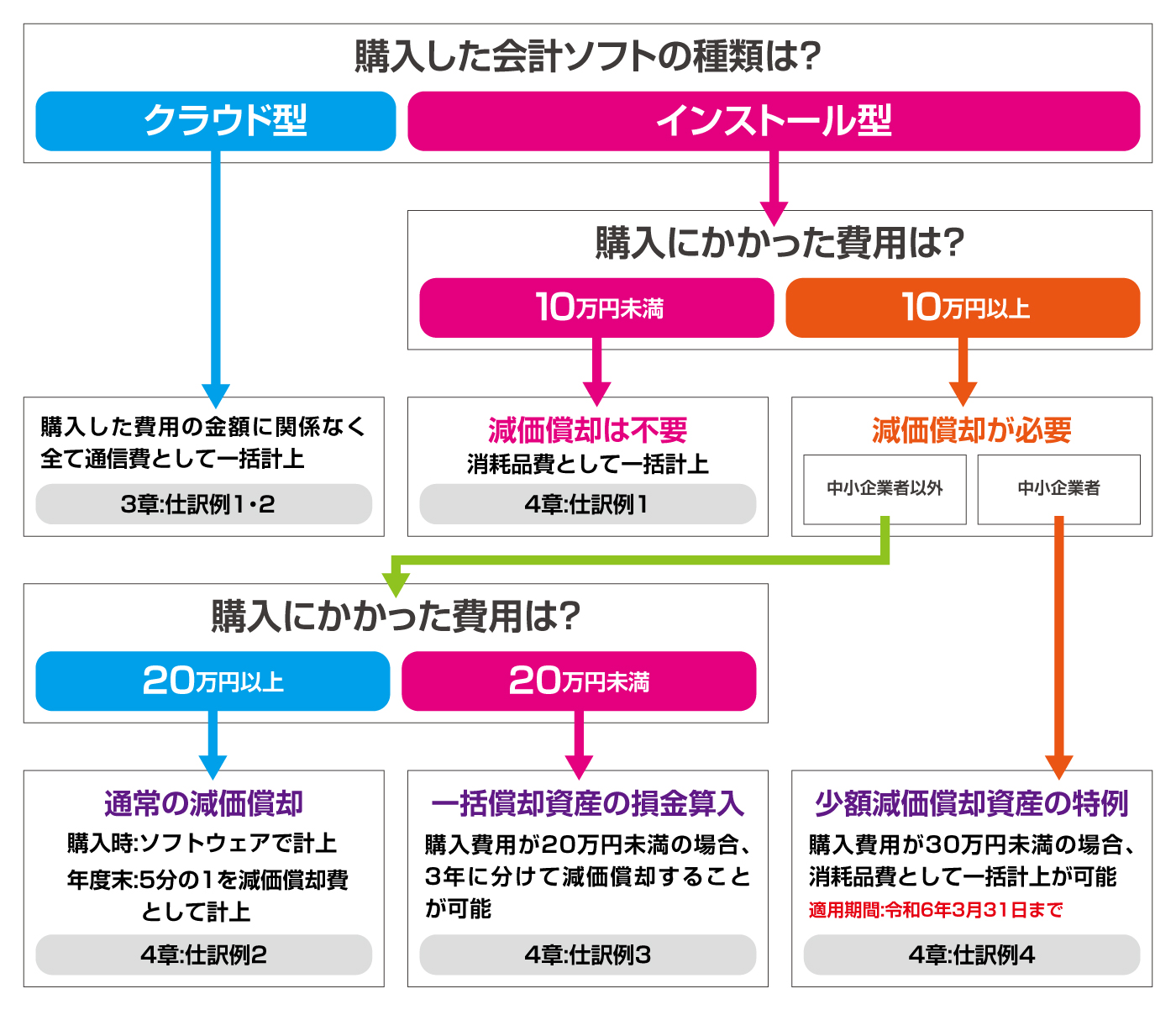

なお会計ソフトの勘定科目はクラウド型とインストール型で異なります。

またインストール型の場合、ソフトの金額によって勘定科目や仕訳方法を変える必要があるので注意しましょう。

そこで本記事では会計ソフトにかかる費用についてどの勘定科目に該当するのか、どのように仕訳するのかをクラウド型・インストール型別に解説します。

加えて 勘定科目の判断が簡単にできるおすすめの会計ソフトを個人事業主向け・法人向けにご紹介しますよ。

【勘定科目の判断も簡単!おすすめの会計ソフト3選】

| 会計ソフト | 特長 |

|---|---|

|

スマートフォンアプリの操作性が抜群! 確定申告の書類作成から提出までスマホ一つで完結できる >>公式サイトはこちら |

|

25年連続売り上げ1位!王道中の王道 簿記の知識がなくても取引入力から確定申告まで完結できる >>公式サイトはこちら |

|

関連サービスとの連携が便利! バックオフィス業務をサポートする関連サービスも充実 >>公式サイトはこちら |

1.会計ソフトの勘定科目はクラウド型とインストール型で異なる

会計ソフトはさまざまな製品が販売されていますが、大きく分けてクラウド型とインストール型の2タイプがあります。

以下がクラウド型・インストール型会計ソフトの違いです。

【クラウド型・インストール型会計ソフトの違い】

クラウド型会計ソフトはインターネットを経由して、データを処理したり保存したりする製品です。

一方インストール型会計ソフトは、PCなどの端末にインストールをして使用する製品です。

それぞれの主なメリットとデメリットは次の表のとおりです。

【クラウド型・インストール型会計ソフトのメリットとデメリット】

| メリット | デメリット | |

|---|---|---|

| クラウド型 | ・インターネット環境があれば場所や端末を選ばずに使用できる ・データの共有が簡単で、税理士との連携やリモートワークに対応しやすい ・自動でシステムがアップデートされるため、管理が不要 |

・月額・年額払いなど、定期的に利用料を支払う ・インターネットがつながらない状態では使えない |

| インストール型 | ・インターネット回線がなくても使用できる ・買い切り型なので、ランニングコストを抑えられる |

・インストールしたPC以外では使えない ・ソフトをアップデートする際に別途料金がかかる場合が多い |

なおクラウド型会計ソフトとインストール型会計ソフトは、購入した際の勘定科目が異なります。

クラウド型会計ソフトを購入した際の勘定科目は基本的に「通信費」にします。

対してインストール型会計ソフトを購入した際の勘定科目は「消耗品費」にすることが一般的です。

減価償却についてはこちらの記事で詳しく解説しています。

2.会計ソフトを購入した際の勘定科目

会計ソフトの購入費用やサポートにかかる費用、手数料などについて、どの勘定科目で処理すれば良いのか分からないという方もいらっしゃるでしょう。

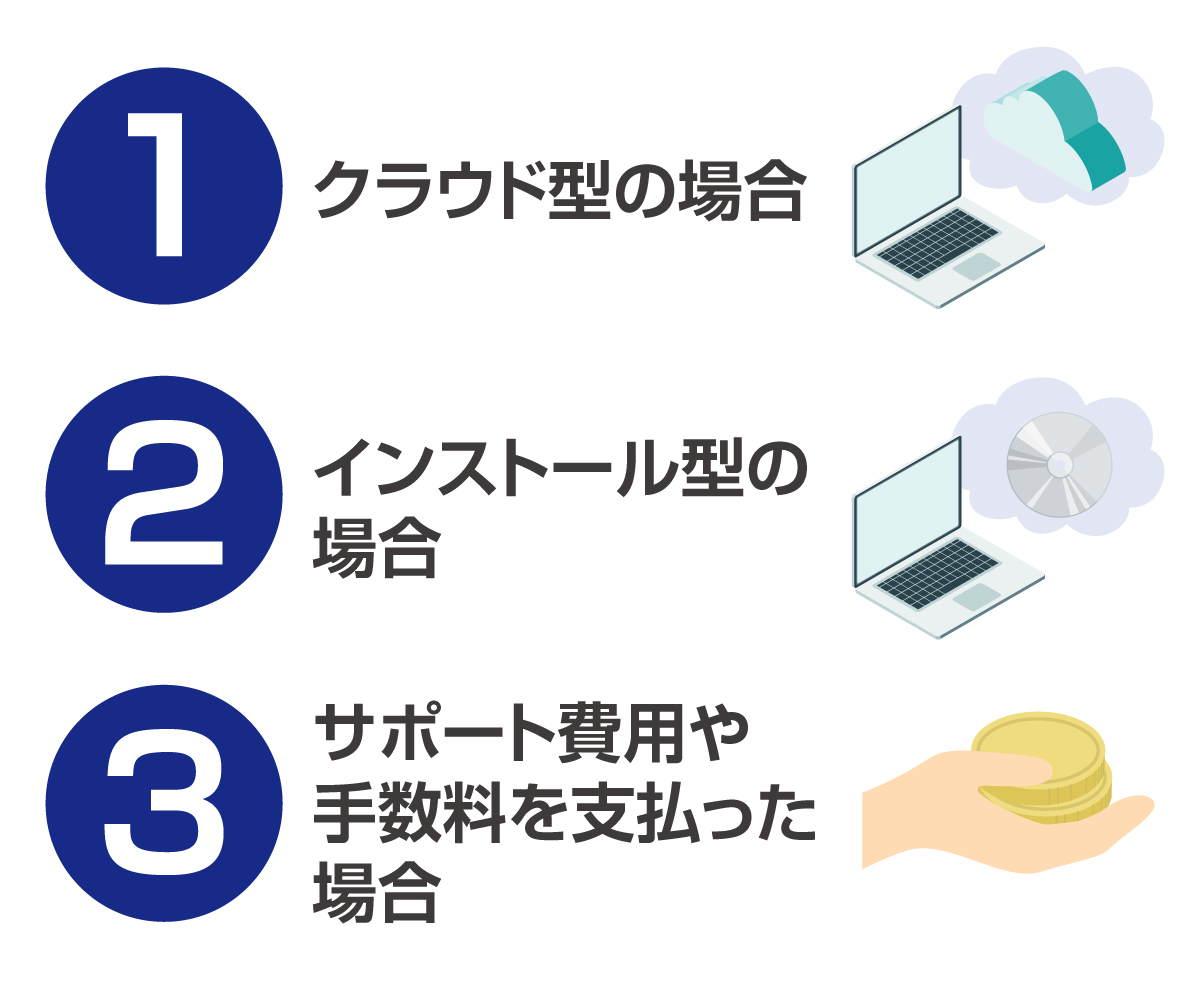

この章では会計ソフトにかかる費用の勘定科目について、以下の三つのケース別に解説します。

【会計ソフトを購入した際の勘定科目】

なお勘定科目の設定方法には法的な決まりがなく、ご自身・企業にとって分かりやすい科目名を付けても問題ありません。

ただし会計のルールである企業会計原則にもとづき、一度決めた勘定科目の決まりは統一する必要があります。

同じ内容の取引は必ず同じ勘定科目で仕訳をしなくてはならないので注意しましょう。

2ー1.クラウド型の場合

クラウド型会計ソフトはインターネットを経由するシステムであり、月額もしくは年額で利用料を支払います。

オンラインサービスの利用料を支払ったと判断できるため、クラウド型会計ソフトの購入費用の勘定科目を通信費にします。

他にも消耗品費や外注費、諸会費といった勘定科目を使うケースもあります。

2ー2.インストール型の場合

インストール型会計ソフトは通常買い切りであり、購入すれば基本的に追加料金はかからないことから、勘定科目を消耗品費として処理することが一般的です。

なおインストール型会計ソフトの購入費用が10万円以上の場合「無形固定資産」であるため、減価償却する必要があります。

原則、備品などの費用が10万円以上の場合、その資産の価値が数年かけて下がると考えられるため、分割して計上しなければなりません。

10万円以上の会計ソフトを減価償却する際には、勘定科目を「ソフトウェア」として資産計上します。

2ー3.サポート費用や手数料を支払った場合

会計ソフトを利用していると有償のサポートを受けたり、手数料がかかったりして追加費用がかかることもあるでしょう。

追加でかかった費用は「諸会費」や「支払手数料」などの勘定科目で仕訳を行います。

なおサポート費用や手数料が会計ソフトの購入費用に含まれる場合は、ソフトの購入時の勘定科目に含めて計上します。

3.クラウド型会計ソフトを購入した際の仕訳例

このようにクラウド型会計ソフトを購入した際の具体的な記帳方法を知りたいという方もいらっしゃるでしょう。

この章ではクラウド型会計ソフトを購入した場合の仕訳例、以下二つを解説します。

【クラウド型会計ソフトを購入した際の仕訳例】

なおご自身がどのケースに該当するか分からない方は、以下のチャートを参考にしてください。

【ケース別の仕訳例の早見表】

仕訳例1 月額料金・サブスク料金を支払う場合

クラウド型会計ソフトの支払い方法には、月額払い・年額払いがあります。

クラウド型会計ソフトの費用を月単位で支払う場合には以下のように仕訳しましょう。

【クラウド型会計ソフトの月額料金を支払った場合の仕訳例】

| 借方 | 貸方 | ||

|---|---|---|---|

| 通信費 | 3,000円 | 普通預金 | 3,000円 |

なお月額料金を支払う場合は銀行口座から引き落とされた日付で計上します。

仕訳例2 年間使用料を支払う場合

クラウド型会計ソフトのなかには、年単位で支払うものもあります。

年間使用料を支払う場合にも月額払いで支払う場合と仕訳の方法は変わりません。

年間使用料を支払った際の仕訳例は以下のとおりです。

【クラウド型会計ソフトの年間使用料を支払った場合の仕訳例】

| 借方 | 貸方 | ||

|---|---|---|---|

| 通信費 | 36,000円 | 普通預金 | 36,000円 |

なお1年分の使用料をまとめて支払った場合も、銀行口座から代金が引き落とされた日付で仕訳を行います。

4.インストール型会計ソフトを購入した際の仕訳例

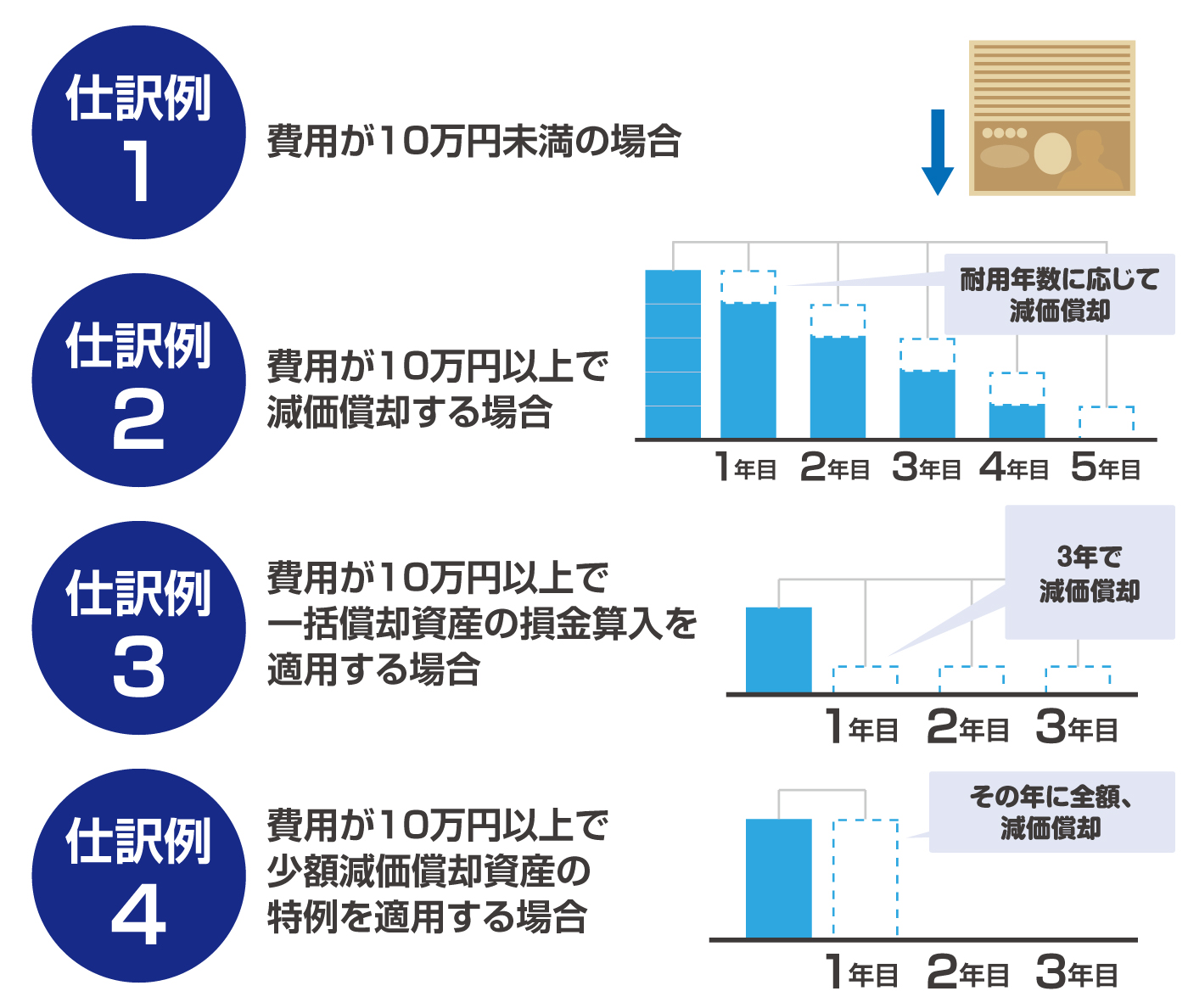

インストール型会計ソフトは資産とみなされるため、購入した際の仕訳方法は購入費用が10万円以上かどうかで異なります。

費用が10万円以上だった場合は減価償却を行う必要があります。

なお減価償却が必要な値段であっても、条件を満たせば特例を適用することが可能です。

インストール型会計ソフトを購入した際の仕訳例は以下の4通りがあります。

【インストール型会計ソフトを購入した際の仕訳例】

仕訳例1 費用が10万円未満の場合

10万円未満のインストール型会計ソフトを購入した場合は、通常勘定科目を消耗品費として処理します。

実際に仕訳する際には、以下のように行います。

【10万円未満のインストール型会計ソフトを1購入した場合の仕訳例】

| 借方 | 貸方 | ||

|---|---|---|---|

| 消耗品費 | 50,000円 | 普通預金 | 50,000円 |

なおインストール型の場合にも購入代金が銀行口座から引き落とされた日付で計上しましょう。

仕訳例2 費用が10万円以上で減価償却する場合

インストール型会計ソフトの購入費用が10万円以上の場合、無形固定資産と判断されるため、減価償却をする必要があります。

まず会計ソフトを購入した際に、無形固定資産を取得したことを計上します。

具体的には以下のように仕訳を行います。

【インストール型会計ソフトを10万円以上で購入した際の仕訳例】

| 借方 | 貸方 | ||

|---|---|---|---|

| ソフトウェア | 120,000円 | 普通預金 | 120,000円 |

続いて年度末になったら、その年度に減価償却する金額を記帳します。

減価償却する際は、以下のように記帳します。

【12万円のインストール型会計ソフトを購入して減価償却する場合の仕訳例】

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 24,000円 | ソフトウェア | 24,000円 |

なお減価償却費の計算は、以下の方法で行います。

- 取得価額×(定額法・定率法の)償却率=減価償却費

定額法・定率法の償却率は、その資産の耐用年数によって異なります。

耐用年数に応じた定額法・定率法の償却率は国税庁サイトをご覧ください。

例えば個人事業主が12万円の会計ソフトを減価償却する例を用いると、減価償却費は以下のように計算できますよ。

- 120,000円(取得価額)×0.2(定額法の償却率)=24,000円(減価償却費)

仕訳例3 費用が10万円以上で一括償却資産の損金算入を適用する場合

インストール型会計ソフトを購入した際の費用が 10万円以上20万円未満の場合は、「一括償却資産」として計上することが可能です。

一括償却資産として計上すると、以下のメリットがあります。

- ・早く経費として計上できる

- ・耐用年数や償却率を調べる必要がないため、減価償却費を計算しやすい

- ・固定資産税の申告対象の資産から外せる

一括償却資産の場合、どの資産でも全額3年で経費として計上できます。

長年にわたって減価償却する手間を削減できたり、早い段階で節税効果を享受できたりするので、ソフトの値段が10万円以上20万円未満の場合は一括償却資産として計上しましょう。

まずはソフトを取得した時点で勘定科目を「一括償却資産」とし、以下のように計上します。

【15万円のインストール型会計ソフトを購入した場合の仕訳例】

| 借方 | 貸方 | ||

|---|---|---|---|

| 一括償却資産 | 150,000円 | 普通預金 | 150,000円 |

会計期間の最終日になったら、以下のように減価償却を行いましょう。

【15万円のインストール型会計ソフトを減価償却する際の仕訳例】

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 50,000円 | ソフトウェア | 50,000円 |

一括償却資産の1年分の減価償却費は、3年で減価償却するため取得金額を3で割って算出します。

仕訳例4 費用が10万円以上で少額減価償却資産の特例を適用する場合

中小企業や農業協同組合の場合には、10万円以上のインストール型会計ソフトの購入費用を計上する際に「少額減価償却資産の取得価額の損金算入の特例」の適用できる可能性があります。

なお少額減価償却資産の取得価額の損金算入の特例の適用を受けられるのは以下の条件を満たした法人に限られます。

- ・資本金もしくは出資金が1億円以下の青色申告法人(大規模法人から2分の1以上の出資を受ける法人以外)

- ・常時の従業員の数が500人以下

少額減価償却資産の特例を受ける場合の仕訳例は以下のとおりです。

【インストール型会計ソフトを購入して少額減価償却資産の特例を適用した際の仕訳例】

| 借方 | 貸方 | ||

|---|---|---|---|

| 消耗品費 | 250,000円 | 普通預金 | 250,000円 |

少額減価償却資産の特例により、全額を消耗品費として一括で計上できます。

数年にわたって減価償却する手間がないので、仕訳が簡単ですよね。

5.会計ソフトの有償サポートを利用した際の仕訳例

このように会計ソフトの有償サポートの代金を計上したいという方もいらっしゃるでしょう。

サポートにかかった費用の勘定科目は自由に設定して良いとされていますが、支払手数料、諸会費などを使用することが一般的です。

記帳する際には以下のように仕訳します。

【会計ソフトのサポート費用を支払った際の仕訳例】

| 借方 | 貸方 | ||

|---|---|---|---|

| 支払手数料 | 10,000円 | 普通預金 | 10,000円 |

会計ソフトの購入時にサポートの費用が含まれている場合は、取得した際に合わせて計上します。

6.会計ソフトを購入する際に確認したいポイント

会計ソフトはさまざまな製品があるため、導入する際には各ソフトの特徴を見極めることが大切です。

会社や事業のスタイルに合ったソフトを導入できるかどうかで、業務効率の改善度は大きく異なりますよ。

特に以下のポイントを押さえて選ぶことをおすすめします。

- ・事業規模に合っているか

- ・会計ソフトを使用する担当者の会計知識のレベルに合っているか

- ・OSや端末の種類に対応しているか

- ・法改正に対応しているか

- ・サポートが充実しているか

- ・無料で製品を試せる期間があるか

- ・顧問税理士や公認会計士と連携できるソフトか

2022年に電子帳簿保存法の改正が施行されたり2023年にインボイス制度が開始されたりなど、情勢に応じて法律の改正があるため、今後会計処理の方法が変わる可能性もゼロではありません。

クラウド型は通常、定期的に無料でアップデートが行われるためすぐに最新の状態で対応することができます。

一方インストール型は、端末にインストールをして使用する製品であるため、法改正があると新たにバージョンを購入して更新するケースが多いといえるでしょう。

7.勘定科目の判断も簡単!個人事業主におすすめの会計ソフト3選

このように個人事業主におすすめの会計ソフトを知りたいという方もいらっしゃるでしょう。

会計ソフトは通常、事業形態や事業の規模、種類によって専用のソフトが展開されていることが一般的です。

個人事業主向けの会計ソフトとしては、会計業務だけでなく毎年の確定申告を効率化できる点が特徴といえるでしょう。

確定申告書類の作成や電子申請も簡単に済ませることができますよ。

この章では個人事業主におすすめのクラウド型会計ソフトを三つ厳選してご紹介します。

【個人事業主におすすめのクラウド型会計ソフト3選】

| ブランド名 | ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 |

|---|---|---|---|---|---|

| freee |

freee 確定申告 |

スターター | 11,760円/年 (月額払い:1,480円) |

あり | |

| スタンダード | 23,760円/年 (月額払い:2,680円) |

||||

| プレミアム | 39,800円/年 | ||||

| やよいの白色申告 オンライン | フリープラン | 0円 | 0円 | ずっと無料 | |

| ベーシックプラン | 0円 | 9,200円/年 | 初年度無料 | ||

| トータルプラン | 8,400円/年 | 16,800円/年 | – | ||

| やよいの青色申告 オンライン |

セルフプラン | 0円 | 8,800円/年 | 初年度無料 | |

| ベーシックプラン | 0円 | 13,800円/年 | 初年度無料 | ||

| トータルプラン | 12,000円/年 | 24,000円/年 | – | ||

| マネーフォワード クラウド |

クラウド確定申告 |

パーソナルミニ | 10,800円/年 (月額払い:1,280円) |

あり | |

| パーソナル | 15,360円/年 (月額払い:1,680円) |

1カ月間無料 | |||

| パーソナルプラス | 35,760円/年 | あり | |||

おすすめ1 freee 確定申告

| ソフト名 | プラン | 価格(税抜) | 無料期間 |

|---|---|---|---|

| freee 確定申告 |

スターター | 11,760円/年 (月額払い:1,480円) |

あり |

| スタンダード | 23,760円/年 (月額払い:2,680円) |

||

| プレミアム | 39,800円/年 |

freee 確定申告は登録した有料課金事業者数が45万を突破*1した個人事業者向けのクラウド型会計ソフトです。

専用アプリが提供されており、スマホからの使用感の良さが魅力です。

レシートを撮影するだけで金額と日付を自動で読み込んでくれるので、スマホでも会計業務を行えますよ。

また確定申告書の作成や提出もスマホから行えるので、PC操作に慣れていない方にもおすすめです。

App Storeでのレビュー数が3万5,000件を超えており高評価を得ている*2ので、スマホで会計処理をしたい方はぜひ利用してみましょう。

freee 確定申告には三つのプランがあります。

最もリーズナブルな価格のスタータープランでも一般的な帳簿の作成や確定申告書類の作成・提出などの機能を備えている上、チャットやメールによるサポートにも対応していますよ。

全てのプランが1カ月無料で利用できるので、気軽に試してみましょう。

お試し期間を過ぎると無料プランに切り替わり、入力した取引データの閲覧・編集などの機能を使用できなくなるので注意が必要です。

利用を継続したい場合は、お試し期間中に有料プランを申し込むと良いでしょう。

おすすめ2 やよいの白色申告 オンライン/青色申告 オンライン

| ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 |

|---|---|---|---|---|

| やよいの白色申告 オンライン | フリープラン | 0円 | 0円 | ずっと無料 |

| ベーシックプラン | 0円 | 9,200円/年 | 初年度無料 | |

| トータルプラン | 8,400円/年 | 16,800円/年 | – | |

| やよいの青色申告 オンライン |

セルフプラン | 0円 | 8,800円/年 | 初年度無料 |

| ベーシックプラン | 0円 | 13,800円/年 | 初年度無料 | |

| トータルプラン | 12,000円/年 | 24,000円/年 | – |

やよいの白色申告 オンライン/やよいの青色申告 オンライン

は25年連続で売り上げ実績がトップの会計ソフトシリーズ「弥生シリーズ」の個人向けクラウド型会計ソフトです。

白色申告者向けと青色申告者向けに専用のソフトが提供されています。

どちらも仕訳・記帳の自動化や確定申告書の作成、「e-Tax」による電子申告といった便利な機能を全てのプランで利用が可能です。

やよいの白色申告 オンラインのフリープランの場合ずっと無料で利用できるので、コストを抑えて会計ソフトを導入したい方におすすめですよ。

ただしフリープランのサポートは公式サイトのFAQしか対応していないため、電話やメール、チャットなどによる個別のサポートを希望する方は、ベーシックプランを申し込んで1年間無料で使い勝手を試すと良いでしょう。

やよいの白色申告 オンライン/やよいの青色申告 オンライン

は初心者でも使いやすい機能やデザインは特徴です。

簿記の知識がない方や会計ソフトの利用が初めての方にもおすすめですよ。

おすすめ3 マネーフォワード クラウド確定申告

| ソフト名 | プラン | 価格(税抜) | 無料期間 |

|---|---|---|---|

| パーソナルミニ | 10,800円/年 (月額払い:1,280円) |

あり | |

| パーソナル | 15,360円/年 (月額払い:1,680円) |

1カ月間無料 | |

| パーソナルプラス | 35,760円/年 | あり |

マネーフォワード クラウド確定申告は多様なクラウドサービスを提供している株式会社マネーフォワードが提供している個人向けクラウド型会計ソフトです。

銀行口座やクレジットカード、ECサイト、POSレジなど取引内容を自動で取得できる提携サービスが多いため、帳簿付けにかかる時間を大幅に短縮できる可能性が高いといえます。

さらに取得した取引情報に対応する勘定科目をAI(人工知能)が自動で提案してくれるので、会計に関する知識がなくても安心です。

過去の仕訳を学習することで提案の精度が上がるので、長く使うほど使いやすさが増すソフトだといえるでしょう。

確定申告書類の作成やe-Taxによる申告書の提出にも対応しています。

また系列のサービスとして経費精算や個別原価の管理システム、電子帳簿保存法に対応するストレージサービス、決済代行サービス、人事労務サービスなど多数あるので、バックオフィス業務の効率化にも有効です。

なおマネーフォワード クラウド確定申告はパーソナルプランを1カ月間無料で利用可能ですが、確定申告書のプレビューや出力・提出をする場合は有料プランの契約が必要です。

8.勘定科目の判断も簡単!法人におすすめの会計ソフト3選

このように法人向けの機能を備えた会計ソフトのうち、おすすめの製品を知りたいという方もいらっしゃるでしょう。

法人向けの会計ソフトには、個人向けのソフトにはない決算書の作成機能や、経営状況の分析機能などが備わっていることが一般的です。

事業の規模や会社の運営スタイルに合わせて、適切なソフトを選ぶようにしましょう。

この章では業界シェアが高く法人も安心して利用できるクラウド型会計ソフトを三つご紹介します。

法人の方には以下三つのソフトがおすすめです。

【法人におすすめのクラウド型会計ソフト3選】

| ブランド名 | ソフト名 | プラン | 価格(税抜) | 無料期間 | |

|---|---|---|---|---|---|

| freee | freee会計 | ミニマム | 23,760円/年 | 30日間無料 | |

| ベーシック | 47,760円/年 | 30日間無料 | |||

| プロフェッショナル | 477,600円/年 | 30日間無料 | |||

| 弥生会計 |

弥生会計オンライン | セルフプラン | 27,800円/年 | 初年度無料 | |

| ベーシックプラン | 37,600円/年 | 初年度無料 | |||

| マネーフォワード クラウド |

マネーフォワード クラウド会計 |

スモールビジネスプラン | 35,760円/年 | あり | |

| ビジネスプラン | 59,760円/年 | 1カ月間無料 | |||

おすすめ1 freee 会計

| ソフト名 | プラン | 価格(税抜) | 無料期間 | 備考 |

|---|---|---|---|---|

| freee会計 | ミニマム | 23,760円/年 | 30日間無料 | – |

| ベーシック | 47,760円/年 | 30日間無料 | – | |

| プロフェッショナル | 477,600円/年 | 30日間無料 | – |

freee 会計は有料課金ユーザー企業数が33万社を突破*4している会計ソフトシリーズの法人向けクラウド型会計ソフトです。

同期した銀行口座やクレジットカードの明細から自動的に転記や仕訳を行ってくれるので、会計業務にかかる時間が大幅に削減されます。

入力画面はシンプルで操作性が良く、経理業務の初心者にも使いやすい会計ソフトといえるでしょう。

毎月の経理処理を行っていればクリック一つで決算書を作成できるため、初めての決算でも安心です。

なおソフトの利用に困った際にはメールやチャット、電話によるサポートを受けることが可能です。

またfreeeの提供するサービスに精通する税理士「freeeアドバイザー」が在籍する会計事務所が全国に7,900カ所以上あります。

freeeアドバイザーの資格を持った税理士を無料で紹介してもらうこともできますよ。

おすすめ2 弥生会計オンライン

| ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 | 備考 |

|---|---|---|---|---|---|

| 弥生会計 オンライン | セルフプラン | 0円 | 27,800円/年 | 初年度無料 | 最大2カ月の無料サポートあり |

| ベーシックプラン | 0円 | 37,600円/年 | 初年度無料 | 通年サポート対応 |

弥生会計 オンラインは登録ユーザー数が310万人を突破*5している法人向けクラウド型会計ソフトです。

日付や金額を入力するだけで簡単に記帳を行えるので、初めて経理を行う方にもおすすめですよ。

また経理業務に精通した専門スタッフによるサポートを受けることができるので、製品の操作方法や決算時期の仕訳方法などについて分からないことがあっても安心です。

弥生会計 オンラインには二つのプランがあり、どちらも1年間無料なのでじっくり使い心地を確認することが可能です。

なお弥生会計 オンラインの利用中はインボイス制度に対応した「Misoca」や電子帳簿保存法に対応した「スマート証憑管理」などの系列サービスを無料で使用できます。

表計算ソフトで作成した取引データや他社の会計ソフトの仕訳データの移行も簡単に行えるので、1年間無料で使用してみることをおすすめします。

おすすめ3 マネーフォワード クラウド会計

| ソフト名 | プラン | 価格(税抜) | 無料期間 | 備考 |

|---|---|---|---|---|

| マネーフォワード クラウド会計 | スモールビジネスプラン | 35,760円/年 | あり | – |

| ビジネスプラン | 59,760円/年 | 1カ月間無料 | – |

マネーフォワード クラウド会計はユーザーの満足度が高くサービス継続率が99%*6の法人向けのクラウド型会計ソフトです。

銀行やクレジットカード、ECサイト、POSレジなど2,000以上のサービスと連携が可能で、日々の取引データを自動で取得してくれます。

AI(人工知能)が適切な勘定科目を提案してくれるので、自動的に仕訳することができます。

使うほど自動仕訳の精度が向上し、仕訳業務の効率が上がりますよ。

マネーフォワード クラウド会計に対応している機器を活用すれば、紙の領収書やレシートを100枚当たり15分でデータ化し、会計ソフトにインポートすることが可能です。

マネーフォワード クラウド会計はレポートの自動作成機能により、リアルタイムで経営状況をグラフで確認できます。

スモールビジネスプランとビジネスプランの二つのプランがあり、ビジネスプランであれば1カ月間無料で利用することが可能なので、まずは使い心地を試してみるのも良いでしょう。

無料トライアルの終了後に有料プランに自動で更新されることはなく、未契約状態であっても一部の機能を引き続き利用できますよ。

9.会計ソフトの勘定科目に関してよくある質問

このような疑問をお持ちの方もいらっしゃるかもしれません。

本章では会計ソフトの勘定科目についてよくある疑問についてご説明します。

Q1 会計ソフトの更新費用の勘定科目は?

会計ソフトの利用を更新して、勘定科目が分からず困っている方もいらっしゃるでしょう。

会計ソフトの更新費用を計上する場合にも正式に決められた勘定科目があるわけではありませんが、以下の勘定科目で仕訳するケースが一般的です。

- ・通信費(クラウド型の場合)

- ・消耗品費(インストール型の場合)

- ・支払手数料

- ・外注費

- ・諸会費

- ・雑費 など

Q2 会計ソフトの年会費の勘定科目は?

このようにお困りの方もいらっしゃるかもしれません。

クラウド型会計ソフトの費用を年単位で支払う場合にも、勘定科目を通信費にして口座から代金が引き落とされた日に処理しましょう。

Q3 会計ソフトは消費税込みの金額で記帳する?

このように税込みもしくは税抜きの金額どちらで計上するべきか迷う方もいらっしゃるでしょう。

消費税込みで処理するかどうかは、会社・事業ごとの経理の方法によって異なります。

会計ソフトの費用を計上する際にも、普段会社や事業で行っているルールに合わせて処理しましょう。

なお消費税込みの金額で記帳する方法を「税込経理」、消費税抜きの金額で記帳する方法を「税抜経理」といいます。

10.まとめ

会計ソフトを購入した際の勘定科目は法的に決められていませんが、一般的にはクラウド型の場合「通信費」、インストール型が他の場合「消耗品費」で記帳します。

なおインストール型の会計ソフトのみ、購入にかかった金額が10万円以上の場合には消耗品ではなく、無形固定資産として減価償却を行う必要があります。

勘定科目を「ソフトウェア」として取得したことを計上し、耐用年数に応じて年度末に減価償却します。

なおインストール型の会計ソフトの購入費用が10万円以上20万円未満だった場合には、一括償却資産として3年で損金を計上できることも可能です。

また中小企業者で30万円未満の会計ソフトを取得した場合は、その年に取得価額の全額を経費として計上できる少額減価償却の特例を適用できる可能性がありますよ。

クラウド型の会計ソフトは購入費用が10万円以上の場合でも無形固定資産にはならないため減価償却せず、全額通信費として計上しましょう。

【勘定科目の判断も簡単!おすすめの会計ソフト3選】

| 会計ソフト | 特長 |

|---|---|

|

スマートフォンアプリの操作性が抜群! 確定申告の書類作成から提出までスマホ一つで完結できる >>公式サイトはこちら |

|

25年連続売り上げ1位!王道中の王道 簿記の知識がなくても取引入力から確定申告まで完結できる >>公式サイトはこちら |

|

関連サービスとの連携が便利! バックオフィス業務をサポートする関連サービスも充実 >>公式サイトはこちら |