このようにファクタリングの契約について気になっている方もいらっしゃるでしょう。

ファクタリングの契約は、取引先に提供したサービス・商品の代金を受け取る権利である「売掛債権」を業者に買い取ってもらう売買契約です。

ファクタリングを申し込んだ利用者とファクタリング業者の二者、または売掛先を交えた三者の間で結ぶ契約です。

手数料率が適切か、契約期間が希望どおりかなど、契約では必ず確認すべき項目がいくつかあるので注意しましょう。

契約書の見方を知らないまま契約を進めてしまうと、認識のずれが生じてトラブルのもとになってしまいます。

そこで本記事では、ファクタリングの契約の流れや注意点、契約書でチェックすべき10のポイントなどについて徹底解説します。

【契約も安心!優良ファクタリング会社おすすめ5選】

| サービス名 | 入金スピード | 手数料 | 特徴 |

|---|---|---|---|

|

最短10分 | 10% |

業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 |

業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京・大阪・福岡近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 2〜12%程度 |

最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |

1.ファクタリング契約とは

ファクタリングの契約とは、会社や事業者が持つ「売掛債権(売掛金)」をファクタリング業者に買い取ってもらう売買契約です。

売掛債権という資産をファクタリング業者に譲渡するものであるため、売掛債権譲渡契約ともいいます。

業者に売掛債権を買い取ってもらうことで本来、売掛金が入金される予定の日より前に現金を手にすることができます。

そのためファクタリングは資金を調達できる手段ではありますが、お金を借りる「金銭消費貸借契約(金消契約)」と全く別の性質を持った契約です。

しかしファクタリングの契約には、以下のような大事な役割があります。

- ・取引時に起こり得るトラブルを回避する

- ・ファクタリング業者のふりをする悪質業者を見分ける など

口頭のみで取引を行った場合、後々納得のいかない点や不利な点が発覚しても証明する術がなく、泣き寝入りすることになるかもしれません。

またファクタリングと称していわゆるヤミ金融業者がサービスを提供しています。

契約内容をきちんと確認せずに誤って利用してしまうと、法外の手数料を請求される恐れもあります。

そういったトラブルや違法な取引に巻き込まれないためにもファクタリングの契約は締結する必要があるといえるでしょう。

2.ファクタリングの契約方式は2つ

ファクタリングには「二者間ファクタリング」と「三者間ファクタリング」と呼ばれる二つの契約方式があります。

どちらの方式で契約するかによって、手続きの流れや注意点などが異なりますよ。

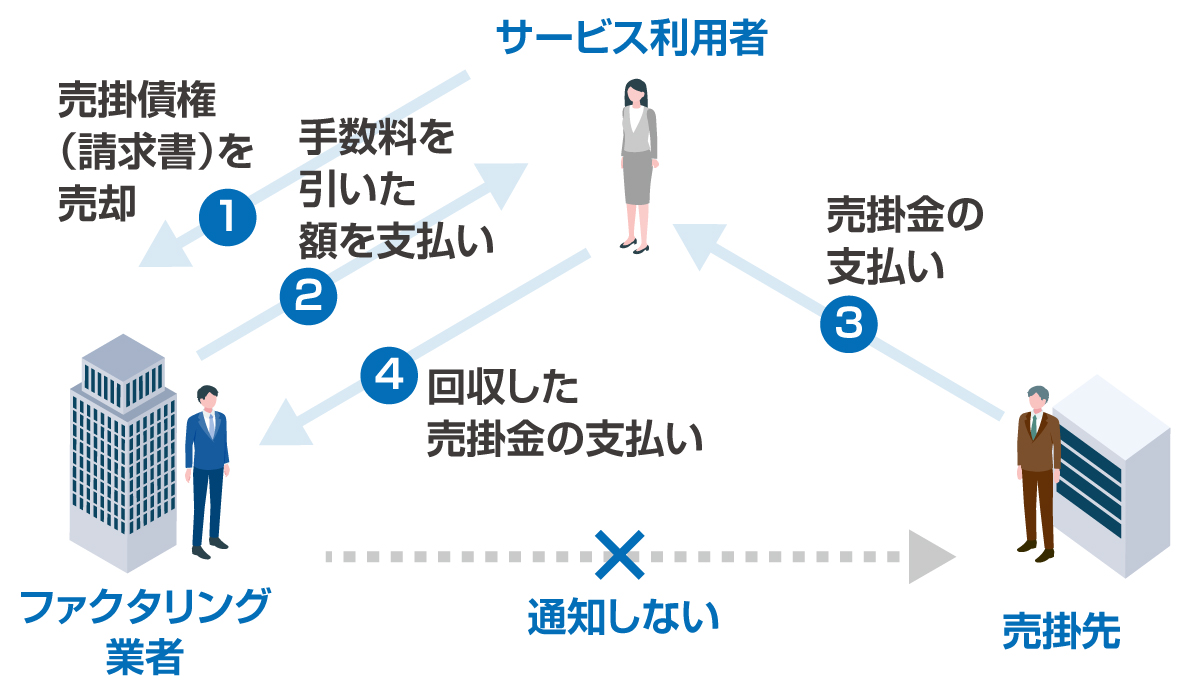

2-1.二者間ファクタリング

二者間ファクタリングという契約方式は、ファクタリングの利用者とファクタリング業者の二者のみで行う取引です。

二者間ファクタリングでは売掛債権を現金化することについて、売掛先から承諾を得ずに取引を進めます。

そのため手続きがスピーディーで、最短即日に資金を調達できます。

なお以下の図にあるとおり、売掛債権を現金化した後は、ファクタリングの利用者が売掛先から売掛金を回収してファクタリング業者に渡します。

【二者間ファクタリングの契約】

二者間ファクタリングは、取引先に内緒で資金を調達したい方、早急に資金が必要な方に適した契約方式です。

なおファクタリング利用者にとって手間の少ない契約方式ですが、三者間ファクタリングよりも手数料が高めに設定される傾向にあるので注意しましょう。

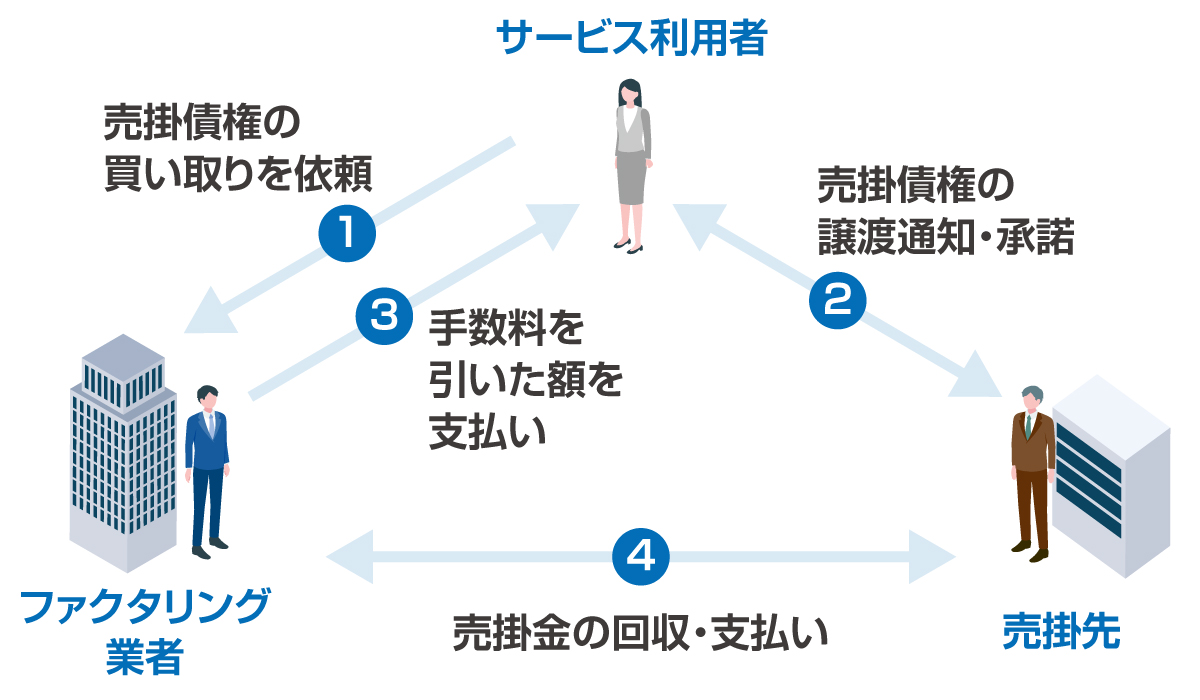

2-2.三者間ファクタリング

三者間ファクタリングという契約方式は、ファクタリングの利用者とファクタリング業者に加え、売掛先を交えて行う取引です。

三者間ファクタリングでは売掛債権を売却するに当たり、売掛先に通知する必要があります。

以下のように売掛先の許可を得て初めて売掛債権を現金化できるので、二者間ファクタリングよりも手続きに時間を要します。

【三者間ファクタリングの契約】

売掛債権をファクタリング業者に譲渡した後は、売掛先から直接業者に売掛金が支払われるため、ファクタリングの利用者は特別な対応が不要です。

契約完了までに数日~数週間要しますが、手数料が二者間ファクタリングよりも割安な傾向にあります。

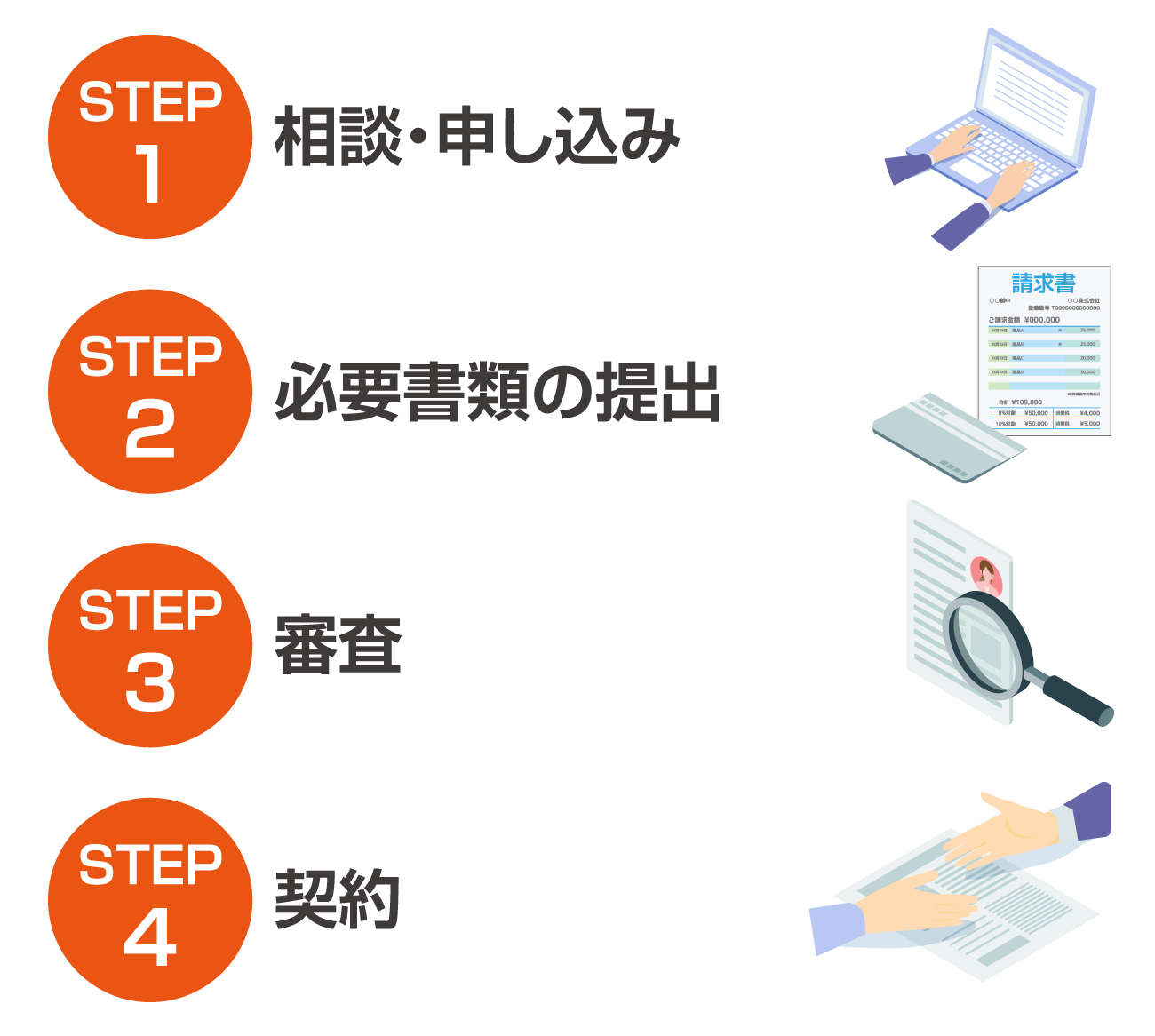

3.ファクタリングで契約を結ぶ流れ

不備なくファクタリングの契約を進めるためにも事前に流れを把握しておきたいところです。

ここからはファクタリングの契約に至る流れをご紹介します。

【ファクタリングで契約を結ぶ流れ】

STEP1 相談・申し込み

まずはファクタリングサービスを選び、問い合わせましょう。

ファクタリング業者によって、利用対象者や買い取ってもらえる売掛債権の金額、手数料、資金を調達できるまでのスピードなど特徴が異なります。

ご自身の状況に合っていないサービスに申し込んでもそもそも利用ができないので、各業者の利用条件を確認しておくことが大事ですよ。

すぐに申し込んでも問題ありませんが、「いきなり申し込むのは不安……」といった方は相談から行うことも可能です。

なお相談・申し込みの方法は業者ごとに異なりますが、以下のような手段があります。

【ファクタリングの相談・申し込みの方法】

| メリット | デメリット | |

|---|---|---|

| オンライン | ・全国どこでもすぐに申し込める ・手続きがスピーディー ・営業時間外でも申し込める場合がある |

PCやスマートフォンの操作スキルが必要 |

| 電話 | ・全国どこでもすぐに申し込める ・質問・相談がしやすい |

営業時間外は問い合わせ不可 |

| 窓口 | ・質問・相談がしやすい ・運営会社やスタッフの雰囲気が分かる |

・営業時間外は問い合わせ不可 ・日程調整が必要 ・訪問する場合の交通費、スタッフに出張してもらう場合の出張費がかかる |

| 郵送 | 全国どこでも申し込める | ・時間がかかる可能性がある ・不備があると手間がかかる ・書類の印刷費用、郵送費用がかかる |

忙しい方やコストを節約したい方には、オンラインでの申し込みがおすすめです。

話を詳しく聞きたい、スタッフの対応が気になるといった方は窓口や電話での問い合わせが向いているといえるでしょう。

「希望する方法で問い合わせを受け付けているか」という基準でサービスを選ぶのも手ですね。

STEP2 必要書類の提出

ファクタリングサービスに申し込んだら、審査のために必要な書類を提出します。

どういった書類が必要か各業者の公式サイトや電話で事前に確認しておきましょう。

- ・本人確認書類

- ・売掛債権を確認できる書類(請求書、契約書、納品書など)

- ・売掛先から入金された履歴を確認できる書類(通帳の原本またはコピー)

- ・決算書、または確定申告書

- ・印鑑証明書

- ・登記簿謄本(法人の場合)

以上はあくまで必要書類の例であり、実際に提出を求められる書類はサービスごとに異なります。

特にオンラインで取引が完結するサービスの場合、提出書類が少ない場合が多いので準備に手間をかけたくない方におすすめですよ。

STEP3 審査

必要書類を提出したら、書類をもとに審査が行われます。

審査基準は主に「信用できる売掛先か」「売掛債権のお金がきちんと支払われるか」といった内容です。

そのため不備なく書類を準備し、売掛先や売掛債権の信頼性を証明できれば、審査に通過できる可能性が高いといえますよ。

なおファクタリングサービスのなかには、書類審査の他に面談やヒアリングを行うところもあります。

面談やヒアリングがある場合は以下の内容を聞かれる可能性があるので、答えられるように準備しておきましょう。

- ・自社・売掛先の事業内容や取引状況

- ・ファクタリングを利用する理由 など

STEP4 契約

審査に無事通ったら契約に進みます。

契約を結ぶ前には必ず契約書の文言を隅々まで確認し、分からない点があれば担当者に質問することが重要です。

優良な業者であれば、初心者にも分かりやすい言葉で丁寧に説明してくれるはずです。

ファクタリングの契約書で確認すべき項目は、こちらをご参照ください。

オンラインでの手続きでは電子データ、対面での手続きでは書面で契約書の控えが発行されることが一般的なので、受け取るようにしましょう。

4.ファクタリングの契約書の見方

法的効力のある契約書かどうかを確認するために具体的な記載内容が知りたいという方もいらっしゃるでしょう。

そこで本章ではファクタリングの契約で扱う以下の二つの契約書について、詳しく解説します。

4-1.売掛債権譲渡契約書

二者間ファクタリング・三者間ファクタリングでは、「売掛債権譲渡契約書」を発行することが一般的です。

売掛債権譲渡契約書は元々、売掛債権を持っていた債権者から第三者に債権を移転することを契約する書類です。

以下が国税庁の公式サイトにて公開されている売掛債権譲渡契約書のテンプレートです。

【売掛債権譲渡契約書の雛形】

- ・譲渡する売掛債権がどういった債権か

- ・売掛債権を譲渡することを売掛先に通知するか

- ・どういった条件で契約が解除されるか

- ・契約違反があった場合に損害賠償や違約金をどうするか

- ・どういった条件で契約が完了するか

ただし実際には、以上の他にもさまざまな項目が記載されることがあります。

4-2.業務委託契約書

二者間ファクタリングで契約する場合には、「業務委託契約書」についても押さえておきたいところです。

業務委託契約書とは、発注者から依頼された業務を遂行することを取り決める契約書です。

二者間ファクタリングではファクタリングの利用を売掛先に知らせないため、仕組み上、売掛先から直接ファクタリング業者に売掛金を支払ってもらうことができません。

そのためファクタリングの利用者自身が売掛金を回収する必要があります。

こういった事情から、二者間ファクタリングでは業務委託契約を結ぶことが一般的です。

業務委託契約書には以下の内容が記載されます。

- ・委託される業務の内容

- ・業務の契約期間

- ・委託料

- ・再委託に関する内容

- ・秘密情報の保持に関する内容

- ・反社会的勢力の排除に関する内容

- ・契約の解除の条件

- ・損害賠償に関する内容

- ・管轄の裁判所 など

なお業務委託契約は民法上に規定のある契約ではないため、契約内容は当事者間で自由に決めることができます。

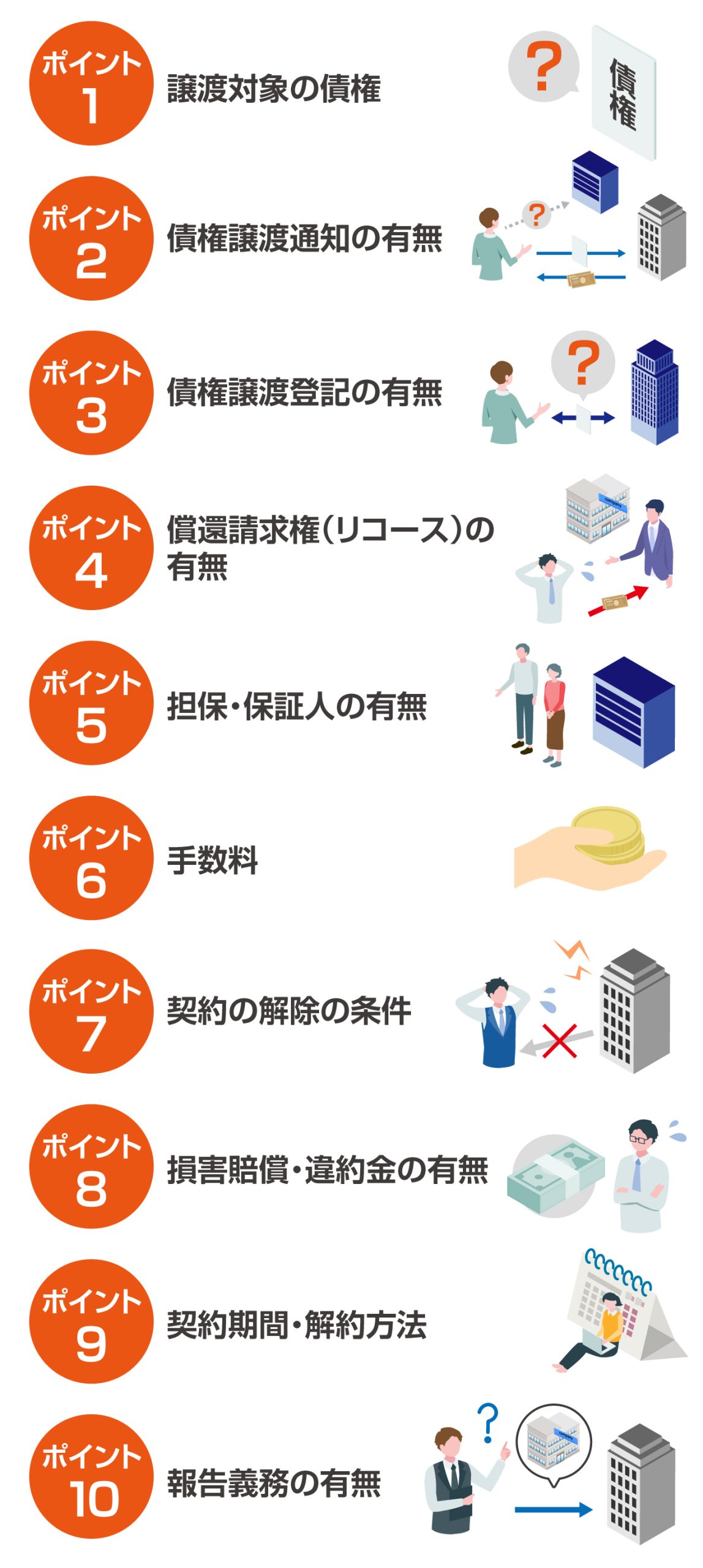

5.ファクタリングの契約書で確認すべき10のポイント

ファクタリングの契約書で何を確認すれば良いのか分からず、疑問や不安をお待ちの方は多くいらっしゃるでしょう。

契約書を注意深く見ておかなければ、後々思わぬトラブルを招く恐れがありますよ。

ファクタリングの契約書でチェックすべき以下の10のポイントについて事前に確認し、理解しておきましょう。

【ファクタリングの契約書で確認すべき10のポイント】

ポイント1 譲渡対象の債権

まずは売却する売掛債権の情報がきちんと記載されているかをチェックしましょう。

「どこの取引先に対して販売した商品の代金なのか」「いつ販売した商品の代金なのか」、「売掛金がいくらなのか」などが契約書に明記されます。

細かな誤りでも後々、トラブルにつながる可能性は否定できません。

そのため売掛先の名称や商品・サービスを販売した日付、売掛金の金額が誤りなく記載されているか、しっかり確認しておきたいところです。

ポイント2 債権譲渡通知の有無

売掛先に「債権譲渡通知」を行う契約かどうかを確認しましょう。

債権譲渡通知とは、売掛債権をファクタリング業者に売却する旨を売掛先に知らせることです。

三者間ファクタリングの場合は売掛債権の譲渡について売掛先の許可が必要なので、契約書に債権譲渡通知の項目が含まれています。

一方、二者間ファクタリングの場合は売掛先からの承諾が不要なので債権譲渡通知の項目がないことが一般的です。

万一、二者間ファクタリングの契約であるにもかかわらず債権譲渡通知の項目がある場合は業者に理由を確認しましょう。

ポイント3 債権譲渡登記の有無

「債権譲渡登記」を行う必要があるかどうかもチェックしましょう。

債権譲渡登記とは、債権の譲渡が行われたことを公にするために債権譲渡登記所に登記をする法制度のことです。

債権譲渡登記をすることでファクタリング業者は、買い取った売掛債権の代金を受け取る権利があることを第三者に証明できるため、利用者による「二重譲渡」を防止できます。

債権譲渡登記のある契約は、ファクタリング業者のリスクを下げられるため手数料率が低い傾向にあります。

一方で、債権譲渡登記をすると債権の譲渡を行ったことが公示されるため、二者間ファクタリングをしても取引先に知られてしまう恐れがあります。

また、債権譲渡登記をすると登録免許税7,500円、必要に応じて司法書士への報酬数万~10万円程度の費用がかかります。

債権譲渡登記を必須としているファクタリング業者もありますが、そうでない業者もあります。

ポイント4 償還請求権(リコース)の有無

「償還請求権(リコース)」のない契約であることをきちんと確認しましょう。

ファクタリングにおける償還請求権とは、ファクタリング業者が買い取った売掛債権の代金を売掛先の倒産などの理由で回収できなかった場合、ファクタリングの利用者に支払いを請求できる権利です。

ファクタリングの契約は償還請求権のない「ノンリコースファクタリング」が一般的です。

売掛金を回収できなかったとしても、利用者に賠償責任はありません。

しかし、償還請求権のあるサービスを提供する業者も存在しているので注意が必要です。

万が一貸し倒れという事態に陥ってしまった場合、償還請求権の有無は大きな違いなので必ず確認しておきましょう。

ポイント5 担保・保証人の有無

ファクタリングは借り入れではないので、担保や保証人の用意が不要です。

そのため、契約書に担保や連帯保証人についての記載がある場合は注意しましょう。

もし記載に気付かずに押印してしまったら、売掛先が倒産した場合のリスクを連帯保証人が負うことになってしまう可能性もあります。

担保設定条項が盛り込まれている場合は削除を求めましょう。

ポイント6 手数料

ファクタリングを利用する際には手数料をファクタリング業者に支払います。

ファクタリングの手数料は利用するサービスごとに異なるため、きちんと明記されていることを確認する必要があります。

手数料を契約書に記載せず、内容が曖昧なまま契約を締結させようとする業者は、悪質な業者の可能性が高いので注意しましょう。

また一部のファクタリングサービスでは、手数料以外に以下のような諸費用がかかることもあります。

- ・売却代金の振込手数料

- ・債権譲渡登記の費用

- ・印紙代

- ・対面で契約する場合のスタッフの出張費用 など

以上の費用は手数料に含まれていることもあれば、別で請求されるケースもありますよ。

そのため「手数料の内訳がどうなっているのか」「手数料と別途でかかる費用はないか」といった点も確認しておきたいところです。

ポイント7 契約の解除の条件

契約期間中に「重大な契約違反」があった場合、ファクタリングの契約は解除されます。

契約が解除されると、売掛債権を売却して得た代金を返却しなければなりません。

そのためどのような条件で重大な契約違反と見なされるのかを事前に確かめておきましょう。

ポイント8 損害賠償・違約金の有無

契約書に明記されている義務を果たさなかった場合に損害賠償や違約金を求められるケースがあります。

義務と見なされる範囲があまりにも広い場合や、違約金の額が高過ぎる場合は内容の見直しを求めることが大切です。

自分にとって不利な条件が覆らない場合は契約の取りやめも視野に入れましょう。

ポイント9 契約期間・解約方法

ファクタリングは売掛債権の売買契約なので、通常1回で終了する契約です。

ファクタリング業者が売掛債権の代金を回収した時点で、契約が完了します。

しかし悪質な業者の場合、契約期間を設定して自動で契約が更新されるようにし、毎月手数料を請求するといった手口を使っているので注意しましょう。

資金調達方法として定期的にファクタリングを利用する場合であれば、優良な業者でも一定の契約期間を設定することもありますが、その場合は以下の点をチェックしましょう。

- ・希望と異なる契約期間になっていないか

- ・解約できない契約になっていないか

- ・どのようにすれば解約できるのか

ポイント10 報告義務の有無

売掛先に何らかの動きがあったとき、ファクタリング業者に報告する義務が記載されている場合があります。

もし報告義務が明記されており、売掛先の不穏な動きを報告せずにファクタリング業者が損害を被った場合、利用者が損害賠償を求められる可能性もあります。

契約時には報告義務の有無と、あるとすればどのような場合に報告しなければならないのかについて確認しておきましょう。

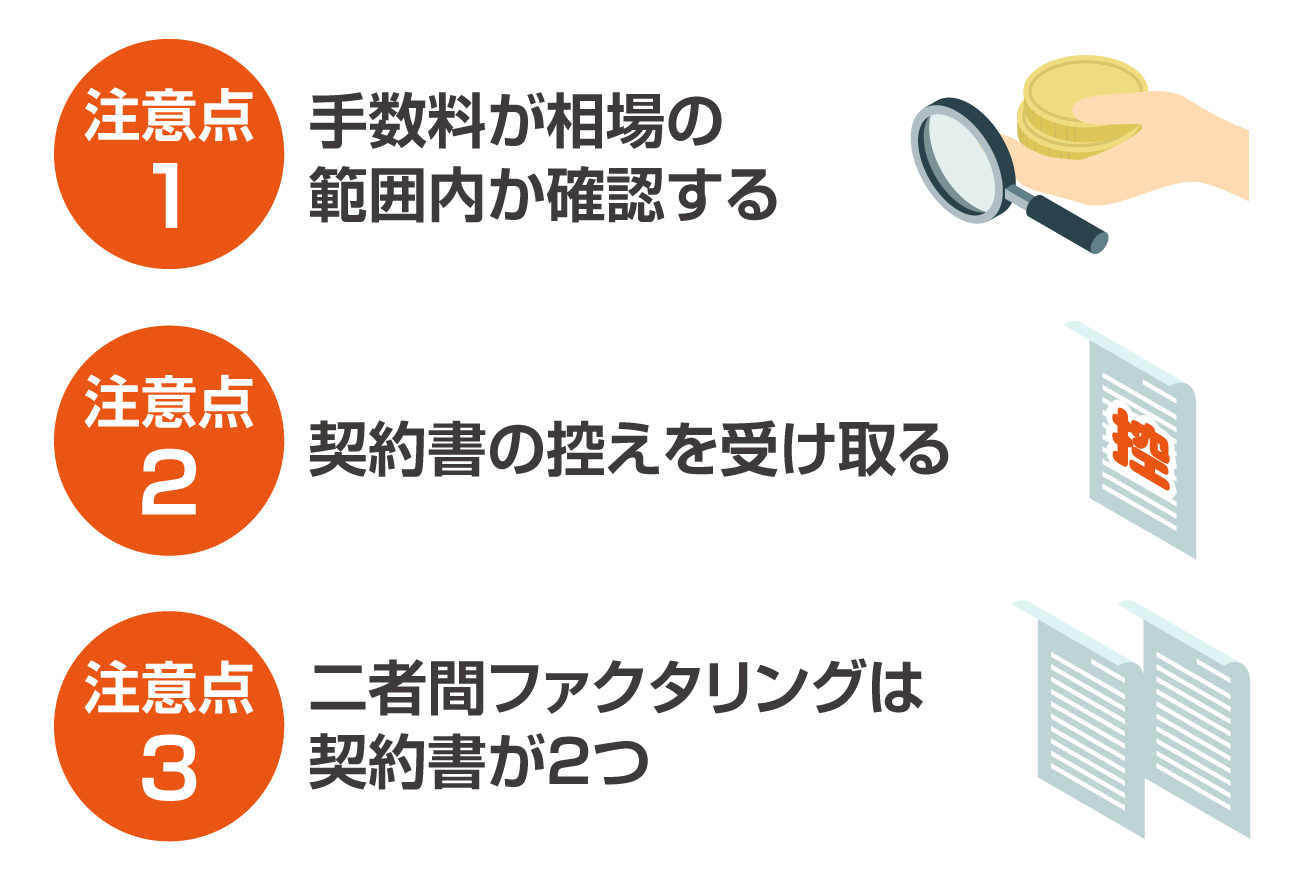

6.ファクタリングの契約時の注意点

実際に契約する際の注意点についても気になるところですよね。

そこで本章では、契約をするときに押さえておきたい三つの注意点を解説します。

【ファクタリングの契約時の注意点】

注意点1 手数料が相場の範囲内か確認する

ファクタリングの手数料は一律でなく、売掛先の信用度や、売掛債権の支払い期限、取引の実績などの要素によって決められることが一般的です。

そのため提示されるファクタリングの手数料率が適切かどうかを吟味しましょう。

ファクタリングの手数料の相場は、二者間ファクタリングの場合で8〜18%程度、三者間ファクタリングで2〜9%程度です。

手数料が相場を大幅に上回っている場合は、担当者に説明を求めましょう。

納得のいく回答を得られなければ、悪質な業者の可能性が高いといえます。

注意点2 契約書の控えを受け取る

ファクタリングの契約を行う際に忘れてはならないのは、契約書の控えをもらうことです。

残念ながら、ファクタリング業者をかたって違法な貸し付けを行う悪質な業者が存在しています。

ファクタリングを装う「偽装ファクタリング」のトラブルも実際に報告されています。

トラブルを予防するためにも、万一トラブルに巻き込まれてしまったときの証拠としても、契約書の控えを受け取り保管しましょう。

注意点3 二者間ファクタリングは契約書が2つ

二者間ファクタリングで契約する場合には、必ず二つの契約書を受け取りましょう。

三者間ファクタリングの場合は売掛債権譲渡契約書のみで良いとされていますが、二者間ファクタリングの場合は売掛債権譲渡契約書に加え、業務委託契約書も必要です。

業務委託契約書は、業務の受注者が業務の発注者から委託された業務を遂行することを約束する契約書です。

二者間ファクタリングでは売掛先に内緒で取引するため、ファクタリングの利用者がファクタリング業者に代わって売掛金を売掛先から回収する必要があります。

そのためファクタリング業者がファクタリングの利用者に売掛金の回収業務を委託する形式であることから、「業務委託契約」の締結も必要です。

7.契約も安心!おすすめの優良ファクタリング業者

数多くあるファクタリング業者のなかから、優良な業者を自力で見つけるのは大変ですよね。

ここからは、優良ファクタリング業者のうち厳選した5社をご紹介します。

【契約も安心!おすすめのファクタリング業者5選】

| サービス名 | 手数料 | 入金のスピード | 取引できる売掛債権の金額 | 取引形態 | 法人の利用 | 個人の利用 |

|---|---|---|---|---|---|---|

| ペイトナーファクタリング | 二者間:10% | 最短10分 | 1万~100万円(初回利用時は25万円まで) | オンライン | 〇 | 〇 |

| QuQuMo | 二者間:1%~ | 最短2時間 | 下限記載なし・上限なし | オンライン | 〇 | 〇 |

| ベストファクター | 二者間:5%〜 三者間:2%〜 |

最短即日 | 30万~1億円(売掛先の規模・継続的な取引年数などを考慮して1億円以上の債権を買い取ることも可能) | 対面 | 〇 | 〇 |

| ビートレーディング | 二者間:4~12%程度 三者間:2~9%程度 |

最短2時間 | 無制限(買い取り実績:1万~7億円) | ・オンライン ・対面 |

〇 | 〇 |

| 日本中小企業金融サポート機構 | 二者間・三者間:1.5%~ | 最短3時間 | 無制限 | ・オンライン ・対面 ・郵送 |

〇 | 〇 |

おすすめ1 ペイトナーファクタリング

| 手数料 | 二者間:10% |

|---|---|

| 入金までのスピード | 最短10分 |

| 取引できる売掛債権の金額 | 1万~100万円(初回利用時は25万円まで) |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細(直近3カ月程度) ※2回目以降の利用時には請求書のみの提出で良い |

| 運営会社 | ペイトナー株式会社(旧yup株式会社) |

ペイトナーファクタリング(旧yup先払い)は累計申請件数が20万件を突破しており、最短10分という凄まじい速さで資金を調達できるファクタリングサービスです。

会社経営者の方も利用できますが、個人事業主・フリーランス向けをうたっており、1万円という少額の請求書でも現金化しているのが大きな特徴です。

面談不要の二者間ファクタリングで、メールや電話での業者とのやりとりもないので手軽にオンラインで契約したい方にぴったりですよ。

また利用手数料が一律10%であり、手数料以外にかかる費用がないと明言しています。

契約内容については公式サイトにて細かく記載されており、事前に確認した上で利用できますよ。

おすすめ2 QuQuMo

| 手数料 | 二者間:1%~ |

|---|---|

| 入金までのスピード | 最短2時間 |

| 取引できる売掛債権の金額 | 下限記載なし・上限なし |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・本人確認書類(運転免許証またはパスポートなど) ・保有する全銀行口座の直近3カ月分の入出金明細 ・請求書(個人事業主の場合、開業届または青色、白色の確定申告書一式と健康保険証を提出する) |

| 運営会社 | 株式会社アクティブサポート |

QuQuMo(ククモ)は、少額・多額の売掛債権をオンラインで現金化できるファクタリングサービスです。

場合によっては電話でのヒアリングが行われますが、基本的には面談がなく、最短2時間で資金を手にできる二者間ファクタリングです。

専用ページで必要書類をアップロードし、審査に通過すると契約内容が提示され、同意すれば契約が締結します。

電子契約サービス業界のシェアトップの「クラウドサイン」を採用しているので、安心のセキュリティー体制で契約できます。

なお手数料が1%~と低めですが、上限率が明記されていないので、契約時には提示される費用をしっかり確認しましょう。

おすすめ3 ベストファクター

| 手数料 | 二者間:5%~ 三者間:2%~ |

|---|---|

| 入金までのスピード | 最短即日 |

| 取引できる売掛債権の金額 | 30万~1億円(売掛先の規模・継続的な取引年数などを考慮して1億円以上の債権を買い取ることも可能) |

| 取引形態 | 対面 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・本人確認書類 ・入出金の通帳(Web通帳を含む) ・請求書や見積書、基本契約書などの取引先との契約関連書類 |

| 運営会社 | 株式会社アレシア |

ベストファクターは柔軟な審査を行っており、売掛債権の平均買い取り率が92.2%と高い点が特徴のファクタリングサービスです。

利用者の社歴・事業歴や負債額、経営状態などを問わず利用を受け付けているので、スタートアップやベンチャー企業、個人事業主、フリーランスでも利用しやすいといえます。

また対応する売掛債権の金額が30万~1億円なので、大口の売掛債権をお持ちの方にも適しています。

二者間ファクタリングだけでなく、三者間ファクタリングを扱っており、かかるコストを抑えたい方に向いているといえるでしょう。

契約の際には面談が必須なので、東京都の本社または大阪府・福岡県の支社を訪問するか、担当者に出張してもらいましょう。

おすすめ4 ビートレーディング

| 手数料 | 二者間:4~12%程度 三者間:2~9%程度 |

|---|---|

| 入金までのスピード | 最短2時間 |

| 取引できる売掛債権の金額 | 無制限(買い取り実績:1万~7億円) |

| 取引形態 | オンライン、対面、郵送 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先からの入金が確認できる通帳のコピー(2カ月分) ・売掛債権に関する資料(請求書や注文書など) |

| 運営会社 | 株式会社ビートレーディング |

ビートレーディングはこれまでの取引社数が5万8,000社以上(2024年3月時点)と豊富な実績を積み上げているファクタリングサービスです。

対面での契約も可能ですが、オンラインで手続きを完結することもできるため、最短2時間で売掛債権が現金化されます。

オンラインの手続きであれば、必要書類が「債権に関する書類」と「通帳のコピー」の2点のみと少ないことも魅力です。

また二者間ファクタリングだけでなく三者間ファクタリングでの取引が可能で、状況に応じてお好きな方法で契約できます。

取り扱っている売掛債権の金額が無制限なので、小口や大口の売掛債権を現金化したい方にぴったりですよ。

おすすめ5 日本中小企業金融サポート機構

| 手数料 | 二者間・三者間:1.5%〜 |

|---|---|

| 入金までのスピード | 最短3時間 |

| 取引できる売掛債権の金額 | 無制限 |

| 取引形態 | オンライン、対面、郵送 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛金に関する資料 ・通帳3カ月分(表紙付き) |

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 |

日本中小企業金融サポート機構は手数料1.5%~で資金調達が可能なファクタリングを提供する経営革新等支援機関です。

経営革新等支援機関は中小企業経営力強化支援法に基づいて、国が認定している機関なので、安心感があるといえるでしょう。

対面だけでなく、オンラインで手続きを完結することも可能で、最短3時間で資金を調達できます。

二者間ファクタリングと三者間ファクタリングの両方を扱っているので、状況に合わせた方法で契約できますよ。

また扱う売掛債権の金額に制限がなく、実際に3万~2億円の売掛債権を買い取った実績があるので、小口・大口の請求書をお持ちの方にぴったりです。

さらに必要書類が2点と少なく、書類の提出後、最短30分で審査結果を提示してもらえるのも魅力です。

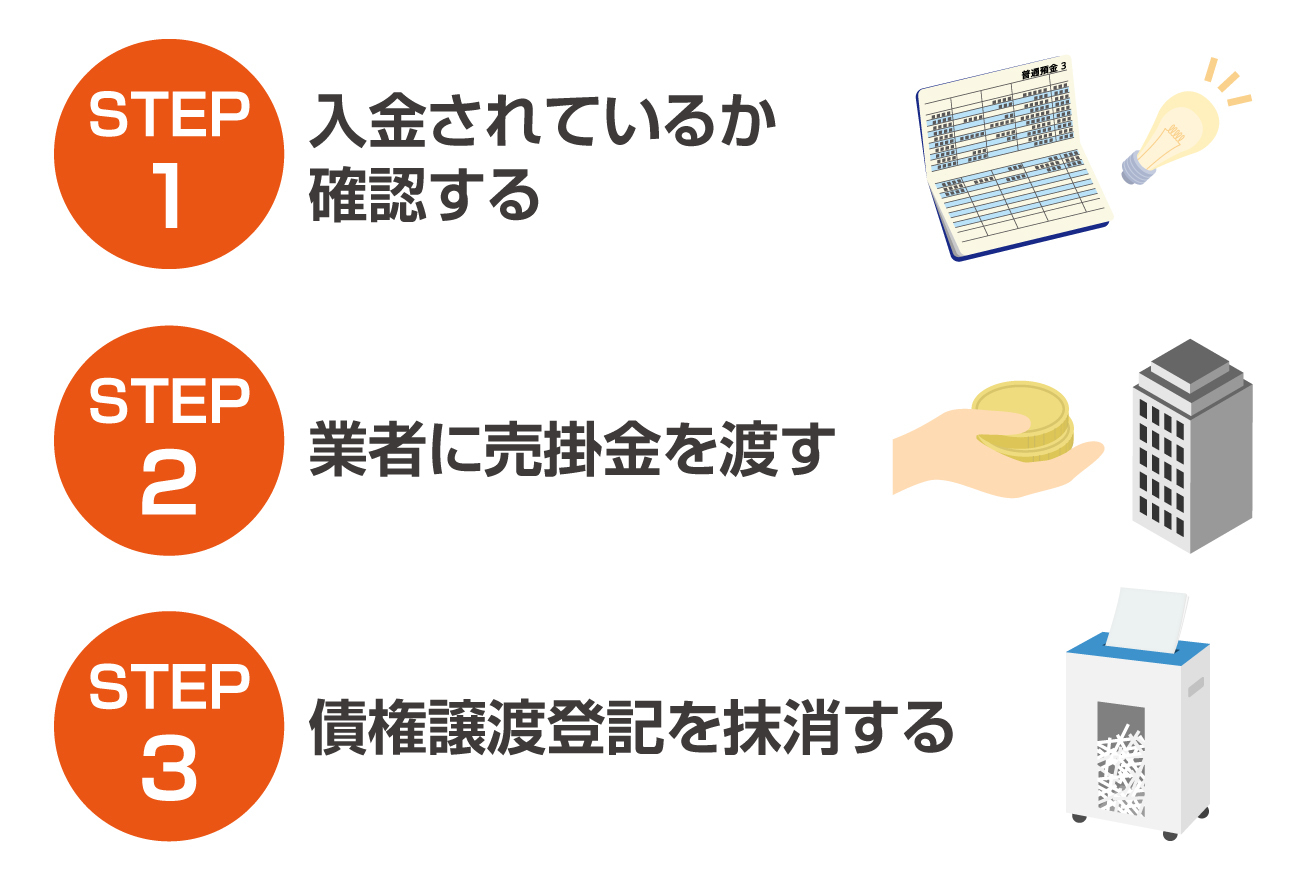

8.ファクタリングで契約した後の流れ

このようにファクタリングの契約後の対応が気になっている方もいらっしゃるでしょう。

ファクタリングで契約を結んだ後にもいくつか行うべきことがあります。

契約締結後は、以下の流れで対応を行いましょう。

【ファクタリングで契約した後の流れ】

STEP1 入金されているか確認する

ファクタリングの契約を結んだら、ファクタリング業者から売掛債権の売却代金が口座に振り込まれます。

契約時に提示された金額がきちんと入金されているかを確認しましょう。

入金されていなかったり、異なる金額が振り込まれていたりした場合は直ちにファクタリング業者に連絡し、対応し直してもらう必要があります。

なお契約の完了から入金までにかかる時間は、業者ごとに異なります。

STEP2 業者に売掛金を渡す

二者間ファクタリングで取引した場合は、売掛先から売掛金を回収して、ファクタリング業者に渡す必要があります。

ファクタリングで資金を調達できたからといって、売掛先からの入金日を忘れることのないようにしましょう。

万一売却した売掛債権の売掛金を受け取り、そのお金をファクタリング業者に渡さなかった場合は債務不履行になります。

横領罪に問われる恐れもあるので、必ず売掛金はファクタリング業者に渡しましょう。

STEP3 債権譲渡登記を抹消する

二者間ファクタリングを利用し、かつ債権譲渡登記を行った場合には債権譲渡登記記録を抹消しなければなりません。

債権譲渡登記記録のあるまま他のファクタリングサービスを利用すると、二重譲渡と見なされる恐れがあるのです。

債権譲渡登記記録を抹消するためには費用がかかりますが、たとえ面倒でも避けてはならない手続きです。

9.まとめ

ファクタリングの契約は、サービス・商品の代金を受け取る権利である売掛債権をファクタリング業者に買い取ってもらう売買契約です。

借り入れとは異なる売買取引ではありますが、トラブルを未然に防ぐためにきちんと契約を結ぶ必要があります。

契約書では以下の内容を入念に確認しましょう。

- ・譲渡対象の債権

- ・債権譲渡通知の有無

- ・債権譲渡登記の有無

- ・償還請求権(リコース)の有無

- ・担保・保証人の有無

- ・手数料

- ・契約の解除の条件

- ・損害賠償・違約金の有無

- ・契約期間・解約方法

- ・報告義務の有無

契約書の内容に不明な点があった場合は、ファクタリング業者に尋ねて明確にしておくことが大切です。

不明点を聞いても説明が曖昧だったり、契約書の控えの発行を頼んでも応じてくれなかったりする場合は、ファクタリング業者を装う悪質な業者の可能性が高いといえます。

【契約も安心!優良ファクタリング会社おすすめ5選】

| サービス名 | 入金スピード | 手数料 | 特徴 |

|---|---|---|---|

|

最短10分 | 10% |

業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 |

業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京・大阪・福岡近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 2〜12%程度 |

最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |