法人カードの申し込みを検討しており、このようにお悩みの方もいらっしゃるのではないでしょうか。

法人カードとは法人や個人事業主向けのクレジットカードをいいます。

一般的なクレジットカードとは違い、支払口座に法人口座を指定したり、従業員カードを追加したりすることができます。

法人経営者や個人事業主など、事業を営んでいる方なら持っておくべきアイテムといえるでしょう。

この記事では数ある法人カードのなかから厳選したおすすめの10枚をご紹介する他、法人カードのメリットやカードを選ぶ際のコツも解説します。

ご自身の事業に合った法人カードがきっと見つかりますよ。

| カード名 | 年会費(税込) | ポイント還元率 | こんな人におすすめ |

|---|---|---|---|

| 三井住友カード ビジネスオーナーズ |

永年無料 | 0.5% | ・年会費無料で法人カードを利用したい方 ・分割払いやリボ払いを利用したい方 |

| JCB法人カード(一般) |

初年度無料 2年目以降は1,375円 |

0.1% ※1ポイント当たり最大5円 |

・会計処理を効率的に行いたい方 ・出張が多い方 |

| 三井住友カード ビジネスオーナーズ ゴールド |

5,500円 ※年間100万円以上利用で翌年以降年会費無料 |

0.5% | ・ローコストでゴールドカードを作りたい方 ・分割払いやリボ払いを利用したい方 |

- 1 1.おすすめの法人カード10選

- 1.1 おすすめ1 三井住友カード ビジネスオーナーズ

- 1.2 おすすめ2 JCB法人カード(一般)

- 1.3 おすすめ3 三井住友カード ビジネスオーナーズ ゴールド

- 1.4 おすすめ4 セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

- 1.5 おすすめ5 NTTファイナンス Bizカード レギュラー

- 1.6 おすすめ6 セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

- 1.7 おすすめ7 JCB Biz ONE

- 1.8 おすすめ8 ライフカードビジネスライトプラス(スタンダード)

- 1.9 おすすめ9 JCBプラチナ法人カード

- 1.10 おすすめ10 三井住友ビジネスカード for Owners(プラチナ)

- 2 2.法人カードとは

- 3 3.法人カードの6つのメリット

- 4 4.法人カードの3つの注意点

- 5 5.失敗しない!法人カード選びのコツ

- 6 6.まとめ

1.おすすめの法人カード10選

どのような法人カードがあるのか、どのカードがおすすめかなのか知りたいという方も多くいらっしゃるでしょう。

そこでこの章では、おすすめの法人カードを10種厳選し、基本情報から業務に役立つサービスまで詳しくご紹介します。

| カード名 | 支払口座 | ポイント還元率 | 年会費(税込) | 従業員カードの年会費(税込) | ETCカードの年会費(税込) | 利用可能額 | 国際ブランド | 付帯保険 |

|---|---|---|---|---|---|---|---|---|

| 三井住友カード ビジネスオーナーズ |

法人名義口座 個人名義口座 |

0.5% | 永年無料 | 永年無料 | 初年度無料 ※2年目以降は前年度に一度もETCカードを利用しなかった場合に限り年会費550円が発生する |

500万円 | Visa、Mastercard | 海外旅行傷害保険(最高2,000万円) ※他の保険に切り替えることも可能 |

| JCB法人カード(一般) |

法人名義口座 個人名義口座 |

0.1% ※1ポイント当たり最大5円 |

初年度無料 2年目以降は1,375円 |

初年度無料 2年目以降は1,375円 |

無料 | – | JCB | ・海外旅行傷害保険(最高3,000万円)利用付帯 ・国内旅行傷害保険(最高3,000万円)利用付帯 ・ショッピングガード保険(最高100万円、海外のみ) ・サイバーリスク保険(50万円) |

| 三井住友カード ビジネスオーナーズ ゴールド |

法人名義口座 個人名義口座 |

0.5% ※200円につき1ポイント付与 |

5,500円 ※年間100万円以上利用で翌年以降年会費無料 |

永年無料 | 初年度無料 ※2年目以降は前年度に一度もETCカードを利用しなかった場合に限り年会費550円が発生する |

500万円 | Visa、Mastercard | ・海外旅行傷害保険(最高2,000万円) ・国内旅行傷害保険(最高2,000万円) ・ショッピング補償(年間300万円まで) ※海外・国内旅行傷害保険は他の保険に切り替えることも可能 |

| セゾンコバルト・ビジネス・アメリカン・エキスプレスカード |

法人名義口座 個人名義口座 |

0.1% ※1ポイント当たり最大5円 |

永年無料 | 永年無料 | 永年無料 ※5枚まで |

記載なし ※審査結果によって設定される |

アメリカン・エキスプレス | なし |

| NTTファイナンスBizカード レギュラー | 法人名義口座 | 1.0% | 永年無料 | 永年無料 | 550円 | 80万円 | Visa | ・海外旅行傷害保険(最高2,000万円) ・国内旅行傷害保険(最高2,000万円) ・ショッピング保険(年間100万円まで) ・ネット予約キャンセル補償サービス ・倍増TOWN安心サービス ・カード盗難保険 |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード |

法人名義口座 個人名義口座 |

0.1% ※1ポイント当たり最大5円 |

初年度無料 2年目以降は22,000円 ※年間200万円以上利用で翌年の年会費11,000円 |

3,300円 | 永年無料 ※5枚まで |

記載なし | アメリカン・エキスプレス | ・海外旅行傷害保険(最高1億円) ・国内旅行傷害保険(最高5,000万円) ・ショッピング安心保険(年間最高300万円) ・オンラインプロテクション |

| JCB Biz ONE |

法人名義口座 個人名義口座 |

1.0% ※JCBプレモカード OkiDokiチャージに交換した場合 |

永年無料 | 追加不可 | 永年無料 | – | JCB | – |

| ライフカードビジネスライトプラス(スタンダード) |

法人名義口座 個人名義口座 |

0.5% | 永年無料 | 永年無料 | 初年度無料 2年目以降は1,100円(税込) ※1枚まで |

500万円 | Visa、Mastercard、JCB | なし |

| JCBプラチナ法人カード | 法人名義口座 個人名義口座 |

0.1% ※1ポイント当たり最大5円 |

33,000円 | 6,600円 | 永年無料 | 最高500万円 | JCB | ・海外旅行傷害保険(最高1億円)利用付帯 ・国内旅行傷害保険(最高1億円)利用付帯 ・ショッピングガード保険(最高500万円) ・国内・海外航空機遅延保険(最大10万円)利用付帯 ・サイバーリスク保険(100万円) |

| 三井住友ビジネスカード for Owners(プラチナ) |

法人名義口座 個人名義口座 |

0.5% ※200円につき1ポイント付与 |

55,000円 | 5,500円 | 初年度無料 ※2年目以降は前年度に一度もETCカードを利用しなかった場合に限り年会費550円が発生する |

200万円以上 | Visa、Mastercard | ・海外旅行傷害保険(最高1億円) ・国内旅行傷害保険(最高1億円) ・お買物安心保険(年間最高500万円) |

おすすめ1 三井住友カード ビジネスオーナーズ

| 年会費(税込) | 永年無料 |

|---|---|

| ポイント還元率 | 0.5% ※200円につき1ポイント付与 |

| ポイントの使い道 | ・利用代金の支払い ・振込手数料の割引 ・iD加盟店やVisaのタッチ決済対応加盟店での支払い ・ポイント投資 ・ギフトカードや景品と交換 ・ANAマイルに移行 |

| 支払い方法 | 1回払い・リボ払い・分割払い・2回払い・ボーナス一括払い |

| 引き落とし口座 | 法人名義口座個人名義口座 |

| 付帯保険 | 海外旅行傷害保険(最高2,000万円) ※他の保険に切り替えることも可能 |

| 利用可能額 | 500万円 |

| 従業員カードの年会費(税込) | 永年無料 |

| 従業員カードの上限枚数 | 19枚 |

| ETCカードの年会費(税込) | 初年度無料 ※2年目以降は前年度に一度もETCカードを利用しなかった場合に限り年会費550円が発生する |

三井住友カード ビジネスオーナーズは法人代表者や個人事業主向けの法人カードです。

年会費が無料かつ申込時に登記簿謄本や決算書の提出が必要ないため、手軽に申し込むことができますよ。

また個人カードである三井住友カード(NL)を同時に申し込むことも可能です。

三井住友カード ビジネスオーナーズと三井住友カード(NL)の2枚を持っていると、AmazonでのショッピングやETCの利用、ANAやJALの航空券を購入した際にポイント還元率が最大1.5%にアップします。

備品の購入や出張時などに、お得にポイントがゲットできるのは魅力的ですよね。

さらに三井住友カード ビジネスオーナーズは法人カードとしては珍しく、1回払いの他にリボ払い・分割払い・2回払い・ボーナス一括払いなど、さまざまな支払い方法が選択可能です。

資金繰りの強い味方となってくれるでしょう。

なお三井住友カード ビジネスオーナーズには海外旅行傷害保険が付帯していますが、不要であれば以下の保険に無料で切り替えることができます。

| 保険名 | 補償内容 |

|---|---|

| 日常生活安心プラン (個人賠償責任保険) |

日常生活で他人にけがを負わせたり、物を壊したりした場合に損害賠償額を補償してくれる |

| ケガ安心プラン(入院保険) ※交通事故限定 |

交通事故により入院や手術が必要になった場合に医療費を補償してくれる |

| 持ち物安心プラン (携行品損害保険) |

身の回りの持ち物が盗難・破損・火災などの被害に遭った場合に補償してくれる |

自社に合った保険が選べる点も三井住友カード ビジネスオーナーズの魅力の一つといえるでしょう。

おすすめ2 JCB法人カード(一般)

| 年会費(税込) | 初年度無料2年目以降は1,375円 |

|---|---|

| ポイント還元率 | 0.1% ※1ポイント当たり最大5円 |

| ポイントの使い道 | ・利用代金の支払い ・マイルや他社のポイントに交換 ・商品券やギフト券に交換 |

| 支払い方法 | ショッピング1回払い ショッピング2回払い |

| 引き落とし口座 | 法人名義口座 個人名義口座 |

| 付帯保険 | ・海外旅行傷害保険(最高3,000万円)利用付帯 ・国内旅行傷害保険(最高3,000万円)利用付帯 ・ショッピングガード保険(最高100万円、海外のみ) ・サイバーリスク保険(50万円) |

| 利用可能額 | – |

| 従業員カードの年会費(税込) | 初年度無料 2年目以降は1,375円 |

| 従業員カードの上限枚数 | 記載なし ※審査結果による |

| ETCカードの年会費(税込) | 永年無料 |

JCB法人カード(一般)は国際ブランドであるJCBが発行する法人カードです。

国際ブランド自らが発行するカードなので安心感がありますよね。

おすすめ7でも「JCB Biz ONE」という似た名前のカードをご紹介していますが、大きな違いは従業員カードが追加できるという点です。

従業員にも法人カードを持たせたいという方にはJCB法人カード(一般)がおすすめです。

またJCB法人カード(一般)は会計ソフトの「弥生会計オンライン

」や「freee会計

」などと連携させることができ、明細が自動で反映されます。

さらにJCB法人カード(一般)には海外および国内の旅行傷害保険が利用付帯しており、ETCカードも無料で複数枚申し込めるので、出張や移動が多い会社にも向いています。

年会費は1,375円(税込)とお手頃な価格なので、気軽に申し込めますよ。

おすすめ3 三井住友カード ビジネスオーナーズ ゴールド

| 年会費(税込) | 5,500円 ※年間100万円以上利用で翌年以降年会費無料 |

|---|---|

| ポイント還元率 | 0.5% ※200円につき1ポイント付与 |

| ポイントの使い道 | ・利用代金の支払い ・振込手数料の割引 ・iD加盟店やVisaのタッチ決済対応加盟店での支払い ・ポイント投資 ・ギフトカードや景品と交換 ・ANAマイルに移行 |

| 支払い方法 | 1回払い・リボ払い・分割払い・2回払い・ボーナス一括払い |

| 引き落とし口座 | 法人名義口座 個人名義口座 |

| 付帯保険 | ・海外旅行傷害保険(最高2,000万円) ・国内旅行傷害保険(最高2,000万円) ・ショッピング補償(年間300万円まで) ※海外・国内旅行傷害保険は他の保険に切り替えることも可能 |

| 利用可能額 | 500万円 |

| 従業員カードの年会費(税込) | 永年無料 |

| 従業員カードの上限枚数 | 19枚 |

| ETCカードの年会費(税込) | 初年度無料 ※2年目以降は前年度に一度もETCカードを利用しなかった場合に限り年会費550円が発生する |

三井住友カード ビジネスオーナーズ ゴールドは年会費5,500円(税込)とゴールドカードのなかでも非常にローコストなカードです。

ゴールドカードというと比較的高額な年会費がかかる印象を持たれている方も多くいらっしゃるでしょう。

実際にゴールドカードの年会費は1万円前後が一般的で、なかには年会費3万円以上のゴールドカードもあります。

三井住友カード ビジネスオーナーズ ゴールドの年会費がいかにリーズナブルかがうかがえますね。

さらに年間100万円以上利用すれば翌年以降の年会費がずっと無料になるので、条件さえ達成できれば無料でゴールドカードが持てるのです。

しかしながら、三井住友カード ビジネスオーナーズ ゴールドの補償面はそれほど手厚いとはいえません。

旅行傷害保険(国内外)が最高2,000万円、ショッピング補償(国内外)が年間300万円までと、最低限の補償はあるもののゴールドカードとしてはやや低めです。

ただし国内の主要空港やハワイ ホノルル空港のラウンジが無料で利用できるサービスが付帯しているので、十分お得ではあります。

なお旅行傷害保険は他の保険に無料で切り替えることもできるため、出張や旅行の機会が少ない方は他の保険を選ぶと良いでしょう。

選ぶ保険によっては日常生活やビジネス上でのアクシデントに備えられますよ。

また三井住友カード ビジネスオーナーズと同様に、リボ払いや分割払い、ボーナス払いなども利用できます。

おすすめ4 セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

| 年会費(税込) | 永年無料 |

|---|---|

| ポイント還元率 | 0.1% ※1ポイント当たり最大5円 |

| ポイントの使い道 | ・商品やギフト券と交換 ・利用代金の支払い ・ふるさと納税の支払い ・ポイント運用 |

| 支払い方法 | 1回払い、2回払い、ボーナス(一括・2回)払い、リボ払い |

| 引き落とし口座 | 法人名義口座 個人名義口座 |

| 付帯保険 | なし |

| 利用可能額 | 記載なし ※審査結果によって設定される |

| 従業員カードの年会費(税込) | 永年無料 |

| 従業員カードの上限枚数 | 9枚 |

| ETCカードの年会費(税込) | 永年無料 ※5枚まで |

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは年会費がずっと無料の法人カードです。

従業員カードが無料で9枚まで追加できます。

またETCカードも年会費無料で申し込めるため、費用を一切かけずに法人カードを持つことができます。

申し込みの際には申込者の確認書類を提出するだけで良い点も魅力的ですよね。

なおセゾンコバルト・ビジネス・アメリカン・エキスプレス・カードの利用で貯まるポイントを「永久不滅ポイント」といい、Amazonギフト券などの金券や航空会社のマイルに交換が可能です。

永久不滅ポイントは名前のとおり有効期限がないので、自分の好きなタイミングで利用できますよ。

通常は利用金額1,000円につき1ポイントが付与されますが、以下の加盟店を利用すると4倍のポイントがゲットできます。

会計ソフトや備品の購入に適したサイトなど、経費として利用しやすいサービスばかりなのでポイントがどんどん貯まっていきますよ。

ただし旅行傷害保険などの保険は付帯していないので注意しましょう。

おすすめ5 NTTファイナンス Bizカード レギュラー

| 年会費(税込) | 永年無料 |

|---|---|

| ポイント還元率 | 1.0% |

| ポイントの使い道 | ・キャッシュバック ・電子ギフト券に交換 ・他社ポイントに移行 ・商品や景品と交換 |

| 支払い方法 | 1回払い |

| 引き落とし口座 | 法人名義口座 |

| 付帯保険 | ・海外旅行傷害保険(最高2,000万円) ・国内旅行傷害保険(最高2,000万円) ・ショッピング保険(年間100万円まで) ・ネット予約キャンセル補償サービス ・倍増TOWN安心サービス ・カード盗難保険 |

| 利用可能額 | 80万円 |

| 従業員カードの年会費(税込) | 永年無料 |

| 従業員カードの上限枚数 | 10枚 |

| ETCカードの年会費(税込) | 550円 |

NTTファイナンス Bizカード レギュラーは年会費がずっと無料の法人カードです。

従業員カードも無料で追加できます。

法人カードとしては珍しくポイント還元率が1.0%と高めに設定されている点が大きな魅力として挙げられるでしょう。

備品の購入や出張費など、さまざまな場面で高還元率のポイントをゲットできるので、かなりお得ですよ。

また国内外の旅行傷害保険やショッピング保険など付帯保険も充実しているので、もしものときでも安心です。

ただし NTTファイナンス Bizカード レギュラーは法人名義口座をお持ちの方が申し込める法人向けのカードです。

個人事業主の方は申し込めないので注意してくださいね。

また郵送で申し込まなければならないため「手軽に申し込みを済ませたい」という方や「できるだけ早く法人カードの利用を開始したい」という方には不向きでしょう。

おすすめ6 セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

| 年会費(税込) | 初年度無料 2年目以降は22,000円 ※年間200万円以上利用で翌年の年会費11,000円 |

|---|---|

| ポイント還元率 | 0.1% ※1ポイント当たり最大5円 |

| ポイントの使い道 | ・商品やギフト券と交換 ・利用代金の支払い ・ふるさと納税の支払い ・ポイント運用 |

| 支払い方法 | 1回払い、2回払い、ボーナス(一括・2回)払い、リボ払い |

| 引き落とし口座 | 法人名義口座 個人名義口座 |

| 付帯保険 | ・海外旅行傷害保険(最高1億円) ・国内旅行傷害保険(最高5,000万円) ・ショッピング安心保険(年間最高300万円) ・オンラインプロテクション |

| 利用可能額 | 記載なし |

| 従業員カードの年会費(税込) | 3,300円 |

| 従業員カードの上限枚数 | 9枚 |

| ETCカードの年会費(税込) | 永年無料 ※5枚まで |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードはクレディセゾンが発行するビジネス向けのプラチナカードです。

年会費は22,000円(税込)とやや高額ですが、プラチナカードには年会費10万円以上のものもあるので、かなり手頃な価格といえます。

なお年間200万円以上利用すれば翌年の年会費が半額になるため、使い方によってはさらにローコストでプラチナカードが持てますよ。

またセゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードには、通常年会費が469ドルかかる「プライオリティ・パス」のプレステージ会員権が無料で付帯しています。

出張や旅行で飛行機に乗る機会が多い方にはうれしい特典ですよね。

その他に、24時間365日専任のスタッフが対応してくれる「コンシェルジュ・サービス」や、高級ホテルの優待サービス、空港までのハイヤー送迎などプラチナカード限定の特典が多く付帯しており、年会費以上のサービスが期待できますよ。

非常にコストパフォーマンスの高いビジネスカードだといえるでしょう。

おすすめ7 JCB Biz ONE

| 年会費(税込) | 永年無料 |

|---|---|

| ポイント還元率 | 1.0% ※JCBプレモカード OkiDokiチャージに交換した場合 |

| ポイントの使い道 | ・利用代金の支払い ・Amazonでの支払い ・ANAマイル・JALマイルへの移行 ・JCBプレモカード OkiDokiチャージへの交換など |

| 支払い方法 | 1回払い、2回払い、ボーナス1回払い、リボ払い、分割払い、スキップ払い |

| 引き落とし口座 | 法人名義口座 個人名義口座 |

| 付帯保険 | – |

| 利用可能額 | 最高500万円 |

| 従業員カードの年会費(税込) | 追加不可 |

| 従業員カードの上限枚数 | ― |

| ETCカードの年会費(税込) | 無料 |

JCB Biz ONEは国内唯一の国際ブランドである「JCB」が発行するビジネス向けプロパーカードです。

会員数が1億5,000万人を超えるJCBのプロパーカードであるため、信頼性の高さは抜群だといえます。

年会費が永年無料の上、ポイントの還元率が高い点が特長といえるでしょう。

どこで使っても、利用額1,000円(税込)につきOki Dokiポイントが2ポイント付与されます。

なおAmazonやスターバックスなどの優待店で利用するとポイントが最大21倍になりますよ。

またJCB Biz ONEは会計ソフトの「freee

」「弥生会計

」などとの情報連携ができるため、仕訳処理の自動化を図れます。

さらにApple PayやGoogle Payといった電子マネーに設定することもできるので、使い勝手は抜群です。

JCB Biz ONEはコストをかけず、経費の支払いを行いたい事業者におすすめのカードです。

おすすめ8 ライフカードビジネスライトプラス(スタンダード)

| 年会費(税込) | 永年無料 |

|---|---|

| ポイント還元率 | 0.5% |

| ポイントの使い道 | ・キャッシュバック ・他社ポイントに移行 ・ギフトカードや商品と交換 ・寄付 |

| 支払い方法 | 1回払い、分割払い、リボ払い |

| 引き落とし口座 | 法人名義口座 個人名義口座 |

| 付帯保険 | なし |

| 利用可能額 | 500万円 |

| 従業員カードの年会費(税込) | 永年無料 |

| 従業員カードの上限枚数 | 3枚 |

| ETCカードの年会費(税込) | 初年度無料 2年目以降は1,100円(税込) ※1枚まで |

ライフカードビジネスライトプラス(スタンダード)は本会員・追加カード会員共に年会費がずっと無料の法人カードです。

申込時に本人確認書類を提出する必要がないので、手軽に申し込むことができますよ。

また申し込みから最短3営業日でカードが発行される点も大きな魅力です。

さらにライフカード提携弁護士の法律相談が1時間無料で利用できたり、カーシェアリングサービス「タイムズカー」の会員カードを無料で発行できたりする、ビジネスで役立つサービスも豊富に用意されています。

その他にホテルやジム、映画館などの優待が利用できる「ベネフィット・ステーション」も付帯しており、福利厚生として活用することも可能です。

ただしETCカードは1枚しか申し込めず、2年目以降は年会費も発生します。

旅行傷害保険も付帯していないので、頻繁に出張するような方には不向きでしょう。

おすすめ9 JCBプラチナ法人カード

| 年会費(税込) | 33,000円 |

|---|---|

| ポイント還元率 | 0.1% ※1ポイント当たり最大5円 |

| ポイントの使い道 | ・利用代金の支払い ・マイルや他社のポイントに交換 ・商品券やギフト券に交換 |

| 支払い方法 | ショッピング1回払い ショッピング2回払い |

| 引き落とし口座 | 法人名義口座 個人名義口座 |

| 付帯保険 | ・海外旅行傷害保険(最高1億円)利用付帯 ・国内旅行傷害保険(最高1億円)利用付帯 ・ショッピングガード保険(最高500万円) ・国内・海外航空機遅延保険(最大10万円)利用付帯 ・サイバーリスク保険(100万円) |

| 利用可能額 | – |

| 従業員カードの年会費(税込) | 6,600円 |

| 従業員カードの上限枚数 | 記載なし ※審査結果による |

| ETCカードの年会費(税込) | 永年無料 |

JCBプラチナ法人カードはJCBが発行する法人カードのうち最もランクの高いカードです。

年会費が33,000円(税込)とやや高額ですが、それに見合うサービスや特典が豊富にそろっています。

例えば国内外のホテルや航空券の手配などのサポートを24時間365日行ってくれる「プラチナ・コンシェルジュデスク」や、国内の厳選されたレストランをお得に予約できる「グルメ・ベネフィット」などの利用が可能です。

他にも本来であれば469ドルの年会費がかかる「プライオリティ・パス」が無料で付帯していますよ。

さらに付帯している各種保険の補償内容も充実しているため、万一の際でも安心です。

また利用明細を弥生会計オンラインやfreee会計

といった人気の会計ソフトと連携できるため会計業務の効率化につながるのも大きなメリットですよね。

ただし法人の場合は免許証などの本人確認書類の他に、「現在事項全部証明書」または「履歴事項全部証明書」といった法人の本人確認書類が必要になる点には注意が必要です。

おすすめ10 三井住友ビジネスカード for Owners(プラチナ)

| 年会費(税込) | 55,000円 |

|---|---|

| ポイント還元率 | 0.5% ※200円につき1ポイント付与 |

| ポイントの使い道 | ・利用代金の支払い ・振込手数料の割引 ・iD加盟店やVisaのタッチ決済対応加盟店での支払い ・ポイント投資 ・ギフトカードや景品と交換 ・ANAマイルに移行 |

| 支払い方法 | 1回払い、2回払い、ボーナス一括払い、リボ払い、分割払い |

| 引き落とし口座 | 法人名義口座 個人名義口座 |

| 付帯保険 | ・海外旅行傷害保険(最高1億円) ・国内旅行傷害保険(最高1億円) ・お買物安心保険(年間最高500万円) |

| 利用可能額 | 200万円以上 |

| 従業員カードの年会費(税込) | 5,500円 |

| 従業員カードの上限枚数 | 記載なし |

| ETCカードの年会費(税込) | 初年度無料 ※2年目以降は前年度に一度もETCカードを利用しなかった場合に限り年会費550円が発生する |

三井住友ビジネスカード for Owners(プラチナ)は補償と優待サービスに優れたハイクラスの法人カードです。

国内外の旅行傷害保険が付帯しており、どちらも最高で1億円まで補償してくれます。

また三井住友ビジネスカード for Owners(プラチナ)には「お買物安心保険」というショッピング保険も付帯しており、年間500万円まで損害額を負担してくれます。

他にもプラチナカードならではの多くの優待サービスが受けられます。

例えば国内外の空港ラウンジ利用、24時間・年中無休で対応してくれる旅行サポート、手荷物の無料配達(国際線利用時)など、出張や旅行が快適になるサービスが付帯しています。

またレジャーや芸術鑑賞、レストランなどの優待もあるため、ビジネスパートナーを接待する機会が多い方にも三井住友ビジネスカード for Owners(プラチナ)はおすすめだといえるでしょう。

通常のポイント還元は0.5%ですが、スマホのVisaのタッチ決済やMastercardコンタクトレスを利用することで、対象店舗でのポイント還元率が7.0%に大幅アップします。

対象店舗は以下のとおりです。

- セイコーマート、セブン‐イレブン、ポプラ、ローソン、マクドナルド、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、すき家、はま寿司、ココス、ドトールコーヒーショップ、エクセルシオール カフェ、かっぱ寿司、その他すかいらーくグループ飲食店

全国展開している有名なお店ばかりなので、これらをよく利用する方は持っていて損はありませんよ。

三井住友ビジネスカード for Owners(プラチナ)はハイクラスの法人カードであり、年会費は55,000円と高額で、審査の際には厳しいチェックが入ります。

しかし高額な年会費と厳しい審査があるからこそ、三井住友ビジネスカード for Owners(プラチナ)はステータス性が高いといえます。

所持していることで、ビジネスにおけるさまざまな場面でご自身の信頼性の高さを示してくれるでしょう。

2.法人カードとは

法人カードの申し込みを検討している方のなかには、このような疑問をお持ちの方もいらっしゃるのではないでしょうか。

法人カードとは、法人や個人事業主に対して発行されるクレジットカードです。

従業員カードが追加で作れたり、一般的なクレジットカードよりも利用可能額が大きかったりと、ビジネス向けの機能が備わっています。

また、会計ソフトとの連携や福利厚生代行サービスなどビジネスに役立つサービスが多く用意されています。

また法人カードには「ビジネスカード」と「コーポレートカード」の2種類があります。

以下にそれぞれの特徴をまとめました。

| 種類 | 会社の規模 | 特徴 |

|---|---|---|

| ビジネスカード | 個人事業主または従業員が20人以下の中小企業 | ・基本は法人の信用情報をもとに審査されるが、なかには代表者の信用情報(個人与信)だけで良いカードもある ・従業員カードの上限枚数が少なめ |

| コーポレートカード | 従業員が20人以上の大企業 | ・利用可能額が大きめ ・カード利用者ごとに限度額を設定することができる |

一般的に会社の規模によって向き不向きがあるといわれていますが、「従業員が20人以上の大企業だからコーポレートカードを申し込まなければならない」というわけではありません。

実際にカードを利用する従業員数や、付帯するサービスなどを加味し、ご自身の事業に合った法人カードを申し込むことが重要です。

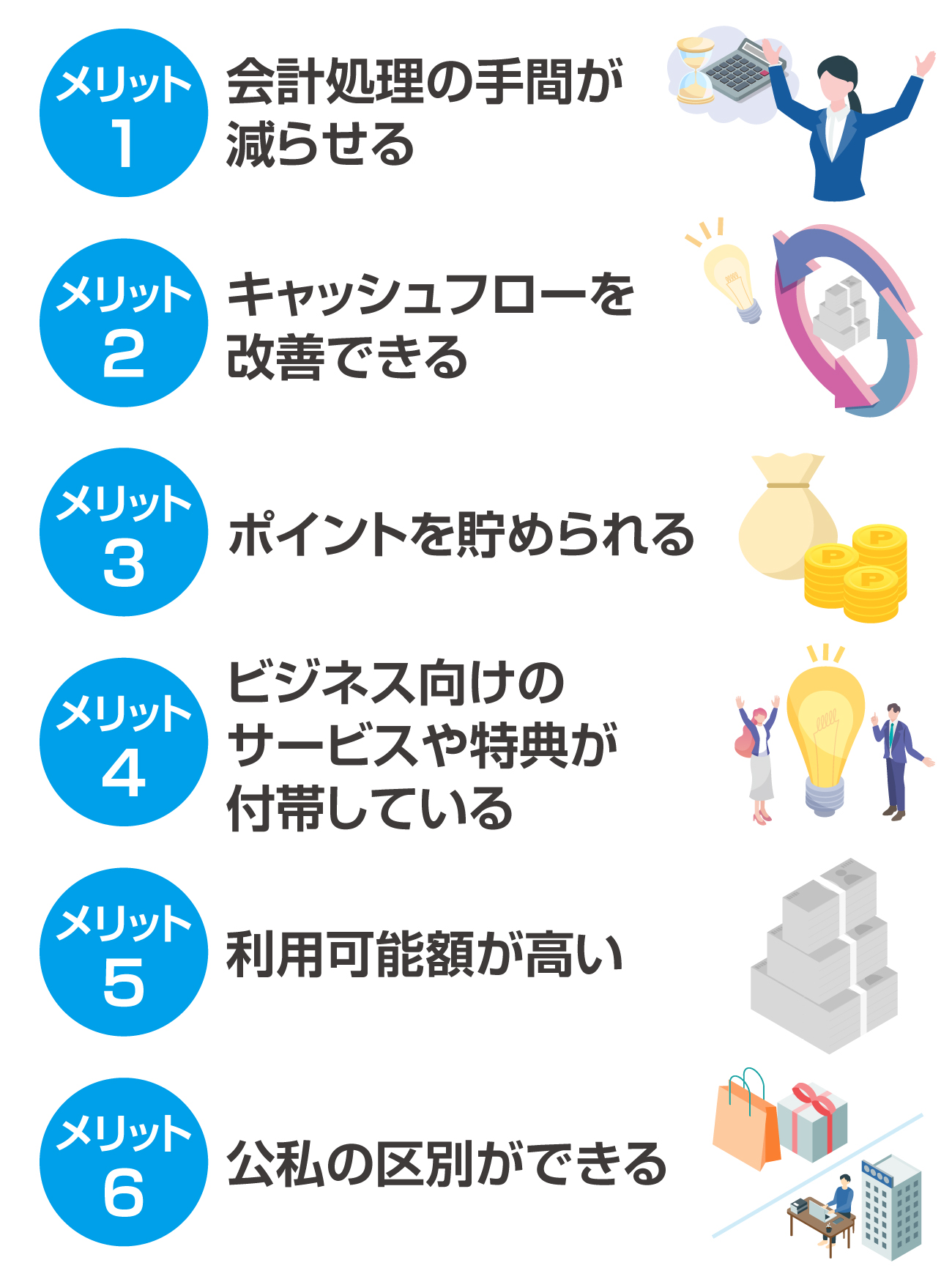

3.法人カードの6つのメリット

法人カードにはさまざまなメリットがあり、なかには事業の効率化や経費削減などが期待できるものもあります。

ここでは法人カードのメリットを六つご紹介します。

メリット1 会計処理の手間が減らせる

法人カードを利用すれば、会計処理の手間を減らすことができます。

業務上で必要となった出費を現金や私用のクレジットカードなどで支払っていると、会計処理の際の手間が増えてしまいます。

特に個人事業主の場合は、プライベートの出費と事業用の出費を分けなくてはならないため、会計作業に膨大な手間や時間がかかるでしょう。

経理や会計の専任スタッフがいれば問題ありませんが、起業したばかりでまだ会社の規模が大きくなかったり、個人事業主だったりすると専任スタッフを置くのが難しい場合もありますよね。

このような場合に法人カードを利用していれば、事業用の出費を一元化させることが可能なため、会計処理の負担を軽減させることができるのです。

またカードによってはWeb明細と会計ソフトを連携させ、自動で仕訳させることも可能です。

上手く活用すれば、会計作業の大幅な効率化が期待できるでしょう。

また法人カードであれば従業員用のカードを追加することもできます。

従業員カードの利用代金は本カードの口座から引き落とされます。

従業員が支払った経費を後から現金などで清算しているという場合は、従業員カードを追加しておくことでその作業をカットすることができるので便利ですよ。

会計処理の手間が減らせれば、その分本業に集中できますよね。

長期的に見れば利益の向上につながる可能性もあるでしょう。

メリット2 キャッシュフローを改善できる

法人カードには「キャッシュフロー」を改善できるというメリットもあります。

カードの引き落としは実際に支払った日よりも1〜2カ月先になるので、引き落としまでの期日に猶予が生まれます。

また毎月決まった日に引き落としが行われるため、その日に向けて資金計画を立てることもできますよね。

メリット3 ポイントを貯められる

法人カードのなかには利用金額に応じて、一定の割合でポイントが付与されるものもあります。

貯まったポイントは支払いに利用したり、マイルや商品券などに交換したりすることができるため、うまく活用できれば経費削減にもつながるでしょう。

メリット4 ビジネス向けのサービスや特典が付帯している

法人カードの多くはビジネス向けの保険や優待特典などが付帯しています。

例えばJCBの発行する法人カードでは弥生会計オンラインやfreee会計

などと連携させることができますし、ライフカードビジネスライトプラス(スタンダード)

であれば福利厚生業務を代行してくれます。

その他に旅行傷害保険やショッピング保険が付帯しているカードもあるため、万一の事態に備えることができますよ。

メリット5 利用可能額が高い

法人カードは一般的なクレジットカードよりも利用可能額が高めに設定されています。

広告費や設備投資、出張や接待にかかる費用など、事業を経営する上では大きな金額が必要になる場面が多くありますよね。

一般的なクレジットカードの場合、利用可能額は50万~100万円が平均といわれており、なかには30万円と低めに設定されているものもあります。

事業の内容によっては足りなくなってしまうケースもあるでしょう。

しかし法人カードであれば利用可能額は100万円以上が一般的なため、利用枠が足りなくなるという心配がないのです。

ただし、カードによっては利用可能額が低めに設定されているケースもあるため注意が必要です。

メリット6 公私の区別ができる

法人カードを使うことで経費とプライベートの出費との区別がしやすくなるというメリットもあります。

個人事業主の場合、全ての支払いを1枚のクレジットカードで行っていると、経費と生活費の区別が分かりにくくなってしまうことがあります。

後日明細が出てから仕訳をしようにも、どれが経費だったか忘れてしまっているケースも考えられますよね。

経費を法人カードで支払うようにすれば公私の支払いを正しく区別できるので、会計処理がしやすくなりますよ。

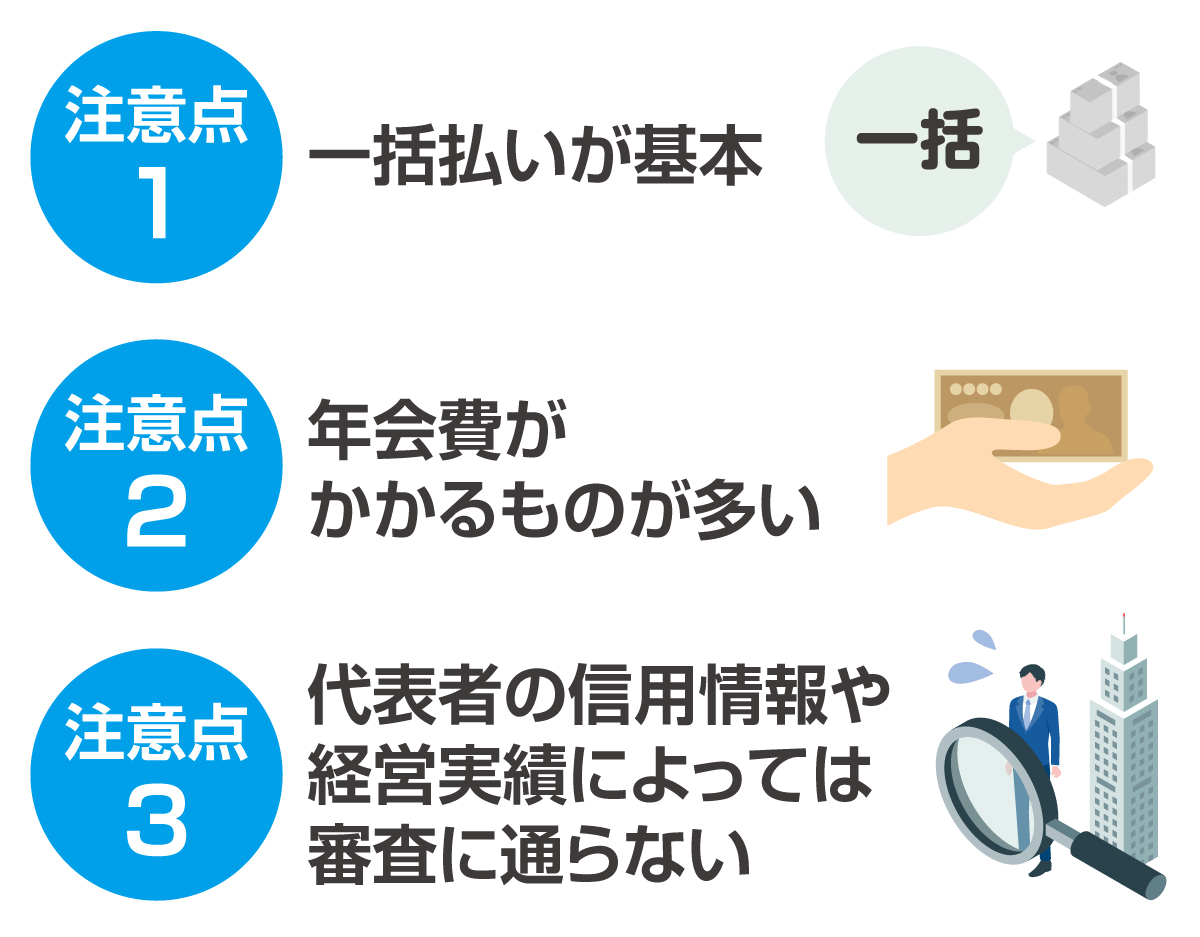

4.法人カードの3つの注意点

ビジネス向けに特化した法人カードですが、申し込む前に利用上の注意点はあるのかが気になりますよね。

この章では事前に知っておくべき法人カードの注意点を三つご紹介します。

注意点1 一括払いが基本

法人カードは一括払いが基本です。

分割払いやリボ払いなどの支払いができないものが多いので、一括払い以外の支払い方法を選びたい方は、事前に調べておくことをおすすめします。

なお本記事でおすすめしている法人カードの多くは一括払い以外の支払い方法にも対応していますよ。

注意点2 年会費がかかるものが多い

法人カードの多くは年会費がかかります。

なかには年会費が無料の法人カードもありますが、一般的なクレジットカードと比べるとその数は少なめです。

また年会費が無料の法人カードは付帯する保険やサービスが充実していないことが多く、法人カードならではのメリットが得られにくい傾向にあります。

注意点3 代表者の信用情報や経営実績によっては審査に通らない

法人カードでは、代表者の信用情報や経営実績によっては審査に通らない可能性があります。

カード会社によって審査対象となる情報は異なりますが、主に以下の情報を参考に審査が行われます。

- ・会社の経営実績や財政状況

- ・代表者(申込者)の信用情報

会社の経営実績や財政状況の他に、代表者の信用情報もチェックされます。

過去にクレジットカードの支払いが遅れたり、ローンの返済が滞ったりしたことがある方は要注意ですよ。

普段からクレジットカードやローンは計画的に利用するようにしましょう。

このような不安を抱いた方もいらっしゃるかもしれませんね。

会社の経営年数が浅い場合は、代表者の信用情報(個人与信)のみで申し込める法人カードがおすすめです。

本記事でおすすめしている法人カードのうち、個人与信のみで申し込めるカードは以下のとおりです。

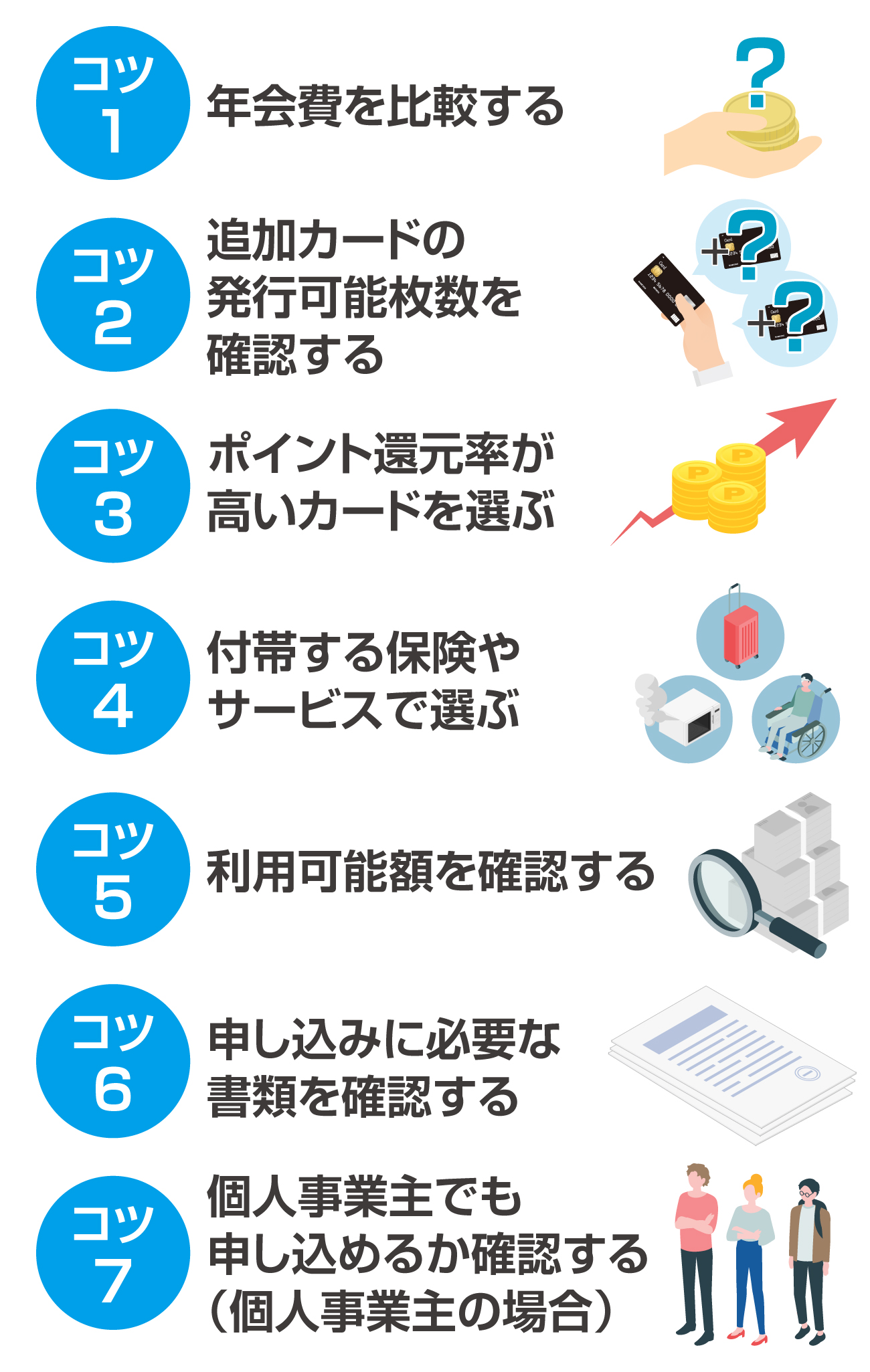

5.失敗しない!法人カード選びのコツ

せっかく法人カードを持つのなら、ご自身に合ったカードを選びたいものですよね。

この章では法人カード選びで失敗しない七つのコツをご紹介します。

コツ1 年会費を比較する

できるだけコストをかけずに法人カードを作りたいという方は、年会費で比較するのをおすすめします。

一般的に年会費が高いカードほど付帯する保険やサービスが充実しているのですが、活用し切れなければ無駄になってしまいますよね。

まずは年会費を確認し、その後に付帯する保険やサービスなどをチェックすると良いでしょう。

以下が本記事でおすすめしている法人カードの年会費です。

※横にスクロールできます

| カード名 | 年会費(税込) | 追加カードの年会費(税込) | |

|---|---|---|---|

| 従業員カード | ETCカード | ||

| 三井住友カード ビジネスオーナーズ |

永年無料 | 永年無料 | 初年度無料 ※2年目以降は前年度に一度もETCカードを利用しなかった場合に限り年会費550円が発生する |

| JCB法人カード(一般) |

初年度無料2年目以降は1,375円 | 初年度無料2年目以降は1,375円 | 永年無料 |

| 三井住友カード ビジネスオーナーズ ゴールド |

5,500円 ※年間100万円以上利用で翌年以降年会費無料 |

永年無料 | 初年度無料 ※2年目以降は前年度に一度もETCカードを利用しなかった場合に限り年会費550円が発生する |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード |

永年無料 | 永年無料 | 永年無料 ※5枚まで |

| NTTファイナンス Bizカード レギュラー | 永年無料 | 永年無料 | 550円 |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード |

初年度無料 2年目以降は22,000円 ※年間200万円以上利用で翌年の年会費11,000円 |

3,300円 | 永年無料 ※5枚まで |

| JCB Biz ONE |

永年無料 | 追加不可 | 永年無料 |

| ライフカードビジネスライトプラス(スタンダード) |

永年無料 | 永年無料 | 初年度無料 2年目以降は1,100円(税込) ※1枚まで |

| JCBプラチナ法人カード | 33,000円 | 6,600円 | 永年無料 |

| 三井住友ビジネスカード for Owners(プラチナ) |

55,000円 | 5,500円 | 初年度無料 ※2年目以降は前年度に一度もETCカードを利用しなかった場合に限り年会費550円が発生する |

初年度は無料でも2年目以降は有料だったり、条件付きで無料になったりする場合もあるのでよく確認してくださいね。

コツ2 追加カードの発行可能枚数を確認する

従業員カードやETCカードを追加したい場合は、何枚まで発行できるのか確認しておくことも重要です。

特に中小企業や個人事業主向けの法人カードの場合は上限枚数が少ない場合があるため、要注意です。

以下は本記事で紹介している法人カードから、追加カードの発行可能枚数をまとめた表です。

| カード名 | 従業員カードの発行可能枚数 | ETCカードの発行可能枚数 |

|---|---|---|

| 三井住友カード ビジネスオーナーズ |

19枚 | 1枚 |

| JCB法人カード(一般) |

記載なし ※審査結果による |

記載なし ※審査による |

| 三井住友カード ビジネスオーナーズ ゴールド |

19枚 | 1枚 |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード |

9枚 | 5枚 |

| NTTファイナンス Bizカード レギュラー | 10枚 | 記載なし |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード |

9枚 | 5枚 |

| JCB Biz ONE |

追加不可 | 1枚 |

| ライフカードビジネスライトプラス(スタンダード) |

3枚 | 1枚 |

| JCBプラチナ法人カード | 記載なし ※審査結果による |

記載なし ※審査による |

| 三井住友ビジネスカード for Owners(プラチナ) |

記載なし | 1枚 |

なお「記載なし」となっている法人カードは発行可能枚数の上限が設けられていなかったり、審査結果によって上限が決められたりする場合があります。

事前に公式サイトをよくチェックするか、カード会社に問い合わせるかしましょう。

コツ3 ポイント還元率が高いカードを選ぶ

ポイント還元率を比較するのも、法人カードを選ぶ上で重要です。

貯まったポイントは支払いに利用したり、ギフト券や商品と交換したりできるので、実質的な経費削減につながります。

カードによってポイントの還元率は異なるため、申し込む前に必ずチェックするようにしましょう。

また還元率だけではなく、ポイントが付与されるタイミングや1ポイント当たりの価値、ポイントの使い道などにも注目するとなお良いでしょう。

今回おすすめしている法人カードのポイント還元率・1ポイント当たりの価値・付与のタイミング・使い道は以下のとおりです。

| カード名 | ポイント還元率 | 付与のタイミング | 1ポイント当たりの価値 | 使い道 |

|---|---|---|---|---|

| 三井住友カード ビジネスオーナーズ |

0.5% | 200円につき1ポイント付与 | 1円 | ・利用代金の支払い ・振込手数料の割引 ・iD加盟店やVisaのタッチ決済対応加盟店での支払い ・ポイント投資 ・ギフトカードや景品と交換 ・ANAマイルに移行 |

| JCB法人カード(一般) |

0.1% | 1,000円につき1ポイント付与 | 最大5円 | ・利用代金の支払い ・マイルや他社のポイントに交換 ・商品券やギフト券に交換 |

| 三井住友カード ビジネスオーナーズ ゴールド |

0.5% | 200円につき1ポイント付与 | 1円 | ・利用代金の支払い ・振込手数料の割引 ・iD加盟店やVisaのタッチ決済対応加盟店での支払い ・ポイント投資 ・ギフトカードや景品と交換 ・ANAマイルに移行 |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード |

1.0% ※JCBプレモカード OkiDokiチャージに交換した場合 |

1,000円につき2ポイント付与 | 最大5円 | ・利用代金の支払い ・Amazonでの支払い ・ANAマイル・JALマイルへの移行 ・JCBプレモカード・OkiDokiチャージへの交換など |

| NTTファイナンス Bizカード レギュラー | 1.0% | ショッピング利用……1,000円につき10ポイント NTTグループの利用……200円につき2ポイント |

1円 | ・キャッシュバック ・電子ギフト券に交換 ・他社ポイントに移行 ・商品や景品と交換 |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード |

0.1% | 1,000円につき1ポイント付与 | 最大5円 | ・商品やギフト券と交換 ・利用代金の支払い ・ふるさと納税の支払い ・ポイント運用 |

| JCB Biz ONE |

0.1% | 1,000円につき1ポイント付与 | 最大5円 | ・利用代金の支払い ・マイルや他社のポイントに交換 ・商品券やギフト券に交換 |

| ライフカードビジネスライトプラス(スタンダード) |

0.5% | 1,000円につき1ポイント付与 | 最大5円 | ・キャッシュバック ・他社ポイントに移行 ・ギフトカードや商品と交換 ・寄付 |

| JCBプラチナ法人カード | 0.1% | 1,000円につき1ポイント付与 | 最大5円 | ・利用代金の支払い ・マイルや他社のポイントに交換 ・商品券やギフト券に交換 |

| 三井住友ビジネスカード for Owners(プラチナ) |

0.5% | 200円につき1ポイント付与 | 1円 | ・利用代金の支払い ・振込手数料の割引 ・iD加盟店やVisaのタッチ決済対応加盟店での支払い ・ポイント投資 ・ギフトカードや景品と交換 ・ANAマイルに移行 |

カードによっては特定の店舗やサービスを利用した場合にポイント還元率がアップする特典もあるので、要チェックですよ。

コツ4 付帯する保険やサービスで選ぶ

せっかくならビジネスに役立つ保険やサービスが付帯しているカードを選びたいものですよね。

法人カードにはビジネス向けのサービスが付帯していることが一般的です。

しかしカードごとに付帯する保険やサービスが異なるため、使う人によってはサービスが物足りなかったり、逆に過剰に感じたりするでしょう。

そのため、ご自身に合った法人カードを選ぶことが重要です。

以下に本記事でおすすめしている法人カードに付帯している保険やサービスをまとめたので、ご自身に合ったカードはどれか見比べてみてくださいね。

| カード名 | 付帯保険 | 付帯サービス |

|---|---|---|

| 三井住友カード ビジネスオーナーズ |

・海外旅行傷害保険(最高2,000万円) ※以下の保険に切り替えることも可能日常生活安心プラン・ケガ安心プラン・持ち物安心プラン |

・三井住友カード(NL)との2枚持ちで対象サービス(Amazon、ETC、ANA・JAL直接購入分の航空券)利用時のポイント還元率が最大1.5%にアップ |

| JCB法人カード(一般) |

・海外旅行傷害保険(最高3,000万円)利用付帯 ・国内旅行傷害保険(最高3,000万円)利用付帯 ・ショッピングガード保険(最高100万円、海外のみ) ・サイバーリスク保険(50万円) |

・法人向け出張サービス(国内航空券の予約や変更の代行サービス) ・おトクな宿泊プラン(宿泊予約サイト「じゃらんnet」にて法人限定の安価なシークレットプラン「JCS限定プラン」が利用できる) ・会計ソフト(弥生会計オンライン |

| 三井住友カード ビジネスオーナーズ ゴールド |

・海外旅行傷害保険(最高2,000万円) ・国内旅行傷害保険(最高2,000万円) ※海外・国内旅行傷害保険は以下の保険に切り替えることが可能日常生活安心プラン ・ケガ安心プラン ・持ち物安心プラン ・ショッピング補償(年間300万円まで) |

・三井住友カード(NL)との2枚持ちで対象サービス(Amazon、ETC、ANA・JAL直接購入分の航空券)利用時のポイント還元率が最大1.5%にアップ ・空港ラウンジサービスが無料で利用可能 |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード |

なし | ・以下の加盟店の利用でポイント還元率が4倍になるXSERVER、クラウドワークス、cybozu、SAKURA internet、マネーフォワード、かんたんクラウド、Yahoo! JAPAN(ビジネスサービスのみ)、AWS、お名前.com、モノタロウ(事業者向けサイトのみ) |

| NTTファイナンス Bizカード レギュラー | ・海外旅行傷害保険(最高2,000万円) ・国内旅行傷害保険(最高2,000万円) ・ショッピング保険(年間100万円まで) ・ネット予約キャンセル補償サービス ・倍増TOWN安心サービス ・カード盗難保険 |

・用途別に分割や費用科目の編集などが可能な【Web明細編集サービス】 ・購買専用サイトを簡単かつスピーディーに開設することができるサービス【Visaセルフ登録ポータル】 |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード |

・海外旅行傷害保険(最高1億円) ・国内旅行傷害保険(最高5,000万円) ・ショッピング安心保険(年間300万円まで) ・オンラインプロテクション |

・プライオリティ ・パスが無料で付帯 ・24時間365日専任のスタッフが対応してくれるプラチナ会員専用のコールセンター【コンシェルジュ・サービス】 ・ホテル厳選サイト「Tablet Hotels」の「Tablet Plus」が無料で付帯(通常は年会費9,900円) ・空港とホテル間の手荷物配送サービス【Airporter】が5割引き ・ハイヤー送迎サービスの優待その他スポーツジムや夜間救急サービス、レンタカーなどを優待価格で利用可能 |

| JCB Biz ONE |

– | – |

| ライフカードビジネスライトプラス(スタンダード) |

なし | ・弁護士無料相談サービス(初回のみ、電話相談または東京都の事務所で面談) ・海外アシスタンスサービス・カーシェアリングサービス【タイムズカープラス】 ・福利厚生サービス【ベネフィット・ステーション】 ・国内旅行予約サービス【Travel Gate】 |

| JCBプラチナ法人カード | ・海外旅行傷害保険(最高1億円)利用付帯 ・国内旅行傷害保険(最高1億円)利用付帯 ・ショッピングガード保険(最高500万円) ・国内・海外航空機遅延保険(最大10万円)利用付帯 ・サイバーリスク保険(100万円) |

・法人向け出張サービス(国内航空券の予約や変更の代行サービス) ・会計ソフト(弥生会計オンライン ・24時間365日専任のスタッフが対応してくれるプラチナ会員専用のコールセンター【プラチナ・コンシェルジュデスク】 ・国内の主要空港およびハワイ ホノルルの国際空港内にあるラウンジを無料で利用できる【空港ラウンジサービス】 ・宿泊予約サイト「じゃらんnet」にて法人限定の安価なシークレットプラン「JCS限定プラン」が利用できる【おトクな宿泊プラン】など |

| 三井住友ビジネスカード for Owners(プラチナ) |

・海外旅行傷害保険(最高1億円) ・国内旅行傷害保険(最高1億円) ・お買物安心保険(年間最高500万円) | ・三井住友カード(NL)との2枚持ちで対象サービス(Amazon、ETC、ANA・JAL直接購入分の航空券) 利用時のポイント還元率が最大1.5%にアップ・プラチナ会員限定のイベント ・プロモーションの案内が届く【プラチナオファー】 ・約170店舗の一流レストランで2人以上のコース料理を利用した際に、会員分が無料になる【プラチナグルメクーポン】 ・厳選されたワインを優待価格で購入可能な【プラチナワインコンシェルジュ】 ・国内のホテルや旅館を優待価格で利用したり、部屋や料理をアップグレードしたりできる【プラチナホテルズ】 など |

特に「プラチナカード」などのハイクラスなカードは付帯保険の補償内容が手厚かったり、付帯サービスが充実していたりする傾向があります。

ただし補償内容や付帯サービスが充実しているカードは、その分年会費が高額に設定されているケースが多いため、年会費と照らし合わせてよく検討しましょう。

コツ5 利用可能額を確認する

法人カードを選ぶ際には利用可能額のチェックも重要です。

法人カードの利用可能額は一般的なクレジットカードと比べて高額に設定されている傾向にありますが、カードによっては数十万円など低めに設定されている場合があります。

事業内容によっては利用可能額が足りなくなってしまうことも考えられるでしょう。

通常、利用可能額は入会審査の結果によって決まりますが、利用期間や支払い状況など実績を積むことで上限が上がっていきます。

そのため事前に「最大でいくらまで利用可能額を上げることができるのか」を確認しておくことをおすすめします。

| カード名 | 利用可能額 |

|---|---|

| 三井住友カード ビジネスオーナーズ |

500万円 |

| JCB法人カード(一般) |

– |

| 三井住友カード ビジネスオーナーズ ゴールド |

500万円 |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード |

記載なし ※審査結果によって設定される |

| NTTファイナンス Bizカード レギュラー | 80万円 |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード |

記載なし |

| JCB Biz ONE |

最高500万円 |

| ライフカードビジネスライトプラス(スタンダード) |

500万円 |

| JCBプラチナ法人カード | – |

| 三井住友ビジネスカード for Owners(プラチナ) |

200万円以上 |

なお利用可能額の記載がないものがありますが、故意に公表していないのではなく、申込者の収入や信用情報などによって決めるため、正確な利用可能額を提示できないのだと考えられます。

収入の多い方や、過去に支払いや返済の遅延をしたことがない方などは、利用可能額が記載されていないカードを申し込んだ方が高めに設定される可能性がありますよ。

コツ6 申し込みに必要な書類を確認する

起業したばかりの方や、早めに法人カードが手元に欲しい方は申し込みに必要な書類を確認すると良いでしょう。

一般的に法人カードを申し込む際には、運転免許証などの申込者本人の確認書類の他、登記事項証明書や決算書などの法人の確認書類の提出を求められます。

しかし起業したばかりの場合は、実績がまだ少ないので法人の確認書類が用意できない可能性がありますよね。

また提出書類が多いと、その分チェック項目が増えるため、審査に時間がかかることもあるでしょう。

そのため、起業したばかりや早めに法人カードが手元に欲しい場合は、申込者本人の確認書類だけで申し込める法人カードがおすすめですよ。

| カード名 | 必要書類 |

|---|---|

| 三井住友カード ビジネスオーナーズ |

・法人代表者の本人確認資料(運転免許証など) |

| JCB法人カード(一般) |

【法人】 ・発行日から6カ月以内の現在事項全部証明書または履歴事項全部証明書のいずれか1点の原本またはコピー ・法人代表者の本人確認書類(運転免許証など) 【個人】 ・申込者の本人確認書類(運転免許証など) |

| 三井住友カード ビジネスオーナーズ ゴールド |

・法人代表者の本人確認書類(運転免許証など) |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード |

・申込者の本人確認書類(運転免許証など) |

| NTTファイナンス Bizカード レギュラー | 【法人】 ・発行日から6ヵ月以内の登記事項証明書の原本またはコピー ・法人代表者の本人確認書類(運転免許証・パスポート・健康保険証・在留カード・マイナンバーカードのいずれか2点) 【個人】 ・申込者の本人確認書類(同上) |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード |

・申込者の本人確認資料(運転免許証など) |

| JCB Biz ONE |

・個人名義の支払い口座情報 ・顔写真付き本人確認書類 |

| ライフカードビジネスライトプラス(スタンダード) |

なし ※カード受取時に本人確認書類を提示 |

| JCBプラチナ法人カード | 【法人】 ・発行日から6カ月以内の現在事項全部証明書または履歴事項全部証明書のいずれか1点の原本またはコピー ・法人代表者の本人確認書類(運転免許証など) 【個人】 ・申込者の本人確認書類(運転免許証など) |

| 三井住友ビジネスカード for Owners(プラチナ) |

・法人代表者の本人確認資料(運転免許証など) |

コツ7 個人事業主でも申し込めるか確認する(個人事業主の場合)

個人事業主の場合は、個人事業主でも申し込めるか必ず確認するようにしましょう。

法人カードのなかには、「申込時に法人の確認書類の提出が必須」「支払口座に法人口座しか指定できない」といった法人企業限定のカードがあります。

このような法人企業限定のカードの場合、個人事業主の方は申し込むことができないので事前にチェックしておく必要があるのです。

6.まとめ

法人カードとは法人や個人事業主向けのクレジットカードです。

一般的なクレジットカードとは違い、支払口座に法人口座を指定することや従業員カードを追加することができます。

カードによっては会計ソフトと連携できたり、福利厚生業務を代行してくれたりとビジネスに役立つサービスが付帯しているものもありますよ。

法人カードを利用すれば、明細が残るので会計作業の手間を減らせ、キャッシュフローの改善も期待できるため、法人や個人事業主の方は持っていて損はありません。

またポイントが還元されるカードであれば、実質的な経費削減にもつながるでしょう。

ただしカードによって年会費や付帯する保険やサービス、特典などが異なるため会社の規模や用途などを加味し、ご自身に合ったものを探しましょう。

| カード名 | 年会費(税込) | 従業員カードの年会費(税込) | ポイント還元率 | こんな人におすすめ |

|---|---|---|---|---|

| 三井住友カード ビジネスオーナーズ |

永年無料 | 永年無料 | 0.5% | ・年会費無料で法人カードを利用したい方 ・分割払いやリボ払いを利用したい方 |

| JCB法人カード(一般) |

初年度無料 2年目以降は1,375円 |

初年度無料 2年目以降は1,375円 |

0.1% ※1ポイント当たり最大5円 |

・会計処理を効率的に行いたい方 ・出張が多い方 |

| 三井住友カード ビジネスオーナーズ ゴールド |

5,500円 ※年間100万円以上利用で翌年以降年会費無料 |

永年無料 | 0.5% | ・ローコストでゴールドカードを作りたい方 ・分割払いやリボ払いを利用したい方 |