申し込みから入金までの手続きがインターネットで完結する「オンラインファクタリング」の利用を検討している方もいらっしゃるでしょう。

オンラインファクタリングは全国どこでも非対面で、スピーディーかつ手軽に資金調達を行えます。

そのため急いで資金が必要な方や、煩わしい手続きが苦手な方にうってつけですよ。

オンラインファクタリングは業者ごとに入金までのスピードや手数料、調達できる金額などが異なるため、ご自身の状況に合わせてサービスを選ぶようにしましょう。

本記事では、オンラインファクタリングを扱う人気の業者を11社厳選してご紹介します。

加えて、オンラインファクタリング業者の選び方やオンラインファクタリングの利用が向いている人の特徴、メリット・デメリット、利用時の注意点なども解説します。

【個人利用&即日入金が可能!オンラインファクタリング業者3選】

| サービス名 | 入金スピード | 手数料 | 特徴 |

|---|---|---|---|

|

最短10分 | 10% |

業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 |

業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短2時間 | 2〜12%程度 |

最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

1.オンラインファクタリング業者11選【完全非対面】

オンラインファクタリングを扱う業者は多いため、ご自身だけで一から探すのは時間がかかってしまいますよね。

そこでこの章では、完全非対面で取引できるオンライン完結型のファクタリングサービスを扱う業者を11社厳選しました。

11社はそれぞれ入金までのスピードや手数料、売却できる売掛債権の金額、利用対象としている事業形態などの特徴が違います。

状況に合わせて選べるように多様な業者を厳選しているので、ぜひ参考にしてくださいね。

【オンラインファクタリング業者おすすめ11選の特徴の一覧表】

| サービス名 | 入金までのスピード | 二者間ファクタリングの手数料 | 取引できる売掛債権の金額 | 法人の利用 | 個人の利用 |

|---|---|---|---|---|---|

| ペイトナーファクタリング | 最短10分 | 10% | 1万~100万円(初回利用時は25万円まで) | 〇 | 〇 |

| QuQuMo(ククモ) | 最短2時間 | 1%~ | 下限記載なし・上限なし | 〇 | 〇 |

| ビートレーディング | 最短2時間 | 4~12%程度 | 無制限(買い取り実績:1万~7億円) | 〇 | 〇 |

| 日本中小企業金融サポート機構 | 最短3時間 | 1.5%~ | 無制限 | 〇 | 〇 |

| トップ・マネジメント | 最短即日 | 3.5~12.5%程度 | 30万~3億円 | 〇 | 〇 |

| PAYTODAY(ペイトゥデイ) | 最短30分 | 1〜9.5% | 10万円~上限なし | 〇 | 〇 |

| TRY(トライ) | 最短30分 | 3%~ | 10万~5,000万円(5,000万円以上も相談可能) | 〇 | 〇 |

| アクセルファクター | 最短2時間 | 2%~ | 30万円~上限なし | 〇 | 〇 |

| FREENANCE(フリーナンス) | 最短即日 | 3~10% | 1万円~上限なし | 〇 | 〇 |

| インフォマートの電子請求書早払い | 最短2営業日(初回利用時は入金まで最短5営業日) | 1~6% | 10万〜1億円 | 〇 | × |

| labol(ラボル) | 最短30分 | 10% | 1万円〜 | 〇 | 〇 |

おすすめ1 ペイトナーファクタリング

| 入金までのスピード | 最短10分 |

|---|---|

| 二者間ファクタリングの手数料 | 10% |

| 取引できる売掛債権の金額 | 1万~100万円(初回利用時は25万円まで) |

| 利用対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細(直近3カ月程度) |

| 運営会社 | ペイトナー株式会社 |

ペイトナーファクタリングは最短10分という驚異的なスピードで審査・入金が完了するオンライン完結型ファクタリングサービスです。

AI(人工知能)が審査を行っており、 事業計画書など手間のかかる書類の提出がなく必要書類が3点のみです。

また面談が不要であり、書類を専用ページでアップロードするだけで審査が実施されますよ。

メールやSNSで審査結果・入金についての通知が届くので、電話のやりとりも一切ありません。

なおペイトナーファクタリングでは、他のファクタリング業者があまり対応していない売掛先が個人事業主の売掛債権も現金化することができます。

おすすめ2 QuQuMo(ククモ)

| 入金までのスピード | 最短2時間 |

|---|---|

| 二者間ファクタリングの手数料 | 1%~ |

| 取引できる売掛債権の金額 | 下限記載なし・上限なし |

| 利用対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・本人確認書類(運転免許証またはパスポートなど) ・保有する全銀行口座の直近3カ月分の入出金明細 ・請求書 ※個人事業主の場合、開業届または青色、白色の確定申告書一式と健康保険証を提出する |

| 運営会社 | 株式会社アクティブサポート |

QuQuMo(ククモ)は最短2時間で売掛債権を現金化できるオンライン完結型のファクタリングサービスです。

売却できる売掛債権の金額の下限は記載がなく、上限は設定されていないため、QuQuMoは少額・多額の資金を調達したいという方にもぴったりです。

会員登録を行って必要書類をアップロードし、審査結果を待つだけといった手続きの手軽さも特長です。

なお基本的に面談はありませんが、必要に応じて電話でヒアリングが行われることを押さえておきましょう。

また契約は「弁護士ドットコム株式会社」が監修する電子契約サービス「クラウドサイン」を介して締結されるため、セキュリティー面がしっかりしており安心して利用できますよ。

おすすめ3 ビートレーディング

| 入金までのスピード | 最短2時間 |

|---|---|

| 二者間ファクタリングの手数料 | 4~12%程度 |

| 取引できる売掛債権の金額 | 無制限(買い取り実績:1万~7億円) |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先からの入金が確認できる通帳のコピー(2カ月分) ・売掛債権に関する資料(請求書や注文書など) |

| 運営会社 | 株式会社ビートレーディング |

ビートレーディングは2024年3月時点で5万8,000社と取引し、累計の買い取り額が1,300億円を突破した実績のあるファクタリングサービスです。

最短2時間で売掛債権の現金化ができ、LINEで手続きすることも可能です。

書類のデータ化が不慣れで不安という方でも、LINEで手続きすればスマートフォンで撮影して送信するだけで書類を提出できるので、操作しやすいといえます。

ビートレーディングは、「創業して日が浅い」「経営状況が良くない」「税金の滞納がある」「他のサービスでは断られた」といった状況の方でも利用できる可能性がありますよ。

おすすめ4 日本中小企業金融サポート機構

| 入金までのスピード | 最短3時間 |

|---|---|

| 二者間ファクタリングの手数料 | 1.5%〜 |

| 取引できる売掛債権の金額 | 無制限 |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先の入金が分かる通帳のコピー(3カ月分) ・売掛金の発生が分かる請求書や契約書 ・代表者の身分証明書 |

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 |

日本中小企業金融サポート機構は低水準の手数料1.5%〜のファクタリングサービスを提供する一般社団法人です。

手続きがメールのやりとりで完結し、最短3時間で売掛債権を現金化することが可能です。

日本中小企業金融サポート機構が提供するオンラインファクタリングは必要書類が2点のみと少なく、最短30分で審査結果が分かるので気軽に申し込めます。

なお即日入金をしてもらうには申し込んだ日の17時までに契約を完了させる必要があるため、早めの時間に申し込みましょう。

また日本中小企業金融サポート機構では万全のセキュリティー対策がとられているクラウド契約システムを採用しているので、情報の改ざんや漏洩の心配がなく安心して取引できますよ。

おすすめ5 トップ・マネジメント

| 入金までのスピード | 最短即日 |

|---|---|

| 二者間ファクタリングの手数料 | 3.5~12.5%程度 |

| 取引できる売掛債権の金額 | 30万~3億円 |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・本人確認書類 ・売却を希望する請求書 ・前年度の決算書 ・直近7カ月の入出金明細 |

| 運営会社 | 株式会社トップ・マネジメント |

トップ・マネジメントは2009年の創立から5万5,000件を超える取引実績があるファクタリングサービスです。

大きな特長は、契約が済んでいれば銀行の取引時間外でも現金を受け取れる点だといえます。

他のファクタリングサービスでは契約の完了が銀行の取引時間を過ぎた場合、翌営業日に入金されるケースが多いなか、遅い時間帯でも資金を調達できるのはうれしいポイントです。

またトップ・マネジメントは公式サイトに営業スタッフの顔写真や氏名、自己紹介文などを掲載しています。

オンライン完結型のファクタリングであり非対面で取引が完結しますが、業者の顔や人柄が分かるので安心感があるといえますね。

おすすめ6 PAYTODAY(ペイトゥデイ)

| 入金までのスピード | 最短30分 | |

|---|---|---|

| 二者間ファクタリングの手数料 | 1〜9.5% | |

| 取引できる売掛債権の金額 | 10万円〜上限なし | |

| 対象の事業形態 | 法人、個人事業主、フリーランス など | |

| 必要書類 | 法人の場合 | ・直近の決算書一式(必須ではない) ・全ての法人名義口座の直近6カ月分以上の入出金明細(必須ではない) ・買い取りを希望する請求書 ・代表者の本人確認書類(運転免許証やパスポートなどの顔写真付きのもの) |

| 個人の場合 | ・直近の確定申告書B一式(必須ではない) ・全ての事業用個人名義口座の直近6カ月分以上の入出金明細(必須ではない) ・買い取りを希望する請求書 ・利用者の本人確認書類(運転免許証、パスポートなど顔写真付きのもの) |

|

| 運営会社 | Dual Life Partners株式会社 | |

PAYTODAY(ペイトゥデイ)は最短30分で売掛債権を現金化できるオンライン完結型のファクタリングサービスです。

AI(人工知能)による審査を行っており、基本的に面談はありませんが、必要に応じて電話によるヒアリングが実施されます。

一般的に二者間ファクタリングの手数料の相場は8〜18%程度といわれていますが、PAYTODAYの手数料は1〜9.5%と低めです。

またPAYTODAYは個人事業主やフリーランス、ベンチャー企業、スタートアップ企業などの利用を積極的に受け付けています。

2021年7月末時点の累計申し込み額150億円超のうち44%が個人事業主やフリーランス、ベンチャー企業、スタートアップ企業の利用によるものです。

取り扱う売掛債権の金額は10万円〜上限なしなので、幅広い額の売掛債権を売却することが可能ですよ。

おすすめ7 TRY(トライ)

| 入金までのスピード | 最短30分 |

|---|---|

| 二者間ファクタリングの手数料 | 3%~ |

| 取引できる売掛債権の金額 | 10万~5,000万円(5,000万円以上も相談可能) |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・請求書 ・通帳(売掛先である法人企業からの入金履歴があるもの) |

| 運営会社 | 株式会社SKO |

TRY(トライ)は真摯(しんし)な対応を強みとしており、手数料が3%〜と低めのファクタリングサービスです。

24時間365日申し込みが可能で、必要書類は請求書と通帳の2点のみのため、急いで資金を調達したい方におすすめだといえますよ。

またファクタリングの利用後には資金繰りや経営全般のコンサルティング、TRYの利用者同士のマッチングといったサービスを提供しており、事業をサポートしてくれる点も魅力です。

24時間365日、電話またはメールで相談を受け付けているので、気軽に問い合わせてみましょう。

おすすめ8 アクセルファクター

| 入金までのスピード | 最短2時間 |

|---|---|

| 二者間ファクタリングの手数料 | 2%~ |

| 取引できる売掛債権の金額 | 30万円~上限なし |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛金を確認できる書類(請求書) ・預金通帳 ・直近の確定申告書 ・代表者の本人確認書類 |

| 運営会社 | 株式会社アクセルファクター |

アクセルファクターは原則即日での振り込みをモットーにしており、申込者の半数以上に即日入金を行った実績のあるファクタリングサービスです。

また「他社で利用を断られた」「書類をそろえられない」「税金を滞納している」といった事情や状況に合わせて柔軟に審査を行っている点もアクセルファクターの特徴です。

審査通過率が93%と高いことからも審査の通りやすさを期待できます。

なおアクセルファクターは「経営革新等支援機関」に認定されているので、経営改善のためのアドバイスをもらったり、サポートを受けたりすることも可能ですよ。

おすすめ9 FREENANCE(フリーナンス)

| 入金までのスピード | 最短即日 |

|---|---|

| 二者間ファクタリングの手数料 | 3~10% |

| 取引できる売掛債権の金額 | 1万円~上限なし |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・住所が記載された写真付きの公的身分証(運転免許証・マイナンバーカードなど) ・請求書 |

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

FREENANCE(フリーナンス)はが提供する「即日払い」というサービスは、個人事業主やフリーランスに特化したオンライン完結型のファクタリングサービスです。

会員登録が必要ですが、買い取り可能な売掛債権の額が1万円〜上限なしと幅広い上、最短即日で現金化できるといった特長があります。

即日払いの手数料は「フリーナンス口座」を開設し、売掛金の入金先に設定することで与信スコアに応じて最大3%まで引き下げられます。

フリーナンス口座の開設と売掛金の入金先の設定は任意です。

即日払いは、16時半までに承認されないと即日に入金してもらえないため、資金調達を急ぐ方には早い時間に申し込むことをおすすめします。

なおFREENANCEの会員になると、仕事中の事故や著作権侵害、情報漏えい、納期遅延などに対する補償サービスが無料で付帯されますよ。

おすすめ10 インフォマートの電子請求書早払い

| 入金までのスピード | 最短2営業日(初回利用時は入金まで最短5営業日) |

|---|---|

| 二者間ファクタリングの手数料 | 1~6% |

| 取引できる売掛債権の金額 | 10万~1億円 |

| 対象の事業形態 | 法人 |

| 必要書類 | ・決算書一式(2期分) ・証憑書類 ・直近の試算表 |

| 運営会社 | 株式会社インフォマート、GMOペイメントゲートウェイ株式会社 |

インフォマートの電子請求書早払いは法人専用のオンライン完結型ファクタリングサービスです。

東証プライム上場企業である株式会社インフォマートとGMOペイメントゲートウェイ株式会社の2社が共同運営しているので、安心感があります。

手数料が最大でも6%と低く、1億円までの資金を調達できるため、コストを抑えて高額の売掛債権を現金化したい法人の方におすすめです。

事前に売掛債権を審査してもらっておくことで、いつでも現金化できる状態にしておくことも可能です。

ただし初回利用時には申し込みから入金までに最短5営業日かかるので、資金調達を急ぐ方は注意しましょう。

2回目以降の利用時からは最短2営業日で入金してもらえますよ。

急に資金が必要になったときに備えて審査だけ済ませておくのも良いでしょう。

おすすめ11 labol(ラボル)

| 入金までのスピード | 最短30分 |

|---|---|

| 二者間ファクタリングの手数料 | 10% |

| 取引できる売掛債権の金額 | 1万円〜 |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・本人確認書類 ・請求書 ・エビデンスとなるもの(売掛先担当者とのメールなど) |

| 運営会社 | 株式会社ラボル |

labol(ラボル)は最短30分で入金されるオンライン完結型のファクタリングサービスです。

他のファクタリングサービスでは営業していない場合が多い土日や祝日、夜間でも対応しており、審査が完了すれば24時間365日即時に入金される点が大きな特徴です。

また独立直後であったり、新規の取引先の売掛債権を現金化しようとしたりして他のサービスの審査に通らなかった方でもlabolなら利用できる可能性がありますよ。

手続きがオンラインで完結し、面談が不要な上、必要書類もそろえやすいため、簡単な手続きで迅速に売掛債権を現金化したい方にもおすすめです。

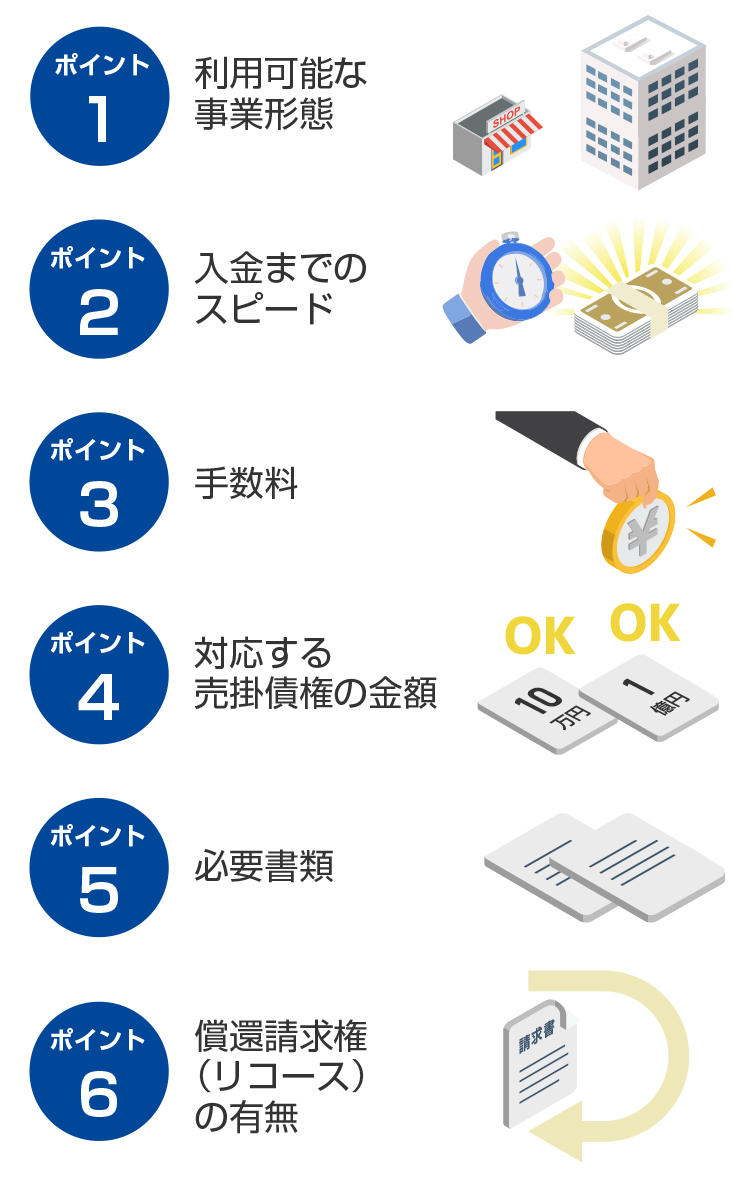

2.オンラインファクタリング業者を選ぶポイント

このようにオンラインファクタリング業者の選び方が知りたいという方もいらっしゃるかもしれませんね。

オンラインファクタリング業者を選ぶ際には、以下のポイントがご自身の希望に合っているか確認しましょう。

【オンラインファクタリング業者を選ぶポイント】

ポイント1 利用可能な事業形態

ファクタリング業者を選ぶ際には、利用の対象としている事業形態を必ず確認しましょう。

「法人のみ利用可能」「個人事業主・フリーランス向け」など、業者によって利用を受け付けている事業形態が異なります。

例えば、本記事でご紹介している11社が利用の対象としている事業形態は以下のように違います。

【おすすめのオンラインファクタリング業者11社が利用対象とする事業形態】

| サービス名 | 法人 | 個人事業主 | フリーランス |

|---|---|---|---|

| ペイトナーファクタリング | 〇 | 〇 | 〇 |

| QuQuMo(ククモ) | 〇 | 〇 | 〇 |

| ビートレーディング | 〇 | 〇 | 〇 |

| 日本中小企業金融サポート機構 | 〇 | 〇 | 〇 |

| トップ・マネジメント | 〇 | 〇 | 〇 |

| PAYTODAY(ペイトゥデイ) | 〇 | 〇 | 〇 |

| TRY(トライ) | 〇 | 〇 | – |

| アクセルファクター | 〇 | 〇 | 〇 |

| FREENANCE(フリーナンス) | 〇 | 〇 | 〇 |

| インフォマートの電子請求書早払い | 〇 | 〇 | × |

| labol(ラボル) | 〇 | 〇 | 〇 |

ポイント2 入金までのスピード

このように資金調達を急いでいる方も多くいらっしゃるでしょう。

申し込みから入金されるまでのスピードもファクタリング業者によって異なるため、確認してから選ぶことが大切です。

オンラインファクタリングはファクタリング会社のオフィスに向かう時間や、書類を郵送する時間などがないため、手続きが比較的スピーディーです。

最短即日に入金される場合が多いといえますが、入金まで数日かかるサービスもあるので、資金調達を急ぐ方は入金スピードを確認しておきましょう。

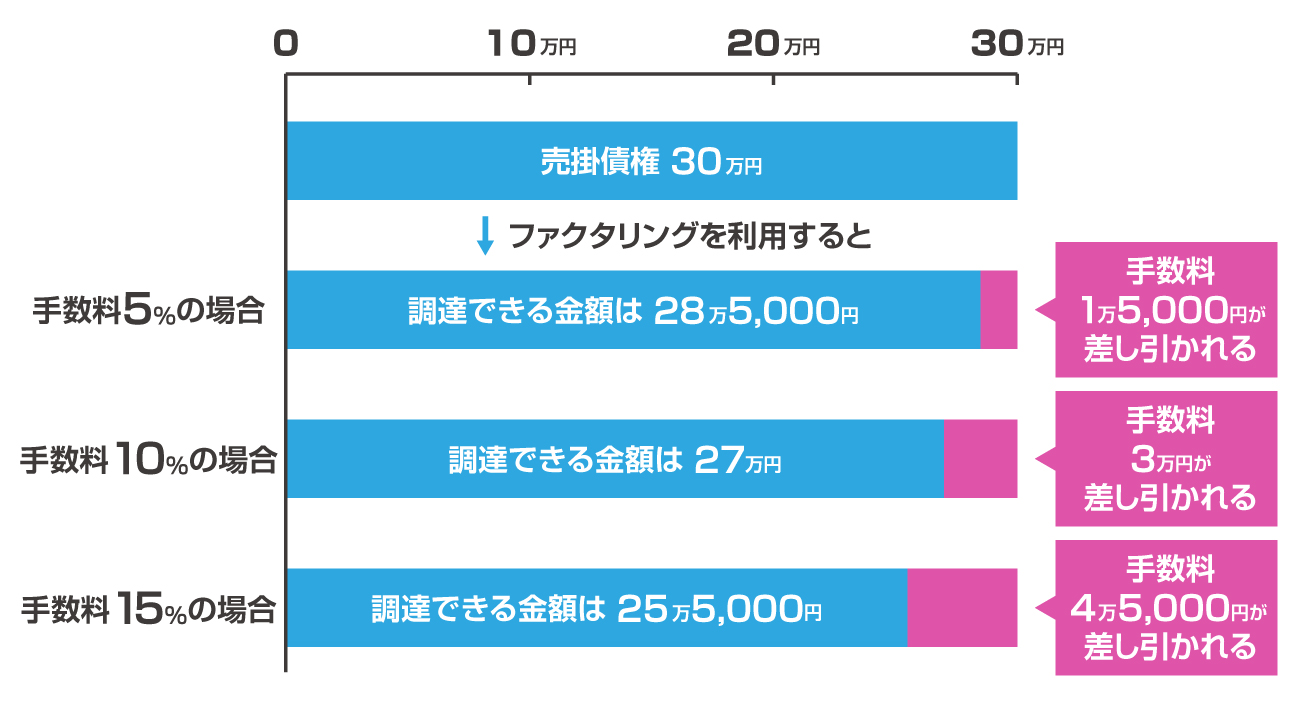

ポイント3 手数料

オンラインファクタリング業者を選ぶ際には、手数料を比較することも重要です。

ファクタリングでは売却する売掛債権の額面の「○%」というかたちで手数料が発生します。

最終的に手数料が差し引かれた金額が入金されるため、手数料率が低い業者を選ぶことでより多くの資金を調達できるということです。

例えば手数料率が5・10・15%の業者それぞれに30万円の売掛債権を売却した場合、調達できる金額は以下のように異なります。

【手数料率別・30万円の売掛債権の売却時に調達できる金額】

手数料率5%の業者に申し込んだ場合は28万5,000円を調達できる一方で、手数料率15%の業者に申し込むんだ場合は25万5,000円しか調達できません。

ポイント4 対応する売掛債権の金額

オンラインファクタリング業者を選ぶ際には、売却したい売掛債権の金額を買い取ってもらえるかどうかの確認も必要です。

1万円からの売掛債権を買い取っている業者もいれば、数十万円からの売掛債権しか受け付けていない業者など、売却可能な金額は業者ごとに異なります。

お持ちの売掛債権の金額に対応していない業者には、申し込むことができないので注意しましょう。

ポイント5 必要書類

提出を求められる必要書類の数・種類もファクタリング業者ごとに異なります。

そのため資金調達を急ぐ方や、煩わしい手続きが苦手という方は、書類が少なくそろえやすい業者を選びましょう。

なおオンラインファクタリングで提出が求められる書類の例は以下のとおりです。

- ・売掛債権を証明する資料(請求書など)

- ・売掛先からの入金履歴を確認できる書類(通帳のコピーなど)

- ・本人確認書類

- ・決算書もしくは確定申告書

- ・試算表(法人の場合) など

以上はあくまで提出が求められる書類の例であり、実際には必要書類が少ない業者も多くあります。

ポイント6 償還請求権(リコース)の有無

オンラインファクタリング業者を選ぶ際には「償還請求権(リコース)」ないことを確認しましょう。

償還請求権がある契約を結んでしまうと、売掛先が売掛金を支払わなかった際に代わりにお金を支払わなければならないのです。

償還請求権のある契約は、売掛債権を担保にした貸し付けと見なされます。

そのため基本的にファクタリングに償還請求権はありません。

3.オンラインファクタリングが適している人

オンラインファクタリングの利用を検討している方のなかには、このように気になっている方もいらっしゃるのではないでしょうか。

オンラインファクタリングは特に以下のような方におすすめだといえます。

【オンラインファクタリングが適している人の特徴】

(1)急いで資金を調達したい人

緊急で資金調達をしたいという方には、オンラインファクタリングが向いているといえるでしょう。

オンラインファクタリングは、対面・郵送で取引するよりも手続きが簡潔かつスピーディーに行われる傾向にあります。

対面・郵送で取引する場合、審査や契約のためにファクタリング業者のオフィスに訪問したり、書類を郵便局に持って行ったりする必要があり、手続きに半日から数日かかる可能性があります。

一方オンラインファクタリングであれば移動時間がない上、PCやスマホで手続きを素早く完結できます。

(2)コストや手間を省きたい人

オンラインファクタリングは、コストや手間を省きたいと考える方にもぴったりです。

対面・郵送で取引するファクタリングと比較してもオンラインファクタリングでは以下のような手続きやコストを省くことができます。

- ・ファクタリング業者のオフィスに出向く際の交通費と時間

- ・書類を郵送する送料

- ・紙の契約書に貼る印紙代 など

またオンラインファクタリングは業者にとっても、オフィスの光熱費や賃貸料、人件費といった運営コストを削減できるため、手数料が低く設定されるケースがあります。

(3)近くにファクタリング会社がない地方在住の人

近くにファクタリング会社がない方は、オンラインファクタリングの利用に適しています。

多くのファクタリング業者のオフィスは東京などの大都市圏に集中しているため、都市圏から離れている方はファクタリング会社が近くにないこともあるでしょう。

遠方からファクタリング会社に出向く場合、移動だけでも丸1日かかってしまうケースも考えられます。

一方、オンラインファクタリングはインターネットに接続可能な環境があれば、どこからでも手続きできるので、都市圏から離れている方でもスピーディーに資金調達できます。

4.オンラインファクタリングのメリット

このようにオンラインファクタリングにはどういったメリットがあるのか、具体的に知りたいという方もいらっしゃるでしょう。

オンラインファクタリングの主なメリットは以下のとおりです。

【オンラインファクタリングのメリット】

メリット1 全国どこでも利用できる

オンラインファクタリングのメリットの一つは、インターネット環境があれば全国どこでも利用できる点です。

銀行や金融業者が近くにない地方や、交通の便に難のある離島で資金を調達しようと思っても、対面や郵送でのやりとりでは移動に時間がかかってしまいますよね。

また近くにファクタリング会社がない方は、業者選びの選択肢も限られてしまうでしょう。

その点オンラインファクタリングであれば、外に一歩も出ずに手続きを完結できるため、どこに住んでいても利用が可能です。

メリット2 最短即日で入金される

オンラインファクタリングは、最短即日で入金を行う業者が多いこともメリットです。

対面や郵送で取引するファクタリング業者でも即日に入金しているケースはありますが、オンラインファクタリングであれば、より迅速な手続きを期待できます。

面談を行ったり紙媒体で契約したりする際に必要な手続きが省略されるため、入金までの時間を短縮できますよ。

メリット3 24時間申し込める

オンラインファクタリングは業者の営業時間に関係なく、24時間申し込むことができます。

対面で取引するファクタリングでは、申し込みや書類の提出、契約などの手続きを全て、ファクタリング業者の営業時間内に行わなければなりません。

ファクタリング業者の営業時間は平日の日中であることが一般的ですが、忙しくて夜間や週末にしか時間がないという方もいらっしゃるでしょう。

その点オンラインファクタリングであれば、夜間や早朝でも業者の営業時間に関係なく、申し込みや必要書類の提出などが可能です。

メリット4 コストを抑えられる

オンラインファクタリングでは、契約時に発生する諸費用や手数料といったコストを抑えて資金を調達することができます。

ファクタリングの契約は債権譲渡契約に当たり、印紙税の課税対象であるため、紙の契約書の場合は収入印紙の貼り付けが必要です。

一方オンラインファクタリングでは、印紙税のかからない電子契約を行うため、収入印紙代や契約書の保管費用などを節約できます。

さらに書類を郵送する送料や、対面で取引する場合にかかる交通費なども不要です。

またオンラインファクタリングは、対面での取引よりも業者が人件費や事務所の家賃などのコストを抑えられることから、手数料が低めに設定される場合も多いといえます。

メリット5 手続きの手間を省ける

オンラインファクタリングは対面・郵送で取引する場合に比べ、手続きが簡潔です。

対面や郵送による取引するファクタリングでは、必要書類を業者のオフィスまで持参・郵送したり、紙の契約書に署名・押印・割印をしたりする必要があるため、手続きに時間をとられてしまいます。

一方、オンラインファクタリングは以下のような利用手順で簡単に手続きできますよ。

- 1.必要書類をアップロードして申し込む

- 2.審査に通過したら、電子契約を締結する

- 3.指定の口座に入金される

このようにオンラインファクタリングは利用手順が少ない傾向にあります。

電子契約についても契約書の内容を確認して、承認ボタンを押すだけで締結できるケースが多くありますよ。

契約書は電子データであることが一般的なので、その場合ダウンロードするだけで保管が可能です。

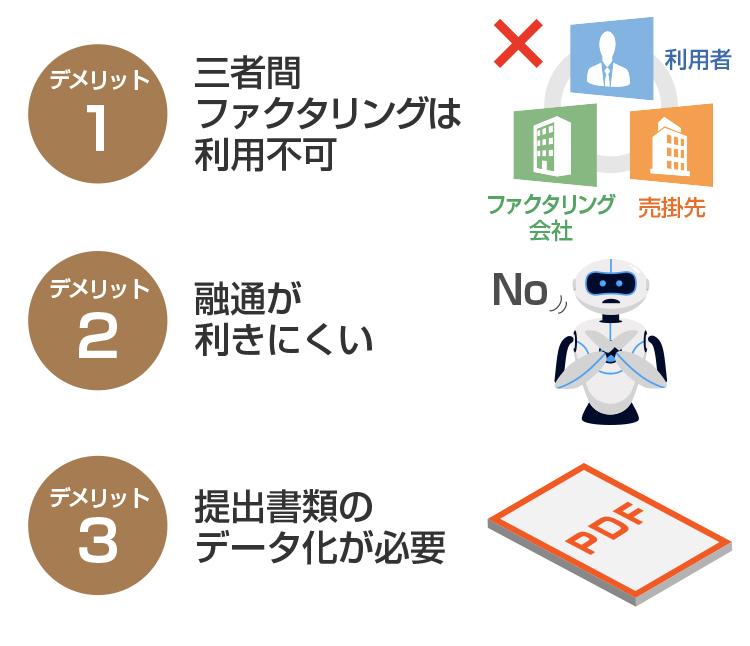

5.オンラインファクタリングのデメリット

このように気になっている方もいらっしゃるかもしれませんね。

オンラインファクタリングには「入金スピードが早い」「どこからでも申し込める」などのメリットがある半面、デメリットも存在します。

オンラインファクタリングのデメリットは主に以下の三つです。

オンラインファクタリングのデメリット】

デメリット1 三者間ファクタリングは利用不可

オンラインファクタリングでは、ファクタリング業者・利用者・売掛先の三者で契約を結ぶ三者間ファクタリングの契約方式を利用できない可能性が高いといえます。

三者間ファクタリングは二者間ファクタリングよりも手数料が低めに設定されることから、利用する人も少なくありません。

しかし三者間ファクタリングは契約を結ぶに当たり、売掛先の承諾が必須のため、原則として対面での契約が必要です。

そのためオンライン完結型のファクタリングでは三者間の取引が難しく、取り扱いがほとんどありません。

デメリット2 融通が利きにくい

オンラインファクタリングは審査の柔軟性が低く、融通が利きにくい面があるといえます。

オンラインファクタリングでは、人ではなくAI(人工知能)が審査を実施するケースが多くあります。

人による審査であれば柔軟な対応を期待できる不備であっても、AI(人工知能)が審査を担う場合には審査に通らない恐れがあるので注意しましょう。

デメリット3 提出書類のデータ化が必要

オンラインファクタリングでは必要書類をデータ化し、アップロードして提出することが一般的です。

データ化とは、紙媒体の書類を「PDF」と呼ばれるファイルにしたり、ソフトウェアに入力し直したりすることです。

なお書類をPDFファイルに変更するには、以下の方法があります。

- ・プリンターもしくはコピー複合機で書類をスキャンする

- ・スマホで撮影した画像を変換する

- ・表計算アプリなどで作成した書類を変換する

- ・コンビニのマルチコピー機で書類をスキャンし、スマホへ保存する など

書類のデータ化はPCやスマホ、プリンターなど電子機器の扱いに慣れていないと難しい作業だといえるでしょう。

またファイルのアップロードに慣れていない場合、準備に時間がかかってしまう方もいらっしゃるかもしれません。

6.オンラインファクタリングの注意点

せっかくオンラインファクタリングで資金調達をするなら、失敗は避けたいところですよね。

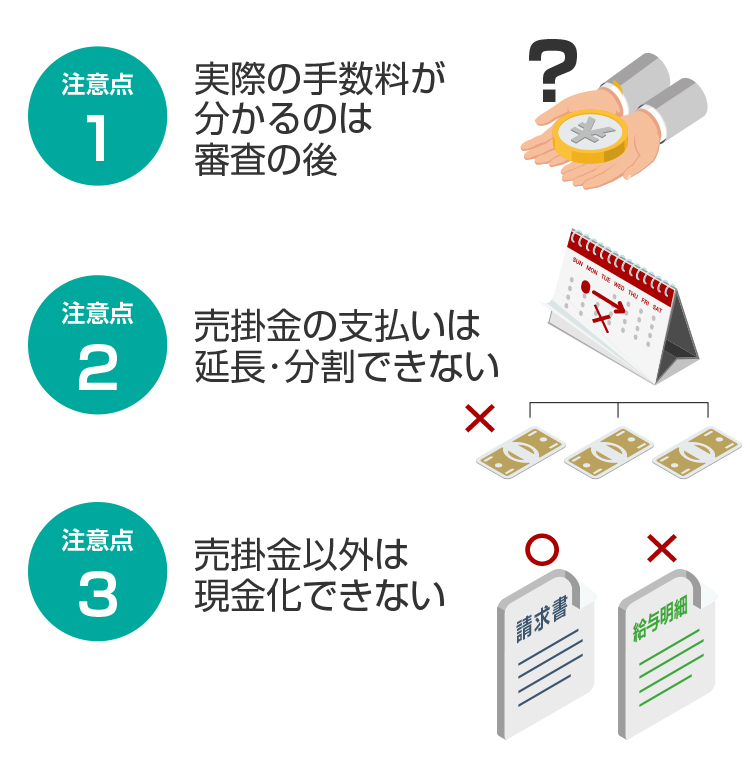

オンラインファクタリングには主に以下の三つの注意点があるため、事前に押さえておきましょう。

【オンラインファクタリングの注意点】

注意点1 実際の手数料が分かるのは審査の後

利用するサービスの公式サイトなどに記載されている手数料の目安に「〇%~〇%」といった幅がある業者の場合、審査が終わるまで実際に適用される手数料が分かりません。

実際の手数料率は、売掛先の信用力や売掛債権の金額などさまざまな要素が審査されて決められます。

そのため複数の売掛債権を売却した場合、それぞれの売却金額が異なるケースもありますよ。

ファクタリング業者によっては公式サイトで無料の見積もりを実施していますが、あくまで目安が提示される可能性が高いといえます。

注意点2 売掛金の支払いは延長・分割できない

オンラインファクタリングでは、ファクタリング業者と利用者の二者で締結する二者間ファクタリングの契約が行われることが一般的です。

二者間ファクタリングでは、資金の調達後にサービスの利用者自身が売掛先から売掛金を回収して、ファクタリング業者に渡す必要があります。

その際、業者への代金の引き渡しは必ず期限内に一括で支払うのが原則であるため、注意が必要です。

万一売掛先からの入金が遅れた場合は、ファクタリング業者に連絡して事情を説明しましょう。

入金が遅れているにもかかわらず業者に連絡をしなかった場合は、今後その業者のファクタリングを利用できなくなる恐れがあります。

またファクタリングでは売掛金を分割して引き渡すこともできません。

ファクタリングを装った悪質業者の見分け方を知りたいという方はこちらをご覧ください。

注意点3 売掛金以外は現金化できない

ファクタリングを利用して、現金化してもらえるのは売掛金のみです。

会社から支給される給料を現金化する「給与ファクタリング」というサービスがありますが、実質ファクタリングではないので注意しましょう。

ファクタリングと称していますが、給与ファクタリングの実態は借り入れであり、悪質業者によって運営されているケースが多くあります。

7.オンラインファクタリングに関してよくある疑問

このようにオンラインファクタリングに関して疑問のある方もいらっしゃるでしょう。

そこでこの章では、オンラインファクタリングに関する以下の三つの疑問について解説します。

Q1 オンラインファクタリングは安全?

オンラインファクタリングはインターネット上で取引を行うため、情報の改ざんや漏洩などを心配する方もいらっしゃるでしょう。

オンラインファクタリングを扱う各業者は、通常安全な取引ができるように個人情報の取り扱いやセキュリティー対策に力を入れています。

クラウド型電子契約サービスを介して契約を締結することで、情報が外部に漏洩しないようにセキュリティー体制を整えている業者がほとんどです。

Q2 LINEで手続きが完結する業者はある?

メッセンジャーアプリの「LINE」に使い慣れている場合、このような疑問をお持ちの方もいらっしゃるのではないでしょうか。

日常的に利用しているアプリを使って手続きできれば、便利ですよね。

LINEでファクタリングを利用したいという方には、ビートレーディングがおすすめです。

ビートレーディングでは申し込みから審査までの手続きをLINEで行えます。

Q3 PCやスマホの操作に慣れていないと利用できない?

オンラインファクタリングを利用したくても、PCやスマホの操作に自信がなく不安に思っている方もいらっしゃるかもしれませんね。

オンラインファクタリングの業者の公式サイトでは、気軽に問い合わせができるチャットや専用フォームが設けられていることが一般的です。

申し込み・審査・契約などの手続きで分からないことがあれば、チャットや専用フォームで問い合わせると回答してくれるので活用するのがおすすめですよ。

電話すると口頭で説明してくれる業者もあるので、チャットや専用フォームの利用が難しいという方は直接問い合わせるのも手です。

【オンラインファクタリングの利用手順とPC・スマホの操作】

| 利用手順 | PC・スマホで行う操作 |

|---|---|

| 申し込み | ・申しこむサービスの公式サイトにアクセスする ・会員登録・申し込みフォームに必要事項を入力する |

| 必要書類の提出 | ・必要書類を電子データ化する ・必要書類のデータをアップロードする |

| 面談(実施しない場合が多い) | ・Zoomなどのアプリをインストールして、指定のミーティングに参加する |

| 審査結果の確認 | ・メールや専用ページのメッセージで確認する |

| 契約締結 | ・電子契約サービスから届くメールのURLにアクセスする ・契約書の内容を確認し、承認ボタンを押す |

| 入金の確認 | ・金融機関からのメッセージで入金を確認する |

特に必要書類のデータ化やオンラインでの面談は、慣れていないと難しく感じる方もいらっしゃるでしょう。

8.まとめ

オンラインファクタリングは申し込みから契約・入金までの手続きをインターネット上で完結できるファクタリングです。

手続きのために業者のオフィスに出向いたり、書類を郵送したりする必要がなく全国どこからでも24時間申し込めるので、手間や時間、コストを削減できますよ。

またオンラインファクタリングは審査時間も短い傾向にあり、最短即日での入金が可能なので、急いで資金を調達したい方におすすめです。

ただしオンラインファクタリングには「審査の際に融通が利きにくい」「提出書類のデータ化が必要」などのデメリットもあります。

そのためスムーズに取引できるように書類を提出する前に不備がないか、ファイル形式は合っているかをしっかり確認することをおすすめします。

オンラインファクタリングは普段からWebサイトを閲覧したり、メッセージやメールのやりとりを行ったりしている方であれば、さほど難しいものではありません。

【個人利用&即日入金が可能!オンラインファクタリング業者3選】