このように「記帳代行」というサービスについて、詳しくは知らないという方もいらっしゃるでしょう。

記帳代行とは事業を行う上で生じた取引の情報を帳簿に記載する「記帳」という業務を代行してくれるサービスです。

記帳代行を依頼すれば日々の記帳を業者に任せられるので、経理・会計業務の手間を大幅に軽減できるといえるでしょう。

ただし記帳代行でかえって業務が複雑化したり、財務状態が悪化したりするケースもあるため、慎重に利用を検討することが重要ですよ。

本記事では記帳代行の業務の範囲やメリット・デメリット、経理代行との違いなどを詳しく解説します。

なお記帳代行を依頼せず低コストで記帳業務を効率化できる会計ソフトを6章と7章でご紹介しますよ。

【記帳を自動化できる会計ソフトおすすめ3選】

| 会計ソフト | 特長 |

|---|---|

|

スマートフォンアプリの操作性が抜群! 確定申告の書類作成から提出までスマホ一つで完結できる >>公式サイトはこちら |

|

25年連続売り上げ1位!王道中の王道 簿記の知識がなくても取引入力から確定申告まで完結できる >>公式サイトはこちら |

|

関連サービスとの連携が便利! バックオフィス業務をサポートする関連サービスも充実 >>公式サイトはこちら |

福留 正明

1.記帳代行とは

記帳代行とは取引情報を記録する「記帳」という業務を請け負ってくれるサービスです。

記帳を行うことで売り上げがあったことや、経費を支払ったことなど日々のお金の流れを記録することができます。

記録した情報は、税金の申告に欠かせない確定申告書・決算書の作成時や、事業の財務状況を把握する際に使用するため、記帳は重要な業務の一つだといえるでしょう。

また2014年1月の税法改正によって全ての事業者に記帳と帳簿の保存が義務付けられたため、記帳は必ず行わなければならない業務でもあるのです。

しかし記帳は経理の知識が求められるため、仕事の片手間で行う場合は負担が大きいといえるでしょう。

続いて記帳代行について、以下の三つの基本知識を詳しく解説します。

- 1-1.記帳代行の業務範囲

- 1-2.記帳代行と経理代行の違い

- 1-3.記帳代行の依頼先

1-1.記帳代行の業務範囲

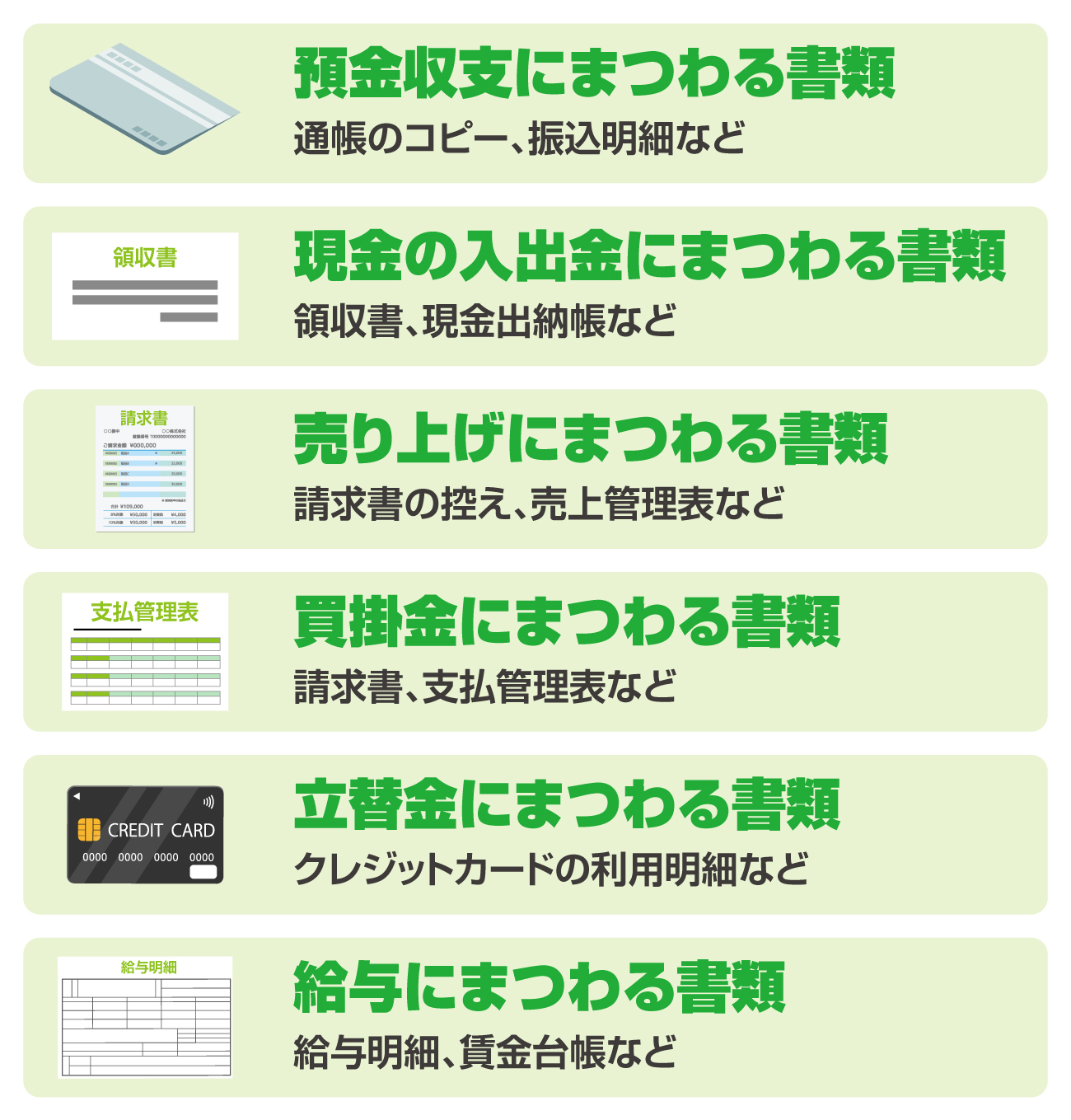

記帳代行を依頼すると、主に以下のような業務を任せることができます。

- ・会計ソフトへの入力

- ・各種帳簿の作成

- ・ファイリング など

領収書や請求書、通帳のコピーなど取引内容が分かる資料を記帳代行業者に渡すことで正しい「勘定科目」に仕訳して会計ソフトに入力してくれます。

また会計ソフトに入力したデータをもとに、以下のような帳簿の作成・ファイリングを代行してくれることが一般的です。

- ・現金出納帳

- ・預金出納帳

- ・総勘定元帳

- ・売掛残高一覧表

- ・買掛残高一覧表

- ・試算表 など

1-2.記帳代行と経理代行の違い

記帳代行と経理代行の違いは、主に対応できる業務の範囲だといえるでしょう。

経理代行は以下の業務の代行を請け負うことができます。

- ・記帳業務(会計ソフトへの入力、帳簿の作成・ファイリングなど)

- ・年末調整(給与から源泉徴収した所得税の精算など)

- ・決算申告(決算書の作成、法人税の申告など)

- ・給与計算(出退勤データの精査、残業時間や保険料の計算など)

- ・支払いや請求の管理(振り込み、請求書の作成、入金確認など)

1-3.記帳代行の依頼先

このような疑問をお持ちの方もいらっしゃるかもしれませんね。

記帳代行の依頼先は主に以下の二つです。

- ・税理士事務所・会計事務所

- ・記帳代行業者

税理士事務所・会計事務所と記帳代行業者は以下のような違いがあります。

【税理士事務所・会計事務所と記帳代行業者の違い】

| 税理士事務所・会計事務所 | 記帳代行業者 | |

|---|---|---|

| 税理士の有無 | 税理士資格を持つ税理士が在籍している | 税理士が在籍していない場合もある |

| 税務代理・税務書類の作成 | ⚪︎ | △(税理士在籍していれば可能) |

| 決算書の作成・確定申告 | ⚪︎ | △(税理士在籍していれば可能) |

| 年末調整 | ⚪︎ | △(税理士在籍していれば可能) |

| 費用 | 記帳代行業者より割高 | 税理士事務所・会計事務所より割安 |

| 契約形態 | 年単位(顧問契約) | 月単位 |

税理士事務所・会計事務所であれば、税理士資格を持つ税理士が在籍しているので安心して任せることができるといえるでしょう。

一方記帳代行業者の場合、税理士が在籍していないこともありますが、専門知識が豊富なスタッフが請け負ってくれる上、依頼費用が比較的低い傾向にあります。

ただし税理士が不在の記帳代行業者では、税務申告や年末調整などの税理士の独占業務を代行してもらうことはできません。

【記帳代行を依頼する際に提出する書類の例】

2.記帳代行の費用相場

記帳代行の利用を検討するに当たり、あらかじめ費用の相場を知っておきたいという方もいらっしゃるでしょう。

本章では記帳代行の費用相場について、以下の二つの依頼先別に解説します。

- (1)税理士事務所・会計事務所

- (2)記帳代行業者

2-1.税理士事務所・会計事務所に依頼した場合

税理士事務所・会計事務所に記帳代行を依頼する場合には、顧問契約を結んで毎月顧問料を支払うケースが一般的です。

月額顧問料の相場は以下のとおりです。

【記帳代行を税理士事務所・会計事務所に依頼する場合の月額顧問料の相場】

| 依頼主が法人の場合 | 1〜5万円程度 |

|---|---|

| 依頼主が個人事業主の場合 | 〜3万円程度 |

顧問料は仕訳数に関係なく設定されますが、依頼主である会社の売り上げの規模や従業員数、税理士との面談の頻度などによって変動します。

また税理士と顧問契約を結んでいても「決算申告」や「確定申告」を依頼する場合は、別料金が発生することがあります。

なお税理士事務所・会計事務所に記帳代行を依頼したい方は、税理士ドットコムで依頼先を探すと便利ですよ。

2-2.記帳代行業者に依頼した場合

記帳代行業者に依頼した場合の費用は仕訳数、もしくは業務時間で決まるケースが多いといえます。

それぞれのケースにおける料金の相場は以下のとおりです。

【記帳代行業者への依頼費用の相場】

| 仕訳数によって決まる場合 | 1仕訳当たり50〜100円程度 |

|---|---|

| 業務時間によって決まる場合 | 1時間当たり2,800〜3,800円程度 |

業者によっては急ぎで対応する場合や請求書などのファイリングを行う場合に、オプションとして追加料金がかかることもあります。

また記帳代行業者は税理士に依頼する場合よりコストが割安な傾向にありますが、税理士資格のないスタッフが代行することも多いためサービスの質に差があるとえるでしょう。

3.記帳代行のメリット

このように記帳代行がご自身にとって有益な方法なのか知りたいという方もいらっしゃるでしょう。

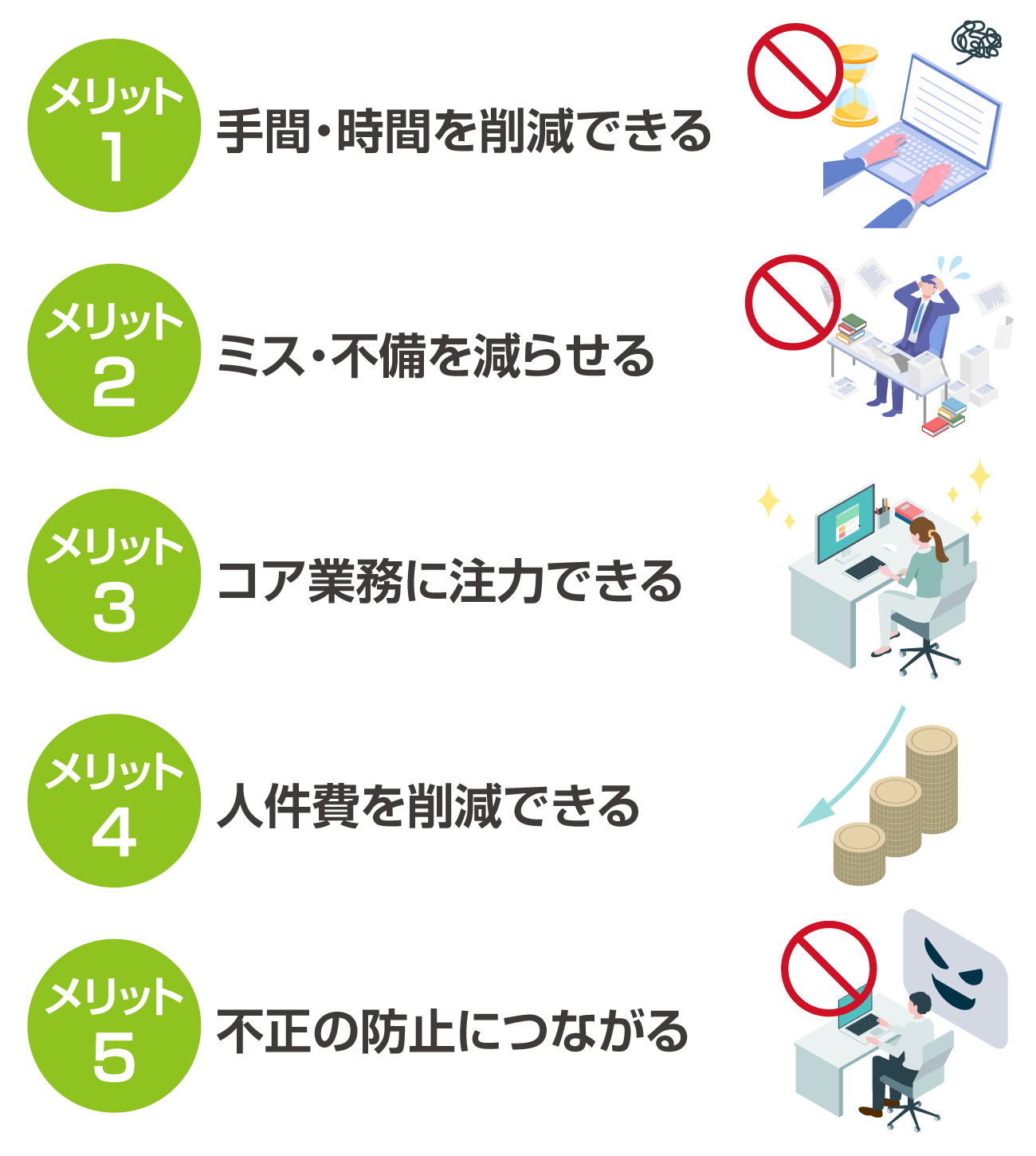

記帳代行の主なメリットは以下のとおりです。

【記帳代行のメリット】

メリット1 手間・時間を削減できる

記帳代行を利用すれば、記帳業務にかかる手間や時間を削減することができます。

記帳は請求書や領収書などから数字を転記したり勘定科目に仕訳したりと、手間や時間のかかる業務です。

本業の片手間で記帳を行う会社などは、従業員に大きな負担がかかるといえるでしょう。

記帳代行で会計ソフトへの入力や帳簿の作成を任せることができれば、従業員の負担が減るため、業務効率の向上にもつながるでしょう。

メリット2 ミス・不備を減らせる

記帳代行に依頼することで、会計ソフトでの入力ミスや不備を減らせます。

記帳業務は担当者が簿記に不慣れであったり業務が忙しかったりすると、ミスが発生する可能性があります。

またミスがあることや修正すべき部分に気付けないこともあるでしょう。

記帳代行を依頼すると、国家資格を持つ税理士や専門知識のある記帳代行業者が経験を活かして正確に記帳を行ってくれるので安心です。

メリット3 コア業務に注力できる

記帳代行を利用することで、記帳業務に割いていた時間を「コア業務」に使うことができます。

時間や手間のかかる記帳を代行業者に委託すれば、コア業務に集中できるので生産性の向上にもつながります。

メリット4 人件費を削減できる

記帳代行を利用すれば新たなスタッフを雇用する必要がないので、人件費を削減できることもメリットです。

新たに経理担当のスタッフを雇った場合、給料の他に社会保険料や福利厚生費がかかる上、教育にかかる費用も発生します。

採用するために行う求人広告や面接にも費用がかかる可能性がありますよね。

記帳代行の利用にも費用がかかりますが、新たなスタッフの雇用にかかるコストと比べ低めに抑えられるでしょう。

メリット5 不正の防止につながる

記帳代行を利用することで、経理担当者による不正を防ぎやすい環境を作れます。

例えば経理担当のスタッフが一人だった場合、他の社員が内情を把握する機会がありません。

定期的に確認を行わなければ、経理状況について把握しているスタッフが限られるため、横領や改ざんなどの不正が発生するリスクが高いといえるでしょう。

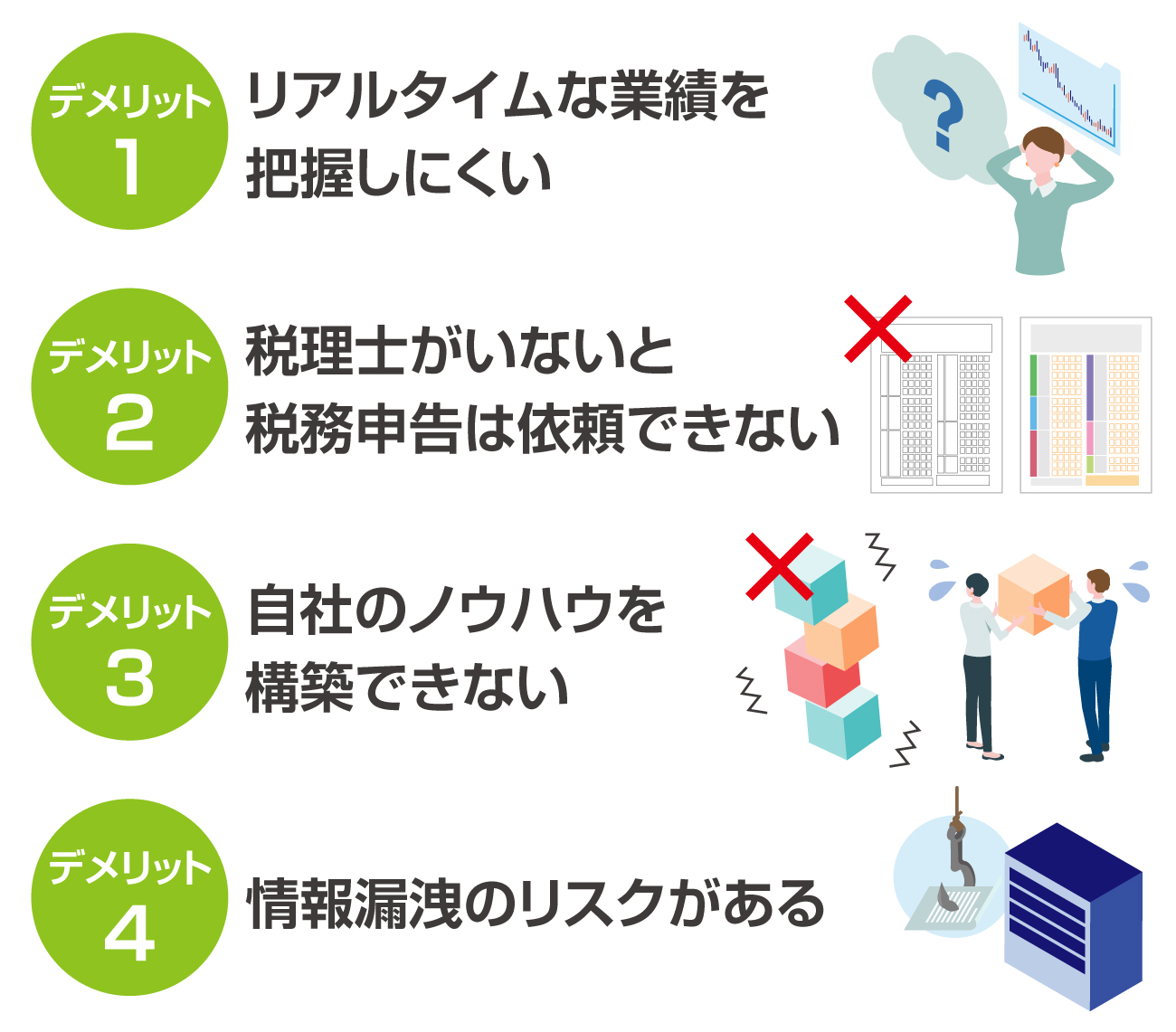

4.記帳代行のデメリット

デメリットを把握しておかないと記帳代行を利用するか否か決められないという方もいらっしゃるでしょう。

記帳代行のデメリットは、主に以下の四つが挙げられます。

【記帳代行のデメリット】

デメリットをしっかり把握し、記帳代行を利用するかを検討しましょう。

記帳業務を自動化できるおすすめの会計ソフトを知りたい方は6章、7章をご覧ください。

デメリット1 リアルタイムな業績を把握しにくい

記帳代行を依頼すると、業績をリアルタイムで把握することが難しくなる可能性があります。

帳簿から事業の経営状態を知ることができるため、社内・ご自身で記帳を行っていれば業績を把握しやすいといえるでしょう。

一方記帳代行を依頼した場合には、請求書の控えなど代行業者にすぐに渡せない資料もあるため、帳簿の作成・確認に一定の時間がかかります。

このようなタイムラグは防ぎようがないため、リアルタイムで業績を確認したい方にとっては大きなデメリットといえるでしょう。

デメリット2 税理士がいないと税務申告は依頼できない

税理士法第2条と第52条により、原則的に税理士以外が決算申告・確定申告を代行することはできないとされています。

決算申告・確定申告の代行を依頼する場合は、税理士が在籍している、もしくは税理士と提携している業者に依頼しましょう。

税理士の独占業務には「税務書類の作成」「税務代理」「税務相談」の三つがあります。

以下の代行業務は税理士の資格を持つ個人もしくは法人しか行うことができません。

【税理士の独占業務】

| 税務書類の作成 | 法人・個人の決算書、中間決算書・申告書、予定申告書、所得税・消費税・法人税の確定申告書、源泉徴収票、法定調書、償却資産税申告書などの作成 |

|---|---|

| 税務代理 | ・税金の申告・納付 ・税務調査や税務処分に対する主張・陳述 |

| 税務相談 | ・個人の所得税や相続税の計算のアドバイス ・法人の納税額の計算のアドバイス ・控除可能な税額に関する相談 ・節税対策に関する相談 ・税務調査の立ち合い |

税理士が在籍していない、もしくは提携していない業者が税理士の独占業務を請け負った場合、記帳代行に付随する無償サービスであっても違法に当たります。

デメリット3 自社のノウハウを構築できない

記帳代行を利用すると、記帳業務に関するノウハウを蓄積できないこともデメリットといえるでしょう。

代行業者に任せっきりにするのではなく、外注している業務の内容をしっかり把握し、作成された帳簿の数字を分析できるようなスキルを身に付けておくことをおすすめします。

将来的に自社で記帳業務を行いたいと考えている場合には、会計処理を自動化してくれる会計ソフトを利用するのも手ですよ。

デメリット4 情報漏洩のリスクがある

記帳代行を依頼する場合、自社の取引先情報や機密情報を社外に公開するため、情報が漏洩する可能性があります。

そのため記帳代行を依頼する際にはセキュリティーに対する意識が高く、適切な対策をとっている業者を選ぶことをおすすめします。

また「記帳代行業者が記帳代行の担当者と秘密保持契約を締結しているか」「記帳代行の担当者が経理の経験があるか」といった点も確認しておきましょう。

5.記帳の効率化には会計ソフトが便利!

このように記帳代行以外の手段で、記帳業務にかかる工数を減らしたいと考えている方もいらっしゃるでしょう。

「コストを抑えたい」「社外に情報を公開したくない」といった方には会計ソフトの使用をおすすめします。

会計ソフトを使えば、代行業者に依頼しなくても記帳業務を自動化できるのです。

会計ソフトでは日々の記帳はもちろん、お金の動きの管理・集計・仕訳や決算書・確定申告書、各種帳簿の作成などを簡単かつ効率的に行えます。

多くの会計ソフトには、以下のような機能がありますよ。

- ・スマホカメラでの撮影による取引情報の自動取り込み機能

- ・銀行口座・クレジットカードとの連携による取引情報の自動取り込み機能

- ・自動仕訳機能

- ・決算書や確定申告書の作成機能

- ・確定申告書のオンライン提出機能

- ・自動アップデート機能 など

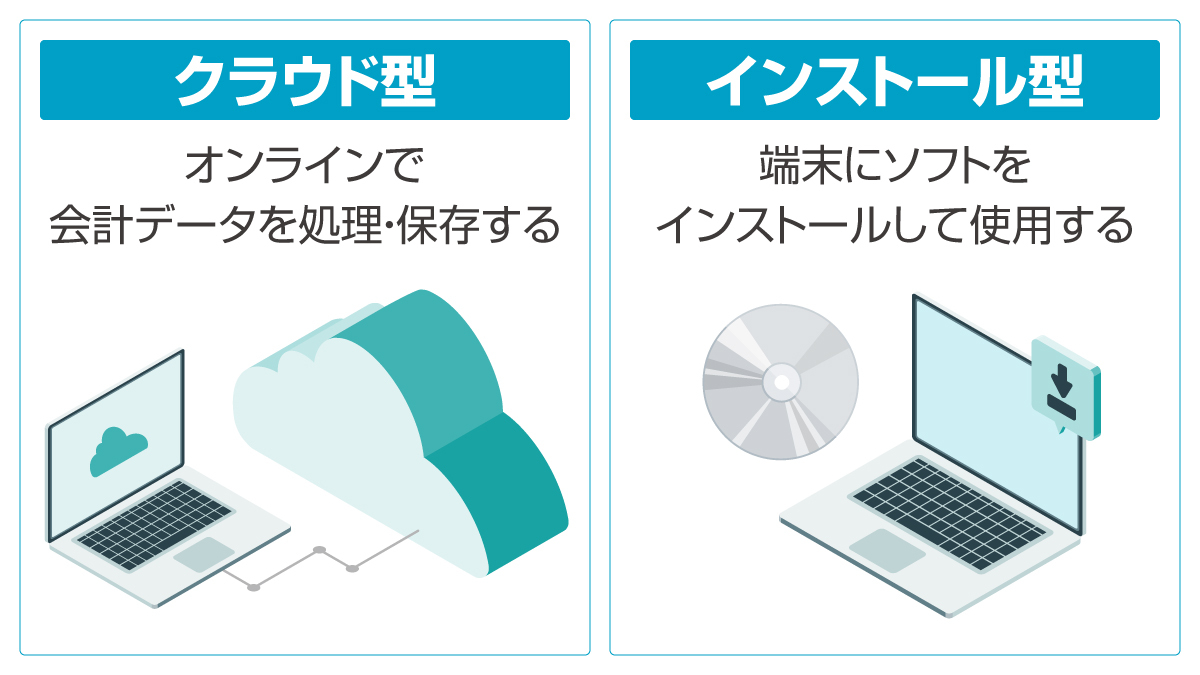

なお会計ソフトには大きく分けて「クラウド型」と「インストール型」の2種類があります。

【会計ソフトの種類】

クラウド型はクラウド上でデータを保存・管理するため、オンライン環境があればどの端末からでも利用できるソフトであり、月・年単位で利用料を支払うケースが一般的です。

対してインストール型は買い切り型の製品であり、ソフトを端末にインストールして利用するタイプのものです。

個人事業主や小規模な法人などの場合には導入コストが低い上、複数の端末で使えるクラウド型がおすすめだといえるでしょう。

クラウド型は通常、自動でバージョンの更新が行われるため「インボイス制度」や「電子帳簿保存法」といった法改正に対応しているものが多い点も特徴です。

6.【法人向け】記帳を自動化!おすすめ会計ソフト3選

このような疑問をお持ちの法人の方もいらっしゃるでしょう。

【記帳を自動化できる法人向け会計ソフト3選】

| ブランド名 | ソフト名 | プラン | 価格(税抜) | 無料期間 | |

|---|---|---|---|---|---|

| freee | freee会計 | ミニマム | 23,760円/年 (月額払い:2,680円) |

30日間無料 | |

| ベーシック | 47,760円/年 (月額払い:5,280円) |

30日間無料 | |||

| プロフェッショナル | 477,600円/年 (月額払い:47,760円) |

30日間無料 | |||

| 弥生会計 |

弥生会計オンライン | セルフプラン | 27,800円/年 | 初年度無料 | |

| ベーシックプラン | 37,600円/年 | 初年度無料 | |||

| マネーフォワード クラウド |

マネーフォワード クラウド会計 |

スモールビジネスプラン | 35,760円/年 (月額払い:3,980円) |

あり | |

| ビジネスプラン | 59,760円/年 (月額払い:5,980円) |

1カ月間無料 | |||

おすすめ1 freee 会計

| ソフト名 | プラン | 価格(税抜) | 無料期間 | 備考 |

|---|---|---|---|---|

| freee会計 | ミニマム | 23,760円/年 (月額払い:2,680円) |

30日間無料 | – |

| ベーシック | 47,760円/年 (月額払い:5,280円) |

30日間無料 | – | |

| プロフェッショナル | 477,600円/年 (月額払い:47,760円) |

30日間無料 | – |

freee 会計は、有料で利用中のユーザー数が33万社以上*1と、公式サイトに記載のある法人向けのクラウド型会計ソフトです。

freee 会計と同期した銀行口座やクレジットカードの明細は、自動的に記帳・仕訳が行われるため業務の効率化につながります。

公式サイトにも「freee 会計のユーザーの8割が会計業務にかかる時間を従来の2分の1に削減できた」*2という記載がされています。

毎月の経理処理を行っていればクリック一つで決算書を作成できるので、初めて経理業務に携わるスタッフでも簡単に操作できますよ。

なお機能の範囲によって三つのプランに分けられているので、自社のニーズに合ったプランを選びましょう。

ミニマムは比較的リーズナブルな料金で利用できるプランなので、コストを抑えながら記帳や決算書類の作成の効率化を図りたい方におすすめです。

ベーシックはミニマムの機能に加え、収益・費用レポートや集計表などの経営状態を可視化できる機能がついている上、電話によるサポートに対応しています。

中規模な企業の方には、さらに多くの機能があるプロフェッショナルプランの登録もおすすめですよ。

おすすめ2 弥生会計 オンライン

| ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 | 備考 |

|---|---|---|---|---|---|

| 弥生会計 オンライン | セルフプラン | 0円 | 27,800円/年 | 初年度無料 | 最大2カ月の無料サポートあり |

| ベーシックプラン | 0円 | 37,600円/年 | 初年度無料 | 通年サポート対応 |

弥生会計 オンラインは25年連続で会計ソフト売り上げナンバーワン*3の実績を誇る「弥生シリーズ」の法人向けクラウド型会計ソフトです。

日付や金額を入力するだけで簡単に記帳ができるので、初めて会計ソフトを利用する方や経理・会計の知識がない方にもおすすめです。

銀行口座やクレジットカードの明細データをAI(人工知能)が自動で仕訳をしてくれる他、決算書も簡単に作成できるので、業務の効率化が図れますよ。

また弥生会計 オンラインでは以下の多様な帳票を作成することが可能です。

【弥生会計 オンラインで作成できる帳票】

| 帳票 | 取引帳、現金出納帳、預金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳、総勘定元帳、仕訳帳、決算書表紙、貸借対照表、損益計算書、販売日および一般管理費内訳書、株主(社員)資本等変動計算書、注記表 |

|---|

なお弥生会計 オンラインは全てのプランが1年間無料で使用できるので、使い勝手をじっくり試せますよ。

公式サイトに「登録ユーザー数が310万を突破」*4、「お客様満足度が94%」*5と記載されていることからも人気の高さがうかがえます。

おすすめ3 マネーフォワード クラウド会計

| ソフト名 | プラン | 価格(税抜) | 無料期間 | 備考 |

|---|---|---|---|---|

| マネーフォワード クラウド会計 | スモールビジネスプラン | 35,760円/年 (月額払い:3,980円) |

あり | – |

| ビジネスプラン | 59,760円/年 (月額払い:5,980円) |

1カ月間無料 | – |

マネーフォワード クラウド会計は、継続率が99%*6と利用者の満足度が高い点が特徴の法人向けクラウド型会計ソフトです。

インターネットバンキングやクレジットカード、電子マネー、POS(販売時点情報管理)レジといった多様なサービスと連携が可能で、取引データを自動で取得することができます。

またAI(人工知能)が仕訳を自動的に行い、仕訳内容を学習するため使えば使うほど自動仕訳の精度が上がります。

キャッシュフロー収益のレポート、決算書なども簡単に作成できるので、リアルタイムで経営状況を把握することが可能ですよ。

さらに請求書発行や経費精算、給与計算、勤怠管理といったバックオフィス業務を効率化できるサービスと連携できるのもマネーフォワード クラウド会計の特徴の一つです。

月額2,980円(税抜)が別途かかりますが、マネーフォワードのシリーズ製品を併せて使うとさらなる効率化が図れるといえますよ。

7.【個人事業主向け】記帳を自動化!おすすめ会計ソフト3選

個人向けにも数多くの会計ソフトが提供されているため、ソフト選びに迷う方もいらっしゃるでしょう。

個人事業主が会計ソフトを使用する場合、記帳や帳簿の作成だけでなく、確定申告までを簡単に行えるものがおすすめです。

【記帳を自動化できる個人事業主向け会計ソフト3選】

| ブランド名 | ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 |

|---|---|---|---|---|---|

| freee |

freee 確定申告 |

スターター | 11,760円/年 (月額払い:1,480円) |

あり | |

| スタンダード | 23,760円/年 (月額払い:2,680円) |

||||

| プレミアム | 39,800円/年 | ||||

| やよいの白色申告 オンライン | フリープラン | 0円 | 0円 | ずっと無料 | |

| ベーシックプラン | 0円 | 9,200円/年 | 初年度無料 | ||

| トータルプラン | 8,400円/年 | 16,800円/年 | – | ||

| やよいの青色申告 オンライン |

セルフプラン | 0円 | 8,800円/年 | 初年度無料 | |

| ベーシックプラン | 0円 | 13,800円/年 | 初年度無料 | ||

| トータルプラン | 12,000円/年 | 24,000円/年 | – | ||

| マネーフォワード |

クラウド確定申告 |

パーソナルミニ | 10,800円/年 (月額払い:1,280円) |

– | |

| パーソナル | 15,360円/年 (月額払い:1,680円) |

1カ月間無料 | |||

| パーソナルプラス | 35,760円/年 | – | |||

おすすめ1 freee 確定申告

| ソフト名 | プラン | 価格(税抜) | 無料期間 |

|---|---|---|---|

| freee 確定申告 |

スターター | 11,760円/年 (月額払い:1,480円) |

あり |

| スタンダード | 23,760円/年 (月額払い:2,680円) |

||

| プレミアム | 39,800円/年 |

freee 確定申告は有料課金した事業所数が45万を超えている*7freee

の個人事業主向けクラウド型会計ソフトです。

スマホの操作性が良く、スマホアプリだけで記帳業務から確定申告書類の作成・提出が可能です。

レシートや領収書をスマホのカメラで撮影するだけで、日付や金額を自動的に読み取れるので、記帳の際の誤入力や作業時間を削減できますよ。

App Storeでのレビュー数が35,000件、平均点が4.5点を超えている*8ため、ユーザーの満足度が高いアプリだといえるでしょう。

またfreee 確定申告では記帳したデータをもとに「会社から給与を受け取りましたか?」といった簡単な質問に答えるだけで確定申告書を作成できます。

確定申告書類の提出もマイナンバーカードと「e-Tax」を利用して簡単に行えますよ。

なお全てのプランでチャットとメールによるサポートに対応している上、プランによっては問い合わせが集中する時期でも優先して対応してもらえます。

おすすめ2 やよいの白色申告 オンライン/やよいの青色申告 オンライン

| ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 |

|---|---|---|---|---|

| やよいの白色申告 オンライン | フリープラン | 0円 | 0円 | ずっと無料 |

| ベーシックプラン | 0円 | 9,200円/年 | 初年度無料 | |

| トータルプラン | 8,400円/年 | 16,800円/年 | – | |

| やよいの青色申告 オンライン |

セルフプラン | 0円 | 8,800円/年 | 初年度無料 |

| ベーシックプラン | 0円 | 13,800円/年 | 初年度無料 | |

| トータルプラン | 12,000円/年 | 24,000円/年 | – |

やよいの白色申告 オンライン/やよいの青色申告 オンライン

は2023年3月にMM総研が実施した「クラウド会計ソフトの利用状況調査」にてシェアトップ*9になった個人事業主向けクラウド会計ソフトです。

使いやすい設計が特徴なので、簿記や会計の知識がない方におすすめといえるでしょう。

スマホアプリでレシートや領収書を撮影するだけで日付や金額が自動的に記帳されるのも魅力です。

また銀行口座やクレジットカードの取引明細を同期すると、自動的にデータを仕訳してくれますよ。

その上記帳した内容は確定申告書類に自動で反映されるので、初めて確定申告をする方にもおすすめの会計ソフトだといえます。

作成した確定申告書類はe-Taxを介してインターネット経由で提出することも可能ですよ。

やよいの白色申告 オンラインにはずっと無料で使用できるプランや1年間無料で試せるプランがあるので、コストを抑えながら会計ソフトを試したい方にぴったりですよ。

おすすめ3 マネーフォワード クラウド確定申告

| ソフト名 | プラン | 価格(税抜) | 無料期間 |

|---|---|---|---|

| パーソナルミニ | 10,800円/年 (月額払い:1,280円) |

– | |

| パーソナル | 15,360円/年 (月額払い:1,680円) |

1カ月間無料 | |

| パーソナルプラス | 35,760円/年 | – |

マネーフォワード クラウド確定申告は多様なクラウドサービスを運営している株式会社マネーフォワード提供の個人事業主向けのクラウド型会計ソフトです。

金融機関やクレジットカード、通販サイト、POSレジといった2,300以上のサービスの明細データの自動取得に対応しているので、記帳作業にかかる時間が大幅に削減できますよ。

加えてアップロードした請求書や領収書などの情報もAI(人工知能)が自動で仕訳を行いながら学習していくので、使えば使うほど仕訳作業が効率化されるのもメリットといえます。

確定申告に必要な書類を自動的に作成できる上、スマホアプリまたはe-Taxソフトで申告書類の提出も行えます。

また経営状態の把握に役立つ会計レポートも簡単に出力できるので、記帳以外の会計業務の効率改善にもつながります。

なお「マネーフォワード クラウド」で提供されている人事労務や資金調達などに関するサービスと連携させることで、バックオフィス業務の効率化を図ることもできますよ。

8.まとめ

記帳代行とは、事業を行う上で生じた取引の情報を帳簿に記載する記帳という業務を代行してくれるサービスです。

入出金にまつわる書類などを提出することで、会計ソフトへの情報の入力・仕訳や、帳簿の作成などを任せることができます。

記帳代行の他に経理代行というサービスがありますが、二つは代行してもらえる業務の範囲が異なります。

記帳代行は記帳業務、経理代行は経理業務全般を委託できます。

なお記帳代行は税理士事務所・会計事務所、もしくは記帳代行業者に依頼することが一般的ですよ。

依頼費用の相場は依頼先によって異なり、税理士事務所の場合には1カ月当たり1〜5万円程度、代行業者の場合には作業時間や仕訳数によって決まります。

記帳業務に加えて決算書や確定申告書の作成・提出、源泉徴収票の作成なども委任したい場合には、税理士がいる税理士事務所や記帳代行業者に依頼する必要があるので注意しましょう。

税理士以外に決算申告や確定申告、年末調整の代行を依頼することはできないためです。

なお費用を抑えて記帳を効率化したい方や、社内に経理のノウハウを構築したい方には、会計ソフトの導入をおすすめします。

【記帳を自動化できる会計ソフトおすすめ3選】

| 会計ソフト | 特長 |

|---|---|

|

スマートフォンアプリの操作性が抜群! 確定申告の書類作成から提出までスマホ一つで完結できる >>公式サイトはこちら |

|

25年連続売り上げ1位!王道中の王道 簿記の知識がなくても取引入力から確定申告まで完結できる >>公式サイトはこちら |

|

関連サービスとの連携が便利! バックオフィス業務をサポートする関連サービスも充実 >>公式サイトはこちら |