このようにファクタリングの手数料について、気になっている方もいらっしゃるでしょう。

ファクタリングはお持ちの売掛債権を売却して現金化する資金調達の方法であり、利用時に必ず手数料がかかります。

手数料は利用するファクタリングサービスごとに異なり、さまざまな要素が考慮された上で最終的な金額が決定されます。

そのため手数料の相場や内訳を知っておかなければ、損する可能性もありますよ。

そこで本記事ではファクタリングの手数料の相場や内訳、手数料を抑えるコツ、手数料を決める要素などを徹底解説します。

【厳選ファクタリングサービスおすすめ5選】

| サービス名 | 手数料 | 入金スピード | 特徴 |

|---|---|---|---|

|

10% | 最短10分 |

業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

1%〜 | 最短2時間 |

業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

2%〜 | 最短即日 | 最短5分で買い取り金額の提示が可能!東京近郊、大阪近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

2〜12%程度 | 最短2時間 | 最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

1.5%〜 | 最短3時間 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |

1.ファクタリングにかかる手数料とは?

ファクタリングは業者に「売掛債権」を売却して現金化する手段であり、利用するに当たり手数料が発生します。

ファクタリング業者に手数料を支払うことで、取引先からまだ入金されていない売掛金を、本来の入金日より前に現金化することができます。

ファクタリングの手数料は、売却する売掛債権の額面から「◯%」というかたちで差し引かれます。

例えば、手数料率10%のファクタリングサービスに120万円の売掛債権を売却した場合を図でご説明しましょう。

以下のように売掛債権の額面の10%である12万円が手数料として差し引かれ、108万円の現金が手に入ります。

【ファクタリングの利用時に手数料が差し引かれる例】

そのためファクタリングでは手数料率が低いほど、調達できる金額が増えるということです。

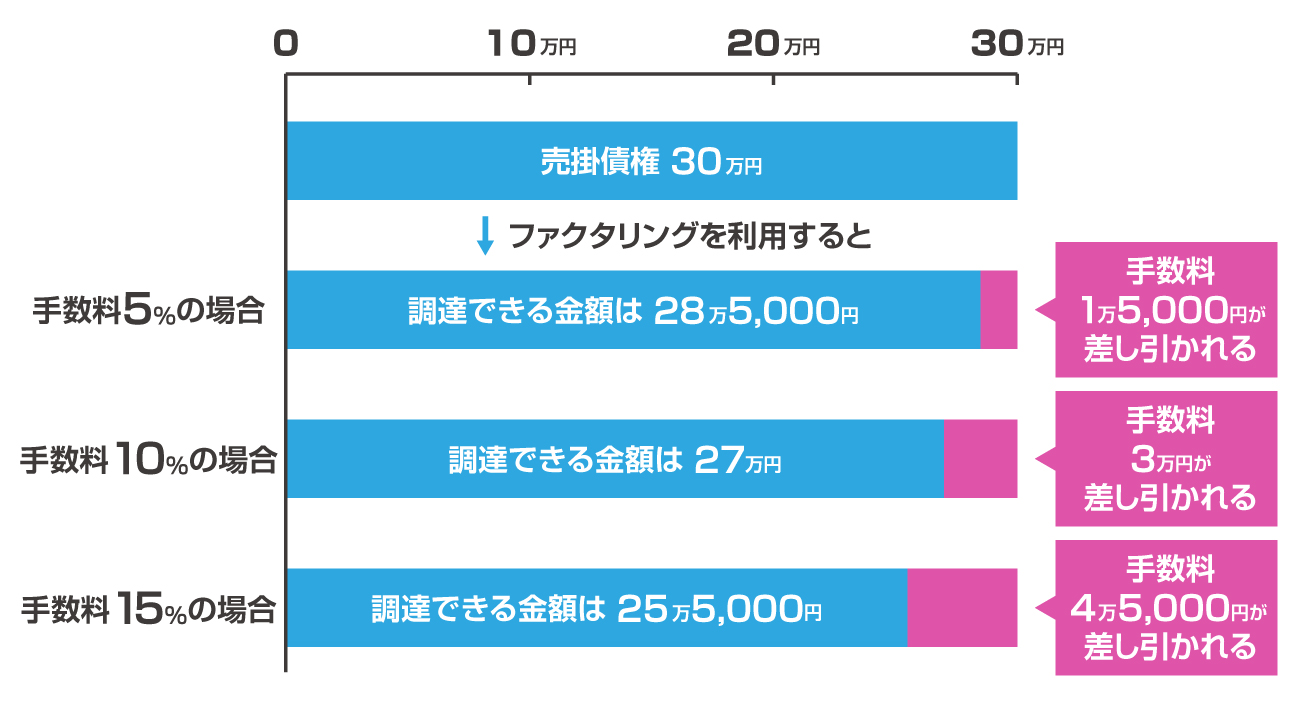

例として、30万円の売掛債権を手数料率が5%・10%・15%の業者それぞれに売却した場合に調達できる金額を以下の図にまとめました。

【手数料率別・30万円の売掛債権の売却時に調達できる金額】

同じ売掛債権でも手数料率によって、調達できる金額が大きく変わることが分かりますよね。

このように気になっている方もいらっしゃるでしょう。

そこでここからはファクタリングに手数料がかかる理由や、ファクタリングの手数料の内訳を解説します。

1-1.ファクタリングに手数料が発生する理由

ファクタリングに手数料がかかる理由としては、以下の2点が挙げられます。

- ・ファクタリング業者の収入とするため

- ・ファクタリング業者が売掛金を回収できない場合に補填するため

ファクタリング業者は一般的な企業と同様、利益がなければ事業を続けていくことはできません。

また業者は買い取った売掛債権の売掛金を回収できない場合、業者自身が損害を受けることになるので、そのリスクを補うために手数料が設定されています。

1-2.ファクタリングの手数料の内訳

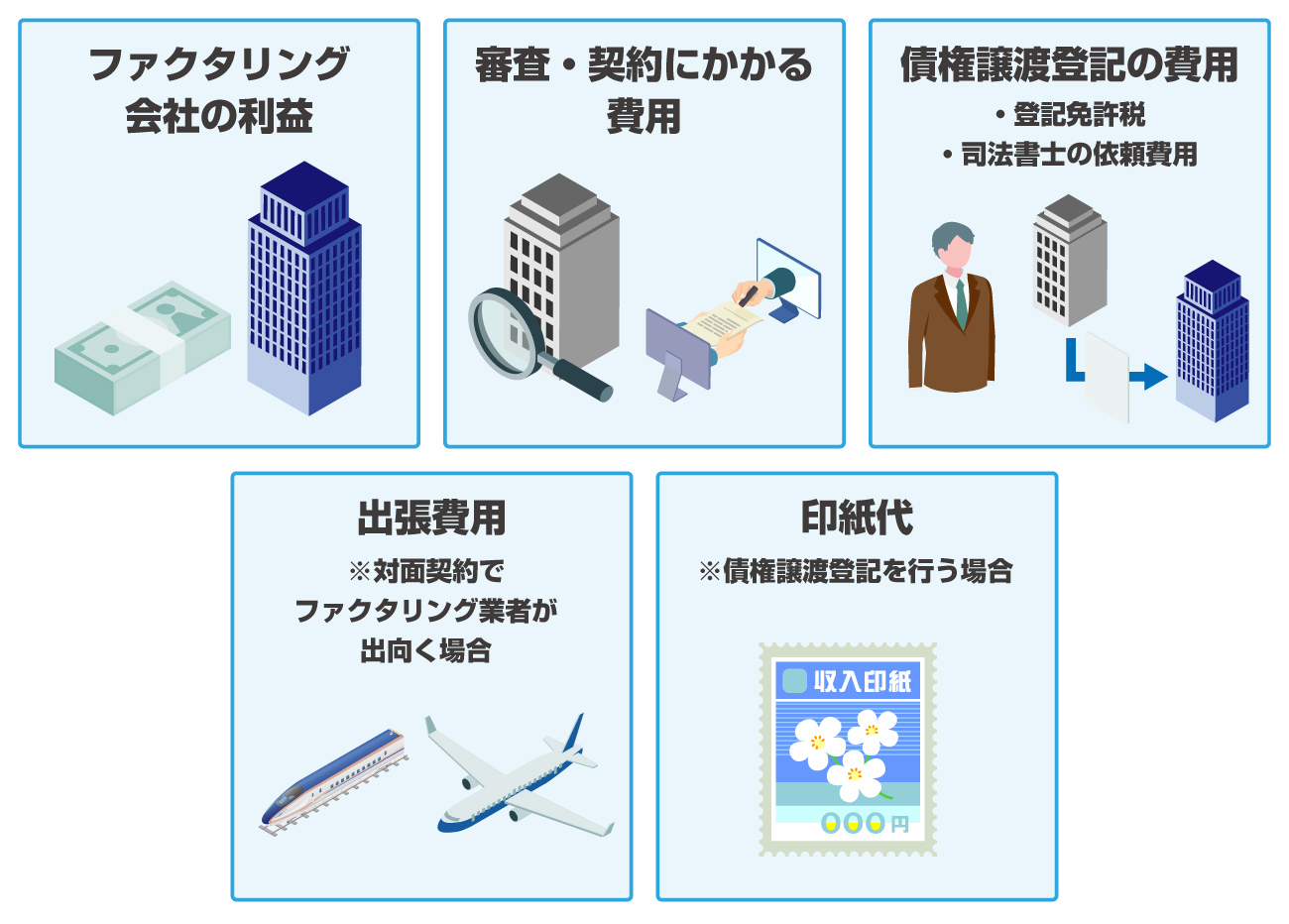

このようにファクタリングの手数料にはどのような費用が含まれているのか、気になる方もいらっしゃるかもしれませんね。

ファクタリングの手数料の内訳はサービスによって異なります。

主には以下のような費用が含まれているケースが一般的です。

【ファクタリングの手数料の主な内訳】

契約内容によっては「債権譲渡登記」の費用や印紙代、出張費用などが手数料に含まれる場合もあります。

2.ファクタリングの手数料の相場

手数料の相場を把握しておかないと、提示される手数料が高いのか安いのか判断できませんよね。

ファクタリングには「二者間ファクタリング」と「三者間ファクタリング」という契約方式があり、それぞれは手数料の相場が異なります。

そこでこの章では、二者間ファクタリングと三者間ファクタリングの契約方式別に手数料の相場をお伝えします。

- 2-1.二者間ファクタリングの手数料

- 2-2.三者間ファクタリングの手数料

2-1.二者間ファクタリングの手数料

二者間ファクタリングの手数料の相場は8〜18%です。

二者間ファクタリングは三者間ファクタリングよりもファクタリング業者の負うリスクが大きい仕組みであるため、手数料が高く設定される傾向にあります。

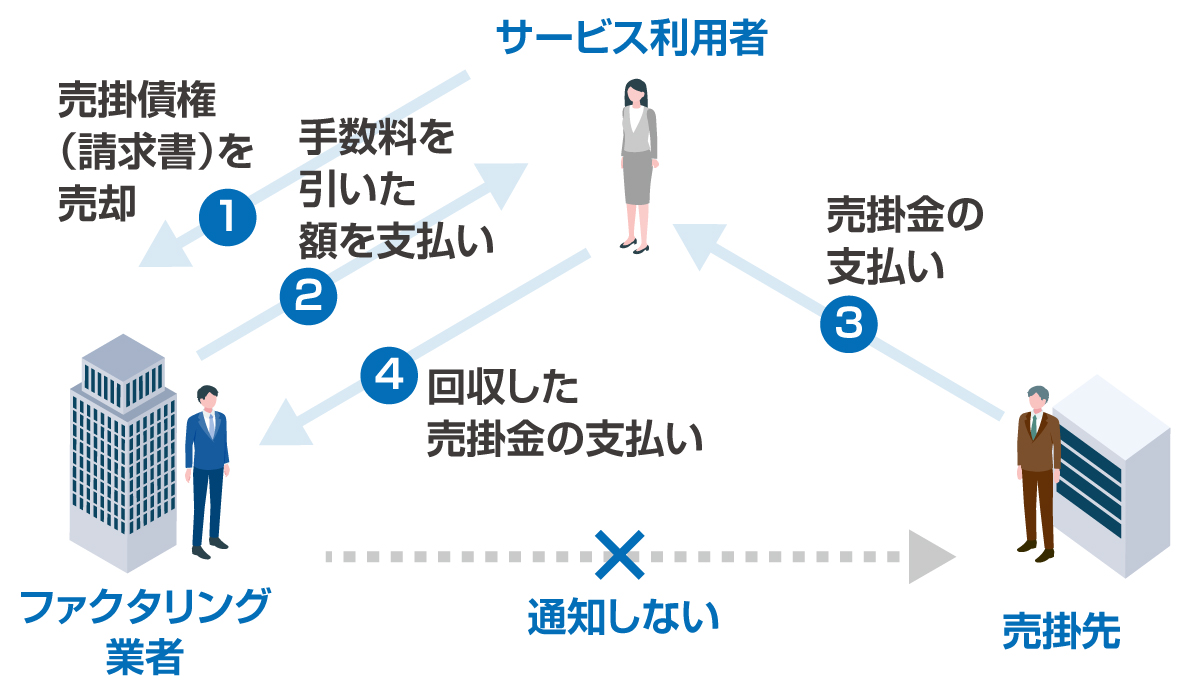

以下の図のように二者間ファクタリングでは売掛先に知らせず契約を結ぶため、資金が入金された後は、サービスの利用者が売掛先から売掛金を回収し、ファクタリング業者に渡す必要があります。

【二者間ファクタリングの仕組み】

仕組み上、ファクタリング業者は売掛先に売掛債権の確認をとれないため「売掛債権が確実に存在するのか」「サービス利用者が回収した売掛金を予定どおり送金してくれるのか」を判断しづらいといえます。

そのため二者間ファクタリングは、業者にとって買い取った売掛債権の代金が未回収になるリスクが大いにあるのです。

2-2.三者間ファクタリングの手数料

三者間ファクタリングの手数料の相場は2〜9%であり、二者間ファクタリングよりも低めです。

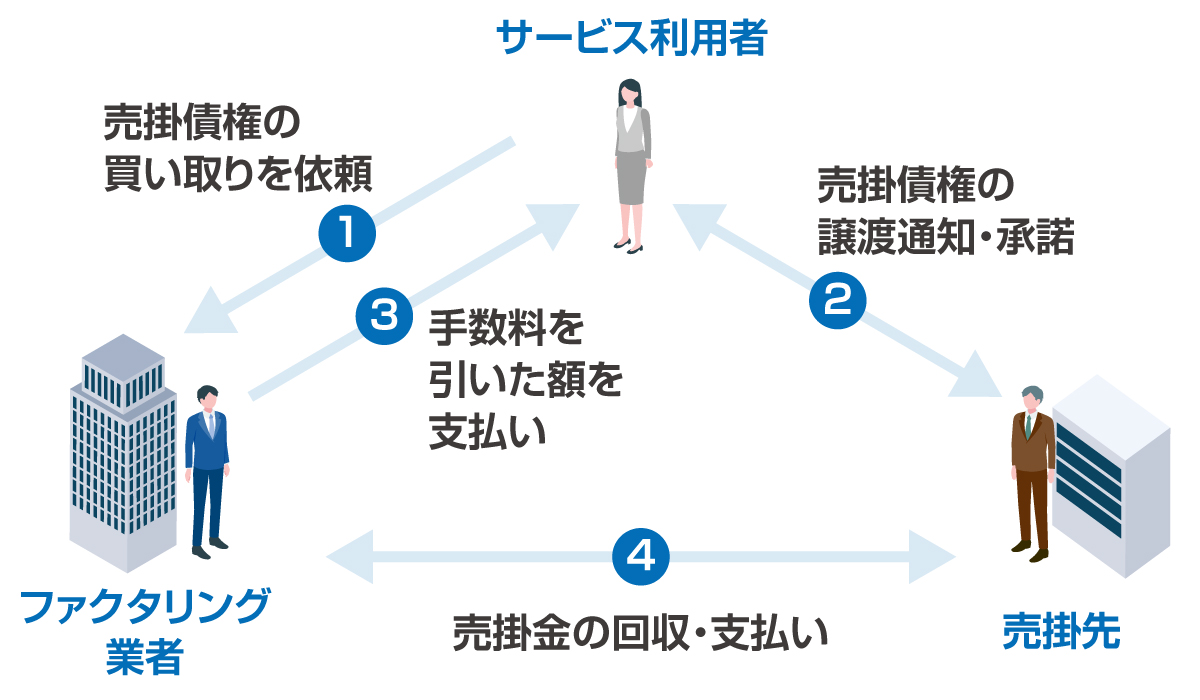

以下の図にあるように三者間ファクタリングでは売掛先の承諾を得なければ、売掛債権を現金化できません。

【三者間ファクタリングの仕組み】

三者間ファクタリングでは、ファクタリング業者が売掛先に売掛債権に関する確認をとることが可能で、直接売掛先から売掛金を回収することが可能です。

そのため三者間ファクタリングは業者にとって損害を負うリスクが少ないことから、手数料が低めに設定されます。

3.ファクタリングの手数料を抑えるコツ

手数料を抑えて、できる限り多くの資金を調達したいところですよね。

ファクタリングの手数料を抑えるには、以下のコツを実践しましょう。

【ファクタリングの手数料を抑えるコツ】

コツ1 複数のサービスを比較する

より手数料が低いサービスを見つけるために、複数のファクタリングサービスを比較することをおすすめします。

ファクタリング業者ごとに審査基準が違うため、実際にかかる手数料は審査が完了するまで分かりません。

同じ売掛債権で審査を受けてもA社では5%、B社では8%といったように手数料に差が出ることもあります。

査定だけであれば無料なので、複数社の手数料を確認すると良いでしょう。

ファクタリングは提示された手数料率に納得がいかなければ、キャンセルすることも可能です。

コツ2 三者間ファクタリングに申し込む

ファクタリングの手数料を少しでも抑えたい場合は、 三者間ファクタリングに申し込みましょう。

三者間ファクタリングは即日での資金調達はできませんが、二者間ファクタリングよりも手数料が割安な点が特徴です。

三者間ファクタリングでは、二者間ファクタリングよりも手数料が10%ほど低く提示されるケースもありますよ。

コツ3 オンライン完結型のサービスを利用する

オンライン完結型のファクタリングサービスを利用すると、手数料を抑えられる可能性があります。

オンライン完結型のファクタリングとは申し込み、審査、契約、入金といったファクタリングの一連の手続きを全てオンラインで行えるサービスです。

オンラインで契約する場合は、対面で契約する場合にかかる印紙代や出張費などが発生しないため、手数料が低くなる可能性が高いといえます。

コツ4 売掛先の信用力を証明する

売掛先・売掛債権の信用力を証明することも、手数料を抑えるために効果的です。

売掛先の信用度は、ファクタリング業者が売掛金を回収できるかどうかを判断するための大きな要素です。

売掛先の信用力が高い場合は支払い能力に問題がなく、売掛金が未回収になるリスクが低いと判断されます。

そのため売掛先の信用度が高いほど、低い手数料が提示されます。

売掛先の信用力は以下のようなデータによって判断されます。

- ・信用調査会社(帝国データバンク・東京商工リサーチなど)のデータベースにある企業情報

- ・過去の取引に問題がないことを証明する資料(入金履歴や請求書など)

- ・信用情報機関(JICC・CICなど)に掲載されている情報

- ・会社の規模・業種

また一般的に公的機関や上場企業は信用力が高いとみなされます。

コツ5 支払い期日が近い売掛債権を売却する

売掛債権の支払い期日までの期間が短いものを売却すると、手数料を抑えられる可能性があります。

売掛債権の支払い期日とは、売掛先から売掛金を受け取る日付のことです。

支払い期日までの期間が長いと売掛先が倒産したり、差し押さえにあったりして売掛金を回収できないリスクが高まるため、手数料率が上がるケースもあります。

売掛債権が複数ある場合は、なるべく支払い期日が近い売掛債権を売却すると良いでしょう。

コツ6 同じサービスを継続的に利用する

過去にファクタリングを利用したことがある場合、審査に通過したサービスに申し込むことで、手数料が低くなる可能性があります。

ファクタリングの審査では売掛先の信用力が重視されますが、サービス利用者とファクタリング業者の信頼関係も判断材料の一つです。

同じファクタリングサービスを継続して利用すると業者との信頼関係が築けるため、信頼性の高い取引先と認識されます。

ファクタリングを複数回利用する際には、継続して同じサービスに申し込むことをおすすめします。

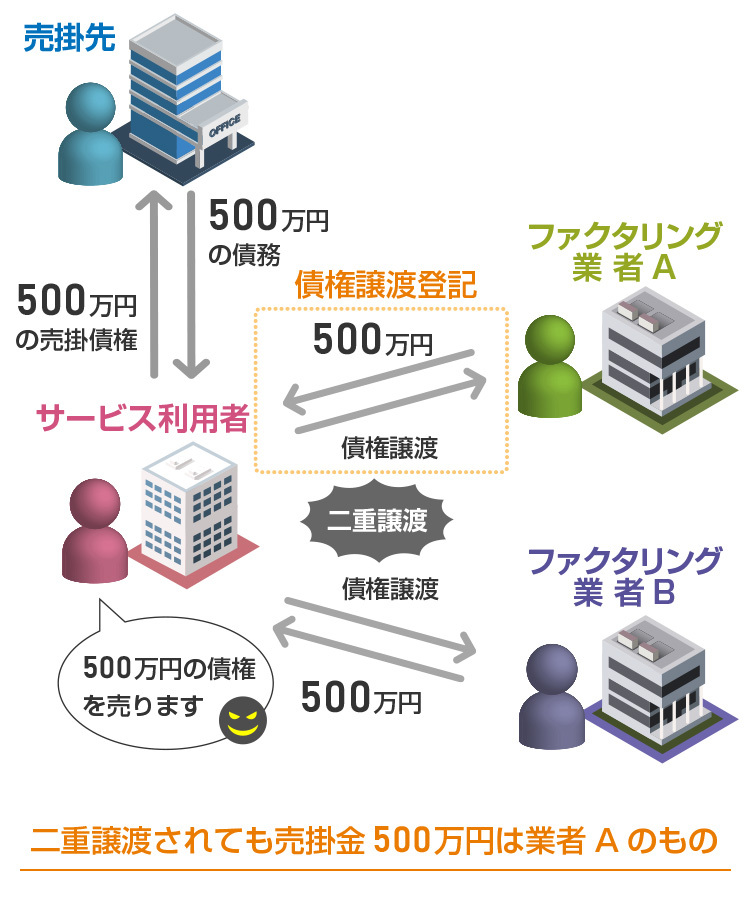

コツ7 債権譲渡登記がある契約を結ぶ

債権譲渡登記のある契約の場合、手数料が低くなる傾向にあります。

これは債権譲渡登記をすることでファクタリング業者が抱えるリスクが低くなるためです。

ファクタリングの利用者のなかには、同じ債権を複数の業者に売却して二重にお金を得ようとする二重譲渡を行う人がいます。

しかし以下のように債権譲渡登記をすれば、業者は買い取った売掛債権の所有権を公的に証明できるので、万一サービス利用者が二重譲渡をしても売掛金を回収できるのです。

【債権譲渡登記によって業者が二重譲渡のリスクを回避する流れ】

ただしサービスの利用者は、債権譲渡登記によって取引先にファクタリングの利用を知られてしまう恐れがあるので注意しましょう。

債権譲渡登記が行われた内容は誰でも法務局で確認することができます。

また債権譲渡登記を行う場合は、手数料と別に登記費用や印紙代などが請求される可能性があることも押さえておきましょう。

コツ8 キャンペーンを活用する

ファクタリングサービスのなかには、初回限定や期間限定のキャンペーンによって通常時より低い手数料で利用できるところも存在します。

キャンペーンの内容や開催時期などはファクタリングサービスによって異なるため、事前に公式サイトで確認してから申し込むことをおすすめします。

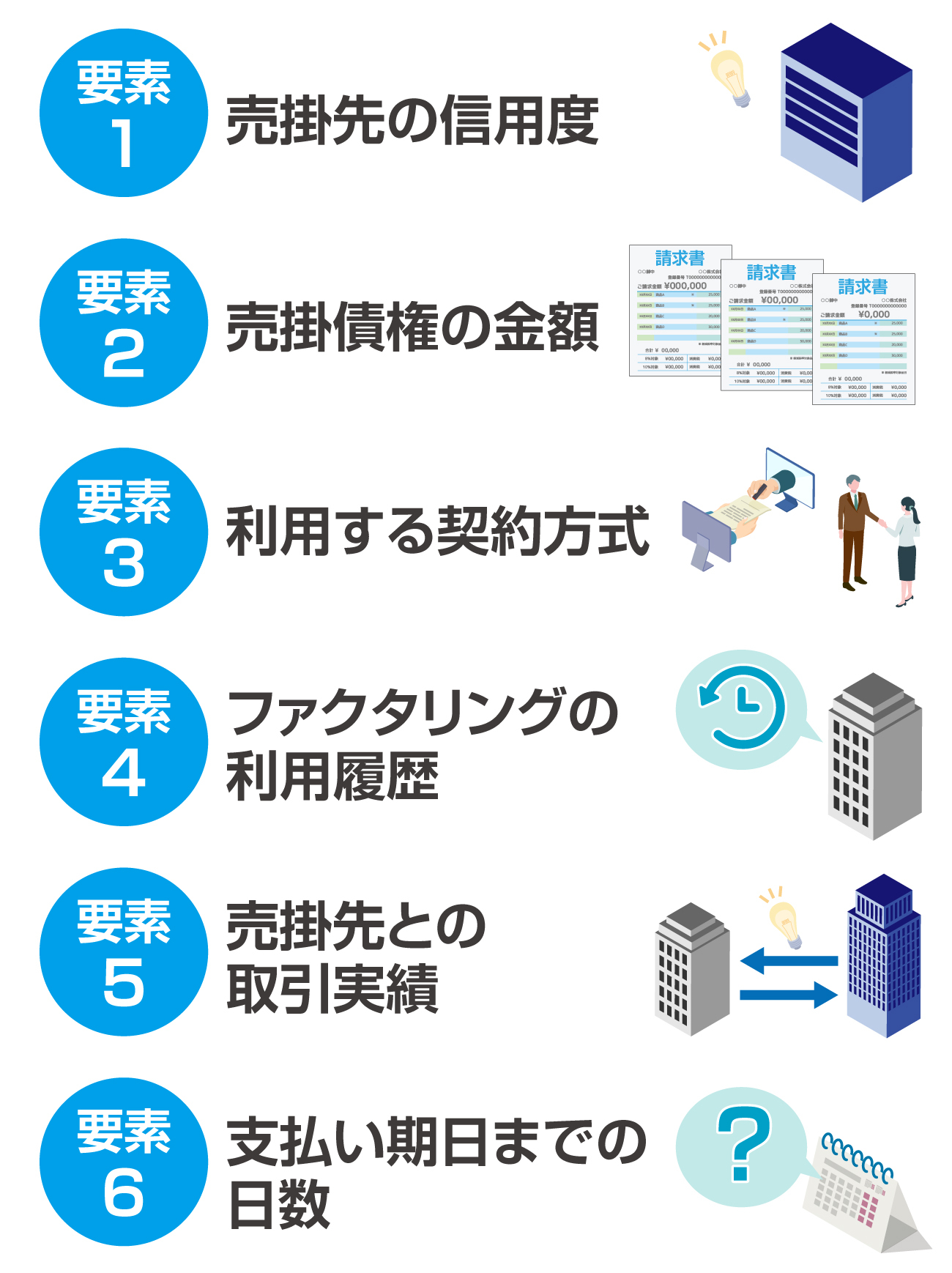

4.ファクタリングの手数料を決める要素

このように何を基準にファクタリングの手数料率が決まるのか知りたいという方もいらっしゃるでしょう。

ファクタリングの手数料は、主に以下の要素によって決定されます。

【ファクタリングの手数料を決める要素】

要素1 売掛先の信用度

ファクタリングの手数料の判断材料の一つとして、まず売掛先の信用度が挙げられます。

ファクタリング業者は売掛金を回収できないと、損害を被ることになります。

売掛先に実績があり、信用度があれば、倒産や廃業といった理由で売掛金が未払いになる可能性が低いといえますよね。

そのため信用度が高く、売掛金が未回収になるリスクが低い売掛先であれば、ファクタリングの手数料も下がります。

要素2 売掛債権の金額

ファクタリングの手数料は売掛債権の金額によっても変わります。

一般的には売掛債権の額が低いほど手数料率が高くなります。

これは売掛債権が少額であるほど、ファクタリング業者が得られる利益が低いためだといえるでしょう。

業者は手数料で採算を取る必要があるのです。

手数料を抑えたい場合は金額が大きい債権、もしくは少額の債権を何枚かまとめて売却した方が良いでしょう。

要素3 利用する契約方式

ファクタリングの契約方式も手数料を決める大きな要素です。

二者間ファクタリングに比べ、三者間ファクタリングがより手数料が低めに設定されます。

三者間ファクタリングであれば売掛先の了承のもと取引をするため、売掛金が未払いになったり、サービス利用者により二重譲渡されたりする心配が業者にないためです。

一方二者間ファクタリングは売掛先の承諾なく契約をするため、業者が売掛金について売掛先に確認をとることができません。

サービス利用者に架空債権を売却されたり二重譲渡されたりする恐れがある分、手数料も割高に設定されます。

要素4 ファクタリングの利用履歴

二者間ファクタリングの場合は、申込者のファクタリング利用履歴も手数料を決める要素です。

申込者が過去にファクタリングを利用した際に売掛金を問題なく回収できた履歴があれば、架空債権の譲渡や二重譲渡などの契約違反を行っていないという実績になります。

ファクタリングの利用履歴に問題がなければ、ファクタリング業者からの信用を獲得できるため、手数料が低くなる可能性がありますよ。

要素5 売掛先との取引実績

売掛先と行った取引の実績によっても手数料が変わります。

ファクタリングの審査で特に重視されるのは売掛先の信用度です。

何度か取引した実績があれば、売掛先に売掛金の支払い能力があることを証明できるため、手数料が低くなる可能性があります。

取引を開始してから日が浅い売掛先よりも、継続的な取引の実績がある取引先の売掛債権の方が低めの手数料を提示される可能性が高いといえますよ。

要素6 支払い期日までの日数

売掛金が支払われるまでの日数も手数料を決める重要な要素の一つです。

売掛金の支払い期日までが長い場合、ファクタリング業者が売掛金を回収する前に売掛先の経営が悪化したり、倒産したりする恐れもありますよね。

そのため支払い期日までの日数が長いと、手数料が高めに設定される傾向にあります。

一方支払い期日までの期間が短い場合は、売掛金が未回収になるリスクが低いと判断されるため、手数料が低くなる可能性が高いといえます。

5.手数料が低めの優良ファクタリングサービス13選

このようにコストを抑えて優良なファクタリングサービスを利用したいという方もいらっしゃるでしょう。

そこで本章では手数料が低めで、安心して利用できる優良ファクタリングサービス13選をご紹介します。

以下の表はおすすめのサービス13選の特徴を比較した表です。

【手数料が低めの優良ファクタリングサービスおすすめ13選】

| サービス名 | 手数料 | 契約方式 | 入金スピード | 取引可能な売掛債権の金額 | |

|---|---|---|---|---|---|

| 二者間 | 三者間 | ||||

| ペイトナーファクタリング(旧yup先払い) | 10% | ◯ | – | 最短10分 | 1万〜100万円 |

| QuQuMo(ククモ) | 1%〜 | ◯ | – | 最短2時間 | 下限記載なし・上限なし |

| ベストファクター | 二者間:5%〜 三者間:2%〜 |

◯ | ◯ | 最短即日 | 30万~1億円(売掛先の規模・継続的な取引年数などを考慮して1億円以上の債権を買い取ることも可能) |

| ビートレーディング | 二者間:4〜12%程度 三者間:2〜9%程度 |

◯ | ◯ | 最短2時間 | 無制限(買い取り実績:1万~7億円) |

| 日本中小企業金融サポート機構 | 1.5%〜 | ◯ | ◯ | 最短3時間 | 無制限 |

| トップ・マネジメント | 二者間:3.5〜12.5%程度 三者間:0.5〜3.5%程度 |

◯ | ◯ | 最短即日 | 30万〜3億円 |

| PAYTODAY(ペイトゥデイ) | 1〜9.5% | ◯ | – | 最短30分 | 10万円〜上限なし |

| TRY(トライ) | 3%〜 | ◯ | ◯ | 最短30分 | 10万~5,000万円 (5,000万円以上も相談可能) |

| アクセルファクター | 2%〜 | ◯ | ◯ | 最短2時間 | 30万円〜上限なし |

| FREENANCE(フリーナンス) | 3〜10% | ◯ | – | 最短即日 | 1万円〜上限なし |

| インフォマートの電子請求書早払い | 1〜6% | ◯ | – | 最短2営業日(初回利用時は最短5営業日) | 10万〜1億円 |

| ジャパンマネジメント | 二者間:10~20% 三者間:3~10% (売掛金の種類、売掛先の規模、財務状況などに応じて算出される) |

◯ | ◯ | 最短即日 | 20万〜5,000万円 |

| labol(ラボル) | 10% | ◯ | – | 最短30分 | 1万円〜 |

おすすめ1 ペイトナーファクタリング(旧yup先払い)

| 手数料 | 二者間:10% |

|---|---|

| 契約方式 | 二者間ファクタリング |

| 入金までのスピード | 最短10分 |

| 取引できる売掛債権の金額 | 1万~100万円(初回利用時は25万円まで) |

| 取引形態 | オンライン |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細(直近3カ月程度) |

| 運営会社 | ペイトナー株式会社(旧yup株式会社) |

ペイトナーファクタリングは最短10分で資金を調達できるオンライン完結型のファクタリングサービスです。

手数料は一律10%であり、手数料率が高くなるケースの多い少額債権でも手数料を抑えて現金化が可能です。

またペイトナーファクタリングは提出書類が少なく、面談や電話でのやりとりがないので、手軽にファクタリングを利用したい方に向いています。

累計申請件数が10万件を突破しているのも納得ですね。

おすすめ2 QuQuMo(ククモ)

| 手数料 | 二者間:1%~ |

|---|---|

| 契約方式 | 二者間ファクタリング |

| 入金までのスピード | 最短2時間 |

| 取引できる売掛債権の金額 | 下限記載なし・上限なし |

| 取引形態 | オンライン |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・本人確認書類(運転免許証またはパスポートなど) ・保有する全銀行口座の直近3カ月分の入出金明細 ・請求書(個人事業主の場合、開業届または青色、白色の確定申告書一式と健康保険証を提出する) |

| 運営会社 | 株式会社アクティブサポート |

QuQuMoは最短2時間で請求書を現金化できるオンライン完結型のファクタリングサービスです。

二者間ファクタリングでありながら、手数料が1%〜と業界トップクラスの低さをうたっています。

買い取り可能な売掛債権の金額の下限は記載がなく上限はないため、幅広い額の債権の買い取りに対応していますよ。

またQuQuMoは申し込みから契約締結までの全ての手続きをオンラインで行えるため、全国どこでも迅速に利用できるのも魅力ですね。

おすすめ3 ベストファクター

| 手数料 | 二者間:5%~ 三者間:2%~ |

|---|---|

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 入金までのスピード | 最短即日 |

| 取引できる売掛債権の金額 | 30万~1億円(売掛先の規模・継続的な取引年数などを考慮して1億円以上の債権を買い取ることも可能) |

| 取引形態 | 対面 |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・本人確認書類 ・入出金の通帳(Web通帳を含む) ・請求書や見積書、基本契約書などの取引先との契約関連書類 |

| 運営会社 | 株式会社アレシア |

ベストファクターは柔軟な審査を行っており、審査の通過率が92%超えと高い点が特徴のファクタリングサービスです。

利用者の事業歴や負債額、経営状態などを問わず、24時間申し込みを受け付けています。

手数料だけ先に把握したいという方は、公式サイトの「資金調達シミュレーター」を活用するのもおすすめです。

審査はオンラインで実施されますが、契約は対面で行われます。

平日に東京・大阪・福岡にあるベストファクターのオフィスを訪ねることができる方であれば、最短即日での資金調達も可能です。

遠方でオフィスに行けない場合は担当者に訪問してもらうこともできますよ。

おすすめ4 ビートレーディング

| 手数料 | 二者間:4~12%程度 三者間:2~9%程度 |

|---|---|

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 入金までのスピード | 最短2時間 |

| 取引できる売掛債権の金額 | 無制限(買い取り実績:1万~7億円) |

| 取引形態 | オンライン、対面、郵送 |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先からの入金が確認できる通帳のコピー(2カ月分) ・売掛債権に関する資料(請求書や注文書など) |

| 運営会社 | 株式会社ビートレーディング |

ビートレーディングはこれまで5万8,000社以上と取引し、累計買い取り額が1,300億円を達成(2024年3月時点)している実績豊富なファクタリングサービスです。

オンライン、対面、郵送といった方法のなかから取引形態を選べますが、オンラインでの契約の場合は必要書類が少ないので手軽に利用したい方におすすめですよ。

ビートレーディングは二者間ファクタリングだけでなく三者間ファクタリングも扱っています。

買い取り可能な売掛債権の金額が無制限なので、幅広い額の売掛債権を現金化したい方にぴったりです。

またオペレーターや営業担当者を公式サイトで顔写真付きで紹介していたり、個人情報の管理を徹底していたりと、安心して利用するための取り組みを実施している点も魅力といえるでしょう。

おすすめ5 日本中小企業金融サポート機構

| 手数料 | 二者間・三者間:1.5%〜 |

|---|---|

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 入金までのスピード | 最短3時間 |

| 取引できる売掛債権の金額 | 無制限 |

| 取引形態 | オンライン、対面 |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先の入金が分かる通帳のコピー(3カ月分) ・売掛金の発生が分かる請求書や契約書 ・代表者の身分証明書 |

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 |

日本中小企業金融サポート機構は手数料が1.5%〜と業界最低水準のファクタリングサービスを提供する「経営革新等支援機関」です。

日本中小企業金融サポート機構のサービスはファクタリング業界では珍しい非営利の団体が運営しているため、手数料が低めに設定される可能性があります。

おおよその手数料を先に知りたいという方は、公式サイトにある「即日調達診断」で二つの質問に答えてみましょう。

なお二者間と三者間どちらの契約方式にも対応しており、買い取り可能な売掛債権の金額が無制限なので幅広い債権を売却できますよ。

日本中小企業金融サポート機構はファクタリングサービスだけではなく、経営や資金繰りに関する相談も無料で提供しているので、気軽に相談してみましょう。

おすすめ6 トップ・マネジメント

| 手数料 | 二者間:3.5~12.5%程度 三者間:0.5~3.5%程度 |

|---|---|

| 入金までのスピード | 最短即日 |

| 取引できる売掛債権の金額 | 30万~3億円 |

| 取引形態 | オンライン、対面 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・本人確認書類 ・売却を希望する請求書 ・前年度の決算書 ・直近7カ月の入出金明細 |

| 運営会社 | 株式会社トップ・マネジメント |

トップ・マネジメントは累計買い取り件数が5万5,000件超えという実績のあるファクタリングサービスです。

二つの契約方式を扱っており、二者間の手数料は3.5~12.5%、三者間の手数料は0.5~3.5%です。

トップ・マネジメントは契約が済んでいれば、銀行の取引時間外の入金や夜間の現金デリバリーも行ってくれるので、銀行に行く時間が取れない方にもおすすめです。

さらにトップ・マネジメントは、広告とIT企業専門のファクタリングや見積書や発注書を現金化するファクタリングなど、独自のサービスを多数提供しているのが特徴ですよ。

おすすめ7 PAYTODAY(ペイトゥデイ)

| 手数料 | 二者間:1〜9.5% | |

|---|---|---|

| 契約方式 | 二者間ファクタリング | |

| 入金までのスピード | 最短30分 | |

| 取引できる売掛債権の金額 | 10万円〜上限なし | |

| 取引形態 | オンライン | |

| 対象の事業形態 | 法人、個人事業主、フリーランス など | |

| 必要書類 | 法人の場合 | ・直近の決算書一式(必須ではない) ・全ての法人名義口座の直近6カ月分以上の入出金明細(必須ではない) ・買い取りを希望する請求書 ・代表者の本人確認書類(運転免許証やパスポートなどの顔写真付きのもの) |

| 個人の場合 | ・直近の確定申告書B一式(必須ではない) ・全ての事業用個人名義口座の直近6カ月分以上の入出金明細(必須ではない) ・買い取りを希望する請求書 ・利用者の本人確認書類(運転免許証、パスポートなど顔写真付きのもの) |

|

| 運営会社 | Dual Life Partners株式会社 | |

PAYTODAYはAI(人工知能)が審査を行っており、最短30分で売掛債権の現金化が可能なオンライン完結型のファクタリングサービスです。

二者間ファクタリングの契約であるにもかかわらず、手数料が1〜9.5%と低めに明記されています。

対応している売掛債権の金額が10万円〜上限なしなので、少額・多額の請求書をお持ちの方にもおすすめです。

またPAYTODAYは事業年数や業種に関係なく利用を受け付けているので、開業して日が浅い方やさまざまな業種の方にぴったりですよ。

累計申し込み額が100億円を突破しているのもうなずけますね。

なおPAYTODAYは提出書類がやや多いので、不備がないようにしっかり確認してから申し込みましょう。

おすすめ8 TRY(トライ)

| 手数料 | 二者間・三者間:3%~ | |

|---|---|---|

| 契約方式 | 二者間ファクタリング、三者間ファクタリング | |

| 入金までのスピード | 最短30分 | |

| 取引できる売掛債権の金額 | 10万~5,000万円(5,000万円以上も相談可能) | |

| 取引形態 | オンライン、対面 | |

| 対象の事業形態 | 法人、個人事業主 など | |

| 必要書類 | 対面契約の場合 | ・請求書、発注が確認できる発注書か契約書 ・売掛先の住所、連絡先 ・銀行通帳(3カ月分) ※契約に必要な書類は別途案内される |

| オンライン契約の場合 | ・請求書 ・通帳(売掛先である法人企業からの入金履歴があるもの) |

|

| 運営会社 | 株式会社SKO | |

TRYは真摯(しんし)な対応が強みで、アフターフォローが充実しているファクタリングサービスです。

手数料が3%〜と比較的低めで、10万〜5,000万円の売掛債権の買い取りに対応しているため、手数料を抑えて幅広い額の売掛債権の売却ができますよ。

TRYではファクタリングを利用した後も、資金繰りのアドバイスや、経営の安定化のサポートなどを受けられるコンサルティングサービスや、「BtoB」のマッチングサービスなどを提供しています。

ファクタリングの利用後も長期的なサポートを受けたい方はぜひ利用してみましょう。

おすすめ9 アクセルファクター

| 手数料 | 二者間・三者間:2%~ |

|---|---|

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 入金までのスピード | 最短2時間 |

| 取引できる売掛債権の金額 | 30万円~上限なし |

| 取引形態 | オンライン、対面、郵送 |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛金を確認できる書類(請求書) ・預金通帳 ・直近の確定申告書 ・代表者の本人確認書類 |

| 運営会社 | 株式会社アクセルファクター |

アクセルファクターは原則即日入金をモットーに、スピーディーかつ柔軟な対応をしてくれるファクタリングサービスです。

審査通過率が93%であると公表している上、経営革新等支援機関の認定を受けていることから、審査に通るか不安な方や、経営に悩みを抱えている方にもぴったりです。

手数料には売掛債権の額面に応じて下限が設けられており、債権が高額であるほど低い手数料率で利用することが可能ですよ。

またアクセルファクターでは新規契約の利用者に限り、申込日から入金希望日までの期間が長い場合、手数料が割り引かれるサービスを実施しています。

入金希望日の30日前までに申し込めば本来の手数料から1%、60日前までに申し込めば2%割引してくれるので、資金の調達時期に余裕がある方におすすめです。

おすすめ10 FREENANCE(フリーナンス)

| 手数料 | 二者間:3~10% |

|---|---|

| 契約方式 | 二者間ファクタリング |

| 入金までのスピード | 最短即日 |

| 取引できる売掛債権の金額 | 1万円~上限なし |

| 取引形態 | オンライン |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・住所が記載された写真付きの公的身分証(運転免許証・マイナンバーカードなど) ・請求書 |

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

FREENANCEは「フリーナンス即日払い」というファクタリングや、個人事業主・フリーランス向けの補償を提供するサービスです。

手続きがオンラインで完結し、必要書類が2点のみと少ないのですぐに準備して申し込めますよ。

フリーナンス即日払いの手数料は3〜10%に変動する仕組みになっており、「フリーナンス口座」を開設し、継続して使用すれば抑えることができます。

フリーナンス即日払いを利用する際に請求書記載の振込先をフリーナンス口座に変更すれば、入金された売掛金は口座振替されるので、振り込み手数料を節約することが可能です。

なおフリーナンス即日払いでは、初回利用時の手数料を50%キャッシュバックするキャンペーンを実施していますよ。

おすすめ11 インフォマートの電子請求書早払い

| 手数料 | 二者間:1~6% |

|---|---|

| 契約方式 | 二者間ファクタリング |

| 入金までのスピード | 最短2営業日(初回利用時は入金まで最短5営業日) |

| 取引できる売掛債権の金額 | 10万~1億円 |

| 取引形態 | オンライン |

| 対象の事業形態 | 法人 |

| 必要書類 | ・決算書一式(2期分) ・証憑書類 ・直近の試算表 |

| 運営会社 | 株式会社インフォマート、GMOペイメントゲートウェイ株式会社 |

インフォマートの電子請求書早払いは株式会社インフォマートとGMOペイメントゲートウェイ株式会社が共同で運営するオンライン完結型の法人向けファクタリングサービスです。

東証プライム上場企業の2社が提供しているため、信頼性の高いサービスだといえるでしょう。

二者間ファクタリングであるにもかかわらず手数料率が1〜6%と低めに設定されているのはうれしいポイントです。

インフォマートの電子請求書早払いでは事前に審査して利用可能枠を確保しておけば、必要なタイミングで資金を調達することが可能です。

審査のみ受けておき、枠だけを確保することもできるので、万一の場合の備えにするのもおすすめですよ。

おすすめ12 ジャパンマネジメント

| 手数料 | 二者間:10~20% 三者間:3~10% ※売掛金の種類、売掛先の規模、財務状況などに応じて算出される |

|---|---|

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 入金までのスピード | 最短即日 |

| 取引できる売掛債権の金額 | 20万~5,000万円 |

| 取引形態 | 対面 |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先との取引が分かる通帳のコピー(直近半年分) ・売掛先に宛てた請求書 ・身分証明書(顔写真付き) ・ファクタリング審査申込書 ※追加で別の資料の提出が求められる可能性もある |

| 運営会社 | 株式会社ラインオフィスサービス |

ジャパンマネジメントは二者間ファクタリングと三者間ファクタリングを扱っており、最短即日に資金を調達できるファクタリングサービスです。

契約は対面で行うため、東京と福岡にあるジャパンマネジメントのオフィスへ訪問するか、スタッフに出張してもらう必要があります。

事業形態に関係なく利用できるので、個人事業主でも申し込めますよ。

また買い取りできる売掛債権の金額が20万~5,000万円なので、幅広いニーズに対応しています。

ジャパンマネジメントは他のファクタリングサービスから乗り換えて利用する人が多いのも特徴の一つです。

問い合わせはジャパンマネジメントの公式サイトのメールフォームもしくはLINEから24時間受け付けています。

おすすめ13 labol(ラボル)

| 手数料 | 二者間:10% |

|---|---|

| 契約方式 | 二者間ファクタリング |

| 入金までのスピード | 最短30分 |

| 取引できる売掛債権の金額 | 1万円〜 |

| 取引形態 | オンライン |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・本人確認書類 ・請求書 ・エビデンスとなるもの(売掛先担当者とのメールなど) |

| 運営会社 | 株式会社ラボル |

labolは土日・祝日や夜間でも資金を調達できるオンライン完結型のファクタリングサービスです。

labolは土日・祝日でも審査を行っており、契約が完了していれば24時間365日即時に振り込みをしてくれますよ。

1万円からの少額の売掛債権の買い取りに対応しており、対応可能額の上限が設けられていないので、少額・多額の売掛債権を売却したい方におすすめです。

なおlabolの運営会社は、東証プライム上場企業の株式会社セレスの100%子会社であるため、信用度が高く安心して依頼できますよ。

6.ファクタリングの手数料に関するよくある疑問

このようにファクタリングの手数料について疑問をお持ちの方も多いのではないでしょうか。

この章ではファクタリングの手数料についてよくある疑問、以下五つを解説します。

Q1 ファクタリングの手数料に消費税はかかる?

ファクタリングの手数料に消費税がかかるのではと心配な方もいらっしゃるでしょう。

基本的にファクタリングの手数料に消費税はかかりません。

ファクタリングは売掛債権の譲渡であることから、国税庁によって「非課税取引」と定められています。

Q2 ファクタリングは手数料以外に費用がかかる?

ファクタリングの利用時に手数料以外の費用もかかるのか気になるところですよね。

手数料以外に費用がかかるかどうかは、ファクタリングサービスや契約内容によって異なります。

手数料と別に費用がかかるサービスの場合、発生する可能性があるコストは以下のとおりです。

【ファクタリング利用時に手数料以外にかかる費用の例】

| 費用の種類 | 内容・金額 |

|---|---|

| 債権譲渡登記費用 | ・司法書士の報酬:5〜10万円程度 ・登録免許税:7,500円(1債権につき) |

| 公的書類の発行費用 | ・登記簿謄本:600円 ・納税証明書:370円/枚 など |

| 事務経費・交通費 | ・ファクタリングサービス登録料・月額会費 ・対面での契約時にかかる交通費・出張費 ・紙の契約書を交わす場合の収入印紙代 ・登記抹消費用 など |

| 振込手数料 | ・ファクタリング資金が入金される際にかかる手数料 ・売掛先から回収した売掛金をファクタリング業者に送金する際にかかる手数料(二者間ファクタリングの場合) |

ファクタリングで手数料以外の費用を抑えるには、「債権譲渡登記が不要」「必要書類に公的書類が含まれない」「オンライン完結型」といった特徴のサービスを選ぶことをおすすめします。

Q3 ファクタリングの手数料はどう計算する?

このようにファクタリングでかかる手数料を計算する方法が知りたいという方もいらっしゃるでしょう。

ファクタリングの手数料は、売掛債権の金額に手数料率をかけた金額です。

仮に手数料率が10%のファクタリングサービスを利用して、500万円の売掛債権を現金化するとしましょう。

500万円の10%、つまり50万円(500万円×10%)が手数料です。

その結果、調達できる金額は450万円(500万円-手数料50万円)です。

Q4 ファクタリングの手数料の勘定科目は?

ファクタリングを利用した際にどのように帳簿付けをすれば良いのか分からないという方もいらっしゃるでしょう。

ファクタリングの手数料の勘定科目は「売上債権譲渡損」もしくは「売上債権売却損」にすることが一般的です。

まずは売掛金が発生した時点で、以下のように仕訳します。

【売掛金150万円が発生した際の仕訳例】

| 借方 | 貸方 | ||

|---|---|---|---|

| 売掛金 | 1,500,000円 | 売上 | 1,500,000円 |

次にファクタリングの契約を結んだ際は、以下のように仕訳します。

【150万円の売掛債権でファクタリング契約を結んだ際の仕訳例】

| 借方 | 貸方 | ||

|---|---|---|---|

| 未収入金 | 1,500,000円 | 売掛金 | 1,500,000円 |

そしてファクタリング業者から資金が入金された際には、以下のように仕訳します。

このケースでの手数料は5%、つまり7万5,000円とします。

【ファクタリング業者から入金された際の仕訳例】

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 1,425,000円 | 未収入金 | 1,500,000円 |

| 売上債権売却損 | 75,000円 | – | – |

なおファクタリングの利用時にかかった費用はまとめて計上することも可能です。

Q5 ファクタリングの手数料は分割払いできる?

このように負担を軽減して、分割払いで手数料を支払いたいという方もいらっしゃるかもしれませんね。

しかしファクタリングの手数料を分割で支払うことは、不可能です。

手数料を分割で支払うことを認めてしまえば、その取引は売掛金の売買ではなく貸し付け(融資)になり、ファクタリングの取引とはいえないためです。

貸し付けを行う場合には貸金業の登録が必要ですが、ファクタリングは貸金業ではないため、貸金業の登録があるファクタリング業者は少ないといえます。

貸金業の登録なしで手数料の分割払いを受け付けている業者は、ファクタリングをかたる悪質な業者である可能性が高いため、利用するのは避けましょう。

ファクタリングを装った悪質な業者について詳しく知りたいという方は、こちらの記事をご参照ください。

7.まとめ

ファクタリングの利用には手数料が必ずかかります。

実際にかかる手数料はファクタリングサービスや契約方式などによって異なりますが、相場は二者間ファクタリングの場合で8〜18%、三者間ファクタリングの場合で2~9%です。

なお「三者間ファクタリングに申し込む」「手続きをオンラインで行う」「信用力の高い、または支払い期日が近い売掛債権を売却する」などの工夫で手数料を抑えられる可能性があります。

いずれにしても売却する売掛金が未回収になるリスクが低いことを証明することで、手数料を抑えることにつながりますよ。

ちなみに債権の所有権を公的に証明する債権譲渡登記を行うことも手数料を抑えるために有効ですが、登記費用など別の費用がかかる可能性があるため注意が必要です。

【厳選ファクタリングサービスおすすめ5選】

| サービス名 | 手数料 | 入金スピード | 特徴 |

|---|---|---|---|

|

10% | 最短10分 |

業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

1%〜 | 最短2時間 |

業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

2%〜 | 最短即日 | 最短5分で買い取り金額の提示が可能!東京近郊、大阪近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

2〜12%程度 | 最短2時間 | 最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

1.5%〜 | 最短3時間 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |