このように気になっている会社員の方も多くいらっしゃるのではないでしょうか。

会社員であれば勤め先の企業が年末調整を行うため、会社員の方の多くは確定申告をする必要はないとされています。

しかしなかには確定申告が義務付けられている場合や、義務ではないものの確定申告を行うことによって税金が還付・控除される場合もあるのです。

この記事では、会社員でも確定申告を行わなくてはいけない・行った方が良いケースや確定申告を楽に済ませる方法について詳しくご説明します。

| 会計ソフト | 特長 |

|---|---|

|

スマートフォンアプリの操作性が抜群! 確定申告の書類作成から提出までスマホ一つで完結できる >>公式サイトはこちら |

|

25年連続売り上げ1位!王道中の王道 簿記の知識がなくても取引入力から確定申告まで完結できる >>公式サイトはこちら |

|

関連サービスとの連携が便利! バックオフィス業務をサポートする関連サービスも充実 >>公式サイトはこちら |

福留 正明

1.そもそも確定申告とは?年末調整とは何が違うの?

会社員としてお勤めの場合、確定申告というものになじみがない方も多くいらっしゃるのではないでしょうか。

まずは確定申告とはどのようなものなのか簡単にご説明しましょう。

1-1.確定申告とは

個人の確定申告は、税務署に所得を計算した申告書を提出し、納めるべき所得税額を確定するものです。

本来、所得税はその年の1月1日から12月31日までの所得に対して発生します。

例えば個人事業主の場合、収入を得るために仕入れや取引先との接待、備品の購入などさまざまな費用がかかっています。

1年間の収入から費用を差し引いた正確な所得を計算し、正しい所得税額の申告を行うのが確定申告なのです。

なお確定申告で申告を行わなくてはならない可能性のある所得は以下の10種類に分類されます。

- ・利子所得……預貯金や公社債などに利子が発生して得た所得

- ・配当所得……株や投資信託などの配当で得た所得

- ・不動産所得……不動産の権利によって得た賃料などの所得

- ・事業所得……農業、漁業、製造業、卸売業、小売業、サービス業、その他の事業から得た所得(不動産の貸し付けや山林の譲渡などで得た所得は除く)

- ・給与所得……勤務先から給与や賞与(ボーナス)として支払われた所得

- ・退職所得……退職金など勤務先から退職に際して支払われた所得

- ・山林所得……山林を売却して得た所得

- ・譲渡所得……土地、建物、ゴルフの会員権などの資産を売却して得た所得

- ・一時所得……懸賞の賞金、競馬や競輪などの払戻金、法人から贈与された金品などで得た所得

- ・雑所得……上記の九つに該当しない公的年金や副業などから得た所得

1-2.年末調整との違い

所得税はその年の1月1日〜12月31日の所得に対して課されます。

しかし年に1回まとめて徴税を行うのは安定した税収のためには得策ではないと考えられますよね。

そのため会社員の場合、毎月の給与から「源泉徴収税」として仮の税額が差し引かれています。

勤め先の企業が年末に再計算を行い、1年間の正確な所得金額および所得税を決定するのが年末調整です。

確定申告では自身で正確な所得額と所得税額を計算し申告しますが、年末調整では会社が代わりに済ませてくれるのですね。

なお会社員の場合は給与収入金額から給与額に応じて定められた給与所得控除額を差し引いたものが所得(給与所得金額)となるケースが一般的です。

年末調整が行われるため、多くの会社員の方は確定申告の必要はありません。

しかし会社員であっても、確定申告を行わなくてはならないケースや、行った方が良いケースもあります。

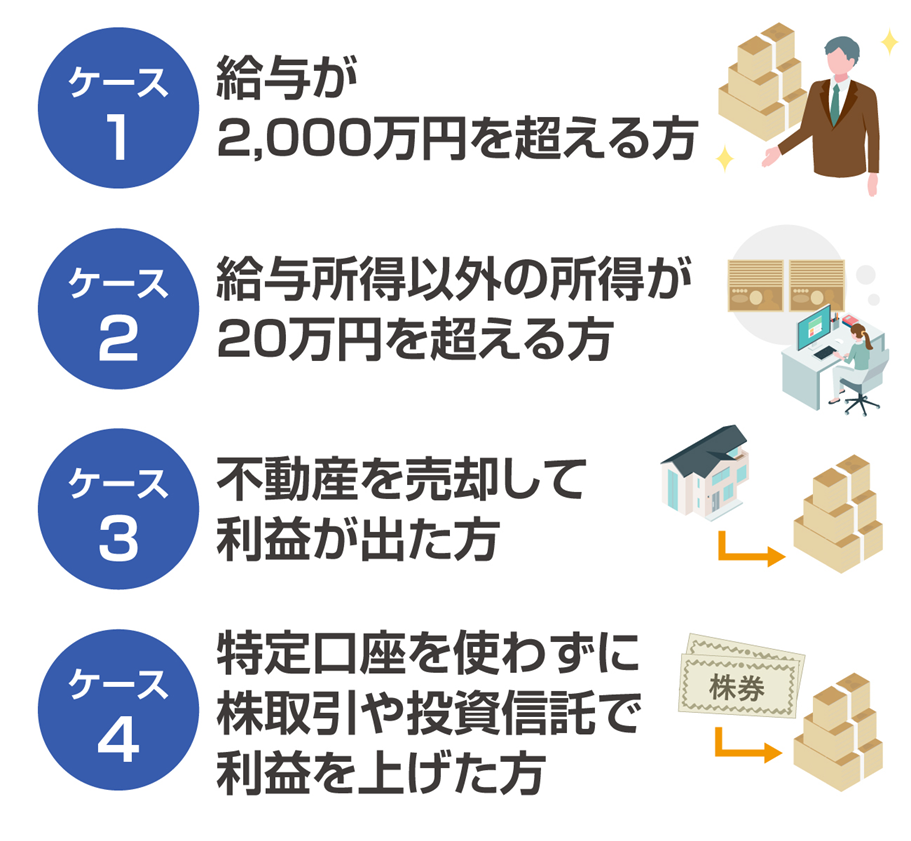

2.会社員でも確定申告が必要なケースの代表例

源泉徴収が行われている会社員の方であっても、確定申告を行わなくてはいけない場合もあります。

簡単にいってしまえば年末調整で処理することのできない所得が発生した場合には確定申告を行う必要があるのですね。

- ケース1 給与の総額が2,000万円を超える方

- ケース2 給与所得および退職所得以外の所得が20万円を超える方

- ケース3 不動産を売却して利益が出た方

- ケース4 特定口座を使わずに株取引や投資信託で利益を上げた方

ケース1 給与の総額が2,000万円を超える方

一般的に会社員の方は勤め先の企業が行う年末調整が確定申告と同じ役割を果たしているため、確定申告を行う必要はありません。

しかし給与の総額が2,000万円を超える方に関しては年末調整が行われないため、自身で確定申告を行うことが必要です。

理由としては、日本では所得が多い方ほど税率が高くなる累進課税制度が採られていることがあります。

高額所得者には適用されない所得控除があり、年末調整で処理することができないのですね。

給与の総額が2,000万円を超える場合には確定申告を忘れずに行いましょう。

ケース2 給与所得および退職所得以外の所得が20万円を超える方

副業をしているなどの理由で会社から支払われる給与所得および退職所得以外の所得が20万円を超えている方は確定申告を行う必要があります。

フリーランスとしても仕事をしている方や、アフィリエイトなどで収入を得ている方、アルバイトをしている方、年金をもらっている方などは要注意ですね。

忘れずに確定申告を行いましょう。

なおどのような種類の副業をしているかによって、確定申告を行う際の所得の区分が異なります。

企業やお店などと雇用関係にある場合は給与所得ですが、その他の場合には雑所得や事業所得などに該当します。

ケース3 不動産を売却して利益が出た方

不動産を売却して譲渡所得が発生した方は確定申告を行う必要があります。

購入費用や仲介手数料を差し引くと赤字になってしまい、譲渡所得が発生しなかった場合には確定申告を行う必要はありません。

なお、自宅や相続した空き家などを売却し一定の条件を満たした場合には、確定申告をすることによって3,000万円の特別控除を受けることができます。

ケース4 特定口座を使わずに株取引や投資信託で利益を上げた方

株や投資信託を売って得た譲渡所得や、所有株の配当で得た利益にも所得税などの税金が発生します。

証券会社によって源泉徴収が行われる「特定口座」を利用している場合は確定申告の必要はありませんが、特定口座を利用せずに株取引で利益を得た方は確定申告を行わなくてはなりません。

株の譲渡所得は他の所得と同様、売却代金から株の購入にかかったお金や諸費用を差し引いて算出します。

なお譲渡所得も配当益も同様に15%の所得税、0.315%の復興特別所得税、5%の住民税、合わせて20.315%の税金が課されます。

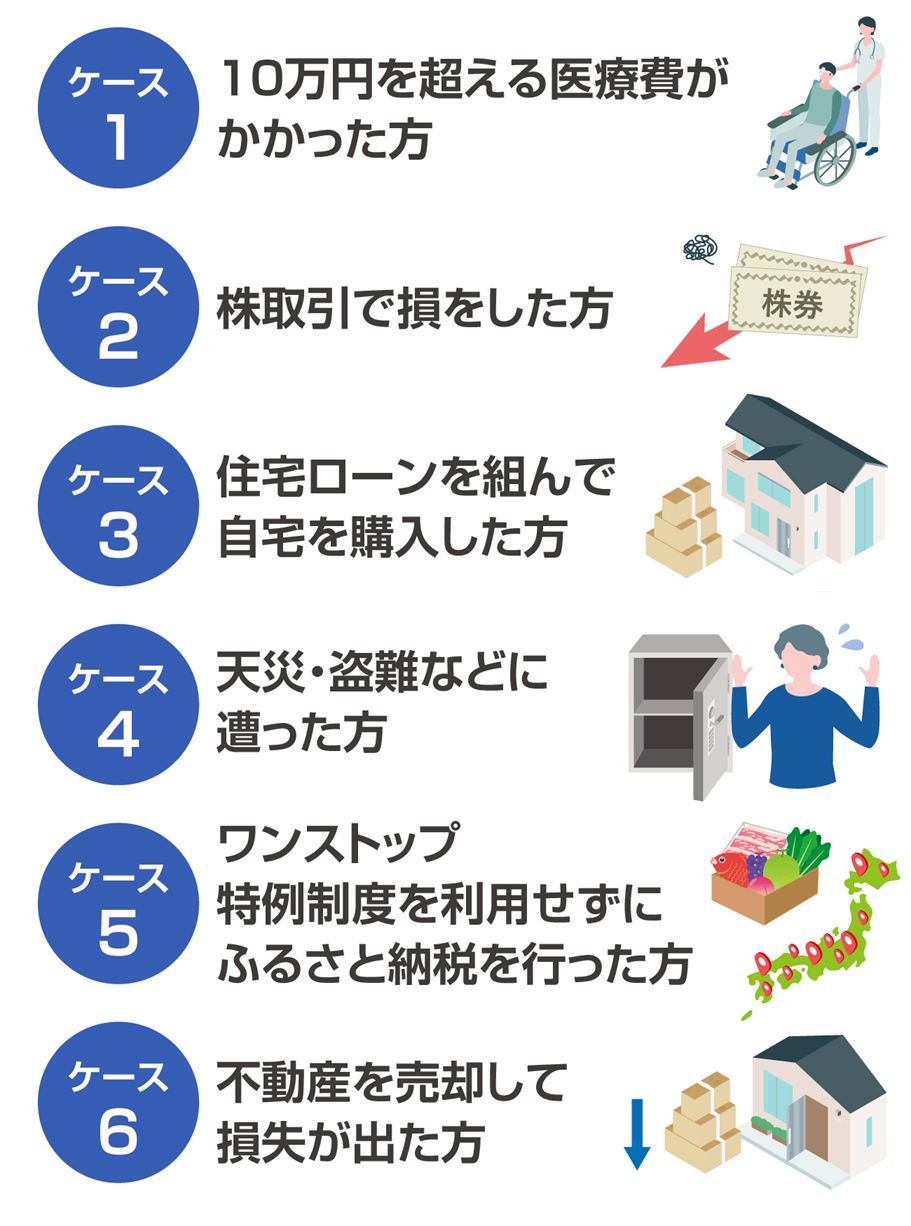

3.会社員でも確定申告を行った方が良いケースの代表例

ここでは、会社員が確定申告を行うことでお得になるケースをお伝えしましょう。

- ケース1 10万円を超える医療費がかかった方

- ケース2 株取引で損をした方

- ケース3 住宅ローンを組んで自宅を購入した方

- ケース4 天災・盗難などに遭った方

- ケース5 ワンストップ特例制度を利用せずにふるさと納税を行った方

- ケース6 不動産を売却して損失が出た方

ケース1 10万円を超える医療費がかかった方

実は確定申告を行うことで医療費控除が適用される可能性があります。

総所得金額が200万円以上の方は交通費や薬代を含む医療費が年間10万円を超えた場合に医療費控除の対象となります。

控除額の上限は200万円で、以下の式で控除額を求めることができます。

-

・(1年間に支払った医療費)−(医療保険などによる補填(ほてん))−10万円

なお、総所得金額が200万円未満の方は医療費が総所得金額の5%を超えた場合に医療費控除の対象となります。

上記の計算式では10万円のかわりに総所得金額の5%の金額を引きます。

ケース2 株取引で損をした方

特定口座を利用していなかった場合、株取引で利益が発生すると確定申告を行わなくてはなりません。

一方、株取引で損をした場合には確定申告は義務ではないものの、行うことによって損失を繰り越し、翌年以降の利益から差し引くことができるので確定申告を行っておくのがおすすめです。

所得税などの税金は収入から費用などを差し引いた所得に対して課されるものです。

所得が増えれば増えるほど税金が高くなるということですよね。

上場株式等の取引で発生した損失については、確定申告を行って損失額を繰り越すと、翌年以降、3年間にわたって利益から繰越した損失額を控除することができるのです。

その分節税になるということですね。

ケース3 住宅ローンを組んで自宅を購入した方

住宅ローンを自宅購入のために金融機関から借り入れた方も確定申告を行うことでメリットがある場合があります。

住宅ローンを組んだ場合、「住宅ローン控除(住宅借入金等特別控除)」によって税負担が軽減されるケースがあるのです。

住宅ローン控除に関しては細かな適用条件が設けられているため、国税庁の「マイホームの取得等と所得税の税額控除」のページをご確認ください。

ケース4 天災・盗難などに遭った方

以下のような天災・盗難などに遭った方は確定申告を行うことで「災害減免法による所得税の軽減免除」もしくは「雑損控除」のいずれかを受けることができます。

災害減免法による所得税の軽減免除は、以下の条件を満たしていた場合に適用されます。

- (1)保険金などによって補填される金額を除いた災害による損害が、損害を受けた資産の時価の1/2以上

- (2)災害にあった年の所得金額の合計額が1,000万円以下

なお、控除額は所得の額に応じて以下のように異なります。

| 所得金額の合計額 | 軽減または免除される所得税の額 |

|---|---|

| 500万円以下 | 所得税の全額 |

| 500万円超〜750万円以下 | 所得税の1/2 |

| 750万円超〜1,000万円以下 | 所得税の1/4 |

参考:国税庁「No.1902 災害減免法による所得税の軽減免除」

また雑損控除の適用の対象となるのは以下のような天災や被害に遭った場合です。

- (1)震災、風水害、冷害、雪害、落雷など自然現象の異変による災害

- (2)火災、火薬類の爆発など人為による異常な災害

- (3)害虫などの生物による異常な災害

- (4)盗難

- (5)横領

控除の金額は以下のいずれかの多い方です。

- (1)(損害金額+災害等関連支出金額-保険金等の額)−(総所得金額等)×10%

- (2)(災害等関連支出金額-保険金等の額)−5万円

ケース5 ワンストップ特例制度を利用せずにふるさと納税を行った方

「ワンストップ特例制度」を利用せずにふるさと納税を行った方は、メリットを享受するために確定申告を行う必要があります。

法律で定められた義務ではありませんが、確定申告を行わなければ単に高いお金を支払っただけになってしまうので注意が必要です。

ふるさと納税は、一言でいえば「自己負担2,000円で自治体から豪華な特産品などをもらうことができる制度」です。

ふるさと納税という名前ですが厳密には「寄附」に当たり、寄附金から2,000円を差し引いた金額が住民税と所得税から控除・還付されます。

控除・還付を受けるためには確定申告もしくはワンストップ特例制度の利用、いずれかの所定の手続きが必要です。

ワンストップ特例制度を利用しなかった場合は忘れずに確定申告を行いましょう。

ケース6 不動産を売却して損失が出た方

不動産を売却して利益が生じた場合には確定申告が必要です。

一方売却で損失が出た場合、確定申告を行う必要はないものの、確定申告を行うことで節税になると考えられるため、確定申告を行うのがおすすめです。

自宅の買い換えやローンが残っている自宅の売却で損失が発生した場合、不動産を売却した年のその他の所得と相殺して所得税や住民税を減らすことができるのです。

これを「損益通算」といいます。

また、損益通算をしてもなお損失が残る場合は、その損失を繰り越して、翌年以降3年間にわたり所得から控除することができます。

忘れずに確定申告を行いましょう。

4.会社員の確定申告におすすめの会計ソフト

このように初めての確定申告に際して戸惑っている会社員の方も多くいらっしゃるのではないでしょうか。

実は確定申告は「会計ソフト(確定申告ソフト)」を利用することで手軽に済ませることができます。

所定の情報の入力を簡単に行うだけで、税額計算や確定申告書の作成はソフトが代わりに行ってくれます。

ここでは会社員の確定申告におすすめの会計ソフトをご紹介しましょう。

有料のものも少なくありませんが、会計ソフトによって手間を削減し、確定申告によって控除や還付を受けられることを考えれば非常にお手頃だといえます。

【税理士がおすすめする会社員向け会計ソフト】

| ソフト名 | プラン | 白色申告 | 青色申告 | 利用料金 | 特徴 |

|---|---|---|---|---|---|

| freee |

スターター | ○ | × | 1,480円 / 月(税抜) | 確定申告書の作成が簡単に |

| スタンダード | ○ | ○ | 2,680円 / 月(税抜) | 写真からの領収書取り込み枚数が無制限※ただし1か月あたり合計10GBまで | |

| プレミアム | ○ | ○ | 39,800円 / 年(税抜) | 税務調査もサポート | |

| やよいの白色申告 オンライン |

フリープラン | ○ | × | 無料 | 確定申告書の作成がずっと無料 |

| ベーシックプラン | ○ | × | 初年度:無料 2年目以降:9,200円(税抜) |

電話・メール・チャットサポートが利用可能 | |

| トータルプラン | ○ | × | 初年度:8,400円(税抜) 2年目以降:16,800円(税抜) |

操作質問、業務相談が可能 | |

| マネーフォワード クラウド確定申告 |

パーソナルミニ | ○ | △ | 1カ月無料 1,280円 / 月(税抜) |

確定申告書の作成が簡単に |

| パーソナル | ○ | ○ | 1カ月無料 1,680円 / 月(税抜) |

月次推移などが確認できる | |

| パーソナルプラス | ○ | ○ | 1カ月無料 35,760 円/ 年(税抜) |

電話サポートが受けられる |

おすすめ1 freee

freeeは近年ユーザー数を伸ばしている人気の会計ソフトです。

初心者でも簡単に確定申告が行えるよう、他の会計ソフトにはない工夫された設計となっています。

例えば確定申告書は○×形式の質問に答えるだけでソフトが自動で作成してくれる仕様になっています。

またスマートフォンからでも使いやすく、出先でも手軽に入力ができるのも魅力の一つです。

おすすめ2 弥生の白色申告オンライン

やよいの白色申告 オンラインの最大の魅力はなんといっても無料で利用できる点にあります。

しかもやよいの白色申告 オンラインは会計ソフトの老舗弥生会計が提供するサービスであるため、無料だからといって侮れません。

事業所得などを得ていない会社員の方が行う白色申告のために必要な機能がそろっており、初心者にも親切な分かりやすい設計になっているため、初めての確定申告でも安心して行うことができます。

副業のため開業届を提出しており青色申告を行っているという方は有料のやよいの青色申告 オンラインをチェックしてくださいね。

おすすめ3 マネーフォワードクラウド確定申告

マネーフォワード クラウド確定申告なら、1カ月間無料で使い勝手を試してみることができます。

「いきなりソフトに課金するのは不安……」

という方にぴったりですね。

副業などで確定申告の必要がある方には月々1,280円の「パーソナルミニ」プランがおすすめです。

使い方ガイドやサポートが充実しており、初めての方でも安心して利用することができますよ。

5.まとめ

一般的に年末調整が行われる会社員の方は確定申告の必要はないとされています。

しかし場合によって確定申告が義務付けられているケースや、義務ではないものの確定申告によって税金の控除・還付を受けられるケースがあるため、自分がそのケースに当てはまっていないか十分注意しておくことが必要です。

確定申告の必要性や重要性を把握していないと、税務署から指導が入って延滞税を支払うことになってしまったり、支払う必要のない税金を支払ったままになってしまったりする可能性があります。

「確定申告は初めてでどうして良いか分からない……」

という方には会計ソフトの利用がおすすめです。

月々数百円から利用することができ、面倒な確定申告書の作成はソフトが自動で行ってくれます。

| 会計ソフト | 特長 |

|---|---|

|

スマートフォンアプリの操作性が抜群! 確定申告の書類作成から提出までスマホ一つで完結できる >>公式サイトはこちら |

|

25年連続売り上げ1位!王道中の王道 簿記の知識がなくても取引入力から確定申告まで完結できる >>公式サイトはこちら |

|

関連サービスとの連携が便利! バックオフィス業務をサポートする関連サービスも充実 >>公式サイトはこちら |