会計ソフトと一口にいっても多くの種類があるため、どれを選べば良いか分からないという方もいらっしゃるでしょう。

個人事業主が会計ソフトを利用するとき、ご自身や会社の条件や状況に適したソフトを選ぶことが重要です。

そこでこの記事では、会計ソフトを導入するメリットや会計ソフトの選び方などを個人事業主向けに詳しく解説します。

【個人事業主におすすめの会計ソフト3選】

| 会計ソフト | 特長 |

|---|---|

|

スマートフォンアプリの操作性が抜群! 確定申告の書類作成から提出までスマホ一つで完結できる >>公式サイトはこちら |

|

25年連続売り上げ1位!王道中の王道 簿記の知識がなくても取引入力から確定申告まで完結できる >>公式サイトはこちら |

|

関連サービスとの連携が便利! バックオフィス業務をサポートする関連サービスも充実 >>公式サイトはこちら |

福留 正明

1.個人事業主が会計ソフトを導入するメリット

このように会計ソフトの導入を検討しており、メリットを確認しておきたいという方もいらっしゃるでしょう。

会計ソフトを導入するメリットとして、主に以下の六つが挙げられます。

メリット1 確定申告書を簡単に作成できる

会計ソフトを導入すれば、確定申告書を簡単に作成できます。

製品にもよりますが、一般的な会計ソフトの場合、画面の案内に沿って必要な項目を入力するだけなので、特別な会計の知識がなくても簡単に利用できますよ。

また「電子申告(e-Tax)」に対応した会計ソフトを使用すれば、オンラインで確定申告書を提出することも可能です。

なお確定申告には「白色申告」と「青色申告」の二つの申告方法があります。

メリット2 日々の帳簿付けが楽になる

会計ソフトには帳簿付けや仕訳の入力などを補助する機能が備わっています。

手作業の場合、紙の領収書や銀行口座などの支出に関するデータを一つずつ処理しなければなりませんよね。

また帳簿付けや会計に関する書類を作成するには、ある程度の知識が必要です。

しかし会計ソフトを利用すれば、簿記や会計の知識が少ない方でも簡単に帳簿付けや仕訳ができます。

日々の帳簿付けや仕訳が楽にできれば、結果として会計業務にかかる時間を減らすことができますよ。

なお会計ソフトによっては銀行口座やクレジットカードと連携して収支を自動で記録したり、スマートフォンのアプリでレシートや領収書を撮影すると読み取ったデータを自動で仕訳したりする機能が搭載されているものもあります。

メリット3 人為的なミスを削減できる

会計ソフトでは、収支のデータを自動で入力したり、複雑な計算を自動で行ったりすることも可能です。

また金融機関などの取引データを自動で取り込む機能や、自動で仕訳する機能がある会計ソフトなら、入力の作業そのものを減らすことができます。

結果として、データの入力や書類の作成をする際の人為的なミスを削減できますよ。

メリット4 収支が一目で分かるようになる

会計ソフトには、収支が一目で確認できる「キャッシュフロー」のレポートを自動で作成してくれるものがあります。

取引先別、科目別などのレポートをグラフで表示してくれる機能が付いた会計ソフトを使えば、分析に慣れていない方でも財務状況を簡単に把握できますよ。

どのような用途でいくらお金を使っているか把握できれば、経費の削減や経営の改善にもつながるでしょう。

メリット5 インボイス制度など法改正にも対応している

会計ソフトには消費税率の変動や、インボイス制度などの法改正に対応しているものがあります。

そのような会計ソフトを利用すれば、法改正があってもバージョンを更新するだけで対応でき、データを入力し直したり、書類を作り直したりする必要はありません。

会計ソフトのなかには法改正に対応した様式の変更が自動でアップデートされるものもありますよ。

なおインボイス制度の導入により、2023年10月1日から請求書の様式や仕入税額控除の適用要件などが変わったため注意が必要です。

メリット6 会計ソフトの費用も経費にできる

個人事業主が会計ソフトを購入した場合、購入代金を経費として計上できます。

収益から経費を差し引けば課税所得を減らすことができるため、結果として節税につながるケースもありますよ。

なお会計ソフトの種類によって「勘定科目」が異なります。

一般的に、クラウド型の会計ソフトは「通信費」、インストール型の会計ソフトは「消耗費」として計上します。ただし消耗品費は「使用可能期間が1年未満か取得価額が10万円未満に該当するもの」と定められています。

10万円を超えるインストール型の会計ソフトを購入した場合は、「無形固定資産」として計上しましょう。

2.【個人事業主向け】会計ソフトの選び方

いざ会計ソフトを利用しようと思っても、どの製品がご自身や事業の条件に適しているか分からないという方もいらっしゃるのではないでしょうか。

この章では、個人事業主が会計ソフトを選ぶ際の10のポイントを紹介します。

ポイント1 無料ソフトか有料ソフトか

会計ソフトには、無料のソフトと有料のソフトがあります。

無料ソフトは「ずっと無料で利用できるタイプ」と「一定期間が終了すると有料になるタイプ」に分けられます。

無料のソフトであれば、コストをかけずに確定申告書の作成や帳簿付けなどの機能を利用できます。

ただし青色申告には対応していなかったり、機能やサービスが限定されたりするケースも少なくありません。

一方、有料のソフトは費用がかかる分、機能やサポートなどが充実しており、使い勝手が良い傾向にあります。

なお有料の会計ソフトのなかには、無料のお試し期間が設けられているものもあります。

この記事で紹介するやよいの青色申告 オンライン、freee

、マネーフォワード クラウド確定申告

には、それぞれ無料のお試し期間が設けられていますよ。

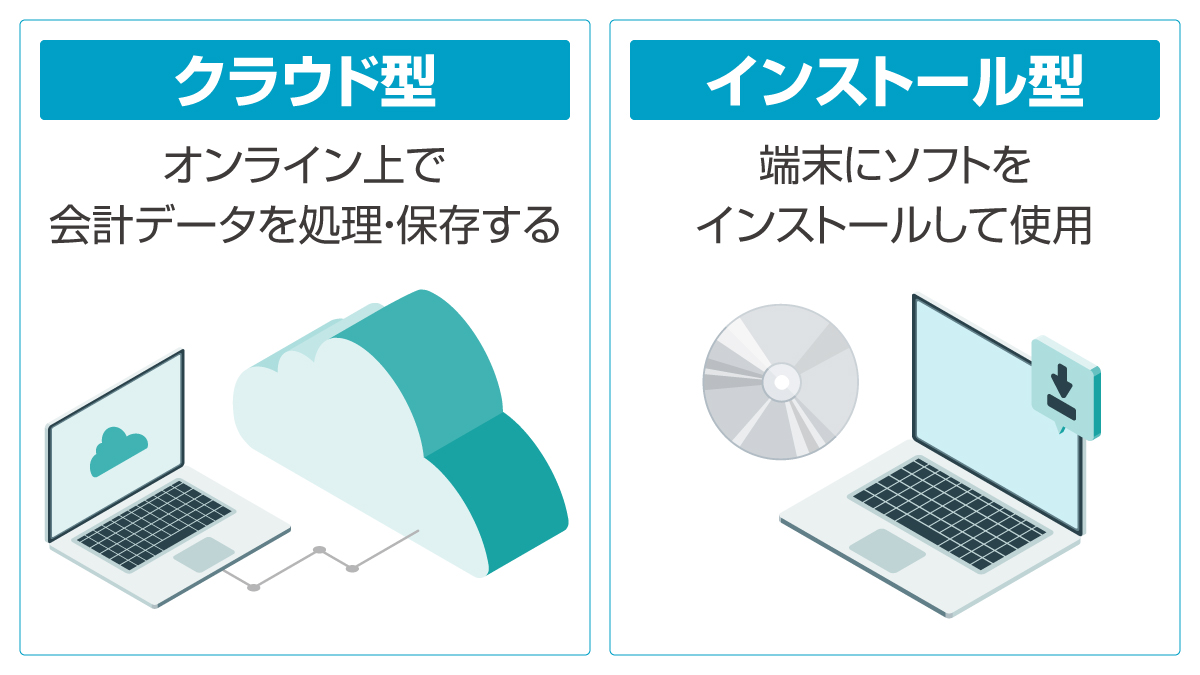

ポイント2 クラウド型かインストール型か

会計ソフトには「クラウド型」と「インストール型」の2種類があります。

以下の図は、クラウド型とインストール型の仕組みを比較したものです。

クラウド型の会計ソフトは、端末にソフトをインストールせずにオンライン上でデータの処理や保存をします。

インターネット環境があれば作業場所を選ばず、複数の端末で使用できるため利便性に優れているのが特徴です。

一方でインストール型の会計ソフトは、端末にソフトをインストールしてオフラインで使用します。

オフラインで使用する場合、システム障害が起こりにくく、セキュリティー性が高いという利点があります。

以下の表はクラウド型とインストール型の特徴を比較したものです。

| クラウド型 | インストール型 | |

|---|---|---|

| インストール | 不要 | 必要 |

| ネット環境 | 必要 | 不要 |

| 使えるデバイス | PC、スマホ、タブレットなど | インストールしたPCのみ |

| 対応OS | OSを問わずに使用可能 (Windows、Macの両方) |

対応のOSのみ使用可能 (Windows向けが多い) |

| データの共有 | 共有しやすい | 共有しにくい |

| 料金形態 | 月額払いまたは年額払い | 一度購入すれば基本的に利用料はかからないが、バージョンアップの際に費用が発生するケースがある |

| バージョンアップ | 自動で行われるケースが多い | 手動 |

| 法令改正への対応 | 自動で行われるケースが多い | 手動(対応版のインストールが必要) |

「複数の端末で利用したい」「データの共有をスムーズに行いたい」「導入コストを抑えたい」という方にはクラウド型がおすすめです。

対して「セキュリティーの高さを重視したい」「月々のランニングコストを抑えたい」という方にはインストール型が適しています。

ポイント3 必要な機能を備えているか

導入を検討している会計ソフトに、必要とする機能が備わっているか確認しましょう。

利用する会計ソフトや契約するプランによって使える機能は異なりますが、一般的な会計ソフトには以下のような機能があります。

- ・伝票入力

- ・帳簿作成

- ・仕訳入力

- ・経営分析

- ・資金管理

- ・予算実績管理

- ・決算書作成

- ・税務申告

- ・固定資産管理

- ・電子帳簿の保存

- ・制度改正への対応

- ・データの連携 など

例えば電子帳簿を保存する機能が備わっている会計ソフトを使うと、インターネット上で帳票書類などを保存でき、紙で保管する必要がなくなります。

ご自身や会社にとって必要な機能を把握して会計ソフトを選ぶことで会計業務を効率化でき、データや書類の管理も楽にできますよ。

ポイント4 操作性が優れているか

会計ソフトは日々使用するため、操作性の良さも選ぶ際のポイントです。

業務を効率化するために会計ソフトを導入しても、操作が難しいと感じるものを選んでしまうと、かえって効率が悪くなります。

どの会計ソフトが使いやすいかは人によって異なるため、無料のお試し期間などを利用してご自身に合ったものを見つけても良いでしょう。

ポイント5 事業の規模に合っているか

会計ソフトを選ぶ際、事業の規模や条件に合っているかを確認することも重要です。

個人事業主と法人では、税金の種類や計上できる経費などが異なります。

それぞれに適した仕訳・決算処理を行う必要があるため、会計ソフトは「個人事業主向け」と「法人向け」に分かれているのが一般的です。

機能が豊富な会計ソフトを導入しても機能を十分に活用し切れず、かえって使いにくかったり、運用コストが高くついてしまったりするケースが考えられます。

ポイント6 顧問税理士とデータを共有できるか

顧問税理士がいる場合、税理士と同じ会計ソフト、または同じブランドを選ぶことがおすすめです。

同じ製品を選ぶことによって、税理士とデータの共有をしやすくなります。

クラウド型の会計ソフトであれば税理士とリアルタイムでデータを共有することも可能です。

税理士とのやり取りも簡単にでき、会計業務に関するアドバイスも受けやすくなりますよ。

ポイント7 サポート体制は充実しているか

会計ソフトによってサポート体制がどれほど充実しているかは異なります。

サポートはチャットやメールでの対応が一般的ですが、操作が分からないときなどにすぐ質問したいという方は、電話対応をしてくれるサポートプランがおすすめです。

なお会計業務に関する相談や税務調査などのサポートが付いている会計ソフトもありますよ。

ポイント8 会計知識がどれくらい必要か

ご自身の会計の知識や会計ソフトの使用経験などによって、最適な製品は異なります。

あまり会計の知識がない、または会計ソフトを使ったことがない方には、操作画面がシンプルなレイアウトになっており、ガイド機能などが搭載されたタイプがおすすめです。

一方、会計の知識や実務経験がある方は、簿記のフォーマットを取り入れた会計ソフトの方が利用しやすいと考えられますよ。

また使用経験のある会計ソフトと同じブランドの製品を選ぶのも一つの手です。

ポイント9 金融機関やクレジットカードなどと連携できるか

利用している金融機関やクレジットカードと連携できるかも、会計ソフトを選ぶ際に確認しておきたいポイントです。

会計ソフトには金融機関やクレジットカードなどの明細を自動で取り込み、データをもとにレポートの作成や自動仕訳を行ってくれるものがあります。

ポイント10 作業環境に適しているか

会計ソフトによって使用できるOSや端末が異なるため、ご自身や会社の作業環境に適しているか製品かを確認しておきましょう。

インストール型の製品を利用する場合、Windows専用が多くMacに対応しているソフトが限られているので、特にMacをお使いの方は注意が必要です。

クラウド型の場合、インターネット環境さえあれば、さまざまなOSや端末で利用できます。

なおクラウド型の会計ソフトのなかには、スマホアプリ版がリリースされているものがあります。

スマホのカメラでレシートや領収書を撮影してデータを読み取って自動で取り込む機能があったり、PCを使わずスマホで確定申告書を作成・提出できたりする製品もありますよ。

一方で特定の端末や環境でしか作業しない方や、セキュリティーの観点からオフラインで使用したい方はインストール型を検討すると良いでしょう。

3.個人事業主におすすめの会計ソフト3選

このように個人事業主に適した会計ソフトを知りたいという方もいらっしゃるでしょう。

端末や場所を選ばずに使用できる利便性の高さや導入コストの低さから、個人事業主にはクラウド型の会計ソフトがおすすめだといえます。

そこでこの章では、個人事業主におすすめのクラウド型会計ソフトを三つ厳選して紹介します。

| ブランド名 | ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 | プランごとの主な特徴 |

|---|---|---|---|---|---|---|

| freee | freee確定申告 | スターター | 年額払い11,760円(980円/月) 月額払い1,480円 |

最大30日間無料 | 確定申告書の作成など基本的な機能が利用可能 | |

| スタンダード | 年額払い23,760円(1,980円/月) 月額払い2,680円 |

メール・チャットによる優先対応が可能 | ||||

| プレミアム | 年額払いのみ39,800円(3,316円/月) | 電話サポートが利用可能 | ||||

| 弥生会計 | やよいの白色申告 オンライン | フリープラン | 0円 | 0円 | 次年度以降も無料 | ずっと無料で利用可能 |

| ベーシックプラン | 0円 | 9,200円 | 初年度無料 | 電話・メール・チャットサポートが可能 | ||

| トータルプラン | 8,400円 | 16,800円 | - | 確定申告や経理に関する相談が可能 | ||

| やよいの青色申告オンライン |

セルフプラン | 0円 | 8,800円 | 初年度無料 | 青色申告の帳簿や確定申告の書類の作成が可能 | |

| ベーシックプラン | 0円 | 13,800円 | 初年度無料 | 電話・メール・チャットサポートが可能 | ||

| トータルプラン | 12,000円 | 24,000円 | - | 確定申告や経理についての相談が可能 | ||

| パーソナルミニ | 年額払い10,800円(900円/月) 月額払い 1,280円 |

最大30日間無料 | 確定申告書の作成など基本的な機能が利用可能 | |||

| パーソナル | 年額払い15,360円(1,280円/月) 月額払い 1,680円 |

全てのレポート作成機能が利用可能 | ||||

| パーソナルプラス | 年額払いのみ35,760円(2,980円/月) | 電話サポートが利用可能 | ||||

おすすめ1 freee

| ソフト名 | プラン | 料金(税抜) | 無料期間 |

|---|---|---|---|

| freee 確定申告 | スターター | 年額払い11,760円(980円/月) 月額払い1,480円 |

最大30日間無料 |

| スタンダード | 年額払い23,760円(1,980円/月) 月額払い2,680円 |

||

| プレミアム | 年額払いのみ39,800円(3,316円/月) |

freee 確定申告はfreee株式会社が提供している会計ソフトです。

有料課金事業所数が40万事業所を突破*1しており、個人事業主や中小企業を中心に多くの事業者に利用されています。

freee 確定申告の特徴として、PC版だけでなくスマホ専用のアプリの操作性も優れている点が挙げられます。

スマホ専用アプリを活用すれば、隙間時間に手軽に会計処理を済ませることも可能ですよ。

他にも「事業所得、不動産所得はありますか?」といった簡単な質問に〇×で回答していくだけで確定申告書類を作成できる機能もあります。

freee 確定申告には三つのプランがあり、全てのプランで確定申告書・請求書の作成や銀行口座・クレジットカードとの同期、仕訳データの自動取得機能が利用できます。

スタンダードプランでは、領収書などの取り込み枚数が無制限になり、売上や支出を可視化するレポートの作成も可能になります。

またチャットやメールのサポートを優先的に対応してくれますよ。

さらにプレミアムプランには税務調査時のサポート補償があり、サポート総合満足度94.1%を誇る電話サポートも備わっています。

ちなみにインボイス制度や改正後の電子帳簿保存法にも対応可能ですよ。

freee 確定申告は初めて確定申告を行うという方や会計処理をできるだけ手軽に行いたい方におすすめです。

おすすめ2 やよいの白色申告 オンライン/青色申告 オンライン

| ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 |

|---|---|---|---|---|

| やよいの白色申告 オンライン | フリープラン | 0円 | 0円 | 次年度以降も無料 |

| ベーシックプラン | 0円 | 9,200円 | 初年度無料 | |

| トータルプラン | 8,400円 | 16,800円 | - | |

| やよいの青色申告 オンライン |

セルフプラン | 0円 | 8,800円 | 初年度無料 |

| ベーシックプラン | 0円 | 13,800円 | 初年度無料 | |

| トータルプラン | 12,000円 | 24,000円 | - |

白色申告 オンライン/青色申告 オンライン

は株式会社BCNが主催する「BCN AWARD 2024」において、25年連続売り上げ実績ナンバーワンを誇る「弥生会計シリーズ」の個人事業主向けクラウド型会計ソフト*2です。

特徴として、初心者にも使いやすい機能とデザインで簿記の知識がない方でも確定申告をスムーズに行える点が挙げられます。

定期的にバージョンが更新されており、インボイス制度や改正後の電子帳簿保存法にも対応できる点も魅力です。

白色申告 オンライン/青色申告 オンライン

にはそれぞれ三つのプランがあり、白色申告 オンライン

のフリープランは全ての機能をずっと無料で利用できます。

また青色申告 オンラインのセルフプランは初年度であれば、全ての機能を無料で利用できます。

ベーシックプランではメールやチャット、電話で操作に関する質問が可能になり、トータルプランでは仕訳・経理業務・確定申告などの業務相談が可能になります。

また、白色申告 オンラインを利用していた方が青色申告に切り替える場合、青色申告 オンライン

にデータを移行することができるので安心です。

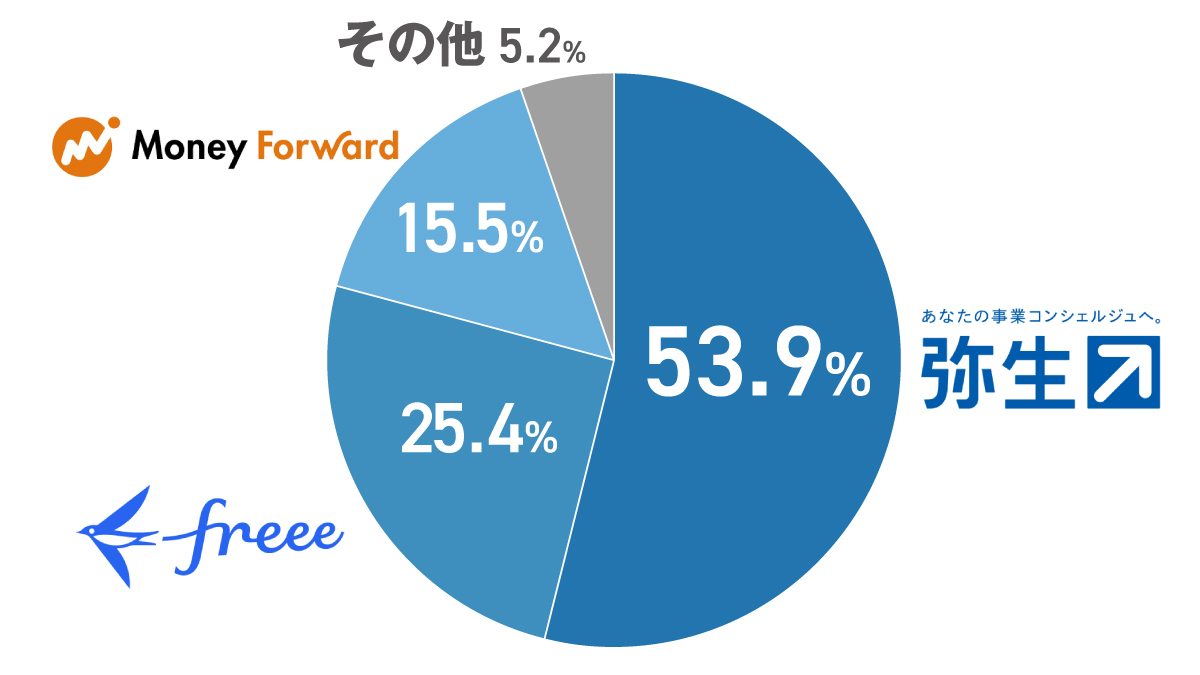

なおMM総研による2022年4月の調査では、弥生のクラウド型会計ソフトの事業者別シェアナンバーワンであり、クラウド型会計ソフトを使用する個人事業主の53.9%が弥生の製品を使っている*3というデータが発表されました。

個人事業主で、どの会計ソフトを利用すれば良いか分からないという方や、シェア率の高いソフトを使いたいという方は白色申告 オンライン/青色申告 オンライン

を選ぶのがおすすめですよ。

*3 MM総研「クラウド会計ソフトの利用状況調査」(2022年4月の調査)

おすすめ3 マネーフォワード クラウド確定申告

| ソフト名 | プラン | 初年度価格(税抜) | 無料期間 |

|---|---|---|---|

| パーソナルミニ | 年額払い10,800円(900円/月) 月額払い 1,280円 |

最大30日間無料 | |

| パーソナル | 年額払い15,360円(1,280円/月) 月額払い 1,680円 |

||

| パーソナルプラス | 年額払いのみ35,760円(2,980円/月) |

マネーフォワード クラウド確定申告は、金融系のオンラインサービスを幅広く運営する株式会社マネーフォワードが提供している会計ソフトです。

2,400以上の金融機関や関連サービス、家計簿アプリ「マネーフォワードME」と連携することが可能で、明細からの自動仕訳や家計簿データを利用した収支の入力も簡単にできます。

さらに会計業務だけでなく、勤怠やマイナンバーの管理、給与計算などのバックオフィス業務の効率化をサポートする機能も使用できますよ。

随時無料でアップデートが実施されているので、インボイス制度や改正後の電子帳簿保存法にも対応しています。

マネーフォワード クラウド確定申告は三つのプランがあり、全てのプランで確定申告書の作成、銀行・クレジット明細の自動取り込み、請求書などの作成、メールやチャットによるサポート、バックオフィス業務に関する機能などが利用できます。

パーソナルプランでは消費税の集計や申告、経営状況のレポート確認なども行えます。

パーソナルプラスプランでは、電話サポートも受けることができます。

まずはパーソナルミニプランから始め、利用状況に応じてプランの引き上げを検討するのも一つの手ですよ。

4.個人事業主が会計ソフトを導入する際によくある疑問

会計ソフトを導入する際、このような疑問をお持ちの方もいらっしゃるでしょう。

この章では、個人事業主が会計ソフトを導入する際によくある疑問についてお答えします。

疑問1.個人事業主向けの会計ソフトの勘定科目は?

事業用に使用する会計ソフトの費用は、経費として計上できます。

会計ソフトの勘定科目に明確なルールはありませんが、一般的にクラウド型の会計ソフトは「通信費」、インストール型の会計ソフトは「消耗品費」として仕訳されます。

通信費と消耗品費には以下のような違いがあります。

| 勘定科目 | 説明 |

|---|---|

| 通信費 | 事業用として使用した電話料、切手代、電報料などの通信にかかる費用 |

| 消耗品費 | 帳簿、文房具、用紙、包装紙、ガソリンなどの消耗性があるものや使用可能年数1年未満かつ10万円未満の備品の費用 |

クラウド型会計ソフトは、消耗品の購入代金というよりインターネット上のサービスの利用料金であるため、通信費として計上します。

クラウド型会計ソフトの費用は、以下のように仕訳します。

| 日付 | 借方 | 貸方 | 概要 | ||

|---|---|---|---|---|---|

| 5/31 | 通信費 | 1,000円 | 普通預金 | 1,000円 | クラウド型会計ソフトの購入 |

一方、インストール型会計ソフトは、ソフトウェアのパッケージ商品を購入しているため、消耗品費として計上します。

なお金額が10万円以上の会計ソフトの場合、「無形固定資産税」として計上し「減価償却」の処理をするのが一般的です。

以下は10万円未満、10万円以上のインストール型会計ソフトを購入した費用についての仕訳の例です。

| 日付 | 借方 | 貸方 | 概要 | ||

|---|---|---|---|---|---|

| 5/31 | 消耗品費 | 50,000円 | 普通預金 | 50,000円 | インストール型会計ソフトの購入 |

| 日付 | 借方 | 貸方 | 概要 | ||

|---|---|---|---|---|---|

| 5/31 | ソフトウェア | 150,000円 | 普通預金 | 150,000円 | インストール型会計ソフトの購入 |

10万円以上のインストール型会計ソフトを購入した場合、さらに仕訳した年度末に減価償却した金額を計上する必要があります。

15万円のインストール型会計ソフトを減価償却した場合の仕訳例は以下のとおりです。

| 日付 | 借方 | 貸方 | 概要 | ||

|---|---|---|---|---|---|

| 12/31 | 減価償却費 | 30,000円 | ソフトウェア | 30,000円 | 会計ソフトの減価償却 |

なお事業用のインストール型会計ソフトの耐用年数は5年とされ、15万円の製品であれば減価償却費は150,000円×0.2=30,000円(取得価額×定額法の償却率)となります。

なお会計ソフトを購入して、購入費用以外に「サポート費用」が発生した場合、一般的な勘定科目は「諸会費」や「支払手数料」として仕訳を行います。

以下はサポート費用が発生した場合に仕訳する際の記載例です。

| 日付 | 借方 | 貸方 | 概要 | ||

|---|---|---|---|---|---|

| 5/31 | 諸会費 | 500円 | 普通預金 | 500円 | 会計ソフトのサポート費用 |

疑問2.会計ソフトの導入に補助金の利用はできる?

会計ソフトを導入する際、国からの補助金である「IT導入補助金」を利用できます。

2023年のIT導入補助金は、通常枠(A類型、B類型)、セキュリティ対策推進枠、デジタル化基盤導入枠(デジタル化基盤導入類型、複数社連携IT導入類型)の5種類があり、それぞれ補助対象や補助額などが異なります。

以下は、通常枠(A類型、B類型)、セキュリティ対策推進枠、デジタル化基盤導入枠(デジタル化基盤導入類型)の補助額の下限・上限、補助率を比較した表です。

| 通常枠 | セキュリティ対策推進枠 | デジタル化基盤導入枠 デジタル化基盤導入類型 |

|||

|---|---|---|---|---|---|

| A類型 | B類型 | ||||

| 補助対象経費区分 | ソフトウェア購入費・クラウド利用料(最大2年分)・導入関連費 | サービス利用料 (最大2年分) |

ソフトウェア購入費・クラウド利用料(最大2年分)・導入関連費 | ||

| 補助率 | 1/2以内 | 1/2以内 | 3/4以内 | 2/3以内 | |

| 下限・上限額 | 5万円~150万円未満 | 150万円~450万円以下 | 5万円~100万円 | (下限なし)~50万円以下 | 50万円超~350万円 |

IT導入補助金はクラウド型、インストール型共に利用でき、クラウド型は最大2年分の利用料が、インストール型は購入代金が補助されます。

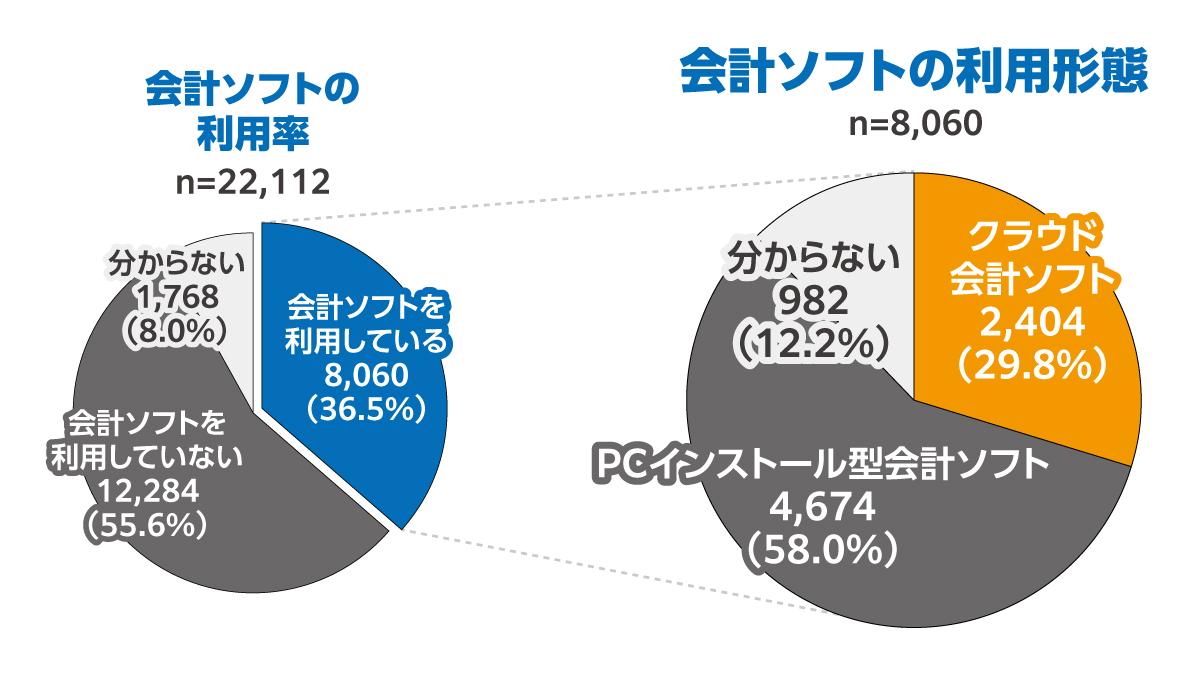

疑問3.個人事業主向け会計ソフトの業界シェアは?

個人事業主向けの会計ソフトのなかで、実際にどのソフトが多くの人に選ばれているのか気になる方もいらっしゃるでしょう。

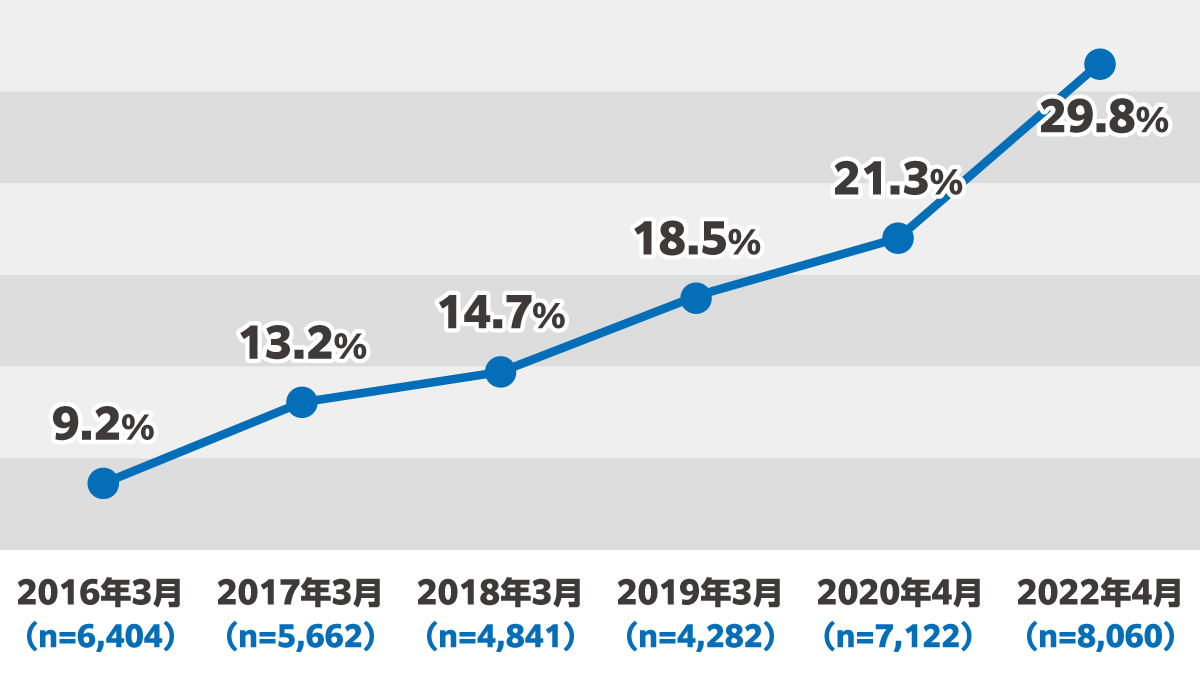

以下のグラフは、MM総研が2022年2月~4月に確定申告を行った個人事業主(22,112事業者)を対象に調査したクラウド型とインストール型のシェア率を示したものです。

会計ソフトを利用している個人事業主のうち、クラウド型の利用者は29.8%、インストール型の利用者は58.0%であることが分かります。

シェア率だけを見るとインストール型の比率が高いといえますが、クラウド型の会計ソフトの利用者は年々増加しています。

以下は同調査で発表されている会計ソフトに占めるクラウド型会計ソフトの利用率の推移です。

会計ソフトを利用している人のうち、クラウド型会計ソフトの利用者は2016年時点で9.2%でしたが、2022年には29.8%まで増加しました。

クラウド型の会計ソフトは、インターネット環境があれば複数のOSや端末を利用できたり、データの共有や自動アップデートができたりと利便性に優れています。

また導入コストもインストール型より低い傾向にあるなど、さまざまな理由で利用者が増加していると考えられます。

2022年4月時点のデータでは弥生会計シリーズが53.9%と半数を超えており、続いてfreee

が25.4%、マネーフォワード

が15.5%と続いています。

個人事業主がシェア率の高いクラウド型の会計ソフトを利用するなら、弥生会計シリーズ、freee

、マネーフォワード

の3つのブランドから選ぶのがおすすめといえるでしょう。

5.まとめ

会計ソフトを導入することで、簿記の知識がない方でも確定申告書の作成や日々の帳簿付けなどの会計業務が効率化できます。

収支の把握が簡単にできるため、データを活用して経営改善につなげることも可能です。

なお会計ソフトの種類にはクラウド型とインストール型があり、端末や場所を選ばずに使用できる利便性の高さや導入コストの低さなどから、個人事業主にはクラウド型の会計ソフトが適しているといえます。

ご自身や会社に適した会計ソフトを選ぶには、事業の規模に合っているか必要な機能を備えているかなどに着目することが大切です。

無料のお試し期間が設定されている会計ソフトもあるため、実際に利用して操作性の良さや表示画面の見やすさなどを比較し検討してみるのも一つの方法ですよ。

【個人事業主におすすめの会計ソフト3選】

| 会計ソフト | 特長 |

|---|---|

|

スマートフォンアプリの操作性が抜群! 確定申告の書類作成から提出までスマホ一つで完結できる >>公式サイトはこちら |

|

25年連続売り上げ1位!王道中の王道 簿記の知識がなくても取引入力から確定申告まで完結できる >>公式サイトはこちら |

|

関連サービスとの連携が便利! バックオフィス業務をサポートする関連サービスも充実 >>公式サイトはこちら |