ふるさと納税をしようとしており、寄附金控除の限度額を知りたいという方も多いのではないでしょうか。

ふるさと納税の限度額は「ふるさと納税をした年」の年収で計算します。

ただし正確な年収は年末にならないと分からないため、年の途中でふるさと納税をする場合は見込みの年収で計算する必要があります。

見込みの年収を間違えてしまうと限度額が正しく算出されず、自己負担額が増えてしまう可能性があるので注意が必要です。

なお給与所得者と個人事業主とで限度額の算出方法は異なります。

この記事では、ふるさと納税の限度額を計算する際の年収の確認方法や、限度額の計算をするときによくある疑問について詳しく解説します。

また、おすすめのふるさと納税サイトも併せてご紹介しますよ。

| サイト名 | 特徴 | 掲載自治体数 |

|---|---|---|

| 楽天ふるさと納税 |

楽天ポイントが貯まる・使える!楽天ユーザー&楽天カードユーザー必見のサービス | 1,647 |

| 掲載返礼品数55万超えの大規模な老舗サイト!幅広い決済方法に対応 | 1,788 | |

| オリジナルの返礼品を多数用意!最短1週間で返礼品が届くスピーディーな対応も魅力 | 1,335 | |

| Amazonギフトカードや楽天ポイントなどに交換可能な「ふるなびコイン」がもらえる!独自の還元制度や家電・商品券などの返礼品が充実 | 1,281 |

福留 正明

1.ふるさと納税の限度額はいつの年収で計算する?

ふるさと納税で控除を受けられる金額には上限があり、この上限のことを「限度額」や「控除上限額」「寄附上限額」などといいます。

控除の限度額はふるさと納税をした年の年収で計算します。

一般的に年収が高いほど限度額も高くなりますが、年収以外にも寄附者の家族構成、すでに受けている控除などによって決まります。

寄附金の限度額を算出する際、ふるさと納税をした年の年収をできるだけ正確に把握しておくことが重要です。

年収を高く見積もってしまった場合、実際の控除の限度額よりも高い金額が算出されます。

結果的に実際の限度額を超えて寄附をしてしまい、超えた分を自己負担することになるケースも考えられるため注意が必要です。

限度額は各ふるさと納税サイトのシミュレーションを利用すると簡単に求めることができます。

この記事で紹介している以下のふるさと納税サイトにも限度額のシミュレーションが用意されていますよ。

2.ふるさと納税の限度額の計算で年収を確認する方法

ふるさと納税の控除の限度額を調べようと思っても、そもそも年収をどうやって確認すれば良いか分からないという方もいらっしゃるでしょう。

そこでこの章では、限度額の計算に必要な年収の確認方法について解説します。

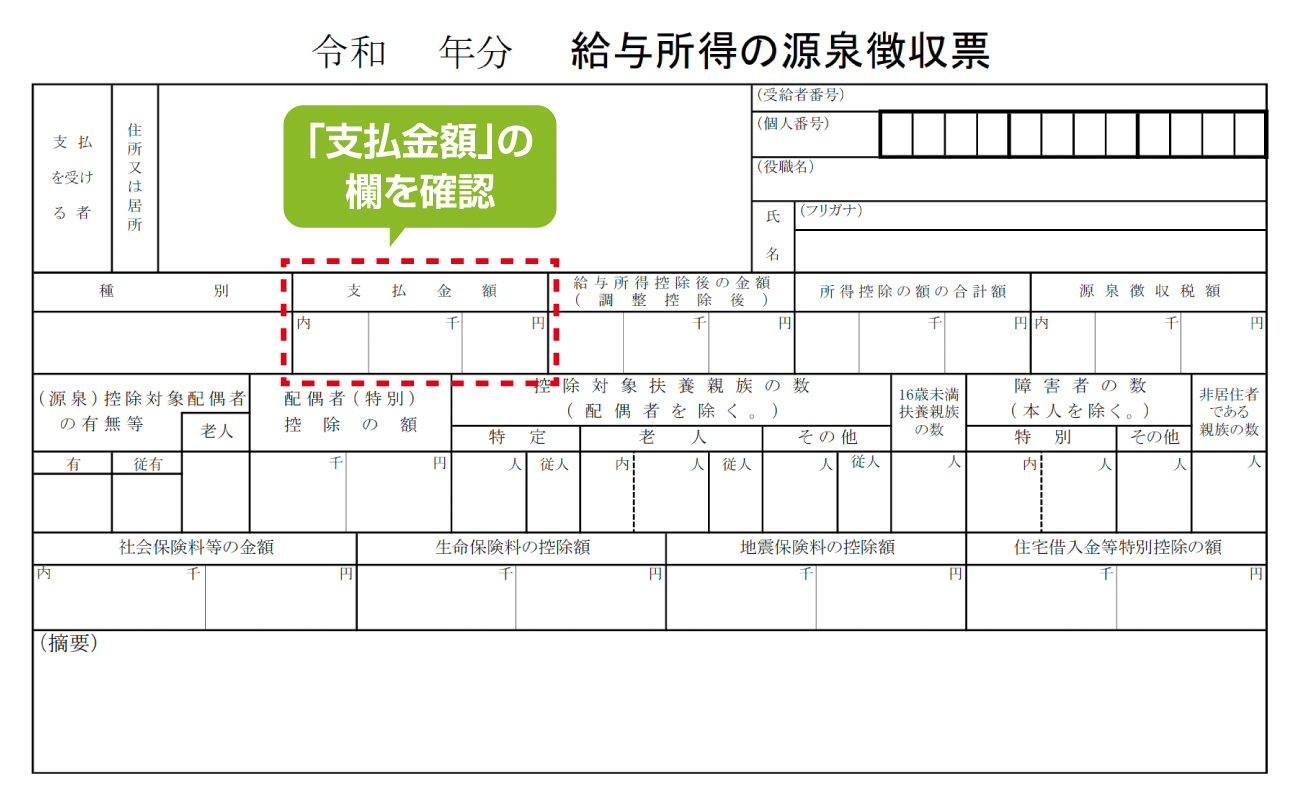

方法1 源泉徴収票の支払金額を確認する

会社員やパート・アルバイトなど給与所得者が正確な年収を知りたい場合は、源泉徴収票の「支払金額」の欄を確認しましょう。

源泉徴収票には給与について、源泉徴収される前の金額(支払金額)と、給与所得が控除された後の金額が記載されています。

ふるさと納税の限度額は源泉徴収される前の年収で計算するため、間違えないように気を付けましょう。

なお源泉徴収票が発行されるのは年末調整された後の12月頃である点には注意が必要です。

方法2 前年の年収などをもとに算出する

年の途中でふるさと納税をする場合には、前年の収入などをもとにして見込みの年収を算出しましょう。

前年と収入に大きな変化がなければ、前年の源泉徴収票の支払金額の欄を確認します。

また給与が一定であれば、毎月の給与と賞与(ボーナス)をもとに計算するのも一つの方法です。

ただし交通費(通勤手当)や旅費など非課税の項目は年収に含めないよう気を付けましょう。

12月に年収が確定するのを待ってからふるさと納税をすると、年内に寄附が間に合わず、その年の控除の対象とならないリスクがあります。

また年末になると希望の返礼品がなくなってしまったり、慌てて寄附をすることで手続きにミスが発生したりするかもしれません。

そのため見込みの年収を算出して、できるだけ年末までに寄附を済ませておくことをおすすめします。

なお、ふるさと納税では複数回に分けて寄附をすることも可能です。

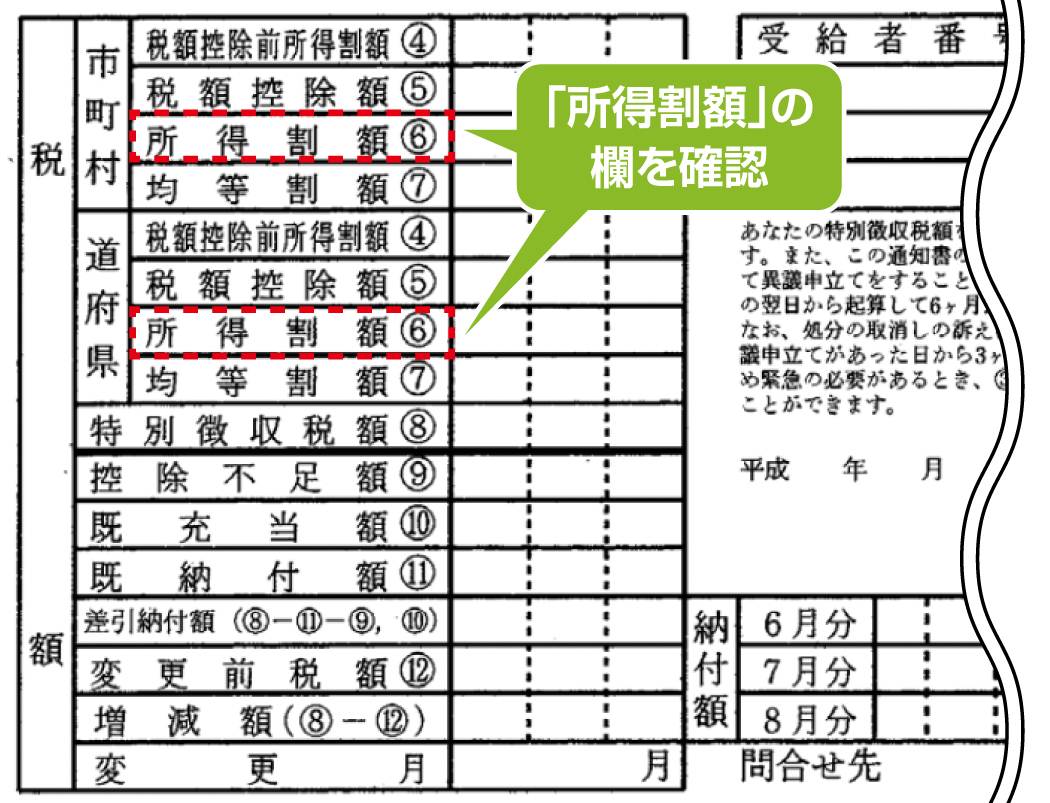

方法3 住民税所得割額を参考にする(個人事業主の場合)

個人事業主と給与所得者とでは、限度額の計算方法が異なります。

個人事業主の場合は「住民税決定通知書」に記載されている住民税所得割額を確認し、その2割程度を限度額の目安と捉えておきましょう。

個人事業主の方が正確な金額を確認する場合、以下の式に当てはめて算出しましょう。

- 限度額=(住民税所得割額×課税所得に応じた変数)+自己負担金2,000円

例えば課税所得金額が260万円で住民税所得割額が45万円の場合、以下のように計算します。

- 45万円×25.066%+2,000円=11万4,797円

なお課税所得に応じた変数は、以下を参考にしてください。

| 課税所得金額 | 課税所得に応じた変数 |

|---|---|

| ~195万円以下 | 23.559 % |

| 195万円超~330万円以下 | 25.066% |

| 330万円超~695万円以下 | 28.744% |

| 695万円超~900万円以下 | 30.068% |

| 900万円超~1,800万円以下 | 35.520% |

| 1,800万円超~4,000万円以下 | 40.683% |

| 4,000万円超 | 45.398% |

個人事業主は会社員に比べて収入の波が大きく、年の途中で限度額を正確に把握するのが困難な場合があります。

ふるさと納税で限度額を超えた分の寄附金は控除の対象外であり、自己負担することになるため注意が必要です。

個人事業主がふるさと納税をする際は、その年の所得がある程度把握できてから行う方が良いといえるでしょう。

3.おすすめのふるさと納税サイト4選

ふるさと納税をするなら、ふるさと納税サイトの利用がおすすめです。

ふるさと納税サイトでは、ネットショッピング感覚で気軽に返礼品や自治体を選んだり、寄附の申し込みをしたりすることができますよ。

しかし一口にふるさと納税サイトといってもそれぞれに特徴があり、特に参加する自治体や選べる返礼品の数、決済方法、貯まるポイントなどが大きく異なります。

ご自身に最も適したふるさと納税サイトを選ぶことで、ふるさと納税をさらにお得に楽しむことができるでしょう。

この章では、おすすめのふるさと納税サイトを四つ厳選してご紹介します。

| サイト名 | 参加自治体数 | 返礼品数 | 貯まるポイント | 決済方法 |

|---|---|---|---|---|

| 楽天ふるさと納税 |

1,647 | 527,445 | 楽天ポイント(楽天会員に限る) ・100円につき1ポイントが付与される ・楽天スーパーSALEやお買い物マラソンなどのポイントキャンペーンの対象(※換金性の高い商品はポイント付与対象外の可能性もあり) |

・楽天市場の買い物と同様に各種クレジットカード、楽天ポイントが利用可能(※自治体によって利用可能なブランドが限られている場合がある) ・銀行振り込み(※各自治体のページで振込先の確認が必要) |

| 1,788 | 55万以上 | チョイスマイル ・ふるさとチョイスのキャンペーンに参加し、指定のアクションを行うことでもらえる ・有効期限は、通常、獲得日から1年間 |

・クレジットカード決済 ・Amazon Pay ・PayPay ・d払い ・au PAY ・楽天ペイ ・メルペイ ・あと払い(ペイディ) ・PayPal ・auかんたん決済 ・ソフトバンクまとめて支払い ・Pay-easy ・ネットバンク支払い ・コンビニ支払い ・チョイスマイル(オンライン決済で利用可能) ※自治体によっては下記の決済方法にも対応 |

|

| 1,335 | 802,218 | さとふるマイポイント ・キャンペーンへのエントリーおよび指定のアクションが必要 ・ポイントの有効期限はポイントの種類によって異なる(通常ポイントの有効期限は1年間) ・さとふるマイステップ(さとふるの利用実績に応じた会員ステータス)に応じてポイント付与率が変わる |

・クレジットカード ・コンビニ決済 ・PayPayオンライン決済 ・ソフトバンクまとめて支払い ・auかんたん決済 ・d払い ・ペイジー(それぞれ利用可能額が異なる) |

|

| 1,281 | 541,989 | ふるなびコイン ・ふるなびやふるなび関連サービスの条件に応じてもらえる ・ふるなびは寄附金額の1%、ふるなびクラウドファンディングは2% ・対象の決済方法はクレジットカード、AmazonPay、PayPay、楽天ペイ、d払いのみ |

・クレジットカード決済 ・Amazon pay ・PayPay ・楽天ペイ ・d払い |

おすすめ1 楽天ふるさと納税

| 参加自治体数 | 1,647 |

|---|---|

| 返礼品数 | 527,445 |

| 貯まるポイント | 楽天ポイント(※楽天会員に限る) ・100円につき1ポイントが付与される ・楽天スーパーSALEやお買い物マラソンなどのポイントキャンペーンの対象(※換金性の高い商品はポイント付与対象外の可能性もあり) |

| 決済方法 | ・楽天市場の買い物と同様に各種クレジットカード、楽天ポイントが利用可能(※自治体によって利用可能なブランドが限られている場合がある) ・銀行振り込み(※各自治体のページで振込先の確認が必要) |

楽天ふるさと納税は楽天が運営しており、楽天ユーザーにメリットがたくさんあるふるさと納税サイトです。

2022年のオリコン顧客満足度調査ふるさと納税サイト部門において2年連続で第1位を獲得しており、非常に人気が高く利用しやすいサイトであるといえます。

楽天会員であれば楽天IDを使用して、楽天市場の買い物と同様の手順でふるさと納税を楽しむことが可能ですよ。

楽天ふるさと納税の最大のメリットは、楽天ポイントを貯めたり使ったりできることです。

通常の寄附金額100円につき1ポイントが付与されることに加えて、ポイントが最大10倍になる楽天スーパーSALEやお買い物マラソンなどのポイントキャンペーンも対象です。

おすすめ2 ふるさとチョイス

| 参加自治体数 | 1,788 |

|---|---|

| 返礼品数 | 55万以上 |

| 貯まるポイント | 「チョイスマイル」 ・ふるさとチョイスのキャンペーンに参加し、指定のアクションを行うことでもらえる ・有効期限は、通常、獲得日から1年間 |

| 決済方法 | ・クレジットカード決済 ・Amazon Pay ・PayPay ・d払い ・au PAY ・楽天ペイ ・メルペイ ・あと払い(ペイディ) ・PayPal ・auかんたん決済 ・ソフトバンクまとめて支払い ・Pay-easy ・ネットバンク支払い ・コンビニ支払い ・チョイスマイル(※オンライン決済のときに利用可能) ※自治体によっては下記の決済方法にも対応 |

ふるさとチョイスは参加自治体数1,700以上、返礼品数55万点以上の日本最大級のふるさと納税サイトです。

「どの返礼品を選べば良いか迷ってしまいそう……」と思う方もいらっしゃるかもしれませんが、ふるさとチョイスには利用者目線に立った使いやすい検索機能が備わっています。

返礼品をいくつも選ぶのが大変だという方には、「寄付金額でチョイス」にある「金額ごとのおすすめの組み合わせ」で検索するのがおすすめです。

寄附総額からおすすめの返礼品の組み合わせを提示してくれますよ。

また欲しい返礼品のカテゴリーが決まっている方であれば、「人気の品でチョイス」にある「好きな条件で絞り込める人気ランキング」を使用して希望の条件に合った人気の品を絞り込むと良いでしょう。

ふるさとチョイスは決済手段が豊富なのも特徴で、クレジットカード決済を含めた12種類のオンライン決済と、コンビニ払いや郵便振り替えなど8種類のオフライン決済から選択できます。

なお、ふるさとチョイス独自のポイントサービスである「チョイスマイル」を決済に利用することも可能です。

おすすめ3 さとふる

| 参加自治体数 | 1,335 |

|---|---|

| 返礼品数 | 802,218 |

| 貯まるポイント | 「さとふるマイポイント」 ・キャンペーンへのエントリーおよび指定のアクションが必要 ・ポイントの有効期限はポイントの種類によって異なる(通常ポイントの有効期限は1年間) ・さとふるマイステップ(さとふるの利用実績に応じた会員ステータス)に応じてポイント付与率が変わる |

| 決済方法 | ・クレジットカード ・コンビニ決済 ・PayPayオンライン決済 ・ソフトバンクまとめて支払い ・auかんたん決済 ・d払い ・ペイジー (ぞれ利用可能額が異なる) |

さとふるは、返礼品数の多さと使いやすいサイト設計が魅力のふるさと納税サイトです。

2023年1月に実施された「ふるさと納税サイトに関するアンケート」*1において「認知度No.1」「利用したいサイトNo.1」に選ばれています。

また、さとふる会員を対象に実施したアンケートではお客さま満足度90%以上と高い評価を受けています。

さとふるには、ふるさと納税サイトのなかで最も多い80万件を超える返礼品が用意されています。

返礼品の数が多いということは、それだけ好みの品が見つかる確率が高いといえますね。

また検索機能や特集が充実しているので、何が欲しいのか漠然としている方や、ふるさと納税が初めてという方でも利用しやすいといえるでしょう。

寄附の支払いはクレジットカードの他、コンビニ決済やキャリア決済、PayPayオンライン決済などに対応しています。

なお、さとふるではキャンペーンにエントリーをして指定の条件を満たすことでもらえる「さとふるマイポイント」という会員限定のサービスがあります。

貯まったポイントはPayPayポイントに交換可能ですよ。

おすすめ4 ふるなび

| 参加自治体数 | 1,281 |

|---|---|

| 返礼品数 | 541,989 |

| 貯まるポイント | 「ふるなびコイン」 ・ふるなびやふるなび関連サービスの条件に応じてもらえる ・ふるなびは寄附金額の1%、ふるなびクラウドファンディングは2% |

| 決済方法 | ・クレジット決済 ・Amazon pay ・PayPay ・楽天ペイ ・d払い |

ふるなびは東証プライム上場企業のアイモバイルが運営しているふるさと納税サイトです。

ふるなびには、ふるなびで寄附をしたり返礼品のレビューを投稿したりすることで付与される「ふるなびコイン」という独自のサービスがあります。

通常、付与されるのは寄附金額の1%分ですが、期間限定のキャンペーンを利用すればもっと効率的に貯めることができますよ。

タイミングによっては、最大で20%がもらえるキャンペーンも開催されるので見逃せません。

なお貯まったふるなびコインは、AmazonギフトカードやPayPay残高、dポイント、楽天ポイントに交換可能です。

また電化製品の返礼品が充実している点も特徴です。

トップページには「肉・ハム」「米・パン」などの王道の返礼品に並んで、「電化製品」のカテゴリーが配置されていることからも、力を注いでいることが伝わりますね。

その他、地域で利用できる商品券や宿泊券・お食事券など実用的な返礼品が豊富に用意されているのも魅力の一つです。

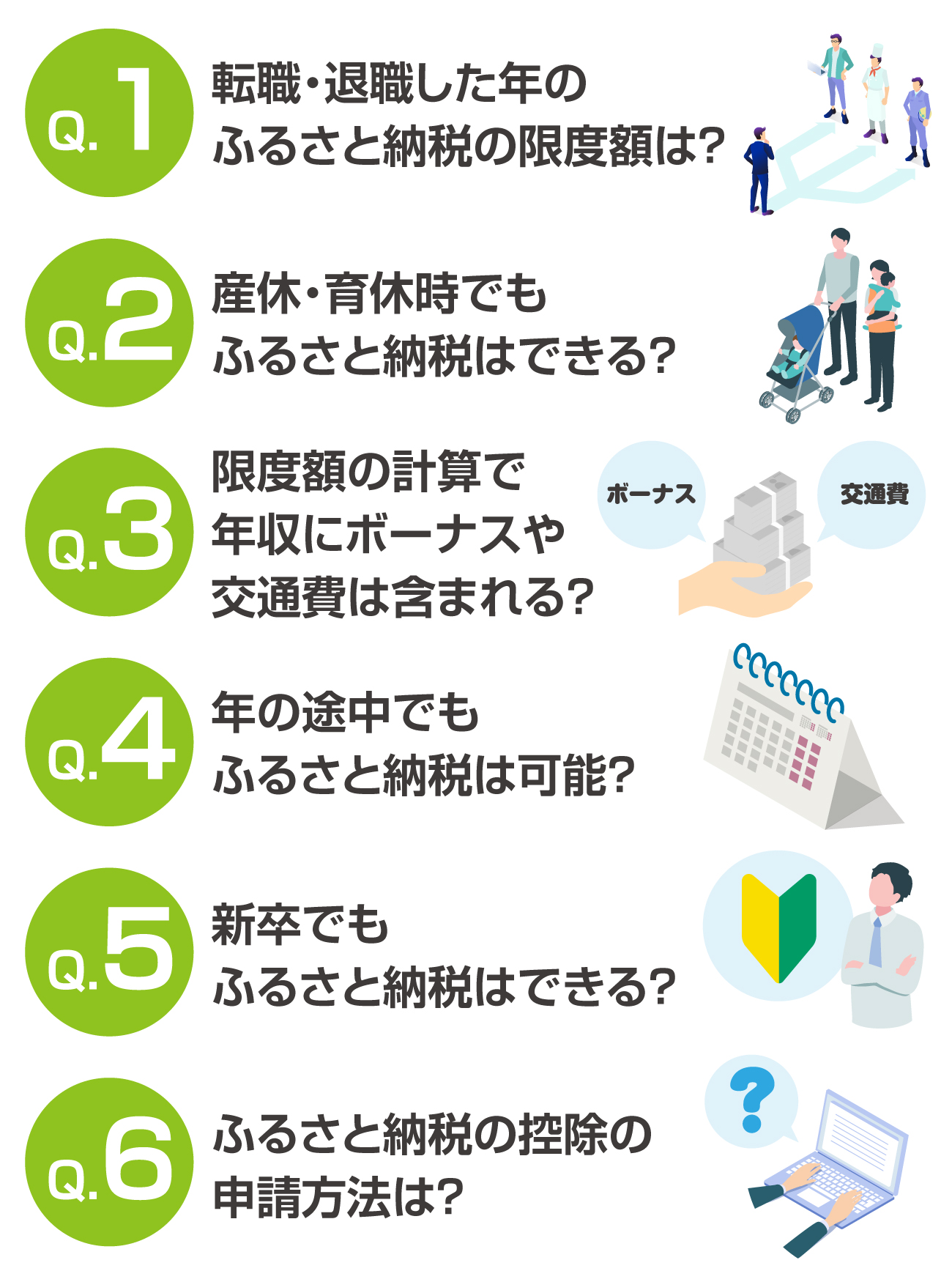

4.ふるさと納税の限度額を計算するときによくある疑問

このように一人ひとり状況が異なるため、ふるさと納税の限度額を確かめる際に気になるポイントもさまざまです。

そこでこの章では、ふるさと納税の限度額を計算するときによくある六つの疑問をご紹介します。

Q1 転職・退職した年のふるさと納税の限度額は?

転職や退職など、ふるさと納税をした年に年収が増減するような出来事があった場合は都度、限度額を計算し直す必要があります。

年末まで年収の見込みがつかない場合は、年収の見込みが立つのを待ってからふるさと納税をするか、現時点で予測できる範囲の年収で限度額を計算し、寄附額に余裕をもたせておくのが安心といえるでしょう。

なお退職金を受け取る場合、限度額の計算の対象となるかどうかは受け取り方で異なります。

一括で受け取る場合は限度額の対象外ですが、分割で受け取る場合は限度額の計算の対象となります。

ただし対象となる場合でも、雑収入(退職金や年金等)と給与収入とで控除の金額は異なります。

ふるさと納税サイトにある一般的な限度額シミュレーションでは正確な限度額を算出できないという点には注意しておきましょう。

Q2 産休・育休時でもふるさと納税はできる?

産休や育休で年収が少ない場合でも、ふるさと納税をした年に一定以上の収入があれば寄附金の控除を受けることが可能です。

ただし出産手当金や育児休業給付金などは非課税であるため、ふるさと納税の限度額を計算する際には年収に含めないよう気を付けましょう。

また産休・育休中は、出産費用や妊婦検診費用など、医療費控除の対象となる出費が多く発生するため注意が必要です。

医療費控除とふるさと納税の寄附金控除は併用可能ですが、医療費控除を申告するとふるさと納税の限度額が減るため、より丁寧に限度額を計算する必要がありますよ。

Q3 限度額の計算で年収にボーナスや交通費は含まれる?

結論からいってしまえば、賞与(ボーナス)は年収に含まれますが、交通費(通勤手当)は含まれません。

ふるさと納税は寄附額を税金から控除する制度であるため、そもそも課税対象ではない所得はふるさと納税の対象ではないのです。

ふるさと納税の限度額の計算で、非課税の所得は年収に含めないようにしましょう。

判断に迷う場合は、以下の表を参考にしてくださいね。

| 年収に含むもの(課税) | 年収に含まないもの(非課税) |

|---|---|

|

・給与 ・賞与(ボーナス) ・残業手当 ・休日出勤手当 ・職務手当 ・地域手当 ・家族(扶養)手当 ・住宅手当 など |

・交通費(通勤手当) ・出産に関する手当や祝い金 ・旅費 ・在宅勤務手当 ・技術や知識の習得費用 など ※金額や条件によっては課税対象となる場合があります。 |

Q4 年の途中でもふるさと納税は可能?

ふるさと納税の申し込みは1年中可能です。

ただし、その年の寄附金控除を受けるには1月1日〜12月31日にふるさと納税をする必要があり、控除の申請にも期限が設けられています。

詳しくは「Q6 ふるさと納税の控除の申請方法は?」をご確認ください。

なお年収が確定する前でも見込みの年収で限度額を計算すれば、お得にふるさと納税をすることができますよ。

Q5 新卒でもふるさと納税はできる?

このように、新卒でもふるさと納税ができるのか知りたいという方もいらっしゃるでしょう。

結論からいってしまえば、新卒の方でもふるさと納税をすることは可能です。

ふるさと納税で控除の対象となるのは、ふるさと納税をした年の年収に対して発生する所得税と住民税です。

そのため新卒であっても他の寄附者と同様にふるさと納税のメリットを享受することができますよ。

新卒者が見込みの年収を算出する際、12月分の給与は支払いが翌年1月になるので年収として含めないようにしましょう。

4月~11月の8カ月分の給与に賞与を足して計算しましょう。

また入社前の1~3月にアルバイトなどで収入がある場合はその金額も年収に含まれます。

新卒の方がふるさと納税をする際の手続きの流れや注意点について詳しく知りたい方は、こちらの記事をご参考にしてくださいね。

Q6 ふるさと納税の控除の申請方法は?

ふるさと納税の控除の申請方法は、以下の2通りです。

- ・確定申告

- ・ワンストップ特例制度

ワンストップ特例制度とは、 確定申告をせずにふるさと納税の控除申請できる給与所得者向けの制度です。

寄附をする際に申請書と必要書類を自治体へ郵送するだけで控除の申請手続きが完了しますよ。

なおワンストップ特例制度の対象となるのは、以下の条件を全て満たす方です。

- ・ふるさと納税以外で確定申告をする必要がない

- ・1年間で寄附をした自治体の数が5団体以下である

- ・寄附の申し込みごとに自治体へ申請書を提出している

1カ所でも自治体へ申請書の提出を忘れると、確定申告が必要になるので注意しましょう。

| 申請方法 | 必要書類 | 申請期限 |

|---|---|---|

| 確定申告 | ・寄附金受領証明書 | 寄附した翌年の2月16日~3月15日 |

| ・ふるさと納税をした年の源泉徴収票 | ||

| ・本人名義の口座番号 | ||

| ・マイナンバーカードまたはマイナンバーが分かる書類と本人確認書類 | ||

| ワンストップ特例制度 | ・寄附金税額控除に係る申告特例申請書 | 寄附した翌年の1月10日 |

| ・マイナンバーカードおよび本人確認書類 |

確定申告に必要な「寄附金受領証明書」は、寄附の申し込み後早ければ2週間程度で届きますが、自治体によっては2カ月ほどかかる場合もあります。

確定申告まで期間が空く場合は、紛失しないよう気を付けましょう。

またワンストップ特例制度に必要な「寄附金税額控除に係る申告特例申請書」は、ふるさと納税サイトで寄附を申し込む際に自治体から送付してもらうように依頼するケースが一般的です。

万一自治体への依頼を忘れても、申請書は各ふるさと納税サイトや総務省のサイトでダウンロードできるのでご安心くださいね。

なお本記事で紹介しているふるさと納税サイトには、ワンストップ特例制度の申請をオンラインで行えるサービスがあります。

5.まとめ

ふるさと納税の限度額は「ふるさと納税をした年」の年収で計算します。

ふるさと納税をした年の正確な年収は、年末に発行される源泉徴収票で確認できますが、年の途中でふるさと納税をする場合は、見込みの年収を算出し限度額を計算する必要があります。

年収の確認方法は、以下の通りです。

- 方法1 源泉徴収票の支払金額を確認する

- 方法2 前年の年収などをもとに算出する

- 方法3 住民税所得割額を参考にする(個人事業主の場合)

なお前年度と収入が異なる場合、限度額も変わります。

限度額を超える寄附をした場合、自己負担となるため注意しましょう。

| サイト名 | 特徴 | 掲載自治体数 |

|---|---|---|

| 楽天ふるさと納税 |

楽天ポイントが貯まる・使える!楽天ユーザー&楽天カードユーザー必見のサービス | 1,647 |

| 掲載返礼品数55万超えの大規模な老舗サイト!幅広い決済方法に対応 | 1,788 | |

| オリジナルの返礼品を多数用意!最短1週間で返礼品が届くスピーディーな対応も魅力 | 1,335 | |

| Amazonギフトカードや楽天ポイントなどに交換可能な「ふるなびコイン」がもらえる!独自の還元制度や家電・商品券などの返礼品が充実 | 1,281 |