ファクタリングが資金調達の選択肢であることを知っていても、運営会社についてはよく分からないという方もいらっしゃるでしょう。

事業者・企業が持つ売掛債権を現金化できるファクタリングは、資金調達までのスピードが早くビジネスシーンで人気を集めています。

新規参入したファクタリング会社も多いため、ファクタリングを利用する際には会社選びに時間がかかる可能性もあります。

なおファクタリング会社には「オンライン完結型」「対面型」の二つのタイプがあるので、ご自身の状況に合わせてどちらかを選びましょう。

本記事ではファクタリング会社の二つのタイプについて解説し、会社の選び方やタイプ別のおすすめのファクタリング会社もご紹介します。

【最短即日入金!ファクタリング会社おすすめ5選】

| サービス名 | 入金スピード | 手数料 | 特徴 |

|---|---|---|---|

|

最短10分 | 10% |

業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 |

業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京・大阪・福岡近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 2〜12%程度 |

最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |

1.ファクタリング会社とは?

このようにファクタリングの運営会社について気になっている方もいらっしゃるでしょう。

そこでまずファクタリング会社がどういった会社なのか、ファクタリングがどういった仕組みなのかについて、分かりやすくご説明します。

1-1.売掛債権を買い取る業者

ファクタリング会社とは、事業者・企業が保有する「売掛債権」を買い取ることで、資金を提供している会社です。

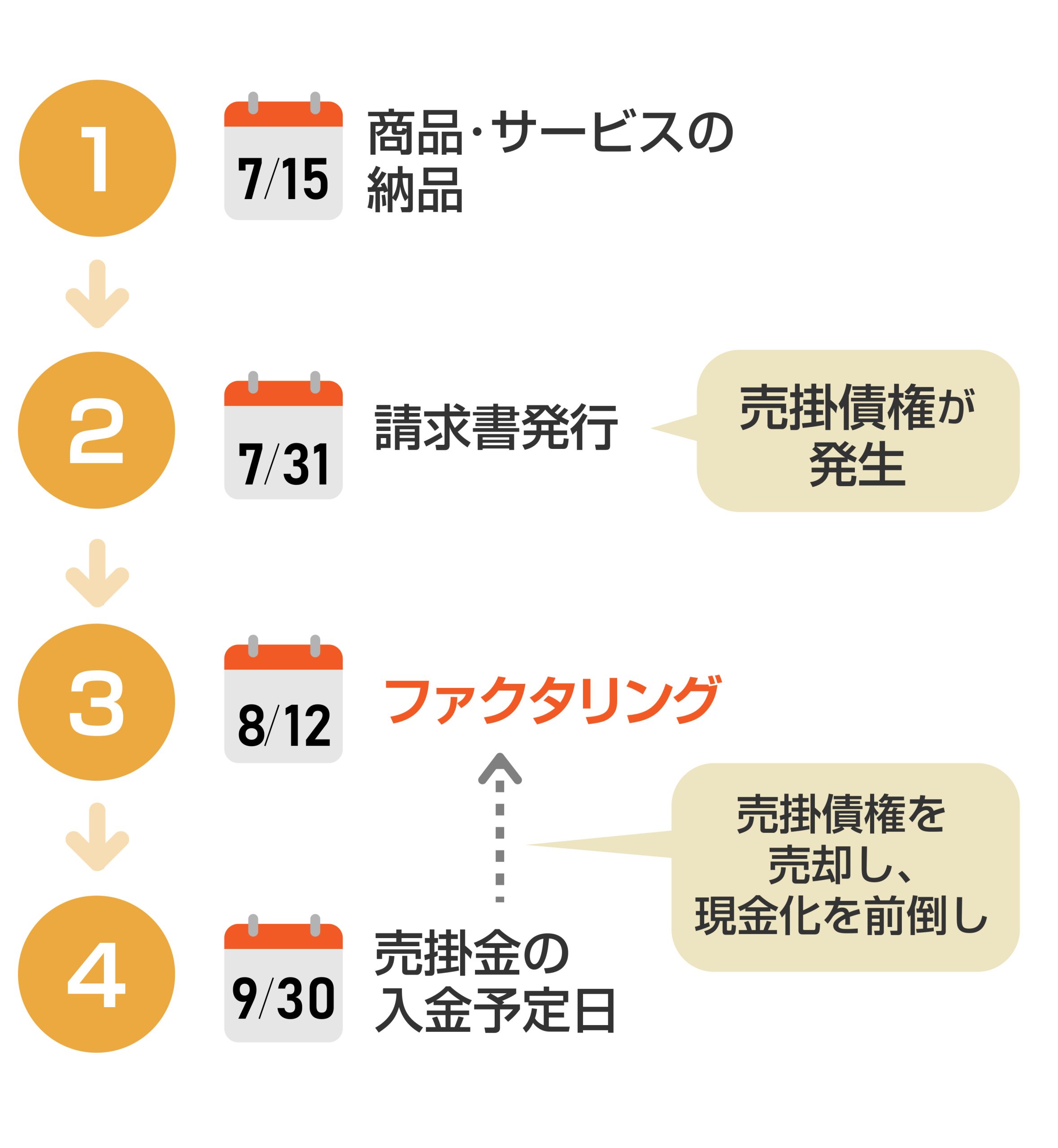

例えば、7月15日時点で取引先に商品やサービスを納品し、その代金が9月30日に後払いされる場合、自社に売掛債権が発生します。

この発生した売掛債権をファクタリング会社に売却することで、以下のように本来9月30日に受け取るはずの金額を前倒しで調達することができます。

【ファクタリングにより売掛金の現金化が前倒しになる例】

ファクタリングは売掛債権を売却して資金を得る方法であるため、以下のメリットがあります。

- ・担保・保証人が不要

- ・信用度に関係なく利用できる

- ・負債が発生しない

- ・申込者の信用情報に悪影響が出ない など

なおファクタリング会社では「回収期限」を過ぎた債権は買い取ってもらえないので、注意が必要です。

1-2.2つの契約方式

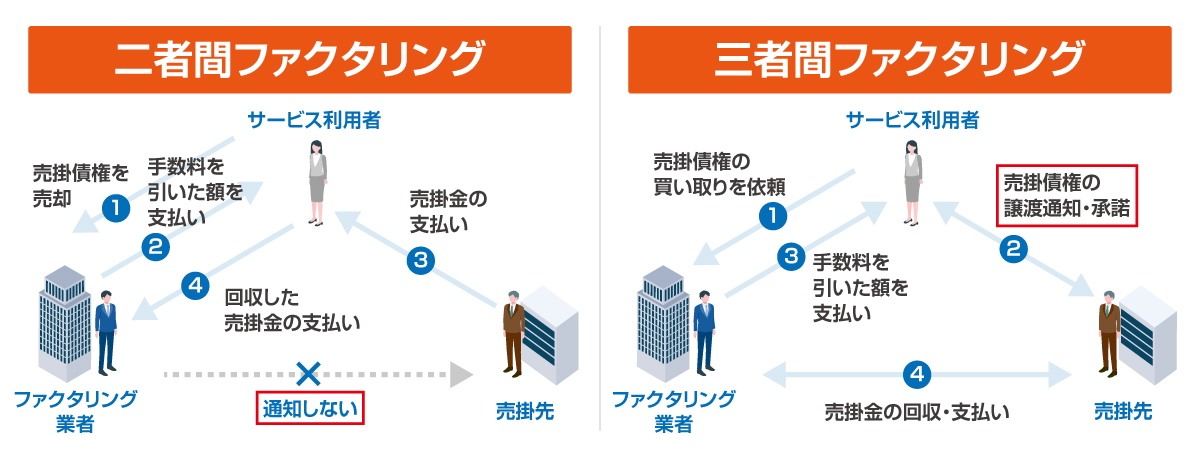

ファクタリング会社は「二者間ファクタリング」と「三者間ファクタリング」という二つの契約方式を取り扱っています。

会社によっては、どちらか一方の契約方式のみに対応しているケースもあります。

二者間ファクタリングと三者間ファクタリングの大きな違いは、以下にあるように「売掛先への通知の有無」です。

【二者間ファクタリングと三者間ファクタリングの違い】

二者間ファクタリングでは、売掛先に通知をしない状態で売掛債権を売却するため、ファクタリングの利用を知られずに迅速な資金調達が可能です。

その反面、三者間ファクタリングよりも手数料が高めになる傾向にあります。

一方三者間ファクタリングは売掛先の承諾を得る必要があり、ファクタリングの利用を知られます。

二者間ファクタリングよりも手続きに時間がかかりますが、三者間ファクタリングは手数料が低めになる傾向にあります。

2.ファクタリング会社のタイプ

会社の特徴ごとにタイプ分けされていれば、ご自身に合ったファクタリング会社を選びやすいのではないでしょうか。

ファクタリング会社は取引形態によって以下の二つのタイプに分類できます。

【ファクタリング会社のタイプ】

タイプ1 オンライン完結型

オンライン完結型のファクタリング会社とは、申し込みから契約、入金までの手続きをインターネット上で行うことができる会社です。

必要書類の提出も電子データで送ったり、アップロードしたりするだけなので一歩も外へ出ることなく、スピーディーに手続きを進められます。

またオンライン完結型のファクタリング会社のなかにはAI(人工知能)を活用した審査を実施しているところもあります。

手続きが簡略化されている会社が多いため、1時間もしないうちに資金を調達することも可能です。

- ・手続きのために外出する時間を取れない人

- ・素早く資金を調達したい人

- ・少額の売掛債権を持っている人

- ・個人事業主・フリーランス

- ・近くにファクタリング会社がない人 など

タイプ2 対面型

対面型のファクタリング会社は、担当者と直接会って相談しながら手続きを行う会社です。

ファクタリングが初めてで不安のある方や、会社の雰囲気を確認したい方などでも安心して利用しやすいといえます。

対面型のファクタリング会社のなかには、オンラインや電話、メール、郵送、FAXなど複数の取引形態に対応しているところも多く、柔軟に対応してくれる可能性があります。

- ・近所にファクタリング会社がある人

- ・担当者と相談しながら手続きしたい人

- ・初めての申し込みで不安がある人

- ・ファクタリング会社の雰囲気・信用度を確認したい人

- ・大口の資金調達を慎重に行いたい人 など

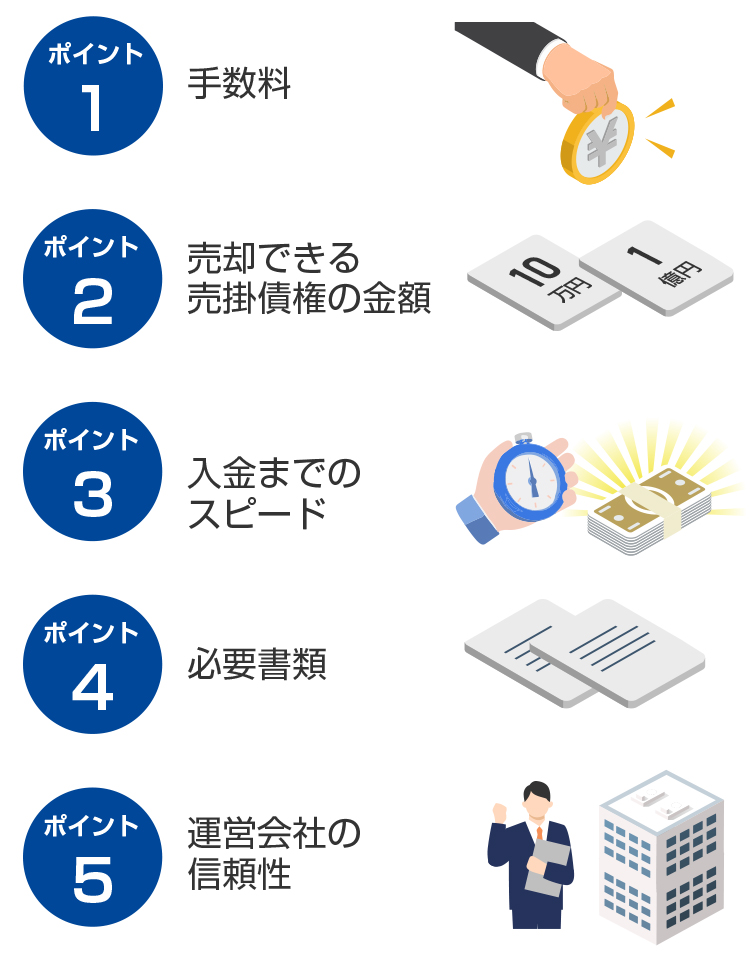

3.ファクタリング会社を比較するポイント

多数あるファクタリング会社のなかから業者を選ぶには、比較すべき点を知っておくとスムーズですよね。

取引形態をはじめ手数料や入金までのスピード、取引できる売掛債権の金額など、ファクタリング会社によって特徴は千差万別です。

以下のうちご自身が重視したいポイントを比較しながら、会社を選ぶことでより希望に近い状態で資金調達できますよ。

【ファクタリング会社を比較するポイント】

ポイント1 手数料

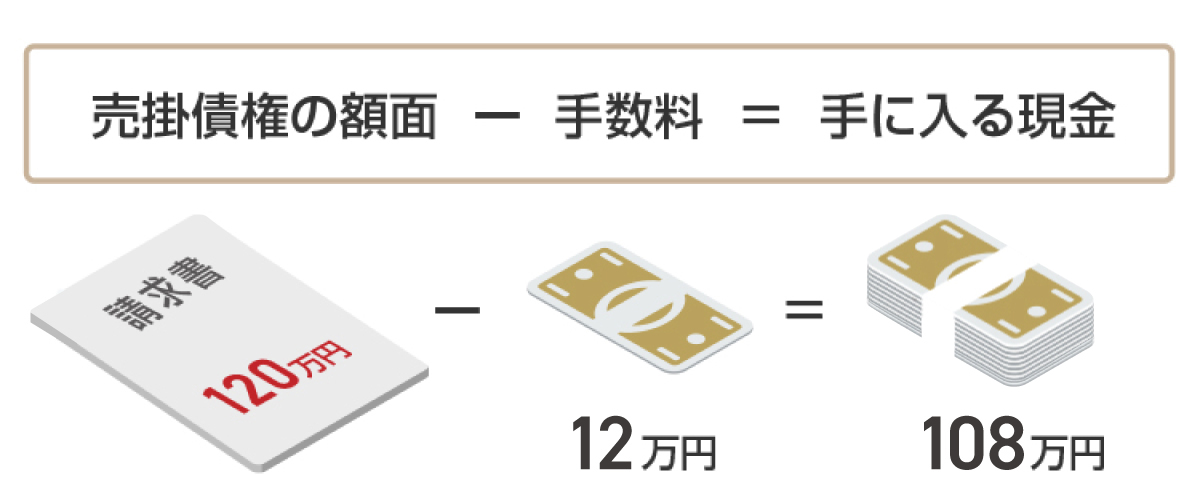

ファクタリングでは売掛債権の額面の「〇%」という形で手数料がかかります。

そのため最終的に調達できる金額は、売掛債権の額面から手数料が差し引かれた金額です。

例えば、以下の図のように120万円の売掛債権を手数料率10%のファクタリング会社に売却した場合、手に入る現金は108万円です。

【ファクタリングの利用時に手数料が差し引かれる例】

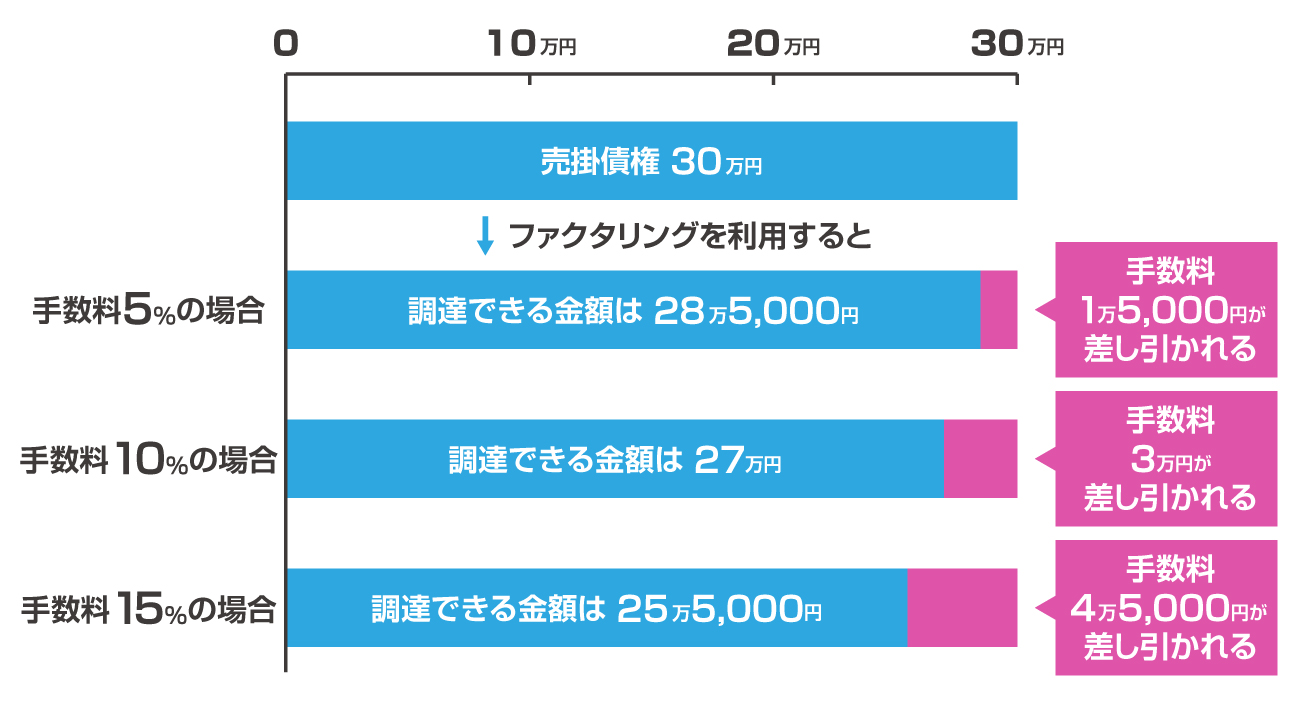

つまり、より低い手数料のファクタリング会社を選べば、調達できる金額が増えるということです。

以下の図の例にあるように手数料率によって、調達できる金額に大きな差が生じます。

【手数料率別・30万円の売掛債権の売却時に調達できる金額】

なおファクタリングの手数料の相場は二者間ファクタリングが8〜18%程度、三者間ファクタリングが2〜9%程度といわれていますよ。

ポイント2 売却できる売掛債権の金額

ファクタリング会社によって買い取っている売掛債権の金額が異なるため、ご自身の売掛債権に対応しているか確認しましょう。

1万円からと少額債権に対応するファクタリング会社もあれば、最大で数億円といった高額債権の買い取りを受け付けている会社もあります。

例えば、買い取り可能な金額を30万円以上に設定しているファクタリング会社に10万円の売掛債権を申し込んでも利用を断られてしまうので注意しましょう。

ポイント3 入金までのスピード

申し込みから入金までにかかる時間もファクタリング会社を選ぶ際に比較しておきたいポイントです。

ファクタリング会社によって手続きのスピードが異なるため、資金調達を急ぐ方は必要な期日までに確保できるように留意して会社を選びましょう。

二者間ファクタリングで契約した場合は、最短即日で入金される可能性が高いといえます。

一方、三者間ファクタリングで契約する場合は売掛先の承諾が必須なため、手続きに時間がかかり、入金までに数日かかる可能性があります。

なお二者間ファクタリングは、オンライン完結型・対面型のファクタリング会社のどちらも扱っているケースがほとんどです。

ポイント4 必要書類

必要書類の数と種類もファクタリング会社を選ぶ際に欠かさず確認したいポイントです。

ファクタリング会社によって提出を求められる書類は異なります。

必要書類が少ない会社を選ぶことで手軽かつスピーディーに資金調達できるので、「書類の準備に割く時間がない」「煩わしい手続きを避けたい」といった方に特におすすめです。

なおファクタリング会社に申し込む際には、以下のような書類の提出が求められることが一般的ですよ。

- ・売掛金を証明する書類(請求書、契約書など)

- ・売掛先からの入金の確認書類(通帳など)

- ・代表者の本人確認書類

- ・決算内容の確認書類(決算書、確定申告書の控えなど)

- ・法人登記簿謄本(法人の場合) など

以上はあくまで必要書類の例です。

ポイント5 運営会社の信頼性

ファクタリングは金銭のやりとりが発生する取引なので、安心して手続きしたいところですよね。

ファクタリングは経済産業省によって推奨されている資金調達方法の一つであり、法律に則ったサービスですが、ファクタリングのふりをして貸し付けを行う悪質業者がいることも事実です。

そのためファクタリング会社を選ぶ際には、実績があるか、信頼性が高いかを確認するようにしましょう。

会社の実績や会社情報は、通常、各会社の公式サイトで確認することができます。

4.オンライン完結型のファクタリング会社5選

このようにインターネット上で資金を調達できるオンライン完結型のファクタリング会社をお探しの方もいらっしゃるでしょう。

オンライン完結型のファクタリング会社は「入金スピードが早い」「手続きが簡潔」「必要書類が少なめ」といった特徴があります。

特に以下の5社は実績が豊富、かつ最短即日で入金されるためおすすめですよ。

【オンライン完結型のファクタリング会社おすすめ5選】

| サービス名 | 入金までのスピード | 手数料(二者間ファクタリング) | 取引できる売掛債権の金額 | 法人の利用 | 個人の利用 |

|---|---|---|---|---|---|

| ペイトナーファクタリング | 最短10分 | 10% | 1万~100万円(初回利用時は25万円まで) | 〇 | 〇 |

| QuQuMo(ククモ) | 最短2時間 | 1%~ | 下限記載なし・上限なし | 〇 | 〇 |

| ビートレーディング | 最短2時間 | 4~12%程度 | 無制限(買い取り実績:1万~7億円) | 〇 | 〇 |

| PAYTODAY(ペイトゥデイ) | 最短30分 | 1〜9.5% | 10万円~上限なし | 〇 | 〇 |

| FREENANCE(フリーナンス) | 最短即日 | 3~10% | 1万円~上限なし | 〇 | 〇 |

おすすめ1 ペイトナーファクタリング

| 入金までのスピード | 最短10分 |

|---|---|

| 手数料(二者間ファクタリング) | 10% |

| 取引できる売掛債権の金額 | 1万~100万円(初回利用時は25万円まで) |

| 利用対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細(直近3カ月程度) |

| 運営会社 | ペイトナー株式会社 |

ペイトナーファクタリングは、申し込みから最短10分という驚異的なスピードで売掛債権を現金化できるオンライン完結型のファクタリングサービスです。

全ての手続きがオンラインで完結し、面談やメール・電話などのやりとりも一切不要です。

提出する書類が請求書と本人確認書類、口座の入出金明細の3点ですが、2回目以降は請求書のみで利用することも可能です。

ペイトナーファクタリングの審査はAI(人工知能)によって行われるため迅速ですが、書類に不備があると審査に通らない可能性があります。

そのため記入漏れや誤りがないかを確認してから提出しましょう。

なお他の会社では買い取りの対象外であることが多い売掛先が個人の売掛債権もペイトナーファクタリングであれば売却可能なので、個人の取引先が多い個人事業主やフリーランスの方にもおすすめの会社ですよ。

おすすめ2 QuQuMo(ククモ)

| 入金までのスピード | 最短2時間 |

|---|---|

| 手数料(二者間ファクタリング) | 1%~ |

| 取引できる売掛債権の金額 | 下限記載なし・上限なし |

| 利用対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・本人確認書類(運転免許証またはパスポートなど) ・保有する全銀行口座の直近3カ月分の入出金明細 ・請求書 ※個人事業主の場合、開業届または青色、白色の確定申告書一式と健康保険証を提出する |

| 運営会社 | 株式会社アクティブサポート |

QuQuMo(ククモ)は最短2時間で売掛債権を現金化できるオンライン完結型のファクタリングサービスです。

対応可能な売掛債権の金額の幅が広い上、面談が不要な点や必要書類が少ない点が魅力です。

なおQuQuMoは事業形態に関係なく申し込めることから、法人はもちろん個人事業主フリーランスの方にもおすすめですよ。

おすすめ3 ビートレーディング

| 入金までのスピード | 最短2時間 |

|---|---|

| 手数料(二者間ファクタリング) | 4~12%程度 |

| 取引できる売掛債権の金額 | 無制限(買い取り実績:1万~7億円) |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先からの入金が確認できる通帳のコピー(2カ月分) ・売掛債権に関する資料(請求書や注文書など) |

| 運営会社 | 株式会社ビートレーディング |

ビートレーディングは2012年の創業から5万8,000社以上(2024年3月時点)と取引を行い、累計1,300億円の買い取りを行ってきた実績のあるファクタリングサービスです。

オンライン完結型のファクタリングでは必要書類をアップロードするケースが多いため、ハードルが高いと感じる方もいらっしゃるでしょう。

ビートレーディングではスマートフォンで書類を撮影し、メッセンジャーアプリの「LINE」で送るだけで書類の提出が可能です。

LINEが使い慣れている方は手軽に手続きできるので活用するのがおすすめですよ。

なおビートレーディングでは原則、即日で入金されますが、契約締結が17時以降になった場合は入金が銀行の翌営業日となる可能性があるため注意が必要です。

おすすめ4 PAYTODAY(ペイトゥデイ)

| 入金までのスピード | 最短30分 | |

|---|---|---|

| 手数料(二者間ファクタリング) | 1〜9.5% | |

| 取引できる売掛債権の金額 | 10万円〜上限なし | |

| 対象の事業形態 | 法人、個人事業主、フリーランス など | |

| 必要書類 | 法人の場合 | ・直近の決算書一式(必須ではない) ・全ての法人名義口座の直近6カ月分以上の入出金明細(必須ではない) ・買い取りを希望する請求書 ・代表者の本人確認書類(運転免許証やパスポートなどの顔写真付きのもの) |

| 個人の場合 | ・直近の確定申告書B一式(必須ではない) ・全ての事業用個人名義口座の直近6カ月分以上の入出金明細(必須ではない) ・買い取りを希望する請求書 ・利用者の本人確認書類(運転免許証、パスポートなど顔写真付きのもの) |

|

| 運営会社 | Dual Life Partners株式会社 | |

PAYTODAY(ペイトゥデイ)は最短30分という早さで売掛債権を現金化できるファクタリングサービスです。

AI(人工知能)による審査を実施しているため面談が不要であり、手数料が二者間ファクタリングであるにもかかわらず1〜9.5%と低めです。

またPAYTODAYでは個人事業主やフリーランス、ベンチャー企業、スタートアップ企業による累計申し込み額が2021年7月末時点で全体の43%を占めています。

法人だけでなく小規模な事業であっても関係なく利用しやすいのは大きな魅力といえます。

また対応可能な売掛債権の額が10万円〜上限なしと、幅広いニーズに対応していることもうれしいポイントですよ。

おすすめ5 FREENANCE(フリーナンス)

| 入金までのスピード | 最短即日 |

|---|---|

| 手数料(二者間ファクタリング) | 3~10% |

| 取引できる売掛債権の金額 | 1万円~上限なし |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・住所が記載された写真付きの公的身分証(運転免許証・マイナンバーカードなど) ・請求書 |

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

FREENANCE(フリーナンス)は「即日払い」というオンライン完結のファクタリングを提供している、個人事業主やフリーランスに特化したサービスです。

FREENANCEでは「フリーナンス口座」という会員専用の収納代行用口座を開設することが可能です。

請求書の振込先にフリーナンス口座を指定すると、与信スコア等に応じて即日払いの手数料を最大3%まで下げることができますよ。

フリーナンス口座を開設しなくても即日払いは利用できますが、口座開設と振込先の指定という条件を満たさない場合、手数料が10%に固定されます。

なおFREENANCEには個人事業主やフリーランスの方が登録した場合、仕事中の事故や納品物の欠陥によって発生した事故に対して最大5,000万円を受け取れる無料の補償があります。

資金を調達できるだけではなく補償も受けられるので、業務上のトラブルへの対応を不安に感じている個人事業主・フリーランスの方にうってつけのサービスだといえるでしょう。

5.対面型のファクタリング会社5選

このようにおすすめの対面型のファクタリング会社をお探しの方もいらっしゃるでしょう。

そこでこの章では対面での手続きに対応しているファクタリング会社のうち、おすすめの5社をご紹介します。

【対面型のファクタリング会社おすすめ5選】

| サービス名 | 入金までのスピード | 手数料 | 取引できる売掛債権の金額 | 法人の利用 | 個人の利用 |

|---|---|---|---|---|---|

| ベストファクター | 最短即日 | 2%〜 | 30万〜1億円 | 〇 | 〇 |

| 日本中小企業金融サポート機構 | 最短3時間 | 1.5%~ | 無制限 | 〇 | 〇 |

| トップ・マネジメント | 最短即日 | 0.5~12.5%程度 | 30万~3億円 | 〇 | 〇 |

| TRY(トライ) | 最短即日 | 3%~ | 10万~5,000万円(5,000万円以上も相談可能) | 〇 | 〇 |

| アクセルファクター | 最短2時間 | 2%~ | 30万円~上限なし | 〇 | 〇 |

おすすめ1 ベストファクター

| 入金までのスピード | 最短即日 |

|---|---|

| 手数料 | 2%〜 |

| 取引できる売掛債権の金額 | 30万〜1億円 |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・本人確認書類 ・入出金の通帳(Web通帳を含む) ・請求書や見積書、基本契約書などの取引先との契約関連書類 ※契約時は別途書類が必要 |

| 運営会社 | 株式会社アレシア |

| 住所 | 本社:東京都新宿区西新宿1-6−1新宿エルタワー24階 大阪支社:大阪府大阪市中央区北久宝寺町3-6-1本町南ガーデンシティ7階 福岡支社:福岡県福岡市中央区天神1-9-17福岡天神フコク生命ビル15階 |

ベストファクターは30万〜1億円と幅の広い額の売掛債権の買い取りに対応しているファクタリングサービスです。

柔軟性の高い審査が行われており、売掛債権の平均買い取り率が92.2%と高く、申し込んだ方の多くが審査を通過しています。

申し込みや手数料に関する無料診断をメールや電話で24時間受け付けており、電話であれば最短5分で利用の可否と売掛債権の買い取り金額が分かりますよ。

なおベストファクターでは審査に必要な書類をFAXまたはメール、アップロードといった方法で提出し、審査通過後に対面での面談が実施されます。

そのためベストファクターのオフィスがある東京や大阪、福岡の近郊にお住まいの方は、即日で入金される可能性が高いといえます。

おすすめ2 日本中小企業金融サポート機構

| 入金までのスピード | 最短3時間 |

|---|---|

| 手数料 | 1.5%〜 |

| 取引できる売掛債権の金額 | 無制限 |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先の入金が分かる通帳のコピー(3カ月分) ・売掛金の発生が分かる請求書や契約書 |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

| 住所 | 東京都港区芝大門1-2-18-2F |

日本中小企業金融サポート機構のファクタリングは、一般社団法人が運営する非営利のサービスです。

対面またはオンライン、郵送での手続きが可能であり、1.5%〜の手数料で売掛債権を現金化できますよ。

二者間ファクタリングと三者間ファクタリングの両方を扱っていて、取引可能な売掛債権の金額に制限がないため、少額から多額の売掛債権を売却したい方におすすめです。

また日本中小企業金融サポート機構は国から「経営革新等支援機関」に認定されているので、専門性と信頼性の高いファクタリング会社といえます。

なお希望すれば資金繰りに関するアドバイスやサポートを受けることもできますよ。

おすすめ3 トップ・マネジメント

| 入金までのスピード | 最短即日 |

|---|---|

| 手数料 | 0.5〜12.5% |

| 取引できる売掛債権の金額 | 30万〜3億円 |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・本人確認書類 ・売却を希望する請求書 ・前年度の決算書 ・直近7カ月の入出金明細 |

| 運営会社 | 株式会社トップ・マネジメント |

| 住所 | 東京都千代田区鍛冶町1-4-3竹内ビル2F |

トップ・マネジメントは2009年の創立から5万5,000件以上の取引を行ってきた実績を持つファクタリングサービスです。

二者間ファクタリングと三者間ファクタリングの二つの契約方式を扱っており、30万〜3億円の資金を調達することが可能です。

他社のサービスでは契約締結が遅くなり、入金手続きが銀行の取引時間に間に合わなかった場合には翌営業日に入金されることが多くありますが、トップ・マネジメントでは契約が済んでいれば、銀行の取引時間外での入金や現金のデリバリーにも対応してくれます。

なお契約前には面談が必須なので、東京にあるトップ・マネジメントのオフィスに訪問するか、スタッフに出張してもらう必要があります。

広告・IT業界専門のファクタリングや、助成金申請との併用できるファクタリングなど、独自のファクタリング商品を扱っている点も魅力ですよ。

さらにファクタリング利用者に対して無料でコンサルティングサービスを提供している点も大きな特徴です。

おすすめ4 TRY(トライ)

| 入金までのスピード | 最短即日 |

|---|---|

| 手数料 | 3%〜 |

| 取引できる売掛債権の金額 | 10万〜5,000万円(5,000万円以上も相談可能) |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・請求書、発注が確認できる発注書か契約書 ・売掛先の住所、連絡先 ・銀行通帳(3カ月分) ※契約に必要な書類は別途案内される |

| 運営会社 | 株式会社SKO |

| 住所 | 東京都台東区東上野2-21-1-4Fケーワイビル |

TRY(トライ)は手数料3%~で、最短即日に売掛債権を現金化できるファクタリングサービスです。

またTRYは買い取り可能な売掛債権の金額の幅が10万〜5,000万円と幅広く、多様なニーズに対応しています。

東京都台東区にオフィスがあるので、近くの方であればスピーディーに資金調達できますよ。

東京にあるTRYのオフィスを訪問できない場合はスタッフが全国どこへでも出張してくれます。

またTRYは経験豊富な担当者が真摯(しんし)に対応してくれる点も特徴で、ファクタリングの利用後には利用者同士のマッチングサービスや、資金繰りに関するアドバイスを受けることができます。

おすすめ5 アクセルファクター

| 入金までのスピード | 最短2時間 |

|---|---|

| 手数料 | 2%〜 |

| 取引できる売掛債権の金額 | 30万〜上限なし |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛金を確認できる書類(請求書) ・預金通帳 ・直近の確定申告書 ・代表者の本人確認書類 |

| 運営会社 | 株式会社アクセルファクター |

| 住所 | 本社:東京都新宿区高田馬場1-30-4 30山京ビル5階 仙台営業所:宮城県仙台市青葉区本町1-12-12 GMビルディング3F 名古屋営業所:愛知県名古屋市中区丸の内2-17-13 NK丸の内ビル2F 大阪営業所:大阪府大阪市中央区南船場3-11-10 心斎橋大陽ビル THE HUB 心斎橋 B1階 |

アクセルファクターは審査通過率が93%と高く、申込者の半数以上が即日で入金されているファクタリングサービスです。

「必要書類がそろわない」「売掛債権の存在を証明できない」など、他社では利用を断られるケースが多い状況でも、柔軟に対応してくれる点がアクセルファクターの魅力です。

またアクセルファクターは、対応している売掛債権の金額が30万〜上限なしと、多額の資金を調達したい方に向いています。

なおアクセルファクターは2023年4月に経営革新等支援機関の認定を受けているため、経営全般に関する専門的なアドバイスやサポートを受けられる可能性があります。

6.ファクタリング会社に申し込む流れ

このようにファクタリング会社との手続きをスムーズに行うため、前もって流れを把握しておきたいという方もいらっしゃるでしょう。

ファクタリング会社によって申し込みの手順は細かく異なりますが、概ね以下のとおりです。

- 1.複数のファクタリング会社を比較し、自身の条件に合う会社を見つける

- 2.ファクタリング会社の公式サイトで申し込み方法・必要書類を確認する

- 3.ファクタリング会社に申し込み、指定の方法で書類を提出して審査を受ける

- 4.審査に通ったら、適用される手数料や契約内容を確認する

- 5.契約内容に同意したら、契約を締結する

- 6.口座に入金されたことを確認する

- 7.二者間ファクタリングの場合、後日売掛先から売掛金が入金されたら、ファクタリング会社に引き渡す

なお三者間ファクタリングで契約した場合、ファクタリング会社が直接売掛先から売掛金を回収するため、資金が入金された後は対応不要です。

7.ファクタリング会社に申し込む際の注意点

ファクタリングは融資などの他の資金調達方法に比べ、「入金までのスピードが早い」「担保・保証人が不要」などのメリットがあります。

しかし注意すべき点もあるので、利用前にチェックしておきましょう。

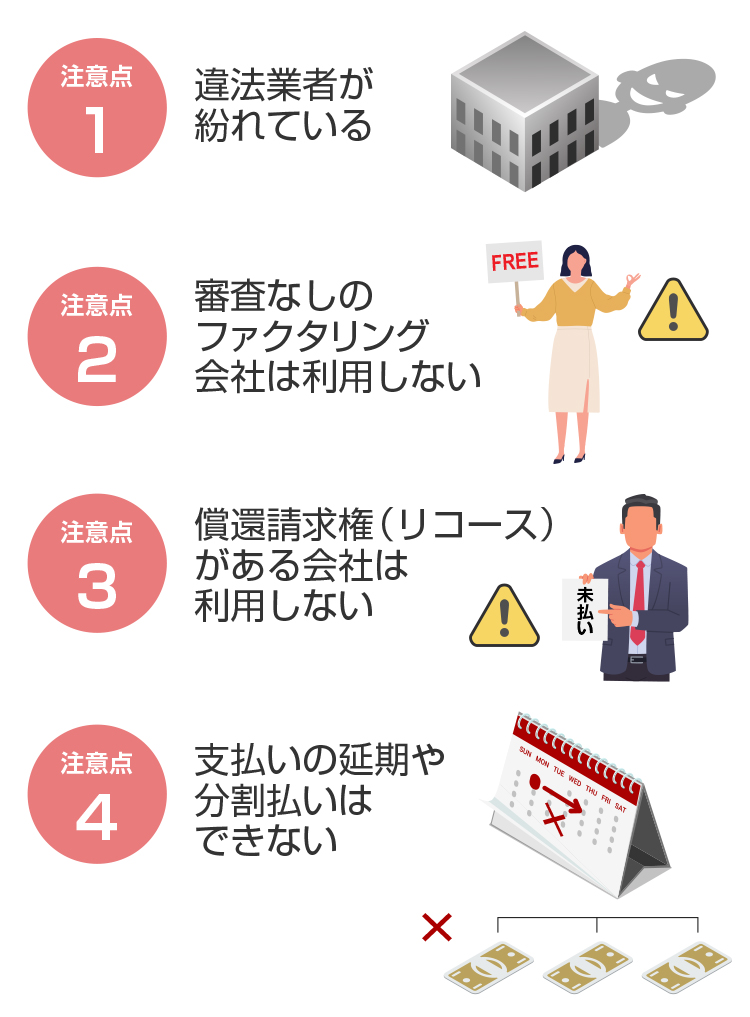

ファクタリング会社に申し込む際には、以下の点に注意が必要です。

【ファクタリング会社に申し込む際の注意点】

注意点1 違法業者が紛れている

ファクタリング会社を装って融資契約を結ばせたり、法外な金利を請求したりする悪質な業者がいるので注意しましょう。

ファクタリングのふりをしていることから「偽装ファクタリング」と呼ばれています。

ファクタリングは本来、法的にも認められている売掛債権の譲渡(売買)契約であり、融資のような貸し付けではありません。

そのためファクタリング会社は、サービスを提供する当たり貸金業登録が不要です。

しかしファクタリングを称して貸金業登録をせずに貸し付けを行い、違法に取引する業者がいることも事実ですよ。

以下の特徴がある場合、ファクタリング会社の装う違法業者の可能性が高いので利用を避けましょう。

- ・手数料が相場より著しく高い

- ・契約書や契約書の控えを渡さない

- ・担当者の対応が不誠実・不審

- ・会社の所在が分からない など

注意点2 審査なしのファクタリング会社は利用しない

審査のない会社もファクタリング会社を装う違法業者の可能性が極めて高いため、利用しないようにしましょう。

ファクタリングの審査は、売掛債権の買い取りの可否や適正な手数料を決めるために不可欠です。

またファクタリングの審査は、ファクタリング業者が架空債権や「二重譲渡」といった詐欺の被害に遭わないためにも必ず行われます。

審査なしとうたう会社の場合は、いわゆるヤミ金融業者が関わっている可能性もありますよ。

その場合はどう喝による取り立てが行われることもあり、家族や取引先にも迷惑をかけてしまいます。

注意点3 償還請求権(リコース)がある会社は利用しない

「償還請求権(リコース)」がある契約は融資契約とみなされるため、ファクタリングではありません。

償還請求権のある契約を締結すると、資金を調達できたとしても業者が売掛金を回収できなかった場合に、売掛先の代わりに売掛金を支払う義務が発生します。

ファクタリングに見せかけて償還請求権付きの融資契約を結ばせようとする場合、悪質業者の可能性が高いので注意しましょう。

注意点4 支払いの延期や分割払いはできない

二者間ファクタリングで資金を調達した場合、ファクタリングの利用を売掛先に知らせないため、後日、利用者自身が売掛先から売掛金を回収してファクタリング会社に引き渡します。

その際、必ず一括で支払う必要がある点を押さえておきましょう。

売掛金の分割払いを受け付けられるのは、貸金業のみです。

ファクタリングは貸し付けではなく債権の売買契約であるため、運営会社に貸金業登録がないことが通常です。

貸金業登録がないのにもかかわらず、分割払いを認めている場合は悪質業者である可能性が高いといえますよ。

なお売掛金の引き渡しを延期することも基本的にできません。

万一、売掛先からの入金が遅れている場合はすぐにファクタリング会社に連絡しましょう。

8.ファクタリング会社を利用する際によくある疑問

このようにファクタリング会社の利用について、気になっていることがある方もいらっしゃるでしょう。

この章ではファクタリング会社の利用に関する以下の五つの疑問について解説します。

Q1 個人事業主やフリーランスでも利用できる?

個人事業主やフリーランスは法人に比べ、社会的信用度が低く見られるケースも多いため、ファクタリング会社に申しめるのか気になっている方もいらっしゃるかもしれませんね。

ファクタリングは、個人事業主・フリーランスでも資金調達しやすい方法です。

ファクタリングの利用の可否は、申込者ではなく売掛債権や売掛先の信用度によって決まります。

そのため、個人事業主やフリーランスだからといって審査に落ちる可能性は低いといえるでしょう。

ペイトナーファクタリングやQuQuMo、FREENANCEのように個人事業主やフリーランスの利用に特化しているファクタリング会社も存在しますよ。

ただし最初から事業形態によって利用を制限しているファクタリング会社もあるのも事実です。

利用可能な事業形態はファクタリング会社の公式サイトに記載されていることが一般的なので、申し込む前に確認することをおすすめします。

Q2 少額の売掛債権でも買い取ってくれる会社は?

このように少額の売掛債権を現金化したいという方もいらっしゃるでしょう。

ファクタリング会社ごとに取引可能な売掛債権の金額は異なりますが、少額の債権を買い取ってくれる会社も多数あります。

例えばペイトナーファクタリングやFREENANCEでは1万円から売掛債権を現金化しています。

またビートレーディングや日本中小企業金融サポート機構のように取引可能な売掛債権の金額に下限がない会社も少額の売掛債権を買い取ってくれる可能性が高いといえますよ。

Q3 債権回収会社との違いは?

このような疑問をお持ちの方もいらっしゃるでしょう。

しかしファクタリング会社と「債権回収会社」は、全く別のサービスを提供する会社です。

ファクタリング会社が買い取るのは売掛債権ですが、債権回収会社が買い取るのは不良債権です。

またファクタリング会社と債権回収会社のその他の違いは以下のとおりです。

【ファクタリング会社と債権回収会社の違い】

| 取引する債権の種類 | 利用者 | 利用する目的 | 特徴 | |

|---|---|---|---|---|

| ファクタリング会社 | 売掛債権(入金額・入金日が決められているもの) | 法人、個人事業主、フリーランス など | 売掛債権を売却し、資金を調達するため | ・迅速に資金を調達できる ・支払い期日を過ぎた不良債権は現金化できない ・ファクタリング会社によって利用対象者や手数料が異なる ・利用者の信用度に関係なく利用できる ・利用しても信用情報に影響がない |

| 債権回収会社 | 不良債権(貸付債権、クレジット債権など) | 金融機関、クレジット会社、一般企業 など | 債権者が自力で回収できない売掛金を代理で回収してもらうため | ・不良債権を税務上の損金として計上できる ・売却した債権の取り立て業務を行わずに済む ・手数料が高い(買い取り金額は再建額面の2〜3%程度) ・債務者が債権回収会社からの督促に応じない場合、訴訟を起こされ和解できないと差し押さえが執行される恐れがある |

債権回収会社は不良債権を買い取り、債権者の代わりに債務者から取り立てを行います。

そのため債権回収会社はファクタリング会社を利用する人に、直接関わりがない業者といえるでしょう。

ただし債務があって支払いの遅延が続いた場合は、債務者として債権回収会社から取り立てを受ける可能性がありますよ。

Q4 複数のファクタリング会社と同時に取引できる?

このように複数社に申し込んで、効率良く好条件のファクタリング会社を利用したいという方もいらっしゃるでしょう。

複数のファクタリング会社と同時に取引して問題ないのは、以下の二つのケースです。

- ・一つの売掛債権の審査を複数のファクタリング会社に申し込み、1社のみと契約する場合

- ・複数の売掛債権の審査をそれぞれ別のファクタリング会社に申し込み、契約する場合

つまり、手数料や契約内容を確認するために複数のファクタリング会社に申し込むだけであれば問題ありません。

ただし一つの売掛債権を複数のファクタリング会社に売却することは二重譲渡とみなされるので気を付けましょう。

二重譲渡は以下の理由によって、発覚する可能性が高いといえます。

- ・「債権譲渡登記」を行う場合、登記情報からその売掛債権が他のファクタリング会社で既に譲渡されているかが分かるため

- ・ファクタリング会社2社が同じ売掛債権を買い取ると、どちらか一方の会社に売掛金が入金されないため

債権譲渡登記が不要なファクタリング会社もありますが、業者はいずれにしても買い取った売掛金の入金がされなかった時点で二重譲渡の可能性を疑います。

二重譲渡は詐欺罪に問われたり、損害賠償を請求されたりする違法行為なので、同じ債権を誤って2社に売却しないように注意しましょう。

Q5 悪質な会社はどう見分ける?

このように気になっている方もいらっしゃるでしょう。

ファクタリング会社を装い、違法な取引をする悪質な業者はいますが、悪質業者の見分け方を知っておけば安心してファクタリングを利用できます。

ファクタリング会社のふりをする悪質業者には、以下のような特徴があります。

- ・手数料が相場と比べて高すぎる、もしくは低すぎる

- ・契約書に「債権譲渡契約(売買契約)」と記載されていない

- ・審査なしのファクタリングを扱っている

- ・「給与ファクタリング」を扱っている

- ・ファクタリング会社の事務所や固定電話、公式サイトがない

- ・契約書がない、契約内容が適切ではない

- ・融資(貸し付け)契約を勧める

以上のような特徴のある業者は違法業者の可能性が高く、誤って契約を結んでしまうと高額なお金を請求されたり、悪質な取り立てを受けたりする恐れがあります。

9.まとめ

ファクタリング会社とは、企業や事業者が持つ売掛債権を買い取って現金化をする会社です。

ファクタリング会社は、取引形態によってオンライン完結型と対面型の二つのタイプに分類できます。

ご自身の条件に合うファクタリング会社を選ぶには、手数料や取引可能な売掛債権の金額、入金スピード、契約方式、必要書類、運営会社の信頼性などを確認しましょう。

なお注意したいのは、ファクタリング会社を装って違法な取引を行う悪質な業者がいる点です。

「審査なし」「給与ファクタリングを扱っている」「手数料が著しく高い」といった特徴のある場合、ファクタリングのふりをした違法業者の可能性が高いので利用を避けましょう。

本記事でご紹介しているファクタリング会社10社は安全に資金を調達できるので、ファクタリングを検討している方におすすめですよ。

【最短即日入金!ファクタリング会社おすすめ5選】

| サービス名 | 入金スピード | 手数料 | 特徴 |

|---|---|---|---|

|

最短10分 | 10% |

業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 |

業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京・大阪・福岡近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 2〜12%程度 |

最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |