このように1年間の会計の締め月である「決算月」について気になっている個人事業主もいらっしゃるでしょう。

個人事業における決算月は法律によって定められており、期間内に書類・帳簿の整理や決算書類を作成する必要があります。

事業を健全に運営していくためにも決算は不可欠であるため、あらかじめ手続きについて確認しておきましょう。

この記事では個人事業主の決算月や、決算月に準備する書類の作成方法、確定申告までに行う手続きなどを詳しく解説します。

【個人事業主におすすめの会計ソフト3選】

| 会計ソフト | 特長 |

|---|---|

|

スマートフォンアプリの操作性が抜群! 確定申告の書類作成から提出までスマホ一つで完結できる >>公式サイトはこちら |

|

25年連続売り上げ1位!王道中の王道 簿記の知識がなくても取引入力から確定申告まで完結できる >>公式サイトはこちら |

|

関連サービスとの連携が便利! バックオフィス業務をサポートする関連サービスも充実 >>公式サイトはこちら |

福留 正明

1.個人事業主の決算月はいつ?

決算とは1年間の収益と費用から損益を算出し、決算日時点の資産や負債、純資産などの財務状況を確定する手続きです。

個人事業における会計期間は税法によって1月~12月と定められており、その締め月である12月を決算月、事業年度の最終日である12月31日を決算日といいます。

決算を行うことは、事業主自身だけでなく取引先や株主、金融機関などが事業の経営状況を把握するためにも重要です。

また決算をした年の翌年2月16日から3月15日までに「確定申告」を行う必要があります。

なお確定申告の方法によって、決算で作成する書類や必要な帳簿は異なります。

2.個人事業主の確定申告の方法

このように個人事業主の確定申告の方法や決算書の作成について、知りたいという方も多くいらっしゃるでしょう。

個人事業主の確定申告の方法には「白色申告」と「青色申告」の2種類があります。

手続きや記帳の方法、税制上の特典の有無、決算時に準備する書類などがそれぞれ異なるため、事前に概要を把握して確定申告の方法を決めておきましょう。

方法1 白色申告

白色申告は税制上の特典がない分、比較的簡単にできる確定申告の方法です。

白色申告のメリットとデメリットは以下のとおりです。

| メリット | デメリット |

|---|---|

| ・単式簿記(簡易簿記)で記帳するため準備が簡単 ・提出書類が少ない ・事前の申請が不要 |

特別控除や赤字の繰り越しなど、税制上の特典がない |

確定申告における記帳の方式は申告方法によって異なり、白色申告の場合には単式簿記(簡易簿記)で行います。

また青色申告のように事前に承認を受ける必要もなく、誰でも比較的簡単に手続きできる点もメリットです。

一方、特別控除や赤字の繰り越しなど税制上の優遇を受けられない点がデメリットといえます。

白色申告を行う方は、決算月に以下の書類を用意しておきましょう。

- ・確定申告書

- ・収支内訳書

方法2 青色申告

青色申告は書類の作成や手続きに手間がかかる分、特別控除をはじめとする税制上の優遇が多い確定申告の方法です。

青色申告の主なメリットとデメリットは以下のとおりです。

| メリット | デメリット |

|---|---|

| ・最大65万円・55万円・10万円のいずれかの特別控除が受けられる ・家族への給与全額を必要経費として計上できる ・損失申告をすることで赤字を翌年以降3年間繰り越しできる ・取得価格が30万円未満の減価償却資産(平成30年3月31日までに購入したもの)は一括で経費として計上することができる |

・事前に承認申請が必要 ・複式簿記で記帳する必要がある ・所得が48万円以下でも申告が必要 |

青色申告を行う最大のメリットは、青色申告特別控除が受けられることだといえるでしょう。

なお最大65万円の特別控除を受けるためには記帳を複式簿記で行い、電子申告するか電子帳簿を保存しておく必要があります。

青色申告をすれば家族への給与を全額経費として計上できたり、赤字を翌年以降3年間繰り越しできたりと、さまざまな税制上の優遇が受けられます。

節税効果の高い方法で確定申告をしたいという個人事業主には、青色申告がおすすめですよ。

ただし青色申告を行うためには以下の条件を満たしている必要があります。

- ・「開業届(個人事業の開業・廃業等届出書)」を提出している

- ・「所得税の青色申告承認申請書」を所轄税務署長に提出する(青色申告をする収入のある年の3月15日まで、1月16日以後に新規に業務を開始した場合は2カ月以内)

なお青色申告を行う方は、以下の書類を準備しましょう。

- ・確定申告書

- ・青色申告決算書(損益計算書、貸借対照表含む)

3.決算月に準備する書類の作成方法

個人事業主が決算月に作成する書類は、白色申告と青色申告のどちらを行うかによって異なります。

以下のような書類を作成することになるため、事前に確認しておきましょう。

| 確定申告に向けて準備する書類 | |

|---|---|

| 白色申告 | ・確定申告書 ・収支内訳書 |

| 青色申告 | ・確定申告書 ・青色申告決算書(損益計算書と貸借対照表) |

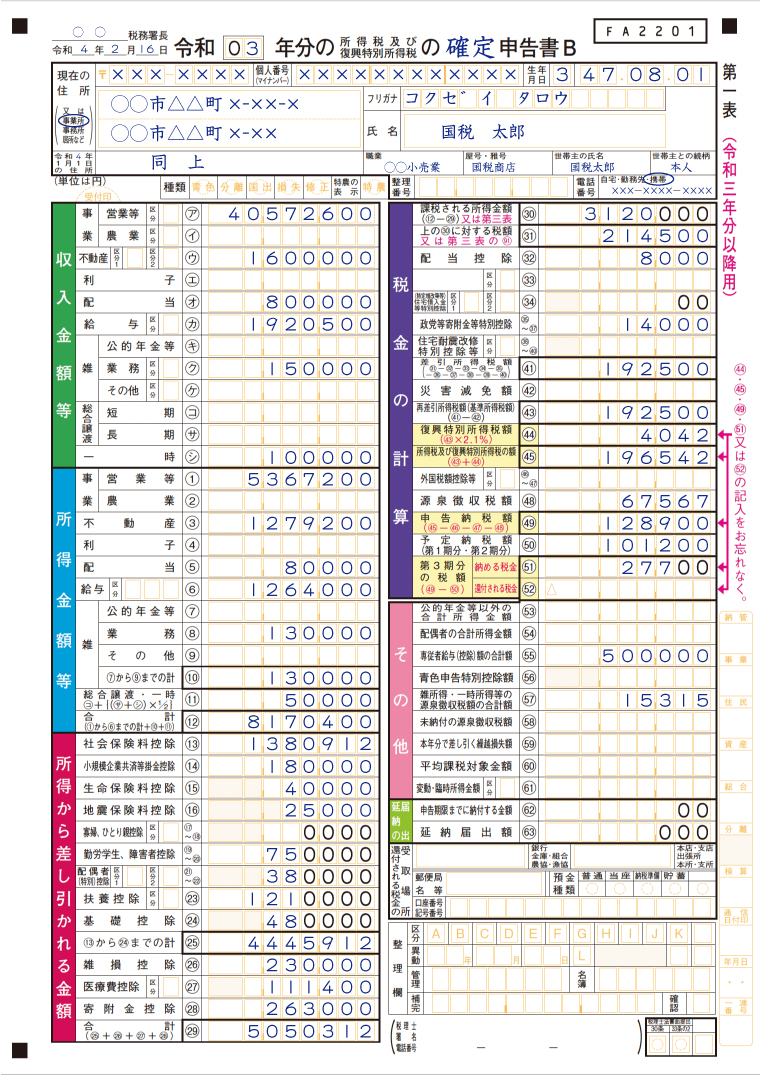

書類1 確定申告書

白色申告と青色申告のどちらの方法であっても、確定申告を行う際には確定申告書を作成します。

所得の種類が「事業所得」の場合には、確定申告書の「第一表」と「第二表」を作成しましょう。

まず帳簿や控除証明書などの書類を参考に、確定申告書第一表の以下のような内容を記入します。

- ・収入金額

- ・所得金額

- ・所得控除の金額

- ・税額控除の金額

- ・最終的な納税額 など

確定申告書第一表の記入例は以下のとおりです。

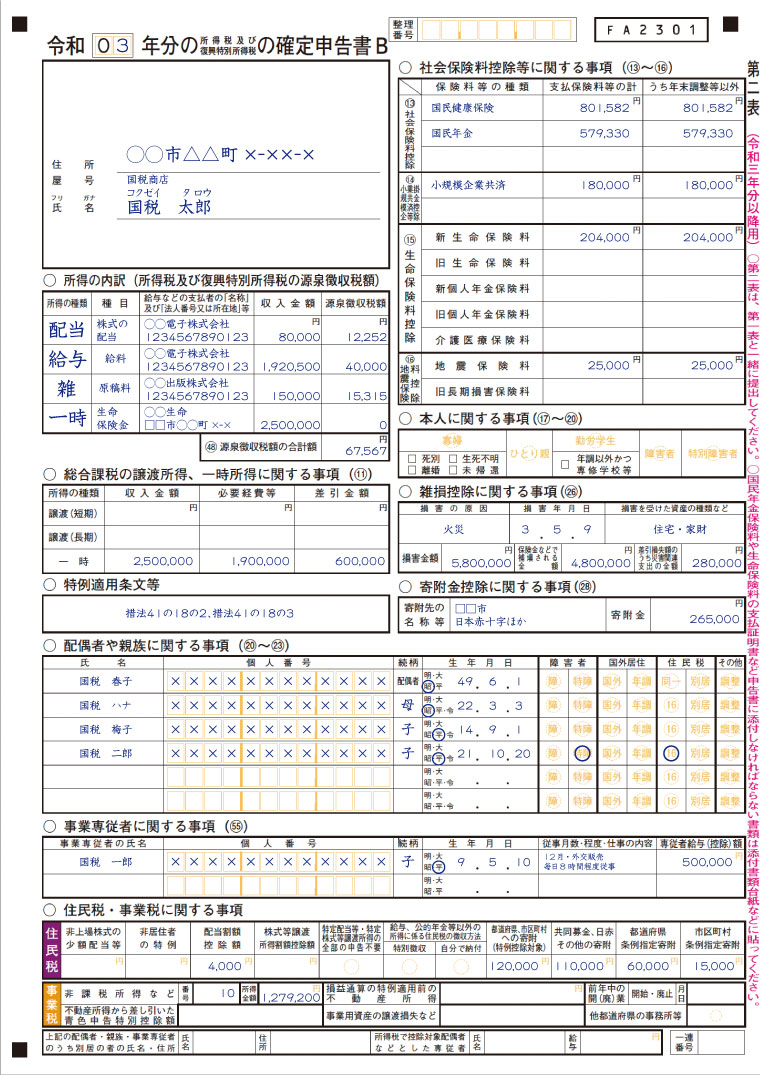

また確定申告書第二表には、以下のうち該当する項目を記入します。

- ・住所、屋号、氏名などの事業者の情報

- ・所得の内訳

- ・社会保険料控除などの詳細

- ・配偶者や親族に関する事項

- ・事業専従者に関する事項

- ・住民税や個人事業税に関する事項 など

以下は確定申告書第二表の記入例です。

なお確定申告書の作成時には、帳簿などのデータをもとに所得金額や各種控除を差し引いた金額などを計算する必要があります。

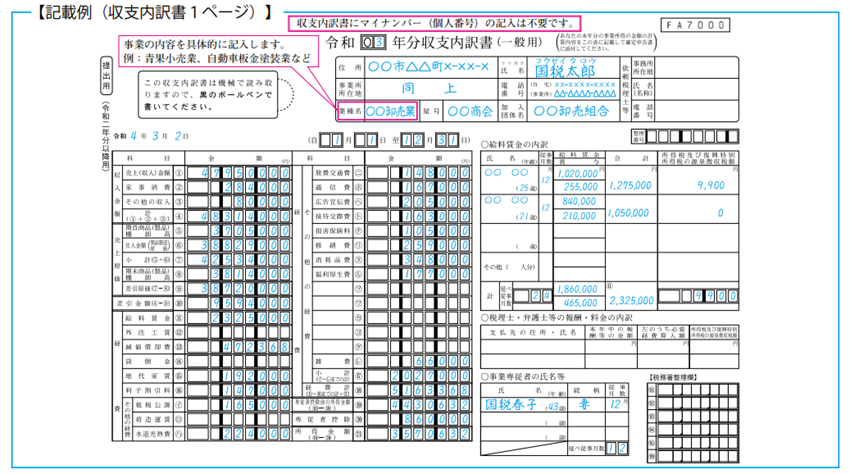

書類2 収支内訳書

白色申告を行う方は、収支内訳書を作成しましょう。

収支内訳書では、1月1日~12月31日の間に発生した売り上げや仕入れ、収入を得るためにかかった必要経費などを勘定科目ごとに集計します。

収支内訳書は2ページで構成されており、1ページ目には以下の項目で該当する事項などを記載します。

- ・住所、屋号、氏名などの事業者の情報

- ・収入金額

- ・売上原価

- ・必要経費

- ・専従者控除の金額

- ・給料賃金や税理士、弁護士などの報酬・料金の内訳 など

以下は収支内訳書1ページ目の記入例です。

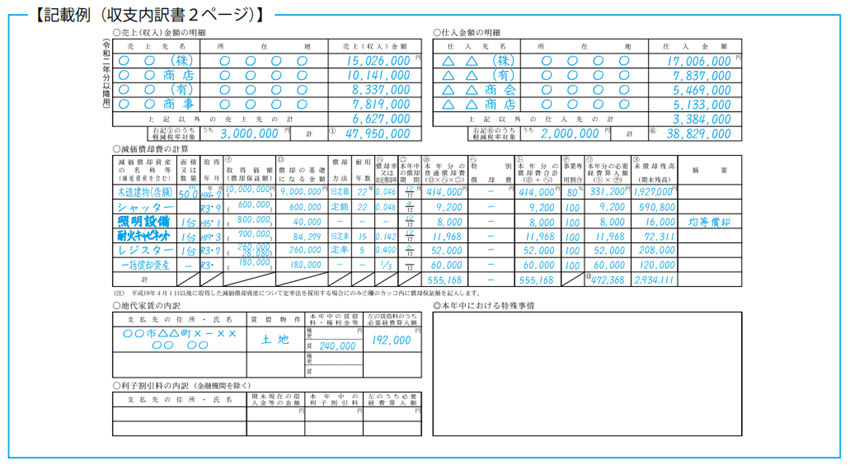

収支内訳書の2ページ目には、以下のように詳細な内容を記入します。

- ・売上(収入)金額の詳細

- ・仕入金額の詳細

- ・減価償却費の計算

- ・地代家賃の内訳 など

収支内訳書2ページ目の記入例は以下のとおりです。

なお「減価償却費」の対象となる資産(減価償却資産)を購入した場合には、定められた計算方法によって「いくらで計上できるのか」を算出する必要があります。

書類3 青色申告決算書

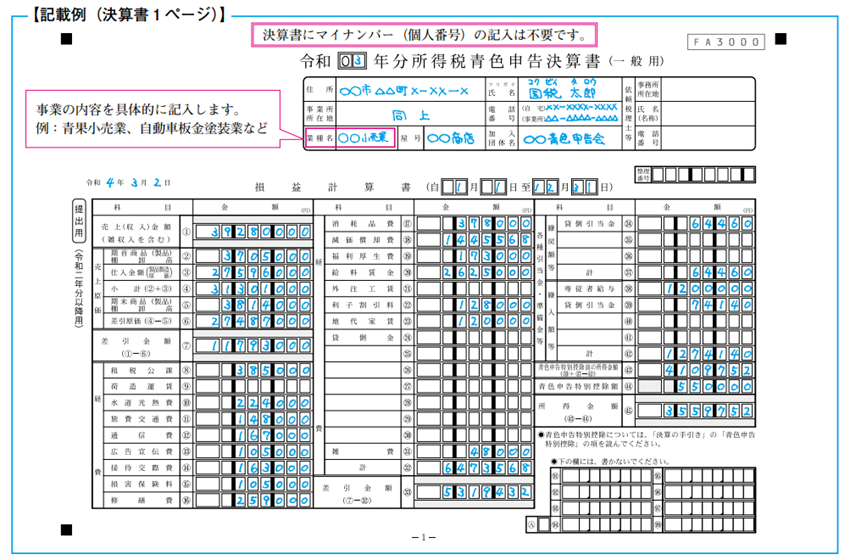

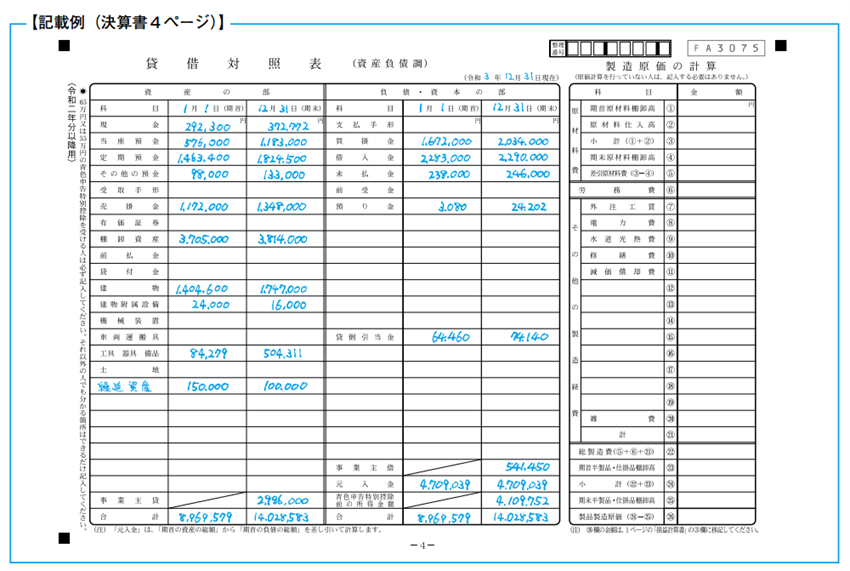

青色申告を行う方は、青色申告決算書を作成する必要があります。

なお青色申告決算書は4ページで構成されています。

1ページ目には会社の1年間の収支を示す「損益計算書」の内容、2~3ページ目には1ページ目の内訳と詳細、4ページ目には財政状態を表す「貸借対照表」の内容を記入します。

まず1ページ目に損益計算書の内容を記載しましょう。

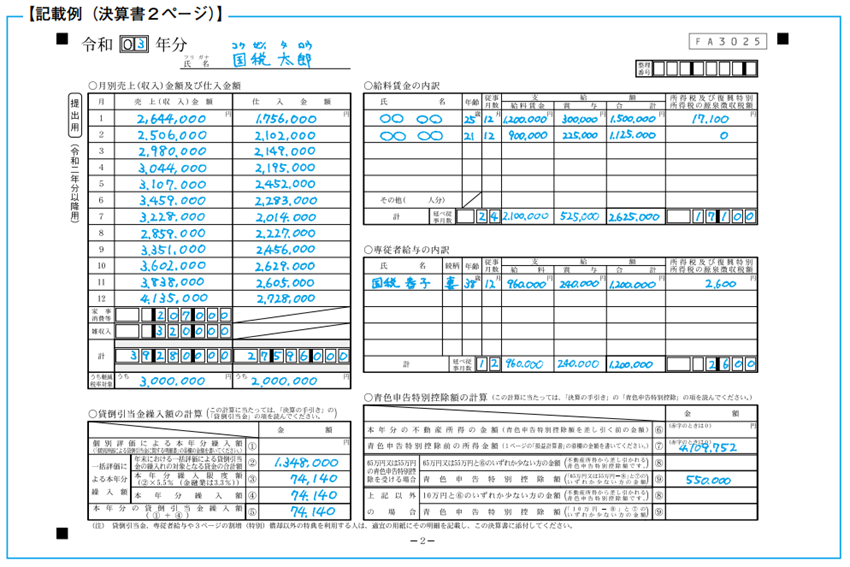

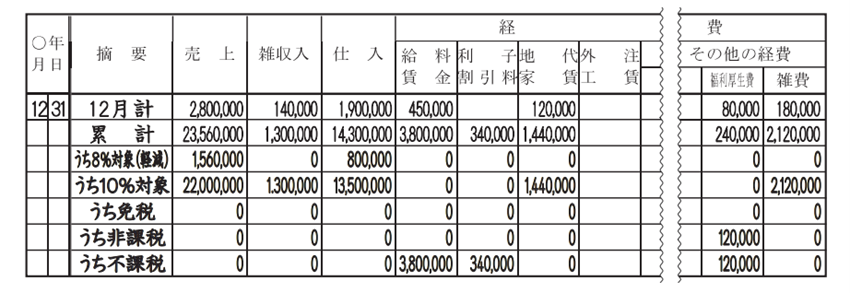

続いて2ページ目には以下のうち該当する項目を記入しましょう。

- ・月別の売上(収入)金額と仕入金額

- ・給料賃金や専従者給与の内訳

- ・貸倒引当金繰入額の計算

- ・青色申告特別控除額の計算 など

青色申告決算書2ページ目の記入例は以下のとおりです。

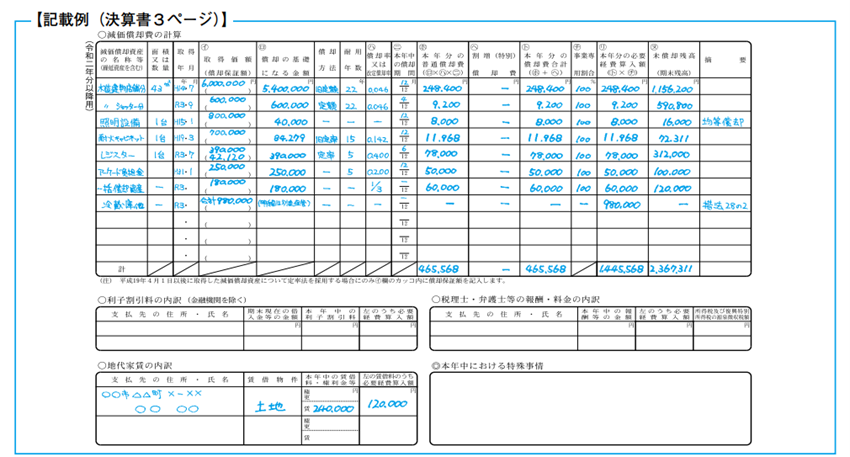

青色申告決算書3ページ目には以下のような事項を記載します。

- ・減価償却費の計算

- ・利子割引料の内訳

- ・税理士、弁護士などの報酬・料金の内訳

- ・地代家賃の内訳 など

以下は青色申告決算書3ページ目の記入例です。

白色申告で提出する収支内訳書と同様に、青色申告決算書でも、減価償却資産がある場合には減価償却費の計算を行う必要があります。

青色申告決算書4ページ目には、以下のように貸借対照表の内容を記入しましょう。

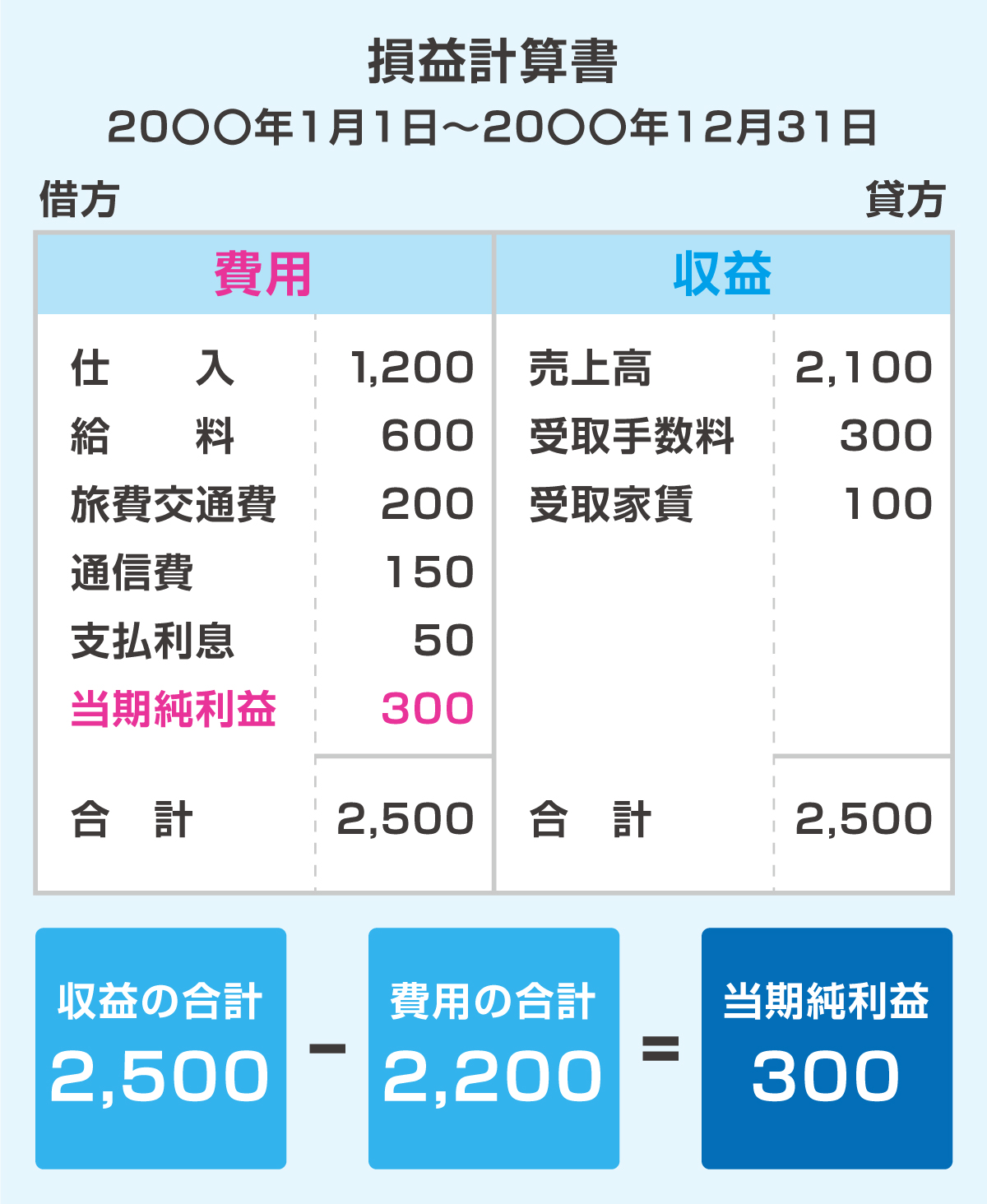

書類4 損益計算書

青色申告を行う方は損益計算書を作成しておきましょう。

損益計算書(P/L)は財務諸表の1種であり、「収益」「費用」「利益」の三つから、1年間の会社の経営成績を表す決算書類です。

勘定式の損益計算書では、どれだけ稼いだのかを示す「収益」から、どれだけ費用を支出したかを示す「費用」を差し引き、残った利益「純利益」を求めます。

なお損益計算書は「試算表」を参考にして記入する必要があります。

試算表は「総勘定元帳」の内容を転記して作成します。

そのため、まずは日々の取引を複式簿記で記帳した「仕訳帳」の内容を参考に、売り上げ、仕入れ、現金など科目別にまとめた総勘定元帳を作成する必要があります。

試算表ができたら、勘定科目のうち「収益」と「費用」に当たる部分を抽出して損益計算書を作成します。

書類5 貸借対照表

青色申告者は、青色申告決算書の記入時にも必要な貸借対照表を作成する必要があります。

貸借対照表(B/S)は、「資産」「負債」「純資産」の三つから一定の会計期間における財政状態を示す決算書類です。

損益計算書と同じく、貸借対照表も試算表の勘定科目から資産、負債、純資産(資本)に当たる項目を抜き出して作成します。

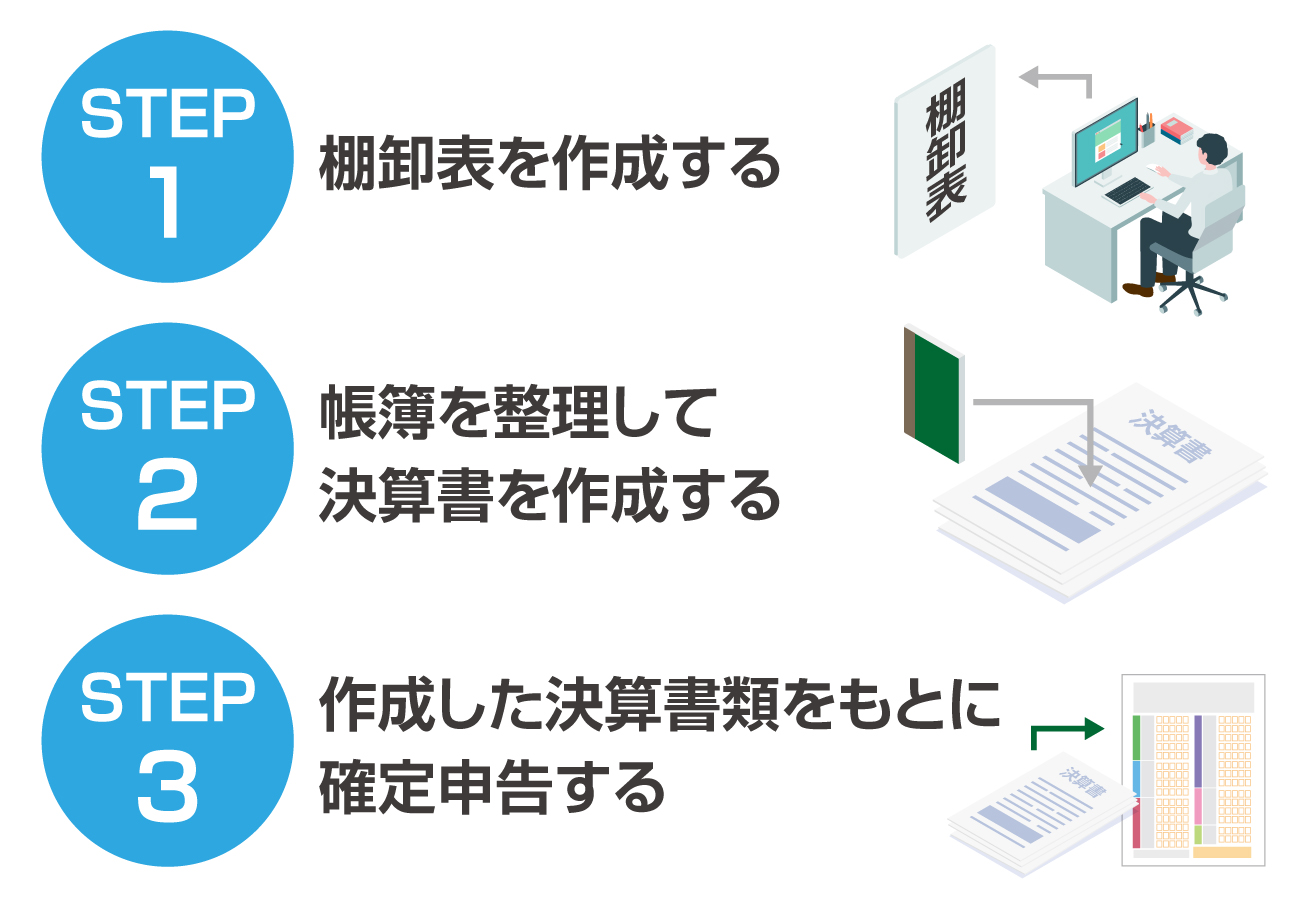

4.個人事業主の決算から確定申告までの流れ

このように確定申告までに行う手続きの流れを知りたいという方もいらっしゃるでしょう。

個人事業主の決算から確定申告までの流れは以下のとおりです。

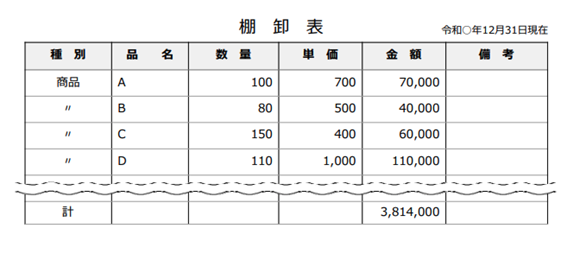

STEP1 棚卸表を作成する

決算日である12月31日に棚卸しを行い、棚卸表を作成しましょう。

まずは棚卸しの対象となる「棚卸資産」を種類や品質、型などによって分類し、それぞれの数量や金額を記入します。

| 商品など | 商品、製品、半製品、仕掛品、原材料、副産物、仕損じ品、作業くずなど |

|---|---|

| 消耗品など | ・包装材料、ガソリン、事務用品などの消耗品 ・使用可能期間が1年未満または取得価格が10万円未満の工具、器具、備品などの少額な減価償却資産 |

次に棚卸資産の棚卸高を調べます。

なお棚卸高の評価はあらかじめ税務署へ届け出ている方法で行います。

届け出ていない場合には、「最終仕入原価法」で以下のように計算しましょう。

- 直近に仕入れた棚卸資産の仕入単価×棚卸資産の数量=棚卸高

続いて必要経費である売上原価や消耗品費を求めます。

- 売上原価=年初(期首)の棚卸高+年間の仕入高-年末(期末)の棚卸高

- 消耗品費=年初(期首)の棚卸高+年間の購入高-年末(期末)の棚卸高

棚卸しが終わったら棚卸表を以下のように作成します。

STEP2 帳簿を整理して決算書を作成する

棚卸表ができたら、決算書を作成するために必要な帳簿の整理を行います。

帳簿に記載されている内容と納品書や請求書、領収書などの記録が合っているか確認し、間違いがある場合には訂正しましょう。

帳簿に誤りがないことを確認できたら、1月から12月までの1年間の合計額を科目ごとに計算して以下のように記載します。

続いて仕入金額と必要経費の整理を行いましょう。

帳簿にはその年分の収入金額や必要経費にならない「前受金」や「前払経費」が含まれていることがあります。

またその年分の収入金額や必要経費と判断されるものでも、まだ記帳されていない「未収入金」や「未払経費」などもあるため注意が必要です。

また「減価償却費」の対象となる資産を購入した場合には、資産の種類や取得時期などによって異なる計算方法に基づき算出しましょう。

帳簿が全て整理できたら、内容を収支内訳書または青色申告決算書に記載しましょう。

STEP3 作成した決算書類をもとに確定申告する

決算書を作成したら、記載内容をもとに確定申告書を作成し、所得税を算出して確定申告を行います。

なお確定申告が終わった後も、帳簿や棚卸表、納品書、請求書、領収書などの決算書類は、住所地か居所地、事務所・事業所の所在地に一定期間保管する必要があるので注意しましょう。

帳簿や書類の保存期間は、確定申告の方法によって以下のように異なります。

※横にスクロールできます

| 保存が必要な帳簿や書類 | 保存期間 | |||

|---|---|---|---|---|

| 白色申告 | 帳簿 | 収入金額や必要経費を記載した帳簿(法定帳簿) | 7年 | |

| 業務に関して作成した法定帳簿以外の帳簿(任意帳簿) | 5年 | |||

| 書類 | 棚卸表などの決算に関して作成したその他の書類 | 5年 | ||

| 受領した請求書、納品書、送り状、領収書などや業務に関して作成した書類 | ||||

| 青色申告 | 帳簿 | 仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など | 7年 | |

| 書類 | 決算関係書類 | 損益計算書、貸借対照表、棚卸表など | 7年 | |

| 現金預金取引等関係書類 | 領収証、小切手控、預金通帳、借用証など | 7年 | ||

| その他の書類 | 受領した請求書、見積書、契約書、納品書、送り状などや取引に関して作成した書類 | 5年 | ||

会計ソフトを活用すれば、決算書類の作成だけでなく確定申告の手続きまでも手軽に行える上、自動入力機能などで日頃の会計処理を効率化できるのでおすすめですよ。

5.個人事業主の決算・確定申告におすすめの会計ソフト3選

このように決算や確定申告を簡単に済ますことができる個人事業主向けの会計ソフトを知りたいという方もいらっしゃるでしょう。

この章で紹介する三つのブランドの会計ソフトであれば、初めて導入する方でも利用しやすくおすすめです。

個人事業主が確定申告を行う際の強い味方となってくれるでしょう。

※横にスクロールできます

| ブランド名 | ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 |

|---|---|---|---|---|---|

| freee |

freee 確定申告 |

スターター | 11,760円 | あり | |

| スタンダード | 23,760円 | ||||

| プレミアム | 39,800円 | ||||

| やよいの白色申告 オンライン | フリープラン | 0円 | 0円 | 2年目以降もずっと無料 | |

| ベーシックプラン | 0円 | 9,200円 | 初年度無料 | ||

| トータルプラン | 8,400円 | 16,800円 | – | ||

| やよいの青色申告 オンライン |

セルフプラン | 0円 | 8,800円 | 初年度無料 | |

| ベーシックプラン | 0円 | 13,800円 | 初年度無料 | ||

| トータルプラン | 12,000円 | 24,000円 | – | ||

| マネーフォワード |

クラウド確定申告 |

パーソナルミニ | 10,800円 | 1カ月間無料 | |

| パーソナル | 15,360円 | ||||

| パーソナルプラス | 35,760円 | ||||

おすすめ1 freee

| ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 |

|---|---|---|---|---|

| freee 確定申告 | スターター | 11,760円 | あり | |

| スタンダード | 23,760円 | |||

| プレミアム | 39,800円 | |||

freee 確定申告はクラウド型会計ソフトのなかで大きなシェアを占める「freee会計」が提供する個人事業主向けのクラウド型会計ソフトです。

三つのプランが用意されており、全てのプランで取引データの取得や、見積書・納品書・請求書の作成機能などが利用できます。

またPCだけでなくスマホの操作性が優れている点が特徴で、専用のアプリを通して手軽に会計処理ができるため、忙しい個人事業主にもおすすめのソフトです。

スマホの専用アプリを起動し、カメラでレシートや領収書を撮影すると、取引情報を自動で読み取ってくれますよ。

「スタンダードプラン」には消費税の申告や各種レポートの作成機能などもあるので、会計業務をより効率化したい方におすすめです。

メールやチャットによるサポートも提供しているので、分からないことがあればすぐに問い合わせることができます。

なお「プレミアムプラン」ではさらに電話でのサポートや税務調査のサポート保証が付いているので、トータルサポートを受けたい場合にうってつけです。

なお「インボイス制度」や帳簿・書類を電子データで保存する際の要件を定めた「電子帳簿保存法」の改正にも対応しています。

会計の専門知識がない方でも使いやすいように設計されているので、決算や確定申告が初めての方でも簡単に利用できますよ。

おすすめ2 弥生会計

| ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 |

|---|---|---|---|---|

| やよいの白色申告 オンライン | フリープラン | 0円 | 0円 | 2年目以降もずっと無料 |

| ベーシックプラン | 0円 | 9,200円 | 初年度無料 | |

| トータルプラン | 8,400円 | 16,800円 | – | |

| やよいの青色申告 オンライン |

セルフプラン | 0円 | 8,800円 | 初年度無料 |

| ベーシックプラン | 0円 | 13,800円 | 初年度無料 | |

| トータルプラン | 12,000円 | 24,000円 | – |

やよいの白色申告 オンライン/やよいの青色申告 オンライン

はMM総研が実施した「クラウド会計ソフトの利用状況調査」にてクラウド型会計ソフトシェアナンバーワンの実績を誇る個人事業主向け会計ソフトです。

日々の仕訳や記帳の自動化、決算書類・確定申告書類の作成、確定申告の電子申告(e-Tax)などにも対応しています。

また機能が豊富なだけでなく、簿記の知識のない人でも簡単に会計業務や決算の手続きを行えるように設計されている点も特徴です。

なお定期的にアップデートが無料で行われるため、インボイス制度や電子帳簿保存法への対応も安心です。

白色申告をする場合にはやよいの白色申告 オンライン、青色申告をする場合にはやよいの青色申告 オンライン

を利用しましょう。

やよいの白色申告 オンラインには三つのプランが用意されており、なかでも「フリープラン」は1年目だけでなく2年目以降もコストが0円に設定されています。

コストをかけずに利用できるため、白色申告をする個人事業主は導入しておくべきだといえるでしょう。

なお「ベーシックプラン」にはフリープランの機能に加え、メールや電話での操作サポート、「トータルプラン」にはベーシックプランの機能・サポートと確定申告や仕訳についての相談サポートがあります。

やよいの青色申告 オンラインにもやよいの白色申告 オンライン

と同様に取引データの自動取り込み機能、自動仕訳機能、自動記帳機能、経営状況の分析機能などが搭載されています。

三つのプランがあり、なかでも「セルフプラン」は初年度無料で利用可能です。

ベーシックプラン、トータルプランのサポートはやよいの白色申告 オンラインと同様です。

やよいの白色申告 オンライン/やよいの青色申告 オンライン

を活用すれば、収支内訳書や青色申告決算書、確定申告書などの決算書類を簡単に作成できますよ。

おすすめ3 マネーフォワード

| ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 |

|---|---|---|---|---|

| パーソナルミニ | 10,800円 | 1カ月間無料 | ||

| パーソナル | 15,360円 | |||

| パーソナルプラス | 35,760円 | |||

マネーフォワード クラウド確定申告は利用者満足度が高く、99%の継続率を誇る個人事業主向けのクラウド型会計ソフトです。

PCではもちろん、スマホでも確定申告の書類作成から申告の手続きまで行える点が特徴です。

三つのプランがあり、全てのプランで銀行やクレジットカード、電子マネー、POS(販売時点情報管理)レジなどとの連携によるデータの自動取り込み・仕訳や確定申告書の作成・提出ができます。

さらにマネーフォワード クラウド確定申告では、給与計算や勤怠管理、マイナンバー管理などのバックオフィス業務をサポートする機能を利用できます。

パーソナルプランではパーソナルミニプランの機能に加え、経営分析のレポート機能や消費税の集計、消費税申告書の作成機能も搭載されます。

パーソナルプラスプランには電話サポートがあるので、決算や確定申告に関するサポートを受けたい方におすすめですよ。

なおインボイス制度や電子帳簿保存の改正にも対応しており、最新の状態で会計業務を行うことが可能です。

6.個人事業主の決算に関してよくある疑問

決算に関することでこのような疑問のある方もいらっしゃるかもしれませんね。

そこで本章では、個人事業の決算に関してよくある以下の三つの疑問にお答えします。

Q1 個人事業主の決算月は変更できる?

法人の場合には自社の判断で決算月を変更できますが、個人事業主の場合には自由に変えることはできません。

個人事業主の決算月は12月、会計期間は1月1日から12月31日までと法律で定められています。

法人の会計期間も同様に1年間と決められているものの、決算期については決まりがありません。

なお公的機関の決算月が4月から翌年3月に決められていることや、税制の改正が4月1日に適用されることが多いなどの理由から、多くの企業は決算月を3月に設定しています。

Q2 個人事業主が払う税金にはどういったものがある?

個人事業主に関連する税金には、主に以下の四つがあります。

| 税金 | 概要 | 対象の個人事業主 |

|---|---|---|

| 所得税 | 1月1日から12月31日までの1年間で得た利益(所得)に生ずる税金 | 課税対象となる所得のある個人事業主 |

| 住民税 | 居住する都道府県、市区町村に納付する税金 | 全ての個人事業主 |

| 個人事業税 | 個人事業主が各市区町村に納付する地方税 | 指定の業種の個人事業主 |

| 消費税 | 商品などを販売するときにかかる税金 | ・基準期間(前々年)の課税売上金額が1,000万円を上回る個人事業主 ・基準期間の課税売上金額が1,000万円以下であっても、特定期間における課税売上金額が1,000万円を上回る個人事業主 ・消費税課税事業者選択届出の手続きを行った個人事業主 |

個人事業主であれば全て支払う必要があるわけではなく、事業の状況や業種によっては納めなくて良い税金もあります。

例えば事業で一定以上の利益が出ておらず、課税対象となる所得がない場合には所得税を支払う必要がありません。

また個人事業税は以下に当てはまる業種の個人事業主のみが納税します。

| 業種 | 税率 | |

|---|---|---|

| 第1種事業 | 物品販売業や料理店業、出版業などを含む37業種 | 5% |

| 第2種事業 | 畜産業、水産業、薪炭製造業 | 4% |

| 第3種事業 | 医業や弁護士業、理美容業などを含む28業種 | 5% |

| はり、マッサージ指圧、装蹄(そうてい)師業など | 3% |

消費税については「小規模事業者の納税義務の免除」という制度により、基準期間の課税売上金額が1,000万円以下の場合に納付が免除されます。

なお開業して2年間であれば、売上金額が1,000万円を上回った場合でも免税事業者と判断され、消費税の納付を免れることができます。

Q3 決算書はなぜ必要?

確定申告の際に提出するため、個人事業主は必ず決算書を作成しておく必要があります。

また決算書は取引先や金融機関、株主などに事業の財務・経営状況を示す役割を担っている書類であり、取引を安心して行えるかの判断材料にもなります。

多くの金融機関では融資を行う際に、決算書の内容を審査して融資の可否を決定します。

取引先なども決算書の内容を参考にして、契約の可否を判断するケースが多いといえますよ。

なお決算書によって事業の経営状況を可視化できるため、外部に対してだけでなく内部の経営分析にも役立つでしょう。

7.まとめ

個人事業主の決算月は税法により12月と決められており、決算月には決算を行い1月1日から12月31日までの会計期間の財務状況を確定する必要があります。

なお決算月には決算書類の作成を行わなければなりません。

白色申告を行う場合には確定申告書と収支内訳書、青色申告を行う場合には確定申告書と青色申告決算書(損益計算書と貸借対照表)を準備しましょう。

棚卸表を作成して帳簿の整理と決算書ができたら、確定申告書に該当の項目を記載します。

なお白色申告を行う場合と青色申告を行う場合とでは、必要な帳簿の種類や保存期間などが異なるため注意が必要です。

決算や確定申告をスムーズに済ませるために、日頃から会計処理や帳簿付けを細かく正確に行っておくことが重要です。

会計ソフトを利用すれば帳簿や決算書、確定申告書の作成だけでなく、日々の取引内容や仕訳などのデータを自動で入力・管理することもできますよ。

会計の専門的な知識がなくても利用できるため、決算や確定申告をする個人事業主であれば導入すべきサービスだといえるでしょう。

【個人事業主におすすめの会計ソフト3選】

| 会計ソフト | 特長 |

|---|---|

|

スマートフォンアプリの操作性が抜群! 確定申告の書類作成から提出までスマホ一つで完結できる >>公式サイトはこちら |

|

25年連続売り上げ1位!王道中の王道 簿記の知識がなくても取引入力から確定申告まで完結できる >>公式サイトはこちら |

|

関連サービスとの連携が便利! バックオフィス業務をサポートする関連サービスも充実 >>公式サイトはこちら |