これ以上借金の返済を続けられないという場合、債務整理を考える方が多いでしょう。

しかしいざ債務整理をしようと思っても、どのような弁護士・司法書士事務所に相談をするべきか、そもそも弁護士と司法書士どちらに相談すべきなのかなど、さまざまな悩みがありますよね。

この記事では債務整理について説明をした上で、弁護士と司法書士どちらに相談すべきかということや弁護士・司法書士事務所の選び方などを解説し、おすすめの弁護士・司法書士事務所を紹介します。

| 弁護士・司法書士事務所名 | 相談料 | 特徴 |

|---|---|---|

| 弁護士法人ライズ綜合法律事務所 | 無料 | 約5万件の債務整理の解決実績あり!経験豊富な弁護士が親身に対応 | グリーン司法書士法人 | 無料 | 即日・土日・夜間の対応も可能!すぐに相談したい方におすすめ |

| 司法書士法人みどり法務事務所 | 無料 | 過払い金の回収額は累計90億円以上!140万円までの債務整理におすすめ |

1.債務整理の4つの種類を知ろう

債務整理とは借金の返済期限を延ばしたり、借金の減額や免除をしたりできる手続きのことをいい、別名「借金整理」とも呼ばれます。

債務整理にはさまざまな方法がありますが、大きく分けて「任意整理」「個人再生」「自己破産」「特定調停」の四つの種類があるということを知っておきましょう。

四つのうちどの方法をとるかは状況によって異なり、弁護士・司法書士などの法律の専門家に相談してご自身に一番合った方法を決めるのが一般的です。

1-1.任意整理

任意整理とは、借金を返済可能な程度に軽減することを目的とした手続きです。

具体的には利息や損害遅延金などの免除、毎月の支払金額の減額などを、裁判所を介さずに債権者に直接交渉します。

任意整理の利用に法律上の条件はありませんが、返済を続けていくという性質上、実際には以下のような条件を満たす必要があります。

- ・毎月収入があること

- ・原則3~5年間で返済できる見込みがあること

- ・返済を続ける意思があること

1-1-1.任意整理のメリット

任意整理を行うメリットとして、主に以下の六つが挙げられます。

- メリット1 返済額を減らせる

- メリット2 比較的時間と手間がかからない

- メリット3 財産を処分せずに済む

- メリット4 一部の債権だけを対象とすることが可能

- メリット5 職業の制限がない

- メリット6 周囲に知られず借金の整理ができる

任意整理の大きなメリットはやはり返済額を軽減できることですが、ほかにも多くのメリットが存在します。

まず任意整理は自己破産や個人再生に比べ、手続きに時間と手間がかかりません。

任意整理は自己破産や個人再生と異なり裁判を必要とせず、その分手続きや用意する書類が少なく、裁判所へ出頭する手間がかからないのです。

また自己破産のような財産の換価処分がないため、財産を処分せずそのまま保有し続けることができます。

なお任意整理では債権者が複数の場合でも一部の債権だけを対象とすることができます。

保証人付きの債務や不動産が担保になった債務の場合、任意整理に応じてもらいにくい傾向がありますが、このような債務を除いて続きをすることができます。

そして周りに知られずに借金の整理ができるという点も大きなメリットです。

自己破産・個人再生の場合は裁判所からもろもろの通知が来るため、家族など周りに借金を知られてしまうことがあります。

しかし前述の通り任意整理は裁判所を介さないため、このような通知で借金が明るみになることはないでしょう。

任意整理は「官報」に掲載されないという点もまた、周囲に知られにくい理由だといえます。

さらに、任意整理を行う際に職業の制限はありません。

自己破産では申し立てから一定期間就くことのできない職業がありますが、任意整理ではこのような制限が設けられていません。

1-1-2.任意整理のデメリット

任意整理のデメリットとしては主に以下のような点が挙げられます。

- デメリット1 借金の大幅な減額はできない

- デメリット2 交渉不可もあり得る

- デメリット3 ブラックリストに載る

まず、任意整理では借金の大幅な減額はできないという点です。

このため借金が大きく減るわけではないのです。

つまり、借金の総額が大きい場合には手続きの効果が薄いといえます。

任意整理を行うと一般的に36分割払い(3年間)で毎月返済していくことになります。

36分割して毎月の返済の限度を超えるような大きな額の借金であれば、他の債務整理を検討した方が良いでしょう。

同様に金利が低い借金を抱えている場合にも任意整理の効果は薄いといえます。

また、交渉に応じてもらえない可能性も考慮しておかなければいけません。

任意整理は裁判所を通した強制力のある手続きではなく、名前の通り「任意」で行われる手続きです。

このため債権者が交渉に応じないというケースもあり得るので注意が必要です。

さらに、これは任意整理だけでなく自己破産・個人再生にも共通するデメリットですが、ブラックリストに載るということが挙げられます。

ブラックリストに載ると少なくとも5年は新規の借り入れができなくなり、またクレジットカードの利用・発行や各種ローンを組むことができなくなります。

- ・手放したくない財産がある

- ・周囲に借金を知られたくない

- ・借金の総額が少なめ

- ・高金利の借金がある

1-2.個人再生

個人再生は裁判所に申し立てをして借金を10分の1〜5分の1程度に減額し、原則3〜5年以内に返済する手続きをいいます。

個人再生を申し立てる際、債務者は「再生計画」を作成して裁判所に提出します。

再生計画を裁判所が認可すると法的な効力が生じ、計画どおりに減額分を完済すれば残りの債務が免除されるという仕組みになっています。

個人再生は裁判所を介す複雑な手続きであるため、法律の専門家である弁護士や司法書士に手続きを依頼すると良いでしょう。

なお管轄する裁判所などによりますが、個人再生を行う際には個人再生委員が選出されるケースが一般的です。

個人再生委員が選任される場合には裁判所に予納金を納める必要があります。

たとえば東京地方裁判所の場合、予納金は以下のように定められています。

- 弁護士に手続きを委任した場合:15万円

- 弁護士以外が手続きを行う場合: 25万円

なお個人再生員が選任されない場合に予納金を収める必要はなく、費用として弁護士または司法書士への報酬と裁判・手続きの実費のみが発生します。

個人再生の費用とその内訳について、詳しくはこちらの記事で解説しています。

1-2-1.個人再生のメリット

個人再生には以下のメリットがあります。

- メリット1 借金を5分の1〜10分の1程度に減額できる

- メリット2 ローン返済中の家や車を残せるケースがある

- メリット3 ギャンブルなどが原因の債務でも手続きできる

- メリット4 債権者が交渉に応じない場合でも利用できる

- メリット5 差し押さえ(強制執行)を停止・中止できる

個人再生は債務そのものを減らせる手続きであり、状況によっては元金の5分の1程度まで借金を減額することが可能です。

また自己破産とは異なり、個人再生を行ったとしても所有する家や車を失わずに済みます。

1-2-2.個人再生のデメリット

個人再生の主なデメリットは以下の三つです。

- デメリット1 手続きが複雑で費用と時間がかかる

- デメリット2 事故情報が登録される

- デメリット3 保証人の責任は減免の対象外である

裁判所を介して行うため、個人再生の手続きが完了するまでには通常4〜6カ月程度かかり、手続き自体も複雑なのでより多くの費用が発生します。

なお任意整理や自己破産と同様に、個人再生をした事実も事故情報として信用情報機関に登録されます。

また免責となるのは債務者本人の借金だけであり、保証人の責任については減免されないため注意が必要です。

- ・債務の金額が大きく任意整理では返済のめどが立たない人

- ・安定した収入があり3~5年にわたって一定額を返済できる人

- ・所有する家や車を失いたくない人(ローン返済中も含む)

- ・自己破産で資格制限のある職業に従事している人

1-3.自己破産

自己破産とは、借金が返済できないことを裁判所に認めてもらい、借金の返済義務を免除してもらうための手続きです。

返済の義務がなくなるため、最も借金を大幅に減らせる方法であるといえるでしょう。

自己破産ができる条件としては主に以下のようなものがあります。

- ・支払い不能状態である

- ・過去7年以内に免責を受けたことがない

ここでいう「支払い不能状態」というのは、借入総額を36カ月で割った金額が毎月の返済可能額を上回っている状態をいいます。

また原則として過去7年以内に免責を受けていない、つまり7年以内に自己破産をしていないことが条件となります。

自己破産には「同時廃止事件」「管財事件」「少額管財事件」の3種類があります。

| 自己破産の種類 | 内容 |

|---|---|

| 同時廃止事件 | 債権者に分配するほど財産がない(20万円以上の財産がない)場合にとられる手続き。破産手続きの開始と同時に手続きを終了(廃止)する。手続きにかかる時間と費用が最も少ない。 |

| 管財事件 | 一定額以上の財産がある場合にとられる手続き。所有する財産をお金に換え、債権者に分配し返済に充てる。時間と費用が多くかかり、手続きのために「予納金」(50万円程度)が必要となる。 |

| 同時廃止事件 | 通常の管財事件の手続きを簡略化したもの。予納金が少額。一部の裁判所でしか採用されていないほか、「弁護士に依頼している」「複雑な破産事件でない」ことなど条件がある。 |

なお自己破産手続きは管財事件および少額管財事件の形式をとるのが一般的です。

管財事件、額管財事件では財産の換価処分が行われます。

これにより所有する資産のうち99万円を超える現金と、時価20万円を超える財産を換金したものが返済に充てられます。

返済義務が免除されるのは、財産の換価処分を行った後に残った借金が対象となるということなのです。

一方で同時廃止事件の場合には財産の換価処分が行われないため、比較的手続きの期間が短くなります。

また破産手続きを行う際に裁判所に納める「予納金」という費用も、管財事件より同時廃止事件の方が少額になります。

| 手続きの形式 | 予納金 |

|---|---|

| 管財事件 | 50万円程度 |

| 少額管財事件 | 20万円程度 |

| 同時廃止事件 | 2万円程度 |

このように時間と費用の負担が少ない分、管財事件よりも同時廃止事件の方が良いと考える方もいらっしゃいますよね。

裁判所が同時廃止事件として認めるには以下のような条件があります。

- ・破産の申し立て時に20万円以上の財産を所有していない

- ・免責不許可事由に該当していない

- ・申し立て書に不備がなく、調査の必要がない

まず、所有する財産が20万円以下である必要があります。

そして「免責不許可事由」ですが、これは自己破産による免責が認められない理由のことをいいます。

免責不許可事由に該当する可能性があるケースは、「借金の原因がギャンブルや浪費である」「裁判所に虚偽の申告をする」などが挙げられます。

また申し立ての後に改めて財産の調査が必要と判断された場合、「破産管財人」が選出されるため管財事件として扱われてしまいます。

弁護士が申し立て代理人となっている場合、再調査となるケースは少ないといえますが、弁護士を介さず破産者本人が申し立て人となっている場合には再調査が必要だと判断されやすくなります。

このことから、同時廃止事件として手続きを進めたいのであれば弁護士に依頼する方が良いといえるでしょう。

もし同時廃止事件にできない場合には、管財事件のなかでも予納金が少額で済む「少額管財事件」として認められるようにすると良いでしょう。

少額管財事件は管財事件の手続きを簡略化したものであり、管財事件よりも予納金が少額で手続きの時間も少なくなります。

- ・債権者が多数などの複雑な破産事件でない

- ・弁護士を代理人として申し立てを行っている

少額管財事件が通常の管財事件の手続きを簡略化したものであるという特性上、複雑な破産事件である場合には認められません。

また弁護士を代理人とする申し立てが必須となっており、司法書士に依頼した場合を含め破産者本人が申し立てをする場合には認められません。

少額管財事件として認められるためには必ず弁護士に依頼する必要があります。

1-3-1.自己破産のメリット

自己破産の手続きをするメリットには、主に以下の四つが挙げられます。

- メリット1 税金などを除くすべての借金がなくなる

- メリット2 収入の制限なく申し立てできる

- メリット3 一部の財産を手元に残せる

- メリット4 差し押さえが停止・取消になる

自己破産の一番のメリットは、借金を返済する義務が免除され税金などを除くすべての借金がなくなるということでしょう。

任意整理や個人再生といった他の債務整理の方法では、借金を減らすことはできても自己破産のように借金自体をゼロにすることはできません。

つまり借金を減らすという点で、自己破産の効果はほかの債務整理の方法に比べても非常に大きいといえます。

また、収入の制限なく申し立てができるのも自己破産のメリットの一つです。

任意整理・個人再生では安定した収入がなければ手続きを行えません。

しかし自己破産の申し立ては収入に関係なく行えるため、現在職に就いていない方や収入が少ない方でも問題なく手続きできますよ。

なお自己破産を行っても財産をすべて失うわけではなく、個人の場合には破産法第34条3項により一部の財産を手元に残すことができます。

- ・99万円以下の現金

- ・20万円未満の財産(預貯金を含む)

- ・日常生活に最低限必要だと判断される財産(差押え禁止財産)

- ・破産手続きの開始後に取得した財産(新得財産)

- ・換価不能だと判断される財産

99万円以下の現金、20万円未満の財産は返済の対象外となるため手元に残すことができます。

衣服や布団など生活に最低限必要とされるものも処分されません。

また差し押さえがすでに行われている場合でも、自己破産を申し立てて破産手続が開始されると強制執行そのものが停止または取り消しとなります。

給料を差し押さえられていても、破産手続の開始により再びご自身で受け取ることができるようになりますよ。

1-3-2.自己破産のデメリット

自己破産にはメリットだけでなく、以下のようなデメリットがあります。

- デメリット1 高額な財産は手元に残せない

- デメリット2 保証人の返済は免責されない

- デメリット3 債務の事由によっては免責が認められない

- デメリット4 5〜7年程度は新たな借り入れ、クレジットカードの利用ができない

自己破産では破産者が所有する家や車などの高額な財産は換価処分の対象となります。

ローン返済中である場合には、任意売却や競売にかけられるなどして売却金がローン債権者への返済に充てられます。

なお保証人付きの債務がある場合、その債務の返済義務を保証人が負うことになる点にも注意が必要です。

自己破産をして免責が認められるのは破産者本人に対してのみであり、保証人については免責の対象になりません。

そのため保証人は破産者に代わり、元金だけでなく延滞税や利息を含めた全額を返済しなければならなくなります。

なお自己破産を申し立てる前に保証人付きの債務のみを返済したり、故意に隠したりした場合には免責が認められなくなるケースもあるため注意しましょう。

以下のようなケースは、自己破産を申し立てても裁判所で免責が認められない「免責不許可事由」に該当します。

- ・浪費やギャンブル、投資・投機などによって債務を負った場合

- ・一部の債権者のみに優先的に返済した場合

- ・故意に虚偽の債権者名簿を提出した場合

- ・故意に財産を隠した場合

- ・返済できる見込みがないのに借り入れた場合

- ・7年以内に自己破産や個人再生をした場合 など

自己破産では債権者平等の原則というルールがあり、すべての債権者を平等に扱わなければなりません。

そのため一部の債権者のみに支払をすると、免責不許可事由に該当します。

また自己破産ではすべての債務が手続きの対象となるため、債権者名簿を提出する際に一部の債権者を故意にリストから外す行為も禁止されています。

同様に換価処分されたくないからといって財産を人に贈与したり、故意に隠したりした場合にも免責不許可事由となるため注意が必要です。

返済できる状況でないという自覚がありながら新たに借り入れを行ったり、一度も返済せずに自己破産を申し立てたりした場合には詐欺行為と判断され、免責されなくなる可能性があります。

なお自己破産に回数制限はありませんが、前回の自己破産をしてから7年以内に再度申し立てた場合には免責不許可となります。

ちなみに自己破産をしてから5〜7年程度は事故情報が信用情報機関に残る(ブラックリストに載る)ため、新たにローンを組んだり、クレジットカードを利用したりすることはできません。

税金などを除きすべての債務を免責できる自己破産ですが、多くのデメリットもあることを知っておきましょう。

- ・すべての債務をゼロにしたい人

- ・免責不許可事由に該当しない人

- ・借金の総額が大きく、減額しても返済できない人

- ・収入がない、または少なくて返済できる見込みがない人

1-4.特定調停

債務整理をするときには任意整理、自己破産、個人再生のうちいずれかを選ぶケースが一般的ですが、状況によっては特定調停という手続きも取ることができます。

特定調停は債務の返済が困難になりつつある債務者(特定債務者)の経済的再生を目的とした法的な支援制度です。

具体的には債務者本人が簡易裁判所に申し立てを行い、調停委員に債権者との間を仲裁してもらって借金や利息の減額などについて話し合いをします。

ただし法的効力があるといってもあくまで合意をもとにした手続きであるため、個人再生や自己破産のように借金そのものを減額することは難しいとされています。

特定調停で可能なのは主に利息の軽減や返済回数の変更で、大きな負担の軽減は望めないのが一般的です。

なお特定調停では債務者本人が裁判所に出頭して手続きを行うのが原則であり、他の債務整理の方法のように弁護士や司法書士などを介さずに行います。

特定調停の申立書は各裁判所に用意されており、十分な法的知識がなくてもひな型に沿って必要事項を記載すれば申し立てできます。

また簡易裁判所の調停委員が事情をヒアリングし、必要に応じて事実の調査や話し合いの仲裁、弁済計画案の作成などを行ってくれますよ。

特定調停を利用できる条件は以下のとおりです。

- ・借金や売掛金など金銭的な債務を負っている

- ・減額後の債務を3年程度で完済できる安定・継続した収入がある

法人・個人を問わず金銭的債務を負っていて経済的な破綻の可能性があり、減額した後の債務を一定期間で完済できる見込みのある場合には制度を利用できますよ。

1-4-1.特定調停のメリット

特定調停には以下のようなメリットがあります。

- メリット1 手続きにかかる費用が安い

- メリット2 取り立てを一時停止できる

- メリット3 担当の裁判官と調停委員が交渉を仲介してくれる

- メリット4 財産を処分する必要がない

- メリット5 債務の原因にかかわらず利用できる

- メリット6 資格制限されない

特定調停は弁護士・司法書士などの専門家を介さず、債務者自ら裁判所に申し立てできる手続きであるため、他の債務整理の方法と比較して費用が安く済みます。

必要なのは1社につき500円の申立手数料と予納郵便切手430円、裁判所へ出頭する際の交通費だけであり、金銭的な負担はほとんどかかりません。

特定調停の申し立てが認められると、裁判所から債権者に「申立受理通知書」が送られ、調停が終了するまでの間、借金返済の督促を停止させることができます。

調停委員が間に入り債務者と債権者の話し合いを仲裁してくれるため、一方的に不利な条件で和解が成立してしまうリスクは少ないといえるでしょう。

なお自己破産のように財産の処分をする必要はなく、債務を負った原因を問われることや資格制限をされることもありません。

1-4-2.特定調停のデメリット

特定調停には主に以下のデメリットがあります。

- デメリット1 債務者本人が手続きしなければならない

- デメリット2 取り立てを止めるまでに時間がかかる

- デメリット3 借金の元金の減額は期待できない

- デメリット4 必ずしも合意が成立するわけではない

- デメリット5 合意した内容どおりに返済できないと強制執行される

特定調停をするには原則として債務者自らが申し立てや手続きを行わなければなりません。

自分で書類をそろえたり裁判所に出頭したりする必要があるため、弁護士や司法書士に依頼して債務整理するときよりも負担が大きいといえるでしょう。

また債権者に申立受理通知書が発送されるのは裁判所が申し立てを受理した後なので、取り立てを止めるまでに時間がかかります。

特定調停で債権者と交渉できる内容は、一般的に利息の減額や返済期日の延長、分割回数の変更などであり、基本的に借金の元金を減額することはできない点にも注意が必要です。

場合によっては交渉しても合意が得られず、調停不成立となる可能性も考えられます。

なお特定調停で合意した内容には確定判決と同等の法的効力が生じ、計画通りの返済ができない場合には直ちに強制執行され、財産や給与などが差し押さえられるため注意が必要です。

特定調停に向いている人の特徴を以下にまとめました。

- ・リスクがあっても費用を安く済ませたい

- ・利息や返済回数、期日などを交渉すれば完済できる

減らせる債務の負担は少なく、返済が滞ればすぐに差し押さえとなるリスクも生じるため、費用が安いからといって特定調停を安易に選択するのはおすすめしません。

2.債務整理は弁護士と司法書士どちらに頼むべき?

債務整理のうち任意整理・個人再生・自己破産を行う場合には、法律の専門家である弁護士もしくは司法書士に手続きを依頼するのが一般的です。

しかし弁護士と司法書士のどちらを選ぶのが良いか分からないという方も多くいらっしゃるでしょう。

弁護士に依頼するのがおすすめな人、司法書士に依頼するのがおすすめな人の特徴はそれぞれ以下の通りです。

| 弁護士に依頼するのがおすすめな人 | 司法書士に依頼するのがおすすめな人 |

|---|---|

| ・整理したい債務の金額が1社あたり140万円を超える ・裁判の代理人も依頼したい |

・整理したい債務の金額が1社あたり140万円以下である ・少しでも費用を抑えたい |

弁護士と司法書士では業務の取り扱い範囲や費用の相場などが異なるため、債務の金額やご自身の状況を鑑みてどちらに依頼するかを決める必要があります。

まず請け負うことができる債務の金額について、弁護士の場合には上限額が設けられていませんが、司法書士の場合には1社あたり140万円までと規定されています。

また司法書士は弁護士のように簡易裁判所以外(地方裁判所・高等裁判所など)で法廷代理人となることはできません。

そのため個人再生や自己破産などの裁判所を介す手続きを司法書士に依頼した場合、債務者本人が裁判所に出頭する必要があります。

なお支払う費用や報酬は依頼先によって異なりますが、司法書士よりも請け負える業務の範囲が広いといった理由から弁護士の方が高額になる傾向があります。

しかし個人再生において個人再生委員が選任される場合など、弁護士に依頼する方が裁判費用が安くなるケースもあり、トータルでそれほど変わらないこともあるでしょう。

弁護士と司法書士のどちらに依頼するかは、ご自身の債務の金額や現在の状況などを考慮して判断すると良いでしょう。

3.債務整理で弁護士・司法書士事務所を選ぶポイント

いざ債務整理を依頼しようと思っても、どの弁護士・司法書士事務所に相談するのがベストか判断できないという方も多くいらっしゃるでしょう。

弁護士・司法書士事務所と一口にいっても、実績や強みがあるジャンル、費用などは異なります。

また債務整理が成功するかどうかは事務所や担当者の質にかかっているため、依頼する前に口コミなどもチェックしておくことが重要です。

そこでこの章では、債務整理を依頼する弁護士・司法書士を選ぶ際に確かめておくべきポイントを六つ厳選して解説します。

ポイント1 費用

債務整理を依頼する際に、まずは費用がいくらかかるのかチェックしておくことをおすすめします。

弁護士・司法書士事務所によっては高額な着手金、報酬などを請求される場合があります。

報酬や費用があまりにも高すぎる業者を選んでしまうと、債務整理に成功しても結果として依頼前と負担が変わらないようなケースも考えられるため注意が必要です。

費用の内訳や料金形態などがWebサイトに明記されていたり、電話や対面などでの相談の際に詳細な費用を明示してくれたりするなら、誠実な事務所である可能性が高いといえるでしょう。

なお債務整理の費用は、依頼先が弁護士か司法書士か、どの方法で債務整理を行うか、整理する債務が何件・いくらあるのかなどによって異なります。

そのため依頼先を選ぶ前に、目安として費用の相場を把握しておくと安心ですよ。

以下に各債務整理の費用の相場をまとめました。

| 債務整理の方法 | 費用 |

|---|---|

| 任意整理 | 1社につき3万円程度〜+減額報酬10%程度 |

| 個人再生 | 30万〜80万円程度 |

| 自己破産 | 25万〜50万円程度 |

| 特定調停 | 1社につき1,000円程度 |

費用が安い=良い弁護士・司法書士事務所というわけではありませんが、あくまで債務整理が目的なので、相場に合った良心的な値段を設定している事務所を選ぶのがおすすめです。

ポイント2 債務整理に強い事務所か

弁護士・司法書士の業務は多岐にわたるため、債務整理に強い事務所のなかから選ぶことが重要です。

まずは各弁護士・司法書士事務所のWebサイトなどで債務整理を得意としているのかをチェックしましょう。

債務整理を得意とする事務所のサイトには、以下のような特徴があります。

- ・「債務整理専門」「債務整理に強い」などの記載がある

- ・債務整理の解決実績・相談実績などが具体的に記されている

- ・借金減額シミュレーションを設置している

- ・債務整理専門の電話、相談窓口を設けている

- ・債務整理の方法や解決例などが掲載されている

ポイント3 実績

「債務整理が得意」「債務整理専門」などとうたっている弁護士・司法書士事務所でも、その実績や実力はさまざまです。

解決件数・相談件数などの多さや運営歴の長さといった実績は優良な依頼先を見つける一つの指針になるため、確かめておくと良いでしょう。

また過去に行った債務整理の実例や、借金問題を解決するためのロードマップなどをWebサイトに掲載している弁護士・司法書士事務所もあるため参考にできますよ。

ポイント4 口コミ・評判

弁護士・司法書士事務所によってはインターネット上で口コミや評判を閲覧できます。

親身に相談に乗ってくれたり、しっかり対応してくれたりする優良な弁護士・司法書士事務所であれば、口コミも高評価になる傾向があるため必ずチェックしておきましょう。

逆に悪い口コミが多い事務所であれば注意する必要があり、避ける方が無難かもしれません。

なお口コミの点数だけでなく必ず内容にも目を通してから判断することをおすすめします。

口コミが良い=自分にとってベストな事務所とは限りませんが、実際に利用した方の感想や評価を知ることが良し悪しを判断する際の参考の一つになるでしょう。

ポイント5 担当者

債務整理を成功させる鍵の一つは担当する弁護士・司法書士の質にあるといっても過言ではありません。

実力があり誠実に対応してくれる担当者であれば、納得のいく形で借金の問題を解決できる可能性が高くなります。

後悔しないよう無料相談などを利用して、担当者の質をしっかり見極めましょう。

また事務所によっては担当者が一人でなく複数いたり、専属ではなく毎回違うスタッフが担当になったりすることもあります。

いつも同じ担当者が対応してくれる方が気軽に相談しやすく、事情をしっかり把握してくれるため安心だといえます。

できるだけ専任の担当者やチームがつく事務所を選ぶのがおすすめですよ。

ポイント6 立地

弁護士や司法書士と対面で相談する場合、基本的には何度も事務所に通わなければなりません。

遠方の事務所に依頼してしまうと手間や交通費がかさんで負担が増えるため注意が必要です。

なお弁護士・司法書士によっては出張相談にも応じてくれますが、別途出張費や交通費などの経費が発生します。

確かにオンライン面談などに対応した事務所も増えており、直接対面しないで相談できるサービスを利用するのも一つの手だといえます。

しかし複雑な債務整理をする場合など、状況によっては対面での相談が望ましいケースもあります。

お住まいの地域に依頼したい事務所がない、周りの目が気になるなどの理由がなければ、基本的にはご自身が通いやすい立地に拠点がある事務所を選ぶのがおすすめですよ。

4.債務整理におすすめの弁護士事務所・司法書士事務所11選

債務整理に強い法律事務所といっても、その実績や特徴、料金などはさまざまです。

そこでこの章では数ある弁護士・司法書士事務所から、債務整理を得意とする優良な事務所を11社厳選してご紹介します。

【債務整理におすすめの弁護士・司法書士事務所11選】

| 弁護士・司法書士事務所名 | 特徴 | 対応可能エリア | 拠点 | 分割払い | 140万を超える債務整理 |

|---|---|---|---|---|---|

| 弁護士法人ライズ綜合法律事務所 | 債務整理の経験豊富な弁護士が親身に対応 | 全国 | 3拠点(東京・横浜・大阪) | ○ | ○ |

| グリーン司法書士法人 | 即日・土日・夜間にも対応可能 | 全国 | 3拠点(東京・大阪・名古屋) | ○ | × |

| 司法書士法人赤瀬事務所 | 債務整理の出張相談・手続き可能 | 全国 | 大阪 | 非公開 | × |

| 弁護士法人サンク総合法律事務所 | 少数精鋭でアットホームな弁護士事務所 | 全国 | 東京 | ○ | ○ |

| 司法書士法人みつ葉グループ | 債務整理の取り扱い実績が豊富な大手 | 全国 | 東京・札幌・大阪・広島・福岡・沖縄 | ○ | × |

| 弁護士法人ユア・エース | 専門性の高いチームで迅速に対処 | 全国 | 東京・福岡 | ○ | ○ |

| 弁護士法人つちぐり法律事務所 | 20年以上のキャリアを持つベテラン弁護士が運営 | 非公開 | 東京 | 非公開 | ○ |

| 弁護士法人イージス法律事務所 | 債務整理や借金問題に強い | 非公開 | 東京 | 非公開 | ○ |

| 弁護士法人・響 | 弁護士と他の士業の連携体制あり | 非公開 | 東京(3拠点)、大阪、福岡、沖縄 | ○ | ○ |

| ベリーベスト法律事務所 | 全国340人以上の弁護士が所属する大手 | 全国 | 国内61拠点、海外2拠点 | ○ | ○ |

| 司法書士法人みどり法務事務所 | 債務整理・過払い金返還請求に注力 | 全国 | 東京、札幌、愛知、高知、愛媛、岡山、広島、熊本 | 非公開 | × |

おすすめ1 弁護士法人ライズ綜合法律事務所

| 相談料 | 無料 |

|---|---|

| 費用(税込) | 【任意整理】 着手金:5万5,000円〜(完済後の過払い請求であれば0円) 減額報酬:減額分の11% 解決報酬:債権者1カ所につき2万2,000円 過払い金報酬:回収額の22%(訴訟の場合は27.5%) 送金管理費:債権者1カ所につき月1,000円/回 通信費:債権者1カ所につき2,200円 【個人再生】 着手金:41万8,000円(住宅ローンありの場合は52万8,000円) 過払い金報酬:回収額の22%(訴訟の場合は27.5%) 【自己破産(同時廃止事件)】 着手金:36万3,000円(10社以下または総額500万円未満の債務)、41万8,000円(11社以上または総額500万円以上の債務) 過払い金報酬:回収額の22%(訴訟の場合は27.5%) 【自己破産(少額管財事件)】 着手金:41万8,000円(10社以下または総額500万円未満の債務)、47万3,000円(11社以上または総額500万円以上の債務) 過払い金報酬:回収額の22%(訴訟の場合は27.5%) ※遠方へ出張する場合、出張旅費・交通費が別途かかる |

| 分割払い | 可能 |

| 対応時間 | 平日10:00〜19:00(フリーダイヤルは9:00-21:00、土日祝日も対応)※債務整理の相談受付は24h |

| 対応エリア/拠点 | 全国/東京・横浜・大阪 |

| 本社所在地 | 〒103-0027 東京都中央区日本橋3-9-1 日本橋三丁目スクエア12階 |

弁護士法人ライズ綜合法律事務所は個人・法人のさまざまな法律問題に対応しており、特に債務整理を得意としています。

「借金問題にお悩みの方、過払金請求をお考えの方、一人で抱え込まずに、ぜひご相談ください」というキャッチコピーを掲げており、2011年の設立からこれまでに約5万件もの豊富な解決実績があります

オフィスは東京、横浜、大阪の3カ所にあり、全国の案件に対応しています。

どの債務整理の方法についても料金が分かりやすく提示されているため、安心して依頼できますね。

なお依頼者に無理がないように分割払いにも応じてくれますよ。

弁護士法人ライズ綜合法律事務所なら、ご自身にとってベストな債務整理の方法を提案してくれるでしょう。

おすすめ2 グリーン司法書士法人

| 相談料 | 初回無料 |

|---|---|

| 問い合わせ先 | フォームでの問い合わせは24h対応 |

| 費用 | 【任意整理】 着手金:0円 基本料金:1社につき2万1,780円〜 過払い金返還成功報酬:回収額の22%(裁判なし)、回収額の28%(裁判あり) 【民事再生(個人再生)】 着手金:0円 基本料金:33万円~(2社以降1社につき+22,000円) 住宅ローン特例計画案付:5万5,000円 【自己破産(同時廃止事件)】 着手金:0円 基本料金:26万4,000円(2社以降1社につき+20,900円) 管財事件加算:16万5,000円 【過払い金返還請求】 着手金:0円 基本料金:1社につき2万1,780円 返還成功報酬:回収額の22%(裁判なし)、回収額の28%(裁判あり) |

| 分割払い | 〇 |

| 対応時間 | 平日9:00〜20:00、土日祝10:00〜17:00※債務整理の相談受付は24hh |

| 対応エリア/拠点 | 全国/東京・大阪・名古屋 |

| 住所 | <東京事務所> 〒163-0512 東京都新宿区西新宿1丁目26番2号 新宿野村ビル12階 <大阪事務所淀屋橋オフィス> <大阪事務所難波オフィス> <名古屋事務所> |

| 備考 | <東京事務所> 東京司法書士会 常駐特定社員 司法書士 山田 愼一(簡裁訴訟代理認定番号 第512206号) <大阪事務所 淀屋橋オフィス> <大阪事務所 難波オフィス> <名古屋事務所> |

グリーン司法書士法人は大阪と東京、名古屋の3拠点にオフィスを持つ司法書士法人です。

行政書士法人も兼業しており、不動産や相続などの登記から債権回収、債務整理など幅広い法律案件に対応しています。

債務整理においてはこれまでに累計7,086件の実績があり、家計の聞き取りを行って借金問題の根本的な解決を図ってくれます。(2022年10月4日時点)

土日・夜間や即日での対応も可能なので、平日の営業時間内に相談が難しいという方でもすぐに対応してもらえます。

公式サイトから24時間、問い合わせできますよ。

オンライン相談ができるため、対面での接触を避けて手続きを進めたい方にもおすすめですよ。

相談料は無料であり、着手金もかからないので、初期費用を心配することなく依頼できるのも魅力です。

各種手続きの料金が明示されているほか、依頼者の予算に合わせてサポート内容を提案してくれる点も安心だといえるでしょう。

たとえば戸籍謄本をはじめとする必要書類を利用者自身が集めるなど、一部のサービスを減らして本当に必要な手続きのみを依頼し、料金を抑えることも可能※1です。

料金は分割払いできるため、今は手持ちに不安があるという方でも親身に対応してもらえますよ。

なお「借金返済ノウハウ」という司法書士業界で最大級のWebメディアを運営しているため、借金問題にお悩みの方はチェックしてみると良いでしょう。

信頼できる司法書士を探しているという方や、専門家にじっくり丁寧に相談に乗って欲しいという方はグリーン司法書士法人の無料相談を利用するのがおすすめです。

※2相談内容は司法書士法の範囲に限ります。1社140万円を超える額の債務整理の代理人にはなれません。

おすすめ3 司法書士法人赤瀬事務所

| 相談料 | 初回無料(遠方へ出張する場合には出張費用・交通費が発生) |

|---|---|

| 費用(税込) | 【任意整理】 着手金:22,500円(税込)~ 基本報酬:基本無料 減額報酬:減額分の11%~ 過払い金返還報酬:過払い金回収額の22% ※個人再生および自己破産の費用は要問い合わせ |

| 分割払い | 非公開 |

| 対応時間 | 平日9:00〜18:00(時間外対応可能・要予約)※債務整理の相談受付は24h |

| 対応エリア/拠点 | 全国/大阪 |

| 連絡先 | 06-6315-0204(代表)、06-6315-0205(FAX) |

| 本社所在地 | 〒530-0047 大阪府大阪市北区西天満2-6-8 堂島ビルヂング416号室 |

司法書士法人赤瀬事務所は2020年に設立された比較的新しい司法書士事務所であり、債務整理や相続などに関する案件の手続きを主としています。

代表の赤瀬丈晴司法書士は行政書士と土地家屋調査士の資格も有しており、過去に測量会社を設立した経歴を持つため、不動産関連の手続きにも強みがあります。

債務整理と同時に不動産関連の手続きについて相談することもできますよ。

また拠点があるのは大阪ですが、全国どこでも出張相談可能です。

関西圏の方はもちろん、お住まいの地域に依頼したい事務所がない方や近隣の事務所への相談は避けたいという方でも安心して利用できますよ。

ただし司法書士事務所であるため、依頼できる債務の金額は1社につき140万円以下に限定されます。

おすすめ4 弁護士法人サンク総合法律事務所

| 相談料 | 無料 |

|---|---|

| 費用(税込) | 【任意整理】 着手金:債権者1カ所につき5万5,000円〜 報酬:債権者1カ所につき1万1,000円〜 減額報酬:減額分の11% 過払い金報酬:回収額の22%(訴訟による場合は27.5%) 【過払い金返還請求(完済後)】 着手金:0円 報酬:債権者1件につき2万1,780円 過払い金報酬:回収額の22%(訴訟による場合は回収額の27.5%) ※個人再生および自己破産の費用は要問い合わせ |

| 分割払い | 可能 |

| 対応時間 | 平日9:30〜18:30(応相談)※債務整理の相談受付は24h |

| 対応エリア/拠点 | 全国/東京 |

| 連絡先 | 0120-281-739(相談窓口)、03-6629-7930(代表) |

| 本社所在地 | 〒104-0032 東京都中央区八丁堀4-2-2 UUR京橋イーストビル2階 |

弁護士法人サンク総合法律事務所は東京都中央区にある少数精鋭のアットホームな弁護士事務所です。

個人や企業のさまざまな法律問題に対応しており、借金の悩みにも親身なって取り組み解決に導いてくれますよ。

平日9:30〜18:30の営業時間だけでなく、相談者の都合や事情に合わせて夜間や休日にも対応しています。

相談は原則として対面ですが、状況により電話やメールでも可能です。

またオンライン面談も実施しており、自宅にいながら債務整理について気軽に相談できますよ。

柔軟に対応してくれるので、弁護士法人サンク総合法律事務所は忙しい方や緊急性の高い相談がある方にも利用しやすいといえるでしょう。

依頼者の状況をしっかり把握したうえで、方法を提案し料金を提示してくれる点も安心すね。

債務整理について無料相談ができるので、まずは気軽に相談してみましょう。

おすすめ5 司法書士法人みつ葉グループ

| 相談料 | 無料 |

|---|---|

| 費用(税込) | 【債務整理・過払金請求(返済中)】 着手金:債権者1カ所につき5万5,000円〜 報酬金:債権者1カ所につき1万1,000円〜 減額報酬:0円 過払い金報酬:回収額の22% 【過払い金返還請求(完済後)】 過払い金報酬:回収額の22% ※費用の詳細は要問い合わせ |

| 分割払い | 非公開 |

| 対応時間 | 9:00〜18:00(土日・祝日・年末年始を除く)※債務整理の相談受付は24h |

| 対応エリア/拠点 | 全国/東京・札幌・大阪・広島・福岡・沖縄 |

| 連絡先 | 0120-56-9911(相談窓口) |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5-12-11 NCOメトロ神谷町4階・5階(総合受付4階) |

司法書士法人みつ葉グループは司法書士業だけでなく行政書士法人や土地家屋調査士法人なども運営する大手の司法書士法人です。

司法書士業だけでなく弁護士、行政書士、土地家屋調査士、宅建士などと密に連携できる体制を築いており、組織力を活かして依頼者の悩みを多角的に解決してくれますよ。

東京、札幌、大阪、広島、福岡、沖縄にオフィスがあり、全国の案件に対応可能です。

また司法書士法人みつ葉グループではオンライン面談を実施しているので、ご自宅でも手軽に相談できます。

ただし司法書士法人に依頼できる債務の金額は1社につき140万円までとなっているため、140万円を超える債務に対応することはできません。

おすすめ6 弁護士法人ユア・エース

| 相談料 | 無料(回数制限なし) |

|---|---|

| 費用(税込) | 【任意整理】 着手金:債権者1カ所につき5万5,000円〜 和解報酬:1万1,000円〜 減額報酬:減額分の11% 過払い金報酬:回収額の22%(訴訟の場合は27.5%) 【個人再生】 着手金:22万円〜(住宅ローンありの場合は33万円〜) 報酬金:33万円〜 【自己破産】 着手金:22万円〜 報酬金:33万円〜 【過払い金返還請求(完済後)】 着手金:0円 過払い金報酬:回収額の22%(訴訟の場合は27.5%) |

| 分割払い | 可能 |

| 対応時間 | 平日9:00〜18:00(フリーダイヤルは土日・祝日・年末年始も24h受付)※債務整理の相談受付は24h |

| 対応エリア/拠点 | 全国/東京・福岡 |

| 連絡先 | 0120-951-408(相談窓口)、03-6899-2702(代表)、03-4496-6106(FAX) |

| 本社所在地 | 〒103-0012 東京都中央区日本橋堀留町2-3-14 堀留THビル10階 |

弁護士法人ユア・エースは2018年に設立された比較的新しい法律事務所であり、高い専門性を持つ弁護士が多数在籍しています。

債務整理を得意とし、17万件を超える問い合わせ相談実績があります。

また債務整理についてのコラムの運営や、テレビ・雑誌などのメディアでの活動も行っていますよ。

債務整理の相談は何度でも無料であり、初期費用0円で依頼することが可能です。

分割払いの相談もできるので、費用が心配だという方でも安心ですね。

オフィスは東京と福岡の2拠点にあり、全国の債務整理に対応しています。

家族や会社に知られたくない借金についても、相談者の事情に合わせて配慮してくれるでしょう。

おすすめ7 弁護士法人つちぐり法律事務所

| 相談料 | 無料(債務整理専用の相談窓口あり) |

|---|---|

| 費用(税込) | 【任意整理】 着手金:5万5,000円〜 報酬金:1万1,000円〜 減額報酬金:減額分の11% 【個人再生】 着手金:33万円〜 報酬金:22万円〜(住宅ローンありの場合は33万円〜) 【自己破産】 着手金:33万円〜 報酬金:22万円〜 【過払い金返還請求(完済後)】 着手金:0円 報酬金:2万2,000円 過払い金報酬:回収額の22%(訴訟の場合は27.5%) |

| 分割払い | 非公開 |

| 対応時間 | 平日9:00〜19:00※債務整理の相談受付は24h |

| 対応エリア/拠点 | 非公開/東京 |

| 連絡先 | 03-6635-1922(代表)、03-6274-8003(FAX) |

| 本社所在地 | 〒160-0004 東京都新宿区四谷4-7-5 白川ビル4階 |

東京都新宿区にある弁護士法人つちぐり法律事務所は、2018年に設立・2021年法人化された比較的新しい弁護士事務所であり、東京都新宿区に拠点を構えています。

東京メトロ丸ノ内線四谷三丁目駅から徒歩5分、新宿御苑前駅から徒歩7分という好アクセスなので、遠方から相談に訪れる方でも比較的利用しやすいといえるでしょう。

代表の福島晃弁護士は20年以上のキャリアを持つベテランであり、「市民のための弁護士」としてこれまで数多くの一般民事・刑事・行政事件を取り扱ってきました。

弁護士法人つちぐり法律事務所なら、依頼主一人ひとりの問題に真摯(しんし)に取り組んでくれますよ。

まずは気軽に相談してみましょう。

おすすめ8 弁護士法人イージス法律事務所

| 相談料 | 無料(債務整理の無料相談窓口あり) |

|---|---|

| 費用(税込) | 【任意整理】 着手金:5万5,000円〜 報酬金:1万1,000円〜 減額報酬:減額分の11% 【個人再生】 着手金:33万円〜 報酬:22万円(住宅ローンありの場合は33万円) 【自己破産】 着手金:33万円〜 報酬:22万円(同時廃止事件)、33万円(管財事件) 【過払い金返還請求】 着手金:4万4,000円 基本報酬:1社あたり2万2,000円 過払い金報酬:返還額の22%(訴訟の場合は27.5%) 減額報酬:回収額の11%(完済過払金の場合はなし) |

| 分割払い | 相談可能 |

| 対応時間 | 平日9:00〜19:00(土日・祝祭日を除く)※債務整理の相談受付は24h |

| 対応エリア/拠点 | 非公開/東京 |

| 連絡先 | 03-3289-1055(代表)、03-3289-1056(FAX) |

| 本社所在地 | 〒104-0061 東京都中央区銀座6-2-1 Daiwa 銀座ビル3階 |

弁護士法人イージス法律事務所は東京都中央区にある弁護士事務所です。

個人・法人問わずさまざまな法律問題に対応していますが、特に債務整理に力を入れており、借金問題解決のための専門情報サイトの運営も行っています。

債務整理に強い弁護士に依頼したい方におすすめですよ。

なお公式サイトには実費や出張費なども含む費用の詳細が細かく明示されており、相談する前におおよその料金を把握できるので安心して依頼できるでしょう。

おすすめ9 弁護士法人・響

| 相談料 | 無料 |

|---|---|

| 費用(税込) | 【任意整理】 着手金:55,000円〜 解決報酬:11,000円〜 減額報酬:減額分の11% 【個人再生】 着手金:33万円〜 報酬金:22万円〜(住宅ローンありの場合は33万円〜) 【自己破産】 着手金:33万円〜 報酬金:22万円〜 【過払い金返還請求(完済後)】 着手金:0円 解決報酬:2万2,000円 過払い金報酬:回収額の22%(訴訟の場合は27.5%) |

| 分割払い | 可能 |

| 対応時間 | 平日9:00〜18:00(祝日・年末年始を除く)※債務整理の相談受付は24h |

| 対応エリア/拠点 | 非公開/東京(3拠点)、大阪、福岡、沖縄 |

| 連絡先 | 0120-000-986(債務整理専用) |

| 本社所在地 | 〒169-0074 東京都新宿区北新宿2-21-1 新宿フロントタワー14階 |

弁護士法人・響は響グループが運営している弁護士事務所であり、組織力を活かしてさまざまな士業の専門家が連携し対応してくれるのが特徴です。

響グループには弁護士・税理士・社労士・行政書士・調査会社の独立した五つの法人があり、状況に応じてグループ内で連携して多角的に相談者の問題を解決しています。

複雑な事情がある場合や債務整理以外にも対処したい法律問題を抱えている場合など、困難な状況にいる方にとっても心強い味方となるでしょう。

なお弁護士法人・響では債務整理に力を入れており、借金返済に関するコラムも運営しています。

テレビや新聞をはじめとするメディアへの出演も積極的に行っているので安心して依頼できますね。

おすすめ10 ベリーベスト法律事務所

| 相談料 | 無料(債務整理専用の相談窓口あり) |

|---|---|

| 費用(税込) | 【任意整理】 手数料:0円〜 解決報酬金:債権者1カ所につき2万2,000円 減額報酬:減額分の11% 過払い金報酬:回収額の22%(裁判ありの場合は27.5%) 事務手数料:1案件につき4万4,000円 【個人再生】 基本報酬:49万5,000円(住宅ローンありの場合は60万5,000円) 成功報酬:0円 事務手数料:4万4,000円 【自己破産】 基本報酬(同時廃止事件):38万5,000円〜 基本報酬(管財事件):49万5,000円〜 成功報酬:0円 事務手数料:4万4,000円 |

| 分割払い | 可能 |

| 対応時間 | 平日9:30〜21:00/土日・祝9:30〜18:00※債務整理の相談受付は24h |

| 対応エリア/拠点 | 全国/国内61拠点、海外2拠点(2022年5月現在) |

| 連絡先 | 0120-666-694(相談窓口) |

| 本社所在地 | 〒106-0032 東京都港区六本木一丁目8番7号 MFPR六本木麻布台ビル11階 |

ベリーベスト法律事務所は340人以上の弁護士が在籍している比較的規模の大きい法律事務所です。

法律問題におけるさまざまな分野に豊富な実績があるのが強みであり、債務整理の実績はこれまでの相談件数が累計28万9,217件、破産・免責許可件数が累計3,610件、再生・認可決定件数の累計が776件と公表されています。

国内の主要都市に61拠点のオフィスが存在するため全国の案件に対応可能です。

ベリーベスト法律事務所では相談内容に合わせて担当弁護士を中心とした専門チームを構成して対応してくれます。

その分野に特化したスタッフが問題解決のために連携して迅速に対処してくれるなら安心ですよね。

債務整理の電話相談窓口は24時間・365日受け付けており、何度でも無料で利用できますよ。

まずは気軽に問い合わせてみましょう。

おすすめ11 司法書士法人みどり法務事務所

| 相談料 | 無料(回数制限なし) |

|---|---|

| 費用(税込) | 【任意整理】 要問い合わせ 【個人再生】 着手金:11万円 その他費用:要問い合わせ 【自己破産】 着手金:11万円 その他費用:要問い合わせ 【過払い金返還請求】 着手金:0円 その他報酬:要問い合わせ |

| 分割払い | 非公開 |

| 対応時間 | 9:00〜19:00(土日・祝日も対応)※債務整理の相談受付は24h |

| 対応エリア/拠点 | 全国/東京、札幌、愛知、高知、愛媛、岡山、広島、熊本 |

| 連絡先 | 0120-50-60-70(相談窓口)、03-5212-1821 (代表)、03-5212-1822(FAX) |

| 所在地 | 〒102-0074 東京都千代田区九段南2-2-3 九段プラザビル8F |

司法書士法人みどり法務事務所は個人の過払い金請求、債務整理を得意とする司法書士事務所です。

特に過払い金返還請求の実績が豊富であり、これまでに累計141億円以上の回収に成功しています。

過払い金返還請求について相談料・着手金・調査料は無料であり、返還額から報酬が差し引かれるため、今は手持ちがないという方でも安心して利用できますよ。

なおオフィスを国内8拠点(東京、札幌、愛知、高知、愛媛、岡山、広島、熊本)に構えており、全国の債務整理の相談に応じてくれます。

司法書士法人みどり法務事務所は過払い金が発生している可能性のある方、債務の金額が1社につき140万円までの方などにおすすめです。

まずは無料相談をしてみましょう。

5.債務整理の手続きの流れとかかる時間

実際に債務整理をする前に、具体的な手続きの内容を把握しておきたいですよね。

そこでこの章では任意整理・個人再生・自己破産・特定調停の四つについて、手続きの流れやかかる時間などをそれぞれ解説します。

| 債務整理の方法 | 内容 | 費用 | 資産 | 法的拘束力 | 対象となる債務 | 所要期間 | 手続き |

|---|---|---|---|---|---|---|---|

| 任意整理 | 利息を減らす、毎月の返済額を減らす | 3万円程度〜+減額報酬10%程度 | 手放す必要なし | なし | 自分で選べる | 3カ月程度 | 個人でも可能(弁護士・司法書士に依頼するケースが一般的) |

| 個人再生 | 債務を減らす | 30万〜80万円程度 | 所有し続けることも可能(弁済額による) | あり | 住宅ローンを除く | 4〜6カ月程度 | 裁判所を介す(弁護士・司法書士に依頼するケースが一般的) |

| 自己破産 | 債務をゼロにする | 25万〜50万円程度 | 最低限の財産を残し全て失う | あり | 全て | 数カ月〜1年程度 | 裁判所を介す(弁護士・司法書士に依頼するケースが一般的) |

| 特定調停 | 利息や月々の返済額を減らす | 1社につき1,000円程度 | 手放す必要なし | あり | 自分で選べる | 3〜4カ月程度 | 裁判所を介す |

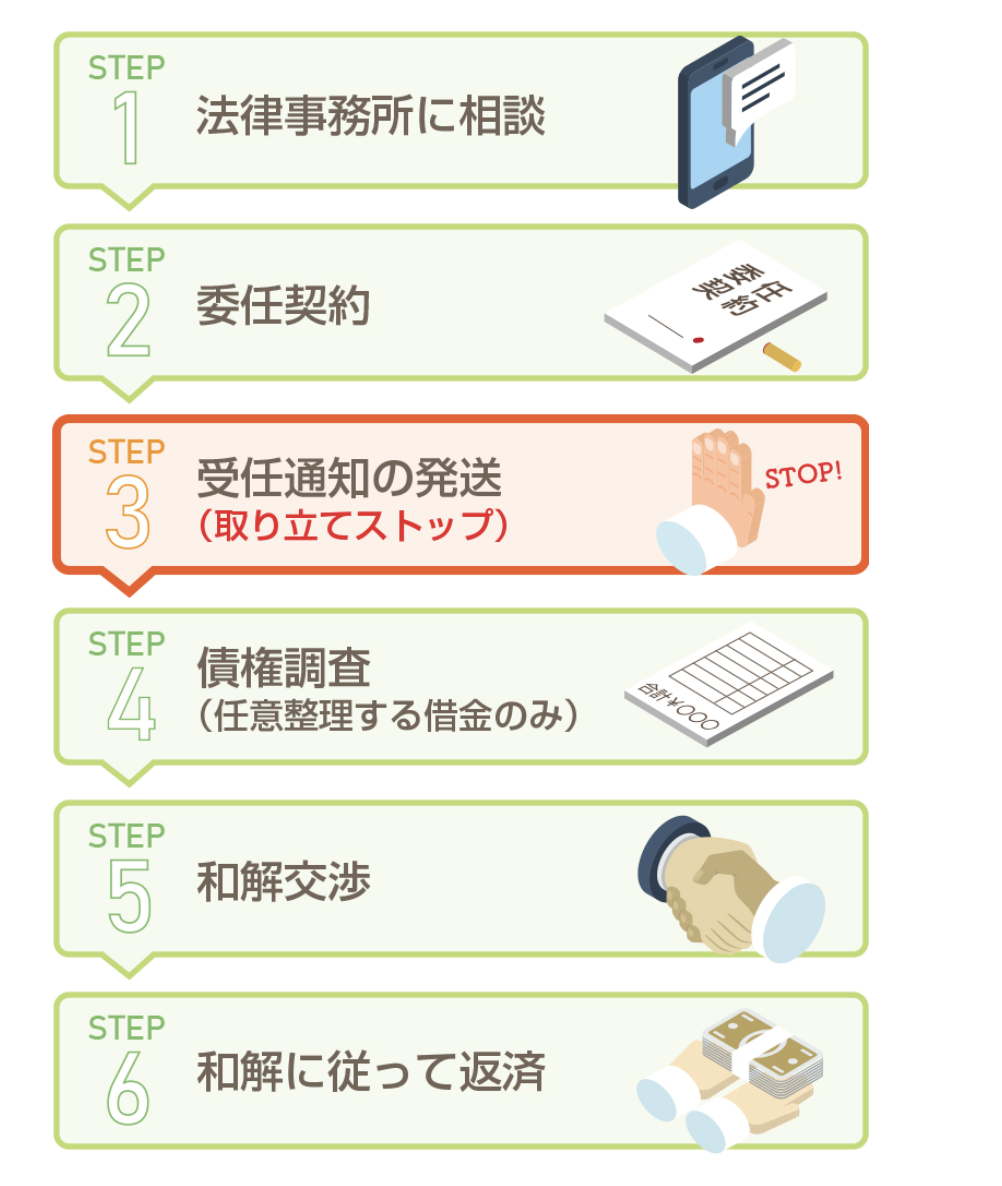

5-1.任意整理の手続きの流れ

任意整理は債権者と個別に交渉して借金の利息や月々の返済額を減らす手続きであり、以下の流れで行います。

まずは債務整理を得意とする弁護士事務所もしくは司法書士事務所を見つけ、任意整理が可能かどうかの相談をしましょう。

相談の際に以下のものを持参すると、より具体的な話し合いができますよ。

- ・本人確認書類

- ・印鑑

- ・債権者一覧(お金を借りている会社・業者名をまとめたもの)

- ・借り入れ時の契約書

- ・借り入れの明細

- ・クレジットカード など

依頼主と委任契約を交わすと、弁護士・司法書士は各債権者に受任通知を送ります。

受任通知を送ると債権者からの取り立てを停止させることができます。

また受任通知を送ると同時に、取引履歴の開示請求が行われるのが一般的です。

取引履歴が開示されると弁護士・司法書士が「引き直し計算」を行い、過払金が発生している場合には返還請求が行われます。

引き直し計算や過払金の返還請求などの結果が出たら、弁護士・司法書士が和解案を作成して債権者との交渉を開始します。

任意整理において和解交渉が成立するまでの期間は3カ月程度が一般的です。

和解交渉が成功したら債務者と債権者が和解契約を結び、和解交渉の際に提示した計画をもとに返済を開始します。

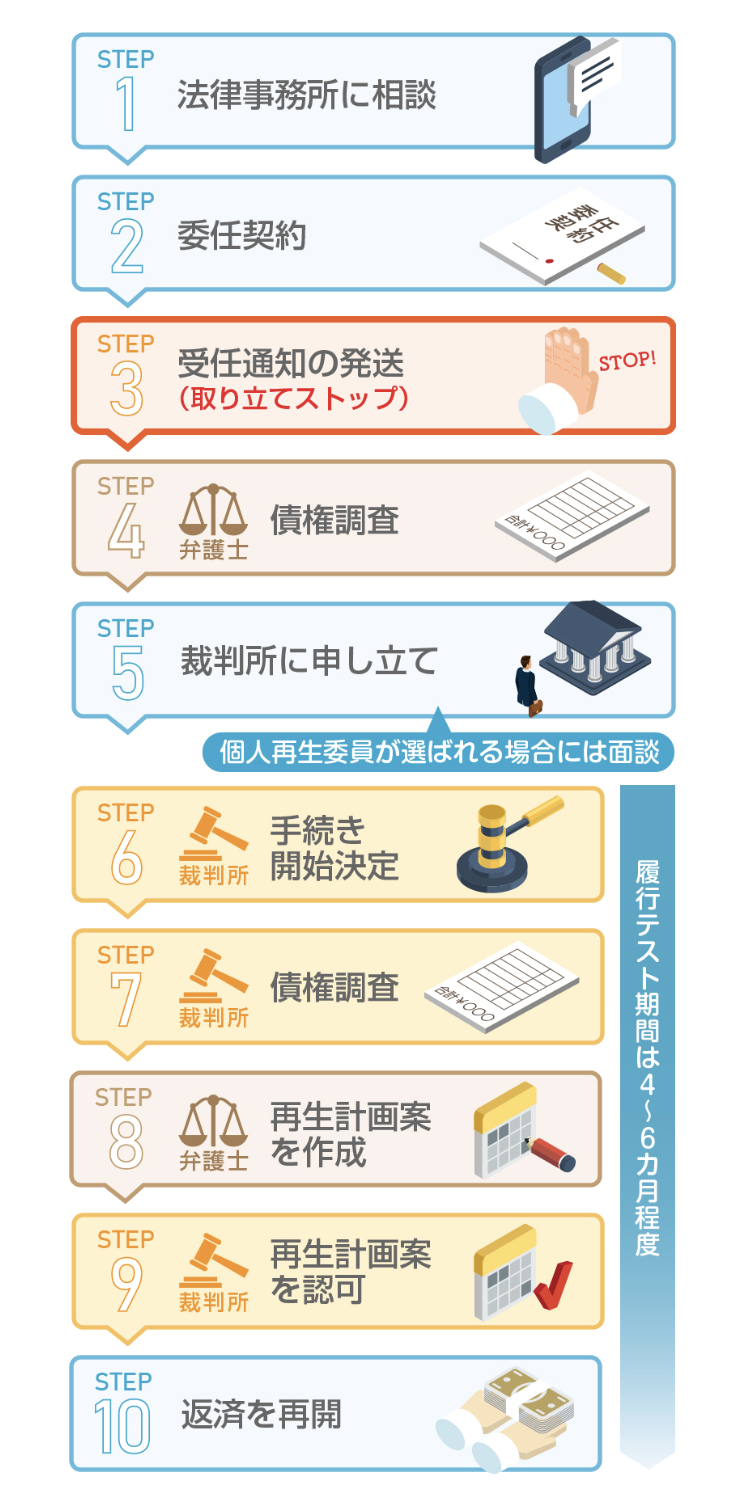

5-2.個人再生の手続きの流れ

個人再生とは裁判を介して債務を5分の1〜10分の1程度まで減らし、再生計画に基づいて借金の返済をする手続きをいいます。

個人再生の手続きは以下の手順で行われます。

まずは個人再生を請け負う弁護士事務所または司法書士事務所に相談し、委任契約を結びます。

個人再生の依頼を受けた弁護士・司法書士は債権者へ任意通知を発送し、依頼者の債権・収入・財産などの調査を行った後、個人再生申立書を作成して裁判所に提出します。

手続き開始決定が出ると1週間程度で裁判所に個人再生委員が選任され、債務者の返済能力などを確かめるための履行テストが行われます。

1回目の履行テストを終えた後、個人再生委員の意見書をもとに裁判所が債務調査を行います。

弁護士・司法書士が再生計画案を作成・裁判所に提出して認可されると、再生計画に基づいて返済を再開することになります。

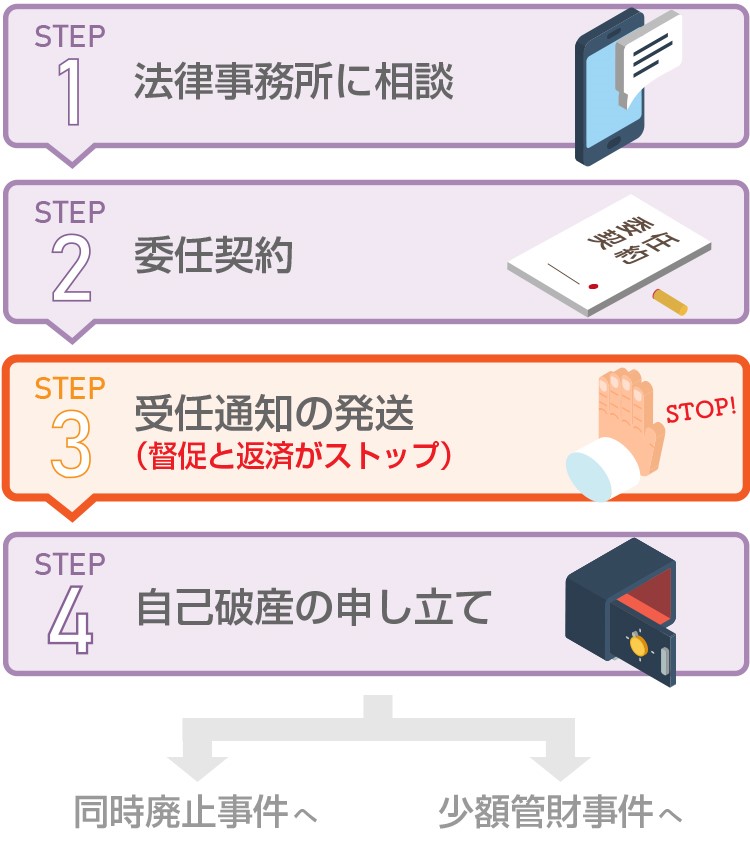

5-3.自己破産の手続きの流れ

自己破産は裁判所を介して税金などを除くすべての債務をゼロにする方法であり、債務者が持つ財産の額によって行われる手続きが異なります。

同時廃止事件もしくは少額管財事件となるのが一般的ですが、どの方法でも申し立てをするまでの流れは以下のようになっています。

自己破産を申し立てる際には、弁護士もしくは司法書士に手続きを依頼するのが一般的です。

自己破産の申し立てをすると裁判官との面接が行われ、債務者の現在の資産や借金の金額、自己破産に至った経緯などを説明することになります。

司法書士に依頼できるのは書類作成のみですが、弁護士ならば裁判官との面接や裁判に同席してくれたり、債務者の代わりに裁判所に出頭してもらったりすることができます。

なお同時廃止事件と少額管財事件のどちらになるのかは、申し立てを受理した裁判所が判断します。

(1)同時廃止事件の場合

申し立てをした後、同時廃止事件の手続きは以下のように進みます。

自己破産の申し立てが受理されると裁判官と本人または代理人弁護士で面談が行われ、問題がなければ破産開始手続きが決定されます。

務者に20万円を超える財産がなかったり、財産を換価しても配当できるほどの金額にならなかったりする場合には同時廃止事件として扱われるのが一般的です。

免責尋問が行われたあと免責許可決定となれば、法的効力をもって税金などを除くすべての借金の返済が免責されます。

処分する財産もなく手続きが迅速に進むため、同時廃止事件は約3〜4カ月程度で完了します。

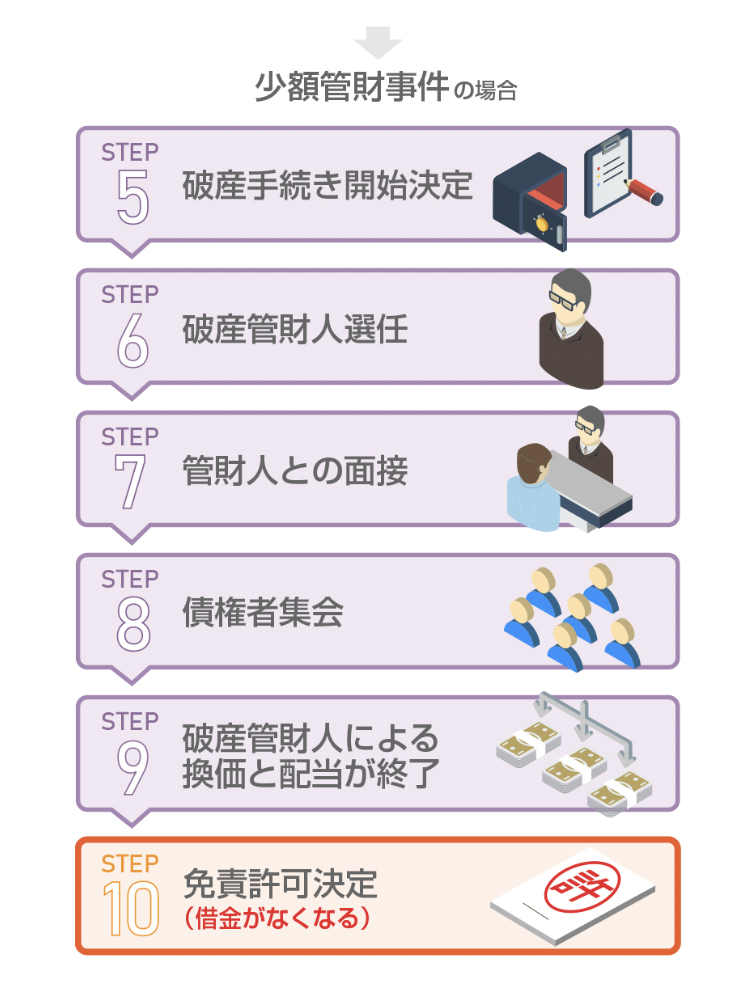

(2)少額管財事件の場合

申し立て後、少額管財事件の手続きは以下の流れで行われます。

一定以上の財産がある場合には少額管財事件となり、破産手続き開始決定が出たあと破産管財人が選出されて面談が行われます。

債権者集会が行われた後、破産管財人が資産の換価をして得た金銭を債権者へ配当して手続きは終結し、税金などを除くすべての債務に対する返済義務が免責となります。

少額管財事件の手続きは完了するまでに通常4〜6カ月程度かかります。

なお個人では多くありませんが、管財事件となるケースでは約6〜12カ月かかるのが一般的です。

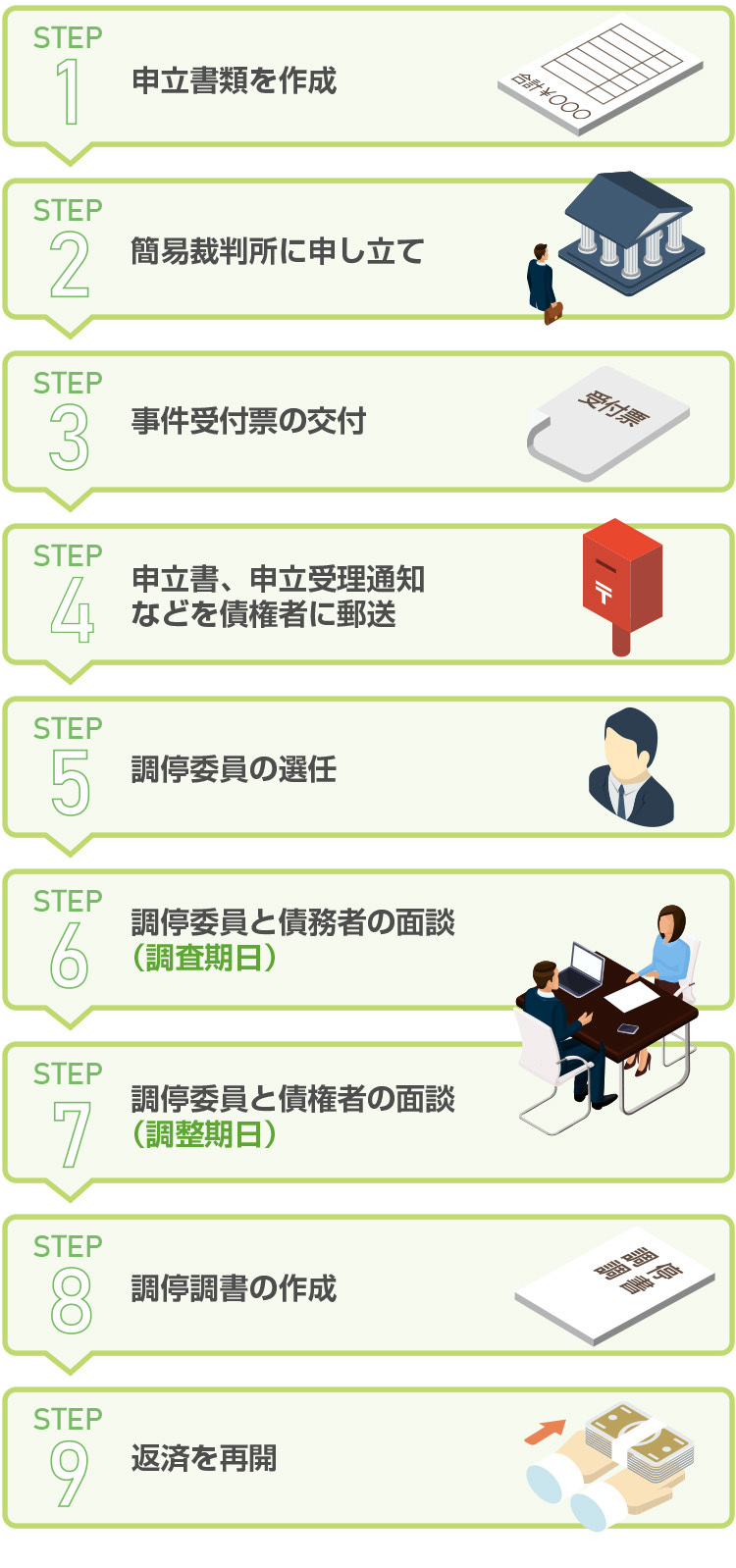

5-4.特定調停の手続きの流れ

特定調停とは借金の返済が滞りつつある人が生活を立て直せるよう、簡易裁判所を介して債権者と交渉し、利息や月々の支払額などの返済条件を軽減させる手続きです。

特定調停は以下の流れで行います。

他の債務整理とは異なり、特定調停では原則としてすべての手続を債務者本人が行います。

まずは以下の書類を作成して申し立ての準備をしましょう。

- 特定調停申立書

- 関係権利者一覧表

- 財産の状況を示す明細書 など

必要書類が作成できたら債権者の所在地を管轄する簡易裁判所に特定調停を申し立てます。

申し立てが受理されると裁判所から事件受付票が交付され、申立書及び申し立て受理通知が債権者に郵送されます。

簡易裁判所は調停委員を選任し、調査期日(申立人の事情聴取日)と調整期日(債権者との協議日)が設定されます。

担当の裁判官と調停委員は申し立てを行った本人に申立書の内容や債務の状況、支払原資や援助の有無などの事情聴取を行い、債務者の事情を踏まえたうえで返済計画案を作成します。

調査期日の約1カ月後は調整期日が設けられており、債権者が裁判所に出頭します。

調整期日には担当の裁判官および調停委員と各債権者が個別に協議して返済計画が調整されます。

債権者からの合意が得られたら調停調書が作成され、債務者は規定された内容に基づいて返済を再開します。

6.まとめ

債務整理は借金の返済に苦しんでいる方の負担を減らして生活を立て直すための手続きです。

主に任意整理・個人再生・自己破産・特定調停の4種類があり、それぞれ減らせる債務の金額や内容、期間、かかる費用などが異なります。

任意整理は利息を減額または免除したり、月々の返済額を減らしたりできるよう債務者に個別に交渉する方法です。

元金を減らせる手続きではないため、債務の額がそれほど多くない方におすすめです。

個人再生は借金の元金を5分の1〜10分の1程度に減額する手続きで、安定継続した収入があり減額後の債務を計画的に返済できる見込みのある方に向いています。

自己破産は税金などを除くすべての債務の返済を免責する手続きです。

ほとんどの財産を処分することになりますが、減らせる債務が大きいため、借金の金額が多い方や返済が難しい方に適しています。

特定調停は債務者本人が簡易裁判所に申し立て、各債権者に利息や月々の返済額を減らしてもらえるように交渉する方法です。

調停後に返済が滞るとすぐに財産が差し押さえられる、減らせる債務が少ないなどのデメリットもありますが、費用をかけずに少しでも負担を軽減したい方にはおすすめです。

どの方法が適しているかは状況により変わるため、まずは法律の専門家である弁護士または司法書士に相談してみましょう。

この記事でご紹介した債務整理を得意とする弁護士・司法書士事務所では無料相談を実施しており、借金の悩みについて親身に対応してくれますよ。

| 弁護士・司法書士事務所名 | 相談料 | 特徴 |

|---|---|---|

| 弁護士法人ライズ綜合法律事務所 | 無料 | 約5万件の債務整理の解決実績あり!経験豊富な弁護士が親身に対応 | グリーン司法書士法人 | 無料 | 即日・土日・夜間の対応も可能!すぐに相談したい方におすすめ |

| 司法書士法人みどり法務事務所 | 無料 | 過払い金の回収額は累計90億円以上!140万円までの債務整理におすすめ |