「株式投資をするとどれくらい税金がかかるんだろう……」

「やっぱり確定申告は必要なのかな……」

株式投資を始めたり、株に興味を持ったりしている方で税金について疑問に思っている方は多いのではないでしょうか。

この記事では「株にはどれくらい税金がかかるのか」「確定申告は必要なのか」といった株と税金に関する知識を税理士が徹底解説します!

- ・松井証券:1日の約定金額が50万円以下なら手数料が無料でお得!

- ・SBI証券:初級者~上級者も愛用!手数料格安で国内株式個人取引シェアNo.1

- ・楽天証券:楽天ポイントが貯まる・使える!手数料もお得で楽天ユーザーにはぴったり

- ・SBIネオトレード証券(旧:ライブスター証券):取引額にかかわらず最安値基準の手数料!今なら新規口座開設で2か月手数料0円

- ・DMM株

:10万円以下の取引手数料が業界最低基準!少額取引から始めたいならおすすめ

:10万円以下の取引手数料が業界最低基準!少額取引から始めたいならおすすめ

福留 正明

1.株式投資でもうかると税金がかかる!

株式投資で金銭的な利益を得ると税金がかかります。

具体的にどのような利益に対して何%の税金がかかってしまうのか確認していきましょう。

1−1.税金がかかるのは「売買益」と「配当金」

株式投資で得られる利益として主に考えられるのは、売買益、配当金、株主優待の3つです。

このうち、金銭的な利益に当たる売買益と配当金が課税対象となります。

株主優待の実例としては、自社製品の詰め合わせや店舗で使えるサービス券などが挙げられます。

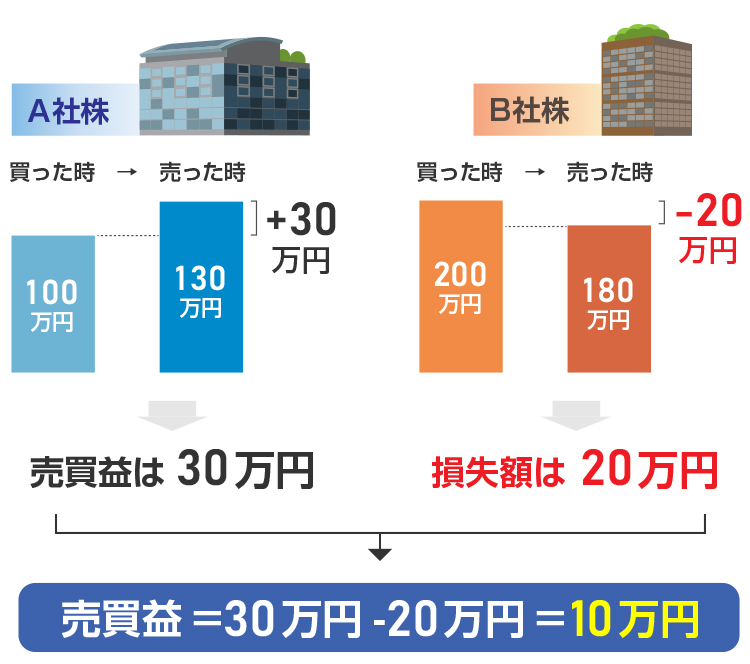

売買益とは、株を買ったときよりも高い値段で売却した際にもうかったお金のことです。

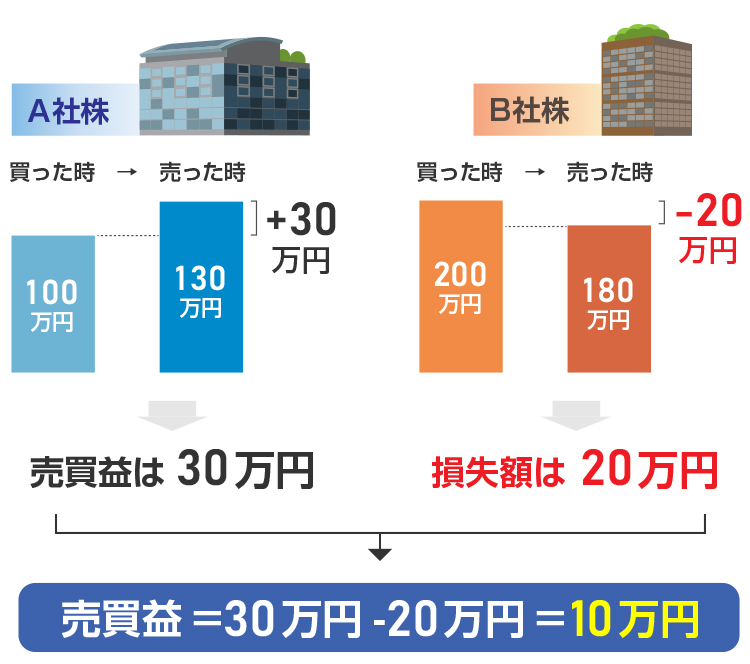

複数の企業に投資している場合、合算された売買益に対して課税されます。

また、株を売ったときよりも安い値段で売却し「損失額」が発生した場合は、その分は差し引かれ課税額が減ることになります。

※空売りの場合は別

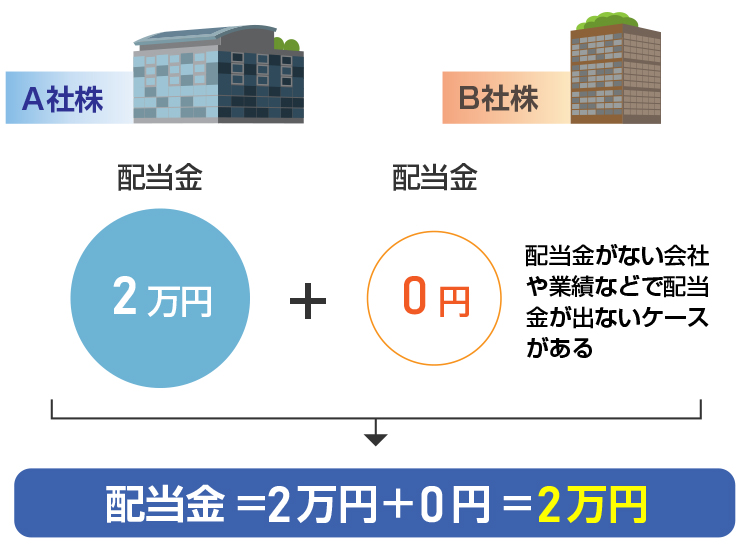

さらに、株式を保有しているときに企業から受け取る配当金も課税対象です。

株主は、企業の株を買うことでその企業のオーナーの一員になります。

企業は株主からの出資によって事業を展開し、そこから得た収益を「配当金」として株主に還元する仕組みになっています。

配当金も同様に、複数社の株を購入している場合には足し合わせて課税額が算出されます。

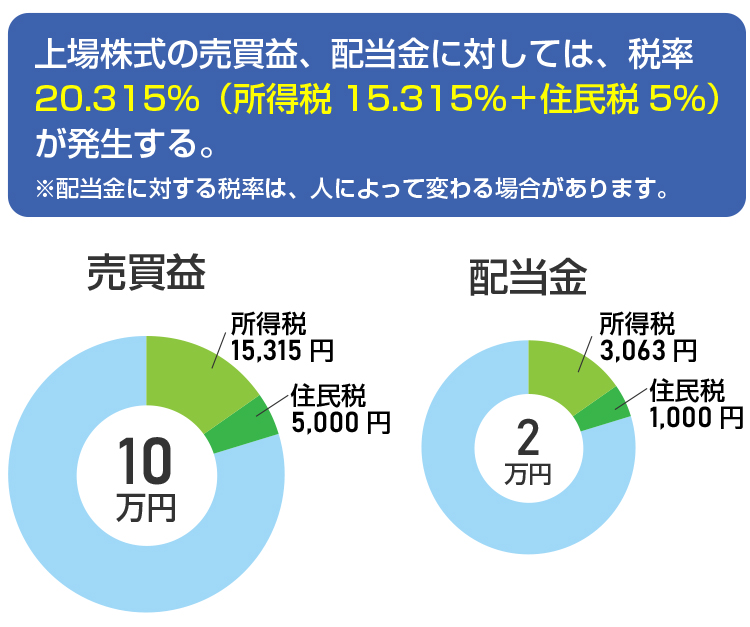

これらの利益には通常20.315%の税金がかかります。

内訳は所得税(および復興特別所得税)15.315%、住民税5%です。

【売買益と配当金にかかる税金】

1−2.節税したいなら「NISA口座」の利用がおすすめ

「大金を投資するわけじゃないけど、せっかく得られた利益なら少しでも節税したい……」

という方は、「NISA口座」の利用も検討してみましょう。

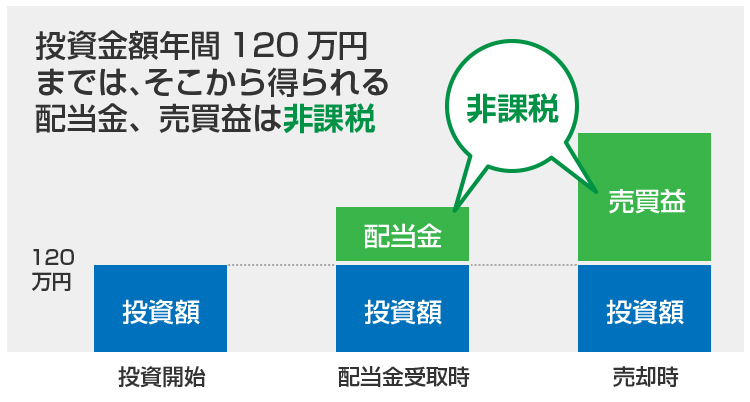

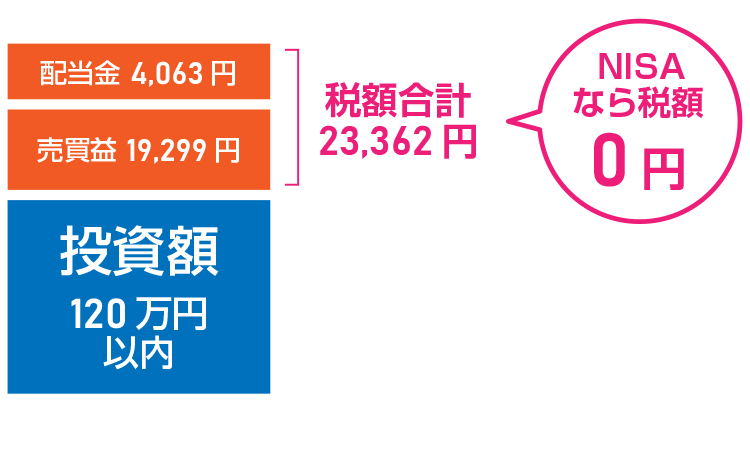

「少額投資非課税制度」、通称「NISA」に対応している口座を利用すれば、年間投資額120万円までの範囲で得られた売買益・配当金が非課税となります。

【NISAとは?】

また、年間120万円を超える株式投資を行う場合には別の証券口座が必要となります。

1-2-1.NISAを使わないといくら損する?計算シミュレーション

年間の投資額が120万円以内であれば、 NISA口座を利用した場合の税金は0円です。

それでは、通常の証券口座を利用した場合にはどれくらいの税金を支払うことになるのでしょうか。

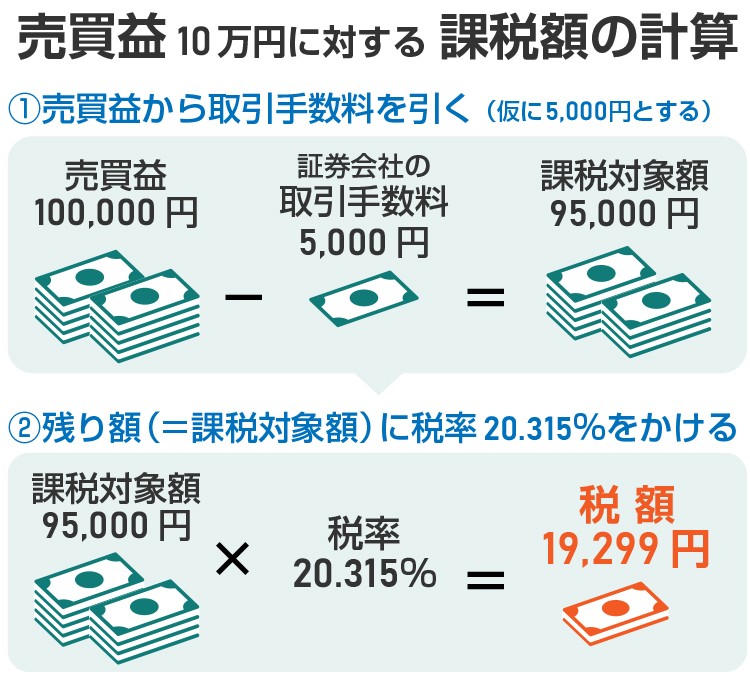

年間120万円の投資額で10万円の売買益と2万円の配当金を得た場合の計算をしてみましょう。

-

(売買益100,000−取引手数料5,000)×税率20.315%=19,299円

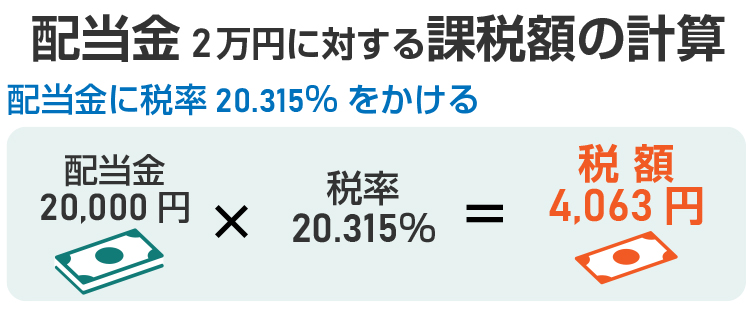

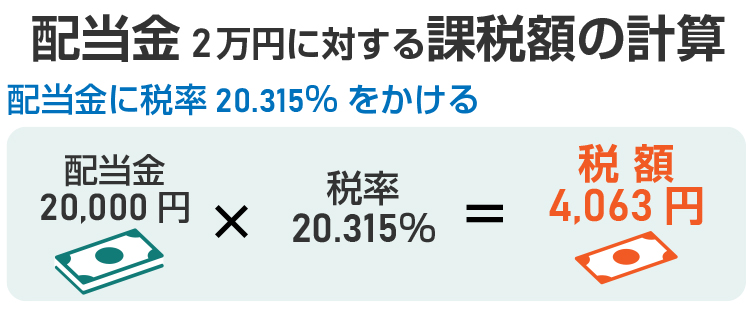

さらに、2万円の配当金に売買益と同様、計20.315%の税金が発生したとします。

その場合、配当金に課される税額は以下のとおりです。

配当金20,000×税率20.315%=4,063円

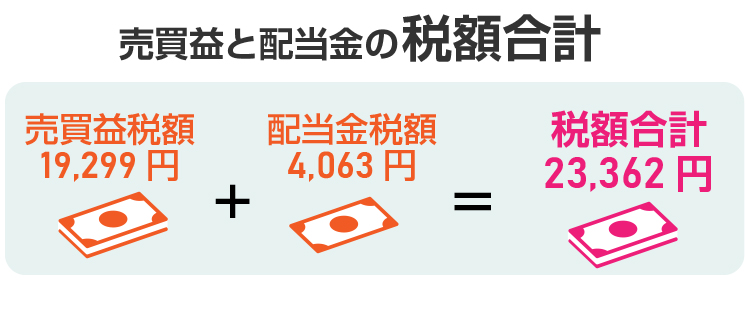

したがって、売買益と配当金にかかる税額の合計は

19,299+4,063=23,362円となります。

つまり、上記のケースだと、NISA口座を利用していれば23,362円も節税できるのです。

ただし、NISA口座は年間120万円しか投資が行えないこと、口座開設から最長5年間しか非課税にならないことには注意しておきましょう。

2.口座の選び方で確定申告の有無が変わる!

株で利益を得た場合には、基本的に確定申告をして納税することが必要です。

ただし、取引に利用する証券口座の種類によっては、確定申告から納税までの作業が丸ごと不要になります。

ここからは、株式投資で使える証券口座の種類と確定申告の関係についてご説明します。

2-1.株で使える口座には大きく3種類ある

そもそも、株式投資に使う証券口座には「一般口座」「源泉徴収ありの特定口座」「源泉徴収なしの特定口座」の3種類があります。

- ・一般口座……自分自身で1年間の株の損益計算をして確定申告しなければならない口座。

- ・源泉徴収なしの特定口座……証券会社が年間取引報告書を作成してくれる。確定申告は自分でする必要がある。

- ・源泉徴収ありの特定口座……証券会社が年間取引報告書を作成してくれる上に、税金を源泉徴収して納めてくれる口座。確定申告は原則不要。

2-2.確定申告が不要な特定口座(源泉徴収あり)がおすすめ!

株などの投資で利益を得た場合は、原則として確定申告が必要となります。

しかし、源泉徴収ありの特定口座を利用すれば確定申告の必要はありません。

源泉徴収ありの特定口座を利用すると、売買益や配当金の入金の際、証券会社が所得税と住民税の源泉徴収を行います。

投資家の代わりに証券会社が納税を行ってくれるため、確定申告をする必要がないのです。

損失額が発生し年間を通じて課税額が減っていた場合、必要以上に徴収されていた所得税・住民税は翌年口座に還付されます。

確定申告の手間を省きたい方は必ず源泉徴収ありの特定口座を利用するようにしましょう。

特に、主婦(主夫)や学生など被扶養者の方は、源泉徴収ありの特定口座を選ぶことを強くおすすめします。

被扶養者の方は、合計所得金額が38万円を超えると扶養から外れてしまうのですが、源泉徴収ありの特定口座を利用すれば株でいくら利益を出しても扶養から外れることはありません。

しかし、源泉徴収された利益は合計所得金額の計算から除外されます。

扶養から外れて想定外の税金を支払うことにならないために、源泉徴収ありの特定口座を選んでおきたいですね。

2-3.確定申告をするべき人・しなくていい人まとめ

確定申告の手続きは、一般口座・源泉徴収なしの特定口座の場合は原則必要で、源泉徴収ありの特定口座の場合は原則不要です。

ただし、確定申告などの税手続きは非常に複雑な仕組みとなっており、一部例外となるパターンもあります。

原則と例外をまとめた以下の表をご覧ください。

| 口座の種類 | 確定申告の必要性 | 例外 |

|---|---|---|

| 一般口座・特定口座(源泉徴収なし) | 必要 | 例外1.給与所得者で年収2000万円以下、かつ株の利益が20万円以下であれば不要 |

| 特定口座 (源泉徴収あり) |

不要 | 例外2.複数の証券会社で源泉徴収ありの特定口座を開設している場合や、取引で損失額が出た場合は確定申告がおすすめ |

確定申告の有無は原則口座の選び方によって変わるものですが、例外も存在しています。

ここからはそれぞれの例外について詳しくご説明します。

例外1.一般口座・源泉徴収なしの特定口座でも確定申告をしなくていいケース

給与所得者で年収が2000万円以下、かつ株の利益が20万円以下だった場合、一般口座や源泉徴収なしの特定口座でも確定申告をする必要はありません。

したがって、納税も免除されます。

株式投資で20万円を超える利益が出なかった年は、確定申告をしなくても大丈夫です。

例外2.源泉徴収ありの特定口座でも確定申告をした方がいいケース

源泉徴収ありの特定口座を利用している人は原則確定申告が不要です。

しかし、複数の証券会社で源泉徴収ありの特定口座を開設している場合や、取引で損失が出た場合、損益通算や損失繰越のために確定申告をした方が節税できる可能性があります。

課税額が減ることによって、納税する金額も減らすことができますね。

確定申告時に所定の書類を添付し、継続的に確定申告を行うという条件があります。

例外3.源泉徴収ありの特定口座で住民税の申告が必要なケース

源泉徴収ありの特定口座で株の利益が20万円以下だった人のうち、給与所得者で

年収が2000万以下の方はお住まいの自治体に対して住民税の申告が必要になります。

確定申告は税務署に対して行う作業ですが、住民税の申告は居住自治体(市役所など)に対して行う作業のため、別々の手続きとなっています。

例えば東京都港区では、住民税の申告方法について、このような説明を掲載しています。

自治体によっては、住民税の申告は郵送で簡単にできるところもあります。

詳しくはお住まいの自治体のホームページを確認してみてください。

確定申告をすれば一律で住民税も確定されますが、確定申告をしない場合は別途住民税の申告が必要となります。

3.売買益にかかる税金はどれくらい?

売買益にかけられる税率は、一律で税率20.315%となっています。

株などで得られた売買益に税金がかけられることを、正式には譲渡益課税(キャピタルゲイン税)などと呼びます。

3-1.年間の最終売買益にまとめて課税される

売買益に課せられる税金は、年間の最終売買益にまとめて課税されます。

複数の株を取引していた場合、利益と損失を合算した最終的な金額が課税対象となります。

上記のケースではA社株では30万円の売買益が出ていますが、B社株で20万円の損失額が出ています。

つまり、最終的な課税対象額は10万円で、納税額は税率20.315%をかけた20,315円となります。

利益が出た場合には源泉徴収され、損失が出た場合には源泉徴収し過ぎた額を還付される仕組みです。

簡単にいうと、結果的に年間の最終的な売買益に対する納税額と合致するように証券会社が都度計算を行ってくれるという仕組みです。

3-2.売買益・配当金にかかる税金は実は高くない!

「株で得た利益の20.315%も税金を支払わないといけないのか、高いなあ……」

と思われた方も多いのではないでしょうか。

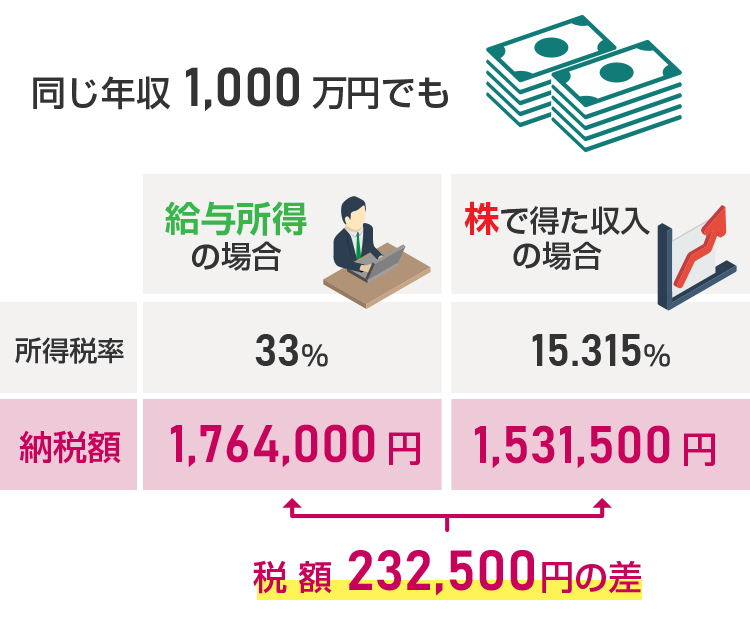

しかし、通常支払っている所得税・住民税と比較すると株で得られた利益にかかる税金は決して高くないことが分かります。

株で得た利益に課せられる税率は所得税15.315%と住民税5%を合わせて原則20.315%ですが、実は通常の所得にかかる税金と比べると決して高い数値ではありません。

例えば、国税庁のページを参考に所得税の税率を見てみましょう。

| 所得額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え330万円以下 | 10% | 97,500円 |

| 330万円を超え695万円以下 | 20% | 427,500円 |

| 695万円を超え900万円以下 | 23% | 636,000円 |

| 900万円を超え1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

課税所得額に税率を掛け、控除額を差し引いた金額が所得税の納税額となります。

例えば、年収が1,000万円の給与所得者の給与所得に課税される所得税は、以下のとおりです。

- 1,000万円(株でもうけたお金)×15.315%=1,531,500円(納税額)

一方、株でいくらもうけても、かかる所得税は15.315%です。

株で1,000万円を稼いだ場合は、

- 1,000万円(給与所得)×33%(所得税率)−1,536,000円(控除額)=1,764,000円(納税額)

同じ1,000万円を稼いでも、所得税だけで232,500円の差が生じていることが分かりますね。

一般的に給与所得にかかる住民税は10%前後です。株でもうけたお金にかかる5%より、倍近い住民税が課されます。

4.配当金にかかる税金はどれくらい?

配当金と売買益にかかる税率は、人によって異なる場合があります。

4-1.基本的には税率20.315%で売買益と同じ

配当金に課される税金の税率は、基本的には売買益と同じ20.315%です。

配当金は支払われる時点で源泉徴収が行われており、この20.315%の税金は証券会社によって投資家の代わりに納税がなされています。

売買益を得ておらず、株式を所有し続けて配当金だけを得ていた場合には確定申告の必要もありません。

4-2.確定申告の際「総合課税」方式を選ぶと税率が変わる

売買益が出たなどの理由から確定申告を行う場合には、課税方式によって配当金に課される税率が変動します。

確定申告を行う場合には、課税方式を総合課税方式か申告分離課税方式から選ぶことになります。

一方、「申告分離課税」は他の所得を合算せず、個別に課税額を計算する方法です。この場合は株式投資で得た利益に対して個別に税金が課されることになります。

源泉徴収ありの特定口座を利用していたり、配当金だけを得たりしていた場合にはこの申告分離課税制度によって源泉徴収が行われています。

しかし、確定申告を行う際に総合課税方式を選ぶことで、配当控除という税額控除の仕組みを利用して税率を下げられる場合があります。

具体的には、会社などからもらっている給与所得や株式投資などから得た利益などを足し合わせた所得が695万円以下の場合は、確定申告を行う際に総合課税方式を選ぶようにしましょう。

総合課税方式を選んだ場合には、全ての所得を足し合わせた金額に対して累進課税制度が適用されますが、その際、配当控除という税額控除システムを利用することができます。

所得が695万円以下の方は、総合課税方式で配当控除を利用した方が税率が低いためです。

ただし、総合課税方式を利用した場合、損益通算を行うことはできません。

総合課税方式を選んで課税所得額が高額になった場合には配当控除で下がった分の税率を差し引いても、申告分離課税方式を利用していた場合より税率が高くなってしまいます。

5.株と税金に関するよくある疑問

「売買益と配当金に税金がかかるのは分かったけど、制度が複雑で難しいなあ……」

とお思いの方もいらっしゃるでしょう。

5-1.会社に株式投資をしていることがバレない?

「会社に株取引をしていることがバレてしまうのでは……?」

と不安を感じる方もいらっしゃるのではないでしょうか。

株式投資にかかわらず給与所得以外で利益を上げると所得から計算される住民税が増額するため、そこから会社に知られてしまうケースもないわけではありません。

しかし、結論からいうと、以下の方法ならば会社に知られることはありません。

- ・源泉徴収ありの特定口座を利用する

- ・一般口座、特定口座(源泉徴収なし)で利益が20万円を超えて確定申告を行う際は「普通徴収」を選ぶ

- ・一般口座、特定口座(源泉徴収なし)で利益が20万円以下で住民税申告を行う際は「普通徴収」を選ぶ

最も簡単な方法は、源泉徴収ありの特定口座を利用することです。

証券会社が代わりに納税を行ってくれるので、利益がいくらであろうと会社に通知が行くことはありません。

一般口座や源泉徴収なしの特定口座を利用する際には注意が必要です。

一般口座や源泉徴収なしの特定口座を利用する場合、利益が20万円を超えた際には確定申告、20万円以下の場合には住民税申告が必要となります。

その際、住民税を「特別徴収」か「普通徴収」から選ぶことになるのですが、会社に株取引を知られたくない場合は必ず普通徴収を選ぶようにしましょう。

普通徴収……一般的には自営業者などが利用する、自分で住民税を納める方法のこと。

特別徴収の場合、毎年5、6月頃に納税者の居住自治体が前年の所得を元に計算した住民税をその納税者の勤務先に通知します。

通知された額が給与所得に課税される住民税より多いと、その差額で株式投資などをしていることが知られてしまう可能性があります。

株式投資が勤務先に知られたくないという場合は、源泉徴収ありの特定口座を利用するか、一般口座か源泉徴収なしの特定口座を利用する場合には自分で納税するようにしましょう。

5-2.米国株など海外株に投資した場合の税金はどうなる?

アメリカ株などをはじめ海外の銘柄を取引した場合の税金について、気になっている方も多いでしょう。

日本国内に在住して海外株に投資した場合、海外株に課せられる税率は、売買益・配当金ともに原則として国内株と同様です。

ただし配当金に関しては、現地での源泉徴収を受けた後、さらに国内でも20.315%の税率が適用されます。

また、円に換算する際に為替差損益が出てしまう可能性もあります。

5-3.株とFXは損益通算できる?

株と並行して、FXに投資している方もいらっしゃるでしょう。

実は、株とFXは損益通算をすることができません。

どういうことかいうと、株で上げた利益とFXで出た損失を合算して、株の利益=課税対象額を減らすことはできないということです。

株で出た利益や損失と、FXで出た利益や損失は別々に計算されます。

6.まとめ

「株と税金の仕組みって難しそう……」

というイメージをお持ちの方も多かったのではないでしょうか?

しかし、源泉徴収ありの特定口座で株取引を行えば原則確定申告は不要となります。

しかも、株で得られた利益にかかる税率は、給与所得などにかかる累進課税の所得税率に比べても決して高い数字ではありません。

これから株を始めたいという方は、こちらの記事で株を始める手順をやさしく解説しています。

- ・松井証券:1日の約定金額が50万円以下なら手数料が無料でお得!

- ・SBI証券:初級者~上級者も愛用!手数料格安で国内株式個人取引シェアNo.1

- ・楽天証券:楽天ポイントが貯まる・使える!手数料もお得で楽天ユーザーにはぴったり

- ・SBIネオトレード証券(旧:ライブスター証券):取引額にかかわらず最安値基準の手数料!今なら新規口座開設で2か月手数料0円

- ・DMM株

:10万円以下の取引手数料が業界最低基準!少額取引から始めたいならおすすめ

:10万円以下の取引手数料が業界最低基準!少額取引から始めたいならおすすめ