このように青色申告をするために会計ソフトをお探しの方もいらっしゃるでしょう。

青色申告は、最大65万円の控除を受けられるという税制上のメリットがある確定申告の方法です。

しかし青色申告は白色申告よりも日々の帳簿付けや書類の作成が複雑で、専門知識が必要といった特徴があります。

そのため初めて青色申告をする方や簡単に済ませたい方には、会計ソフトの利用がおすすめですよ。

会計ソフトを利用すれば、専門的な知識がなくても手間をかけずに青色申告ができます。

この記事では、青色申告におすすめの会計ソフト3選をご紹介します。

併せて青色申告者の方が会計ソフトを選ぶ際に確認すべきポイントも解説しますよ。

【青色申告におすすめの会計ソフトおすすめ3選】

福留 正明

1.青色申告には会計ソフトの導入がおすすめ!メリットを解説

会計ソフトが便利だということを知っていても、具体的なメリットは分からないという方もいらっしゃるでしょう。

そこでまずは、青色申告を行う際に会計ソフトを導入するメリットをご紹介します。

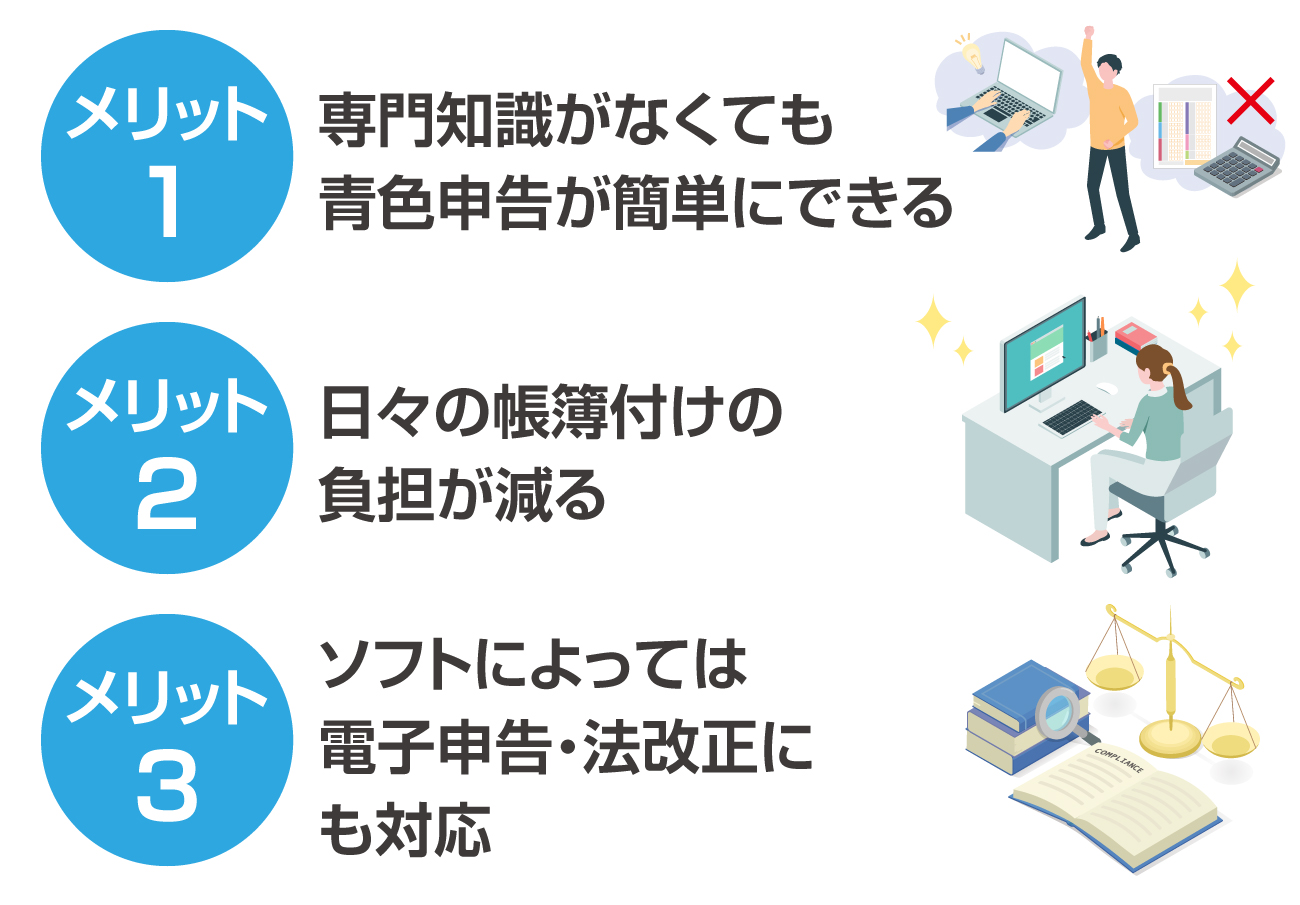

主に以下の三つのメリットがあります。

【青色申告に会計ソフトを利用するメリット】

メリット1 専門知識がなくても青色申告が簡単にできる

会計ソフトを使うことで、青色申告に関する知識のない方でも簡単に手続きできる点は大きなメリットだといえるでしょう。

白色申告とは違い、青色申告では55万円(一定の要件を満たせば65万円)の税金の控除を受けることができます。

ただし55万円(一定の条件を満たせば65万円)の控除を受けるためには、「複式簿記」という少し複雑な記帳方法で帳簿の作成を行う必要があります。

複式簿記は専門知識が必要なため、初めての方にとっては難しい記帳方法だといえるでしょう。

また青色申告では確定申告書に加え、年間の収入や経費などについてまとめた青色申告決算書を提出しなければならず、ある程度の知識が必要とされます。

しかし会計ソフトを使えば取引内容の入力、仕訳、書類の作成などが自動でできるため、初心者でも容易に青色申告ができますよ。

メリット2 日々の帳簿付けの負担が減る

会計ソフトを使用すれば、日々の記帳作業を効率化できます。

手作業で行う場合は取引を一つ一つ確認し、仕訳を行わなければなりませんよね。

また入力間違いや漏れなどの人為的ミスが発生し、修正に時間・手間がかかることもあるかもしれません。

しかし会計ソフトを使えば、クレジットカードの明細、銀行口座の入出金明細、レシート、領収書などの取引内容を自動で取り込むことが可能です。

また取り込んだデータを自動で仕訳してくれるソフトもありますよ。

会計ソフトのなかにはスマートフォンアプリからレシートを撮影するだけでデータを自動で取り込み仕訳してくれるといった忙しい方にぴったりの製品もあります。

メリット3 ソフトによっては電子申告・法改正にも対応

確定申告書を提出するには「税務署に直接提出をする」「税務署または業務センターに郵送する」「e-Tax(国税電子申告・納税システム)で提出をする」という三つの方法があります。

このうちe-Taxは、インターネットを通じて必要書類の提出や申告、納税などができる便利な方法です。

また青色申告で65万円の特別控除を受けるには、e-Taxで書類を提出しなければなりません。

その点多くの会計ソフトがe-Taxに対応しているので、65万円の特別控除を受けたい方や、簡単に確定申告を済ませたい方も安心ですよ。

また法改正があると、新たな制度に対応したり専門知識を習得したりする必要があり、適切な会計処理を行うのは難しい作業だといえるでしょう。

しかし会計ソフトでは法改正に伴うアップデートや情報提供などを行っているので、法改正があった際にも即時に対応できます。

2.【青色申告者向け】会計ソフトを選ぶ際に確認すべきポイント

青色申告向けの会計ソフトにも多くの製品があるので、どれを選べば良いのか分からないという方もいらっしゃるでしょう。

ソフト選びに困っている青色申告者の方は、以下のポイントを参考にしてくださいね。

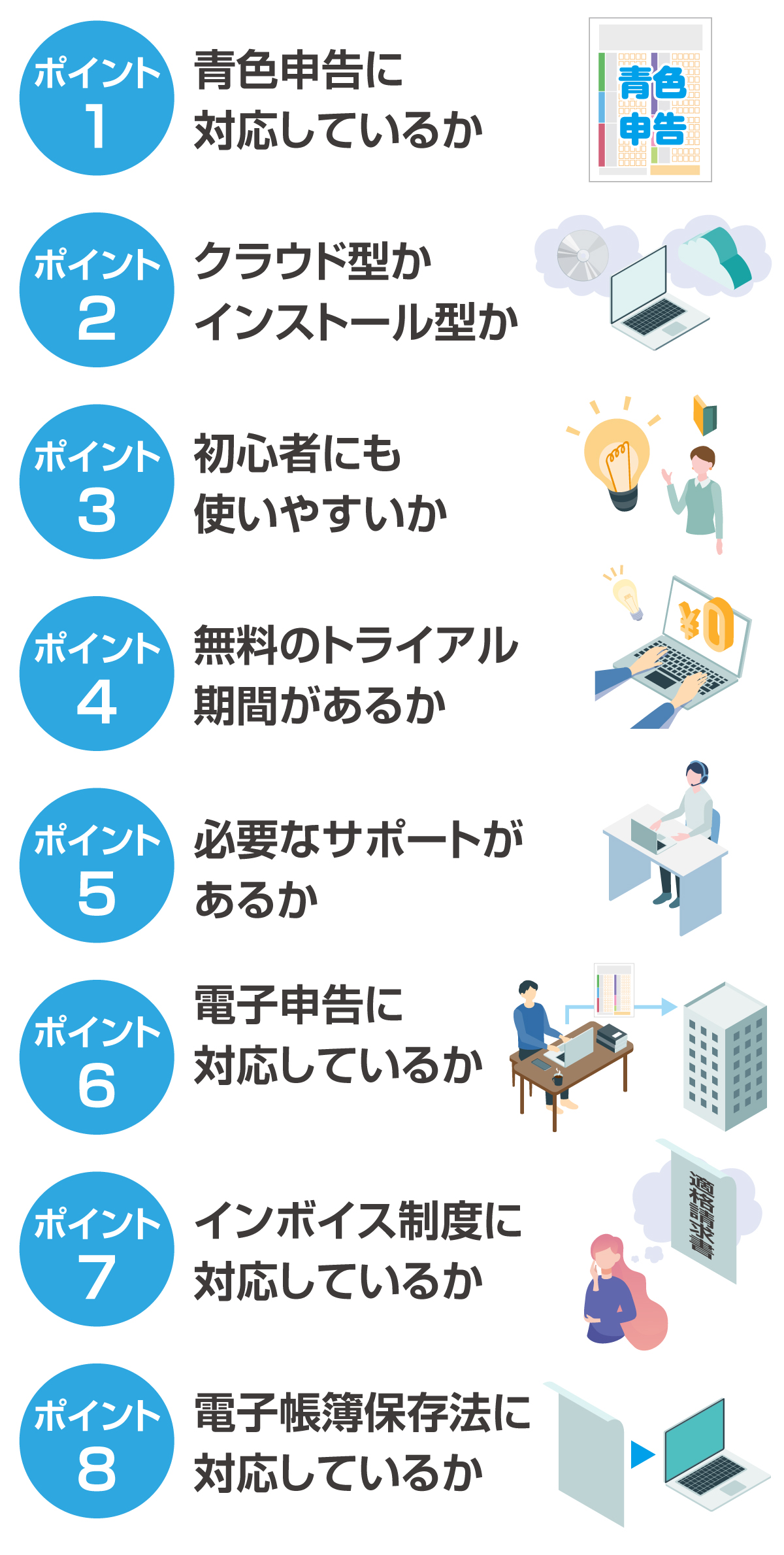

【青色申告者が会計ソフトを選ぶ際に確認すべきポイント】

ポイント1 青色申告に対応しているか

青色申告と白色申告では、帳簿の付け方や申告時に提出する書類などが異なります。

そのため会計ソフトのなかには、 申告方法別で製品が提供されている場合があります。

特に青色申告は、記帳方法が複雑であったり必要な書類の数が多かったりするため、白色申告専用のソフトで対応することはできません。

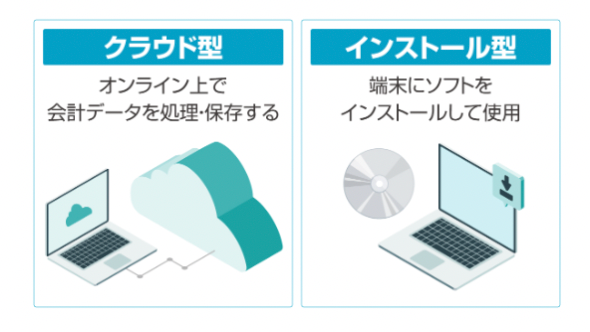

ポイント2 クラウド型かインストール型か

会計ソフトにはクラウド型とインストール型の2種類があります。

それぞれの特徴は以下のとおりです。

【クラウド型/インストール型会計ソフトの特徴】

クラウド型はオンラインで処理ができるソフトであり、インストール型はその名のとおり端末にソフトをインストールして使う製品です。

クラウド型はインターネット環境さえあれば、どこでもどの端末からでも利用できます。

一方インストール型は、ソフトをインストールした端末でのみ使用が可能ですが、オフラインでも作動します。

その他にも以下のような特徴がありますよ。

【クラウド型/インストール型会計ソフトの特徴】

| クラウド型 | ・インストール不要 ・インターネットやアプリで操作できる ・PC、スマホ、タブレットなど複数の端末で使用できる ・月々や年単位で支払いが発生する ・自動でアップデートされる ・WindowsでもMacでも利用可能 |

|---|---|

| インストール型 | ・端末にソフトをインストールする必要がある ・オフラインで使用可能 ・一度購入すれば月々や年間の利用料はかからない ・アップデートは手動 ・セキュリティー性が高い ・多機能なタイプが多い ・Windowsのみ対応のものが多い |

「複数の端末から利用したい」「自動でアップデートしてほしい」という方にはクラウド型がおすすめです。

「オフラインで操作したい」「ランニングコストをかけたくない」という方にはインストール型が向いているといえるでしょう。

なお2018年に政府によって「政府情報システムにおけるクラウドサービスの利用に係る基本方針」が発表されたこともあり、今後さまざまなサービスがクラウド化する可能性が大いにあります。

ポイント3 初心者にも使いやすいか

会計ソフトを初めて使う方や簿記の知識がない方は、操作が簡単で直感的に使用できるソフトを選びましょう。

会計ソフトによっては、クレジットカードや銀行口座の情報を自動で読み込んだり、スマホでレシートを撮影することにより自動で仕訳したりする機能があります。

また質問に答えるだけで確定申告書の作成を簡単に行えるものもありますよ。

操作が難しいソフトを選んでしまうと、かえって手続きに時間や手間がかかることも考えられます。

ポイント4 無料のトライアル期間があるか

会計ソフトを実際に使用してみないことには使いやすいかどうか判断できませんよね。

会計ソフトによっては、無料のトライアル期間が設けられていることがあります。

無料のトライアル期間があるソフトであれば、コストをかけず使用感を確認できるので安心して導入できるでしょう。

ポイント5 必要なサポートがあるか

会計ソフトを選ぶ際には、サポートが充実しているかも確認しましょう。

基本的に会計ソフトは、会計業務や確定申告をスムーズに行えるように設計されていますが、初めて使用する場合は操作に戸惑うこともあるでしょう。

ソフトによっては操作や業務に関するサポートが提供されていることもあります。

なおソフトによってサポートの対応手段は電話、メール、チャットなどさまざまなので、希望する方法に対応しているかも確認しておきましょう。

ポイント6 電子申告に対応しているか

青色申告で65万円の控除を受けるには「必要書類の提出をe-Taxで行うこと」という条件が定められています。

そのため65万円の特別控除を受けたい方は、e-Taxによる電子申告にソフトが対応しているかもチェックしておきましょう。

なお国税庁の調査では、令和4年度に所得税が電子申告された割合が、速報値でありながら6割を超えている*1という結果が出ています。

多くの方が利用していることからもe-Taxはメリットのある申告方法だということが分かりますよね。

今すぐに利用する予定がなくても、気軽に確定申告を行えるe-Taxに対応しているソフトを選んでおくと便利です。

ポイント7 インボイス制度に対応しているか

2023年10月から始まった「インボイス制度」に対応しているかも確認しましょう。

インボイス制度の開始後は、適格請求書と適格請求書以外が発行された取引を区分して管理しなければなりません。

また請求書の書式が変更されるため、新たに追加された必要事項の処理にも対応する必要があります。

インボイス制度の開始後は会計業務がさらに複雑化するため、制度に対応した会計ソフトを利用するべきだといえるでしょう。

ポイント8 電子帳簿保存法に対応しているか

「電子帳簿保存法」の改正に対応しているかも押さえておきたいポイントです。

なお電子帳簿保存法は2022年に改正版が施行されており、改正後の電子帳簿保存法を「改正電子帳簿保存法」と呼びます。

改正電子帳簿保存法では、電子帳簿保存法の要件にのっとって取引情報を電子データで保存することが義務化されました。

2023年12月末までの電子取引については請求書などの書類を紙で保管することが認められていますが、2024年1月以降は全ての事業者に電子データによる保存が義務付けられます。

適切に青色申告を行うためにも、改正電子帳簿保存法に対応している会計ソフトかどうかを必ず確認しておきましょう。

3.青色申告におすすめのクラウド型会計ソフト3選

会計ソフトを利用しようと思っても、いざ選ぶとなると迷う方もいらっしゃるでしょう。

そこで使い勝手やコストパフォーマンスの良い青色申告向けクラウド型会計ソフトを三つご紹介します。

以下におすすめのソフト3選の費用をまとめました。

【青色申告におすすめのクラウド型会計ソフト3選の費用】

| ブランド名 | ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 |

|---|---|---|---|---|---|

| freee |

freee 確定申告 |

スターター | 11,760円/年 (月額払い:1,480円) |

あり | |

| スタンダード | 23,760円/年 (月額払い:2,680円) |

||||

| プレミアム | 39,800円/年 | ||||

| マネーフォワード |

クラウド確定申告 |

パーソナルミニ | 10,800円/年 (月額払い:1,280円) |

– | |

| パーソナル | 15,360円/年 (月額払い:1,680円) |

1カ月間無料 | |||

| パーソナルプラス | 35,760円/年 | – | |||

| やよいの青色申告 オンライン |

セルフプラン | 0円 | 10,300円/年 | 初年度無料 | |

| ベーシックプラン | 0円 | 17,250円/年 | 初年度無料 | ||

| トータルプラン | 15,000円/年 | 30,000円/年 | – | ||

おすすめ1 freee 確定申告

| スターター | 月払い(税抜) | 1,480円/月 |

|---|---|---|

| 年払い(税抜) | 11,760円 | |

| スタンダード | 月払い(税抜) | 2,680円/月 |

| 年払い(税抜) | 23,760円 | |

| プレミアム | 年払い(税抜) | 39,800円 |

freee 確定申告は操作性の高さや手軽さが特徴で、青色申告初心者の方におすすめしたい会計ソフトです。

〇×形式の質問に答えていくだけで確定申告書を作成できる手軽さは他にない特徴でしょう。

e-Taxに対応しており、スマホアプリでも電子申告を行うことができます。

日々の取引情報をクレジットカードや銀行口座の明細から取り込んでくれたり、レシートを撮影することで読み込んでくれたりします。

クラウド型のソフトなのでオンライン環境があればどこでも操作できる上、スマホからも利用が可能なのはうれしいポイントですよね。

法改正時などのアップデートも自動で行っており、インボイス制度や電子帳簿保存法にも対応しているので、安心して使い続けられますよ。

おすすめ2 マネーフォワード クラウド確定申告

| パーソナルミニ | 月払い(税抜) | 1,280円/月 |

|---|---|---|

| 年払い(税抜) | 10,800円 | |

| パーソナル | 月払い(税抜) | 1,680円/月 |

| 年払い(税抜) | 15,360円 | |

| パーソナルプラス | 年払い(税抜) | 35,760円 |

マネーフォワード クラウド確定申告は「クラウド経費」「クラウド給与」など多くのバックオフィスツールの提供でも知られる株式会社マネーフォワードの会計ソフトです。

青色申告に必要な書類を全て自動で作成可能で、e-Taxに対応しているため、そのまま電子申告を済ませることができます。

また会計業務だけでなくバックオフィス業務を効率化できるサービスとの連携ができる点も魅力です。

請求業務や経費精算など、別の業務を一緒に改善したいという方におすすめですよ。

なお法改正などがあれば自動でアップデートされるので、インボイス制度および電子帳簿保存法にも対応できます。

おすすめ3 やよいの青色申告 オンライン

| ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 |

|---|---|---|---|---|

| やよいの青色申告 オンライン |

セルフプラン | 0円 | 10,300円/年 | 初年度無料 |

| ベーシックプラン | 0円 | 17,250円/年 | 初年度無料 | |

| トータルプラン | 15,000円/年 | 30,000円/年 | – |

やよいの青色申告オンラインは、25年連続で売り上げ実績ナンバーワン*3の会計ソフトメーカー「弥生株式会社」による青色申告向けクラウド型会計ソフトです。

青色申告が初めての方でも、日々の帳簿付けから書類の作成、申告までワンストップで完了できます。

クレジットカードや銀行明細、レシートなどのデータの仕訳だけでなく、青色申告に必須の複式簿記による記帳も自動で行ってくれます。

クラウド型なので24時間どこでも作業が可能で、スマホアプリでも会計処理を行えますよ。

またインボイス制度や改正電子帳簿保存法などの法改正時にも自動でアップデートされる点はうれしいポイントです。

さらに65万円の特別控除を受けるに当たって必要なe-Taxにも対応しているので安心です。

4.まとめ

税制上のメリットがある青色申告を行う場合は、会計ソフトの利用がおすすめです。

青色申告では55万円(一定の要件を満たせば65万円)の特別控除を受けるに当たり、複雑な帳簿付けや書類の作成が求められるためです。

会計ソフトを活用すると、専門知識のない方でも青色申告に必要な帳簿や確定申告書類を簡単に作成できますよ。

ソフトによってはe-Taxに対応しているので、オンラインで青色申告を済ませることも可能です。

なおソフトやプランごとに機能や操作性、価格、サポートなど特徴が異なるので、作業環境やコストなどを考えて選ぶようにしましょう。

【青色申告におすすめの会計ソフトおすすめ3選】