ファクタリングで資金を調達できることは知っているけれど、メリットやデメリットも理解した上で利用したいと思う方はいらっしゃるでしょう。

融資とは異なり、お金を借り入れる必要がないファクタリングは「信用情報に関係なく利用できる」「最短即日で資金を調達できる」など多くのメリットがあります。

大規模な企業から小規模事業者まで、幅広い事業形態の方が気軽に利用できる資金調達方法です。

一方でメリットだけでなくデメリットもあるため、本当に利用が向いているかどうかは慎重に検討する必要がありますよ。

本記事ではファクタリングの概要やメリット・デメリット、利用をおすすめしたい方などを詳しく解説するので参考にしてくださいね。

【初めての方におすすめのファクタリング業者5選】

| サービス名 | 入金スピード | 手数料 | 特徴 |

|---|---|---|---|

|

最短10分 | 10% |

業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 |

業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京・大阪・福岡近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 2〜12%程度 |

最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |

1.ファクタリングとは

このようにファクタリングの仕組みがよく分からないという方もいらっしゃるでしょう。

1-1.負債が生じない資金調達方法

ファクタリングとは「売掛債権」をファクタリング業者に売却して、資金を調達する方法です。

ファクタリングでは請求書や契約書などの書類を業者に提出し、売掛債権の買い取りが承諾されると最短即日に資金が入金されます。

そのためファクタリングを利用すると売掛金が入金される日を待つことなく、早期に売り上げの代金を回収できるのです。

売掛債権をお持ちであれば、誰でも利用することができますよ。

ファクタリングは負債をつくらずスピーディーに資金を調達できるため、融資よりも気軽に利用しやすいといえるでしょう。

1-2.契約方式が2つある

ファクタリングには以下の二つの契約方式があります。

- ・二者間ファクタリング

- ・三者間ファクタリング

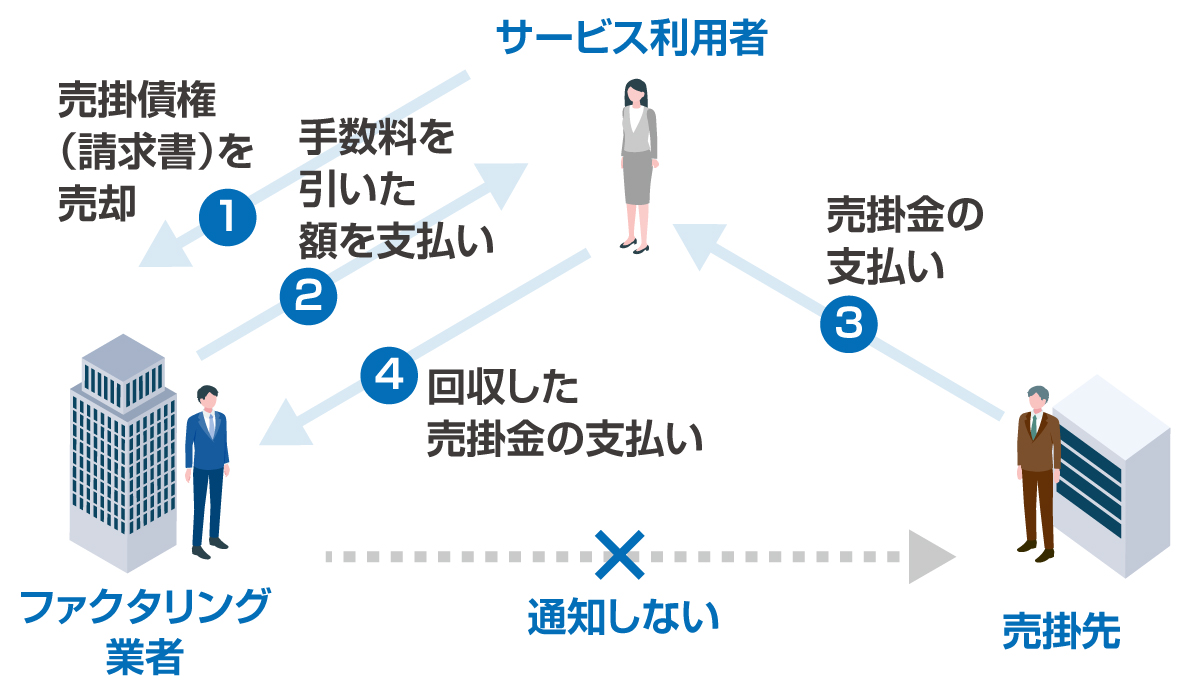

1-2-1.二者間ファクタリング

二者間ファクタリングとは、ファクタリングの利用者とファクタリング業者の二者間で契約する契約方式です。

以下の流れで手続きを行います。

【二者間ファクタリングの仕組み】

二者間ファクタリングで売掛債権を売却すると、売掛先を介すことなく資金を調達することができます。

そのため二者間ファクタリングの大きなメリットは、売掛先に知られずに利用できる点です。

ファクタリングの利用を売掛先に知られてしまうと、資金繰りを不安視されて今後の取引に影響が及ぶのではと心配する方もいらっしゃるでしょう。

しかし二者間ファクタリングであれば、売掛先との取引に影響が出ることはありません。

ただし、三者間ファクタリングよりも手数料が高めに設定される傾向がある点には注意が必要です。

1-2-2.三者間ファクタリング

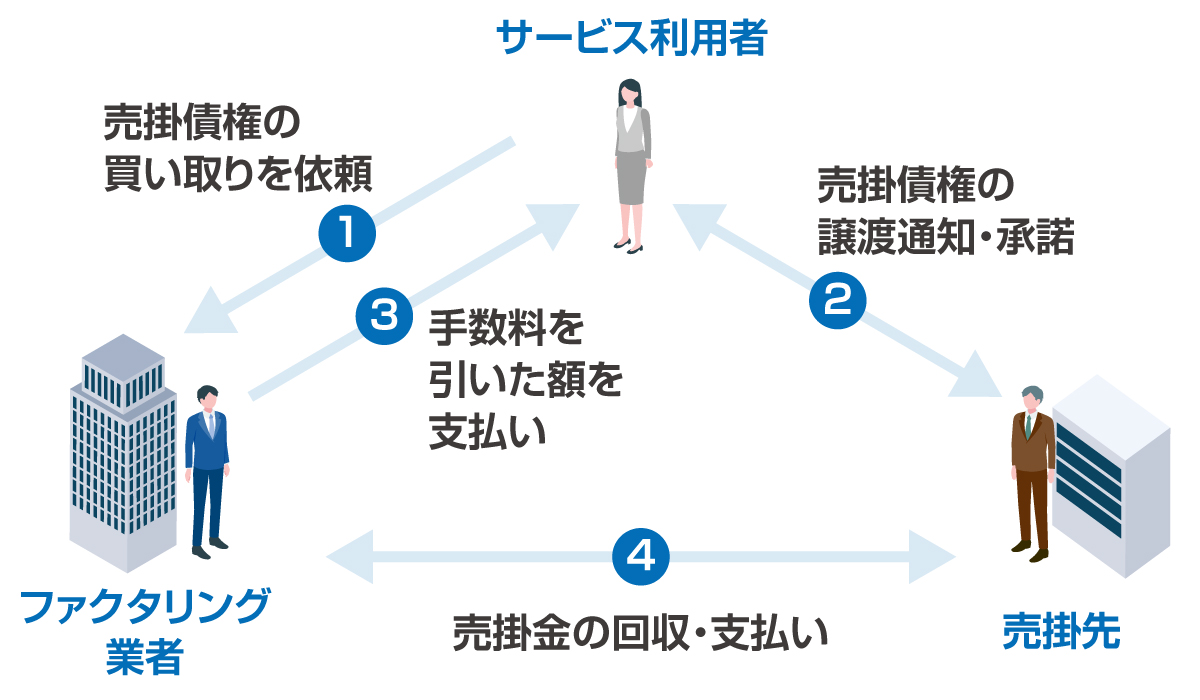

三者間ファクタリングとは、ファクタリングの利用者・業者に加えて売掛先を含めた三者で契約する方式です。

以下の手順で取引を行います。

【三者間ファクタリングの仕組み】

二者間ファクタリングとは異なり、三者間ファクタリングは売掛先に通知して承諾を得てから利用します。

売掛先にファクタリングの利用を知られてしまいますが、二者間ファクタリングに比べて手数料が低めな点がメリットといえるでしょう。

三者間ファクタリングではファクタリング業者が売掛金の存在を売掛先に直接確認できるため、業者側が損害を受けるリスクが低く手数料が抑えられています。

2.ファクタリングのメリット

このように気になっている方もいらっしゃるでしょう。

他の資金調達方法とは異なり、ファクタリングには以下の五つのメリットがあります。

【ファクタリングのメリット】

メリット1 融資の審査に落ちても利用できる

ファクタリングは融資の審査に落ちた方でも利用できる可能性があります。

ファクタリングでは融資と異なり、利用者の「信用情報」の審査が行われません。

ファクタリングの審査では、利用者ではなく売掛先の経営状況や信頼性が重視されます。

そのため過去に携帯電話の料金を滞納したり、クレジットカードの返済が滞ったりして信用情報に傷がある方でも、ファクタリングによる資金調達は可能です。

メリット2 最短即日で資金調達できる

ファクタリングの大きなメリットは、資金を最短即日に調達できることです。

銀行から融資を受ける場合、資金が入金されるまでに1カ月前後かかるケースも少なくありません。

一方ファクタリングであれば、申し込みから審査・入金までの手続きが最短即日に行われます。

メリット3 信用情報に影響しない

サービスの利用後に信用情報に悪い影響が出ない こともファクタリングのメリットです。

融資やローンなどの借り入れを利用した場合、返済が滞ってしまうと信用情報に傷がつきます。

信用情報に傷がつくと「新たな融資を受けられない」「スマートフォンを分割購入できない」といった弊害が生じる ため、今後の事業運営に悪影響が出てしまいますよ。

その点ファクタリングは融資のような借り入れではないため、信用情報に影響が及びません。

メリット4 売掛金の回収不能を避けられる

ファクタリングを利用すれば、売掛金が未回収になる事態を避けられます。

ファクタリングを利用せずに売掛債権を自社で保有したままでいた場合、売掛先が倒産などをして代金を支払わなければ、売掛金の回収が困難になります。

売掛金を回収できなかった場合は、損害を自社が負うことになってしまいます。

しかし未払いが発生する前にファクタリングを利用していれば、手数料を除いた金額を確実に調達することができます。

メリット5 売掛先に知られずに資金調達することも可能

二者間ファクタリングであれば契約時に売掛先を交えずに申し込めるので、資金調達していることを売掛先に知られる心配がありません。

「資金繰りが悪化していることを売掛先に知られてしまうと、今後の取引に影響が出るかもしれない」と心配をしている方でも安心して利用できます。

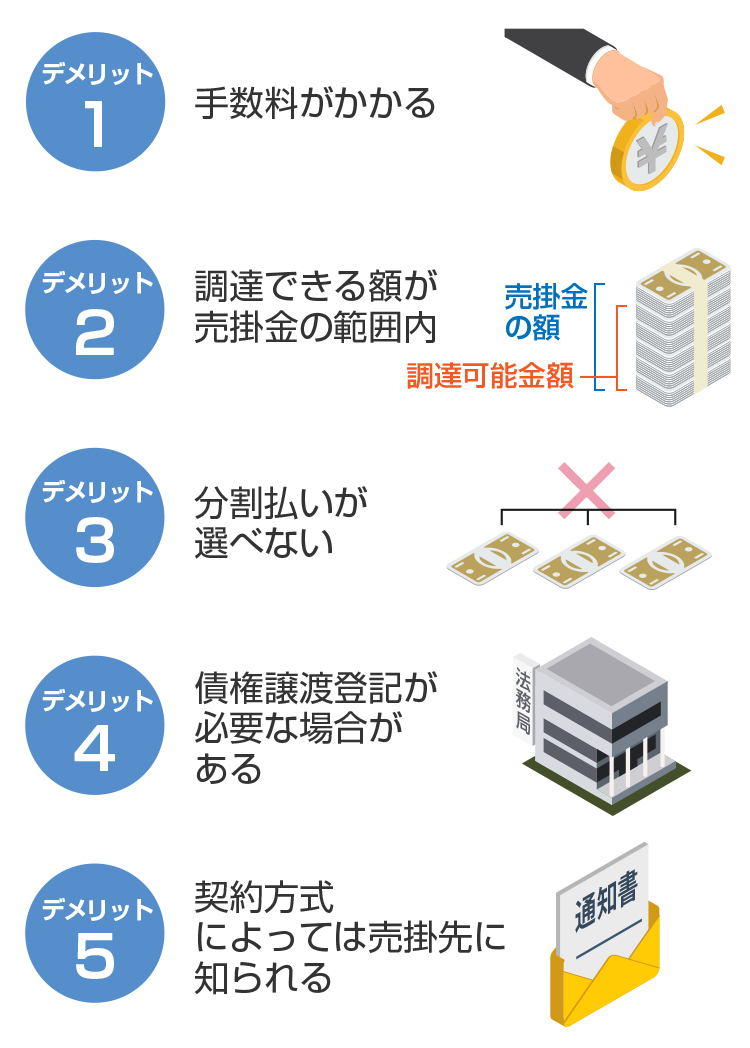

3.ファクタリングのデメリット

このようにメリットだけでなく、デメリットもしっかり理解してファクタリングの利用を検討したいという方はいらっしゃるでしょう。

ファクタリングのデメリットは、以下の五つが挙げられます。

【ファクタリングのデメリット】

デメリット1 手数料がかかる

ファクタリングのデメリットの一つは、手数料がかかることです。

融資のように金利は発生しませんが、無料で資金を調達できるわけではないことを押さえておきましょう。

条件によっては、融資を利用する場合よりコストが高くなる可能性もあります。

なおファクタリングの手数料は業者ごとに異なり、売掛先の信用度や売掛債権の金額、支払い期日までの日数などによっても変動します。

また基本的に、三者間ファクタリングに比べて二者間ファクタリングの方が手数料は割高に設定されていますよ。

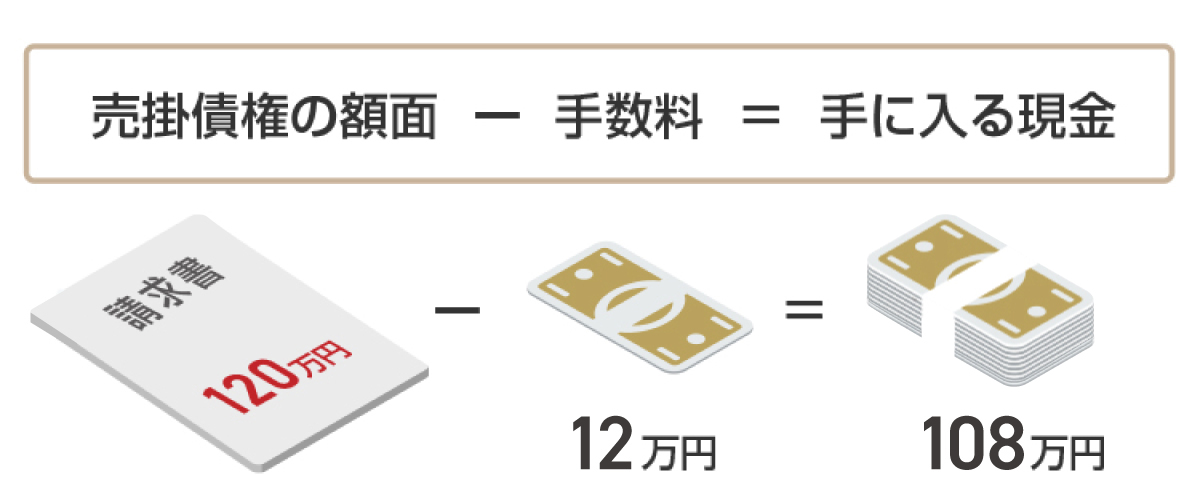

デメリット2 調達できる額が売掛金の範囲内

ファクタリングでは、売掛金の範囲内でしか資金を調達できないので注意しましょう。

ファクタリングで売掛債権を売却すると、売掛金から手数料を除いた金額が入金されます。

例えば、120万円の請求書をお持ちの方が手数料10%のサービスを利用した場合、120万円の10%である12万円が差し引かれ、以下のように108万円が手元に入ります。

【ファクタリングで調達できる金額の例】

ファクタリングで高額の資金を確保しようと思っても、その金額の請求書がなければ調達できないということです。

ただしファクタリングは繰り返し利用できるため、複数の売掛債権を買い取ってもらって大口の資金を調達することも可能です。

デメリット3 分割払いが選べない

二者間ファクタリングを利用した場合は、利用者自身が売却した売掛債権の売掛金を回収して、ファクタリング業者に引き渡す必要があります。

その際に代金を分割で支払うことはできません。

そもそも分割払いは、貸金業のみが受け付けることのできる支払い方法です。

金銭の貸し借りに当たる融資では、融資元が分割による利息を受け取れるため、利用者が借りたお金を分割払いで返済することができます。

一方ファクタリングはあくまで債権の譲渡であり、貸金業ではないため、ファクタリング業者は分割利息を受け取れません。

そのためファクタリングの利用者は分割払いを選べないのです。

なお万一、売掛先から回収した代金の引き渡しを放置すると横領罪で訴えられる可能性があります。

デメリット4 債権譲渡登記が必要な場合がある

ファクタリングでは「債権譲渡登記」が必要な場合がある のもデメリットといえるでしょう。

債権譲渡登記を行うと債権の権利者が明確になるため、ファクタリング業者は利用者による「二重譲渡」という違法行為を防ぐことができます。

しかしファクタリングの利用者にとっては、登記を行う手間がかかる点や登記費用がかかる点がデメリットといえるでしょう。

デメリット5 契約方式によっては売掛先に知られる

三者間ファクタリングでは、売掛先にファクタリングの利用を知られてしまいます。

三者間ファクタリングの契約を結ぶ場合は、売掛先の承諾が必須なためです。

そのため、取引先に資金調達していることを知られたくないという方は二者間ファクタリングを選びましょう。

また三者間ファクタリングを利用する際には、事前に売掛先に伝えておくことをおすすめします。

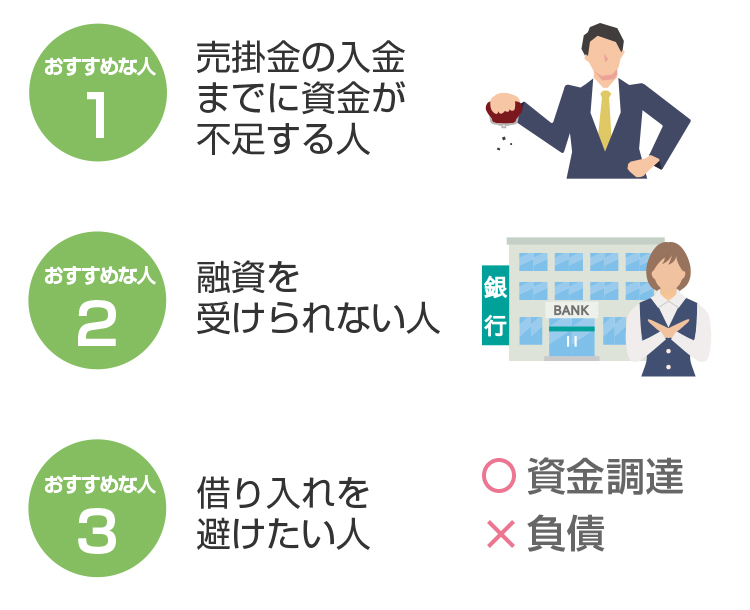

4.ファクタリングの利用がおすすめな人

このようにファクタリングが向いているのか気になる方もいらっしゃるでしょう。

ファクタリングの利用がおすすめなのは、以下のような方です。

【ファクタリングの利用がおすすめな人】

4-1.売掛金の入金までに資金が不足する人

売掛先からの入金までに資金が不足しそうな方にファクタリングはおすすめです。

売り上げが生じても売掛金が入金されるまでに期間が空いてしまうと、運転資金が尽きてしまうこともありますよね。

売り上げが生じていても毎月の支払いができる資金がなければ、黒字倒産になってしまいます。

なお売り上げの入金までの日数は長ければ長いほど、資金繰りに影響が及ぶ恐れがあります。

こういった場合にファクタリングを利用すれば、早いサイクルで売り上げを現金化できるため、資金繰りの改善や安定につながりますよ。

4-2.融資を受けられない人

融資が受けられずに資金を調達できない方も、ファクタリングの利用がおすすめです。

融資では利用者の信用情報や財務状態が問われるため、過去に何らかの未納・滞納があったり業績が良くなかったりした場合は、利用を断られることも多くあります。

スタートアップ企業やベンチャー企業、小規模事業、個人事業などを営む方のなかには、融資の審査に落ちた経験のある方もいらっしゃるでしょう。

しかしファクタリングでは利用者ではなく、売掛先が審査されます。

利用者の事業が赤字でも、売掛先の経営状況などに問題がなければ資金調達が可能です。

4-3.借り入れを避けたい人

こういった方にもファクタリングは向いています。

融資などで借り入れを行えば負債となり、返済義務が生じます。

事業を運営していく上では、負債を抱えることに負担を感じる方もいらっしゃるでしょう。

その点ファクタリングはあくまで債権の売却により資金を調達する方法なので、負債は生じません。

またファクタリングでは一般的に、利用後に売掛先が倒産したとしてもファクタリングの利用者が返済する必要はありません。

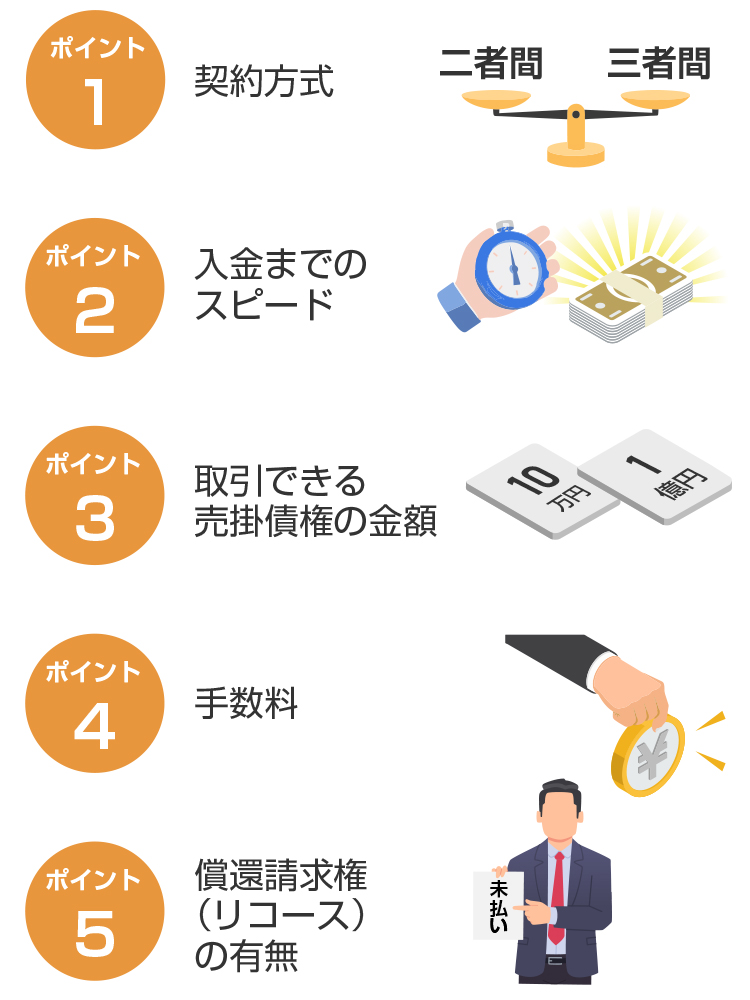

5.ファクタリング業者を選ぶときに確認すべきポイント

いざファクタリングを利用しようと思っても、どの業者を選べば良いのか悩んでしまいますよね。

ファクタリングを提供している業者は多くあり、業者ごとに手数料や入金のスピードなどの特徴が異なります。

ご自身に合ったファクタリング業者を見つけるには、各業者の特徴を比較して選ぶことが大事ですよ。

【ファクタリング業者を選ぶときに確認すべきポイント】

ポイント1 契約方式

まずは業者が取り扱う契約方式をチェックすることが大切です。

「資金調達を急いでいる」「取引先にファクタリングの利用を知られたくない」といった方は、二者間ファクタリングを扱う業者を選びましょう。

一方「手数料を抑えたい」「担当者の顔を見て契約したい」といった方は三者間ファクタリングを扱う業者が向いています。

ポイント2 入金までのスピード

ファクタリング業者を選ぶ際には、入金されるまでのスピードも確認しましょう。

資金を手にできるまでのスピードの速さがメリットのファクタリングですが、実は業者ごとに入金スピードに違いがあります。

最短即日で入金している業者もあれば、数日かかる業者もあります。

なお三者間ファクタリングに比べ、二者間ファクタリングは入金までのスピードが速い傾向にありますよ。

ポイント3 取引できる売掛債権の金額

ファクタリング業者によって売却できる売掛債権の金額も異なります。

ファクタリング業者は通常、買い取る売掛債権の金額に下限や上限を設けています。

例えば下限額が1万円であれば、1万円未満の売掛債権は買い取ってもらえません。

売却したい売掛債権の金額がサービスの範囲外の業者に申し込んでも、基本的に利用できないので注意しましょう。

ポイント4 手数料

ファクタリング業者ごとにサービスの利用にかかる手数料率も異なります。

手数料は調達できる額に影響するため、業者を選ぶ際に確認しておきたいポイントの一つといえるでしょう。

手数料が低ければ低いほど、調達できる資金が増えます。

なおファクタリングの手数料の相場は、以下のように契約方式ごとに異なります。

【ファクタリングの手数料の相場】

| ファクタリングの契約方式 | 手数料の相場 |

|---|---|

| 二者間ファクタリング | 8〜18% |

| 三者間ファクタリング | 2〜9% |

ポイント5 償還請求権(リコース)の有無

ファクタリング業者を選ぶ際には、償還請求権(リコース)の有無も確認すべきポイントです。

ファクタリングでは償還請求権のない契約(ノンリコース契約)が一般的です。

償還請求権のある契約(リコース契約)を結ぼうとするファクタリング業者は、悪質業者である可能性が高いため注意しましょう。

悪質な業者についてはこちらで詳しく解説します。

6.初めての利用におすすめ!ファクタリング業者5選

ファクタリング業者の数は多いため、どの業者を選べば良いのか悩んでいる方もいらっしゃるのではないでしょうか。

特にファクタリングを初めて利用する場合には、おすすめの優良業者が知りたいという方も多くいらっしゃるでしょう。

初めてファクタリングを利用する方には、以下の5社がおすすめです。

【初めての利用におすすめのファクタリング業者5選】

| サービス名 | 入金スピード | 手数料 | 取引できる売掛債権の金額 | オンライン完結 | 契約方式 |

|---|---|---|---|---|---|

| ペイトナーファクタリング | 最短10分 | 10% | 1万〜100万円(初回利用時は25万円まで) | ○ | ・二者間 |

| QuQuMo(ククモ) | 最短2時間 | 1%〜 | 下限記載なし・上限なし | ○ | ・二者間 |

| ベストファクター | 最短即日 | 2%〜 | 30万〜1億円 | × | ・二者間 ・三者間 |

| ビートレーディング | 最短2時間 | 二者間:4~12%程度 三者間:2~9%程度 |

無制限(買い取り実績:1万〜7億円) | ○ | ・二者間 ・三者間 |

| 日本中小企業金融サポート機構 | 最短3時間 | 1.5%〜 | 無制限 | ○ | ・二者間 ・三者間 |

おすすめ1 ペイトナーファクタリング

| 入金までのスピード | 最短10分 |

|---|---|

| 手数料 | 10% |

| 取引できる売掛債権の金額 | 1万~100万円(初回利用時は25万円まで) |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細(直近3カ月程度) |

| 運営会社 | ペイトナー株式会社(旧yup株式会社) |

ペイトナーファクタリングは1万円からの少額債権でも買い取ってくれる オンライン完結型のファクタリングサービスです。

法人だけでなく個人事業主・フリーランスも利用が可能です。

面談不要で手続きが全てインターネットで完結する上、入金までの時間が最短10分なので気軽に資金を調達できる点が特長です。

初回利用時は必要書類が3点、2回目以降からは基本的に請求書のみ と少ないため、初めての方でも申し込みやすいといえるでしょう。

なおペイトナーファクタリングでは、法人以外の売掛先に対する売掛債権についても買い取りを行っています。

法人以外の取引先が多い方でも利用しやすいファクタリングサービスですよ。

おすすめ2 QuQuMo(ククモ)

| 入金までのスピード | 最短2時間 |

|---|---|

| 手数料 | 1%~ |

| 取引できる売掛債権の金額 | 下限記載なし・上限なし |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・本人確認書類(運転免許証またはパスポートなど) ・保有する全銀行口座の直近3カ月分の入出金明細 ・請求書 ※個人事業主の場合、開業届または青色、白色の確定申告書一式と健康保険証を提出する |

| 運営会社 | 株式会社アクティブサポート |

QuQuMo(ククモ)は利用可能な売掛債権の金額に上限がない ため、幅広い金額の売掛債権を現金化できるオンライン完結ファクタリングサービスです。

二者間ファクタリングだけを扱っているので、取引先に知られずにファクタリングを利用することが可能です。

また手数料が1%〜と業界トップクラスの低さで、コストを抑えたい方にもおすすめです。

オンラインで手続きが完結し、申し込みから最短2時間で入金されるので、急に資金の調達が必要になった場合でも場所を問わず申し込めますよ。

なおQuQuMoは万全のセキュリティー体制が整っているクラウド契約システムを採用しているので、情報漏えいが発生する心配はありません。

おすすめ3 ベストファクター

| 入金までのスピード | 最短即日 |

|---|---|

| 手数料 | 2%~ |

| 取引できる売掛債権の金額 | 30万~1億円(売掛先の規模・継続的な取引年数などを考慮して1億円以上の債権を買い取ることも可能) |

| 取引形態 | 対面 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・本人確認書類 ・入出金の通帳(Web通帳を含む) ・請求書や見積書、基本契約書などの取引先との契約関連書類 ※契約時は別途提出を求められる書類がある |

| 運営会社 | 株式会社アレシア |

ベストファクターは対面での契約を行っており 、最短即日に入金が行われるファクタリングサービスです。

二者間ファクタリングと三者間ファクタリングの二つの契約方式を扱っている ので、利用者のニーズに合わせて対応してくれますよ。

また「注文書ファクタリング」にも対応している ので、受注してすぐの売掛金も迅速に現金化することが可能です。

2024年10月時点の平均買い取り率は87.8% と高めなので、審査に通るか心配している方にもおすすめですよ。

おすすめ4 ビートレーディング

| 入金までのスピード | 最短2時間 |

|---|---|

| 手数料 | 二者間:4~12%程度 三者間:2~9%程度 |

| 取引できる売掛債権の金額 | 無制限(買い取り実績:1万~7億円) |

| 取引形態 | オンライン、対面 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先からの入金が確認できる通帳のコピー(2カ月分) ・売掛債権に関する資料(請求書や注文書など) |

| 運営会社 | 株式会社ビートレーディング |

ビートレーディングは月間の契約件数が1,000件を誇っており 、実績豊富なファクタリング業者と取引したい方におすすめのサービスです。

二者間ファクタリングと三者間ファクタリングを扱っている上、注文書ファクタリングにも対応しています。

取引できる売掛債権の金額に制限がなく、幅広いニーズに対応している点もビートレーディングの特長です。

オンラインの他に対面での契約が可能 なので、スピーディーに取引したい方はもちろん、担当者と相談しながら取引したいという方にもおすすめです。

また申し込みから必要書類の提出や審査結果の連絡までをLINEでやりとりできる点も、初めての方にとっては魅力的なポイントといえるでしょう。

書類のアップロードもLINEを使って画像を送るだけなので簡単ですよ。

おすすめ5 日本中小企業金融サポート機構

| 入金までのスピード | 最短3時間 |

|---|---|

| 手数料 | 1.5%〜 |

| 取引できる売掛債権の金額 | 無制限 |

| 取引形態 | オンライン、対面、郵送 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先の入金が分かる通帳のコピー(3カ月分) ・売掛金の発生が分かる請求書や契約書 |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

日本中小企業金融サポート機構は手数料が1.5%〜と低コストで資金を調達できるファクタリングサービスを提供している一般社団法人です。

やりとりは全てメールで完結し、申し込みから最短3時間で資金を調達することが可能です。

日本中小企業金融サポート機構は「経営革新等支援機関」なので、経験豊富な専門スタッフから経営に関するサポートを受けることもできます。

さらに日本中小企業金融サポート機構はオンラインの他に対面や郵送での契約にも対応している ので、担当者と顔を合わせて契約したいという方も安心して取引できます。

なおオンラインでの契約の際にはセキュリティー対策が万全なクラウド契約システムを採用しているため、情報の漏えいや改ざんの心配はありませんよ。

7.ファクタリングを利用する流れ

ファクタリングでできるだけ早く資金を調達するためには、手続きをスムーズに進める必要があります。

しかしファクタリングの利用が初めての場合は、手続きの流れが分からない方も多くいらっしゃるでしょう。

そこで本章では、ファクタリングを利用する前に確認しておきたい手続きの流れを解説します。

具体的には以下の手順で進みます。

- STEP1 業者を選ぶ

- STEP2 相談する・申し込む

- STEP3 審査を受ける

- STEP4 審査通過後に契約を行う

- STEP5 入金を確認する

STEP1 業者を選ぶ

まずは申し込むファクタリング業者を選びます。

業者を選ぶ際には以下のポイントがご自身の希望に合っているかを確認しましょう。

- ・二者間ファクタリングか三者間ファクタリングか

- ・希望の日にちまでに入金されるか

- ・売却したい売掛債権の金額に対応しているか

- ・手数料は妥当か

- ・ノンリコース契約か

ご自身が優先したいポイントを中心に各業者を比較して選ぶことで、より希望に近いサービスを選ぶことができますよ。

例えば急いで資金を調達したい場合は入金スピード、少額の売掛債権を売却したい方は対応可能な金額を重視して業者を探してみましょう。

STEP2 相談する・申し込む

申し込む業者を選んだら、相談もしくは申し込みを行います。

通常、業者の公式サイトの専用フォーム、電話、メール、郵送などで申し込みます。

相談や申し込みの方法の詳細は各業者の公式サイトに案内が掲載されていることが多いので、確認しておくと安心ですよ。

なお業者によって提出する必要書類が異なるため、注意しましょう。

不備や不足がないように事前にチェックしておきたいところです。

- ・本人確認書類

- ・事業で使用している通帳のコピー

- ・売掛債権を証明する書類(請求書、注文書、納品書など)

- ・売掛先との取引関係を証明できる資料

- ・基本契約書

- ・決算資料(法人の場合)

- ・確定申告書(個人事業主・フリーランスの場合)

- ・納税証明書もしくは納付済証

- ・商業登記簿謄本(法人の場合) など

以上のうち「本人確認書類」「通帳のコピー」「売掛債権を証明する書類」は、ほとんどの業者で必要なので用意しておくことをおすすめします。

STEP3 審査を受ける

必要書類を提出したら、審査が実施されます。

提出した書類に基づいて利用の可否や手数料率が判断されます。

なお業者によっては、書類の確認だけでなくヒアリングや面談が行われるケースもあります。

ヒアリングや面談では、売掛先や売掛金に関すること、利用者の資金繰りの状況、資金の使い道などについて聞かれる可能性があります。

STEP4 審査通過後に契約を行う

審査に通過した場合は、ファクタリングの契約を締結します。

契約書の内容をよく読み、不明点がある場合には契約締結前に必ずファクタリング業者に確認しましょう。

契約内容に同意できない場合はファクタリングの利用を断ることも可能です。

なお契約は対面あるいはオンラインで締結されます。

対面で書面の契約を行う場合、印鑑証明書などの書類の提出を求められる可能性があります。

一方オンラインでの契約の場合は電子契約で締結するため、印紙税の納付は不要です。

STEP5 入金を確認する

契約を締結した後は、売掛債権の額面から手数料が差し引かれた金額が指定の口座に入金されます。

契約締結から入金までにかかる時間は業者によって異なります。

例えば本記事でご紹介しているペイトナーファクタリングでは審査完了と同時に入金が行われるため、最短10分で手元に資金が入ります。

なお即日入金に対応している業者であっても、契約締結の時間が遅くなってしまうと入金のみ翌営業日に行われるといったケースもあります。

8.ファクタリングを利用するときの注意点

このようにファクタリングの注意点が知りたいという方もいらっしゃるでしょう。

ファクタリングを利用する際には、以下の3点に注意しましょう。

- 注意点1 審査をしない業者は悪質業者

- 注意点2 手数料が相場より高い場合は悪質業者の恐れがある

- 注意点3 個人事業主が利用できない場合もある

注意点1 審査をしない業者は悪質業者

「審査なし」をうたっている場合、ファクタリング業者を装う悪質業者である可能性が高いといえます。

審査に落ちることが不安、少しでも早く資金を調達したいといった理由で審査のないファクタリング業者に引かれる方もいらっしゃるかもしれません。

しかしファクタリングの利用に審査は不可欠です。

ファクタリングの審査が必要な理由は以下のとおりです。

- ・業者が売掛債権の存在を確認するため

- ・業者が売掛先の経営状況を確認するため

- ・業者が売掛債権の二重譲渡を防ぐため

ファクタリング業者は買い取った売掛債権の売掛金を回収できないと、大きな損失を被ります。

そのため買い取る売掛債権が架空ではないか、他社に売却済みではないかといった点を審査で確認し、不正利用を防ぐ必要があります。

売掛先の信用度や経営状況を確認し、売掛金を回収できるかを確認するためにも審査の実施は必須といえるでしょう。

資金調達を急ぐ利用者の弱みに付け込んで審査のないファクタリングを提供している場合は、絶対に利用しないようにしましょう。

注意点2 手数料が相場より高い場合は悪質業者の恐れがある

手数料が相場より大幅に高い場合も悪質業者の可能性を疑った方が良いといえます 。

ファクタリングの手数料の相場は二者間ファクタリングが8〜18%、三者間ファクタリングが2〜9%とされています。

この相場より高い手数料を設定している場合は、ファクタリング業者に偽装し、法外な金利で貸し付けを行う違法業者の恐れがあります。

他にも以下のような特徴がある業者も悪質業者の可能性が高いといえますよ。

- ・担保や保証人を求められる

- ・保証金や手付金を請求される

- ・契約書の控えがない

- ・償還請求権が設定されている

- ・給与ファクタリングを扱っている

- ・会社の実態がはっきりしない など

ファクタリング業者を装う悪質業者の特徴は「ファクタリングに違法性はない!法的根拠・注意したい悪質業者も解説」で解説しています。

注意点3 個人事業主が利用できない場合もある

ファクタリング業者によっては、利用可能な事業形態が設定されているケースがあります。

個人事業主やフリーランスなどの小規模事業者には対応していない業者もあるので注意しましょう。

個人事業主やフリーランスの方は、ファクタリングを申し込む前にその業者が法人以外に対応しているかを確認しておくことが大事です。

9.まとめ

ファクタリングは保有する売掛債権を売却することで、本来売掛金が入金される日よりも早期に資金を調達できる方法です。

ファクタリングのメリットは融資に落ちても利用できる、最短即日で入金される、信用情報に影響がない、売掛金の回収不能を防げる、取引先に知られずに資金を確保できるといった点があります。

ただしファクタリングには手数料がかかる、調達できる金額に制限がある、分割払いができないといったデメリットがあるため、ご自身の希望に合っているかを確認してから利用しましょう。

ファクタリングは特に売掛金の入金までに資金が不足する方や、融資の審査に通らなかった方、借り入れを避けたい方などにおすすめです。

業者を選ぶ際には、契約方式や入金までの時間、取引できる売掛債権の金額、手数料などを比較すると良いでしょう。

【初めての方におすすめのファクタリング業者5選】

| サービス名 | 入金スピード | 手数料 | 特徴 |

|---|---|---|---|

|

最短10分 | 10% |

業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 |

業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京・大阪・福岡近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 2〜12%程度 |

最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |