公共料金は毎月必ず生じる支出であるため、できるだけお得かつ簡単に支払いを済ませたいものですよね。

結論からいうと、公共料金をクレジットカードで支払うことは可能です。

クレジットカードで公共料金を支払えば、手間が省けるうえ、支払い額に応じてポイントが還元されるため非常にお得といえます。

この記事では、公共料金をクレジットカードで支払うメリットや注意点、おすすめのクレジットカードやカードの選び方について詳しく紹介します。

| カード名 | 券面 | 還元率 | 年会費 (税込) |

主な特徴 |

|---|---|---|---|---|

| リクルートカード |  |

1.2% | 無料 | ・年会費無料かつ還元率が1.2%と高い ・貯まったポイントはdポイントやPontaポイントに交換可能 |

| JCB CARD W/JCB CARD W plus L |

|

1.0 〜5.5% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

無料 | ・年会費無料のプロパーカード ・パートナー店での利用でポイント最大21倍 |

| PayPayカード |  |

1.0% | 無料 | ・PayPayに直接チャージができる唯一のクレジットカード ・ナンバーレスのデザインで情報漏えいのリスクが低い |

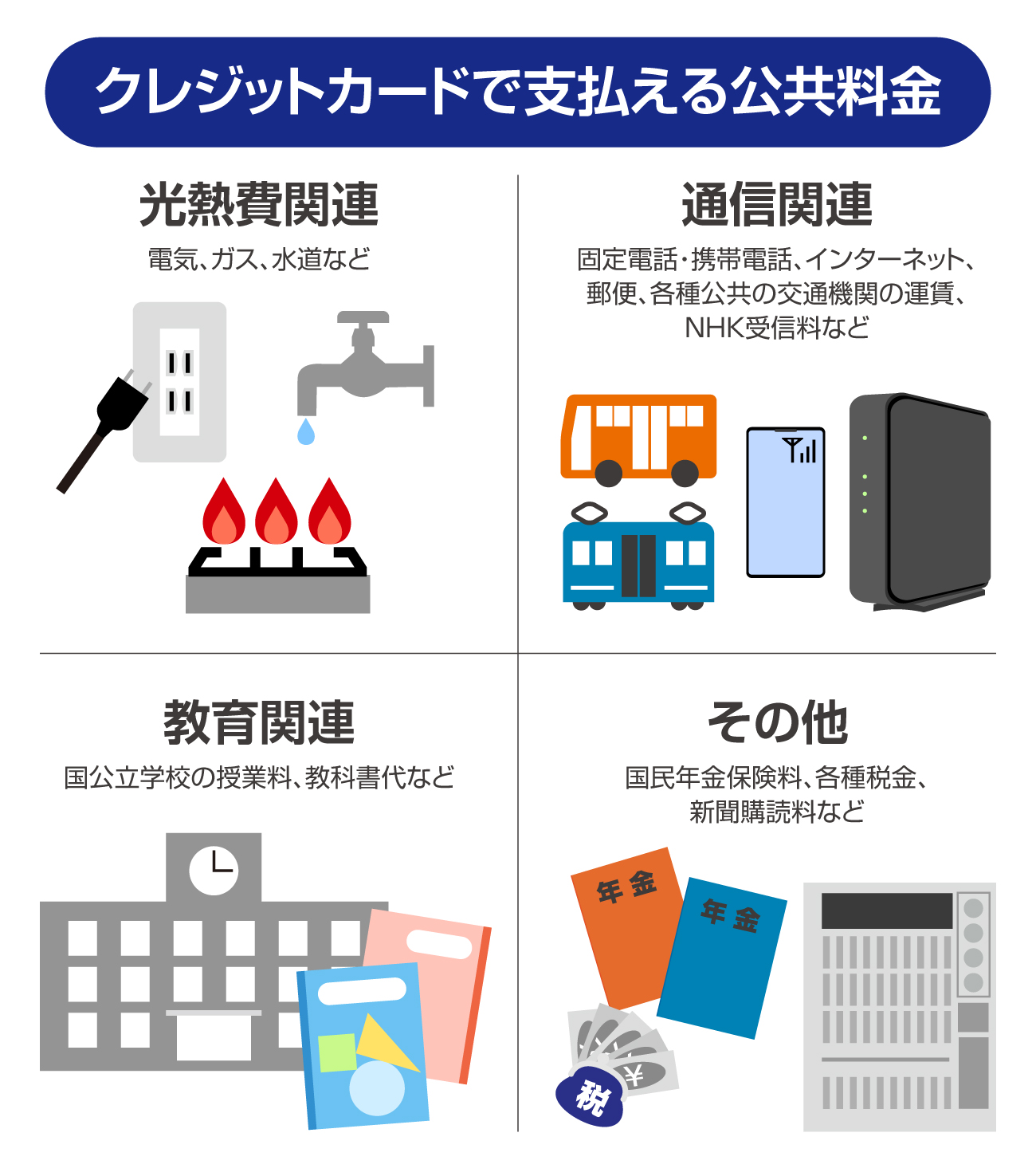

1.クレジットカードで支払える公共料金は?

多くの公共料金はクレジットカードで支払うことができます。

公共料金をクレジットカードで支払えると、ポイントの還元を受けられお得かつ支払いも簡単ですよね。

しかし、全ての公共料金がクレジットカード払いに対応しているわけではありません。

まずは、クレジットカード払いに対応しているサービスを確認しましょう。

- ・光熱費関連……電気、ガス、水道 など

- ・通信関関連……固定電話・携帯電話、インターネット、郵便、各種公共の交通機関の運賃、NHK受信料 など

- ・教育関連……国公立学校の授業料、教科書代 など

- ・その他……国民年金保険料、各種税金、新聞購読料 など

光熱費や携帯電話、インターネットのような日々の生活に欠かせないものの多くがクレジットカード払いに対応しています。

公共の交通機関でも、新幹線などのチケットはクレジットカード払いに対応しており、交通系電子マネーはクレジットカードでのチャージが可能です。

また見落としがちかもしれませんが、国公立の教育機関の授業料などもクレジットカードで支払うことができますよ。

その他にも、一部保険や国税がクレジットカード払いに対応しています。

2.公共料金の支払いにおすすめのクレジットカード10選

せっかく公共料金をクレジットカードで支払うのなら、よりお得になるカードを選びたいものですよね。

しかし数多くのクレジットカードから、ご自身に合ったお得なカードを探すのはなかなか難しいものです。

そこで、ここでは公共料金の支払いに適したクレジットカードを10枚に厳選して紹介します。

| カード名 | 還元率 | 年会費 (税込) |

主な特徴 |

|---|---|---|---|

| リクルートカード | 1.2% | 無料 | ・年会費無料かつ還元率が1.2%と高い ・貯まったポイントはdポイントやPontaポイントにも交換が可能 |

| JCB CARD W JCB CARD W plus L |

1.0%〜5.5%※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 | 無料 | ・年会費無料のプロパーカード ・パートナー店での利用でポイント最大21倍 |

| PayPayカード | 1.0% | 無料 | ・PayPayに直接チャージができる唯一のクレジットカード ・ナンバーレスのデザインで情報漏えいのリスクが低い |

| 楽天カード/楽天PINKカード 楽天PINKカード |

1.0% | 無料 | ・楽天ポイント加盟店での利用でポイントの二重取り可能 ・ポイントカード機能付きのアプリで支出の管理をしやすい |

| Delight JACCS CARD |

1.0% | 無料 | ・貯まったポイントはANAマイルや「Jデポ」という独自のポイントに交換可能 ・旅行損害保険をはじめとする付帯保険が豊富 |

| 三菱UFJカード VIASOカード |

0.5% | 無料 | ・携帯電話やインターネット料金の支払いでポイント2倍 ・ポイントのオートキャッシュバック機能付き |

| majica donpen card |

0.5% | 無料 | ・貯めたポイントをドン・キホーテ、アピタなどで支払いに使える ・ドン・キホーテやアピタなどmajica加盟店の利用時にポイント還元率が1.5%にアップ |

| セブンカード・プラス |

0.5% | 無料 | ・セブン-イレブン、イトーヨーカドーなどの利用時に還元率2倍 ・nanacoのチャージ&支払いでポイントの二重取りが可能 |

| dカード | 1.0% | 無料 | ・dポイント加盟店での利用でポイントの二重取り可能 ・ドコモユーザーは利用料金の支払いでギガホなどの料金が割引 |

| au PAYカード |

1.0% | 無料 | ・貯まったポイントをクレジットカードの請求額の支払いに充てられる ・auユーザーのなかでauでんきを利用している方の場合、支払いに利用すると最大5%還元 |

おすすめ1 リクルートカード

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1.2% |

| 国際ブランド | VISA、Mastercard、JCB |

| 追加カード | 家族カード、ETCカード |

| 付帯保険 | ・旅行損害保険(海外:最高2,000万円、国内:最高1,000万円) ・ショッピング保険(年間200万円) |

| 締め日・引き落とし日 | 毎月15日締め、翌月10日払い |

| 貯まるポイント | リクルートポイント |

| ポイントの使い道 |

・リクルートの運営、参画サービスでの支払いに利用 ・Pontaポイントやdポイントに交換 |

リクルートカードは株式会社リクルートが発行するクレジットカードです。

通常のポイント還元率は1.2%であり、年会費無料のカードのなかではトップクラスの高さを誇るため、毎月かかる公共料金の支払いにはぴったりだといえるでしょう。

ポンパレモールやじゃらんnetなどリクルートのサービスの利用時には、さらにポイント還元率が上がります。

さらにリクルートカードでは月ごとの合計利用額に対してポイントが還元されるため、決済時に端数が切り捨てられることなく、ポイントを効率良く獲得できます。

リクルートカードの利用で貯めた「リクルートポイント」は、じゃらんnetやHot Pepper Beautyなどの参画サービスで利用できるほか、dポイントやPontaポイントに交換して使うことも可能です。

また電子マネーへのチャージでも、月3万円まではポイントが付与されるのはうれしいですよね。

補償面では旅行損害保険が付帯されており、旅行代金をリクルートカードで支払っていれば、海外旅行では最高2,000万円、国内旅行では最高1,000万円が補償されます。

国内旅行の補償が付帯する年会費無料のカードは多くないため、補償が手厚いといえるでしょう。

ショッピング保険も付帯しており、国内外を問わずリクルートカードで購入した品物の破損・盗難などの損害を、買った日から90日間補償してくれます。

おすすめ2 JCB CARD W/JCB CARD W plus L

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1.0%〜5.5%※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

| 国際ブランド | JCB |

| 追加カード | 家族カード、ETCカード |

| 付帯保険 | ・海外旅行傷害保険(最高2,000万円)※利用付帯 ・海外ショッピングガード保険(最高100万円) |

| 締め日・引き落とし日 | – |

| 貯まるポイント | Oki Dokiポイント |

| ポイントの使い道 | ・Amazonでの支払いに利用 ・クレジットカードの請求額の支払いに充当 ・スターバックスカードへのチャージ ・商品やJCBギフトカードと交換 ・マイルや他のポイントに交換 |

JCB CARD WおよびJCB CARD W plus L

は国内唯一の国際ブランドであるJCBが発行する年会費無料のプロパーカードです。

JCB CARD W/JCB CARD W plus L

は通常ポイント還元率が1.0%と高いためポイントが貯まりやすく、公共料金の支払いに向いているカードだといえます。

なお、貯められるポイントは「Oki Dokiポイント」で、以下のような使い道があります。

| 交換先 | 必要ポイント | 1ポイント当りの交換レート |

|---|---|---|

| nanaco、ビックカメラ、ベルメゾン、ジョーシン、セシール | 200ポイント~ | 5円 |

| スターバックス | 200ポイント~ | 4円 |

| Amazon | 1ポイント~ | 3.5円 |

| クレジットカードの請求額 | 1ポイント~ | 3円 |

また以下のような提携サービスやパートナー店での利用時には、最大で11倍のポイントが付与されます。

- ・スターバックス……11倍

- ・Amazon.co.jp……4倍

- ・セブン-イレブン……4倍

- ・メルカリ……3倍

- ・ビックカメラ……3倍 など

なおJCB CARD W/JCB CARD W plus L

にはタッチ決済機能が付いており、Apple Payや Google Payに登録すればQUICPayの対応店舗でスマホ決済機能も利用できますよ。

またJCB CARD W plus Lには女性向けの保険や特典が備わっています。

コスメショップやネイルサロンの優待が受けられる、女性疾病保険に手頃な価格で加入できるなどのメリットがあるため、女性におすすめです。

おすすめ3 PayPayカード

| 年会費 | 永年無料 |

|---|---|

| 国際ブランド | VISA、Mastercard、JCB |

| 通常還元率 | 1.0% |

| ポイントの使い道 | PayPay加盟店やネットサービスでの支払い PayPay証券で運用する |

| ポイント還元率アップ | ・PayPayステップの条件達成でポイント還元率が+0.5% ・Yahoo!ショッピング・LOHACOの利用でポイント最大3.0%還元(※PayPayポイントの付与にはYahoo! JAPAN IDとLINEアカウントの連携が必要。未連携の場合はYahoo!ショッピングでの商品購入時のみ利用できる商品券で付与される) |

| 各種保険 | なし |

PayPayカードはPayPayカード株式会社が発行するクレジットカードであり、キャッシュレス決済システム「PayPay」と連携して利用できます。

通常還元率は1.0%であり、年会費無料のカードの中では比較的高いのが特徴です。

PayPayと合わせて使えば、より多くのポイントをゲットできますよ。

PayPayと紐づけてPayPayカードを利用する場合、PayPaySTEPという仕組みが適用されます。

毎月の利用状況に応じて付与率がアップするチャンスがあるので、公共料金の支払いで効率良くポイントを貯めることができるでしょう。

現在、PayPayに直接チャージができるクレジットカードはPayPayカードのみです。

チャージした金額に対してもポイントが付与されるので、PayPayをユーザーにとってはお得かつ便利に使えるクレジットカードだといえるでしょう。

なおPayPayカードの申し込みは24時間いつでも可能です。

審査は最短2分で完了し、すぐに「バーチャルカード」が利用できます。

さらにPayPayカードは番号の記載がないシンプルなナンバーレスのデザインになっているため、情報漏えいのリスクが低いといえます。

普段からPayPayを利用する方、クレジットカードを手軽に発行したい方にはがPayPayカードがおすすめといえるでしょう。

おすすめ4 楽天カード/楽天PINKカード

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1.0% |

| 国際ブランド | Visa、Mastercard、JCB、AMEX(アメックス) |

| 追加カード | 家族カード、ETCカード |

| 付帯保険 | ・海外旅行傷害保険 ・カード盗難保険 |

| 締め日・引き落とし日 | 毎月末日締め、翌月27日締め |

| 貯まるポイント | 楽天ポイント |

| ポイントの使い道 |

・楽天ポイント加盟店での支払いに利用 ・クレジットカードの請求額の支払いに充当 ・楽天グループのサービスでの支払いに利用 |

CMなどでおなじみの楽天カードおよび楽天PINKカード

は、楽天カード株式会社が発行するクレジットカードです。

年会費無料であるにもかかわらず、基本還元率が1.0%と高くポイントが貯まりやすいため、楽天カード/楽天PINKカード

は大変お得なカードだといえるでしょう。

また楽天カード/楽天PINKカード

で公共料金を支払うと、500円ごとに1ポイントが付与されるのもうれしいポイントです。

楽天でんき・楽天ガスといったサービスを併せて利用すると、さらにポイントが貯まりやすくお得になりますよ。

なお楽天カードを作ると、自動的に楽天PointClubに加入されます。

楽天PointClubには会員ランク制度があり、過去6カ月間の楽天ポイントの獲得数に応じて以下の五つのランクに分けられます。

| 会員ランク | 獲得ポイント数(過去6カ月合計) | 獲得回数(過去6カ月合計) | 特典 |

|---|---|---|---|

| レギュラー | 199ポイント以下 | 1回以下 | なし |

| シルバー | 200ポイント以上 | 2回以上 | なし |

| ゴールド | 700ポイント以上 | 7回以上 | なし |

| プラチナ | 2,000ポイント以上 | 15回以上 | ・特別優待セールへの招待 |

| ダイヤモンド | 4,000ポイント以上 | 30回以上(楽天カードの保有必須) | ・特別優待セールへの招待 |

楽天カード/楽天PINKカード

で公共料金を支払えば獲得ポイントや獲得回数を増やせるので、会員ランクが上がりやすくなるでしょう。

おすすめ5 Delight JACCS CARD

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1.0% |

| 国際ブランド | Mastercard |

| 追加カード | 家族カード、ETCカード |

| 付帯保険 | ・海外旅行傷害保険(最高2,000万円) ・国内旅行傷害保険(最高1,000万円) ・カード盗難保険 ・ネットあんしんサービス |

| 締め日・引き落とし日 | 毎月末日締め、翌月27日払い |

| 貯まるポイント | Delight POINT |

| ポイントの使い道 |

・クレジットカードの請求額の支払いに充当 ・ANAマイルに交換 ・積立投資「マネーハッチ」での証券購入 |

Delight JACCS CARDは株式会社ジャックスが発行しているクレジットカードで年会費は無料です。

普段の買い物だけでなく公共料金の支払い時にも1.0%のポイントが還元されるので、ポイントをお得に貯めることができます。

年会費無料のカードのなかでも、Delight JACCS CARDは付帯保険が充実しているのが特徴です。

特に年会費無料のカードに付帯することが少ない「国内旅行損害保険」が付帯している点は大きな魅力といえるでしょう。

Delight JACCS CARDの利用で貯められるポイントは「Delight POINT」で、ANAマイルや、ジャックス特有のシステムである「Jデポ」などに交換できます。

Jデポはカードの支払額に充当できるため、どなたでもポイントの使い道に困りませんよね。

また、ネットショッピングの際に「JACCSモール」を経由するとポイント還元率が上がり、最大12.0%もの還元が受けられます。

JACCSモールには以下のようなショッピングサイトが参加しています。

- ・楽天市場

- ・Yahoo!ショッピング

- ・エクスペディア

- ・じゃらんnet など

大手ショッピングサイトも参加しているため、ポイントアップを狙える機会は多いでしょう。

おすすめ6 三菱UFJカード VIASOカード

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 0.5% |

| 国際ブランド | Mastercard |

| 追加カード | 家族カード、ETCカード、銀聯カード |

| 付帯保険 | ・海外旅行傷害保険(最高2,000万円)利用付帯 ・ショッピング保険(年間限度額100万円) |

| 締め日・引き落とし日 | 毎月15日締め、翌月10日払い |

| 貯まるポイント | VIASOポイントプログラムのポイント |

| ポイントの使い道 | クレジットカードの請求額の支払いに自動で充当(請求額を超えたポイントは支払口座に振り込まれる) |

三菱UFJカード VIASOカードは業界大手のクレジットカード会社である三菱UFJニコス株式会社が発行するクレジットカードの一つです。

三菱UFJカード VIASOカードの基本還元率は0.5%と一般的ですが、対象の携帯キャリアやインターネットのプロバイダー、ETCの利用料金の支払い時にはポイントが2倍になります。

- ・NTTドコモ

- ・au

- ・ソフトバンク

- ・ワイモバイル

- ・Yahoo! BB

- ・OCN

- ・au one net

- ・BIGLOBE

- ・ODN

- ・So-net

三菱UFJカード VIASOカードで貯められるポイントは「VIASOポイントプログラム」のポイントです。

貯めたポイントは自動でキャッシュバック(クレジットカードの請求額に充当)されるため、ポイントの管理や手続きが面倒な方にもぴったりですよ。

「MUFGカードアプリ」にカードを登録すると、アプリ上で明細や利用状況などを簡単に確認できるのも魅力です。

MUFGカードアプリに個人資産管理ツール「Moneytree」のIDを連携させることで、銀行口座や他社のポイントを一緒に管理することも可能です。

このようにアプリやツールが便利であるため、公共料金をクレジットカード払いにして家計の管理を簡単にしたい、という方には三菱UFJカード VIASOカードがおすすめだといえるでしょう。

おすすめ7 majica donpen card

| 年会費 | 無料 |

|---|---|

| 国際ブランド | Mastercard、JCB |

| 通常還元率 | 0.5% |

| ポイントの使い道 | majica加盟店で電子マネーとして利用 |

| ポイント還元率アップ | majicaアプリに登録し、国内のドン・キホーテで決済するとポイント1.5% ぽいん貯モールを経由した決済で最大30倍 |

| 各種保険 | ショッピング安心保険(最大100万円) |

majica donpen card(マジカ ドンペン カード)はドン・キホーテなどを擁する株式会社パン・パシフィック・インターナショナルホールディングスの子会社、株式会社UCSが発行しているクレジットカードです。

通常の還元率は0.5%と低めですが、事前にmajica donpen cardをmajicaアプリに登録することで、国内ドン・キホーテでの利用に限り還元率が1.5%にアップしますよ。

またmajica donpen cardは「majica」 とクレジット機能が一体になったカードなので、majicaをクレジットカード決済でチャージすることができます。

majica donpen cardでmajicaにチャージすると、チャージ金額に対して0.5%がポイント還元されます。

つまり、majicaアプリの登録かつmajicaの利用でアピタやピアゴの買い物でも還元率を1.5%にアップさせることができるのです。

さらにmajicaは加盟店での1年間の利用金額に応じて、以下のようにポイント還元率が上がる「ランク制度」を導入しています。

| ランク | 加盟店での1年間の利用金額 | ポイント還元率 |

|---|---|---|

| 一般 | 20万円未満 | 1.0% |

| ブロンズ | 20万円以上 | 1.0% |

| シルバー | 50万円以上 | 2.0% |

| ゴールド | 100万円以上 | 3.0% |

| プラチナ | 非公開 | 5.0% |

普段からドン・キホーテなどを利用する方であれば、大変お得に利用できるでしょう。

おすすめ8 セブンカード・プラス

| 年会費 | 永年無料 |

|---|---|

| 国際ブランド | JCB |

| 通常還元率 | 0.5% |

| ポイントの使い道 | セブン&アイグループ、nanacoマークのある加盟店での支払い ANAのマイル、トラノコポイントへの移行 |

| ポイント還元率アップ | セブンカード・プラスの対象店舗での利用は還元率が2倍 |

| 各種保険 | ショッピングガード保険(海外、年間補償限度額100万円) |

セブンカード・プラスはセブン&アイグループの決済サービス事業会社「セブン・カードサービス」が発行するクレジットカードです。

通常のポイント還元率は0.5%と平均的ですが、以下の対象店舗でセブンカード・プラスを利用すると還元率が2倍になるのが強みです。

- ・セブン-イレブン

- ・イトーヨーカドー

- ・デニーズ

- ・西武・そごう など

セブン-イレブンやイトーヨーカドーなどで日常の買い物をする方であれば、お得にポイントを貯めることができるでしょう。

なおセブンカード・プラスならカード決済でnanacoにチャージでき、チャージした金額に対しても還元率0.5%のポイントが付与されます。

チャージのために店舗へ出向く必要もないため、nanacoを頻繁に利用する場合には非常に便利なカードだといえるでしょう。

日頃からnanacoポイントをよく利用している方にはセブンカード・プラスがおすすめだといえるでしょう。

おすすめ9 dカード

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1.0% |

| 国際ブランド | Visa、Mastercard |

| 追加カード | 家族カード、ETCカード |

| 付帯保険 | ・dカードケータイ補償(購入後1年間、最大1万円) ・海外旅行保険(最高2,000万円、29歳以下が対象) ・国内旅行保険(最高1,000万円、29歳以下が対象) ・お買い物あんしん保険(年間100万円) ・カードの紛失、盗難の補償 |

| 締め日・引き落とし日 | 毎月15日締め、翌月10日払い |

| 貯まるポイント | dポイント |

| ポイントの使い道 |

・dポイント加盟店での支払いに利用 ・ネットショッピングでの支払いに利用 ・商品に交換 ・他社ポイントに交換 ・ドコモの利用料金の支払いに利用 |

dカードは大手の通信会社であるNTTドコモが発行しているクレジットカードです。

通常のポイント還元率が1.0%と高いため、ポイントが貯まりやすいカードだといえるでしょう。

現在dカードでは、対象加盟店での公共料金の支払いにdカード

を利用すると、最大で2,600ポイントが付与されるキャンペーンが実施されています(2023年3月24日時点)。

高い還元率とお得なキャンペーンを踏まえると、公共料金の支払いにはぴったりのクレジットカードだといえます。

またdカードはdポイントカードとしての機能も持ち合わせているため、加盟店の利用時に「クレジットカードの利用分」と「ポイントカードのポイント」を二重で獲得できます。

さらに「d払い」を利用している場合は、d払いの支払い方法をdカードに設定することでポイントの三重取りができますよ。

おすすめ10 au PAYカード

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1.0% |

| 国際ブランド | Visa、Mastercard |

| 追加カード | 家族カード、ETCカード |

| 付帯保険 | ・海外旅行あんしん保険 ・お買い物あんしん保険 |

| 締め日・引き落とし日 | 毎月15日締め、翌月10日払い |

| 貯まるポイント | Pontaポイント |

| ポイントの使い道 |

・Pontaポイント加盟店での支払いに利用 ・クレジットカードの請求額の支払いに充当 ・au PAY 残高へのチャージ ・au PAY マーケットでの支払いに利用 ・au携帯電話の機種変更や修理の支払いに利用 |

au PAYカードはauフィナンシャルサービス株式会社が発行するクレジットカードです。

カード利用で貯まるポイントはPontaポイントで、ポイントの基本還元率は1.0%と高めに設定されています。

auが提供するサービスの利用でさらに還元率が上がることもあり、特にauユーザーにおすすめのカードだといえるでしょう。

例えばau携帯電話の利用料金をau PAYカード(ゴールド)で支払うことで合計最大11.0%の還元が受けられます。

これは公共料金の支払いで得られるポイント還元としては非常に高い水準です。

また以下のような「ポイントアップ店」でのカード利用時に、さらにポイントが加算されます。

- ・セブン-イレブン……200円ごとに1ポイント加算

- ・イトーヨーカドー……200円ごとに1ポイント加算

- ・ドミノ・ピザ……200円ごとに2ポイント加算

- ・ビッグエコー……200円ごとに2ポイント加算

- ・紀伊國屋書店……200円ごとに2ポイント加算 など

auユーザーであれば多くの恩恵が受けられるため、au PAYカードを検討してみるのも良いでしょう。

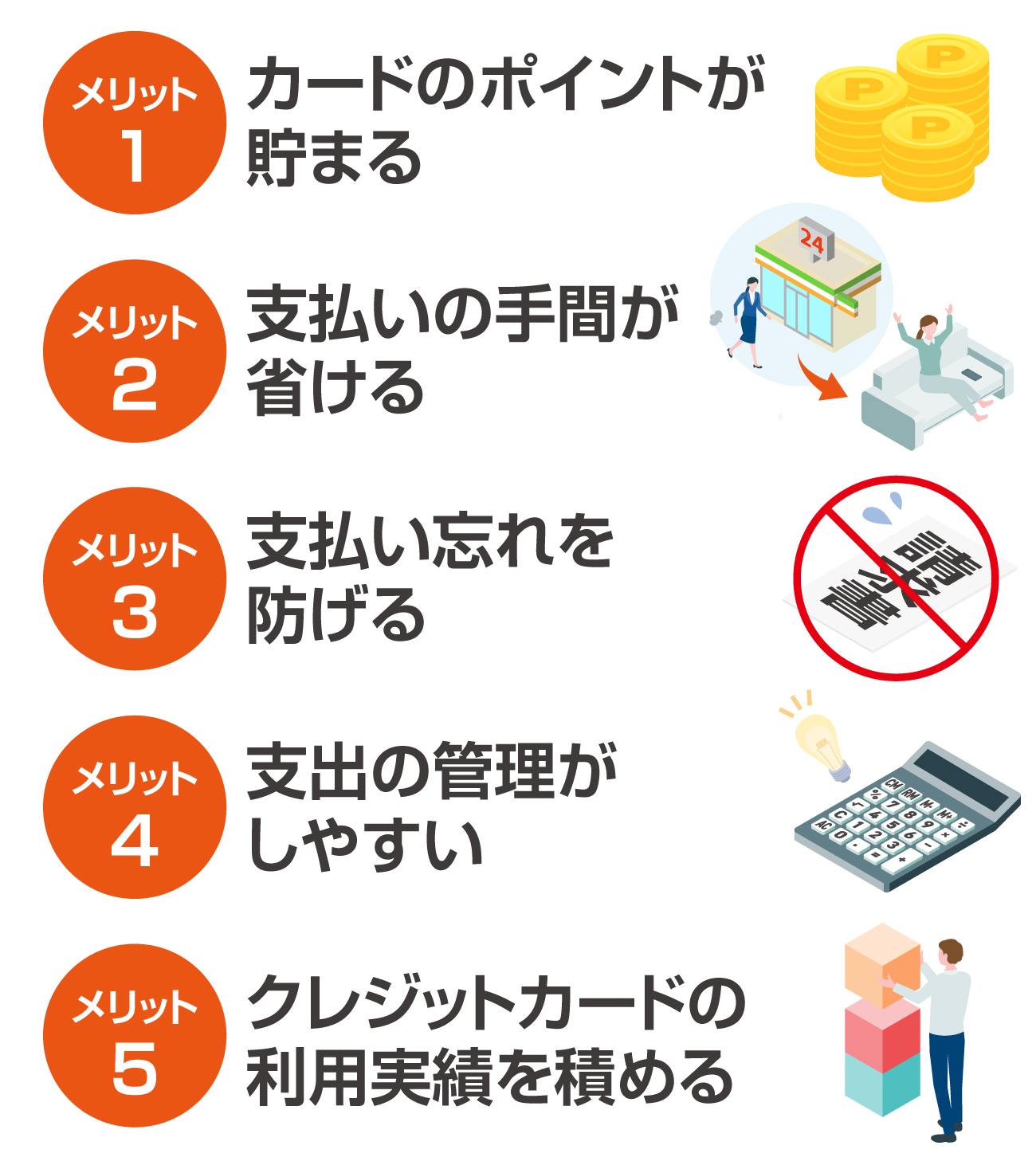

3.公共料金をクレジットカードで支払うメリット

クレジットカードで公共料金を支払うと、お得になる・便利になるというイメージを漠然と持たれている方もいらっしゃるかもしれません。

しかし具体的にどういったメリットがあるのかが分からないと、実際にクレジットカード払いにして良いものか判断ができませんよね。

公共料金をクレジットカード払いにするメリットとして、主に以下の五つが挙げられます。

- (1)カードのポイントが貯まる

- (2)支払いの手間が省ける

- (3)支払い忘れを防げる

- (4)支出の管理がしやすい

- (5)クレジットカードの利用実績を積める

ここからは、メリットを一つ一つ詳しく解説します。

メリット1 カードのポイントが貯まる

公共料金をクレジットカードで支払う大きなメリットとして、クレジットカードのポイントが貯まることが挙げられます。

現在、多くのクレジットカードで利用金額に対したポイントの還元が行われていますよね。

現金で公共料金を支払っても還元は受けられませんが、クレジットカードで支払えばポイントが還元されます。

そのため、公共料金は現金で支払うよりもクレジットカードで支払った方がお得であるといえるのです。

メリット2 支払いの手間が省ける

公共料金の支払いをコンビニ払いなどにしている方は、その都度出向いて店頭で払い込みをしていますよね。

しかし公共料金の支払いをクレジットカードで行えば、店頭に出向く必要がなくなり支払いの手間が省けます。

公共料金の種類が多ければ多いほど支払いに行く回数も増え、手間や労力がかかってしまいます。

クレジットカード払いにしておけば、後でまとめて口座から引き落とされるので便利ですよ。

メリット3 支払い忘れを防げる

公共料金の支払いをクレジットカードにすると、支払い忘れを防ぐことができます。

請求書払いや口座振込の場合、「うっかり期日を過ぎてしまった」「期日を勘違いして支払いそびれてしまった」というようなこともあるでしょう。

また公共料金ごとに期日が異なる場合には、さらに支払い忘れのリスクが高まります。

しかしクレジットカード払いであれば、一度申し込めばその都度支払いの手続きをする必要がありません。

自動で公共料金の支払いができるため、支払い忘れることがなくなるのです。

メリット4 支出の管理がしやすい

公共料金をクレジットカード払いにすると、支出の管理がしやすくなります。

公共料金はそれぞれ支払期限が異なるため、現金払いや口座引落の場合は支払日が統一されないこともあるでしょう。

また現金払いの場合は、支払いの控えを保管しておかなければなりません。

このような状態では、「いつ」「何を」「いくら」支払ったのかを管理するのが面倒ですよね。

しかし、1枚のクレジットカードに各公共料金の支払いをまとめてしまえば、支出を簡単に把握できます。

支払日は全てクレジットカードの請求日にまとめられ、明細もWeb上やアプリで確認できます。

このように、公共料金の支払いを1枚のクレジットカードにまとめれば支出の管理を一元化でき、管理にかかる手間を大幅に削減できるのです。

メリット5 クレジットカードの利用実績を積める

公共料金の支払いでクレジットカードの利用実績を積めることもメリットの一つです。

年間の利用額や頻度などにより、ポイントの還元率が上がったり、翌年の年会費が無料になったりするクレジットカードは多くあります。

また、支払いを滞納せずクレジットカードの利用を続けていくことで、更新時に利用可能枠やキャッシング枠が引き上げられる可能性があります。

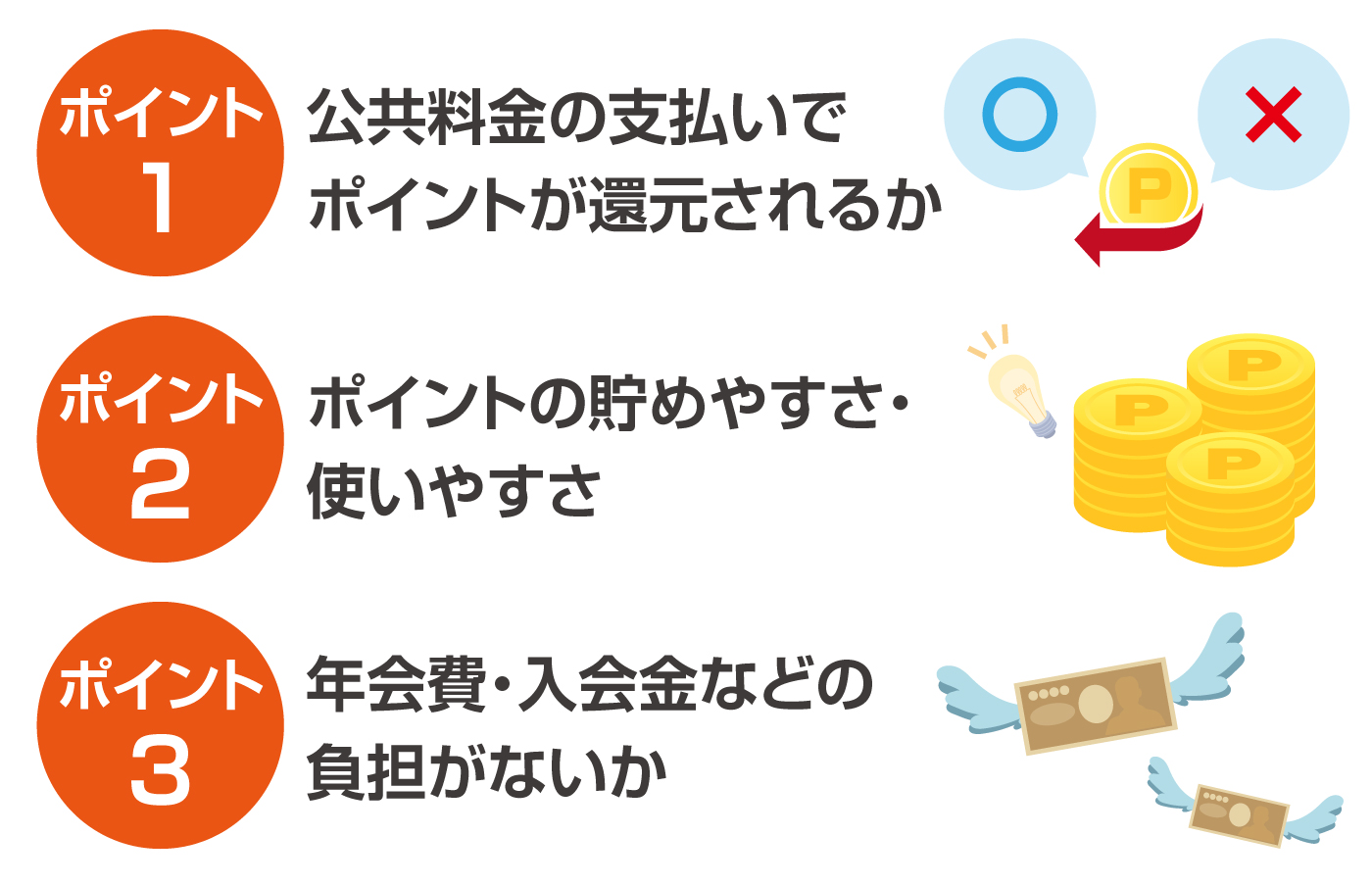

4.公共料金の支払いに利用するクレジットカードの選び方

せっかく公共料金をクレジットカード払いにするなら、お得になるカードを選びたいものですよね。

しかしクレジットカードで公共料金を支払えば、どんなカードでもお得になるわけではありません。

お得に公共料金を支払うためには、以下の3点を重視してクレジットカードを選ぶ必要があります。

- ポイント1 公共料金の支払いでポイントが還元されるか

- ポイント2 ポイントの貯めやすさ・使いやすさ

- ポイント3 年会費・入会金などの負担がないか

三つのポイントを押さえてクレジットカードを選び、公共料金の支払いがお得になるようにしましょう。

ポイント1 公共料金の支払いでポイントが還元されるか

公共料金の支払いでポイントが還元されるかどうかは、非常に重要なポイントだといえます。

クレジットカードのなかには、「公共料金の支払いがポイント還元の対象外である」または「公共料金の支払い額に対してのポイント還元率が下がる」ものがあります。

このようなカードを選んでしまうと、公共料金の支払いでお得にならないため注意しましょう。

ポイント2 ポイントの貯めやすさ・使いやすさ

クレジットカードのポイントが貯めやすいか、また使いやすいかという点も、公共料金を支払うクレジットカードを選ぶ際には重視したい点です。

ポイントを貯めやすいカードの条件として、還元率が高いことが挙げられます。

無料で発行できるクレジットカードの還元率は0.5%程度が標準だといわれています。

1.0%以上のカードは高還元率とされるため、ポイント還元率1.0%以上のカードであればポイントが貯めやすいといえるでしょう。

公共料金は毎月かかる費用であり、また支払う金額も少なくはありませんよね。

一度の支払いで多くのポイントを得られるため、還元率が高ければその分お得ですよ。

クレジットカードやカード会社によって提供するポイントプログラムは異なり、貯められるポイントや貯めたポイントの交換先、使える用途などが異なります。

カード利用額の支払いに充当できるものや、ご自身が普段から使用している電子マネーなどに交換できるポイントであれば使いやすいといえますよね。

他にも、貯めたポイントを電子マネーのように店頭やネットショップで利用できるものや、インターネット、携帯電話などの利用料金に充当できるものもあります。

ポイントの使い道が多く選びやすい、もしくはポイントをご自身が希望する用途に使えるクレジットカードを選ぶようにしましょう。

ポイント3 年会費・入会金などの負担がないか

年会費や入会金が発生するどうかも公共料金を支払うクレジットカードを選ぶ際の大きなポイントです。

クレジットカードのなかには、年会費がかかるものや、発行時に入会金がかかるものがあります。

公共料金の支払いでポイントを貯めたとしても、年会費や入会金が同じかそれ以上にかかってしまってはお得なカードとはいえません。

金銭的な負担が少ないクレジットカードを選んだ方が、お得に利用できる可能性が高いといえますよ。

5.公共料金をクレジットカードで支払う際の注意点

公共料金をクレジットカードで支払うことには多くのメリットがありますが、いくつか注意しなければならない点もあります。

公共料金をクレジットカードで支払う際の注意点は、主に以下の五つです。

- 注意点1 クレジットカード払いに対応していない場合がある

- 注意点2 口座振替割引が適用されない

- 注意点3 利用限度額を超えてしまうと支払いができない

- 注意点4 カードの更新後に新規申し込みが必要な場合がある

- 注意点5 払込用紙でのコンビニ払いは基本的に現金のみ

注意点1 クレジットカード払いに対応していない場合がある

公共料金は必ずクレジットカードで支払いができるわけではありません。

サービスを提供する事業者や自治体によっては、クレジットカード払いに対応していない場合もあるため、必ず確認しましょう。

注意点2 口座振替割引が適用されない

サービスや自治体、事業者によっては公共料金を口座振替にしている場合のみ適用される「口座振替割引」が設けられていることもあります。

クレジットカードで公共料金を支払う場合、口座振替割引を受けられないため注意しましょう。

なおクレジットカード払いにしたときに還元されるであろうポイントが、口座振替割引の割引分を下回っている場合、クレジットカード払いにしてもあまりお得にならない可能性があります。

注意点3 利用限度額を超えてしまうと支払いができない

クレジットカードの利用限度額を超えてしまった場合、公共料金の支払いができません。

クレジットカードには「限度額」や「利用枠」と呼ばれる、月々利用できる金額の上限が設定されています。

公共料金の支払いであっても月ごとに利用可能な金額のなかに含まれるため、支出が多い月は限度額を超えてしまう可能性があるのです。

限度額をしっかりと把握して、公共料金の支払いができなかったということがないようにしましょう。

注意点4 カードの更新後に新規申し込みが必要な場合がある

クレジットカードの更新時に、手続きが必要になるケースがあるため注意しましょう。

自動更新されるサービスや更新の手続きだけで済むものもありますが、なかには再度新規で申し込みをしなければならない場合もあります。

クレジットカードの更新が近づいたら、カードで支払っている公共料金それぞれがどのような手続きを要するかを事前に確認しておきましょう。

なおクレジットカード情報の変更に関しては、インターネット上で手続き可能なサービスが多くあります。

該当するサービスの公式サイトや会員専用ページを確認してみましょう。

注意点5 払込用紙でのコンビニ払いは基本的に現金のみ

コンビニで払込用紙を用いて公共料金を支払う場合、クレジットカードは利用できません。

払込用紙での支払いは原則現金のみとなっています。

ただし、ファミリーマートではファミマTカードでのみ公共料金を支払うことができます。

6.公共料金をクレジットカードで支払うための手続き

公共料金をクレジットカード払いに変更する際の手続きは、主に以下の三つの方法で行います。

- ・オンライン(Webサイト・アプリ など)

- ・郵送

- ・電話

事業者や自治体、サービスにより手続きの方法が異なるため、対応している手続きのなかからご自身が取りやすい方法を選びましょう。

現在では多くのサービスがオンラインでの申込みに対応しており、Webサイトやアプリなどから変更の申し込みが可能です。

オンライン上で申し込み、手続きもそのままオンライン上で完結するサービスも多くありますよ。

ただし、なかにはオンラインから申し込みができても、書類などのやりとりを郵送で行わなければならないものもあります。

なおサービスによっては電話でも手続きが可能です。

オンラインや郵送での手続きに不安を感じる方は、電話で申し込みをしても良いでしょう。

7.まとめ

現在、多くの公共料金をクレジットカードで支払うことができます。

公共料金というと光熱費などのイメージが強いかもしれませんが、携帯電話やインターネット、国公立学校の授業料や国民年金保険料、各種税金なども含まれます。

毎月支払いが発生するものや金額が大きいものも多いため、公共料金はクレジットカードで支払いポイント還元を受けると大変お得です。

ただし、事業者や自治体によってはクレジット払い対応していないケースもあります。

そのため、まずはお使いのサービスがクレジット払いに対応しているかを確認しましょう。

また、支払いや支出の管理の手間が省けるという点もクレジットカード払いのメリットだといえます。

お得かつ便利に支払いができるため、公共料金の支払いは現金よりもクレジットカードがおすすめだといえるでしょう。

なお公共料金の支払いをさらにお得にするためには、還元率が1.0%を超える高還元率のクレジットカードを利用するのがおすすめです。

| カード名 | 券面 | 還元率 | 年会費 (税込) |

主な特徴 |

|---|---|---|---|---|

| リクルートカード |  |

1.2% | 無料 | ・年会費無料かつ還元率が1.2%と高い ・貯まったポイントはdポイントやPontaポイントに交換可能 |

| JCB CARD W/JCB CARD W plus L |

|

1.0 〜5.5% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

無料 | ・年会費無料のプロパーカード ・パートナー店での利用でポイント最大21倍 |

| PayPayカード |  |

1.0% | 無料 | ・PayPayに直接チャージができる唯一のクレジットカード ・ナンバーレスのデザインで情報漏えいのリスクが低い |

カード.jpg)