相続時精算課税制度とは│必要書類や手続きを分かりやすく解説

贈与税の特例で有名な相続時精算課税制度ですが、実際にどのような特例なのかはよくわからないという人も多いと思います。

相続時精算課税制度を選択すると、生前贈与した財産も相続税の対象になるなどのデメリットをクローズアップされることがあります。

しかし、最大で2,500万円の財産を、贈与した時点では無税で子供や孫に贈与することができるということは、贈与する対象や状況によっては大きなメリットがあります。

このように、相続時精算課税制度にはメリットとデメリットの両方が存在します。よく検討してから利用しないと他の特例が適用できなくなる等、損をすることもあります。

この記事では相続時精算課税制度の基礎知識からメリット・デメリット、想定される利用ケースや使わない方がいい人、税務署への申告手続きやその際に必要となる書類等を網羅的に、かつわかりやすく解説しています。

相続時精算課税制度の適用を検討している人は是非参考にしてください。

目次 [閉じる]

1.2,500万円まで贈与税がかからない相続時精算課税制度の基礎知識

相続時精算課税制度は贈与税がかからない特例の中でも利用する人が多い有名な特例です。この章ではまず相続時精算課税制度の基礎知識を確認しましょう。

1-1.祖父母や父母からの生前贈与に適用できる

「相続時精算課税制度」とは、60歳以上の祖父母や父母から18歳以上の子や孫へ贈与をする場合に、2,500万円までの贈与であれば贈与税がかからない制度のことです。また相続時精算課税の特別控除額2,500万円を超える金額を贈与した場合でも、2,500万円を超えた分に対して一律20%の贈与税ですみます。

しかしながら、「相続時精算課税」という名称のとおり、贈与者が死亡して相続が発生した場合には本制度を利用して贈与した金額を故人の相続財産に加算して相続税を計算します。したがって、原則として相続税の節税対策にはなりません。

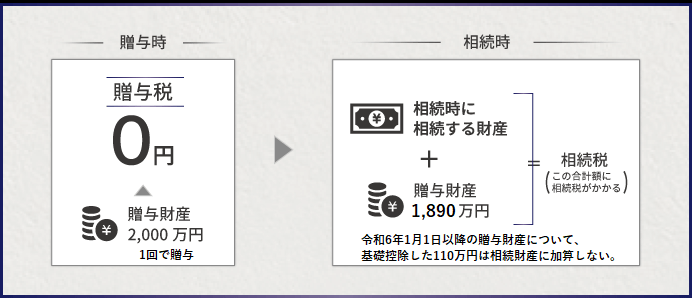

1-2.【令和6年から】基礎控除110万円も使える

令和6年1月1日以降の贈与については、相続時精算課税制度においても年間110万円の基礎控除額が適用できます。この基礎控除額は2,500万円の特別控除額とは別のものとして扱われ、基礎控除を行った部分は、贈与者が死亡して相続が発生した場合に故人の相続財産に加算しません。

具体例:【令和6年以降】父63歳から子25歳へ相続時精算課税制度を利用した贈与を実施

初年度:1,200万円を贈与 →基礎控除後の1,090万円が特別控除の対象

3年後:500万円を贈与 →基礎控除後の390万円が特別控除の対象

10年後:1,000万円を贈与 →基礎控除後の890万円が特別控除の対象

贈与累計は2,700万円であるが、特別控除の対象は2,370万円となり2,500万円を超えない。したがって贈与税は発生しない。

15年後:父死亡

→父の相続財産に過去に相続時精算課税制度を利用して贈与した累計2,370万円(基礎控除後)を合算する。既に支払っていた贈与税はないので、相続税からは控除しない

2.相続時精算課税制度のメリット・デメリット

2,500万円まで贈与税がかからない相続時精算課税制度ですが、この章では相続時精算課税制度の利用を検討するに当たり必ず押さえておきたいメリット・デメリットを解説していきます。

2-1.相続時精算課税制度のメリット

2-1-1.贈与税なしで一度に2,500万円まで贈与できる

相続時精算課税制度の特徴は2,500万円の特別控除額です。通常年間110万円を超える資産を贈与すると贈与税がかかってしまいますが、相続時精算課税制度を利用すれば一時的に多額の資金を贈与したい場合に贈与税の負担を抑えることができます。

2-1-2.遺産分割がしづらい財産を事前に贈与できる

住宅や土地などの不動産は遺産分割がしづらく、相続時に争いのもとになることが多々あります。遺産を分けるために不動産の処分に追い込まれるケースもあります。生前に財産を誰に譲るかを決めて実際に贈与することで、死亡した後の相続争いを未然に防ぐことができます。

2-1-3.収益物件の贈与で財産の増加を防げる

賃貸アパートのような収益物件を所有していると、賃料収入が蓄積されて財産が増加します。これは、死亡時に相続税の対象となる遺産の増加を意味しています。収益物件を生前に贈与しておくことで、相続税の対象になる遺産の増加を防ぐことができます。

2-1-4.将来値上がりしそうな財産を贈与すると相続税の節税になる

実際に相続が発生した時には、贈与した財産を「贈与した当時の価額」で相続財産に加算するため、贈与した後で値上がりが予想されるような財産を贈与した場合には相続税の節税になります。

例えば中小企業オーナーが業績好調の自社株式を後継者である子に対して、相続時精算課税制度を使い2,500万円で贈与した場合がそれにあたります。贈与後にどんどん株価が上昇し、父死亡時に自社株式の相続税評価が1億円になっていたとしても贈与時の2,500万円で相続税を計算できます。

このように将来値上がりしそうな財産を贈与しておくことで相続税の節税になるケースがあります。

2-2.相続時精算課税制度のデメリット

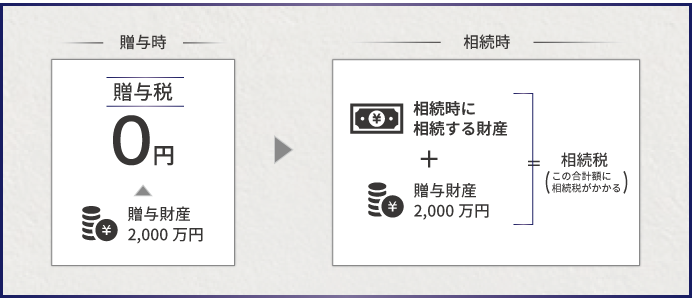

2-2-1.生前贈与した財産も相続税の対象になる

相続時精算課税制度の最大のデメリットは、生前贈与した財産も相続税の対象になるという点です。

本制度を利用して贈与した財産の価額は、贈与者が死亡して相続が発生した場合に相続財産に加算して相続税を計算します。

したがって、相続財産が多く相続税が課税される可能性がある場合は、相続時精算課税を使うよりは、暦年贈与を続けた方がよいこともあります。

この説明だけではわかりづらいかと思いますので、具体例をあげます。

相続が発生した後のことも踏まえなければいけないので、下記の前提を定めます。

- 贈与額は1,000万円

- 相続する遺産の総額は8,000万円

- 法定相続人は子1人

であるとします。

相続時精算課税制度を利用するケースでは、贈与する1,000万円には贈与税がかかりませんが、相続発生後、この1,000万円は相続税の課税対象として加算する必要があります。

相続人は子1人であるため、「生前贈与額1,000万円+遺産総額8,000万円-基礎控除3,600万円=5,400万円」に相続税が課税されます。この場合の相続税は920万円となります。

(生前贈与が令和6年以降の場合は、「生前贈与額1,000万円-相続時精算課税の基礎控除110万円+遺産総額8,000万円-相続税の基礎控除3,600万円=5,290万円」に相続税が課税され、税額は887万円となります。)

一方、暦年贈与を利用する場合ですが、毎年100万円を10年間かけて贈与すると仮定して考えてみましょう。

ここで贈与する額に贈与税はかかりません。相続が発生した場合は、「遺産総額8,000万円-基礎控除3,600万円=4,400万円」に相続税が課税されます。この場合の相続税は680万円となります。

この例では、相続時精算課税を利用するより、長い年月をかけて贈与をコツコツと続けた方が税負担は少なくて済むことがわかります。

(ただし、令和8年までに相続が発生した場合には、過去3年以内の贈与財産について、相続財産に加算した上で、相続税が課税されます。その後、段階的に加算期間が延長され、最終的には過去7年以内の贈与財産まで相続財産に加算されることになりますので、暦年課税との比較をする場合には留意する必要があります。暦年贈与については、「【暦年贈与】やり方と注意点は?贈与税の計算方法も解説!」の記事で、相続時精算課税制度との違いも含め解説していますので、ご参照ください)

2-2-2.将来贈与した財産が値下がりや消滅した場合には相続税の負担が大きくなる

これは先に挙げたメリットと逆の話です。贈与した財産が相続時に価値が急落していたり消滅していたりした場合でも贈与時の価額で相続財産に上乗せされます。これにより、生前贈与しなかった場合に比べて相続税の負担が大きくなってしまいます。

例えば相続時精算課税制度を使ってA社の上場株式を2,500万円で贈与したとします。相続時にA社が倒産して価値がゼロ円になっていたとしても2,500万円を相続財産に加算しなければならないのです。

このため相続時精算課税制度を使って時価の変動がある財産を贈与する場合には慎重に検討することが必要です。

なお、相続時精算課税制度を利用して贈与した一定の土地・建物が令和6年1月1日以降に災害によって一定の被害を受けた場合は、贈与時の価額から災害で被害を受けた部分を差し引いた価額で相続財産に加算することができます。

2-2-3.自宅の小規模宅地等の特例が使えない

相続時精算課税制度を利用して土地を贈与した場合、相続発生時に小規模宅地等の特例を使えないというデメリットがあります。

例えば父と同居の子が2,500万円分の自宅の土地を相続時精算課税制度により贈与を受けたとします。父死亡後にはこの2,500万円を相続財産に加算することになりますが、その際には自宅の土地の相続税評価額が8割も減額される小規模宅地等の特例の対象とはなりません。

相続時精算課税制度を利用していなければ、子が自宅の土地を相続した場合、小規模宅地等の特例を適用することができます。

小規模宅地等の特例を利用して評価額を算出すれば、

となり、2,000万円も減額できていたことがわかります。

このように相続時精算課税制度によって贈与した土地については、将来相続時に小規模宅地等の特例の対象となりませんので、小規模宅地等の特例が適用できる可能性がある財産を贈与する際には注意が必要です。

小規模宅地等の特例について詳しいことを知りたい人は、以下の記事をご参照ください。

(参考)特定居住用宅地等に該当するための要件・添付書類について解説!

2-2-4.手続きやコストが増える

相続時精算課税制度を利用する場合は、納税額がなくても贈与税の申告をしなければなりません(令和6年以降は、年間の贈与額が基礎控除額110万円以下であれば申告不要です)。

また、不動産の相続では登録免許税が0.4%で済みますが、生前贈与では登録免許税は2.0%になり、不動産取得税もかかる点がデメリットとしてあげられます。

3.特例を利用するのに適した具体的なケース

ここまで相続時精算課税制度の基礎知識やメリット・デメリットを解説してきましたが、では一体どんな人なら特例を適用することでメリットが受けられるのでしょう?

ここでは実際に特例を利用するのに適した具体的なケースを紹介します。相続時精算課税制度はメリットとデメリットの両方がある制度ですので下記にあてはまるような人は利用を検討してみるとよいでしょう。

3-1.相続税がかからない人

相続時精算課税制度を利用すると、贈与した財産が相続発生時に相続財産に加算されて相続税が計算されてしまいます。しかし、そもそも相続税がかからない(財産が3,000万円+法定相続人の人数×600万円以内)人は加算されても相続税は発生しません。

例えば相続税がかからない3,000万円程度の財産をお持ちのAさんが、子供がマイホームを購入する際住宅ローンの頭金500万円を援助するとしましょう。500万円をそのまま贈与してしまうと贈与税が50万円ほどかかってしまいますが、相続時精算課税制度を利用すれば無税で贈与でき、贈与税の負担がありません。

またAさんは将来相続税がかかるほどの財産を持っていないため、相続時に500万円が加算されても相続税に影響はありません。こういった人にとっては一時的に多額の財産を贈与税の負担なしに贈与できるため、この特例を利用することでメリットがあります。

相続税がかかるかどうかや遺産総額の計算方法については「相続税の基礎控除とは?基礎控除額の計算方法や注意点を解説!」で詳しく解説しています。

相続税がかからない(遺産総額が基礎控除を超えていない)場合でも、遺産総額と基礎控除の差があまりないという人は注意が必要です。「財産を全て合わせるとギリギリ基礎控除を超えなかったし"たぶん"大丈夫だろう」と自己判断するのは危険です。

相続財産には不動産や有価証券、預貯金以外にもゴルフ会員権や骨董品、貴金属なども含まれてくるため正確に遺産総額の計算をすると基礎控除額を超えてしまうリスクもあり、概算ではなく正確な計算をする場合には専門的な知識が必要となります。相続時精算課税制度を検討するにあたり、正確な計算をしようと考えている人は相続に強い税理士に相談した方が良いでしょう。

3-2.収益不動産を保有している人

相続時精算課税制度を使って収益不動産を贈与して、賃料収入の蓄積を防ぐことで相続税の節税対策をとる方法です。収益不動産を所有しておりこれ以上相続税の対象となる財産を増やしたくない人に適しています。具体例を紹介します。

- 父Aさん(60歳)、子Bさん(30歳)

- 父Aさんは資産家で複数の賃貸マンションを経営

- このままだと賃料収入が父Aさんに蓄積され将来の相続税対象となってしまう

⇒そこで相続時精算課税制度を利用して父Aさんの賃貸マンションの建物(2,500万円)を子Bに贈与

対策による効果

賃料収入は建物の所有者に帰属するため、建物が子Bさん名義に変わったことで子Bさんの財産として蓄積され、父Aさんの相続財産の増加を防ぐことができました。

このように資産家の人でこれ以上の財産の増加を防ぎたい場合は、相続時精算課税制度を利用して収入がある不動産を贈与することで相続税を節税することができます。

3-3.子や孫への事業承継を考えている中小企業オーナー

中小企業オーナーが保有する自社株式は会社の業績があがれば相続税評価額も高くなります。そこで今後の成長が見込まれるような場合には、相続時精算課税制度を利用して後継者候補の子に自社株式を贈与することが多くあります。

例えば現状の自社株式の価値が5,000万円で今後の急成長が見込まれる場合、相続時精算課税制度を利用して贈与を行うと、

※贈与が令和6年以降の場合は、

(5,000万円―2,500万円―基礎控除110万円)×20%=478万円

の贈与税を税務署に支払うことになります。

その後、会社が成長し相続発生時点で自社株式の相続税評価額が2億円になっていた場合、贈与を行わず相続した場合は2億円が相続税の課税対象となります。しかし、相続時精算課税制度を利用していた場合は相続税の対象となる価額は贈与当時の5,000万円ですので、株価上昇分の1億5,000万円は相続税の対象とはならないのです。

このように中小企業オーナーが今後の自社株式の成長を見越して後継者へ早めに株式を贈与する際に大きな効果を発揮するのです。

さらに、事業承継税制と併用すれば、自社株式の贈与に対する贈与税の納税が一定の要件のもと猶予されます。

4.相続財産が1億円以下の人は相続時精算課税制度の利用を考えよう

相続時精算課税制度のデメリットは、生前贈与した財産が相続の際に相続財産に加算され、不足する相続税を支払わなければならない点です。

しかし、例えば子供や孫が家を買うなど大きい金額が必要な時には年間110万円の贈与では十分に援助してあげることができません。長期間かけて毎年110万円の贈与を行う計画だったとしてもそれを毎年計画的に継続して行うのはなかなか難しい面もあります。

相続税がかかるとはいえ、相続時精算課税でまとまったお金を贈与税がかからず贈与することができるのは魅力的といえます。

下記の図をご覧ください。相続財産が1億円以下の場合には相続税の負担はそこまで大きくはありません。

贈与する側、贈与を受ける側で考えが異なるとは思いますが、家を買おうとした時に後々相続税を負担してもいいから2,500万円の贈与を受けたいと考える人もいるかと思います。

その場合は、相続時精算課税制度を利用するとよいでしょう。

逆に相続財産が2億円、3億円となる場合には相続税の負担も大きくなるため相続時精算課税制度の利用は慎重に考える必要があります。

5.税務署への申告方法と必要書類で知っておいた方がいいこと

この章では具体的に税務署へ相続時精算課税制度を適用して申告を行う際の、申告書の書き方や必要書類をご紹介します。

5-1.相続時精算課税制度適用申告書の記載例

相続時精算課税制度を適用する場合には、以下の書類を作成する必要があります。

5-1-1.贈与税の申告書

これまで述べてきたとおり、相続時精算課税制度を利用すると2,500万円までの贈与に贈与税がかかりません。しかし、贈与税がかからない場合であっても贈与税の申告書を作成する必要があります。

①いつ、②誰から、③どんな種類の財産を、④いくらもらったか、という内容を記載する書類となります。

(令和6年以降は、年間の贈与額が基礎控除額110万円以下であれば申告書の提出は不要です。)

5-1-2.相続時精算課税選択届出書

この届出書は、財産をもらった(贈与を受けた)人が、その年の1月1日において18歳以上であり、かつ贈与者である父母または祖父母が60歳以上である場合に提出する書類です。この届出書を提出することで、その贈与者から今後贈与を受ける財産についてはすべて相続時精算課税制度を適用することを宣言する書類となります。

この制度を一度選択すると、適用を取り下げることができないため、制度選択の意思を明確にし、確認を取るための意味合いが強い書類といえます。

上記2種類の書類の作成は税理士に依頼した方が確実ですが、書き方はそれほど難しくないため自分で作成することもできます。

国税庁ホームページにある「【事例4】相続時精算課税を適用する場合」に必要なことが全て載っていますので、こちらを参考にしてください。

5-2.申告時に必要な添付書類

相続時精算課税制度を利用するには、贈与を受けた年の翌年の2月1日から3月15日までの間に、税務署に「相続時精算課税選択届出書」を贈与税の申告書に添付して提出しなければなりません。この際に、次の書類を添付することとされています。

次の情報が分かる受贈者(贈与を受けた人)や贈与者の戸籍謄本又は戸籍抄本

- 受贈者の氏名、生年月日

- 受贈者が贈与者の推定相続人である子又は孫であること

令和元年分の申告までは、受贈者、贈与者の住所等を証明する書類として戸籍の附票や住民票を提出する必要がありましたが、令和2年分以降は不要となりました。

5-2-1.2年(回)目以降の申告では添付書類は必要ない

相続時精算課税制度を使って行う贈与は、年を跨ぎ複数回行うことができます。回数や一回あたりの金額に制限等はなく、特別控除額2,500万円という上限が決められているだけです。例えば、1年目に1,000万円、2年目に500万円、4年目に1,000万円というような贈与の仕方も可能です。

贈与税の申告書は、贈与を受けた年の翌年2月1日から3月15日の間に行う必要があります。贈与1年目において、必要となる上記の添付資料を提出した場合、2年目、4年目に関する贈与では、重複する書類については添付が不要となります。

なお、令和6年1月1日以降の贈与については、相続時精算課税制度においても年間110万円の基礎控除額があるため、年間の贈与額が110万円以下の場合は申告不要となります。

5-3.必要書類の入手方法

各必要書類の具体的な入手方法をご紹介したいと思います。基本的には、税務署と役場に行けばすべての資料を揃えることができます。

5-3-1.「贈与税申告書」「相続時精算課税選択届出書」の入手方法

これらの書類は、税務署に用紙が備え付けられています。また国税庁のホームページより様式をダウンロードして使用することも可能です。

国税庁のホームページ「贈与税(贈与税の申告書作成コーナー)」から「様式一覧」に進み、「申告書第1表」と「第2表」、「相続時精算課税選択届出書」というPDFをダウンロードしましょう。同コーナーを利用して申告書を作成して、e-Taxで申告することもできます。

5-3-2.「戸籍謄本(抄本)」の入手方法

戸籍謄本(もしくは抄本)については、本籍地のある市区町村役場の戸籍係で取得する必要があります。

戸籍謄本を取得する方法や費用については下記の記事で詳しく述べています。

(参考)戸籍謄本は郵送でも取り寄せられる!取り寄せ方法と必要書類を解説

なお、令和6年3月1日から戸籍謄本の広域交付が始まり、近くの市区町村役場でも戸籍謄本を取得できるようになっています(戸籍抄本は引き続き本籍地で取得する必要があります)。

5-4.難しいと感じた場合には申告や資料収集の税理士への依頼を検討

相続時精算課税制度を利用した贈与税申告に関わる書類作成・取得等の一連の作業は、ご自身で行うことも十分に可能です。

例えば1,000万円を贈与した場合には、「父から1,000万円をもらいました」と書類に記載し、戸籍謄本等の添付書類を集めて税務署に提出するだけですので、現金贈与は容易に行うことができます。

気を付けなければいけないのは、土地を相続時精算課税制度で贈与する場合です。その場合、土地を金銭的価値に見積もる(評価する)必要があります。土地の相続税評価については税理士でさえ難しいとされていますので、一般の方が正確に評価を行うのはとても難しいといえます。この土地の評価を誤ると後々、税務署の指摘を受け余分な税金を支払わなければならない事態も生じかねません。

もしご不安があれば、税理士にすべてお任せしてしまうというのも一つの手です。

税理士に依頼すれば、申告書類の作成はもちろん、戸籍謄本等の取得もしてもらうことができるので、ご自身で役所に赴く必要がありません。

土地の評価に誤りがあったり、書類の記載不備、添付資料の不備があったりすれば、本来かからないはずの多額の税金がかかってくる可能性もあります。手間の観点だけではなく安心を得るという観点でも、税理士に手続きを依頼するメリットは十分にあるといえます。

6.併せて押さえておきたい住宅取得等資金の贈与税の非課税特例

マイホームの購入を考えている子や孫がいる場合には相続時精算課税制度と併せて押さえておきたい特例の中に、住宅取得等資金の贈与税の非課税特例というものがあります。

令和8年12月31日までに父母や祖父母などの直系尊属から18歳以上の子や孫が住宅を購入するための資金やリフォームの資金を受け取った場合に、一定額まで贈与税が非課税になるという特例です。

贈与税が非課税になる限度額は、下記のとおりです(令和4年1月1日以後の贈与の場合)。

- 省エネ等住宅 1,000万円

- それ以外の住宅 500万円

相続時精算課税制度と比較して大きな2つのメリットは、

「相続時に持ち戻し加算しなくてもよい」

「暦年贈与は引き続き利用できる」

点にあります。

最大でも1,000万円までと相続時精算課税制度よりは金額が大きくありませんが、マイホーム購入時や大規模リフォーム時には利用を検討するとよいでしょう。なお、非課税限度額は購入する住宅の種類や年度によって異なりますので、この点注意を要します。

また相続時精算課税制度と併用することもできるため、マイホーム購入やリフォームへの資金使途であれば、まずこの住宅取得等資金の贈与税の非課税特例を適用し、さらに上乗せで相続時精算課税制度を適用するかを検討するとよいでしょう。令和8年12月31日までに住宅取得等資金の贈与を行う場合は、贈与者が60歳未満でも相続時精算課税を適用できます。

7.相続時精算課税制度を適用する前に相続対策について専門家に相談してみよう

この記事では相続時精算課税制度のメリット・デメリットに加え、手続きや必要書類も解説しましたので、利用の仕方などについて理解していただけたかと思います。

相続時精算課税制度を利用する前にまず、贈与する側と贈与を受ける側が将来どのくらいの相続税がかかってくるかを認識しておくことが重要です。

そのためにも、相続税がどのくらいかかってくるのか正確な財産評価を一度税理士に相談し、助言を受け、その後で相続時精算課税制度を利用するかどうかを考えても遅くはないでしょう。

相続専門の税理士法人チェスターでは、相続の生前対策に関するご相談も可能です。

【参考記事】

【相続税対策22選】相続税を減らすための節税のポイントを解説

【ケース別】贈与税を支払わなかった場合の加算税のすべてを解説!

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。