資金調達を急いでいたり審査に落ちないか不安があったりして、審査なしのファクタリングを利用したいと考えている方もいらっしゃるでしょう。

しかし健全なファクタリングサービスでは、必ず審査が行われます。

審査なしのファクタリングを扱う業者も存在しますが、悪質な業者の可能性が高いため絶対に利用しないように注意しましょう。

なお審査があっても、即日入金が可能なファクタリングサービスは多数存在しますよ。

本記事ではファクタリングに審査が必要な理由や、審査なしの業者を利用するリスク、審査に通りやすくするポイントなどを解説します。

【即日入金対応!審査に通りやすいファクタリング業者5選】

| サービス名 | 入金スピード | 手数料 | 特徴 |

|---|---|---|---|

|

最短即日 | 10% |

業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 |

業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京・大阪・福岡近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 2〜12%程度 |

最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |

1.審査なしのファクタリングは存在しない

このように審査なしのファクタリングを選ぶことで、手続きの負担を軽減したいと考える方もいらっしゃるでしょう。

しかしファクタリングは原則、審査なしで利用することはできません。

審査なしのファクタリングを扱う業者は、ファクタリング業者のふりをする悪質な業者の可能性が高いといえます。

2.ファクタリングに審査が必要な理由

多くのファクタリング業者が審査を実施していることは知っていても、その重要性については分からないという方もいらっしゃるでしょう。

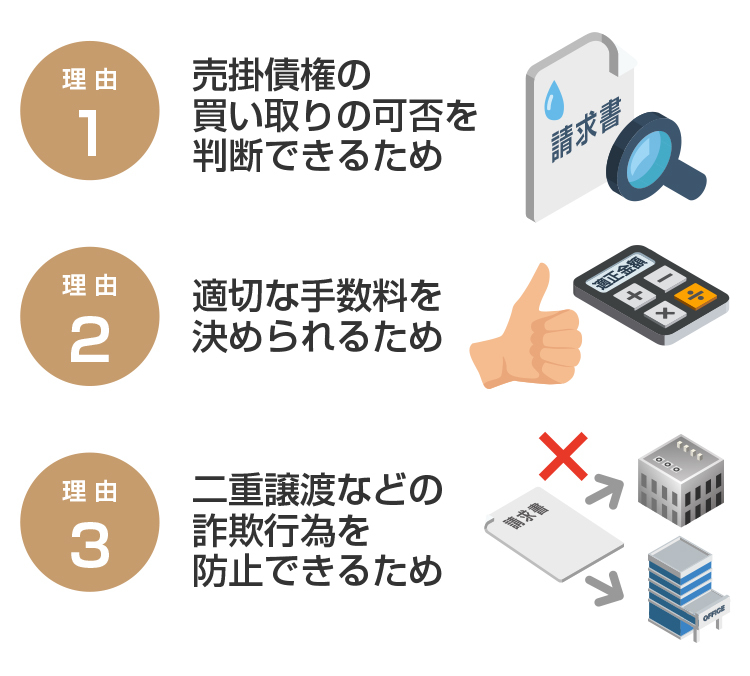

ファクタリングに審査が必須といわれている理由は以下のとおりです。

【ファクタリングに審査が必要な理由】

理由1 売掛債権の買い取りの可否を判断する

ファクタリング業者は審査の際に売掛先や売掛債権の信頼性を確かめることで、買い取るかどうかを判断します。

そのため、どのような売掛債権でも買い取ってもらえるわけではありません。

例えば経営が危うい売掛先の売掛債権の場合は、売掛金を回収できない恐れがあります。

売掛金を回収できなければ損害を受けるため、業者は審査を行うことで代金が未回収になるリスクの高い売掛債権の買い取りを断る必要があるのです。

理由2 適切な手数料を決める

ファクタリングでは売掛債権の額面の「〇%」という形で手数料がかかります。

手数料が一定でないファクタリング業者の場合、買い取る売掛債権の代金を回収しやすいかどうかで手数料率を決定するため、必ず審査を行いますよ。

例えば売掛先の信用力が高ければ売掛金が未回収になる可能性が低いと判断されるため、手数料は低く設定されます。

対して売掛先の信用力が低ければ売掛金を回収できない恐れがあると判断されるので、手数料が高くなる傾向にあります。

理由3 二重譲渡などの詐欺行為を防止する

ファクタリング業者は、悪質な利用者による「二重譲渡」や「架空債権」といった詐欺被害を回避するためにも審査を行っています。

他にも業者は計画倒産によって売掛金を騙し取られたり、「不良債権」を買い取ってしまったりするリスクを抑える目的で審査を行い、売掛先や売掛金、申込者の信頼性を確認します。

3.審査なしのファクタリングに潜むリスク

健全なファクタリングでは通常、審査が実施されますが、審査なしで利用可能なサービスが存在しているのも事実です。

しかし審査なしのファクタリングは、ファクタリング業者を装う悪質な業者によるサービスだといえるでしょう。

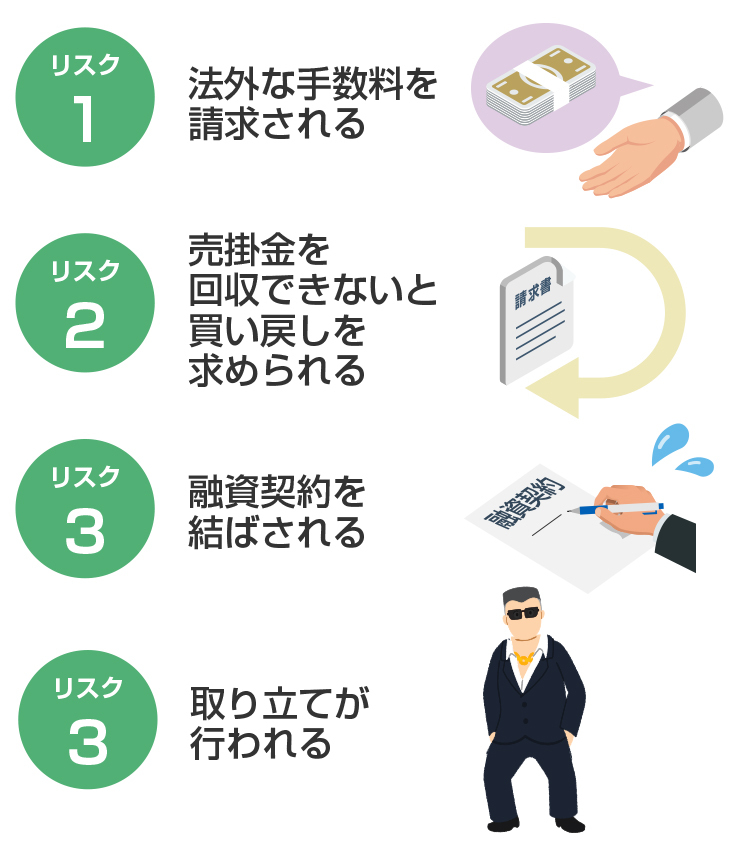

利用すると以下のリスクを伴うため要注意です。

【審査なしのファクタリングに潜むリスク】

リスク1 法外な手数料を請求される

審査なしのファクタリングでは高額な手数料を請求される恐れがあります。

通常、ファクタリングで審査が実施される場合は売掛先の信用力が審査され、適切な手数料が決定されます。

しかし審査なしをうたうサービスでは売掛先の信用力を調査できません。

そのため業者は売掛金を回収できなかった場合の最大限のリスクを想定して著しく高い手数料を提示する可能性があります。

手数料が高すぎると、調達できる資金が少なくなってしまうので注意が必要です。

リスク2 売掛金を回収できないと買い戻しを求められる

審査なしのファクタリングを利用すると「償還請求権(リコース)」のある契約の締結させられ、弁済義務が発生する恐れがあります。

償還請求権のある契約を結んでしまうと、資金を提供してもらえたとしても業者が売掛金を回収できないときに買い戻しを要求されます。

例えば100万円の売掛債権を手数料10%の業者に売却したとします。

10万円の手数料を支払い、一時的に90万円の資金を調達できますが、買い戻しを求められると債権の額面の100万円を支払わなければならないため、結果的に20万円の損失が発生します。

リスク3 融資契約を結ばされる

審査なしのファクタリングでは融資契約を結ばされる恐れがあります。

本来ファクタリングは売掛債権を売却する売買契約であり、貸し付けではありません。

融資契約を結んでしまうと、担保や保証人を求められたり一時金や保証金を請求されたりする恐れがあるので注意しましょう。

なお融資契約を結べるのは貸金業登録をしている業者に限られます。

リスク4 取り立てが行われる

審査なしのファクタリングは、いわゆるヤミ金融業者など悪質な業者によって運営されている可能性が高いといえます。

そのため利用するとどう喝されたり、勤務先や家族に電話をかけられたりと強引な取り立てが行われる恐れもありますよ。

貸金業法では取り立てに関するルールが厳しく定められており、債務者(借り入れをした人)の私生活や業務の平穏を脅かすような取り立ては禁じられています。

貸金業登録をせずファクタリングをかたって貸し付けを行う悪質業者は貸金業法などの法律を守らず、周囲に迷惑がかかるような取り立てを行う可能性があるといえるでしょう。

4.審査があっても即日入金は可能!

審査があるファクタリングを利用すると、資金調達に時間がかかるのではと心配する方もいらっしゃるでしょう。

しかし審査があっても、最短即日に入金されるファクタリングサービスは多数あります。

サービスによっては最短数十分で資金を調達することも可能ですよ。

また即日入金に対応している業者のなかには審査のハードルが低く、柔軟に審査を行っているところもあります。

リスクのある審査なしのファクタリングを利用しなくても迅速に資金調達することは十分可能です。

5.即日入金可!審査に通りやすいファクタリング業者12選

このように資金調達を急いでおり、即日で利用できるファクタリングサービスを探している方もいらっしゃるでしょう。

そこでこの章では即日入金が可能で、スピーディーな手続きを期待できるファクタリング業者を12社厳選しました。

【即日入金対応!審査に通りやすいファクタリング業者12選】

| サービス名 | 入金スピード | 対応可能な金額 | オンライン完結 | 二者間ファクタリングの手数料 |

|---|---|---|---|---|

| ペイトナー | 最短即日 | 1万〜300万円(初回利用時は30万円まで) | 〇 | 10% |

| QuQuMo(ククモ) | 最短2時間 | 下限記載なし・上限なし | 〇 | 1%〜 |

| ベストファクター | 最短即日 | 30万〜1億円 | × | 2%〜 |

| ビートレーディング | 最短2時間 | 無制限(買い取り実績1万〜7億円) | 〇 | 4〜12%程度 |

| 日本中小企業金融サポート機構 | 最短3時間 | 無制限 | 〇 | 1.5%〜 |

| トップ・マネジメント | 最短即日 | 30万〜3億円 | 〇 | 3.5〜12.5% |

| PAYTODAY(ペイトゥデイ) | 最短30分 | 10万円~上限なし | 〇 | 1〜9.5% |

| TRY(トライ) | 最短30分 | 10万〜5,000万円(5,000万円以上も相談可能) | 〇 | 3%〜 |

| FREENANCE(フリーナンス) | 最短即日 | 1万〜上限なし | 〇 | 3〜10% |

| ジャパンマネジメント | 最短即日 | 20万〜5,000万円 | 〇 | 10〜20% ※売掛金の種類、売掛先の規模、財務状況などに応じて算出される |

| labol(ラボル) | 最短30分 | 1万円〜上限なし | 〇 | 10% |

| アクセルファクター | 最短2時間 | 30万円〜上限なし | 〇 | 2%〜 |

おすすめ1 ペイトナー

| 入金スピード | 最短即日 |

|---|---|

| 対応可能な金額 | 1万〜300万円(初回利用時は30万円まで) |

| オンライン完結 | 〇 |

| 二者間ファクタリングの手数料 | 10% |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細(直近3カ月程度) |

| 運営会社 | ペイトナー株式会社(旧yup株式会社) |

ペイトナーは累計申請件数が20万件を超えており、最短即日で資金調達ができるファクタリングサービスです。

申し込みから契約までの手続きを全てオンラインで行うことが可能で、面談がなく必要書類が3点のみと少ないため、審査の負担が軽い点が魅力です。

またペイトナーではAI(人工知能)による審査が実施されており、事業計画書などの準備が煩わしい書類が不要なので、手続きも簡単です。

なおペイトナーは1万円からの少額の売掛債権に対応しており、売掛先が法人以外の売掛債権の買い取りも行っています。

そのため個人間の取引を行っている方にもおすすめです。

おすすめ2 QuQuMo(ククモ)

| 入金スピード | 最短2時間 |

|---|---|

| 対応可能な金額 | 下限記載なし・上限なし |

| オンライン完結 | 〇 |

| 二者間ファクタリングの手数料 | 1%〜 |

| 必要書類 | ・本人確認書類(運転免許証またはパスポートなど) ・保有する全銀行口座の直近3カ月分の入出金明細 ・請求書 ※個人事業主の場合、開業届または青色、白色の確定申告書一式と健康保険証を提出する |

| 運営会社 | 株式会社アクティブサポート |

QuQuMo(ククモ)は手数料率の下限が1%と低めに設定されているオンライン完結型のファクタリングサービスです。

面談が原則不要であり、取引全てをインターネットでできるため、どこからでも申し込めます。

PCだけでなくスマートフォンでも手続きが可能で、売掛金さえあれば事業形態に関係なく利用できますよ。

QuQuMoは売却可能な売掛債権の額面に幅があるため、少額または高額の売掛債権を現金化したい方にもおすすめです。

なお契約は弁護士ドットコム株式会社が運営しているセキュリティー体制が万全な電子契約サービスを介して行われるので、安心感がありますよ。

おすすめ3 ベストファクター

| 入金スピード | 最短即日 |

|---|---|

| 対応可能な金額 | 30万〜1億円 |

| オンライン完結 | × |

| 二者間ファクタリングの手数料 | 2%〜 |

| 必要書類 | ・本人確認書類 ・入出金の通帳(Web通帳を含む) ・請求書や見積書、基本契約書などの取引先との契約関連書類 |

| 運営会社 | 株式会社アレシア |

ベストファクターは審査通過率が92.25%と多くの人の利用を受け付けているファクタリングサービスです。

柔軟な審査が特徴で「起業してすぐ」「赤字経営」「税金の滞納がある」といったケースでも利用できる可能性がありますよ。

ベストファクターは対応可能な売掛債権の下限額が30万円と高めですが、上限額が売掛先1社につき1億円までなので高額な債権を現金化したい方にもおすすめです。

なおベストファクターは対面で契約を結ぶため、東京もしくは大阪、福岡にあるオフィスに訪問する必要があります。

おすすめ4 ビートレーディング

| 入金スピード | 最短2時間 |

|---|---|

| 対応可能な金額 | 無制限(買い取り実績1万〜7億円) |

| オンライン完結 | 〇 |

| 二者間ファクタリングの手数料 | 目安:4〜12%程度 |

| 必要書類 | ・売掛先からの入金が確認できる通帳のコピー(2カ月分) ・売掛債権に関する資料(請求書や注文書など) |

| 運営会社 | 株式会社ビートレーディング |

ビートレーディングはこれまで7万1,000社以上と取引し、累計で1,550億円の売掛債権を買い取っている実績が豊富なファクタリングサービスです。

PCやスマホから手続きができるオンライン完結型のファクタリングを扱っており、必要書類が通帳のコピーと売掛債権を証明する書類の2点のみなので、すぐに申し込める点が魅力です。

また東京、宮城、愛知、大阪、福岡と全国に五つの拠点があり、対面による契約にも対応しています。

担当者と直接顔を合わせて契約したい方は、オフィスに訪問して手続きすることも可能です。

なおビートレーディングでは対応するオペレーターや営業担当者の顔写真・名前・出身地などを公式サイトで紹介しています。

「相手の顔が見えないから、オンラインの契約は不安……」という方でも安心して利用できますよ。

おすすめ5 日本中小企業金融サポート機構

| 入金スピード | 最短3時間 |

|---|---|

| 対応可能な金額 | 無制限 |

| オンライン完結 | 〇 |

| 二者間ファクタリングの手数料 | 1.5%〜 |

| 必要書類 | ・売掛先の入金が分かる通帳のコピー(3カ月分) ・売掛金の発生が分かる請求書や契約書 |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

日本中小企業金融サポート機構は低水準の手数料率のオンライン完結型のファクタリングサービスを提供している一般社団法人です。

日本中小企業金融サポート機構のファクタリングはスマホで手続きを完結でき、必要書類が少ないので申し込みのハードルが低いといえます。

なお契約はセキュリティー対策が万全なクラウド契約システムを介して締結されるので、情報の改ざんや漏洩の心配が不要ですよ。

おすすめ6 トップ・マネジメント

| 入金スピード | 最短即日 |

|---|---|

| 対応可能な金額 | 30万〜3億円 |

| オンライン完結 | 〇 |

| 二者間ファクタリングの手数料 | 3.5〜12.5% |

| 必要書類 | ・本人確認書類 ・売却を希望する請求書 ・前年度の決算書 ・直近7カ月の入出金明細 |

| 運営会社 | 株式会社トップ・マネジメント |

トップ・マネジメントは買い取り件数が5万5,000件を超える実績豊富なファクタリングサービスです。

オンラインと対面での取引を行っており、オンラインの手続きであれば数時間で資金の調達が可能です。

トップ・マネジメントでは契約が済めば銀行の取引時間外でも入金してもらえるので、夕方からの申し込みでも当日中の資金調達に間に合う可能性がありますよ。

またトップ・マネジメントは二者間ファクタリングの他にも多様なファクタリングサービスを扱っていることが特徴の一つです。

そのうちの一つである広告・IT事業に特化したオンライン完結型のファクタリング「ペイブリッジ」は、審査時間が最短3分、入金までが最短2時間とスピーディーに手続きができますよ。

なおトップ・マネジメントは担当する営業スタッフの顔写真を公式サイトで公開しており、利用者が安心して取引できるための取り組みを実施しています。

チャット形式やメールでの無料相談は営業時間外でも対応しているので、気軽に問い合わせてみましょう。

おすすめ7 PAYTODAY(ペイトゥデイ)

| 入金スピード | 最短30分 | |

|---|---|---|

| 対応可能な金額 | 10万円〜上限なし | |

| オンライン完結 | 〇 | |

| 二者間ファクタリングの手数料 | 1〜9.5% | |

| 必要書類 | 法人の場合 | ・直近の決算書一式(必須ではない) ・全ての法人名義口座の直近6カ月分以上の入出金明細(必須ではない) ・買い取りを希望する請求書 ・代表者の本人確認書類(運転免許証やパスポートなどの顔写真付きのもの) |

| 個人の場合 | ・直近の確定申告書B一式(必須ではない) ・全ての事業用個人名義口座の直近6カ月分以上の入出金明細(必須ではない) ・買い取りを希望する請求書 ・利用者の本人確認書類(運転免許証、パスポートなど顔写真付きのもの) |

|

| 運営会社 | Dual Life Partners株式会社 | |

PAYTODAY(ペイトゥデイ)はAI(人工知能)による審査を行っているオンライン完結型のファクタリングサービスです。

申込者の業種や事業歴に関係なく柔軟に利用を受け付けていますよ。

手数料が1〜9.5%と低めに設定されているので、コストを抑えつつ資金を調達することができます。

また2024年6月には「ファクタリング会社のおすすめ人気ランキング」で1位に選出*1され、累計申し込み額が150億円を超えていることからも、人気と実績を兼ね備えたサービスといえます。

なおPAYTODAYを利用するためにいきなり会員登録するのは不安という方は、メールや公式サイトの問い合わせフォームで24時間、無料で相談を受け付けているので活用しましょう。

おすすめ8 TRY(トライ)

| 入金スピード | 最短30分 | |

|---|---|---|

| 対応可能な金額 | 10万〜5,000万円(5,000万円以上も相談可能) | |

| オンライン完結 | 〇 | |

| 二者間ファクタリングの手数料 | 3%〜 | |

| 必要書類 | オンラインの契約の場合 | ・請求書 ・通帳(売掛先である法人企業からの入金履歴があるもの) |

| 対面の契約の場合 | ・請求書、発注が確認できる発注書か契約書 ・売掛先の住所、連絡先 ・銀行通帳(3カ月分) ※契約に必要な書類は別途案内される |

|

| 運営会社 | 株式会社SKO | |

TRY(トライ)は経験豊富で真摯(しんし)な対応を強みとしているファクタリングサービスです。

オンラインと対面での取引に対応しており、オンラインであれば面談が不要かつ最短30分で資金を調達できますよ。

またオンラインでの取引は必要書類が2点と少なく、地域に関係なく24時間365日対応してくれる点が魅力です。

TRYのオフィスがある都内近郊の方は訪社して対面で手続きすることも可能です。

しかし対面の取引の場合は必要書類が多いため、スピーディーかつ簡潔に資金を調達したい方にはオンラインでの契約をおすすめします。

おすすめ9 FREENANCE(フリーナンス)

| 入金スピード | 最短即日 |

|---|---|

| 対応可能な金額 | 1万〜上限なし |

| オンライン完結 | 〇 |

| 二者間ファクタリングの手数料 | 3〜10% |

| 必要書類 | ・住所が記載された写真付きの公的身分証(運転免許証・マイナンバーカードなど) ・請求書 |

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

FREENANCE(フリーナンス)は「フリーナンス即日払い」というファクタリングや、個人事業主・フリーランス向けの補償を提供しているサービスです。

FREENANCEの即日払いでは審査結果が最短30分で分かります。

その上、申し込んだ日の11時半までに審査を通過するとその日のうちに入金されますよ。

また「フリーナンス口座」という会員専用の収納代行用口座を開設し、売掛金の振込先に指定すると、与信スコアに応じて即日払いの手数料を3%まで下げることが可能です。

なおFREENANCEはクラウドソーシングサイトの「ランサーズ」で受けた仕事の報酬の現金化にも対応しているので、ランサーズを利用しているフリーランスの方にもおすすめですよ。

なお会員登録をすると、仕事中の事故や納品物の欠陥などに対して最大5,000万円の補償が無料で付帯されるので、個人事業主・フリーランスの方にとって魅力的なサービスといえます。

おすすめ10 ジャパンマネジメント

| 入金スピード | 最短即日 |

|---|---|

| 対応可能な金額 | 20万〜5,000万円 |

| オンライン完結 | × |

| 二者間ファクタリングの手数料 | 10〜20% ※売掛金の種類、売掛先の規模、財務状況などに応じて算出される |

| 必要書類 | ・売掛先との取引が分かる通帳のコピー(直近半年分) ・売掛先に宛てた請求書 ・身分証明書(顔写真付き) ・ファクタリング審査申込書 ※追加で別の資料の提出が求められる可能性もある |

| 運営会社 | 株式会社ラインオフィスサービス |

ジャパンマネジメントは全国からの相談を受け付けており、最短即日に売掛債権を現金化できるファクタリングサービスです。

初めてファクタリングを利用する方だけでなく、他サービスからの乗り換えを検討している方にも丁寧に対応しており、他社サービスからの乗り換え率が93%と高いのが特徴です。

他社サービスから乗り換える人専用の問い合わせフォームも用意されています。

また買い取り可能な売掛債権の金額が20万〜5,000万円と幅広く、さまざまなニーズに対応しています。

なお契約は対面で行われるため、東京または福岡にあるジャパンマネジメントのオフィスに訪問するか、スタッフに出張してもらいましょう。

そのため東京や福岡近郊の方であれば、即日に資金を調達しやすいといえますよ。

ジャパンマネジメントは公式サイトの問い合わせフォームもしくはLINEで相談を24時間無料で受け付けています。

おすすめ11 labol(ラボル)

| 入金スピード | 最短30分 |

|---|---|

| 対応可能な金額 | 1万円〜 |

| オンライン完結 | 〇 |

| 二者間ファクタリングの手数料 | 10% |

| 必要書類 | ・本人確認書類 ・請求書 ・エビデンスとなるもの(売掛先担当者とのメールなど) |

| 運営会社 | 株式会社ラボル |

labol(ラボル)は最短30分で資金を調達できるオンライン完結型のファクタリングサービスです。

他のファクタリング業者の多くが対応していない土日・祝日にも審査と振り込みを行っている点が特長です。

審査が完了すれば、24時間365日希望の時間に即時に振り込みをしてくれる点もlabolの魅力です。

また売掛先が新規の取引先であったり、申込者が独立直後のフリーランスであったりして、他サービスで利用を断られたケースでもlabolなら対応してくれる可能性がありますよ。

なおlabolは1万円からの少額の売掛債権を売却できる上、必要書類が少ないので気軽に申し込めます。

おすすめ12 アクセルファクター

| 入金スピード | 最短2時間 |

|---|---|

| 対応可能な金額 | 30万〜上限なし |

| オンライン完結 | 〇 |

| 二者間ファクタリングの手数料 | 2%〜 |

| 必要書類 | ・売掛金を確認できる書類(請求書) ・預金通帳 ・直近の確定申告書 ・代表者の本人確認書類 |

| 運営会社 | 株式会社アクセルファクター |

アクセルファクターは原則即日入金をモットーとし、対応の柔軟性とスピードが特徴のファクタリングサービスです。

利用の可否の判断を現場の担当者が行っていることもあり、スピーディーに取引を完結することができます。

アクセルファクターでは実際に申込者のうち約半数以上が即日に資金を調達しています。

対面・非対面に関係なく、利用者の希望や状況に応じて柔軟な対応をしており、審査通過率が93%と高い点も魅力ですよ。

なおアクセルファクターは経営革新等支援機関の認定を受けているので、安心感のある業者といえますよ。

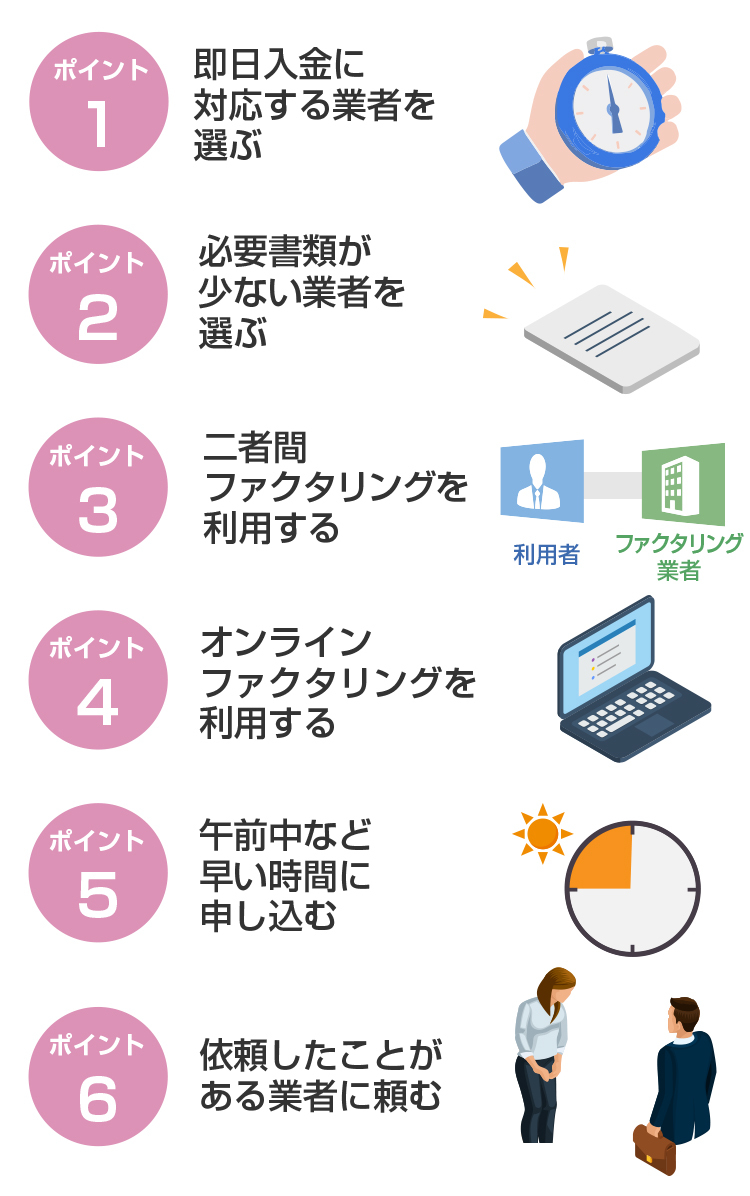

6.ファクタリングで即日入金を実現させるポイント

このように急ぎで資金が必要になり、即日入金を必ず成功させたいと持っている方もいらっしゃるでしょう。

しかし即日入金に対応している業者に申し込んでも、状況によって翌日以降に入金されるケースもあるので注意しましょう。

そこでこの章ではファクタリングで即日入金の成功率を上げるためのポイントを六つ解説します。

【ファクタリングで即日入金を実現させるポイント】

ポイント1 即日入金に対応する業者を選ぶ

ファクタリングで申し込み当日に資金を調達するには、必ず「即日入金」を行っていることを明言する業者を選びましょう。

即日入金に対応している場合は、通常公式サイトに「最短即日」「最短〇時間」といった記載があります。

ただし即日入金を行う業者でも、申し込みの時間が遅かったり書類に不備があって審査が長引いたりするとその日のうちに入金してもらえない可能性もあるので注意しましょう。

ポイント2 必要書類が少ない業者を選ぶ

ファクタリング業者ごとに必要書類の数や種類が異なりますが、書類が少ない業者であれば手続きの時間を短縮できるのでおすすめです。

必要書類が多い業者を選んでしまうと準備だけで時間を取られてしまいます。

また即日入金を目指す場合、書類の種類にも留意しましょう。

身分証明書や請求書などの書類であれば用意しやすいといえますが、事業計画書や商業登記簿謄本など準備に手間のかかる書類は即日入金を希望する場合に不向きです。

なお書類に不備があると審査が中断されたりやり直しになったりするため、記入漏れや書き間違いがないかチェックしてから提出することも大切です。

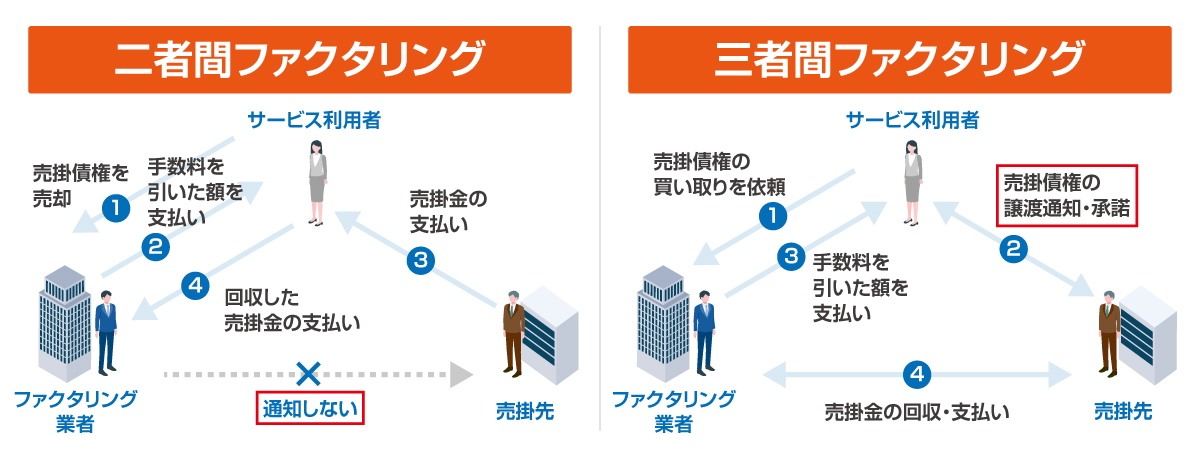

ポイント3 二者間ファクタリングを利用する

即日に資金が必要な場合は、二者間ファクタリングの契約方式で申し込みましょう。

二者間ファクタリングの契約では売掛先の承諾を得る必要がないため、取引がスピーディーです。

なお、ファクタリングの契約方式には二者間ファクタリングの他に「三者間ファクタリング」があります。

以下の図にあるように三者間ファクタリングでは売掛先に通知をして承諾を得ますが、二者間ファクタリングではその時間を短縮できます。

【二者間ファクタリングと三者間ファクタリングの手続きの違い】

ポイント4 オンラインファクタリングを利用する

オンラインで手続きが完結する「オンラインファクタリング」を利用すると、手続きや審査の時間を短縮できるため、スピーディーに資金調達できます。

オンラインファクタリングは面談や契約のために業者のオフィスに訪問したり、スタッフに出張してもらったりする必要がないため移動時間が発生しません。

ペイトナーやPAYTODAYのようにAI(人工知能)による審査で手続きの時間を短縮し、スピーディーに入金を行っている業者もありますよ。

ポイント5 午前中など早い時間に申し込む

可能であれば午前中などの早い時間に申し込むことで、即日入金される可能性が高くなります。

いくら即日入金に対応している業者であっても、書類に不備があったり審査に時間がかかったりすると、予定どおりに取引が進まないこともあります。

またほとんどのファクタリング業者が利用者指定の銀行口座に資金を振り込むため、即日入金をしてもらうには銀行の取扱時間までに契約を済ませなければなりません。

金融機関によって取扱時間は異なりますが、多くの銀行がその日の入金として扱う時間の締め切りは午後2~3時です。

そのためできるだけ早い時間に申し込んだ方が良いといえるでしょう。

ポイント6 依頼したことがある業者に頼む

ファクタリングの利用が初めてではない方は利用経験のあるサービスに申し込むと、審査時間の短縮につながります。

以前利用したサービスであれば業者が利用者に関する情報を把握している上、取引成立の実績があり、詐欺などのトラブルが発生するリスクが低いと判断されるためです。

そのため初めて利用する場合よりもスムーズに手続きを進められますよ。

7.ファクタリングの審査に通りやすくするコツ

このようにどうすれば審査に通りやすいのか知りたいという方もいらっしゃるでしょう。

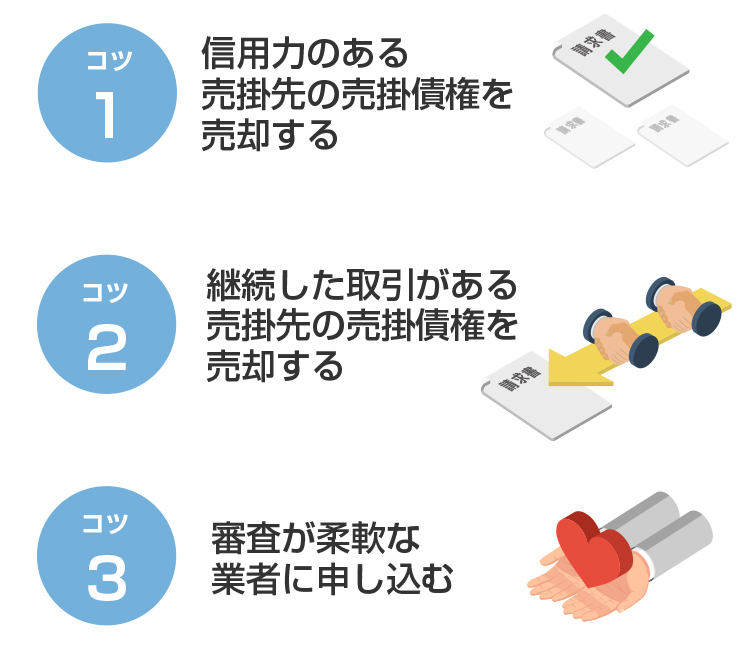

そこでこの章では以下三つのファクタリングの審査落ちを防ぐためのコツをご紹介します。

【ファクタリングの審査に通りやすくするコツ】

コツ1 信用力のある売掛先の売掛債権を売却する

社会的信用力があったり経営状態が良かったりする取引先の売掛債権を査定に出すことで、審査に通りやすくすることができます。

ファクタリングの審査では、買い取る売掛債権の売掛金を期日どおり回収できるかが重視されます。

そのためきちんと代金を支払う売掛先であることが証明できれば、審査に通りますよ。

以下に当てはまる売掛先は信用力が高いため、ファクタリングの審査通過に有利です。

- ・公的機関

- ・上場企業

- ・有名企業

- ・有名企業との取引実績が多い中小企業

- ・業績が安定している企業

- ・支払いや税金などの滞納がない企業 など

コツ2 継続した取引がある売掛先の売掛債権を売却する

継続的に取引している売掛先の売掛債権も審査に通りやすいといえます。

長年取引している売掛先の売掛金は、回収できる可能性が高いと判断されるためです。

ただし継続的に取引している売掛先であっても、過去に支払いの遅延があったことが判明した場合は、審査に悪影響を及ぼす恐れもあるので注意が必要です。

新規の取引先や取引実績が少ない売掛先の売掛債権は審査通過のハードルが高いので、できるだけ売掛先の信用力を証明するように努めましょう。

コツ3 審査が柔軟な業者に申し込む

審査に落ちないか不安という方には、柔軟な審査を行っている業者に申し込むことをおすすめします。

ファクタリング業者のなかには、審査の柔軟さを強みにしているところがあります。

そういった業者であれば「経営状況が良くない」「税金や保険料の滞納がある」「起業して日が浅い」「取引実績が少ない売掛先の債権を現金化したい」といった状況でも、対応してくれる可能性がありますよ。

8.まとめ

「審査なしのファクタリング」はファクタリング業者によるサービスではなく、いわゆるヤミ金融などの悪質な業者によるものです。

法外な手数料や売掛金を回収できない場合の買い戻しを求められたり、取り立てが行われたりするなど大きなリスクを伴うため利用は避けましょう。

ファクタリングの審査は「売掛債権の買い取りの可否を判断する」「適切な手数料を設定する」「架空債権や二重譲渡などによる被害を防ぐ」といった目的で必ず実施されます。

審査があっても 「即日入金に対応している」「必要書類が少ない」「二者間ファクタリングを扱っている」「オンラインで手続きが完結する」といった業者を選ぶことで、迅速に資金を調達できますよ。

またより早く審査に通過するためには信用力があり、継続的な取引実績がある売掛先の売掛債権を査定に出すのがおすすめです。

本記事でご紹介した12社の優良サービスであれば、最短数時間〜即日で売掛債権を現金化することも可能なので、急いで資金が必要な方は利用すると良いでしょう。

【即日入金対応!審査に通りやすいファクタリング業者5選】

| サービス名 | 入金スピード | 手数料 | 特徴 |

|---|---|---|---|

|

最短即日 | 10% |

業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 |

業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京・大阪・福岡近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 2〜12%程度 |

最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |