スタートアップ企業の方にとって、資金調達は非常に大事なプロセスですよね。

事業をスピーディーに成長させるには開発費や人件費、宣伝広告費などかかる費用が多いため、資金の確保は必要不可欠です。

しかし、むやみに資金調達を行えば良いというものではありません。

事業の拡大に成功しているスタートアップ企業は、事業内容や成長フェーズに合わせて適切な方法で資金調達を行っています。

そこで本記事ではスタートアップが資金調達できる方法について「資金調達ラウンド」という考えにもとづき、成長段階に応じたおすすめをご紹介します。

なお既に資金調達を試みているにもかかわらず、難航しているスタートアップの方は「ファクタリング」の利用を検討してみましょう。

【スタートアップにおすすめのファクタリング業者5選】

| サービス名 | 入金スピード | 手数料 | 特徴 |

|---|---|---|---|

|

最短即日 | 10% |

業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 |

業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京・大阪・福岡近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 2〜12%程度 |

最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |

福留 正明

1.スタートアップの資金調達の現状と重要性

スタートアップとはそもそも、過去にないビジネスモデルや革新的なアイデアをもとにスピーディーに事業を成長させ、株式上場(IPO)や事業売却(M&A)を目指す企業を指します。

新しいことに挑戦する上、短期間で事業価値を高めることが重要です。

スタートアップは具体的に以下のような費用を賄うことが一般的です。

- ・会社の設立費

- ・人件費

- ・市場調査の費用

- ・開発費

- ・メンテナンスの費用

- ・営業活動費

- ・広告費

- ・設備・備品購入費 など

実際に日本のスタートアップ企業の資金調達額は、2023年時点で8,500億円程度*1といわれています。

事業を一気に成長させるためには、適切なタイミングで適切な額の資金を確保することが鍵ですよ。

「いつ」「いくら」の費用を調達すべきかは、こちらで目安をご説明しています。

2.スタートアップの資金調達方法5つ

このようにスタートアップでも資金調達できる手段について、網羅的に把握しておきたいという方もいらっしゃるでしょう。

スタートアップが検討できる資金調達方法には、主に以下の五つがあります。

【スタートアップの資金調達方法5つ】

スタートアップの成長フェーズに応じたおすすめの方法が知りたいという方は、こちらをご覧ください。

(1)資産の活用(アセットファイナンス)

保有する資産を担保にしたり、売却したりして資金を調達する「アセットファイナンス」という方法があります。

アセットファイナンスは「アセット」に資産、「ファイナンス」に資金調達といった意味があり、有形資産または無形資産をお持ちの方であれば利用できますよ。

代表的な方法としては「ファクタリング」があります。

以前受注した仕事の代金を受け取っていない方や取引先に請求書を発行して売掛金がある方などは、ファクタリングでそのお金を最短即日に現金化できますよ。

アセットファイナンスには以下のようなメリット・デメリットがあるといえるでしょう。

【アセットファイナンスのメリット・デメリット】

| メリット | ・取引実績がなくても資金調達できる ・信用度が低くても資金調達できる ・財務体質の健全化につながる ・負債が増えない |

|---|---|

| デメリット | ・資産がないと利用できない ・手数料がかかる可能性がある |

他の方法で資金調達する場合は事業計画をしっかり立ててアピールし、事業価値が認められて初めて資金を提供してもらえるケースも少なくありません。

しかしスタートアップのなかにはまだ実績が少なく、信用度が低い企業もありますよね。

アセットファイナンスであれば、実績や信用度に関係なく比較的簡単に資金調達できます。

また資産を売却すれば、「オフバランス化」ができるので企業価値を上げることにもつながります。

ただしアセットファイナンスは現金化できる資産がない場合には利用できないので、別の方法を検討しましょう。

(2)融資(デットファイナンス)

自社の信用力などを担保に資金を借り入れる「デットファイナンス」という方法もあります。

デットファイナンスは返済義務があり、代表的な例としては銀行や金融機関などの融資が挙げられます。

スタートアップの場合は特に無担保かつ、低金利で受けられる「日本政策金融公庫」の融資がぴったりですよ。

スタートアップ向けに「スタートアップ支援資金」「新事業育成資金」「挑戦支援資本強化特別貸付(資本性ローン)」などの融資があります。

なおデットファイナンスには以下のようなメリット・デメリットがあります。

【デットファイナンスのメリット・デメリット】

| メリット | ・経営権を失わない ・高額の資金を調達しやすい ・きちんと返済すれば自社の信用力を高められる ・納税額は増えない |

|---|---|

| デメリット | ・審査が厳しい ・返済が必要 ・資金を調達するまで時間がかかる ・自己資本比率が下がる |

融資の場合も財務状況が悪かったり、成長を見込めなかったりする企業は資金を提供してもらえません。

しかし裏を返せば審査に通過できた場合は、企業の財務状況や信用度が認められたということです。

借りたお金をきちんと返済できれば、企業の信用度を証明できるでしょう。

ただしデットファイナンスは返済義務を負う方法なので、事業運営に負担にならないように気を付けたいところです。

(3)出資(エクイティファイナンス)

スタートアップ企業の方は、出資を受ける「エクイティファイナンス」で資金調達を行うことも選択肢の一つです。

出資とは、自社の株式と引き換えに投資家から資金を提供してもらう方法です。

スタートアップ企業は「エンジェル投資家」と呼ばれる個人の投資家や「ベンチャーキャピタル(VC)」と呼ばれる投資会社から出資してもらえる可能性がありますよ。

なおエクイティファイナンスのメリット・デメリットは以下のとおりです。

【エクイティファイナンスのメリット・デメリット】

| メリット | ・返済義務がない ・自己資本が増強され、財務体質の強化につながる ・投資家によっては経営のアドバイスを受けられる ・赤字でも資金調達できる可能性がある |

|---|---|

| デメリット | ・経営の自由度が損なわれる可能性がある ・収益に応じた配当金を支払う必要がある ・納税額が増える可能性がある ・資金を調達するまで時間がかかる ・必ず出資してもらえるわけではない |

そもそも投資家は、事業の成長が見込める企業に対してのみ出資を行います。

そのため出資を受けるためには事業価値を高めたり、市場の成長性をアピールしたりすることが大事です。

出資によって提供してもらった資金は返済する必要がありませんが、収益が上がれば利益の一部を株主に渡す必要がある ので注意しましょう。

またスタートアップが特に注意したいのは「持株比率の希薄化」です。

大口の資金を調達したいからと自社の株式を売却しすぎてしまうと、実質的な経営権を投資家に握られ、経営に干渉される恐れがあります。

(4)補助金・助成金

スタートアップ企業は、国や地方公共団体が事業者に支給している「補助金」や「助成金」を活用するのも手です。

補助金・助成金には以下のようなメリット・デメリットがあります。

【補助金・助成金のメリット・デメリット】

| メリット | ・返済が不要 ・信用力の向上につながる |

|---|---|

| デメリット | ・利用条件を満たさなければ利用できない ・資金を調達するまで時間がかかる ・お金の立て替えが必要 ・申請期間が限られている ・支給された資金は課税対象 |

補助金・助成金は手続きや審査に時間がかかりますが、どちらも返済不要のお金であるため調達できれば、非常に心強いといえますよ。

ただし基本的に後払い形式なので、事業に使用するお金は立て替えておかなければなりません。

そのため自己資金ゼロの状態の方には向いていないといえるでしょう。

また申請期間があるので、募集が始まったらすぐに応募できるように用意しておく必要があります。

(5)クラウドファンディング

インターネットを通じて不特定多数の人から資金を募る「クラウドファンディング」も選択肢の一つです。

「クラウド」には群衆、「ファンディング」には資金調達という意味があります。

融資や出資などに比べると調達額が少なくなる可能性が高いといえますが、手軽に資金を調達できるのが特徴です。

クラウドファンディングは、主に以下の三つの種類に分けられます。

【クラウドファンディングの種類】

| 種類 | 特徴 |

|---|---|

| 購入型クラウドファンディング | 支援者に商品・サービスの提供というリターンがあるクラウドファンディング |

| 寄付型クラウドファンディング | 支援者が寄付を行うものであり、支援者にリターンのないクラウドファンディング |

| 金融型クラウドファンディング | 支援者に金銭的なリターンがあるクラウドファンディング |

なおクラウドファンディングには以下のようなメリットとデメリットがあります。

【クラウドファンディングのメリット・デメリット】

| メリット | ・宣伝ができる ・商品・サービス改善につながる |

|---|---|

| デメリット | ・目標金額に達しない場合は資金を得られない可能性がある ・資金を調達するまで時間がかかる ・手数料がかかる |

市場調査をしたり情報を拡散したりする手間はありますが、資金を募りながら宣伝効果を期待できるでしょう。

ただし希望額を調達できなかったり、調達までに時間がかかったりする可能性も否めません。

3.スタートアップの資金調達方法【ラウンド別】

スタートアップと一口にいっても企業によって置かれている状況が違うため、このように気になっている方もいらっしゃるでしょう。

スタートアップ企業は成長フェーズに応じて、利用できる資金調達方法や必要な資金額が異なります。

資金調達が1回で済むケースは少なく、スタートアップは「資金調達ラウンド」に分けて、複数回資金を賄うことが一般的です。

ラウンドごとに適した資金調達の方法を選ぶことで、より合理的にスタートアップ事業の拡大を目指せますよ。

そこでこの章では、以下の資金調達ラウンド別におすすめの資金調達方法を解説します。

【スタートアップの資金調達ラウンド】

| ステージ | ラウンド | 詳細 | 調達額の目安 |

|---|---|---|---|

| シード | ・エンジェル ・シード |

起業前の段階 | 数百万~数千万円程度 |

| アーリー | ・プレシリーズA ・シリーズA |

起業直後の段階 | 数千万~数億円程度 |

| ミドル | ・プレシリーズB ・シリーズB |

事業が拡大している段階 | 数千万~数十億円程度 |

| レイター | ・シリーズC ・シリーズD |

収益が安定してイグジット(出口戦略)を検討する段階 | 数億~数十億円程度 |

3-1.シード

シードとは種(Seed)を意味しており、起業の準備段階を指します。

エンジェルラウンドやシードラウンドと呼ばれる段階です。

主に事業計画を作成したり市場調査を行ったりしながら、提供する商品の開発やサービス体制の構築に取り組む時期といえます。

法人設立資金や人件費、製品・サービスの開発費などを含め、数百万~数千万円程度を調達するケースが多いといえるでしょう。

シード期には以下の資金調達方法の利用が向いています。

- ・ファクタリング

- ・日本政策金融公庫の融資

- ・エンジェル投資家からの出資

- ・ベンチャーキャピタルからの出資

- ・補助金・助成金 など

以上のなかでも特に日本政策金融金庫の融資はおすすめです。

日本政策金融公庫は 創業者や起業家を育成したいという国の意向がある機関であるため、小規模事業者への融資を積極的に実施しています。

ただし必ず受けられるわけではなく、受けられたとしても融資実行までに1カ月程度かかるので注意しましょう。

エンジェル投資家やベンチャーキャピタルからの出資では、資金提供に加え、経営についてのアドバイスをもらえる可能性がありますよ。

ただし株式を譲渡しすぎると、経営に大きく関与される恐れがあります。

また投資家は成長を見込める企業に投資するので、シード期の場合、出資を受けられる確率はさほど高くありません。

起業前に行っていた仕事で売掛債権を保有している方は、シード期でも審査に通過しやすいファクタリングで自己資金を確保するのも手ですよ。

3-2.アーリー

アーリーとはシード期に制作した製品・サービスの原型をユーザーに提供しながら、さまざまな検証を重ねている段階を指します。

プレシリーズAラウンドやシリーズAラウンドと呼ばれる時期です。

起業したばかりで売り上げが発生しておらず、費用がかかり続けるケースが多いため、苦しい時期だといえるでしょう。

人件費や製品・サービスの開発費に加え、設備投資費用や販売促進費なども必要となり、数千万~数億円程度の資金を調達する企業が多いといえます。

アーリーには以下の資金調達手段が向いています。

- ・ファクタリング

- ・日本政策金融公庫の融資

- ・地方自治体や信用保証協会、金融機関の連携による制度融資

- ・エンジェル投資家からの出資

- ・ベンチャーキャピタルからの出資

- ・補助金・助成金 など

アーリーは事業の概要が明確になっているものの事業規模が小さく、高額の資金調達を行いにくい段階です。

そのためアーリーに適した資金調達の方法は、シードの場合と似ています。

創業したばかりでも資金を提供してもらいやすいエンジェル投資家やベンチャーキャピタルからの出資、日本政策金融公庫の融資、補助金・助成金などを検討すると良いでしょう。

3-3.ミドル

ミドルは事業の軌道が乗り始めて売り上げや認知度が向上し、事業が拡大する段階です。

プレシリーズBラウンドやシリーズBラウンドと呼ばれる段階です。

採用活動や商品の追加開発などにより、さらなる売り上げアップや新規ユーザーの獲得に取り組む時期ともいえます。

企業によっては数千万~数十億円単位の資金が必要になりますよ。

ミドルには以下の資金調達方法がおすすめです。

- ・ファクタリング

- ・日本政策金融公庫の融資

- ・地方自治体や信用保証協会、金融機関の連携による制度融資

- ・金融機関のプロパー融資

- ・エンジェル投資家からの出資

- ・ベンチャーキャピタルからの出資

- ・補助金・助成金

- クラウドファンディング など

事業の実績が積み上がっているため、資金調達の選択肢が増えているケースが多いといえるでしょう。

会社の信用力が高い場合は、多額の資金を融資してもらえる可能性の高いベンチャーキャピタルからの出資や金融機関からのプロパー融資が効果的です。

3-4.レイター

レイターとは事業が拡大して安定した収益があり、株式上場(IPO)や事業売却(M&A)などによるイグジットを考えるステージです。

シリーズCラウンドやシリーズDラウンドと呼ばれる時期です。

収益が安定して資金調達が不要になる企業もありますが、マーケットの動向やニーズなどの変化によって収益が下がることに対策しておきたいといった企業もあるでしょう。

またイグジットに向けて新たなチームを準備したり、関連事業の開発に力を入れたりするケースもあります。

レイターには以下のように多額の資金を得られる方法がおすすめです。

- ・ファクタリング

- ・ベンチャーキャピタルからの出資

- ・コーポレートベンチャーキャピタル(CVC)からの出資

- ・プライベート・エクイティ・ファンド(PEファンド)の出資

- ・金融機関のプロパー融資 など

4.スタートアップが資金調達する際の注意点

このように心配している方もいらっしゃるかもしれませんね。

資金調達は100%成功するわけではありません。

またスタートアップは資金調達に失敗すると、事業の継続が難しくなったり、経営の自由度や会社の信用力が低下したりする恐れもあります。

失敗する確率を下げるためにも、以下の注意点を確認しておきましょう。

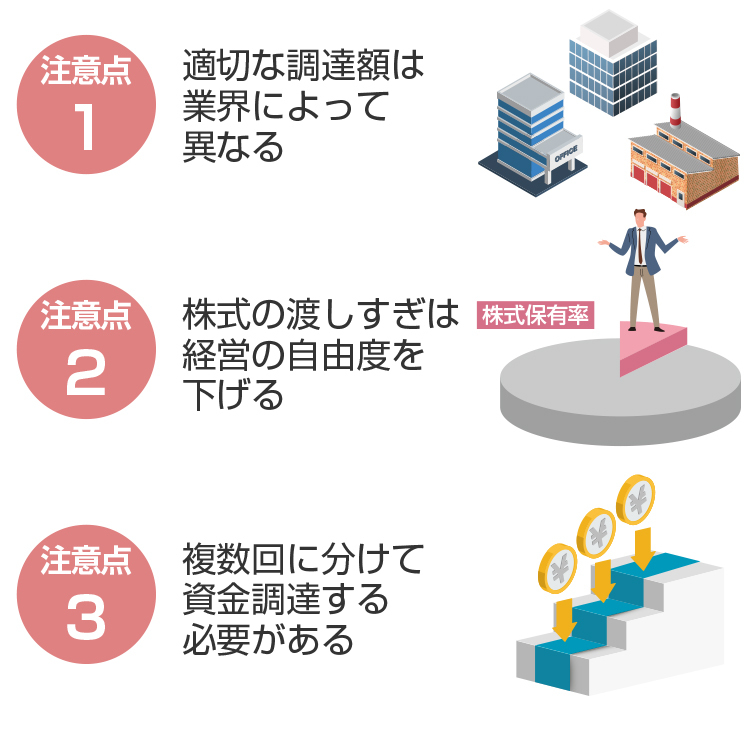

【スタートアップが資金調達する際の注意点】

注意点1 適切な調達額は業界によって異なる

スタートアップは事業内容によって、必要な資金額が異なります。

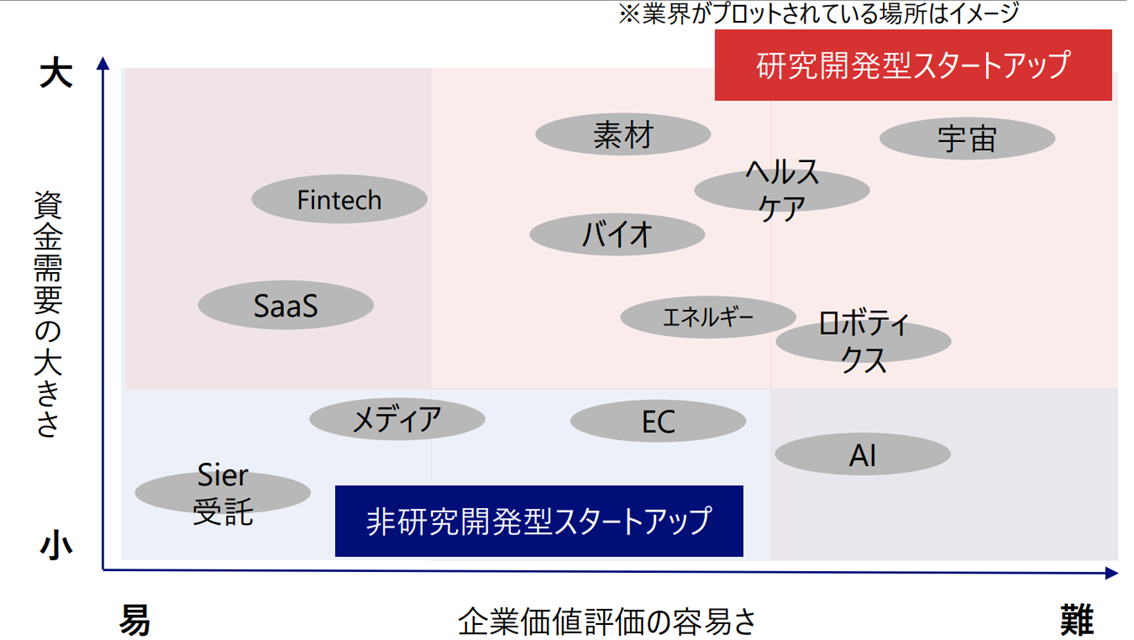

例えば宇宙や素材、ヘルスケアなどに関するスタートアップ企業は、経済産業省の資料にあるとおり「研究開発型」と呼ばれ、必要な資金額が大きいといわれています。

【業界属性ごとの資金需要の大きさと企業価値評価の容易さ】

しかし研究開発型スタートアップは、成長の見通しをつけにくく資金調達の難易度が高いとされています。

そのため融資や出資などを受ける際には事業計画をしっかり立てて丁寧に事業内容を説明し、企業の魅力を伝えることが大事ですよ。

一方、メディア業界やEC業界などは「非研究開発型」と呼ばれ、資金の供給額が増えているものの必要な資金額は比較的低い傾向にあります。

注意点2 株式の渡しすぎは経営の自由度を下げる

出資を受ける場合、できるだけ多く調達しようと株式を売却しすぎる方もいらっしゃるかもしれません。

しかし株式の渡しすぎには注意しましょう。

出資者は保有する株式の比率である「株式保有率」に応じて、会社の経営に関する議決権を持つことになります。

そのため多くの株式を渡してしまい自社の株式保有率が下がると、経営の自由度が低下したり経営権を失ったりする可能性があります。

注意点3 複数回に分けて資金調達する必要がある

集中して事業を運営するために、資金調達を一度で済ませたいと思うスタートアップの方もいらっしゃるかもしれません。

しかし一度に多額の資金を得ることにこだわると、なかなか資金を調達できず、事業の成長が遅くなる可能性もあるため注意しましょう。

スタートアップ企業は成長段階に応じて、調達できる資金額が限られます。

特に起業前後の場合は実績が少ないこともあり、大きな金額を調達するのは難しい傾向にあります。

スピード感が求められるスタートアップの事業を成長させるには、何度かに分けて資金を調達したり、複数の方法を併用したりすることが大切ですよ。

5.事業価値を高めるにはファクタリングの活用がおすすめ

起業前・起業直後や実績の浅いスタートアップ企業の場合、融資や出資で大口の資金を調達するのは容易ではありません。

業績が安定していなかったり実績が少なかったりすると、金融機関から融資を受けられない場合もあります。

また自社の商品やビジネスモデルを支持して投資してくれる投資家がいると100%断言することはできません。

出資してもらえたとしても、多くの資金を提供してもらおうと株式を安易に発行すると、自社の株式保有率が希薄化して株主に経営に干渉される恐れがあります。

また補助金・助成金は、審査に通れば事業資金を支給してもらえますが、後払い制であるため、そもそも自己資金が少ない方には向いていません。

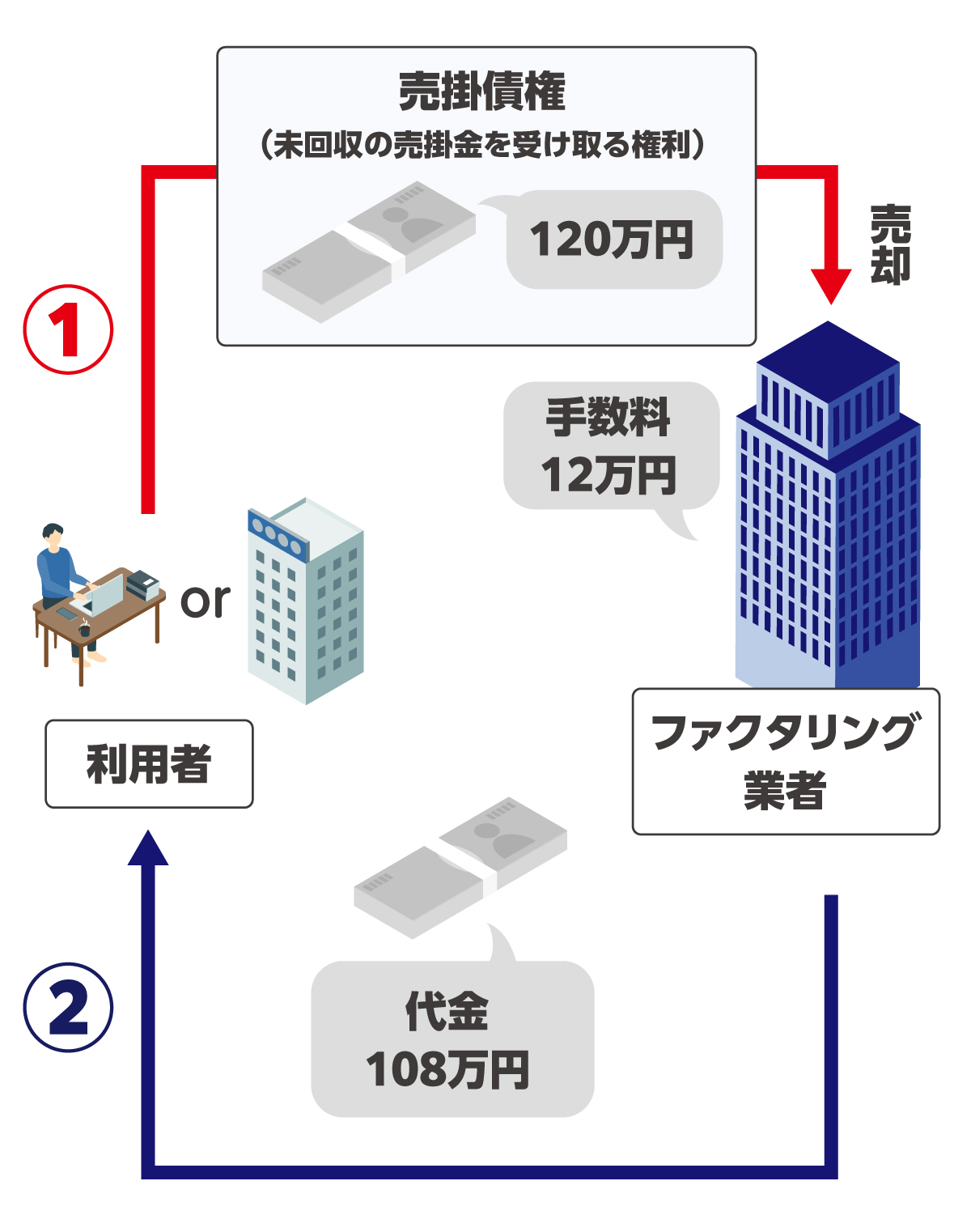

ファクタリングでは以下のように売掛債権の買い取りを申し込み、手数料が差し引かれた金額を受け取ることができます。

【ファクタリングの仕組み】

ファクタリングは、申込者である企業の実績や信用度に関係なく審査に通りやすい資金調達方法です。

担保・保証人が不要で事業計画を練る必要もなく、自己資金額ゼロの状態でも資金調達できますよ。

また資金を調達できるまでのスピードが早いため、迅速な経営判断が必要な場面でも強い味方となってくれます。

せっかくビジネスチャンスが巡ってきたとしても、資金が不足していては機運を逃しかねません。

しかし、ファクタリングサービスのなかには商品・サービスの提供前でも仕事を受注した時点で、その売上金を現金化できるサービスもあります。

売上金が手元に入るよりも先に仕入れ代や開発費を支払わなければならない企業にとって、大変心強いといえますよ。

またファクタリングをうまく活用して実績を積み上げていけば、事業価値も高まります。

6.スタートアップにおすすめのファクタリング業者5選

初めてファクタリングを利用する場合は、どのサービスに申し込めば良いのか迷いますよね。

ファクタリングはサービスごとに手数料率や売却可能な売掛債権の金額、資金を調達できるまでのスピードなどが異なります。

そのため企業の事情や目的に合わせてサービスを選ぶことが大切ですよ。

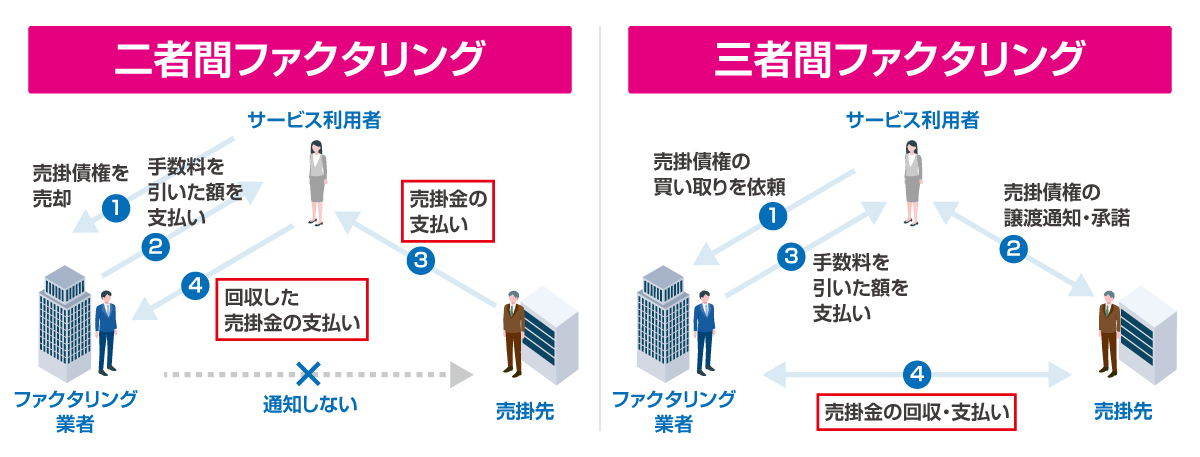

またファクタリングには、「二者間ファクタリング」と「三者間ファクタリング」という二つの契約方式があります。

二者間ファクタリングとは、申込者とファクタリング業者のみで売掛債権の売買を行う契約です。

一方三者間ファクタリングでは、売掛先にファクタリングを利用することを通知して三者で行う契約です。

【二者間ファクタリングと三者間ファクタリングの仕組み】

二者間ファクタリングと三者間ファクタリングの違いは以下のとおりです。

【二者間ファクタリングと三者間ファクタリングの違い】

| 契約者 | 資金調達のスピード | 手数料の相場 | |

|---|---|---|---|

| 二者間ファクタリング | ・申込者 ・ファクタリング業者 |

三者間ファクタリングより早い(最短即日) | 8~18%程度 |

| 三者間ファクタリング | ・申込者 ・ファクタリング業者 ・売掛先 |

二者間ファクタリングより遅い(数日~数週間ほど) | 2~9%程度 |

企業の状況に応じて契約方法を選び、利用したい方法を取り扱っている業者を選びましょう。

なお本章ではスタートアップにおすすめのファクタリング業者を5社厳選しました。

以下はおすすめのファクタリング業者5選の特徴です。

【スタートアップにおすすめのファクタリング業者5選の特徴】

| サービス名 | 手数料 | 入金のスピード | 取引できる売掛債権の金額 | 取引形態 |

|---|---|---|---|---|

| ペイトナー | 二者間:10% | 最短即日 | 1万~300万円(初回利用時は30万円まで) | ・オンライン |

| QuQuMo | 二者間:1%~ | 最短2時間 | 下限記載なし・上限なし | ・オンライン |

| ベストファクター | 二者間・三者間:2%〜 | 最短即日 | 30万~1億円(売掛先の規模・継続的な取引年数などを考慮して1億円以上の債権を買い取ることも可能) | ・対面 |

| ビートレーディング | 二者間:4~12%程度 三者間:2~9%程度 |

最短2時間 | 無制限(買い取り実績:1万~7億円) | ・オンライン ・対面 |

| 日本中小企業金融サポート機構 | 二者間・三者間:1.5%~ | 最短3時間 | 無制限 | ・オンライン ・対面 ・郵送 |

おすすめ1 ペイトナー

| 手数料 | 二者間:10% |

|---|---|

| 入金までのスピード | 最短即日 |

| 取引できる売掛債権の金額 | 1万~300万円(初回利用時は30万円まで) |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細(直近3カ月程度) ※2回目以降の利用時には請求書のみの提出で良い |

| 運営会社 | ペイトナー株式会社 |

ペイトナーはペイトナー株式会社が運営しており、累計申請件数が20万件を突破しているファクタリングサービスです。

オンラインで請求書をアップロードすると最短即日で審査結果が通知され、資金を得ることができます。

また必要書類が3点のみで、融資や出資などで提出する事業計画書の用意も不要です。

ペイトナーであれば、忙しいスタートアップの方でも資金調達に手間や時間をかけず、事業の運営に集中できますよ。

初回利用時のみ1万~30万円までの売掛債権の売却に限られていますが、2回目以降の利用時には1度に1万~300万円の請求書を現金化できます。

さらに2回目以降は請求書のみの提出で現金化できるので、ペイトナーは急に資金が不足した際に強い味方となってくれます。

手数料が一律10%であり、売掛先に知られることなく利用できますよ。

おすすめ2 QuQuMo

| 手数料 | 二者間:1%~ |

|---|---|

| 入金までのスピード | 最短2時間 |

| 取引できる売掛債権の金額 | 下限記載なし・上限なし |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 必要書類 | ・本人確認書類(運転免許証またはパスポートなど) ・保有する全銀行口座の直近3カ月分の入出金明細 ・請求書 |

| 運営会社 | 株式会社アクティブサポート |

QuQuMo(ククモ)は株式会社アクティブサポートが運営するオンライン完結型ファクタリングサービスです。

専用ページで本人確認書類と入出金明細、請求書の3点を提出して契約が完了すると、最短2時間で資金を提供してもらえます。

また手数料が1%~と、リーズナブルな価格設定がされています。

さらに少額から多額の資金を調達できるのもQuQuMoの大きな特長です。

取引できる売掛債権の金額に下限の記載がなく、上限がないのでシードからレイターまでの全てのスタートアップの方にぴったりです。

契約は業界シェアトップの電子契約サービス「クラウドサイン」を使ってオンラインで行うので、安心かつ手軽に取引が完了しますよ。

おすすめ3 ベストファクター

| 手数料 | 二者間・三者間:2%~ |

|---|---|

| 入金までのスピード | 最短即日 |

| 取引できる売掛債権の金額 | 30万~1億円(売掛先の規模・継続的な取引年数などを考慮して1億円以上の債権を買い取ることも可能) |

| 取引形態 | ・対面 ※審査はオンラインで可能 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 必要書類 | ・本人確認書類 ・入出金の通帳(Web通帳を含む) ・請求書や見積書、基本契約書などの取引先との契約関連書類 ※契約時には別途他の書類の提出が必要 |

| 運営会社 | 株式会社アレシア |

ベストファクターは株式会社アレシアが提供しており、最短即日に資金調達ができるファクタリングサービスです。

年間1万件以上の相談に対応しており、「開業したばかり」「赤字決算」といった方の利用も積極的に受け付けています。

また30万~1億円の資金調達が可能で、手数料が2%~と低めに設定されていますよ。

さらにベストファクターは、仕事を受注した段階でその売上金をすぐに現金化できるファクタリングサービス「BESTPAY」を提供しています。

アーリーやミドルのスタートアップのなかには「資金調達がうまくいかず、受注を諦める」といった状況の方もいらっしゃるかもしれません。

しかしBESTPAYでは、注文書や受注書などを提出するだけで最短翌日に資金を得られます。

資金の心配をせずにどんどん仕事を受けられるので、スピーディーに事業を成長させる際に大変役立ちますよ。

電話であれば最短5分で利用可能かが分かるので気軽に確認してみましょう。

おすすめ4 ビートレーディング

| 手数料 | 二者間:4~12%程度 三者間:2~9%程度 |

|---|---|

| 入金までのスピード | 最短2時間 |

| 取引できる売掛債権の金額 | 無制限(買い取り実績:1万~7億円) |

| 取引形態 | オンライン、対面、郵送 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 必要書類 | ・売掛先からの入金が確認できる通帳のコピー(2カ月分) ・売掛債権に関する資料(請求書や注文書など) |

| 運営会社 | 株式会社ビートレーディング |

ビートレーディングは、株式会社ビートレーディングが提供しているファクタリングサービスです。

これまで5万8,000社以上と取引を行い、累計1,300億円の売掛債権を現金化してきた豊富な実績(2024年3月時点)があります。

二者間・三者間ファクタリングの二つから契約方式を選ぶことができ、手数料は二者間が4~12%程度、三者間が2~9%程度です。

またビートレーディングは対応する売掛債権の金額に制限がありません。

少額・多額の資金を最短2時間で調達できるのも魅力ですね。

オンラインと対面のどちらでも手続きが可能で、オンラインであれば通帳のコピーと売掛債権に関する資料のみで申し込めますよ。

対面で取引する場合は、東京・宮城・愛知・大阪・福岡の事務所を訪問するか、スタッフに訪問してもらいましょう。

おすすめ5 日本中小企業金融サポート機構

| 手数料 | 二者間・三者間:1.5%〜 |

|---|---|

| 入金までのスピード | 最短3時間 |

| 取引できる売掛債権の金額 | 無制限 |

| 取引形態 | オンライン、対面、郵送 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 必要書類 | ・売掛金に関する資料 ・通帳3カ月分(表紙付き) |

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 |

日本中小企業金融サポート機構では、最短3時間で資金を調達できるファクタリングサービスです。

非営利の一般社団法人が運営しているため、しつこい営業を受けたり、高すぎる手数料を取られたりする心配はありませんよ。

対面だけでなくオンラインでの取引に対応しているので、スマホで手続きを完結できますよ。

また手数料が1.5%~と上限の記載はありませんが、比較的低めから設定されています。

さらに現金化できる売掛債権の金額に制限がないので、請求書が少額でも多額でも申し込めますよ。

通帳と売掛金に関する資料の2点があれば、最短30分で審査してもらえるので、気軽に相談してみましょう。

7.スタートアップの資金調達の事例

このように他のスタートアップの資金調達事例を参考にしたいという方もいらっしゃるでしょう。

そこで実際にあった資金調達の事例を四つの資金調達ラウンド別に以下にまとめました。

【スタートアップの資金調達の事例】

| 資金調達ラウンド | 企業名 | 詳細 |

|---|---|---|

| シード | newmo株式会社 | 出資で約15億円を調達 |

| アーリー | 株式会社LayerX | 出資で約82億円を調達 |

| ミドル | Telexistence株式会社 | 出資で約230億円を調達 |

| レイター | 株式会社タイミー | 出資と融資で約53億円を調達 |

7-1.シードの資金調達の事例

シード期に資金調達を行ったnewmo株式会社は、ライドシェアサービスの開発とタクシー会社への資本参加を通して地域交通の課題解決を目指す企業です。

フリマアプリ「メルカリ」で知られる株式会社メルカリをはじめ、日本国内の大手ベンチャーキャピタル12社が出資を行い、シード期でありながら15億円もの資金を賄いました。

調達した資金は、ライドシェアサービスの提供に向けて顧客向け・ドライバー向けのアプリを開発する費用や、運行管理システムの開発を進めるための費用として使用すると発表しています。

7-2.アーリーの資金調達の事例

アーリー期の資金調達事例としてご紹介している株式会社LayerXは、SaaSとFintechを融合させ、マーケットを開拓するスタートアップ企業です。

株式会社LayerXは2度に分けてアーリー期の資金調達を行っており、JICベンチャー・グロース・インベストメンツ、三菱UFJイノベーション・パートナーズなどの出資者から2023年2月に約55億円、2023年6月に約27億円の追加調達を実施しました。

7-3.ミドルの資金調達の事例

ミドル期の資金調達事例として挙げているTelexistence株式会社は、遠隔操作やAI(人工知能)ロボットの開発や事業展開を行う企業です。

研究・開発を進めてきた技術を商業ベースで日常的に運用させる段階で、KDDI Open Innovation Fund、Airbus Venturesやソフトバンクグループ株式会社などから約230億円という大きな額を出資してもらっています。

7-4.アーリーの資金調達の事例

雇用される人の働きたい時間と雇用する人の働いてほしい時間をマッチングさせるサービス「タイミー」の運営会社、株式会社タイミーはレイター期に約53億円の資金調達を行っています。

新型コロナウイルス感染症の流行により人材確保の課題に拍車がかかるなか、株式会社タイミーは順調に事業を拡大して高い評価を得ました。

その結果、伊藤忠商事株式会社やKDDI Open Innovationなどからの40億円の出資と、みずほ銀行をはじめとする大手金融機関からの13億円の借り入れを受けることに成功しています。

8.まとめ

新しいアイデアをもとに急成長を目指すスタートアップ企業はかかる費用も多いため、資金調達が欠かせません。

スピーディーに事業を成長させるためにも資金調達ラウンドと呼ばれる基準に沿って、効率的に資金調達を行うことが大切ですよ。

資金調達ラウンドは、企業の成長フェーズに応じてシード・アーリー・ミドル・レイターの四つに大別されています。

シード・アーリー期は起業前後であり、実績が少ないため融資や出資での資金調達が簡単ではありませんが、日本政策金融公庫の融資やエンジェル投資家・ベンチャーキャピタルからの出資であれば検討できますよ。

なおミドルやレイターの段階で業績が安定しており、ある程度実績がある場合には融資や出資で大口の資金を賄える可能性が高いといえます。

シード・アーリー期の方法に加え、コーポレートベンチャーキャピタルやプライベート・エクイティ・ファンドの出資、金融機関のプロパー融資や制度融資も検討しましょう。

なおスタートアップ企業はどの時期でも、機運を逃しては事業の拡大に失敗する恐れがあります。

スピード感を持って資金調達を行うためには、ファクタリングの利用がおすすめですよ。

スタートアップでも審査に通りやすく、最短即日に資金調達が可能です。

【スタートアップにおすすめのファクタリング業者5選】

| サービス名 | 入金スピード | 手数料 | 特徴 |

|---|---|---|---|

|

最短即日 | 10% |

業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 |

業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京・大阪・福岡近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 2〜12%程度 |

最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |