「税理士試験の科目にはどんなものがあるんだろう?」

「税理士試験でどの科目を選択すればいいか迷っている……。」

税理士試験には全部で11の科目がありますが、それぞれの科目の詳細については把握していないという方は多くいらっしゃるでしょう。

全11科目のなかから必須科目を2科目と受験者自ら選択した3科目を受験するため、どのような選び方をしたら良いのかも気になるところですよね。

選択した科目は合格後のキャリアにも影響するため、それぞれの科目の特徴を知った上で慎重に選ぶ必要があります。

そこで、この記事では税理士試験の仕組みや全11科目を解説し、選び方や勉強法などのよくある疑問を解決します。

福留 正明

1.まずは税理士試験の仕組みを解説

税理士試験に臨む前に税理士試験の仕組みについて確認しましょう。

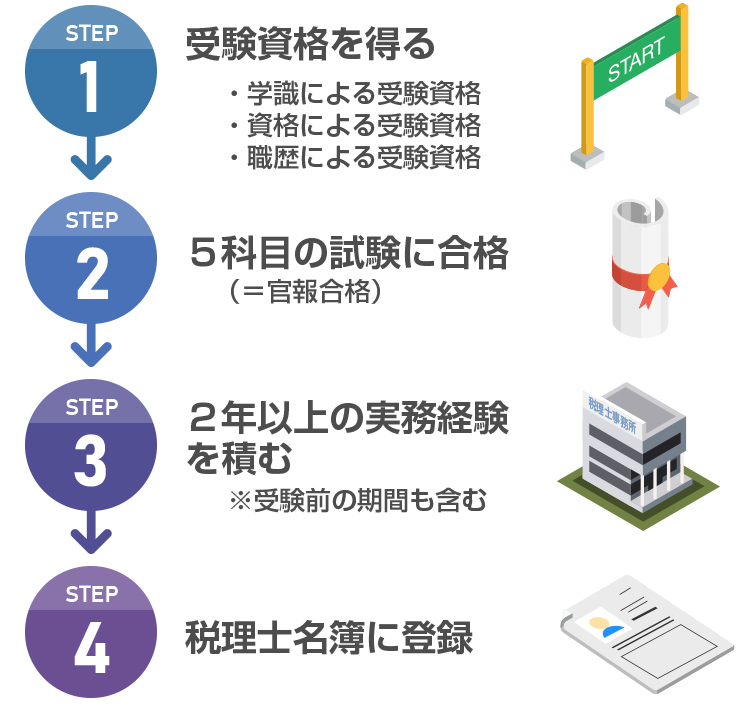

税理士試験を受験するためには、一定の受験資格を満たしている必要があります。

また、税理士試験は「科目合格制度」をとっており、5科目に合格して初めて税理士資格を得るための実務に入ることができる「官報合格」となるのが特徴です。

税理士試験を受けて税理士になる(税理士資格を得る)ためには、官報合格とともに、通算2年以上の租税または会計に関する事務のうち、所定の業務に従事した実務経験が必要となります。

実務経験を経て、必要書類を揃え税理士事務所が所在する区域の税理士会に提出し、税理士名簿に登録されると晴れて税理士を名乗ることができます。

1-1.受験資格

税理士試験を受けるには、受験資格を満たしている必要があります。

学識、資格、職歴のうちいずれか一つの受験資格を満たしていれば受験することができますよ。

学識による受験資格の一例は「社会科学の科目を1科目以上履修して大学、短大または高等専門学校を卒業する」というものです。

資格による受験資格は日商簿記検定1級または全経簿記検定上級に合格することで得られます。

職歴による受験資格の一例は「税理士事務所などで2年以上補助事務をこなすこと」です。

受験資格についてさらに詳しく知りたい方はこちらの記事を参考にしてください。

1-2.試験科目の詳細と合格の条件

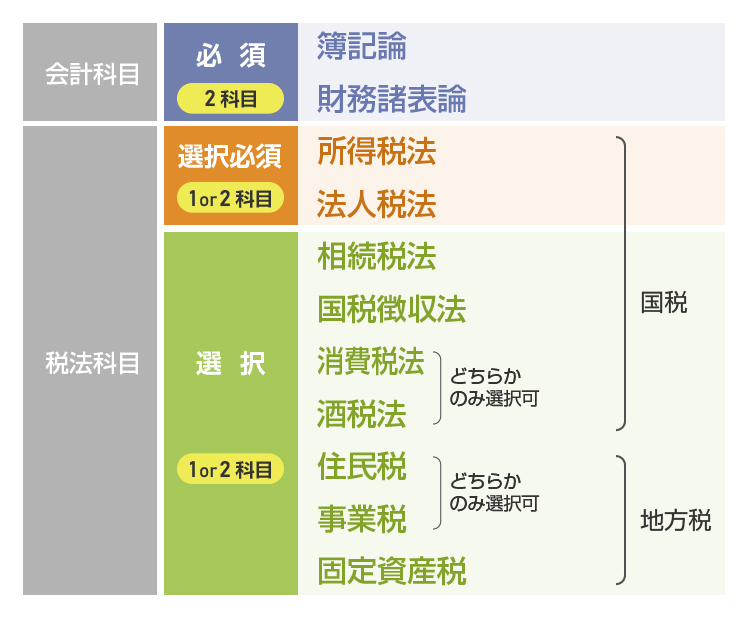

5科目の内訳は会計学に属する2科目と税法に属する3科目です。

会計学に属する簿記論と財務諸表論は必須科目のため、必ず受験しなければなりません。

一方、税法科目については全9科目のなかから受験者が3科目を選択します。

所得税法と法人税法はどちらか1科目以上を必ず選択します。

残りの2科目(所得税法と法人税法を両方選択した場合は1科目)を相続税法、消費税法または酒税法、国税徴収法、住民税または事業税、固定資産税のなかから選択します。

| 分野 | 科目 | 選択/必須 |

|---|---|---|

| 会計学 | 簿記論、財務諸表論 | 必須 |

| 税法 | 所得税法、法人税法 | いずれか1科目以上選択必須 |

| 相続税法、消費税法または酒税法、国税徴収法、住民税または事業税、固定資産税 | 2科目または1科目選択 |

また、一定の条件を満たせば一部の科目が免除される制度も設けられています。

免除の条件には「学位による免除」と「国税従事者における免除」、「資格による免除」の3種類があります。

- ・大学院に進学し、会計系または税法系の修士論文を執筆して学位を取得し、それぞれの科目に1科目以上合格した方は会計系あるいは税法系の科目が免除されます。

- ・大学院に進学し、会計系または税法系の博士論文を執筆して学位を取得した方は会計系あるいは税法系の科目が免除されます。

- ・10年または15年以上税務署に勤務した国税従事者の方は、税法に属する科目が免除されます。

- ・23年または28年以上税務署に勤務し、指定研修を修了した国税従事者の方は、会計学に属する科目が免除されます。

- ・弁護士・公認会計士の資格所有者は全科目が免除されます。

どの科目が免除されるかなど詳細な条件を知りたい方は国税庁のサイトを参考にしてください。

2.税理士試験全11科目を解説!出題内容から難易度まで

税理士試験にはどんな科目があるのか、どれくらいの難易度なのかを知ることは試験科目を選択したり学習スケジュールを立てたりする上で重要です。

全11科目の一覧は以下のとおりです。

これから1科目ずつご説明していきましょう。

2-1.会計学に属する2科目は必須科目

会計学には「簿記論」と「財務諸表論」の2科目が含まれており、いずれも必須科目です。

簿記論と財務諸表論をまとめて「簿財2科目」ということもあります。

簿記論と財務諸表論の合格率(2023年度)、合格の目安となる勉強時間は以下の表のとおりです。

| 科目 | 合格率(2023年度) | 勉強時間の目安 |

|---|---|---|

| 簿記論 | 17.4% | 450時間 |

| 財務諸表論 | 28.1% | 450時間 |

2-1-1.簿記論

簿記論では帳簿の記録・集計の際に用いるルールを学び、実際に計算できるようになることが求められます。

出題は簿記の知識を前提としており、全てが計算問題です。

2時間という試験時間に対して問題のボリュームが非常に多いため、全問回答することは難しいとされています。

正確かつ素早い計算能力はもちろん、時間内に解ける問題を見極める事務処理能力も問われる試験であるといえるでしょう。

2-1-2.財務諸表論

財務諸表とは企業の財政状態を銀行や株主といった外部に向けて示すために作成する書類のことです。

財務諸表論では財務諸表を作成するための方法や背景にある理論を学びます。

簿記論では会計で実際に用いる処理方法を学び、財務諸表論ではその理論的な背景を学ぶため、簿記論と財務諸表論は車の両輪のような関係にあるといえるでしょう。

試験では計算問題と理論問題がそれぞれ50点分出題されます。

論述式の問題では会計にまつわる考え方を理解し、要点を簡潔にまとめる能力が求められます。

2-2.税法に属する9科目から3科目を選択

税法には以下の9科目が含まれます。

- ・所得税法

- ・法人税法

- ・相続税法

- ・消費税法

- ・酒税法

- ・国税徴収法

- ・住民税

- ・事業税

- ・固定資産税

2科目ともに必修である会計学に属する科目に対して、税法に属する9科目はそのなかから受験者自身で3科目を選択します。

ただし所得税法と法人税法はいずれか1科目を必ず選択しなければなりません。

また、消費税法と酒税法、住民税と事業税はそれぞれ1つしか受験することができません。

税法に属する9科目の合格率(2023年度)、合格までの目安となる勉強時間は以下のとおりです。

| 科目 | 合格率(2023年度) | 勉強時間の目安 | |

|---|---|---|---|

| 選択必須科目 | 所得税法 | 13.8% | 600時間 |

| 法人税法 | 14.0% | 600時間 | |

| 選択科目 | 相続税法 | 11.6% | 450時間 |

| 消費税法 | 11.9% | 300時間 | |

| 酒税法 | 12.7% | 150時間 | |

| 国税徴収法 | 13.9% | 150時間 | |

| 住民税 | 14.7% | 200時間 | |

| 事業税 | 16.4% | 200時間 | |

| 固定資産税 | 17.3% | 250時間 |

2-2-1.所得税法

所得税法では個人が1年間に稼いだ所得に対して課される所得税について定めた所得税法という法律の解釈・考え方を学びます。

税理士試験の科目のなかでは法人税法と並んでボリュームが多い科目であるといわれています。

試験の内容は理論問題が50点、計算問題が50点で、簿記の知識が必要です。

理論問題では個々の法律の規定について問われる個別問題と、法律を特定の事例に適用する応用問題が論述形式で出題されます。

計算問題では個人が納付する所得税額を具体的に求める形式の出題が多く見られます。

所得税法と法人税法は選択必須科目であるため、どちらを選択するか、あるいは両方受験するかで迷っている方は多くいらっしゃるでしょう。

どちらも合格水準に達するまでに必要とされる勉強時間が長いため、短期合格を狙う方は片方だけを選択するのが定石です。

2-2-2.法人税法

法人税法では法人の所得等に課される法人税について定めた法人税法の解釈や考え方を学びます。

法人税法は税理士試験の科目のなかで最も出題範囲が広い科目であるといわれています。

試験の内容は計算と理論がいずれも50点分出題され、簿記の知識が必要です。

理論問題では租税特別措置法の個々の規定を説明させる問題や、事例に適用する形式の問題が出題されます。

計算問題では法人が納付する法人税の金額を算出させる形式の出題があります。

必要な勉強時間は所得税法と並んで多いですが、実務で使う機会が多く有用な科目であるといえるでしょう。

2-2-3.相続税法

相続税法では相続税と贈与税の二つの税金の算出・申告・納付などについて定められた法律を学びます。

理論問題と計算問題がともに50点分出題されます。

理論問題では個別の法律への理解が問われる個別問題と複数の法律の理解が求められる総合問題が出題されます。

計算問題では設問中の事例における相続税額を算出することが求められます。

「相続税法」という名前ではありますが、相続税法だけではなく贈与税や民法についても学ばなければいけません。

そのため試験科目のなかでは所得税法・法人税法に次いで学習範囲が広く、選択科目のなかでは最難関ともいわれています。

将来個人の顧客をメインにしたいと考えている方にとっては必要な科目です。

2-2-4.消費税法

消費税法では、消費税が課される対象となる商品・サービスや納税義務を定めている消費税法についての理解を問われます。

消費税法は短い勉強時間で合格を狙える「ミニ税法」のなかでも実用性が高く、受験生の人気が高い科目です。

理論問題・計算問題がともに50点分出題されます。

他の科目に比べて問題数が多いのが特徴で、正確かつスピーディーに計算をこなすスキルを身に付けているかどうかが明暗を分けるといっていいでしょう。

2-2-5.酒税法

酒税法では酒類に課される酒税について定めた法律についての理解が問われます。

理論問題では酒税についての体系的な理解が問われ、計算問題では与えられた事例について酒税の額を算出する問題などが出題されます。

酒税法は出題範囲のボリュームが少なく出題傾向が分かりやすいため対策がしやすいといわれています。

計算問題40点・理論問題60点と理論問題の比重が大きいのも特徴です。

計算問題ではケアレスミスをしないように、電卓の機能を活用して効率的に計算する方法などを覚えると良いでしょう。

2-2-6.国税徴収法

税金を滞納した者への処分をはじめとした国税を徴収する手続きについて定めた国税徴収法についての理解を問われます。

国税徴収法は計算問題がほとんどなく、理論問題が100%であるところに大きな特徴があります。

特別な前提知識が必要なく問題量も多くないため、地道に内容理解や暗記に努めれば合格へ近づくでしょう。

2-2-7.住民税

地方自治体から個人や法人に課される税金である住民税についての理解が問われる科目です。

理論問題と計算問題が1問ずつの合計2つの大問が出題されます。

計算問題のボリュームが多いのが特徴で、計算が苦手な方は時間が足りなくなってしまうかもしれません。

酒税法に次いで合格までに必要な学習時間が少なく、短期合格を目指す方に人気の科目です。

2-2-8.事業税

法人や個人が行う事業そのものに課される事業税についての理解が問われる科目です。

所得税や法人税では利益に対して課税されるのに対し、事業税では事業を営む際に地方自治体の施設やサービスを利用することへの対価として課税がなされます。

計算問題が30%、理論問題が70%と理論中心の出題であることが特徴です。

住民税と事業税はどちらか片方しか受験できないため、計算に自信がある方は住民税を、暗記に自信がある方は事業税を選択するのも良いでしょう。

2-2-9.固定資産税

建物や土地といった不動産や、事業に使う機械などの固定資産に課される固定資産税についての理解が問われる科目です。

計算問題と理論問題がそれぞれ1問ずつ出題され、ともに基礎的な内容です。

計算問題はボリュームが多いので、しっかりとした計算力をつけ満点を狙えるようにしておきましょう。

学習範囲は広くなく、目安勉強時間も250時間と少ないため「ミニ税法」に分類される科目です。

3.税理士試験の科目選択でよくある疑問を解決!

これから取り上げる疑問は以下の三つです。

疑問1 選択する科目によって評価に差はつくの?

選択した科目によって今後の評価に差がつくかどうか気になっている方も多いでしょう。

高く評価される科目は業種によって異なります。

例えば、中小企業の経営者や個人事業主の確定申告を代理で請け負う税理士事務所では「所得税法」に合格していれば心強い存在とみなされます。

また、中小企業とのつながりが強い会計事務所では通年で申告業務を行うため「法人税法」の合格が非常に有効です。

課税や免税、非課税、不課税の取引の判断が正確にできることは実務に直結するため「消費税法」の合格も高評価につながります。

また、近年相続税申告専門の税理士事務所が増加していることから「相続税法」の合格者が就職・転職市場で有利になることでしょう。

これらの科目は、官報合格に至っていなくとも科目合格の時点で即戦力として評価されます。

疑問2 1年で5科目合格しないといけないの?

税理士試験は科目単位で合格を認める「科目合格制度」をとっています。

一度合格した科目は一生有効なので、数年かけて5科目合格するのが一般的です。

同時に受験する科目の数や、どの科目を受験するかは受験者に委ねられています。

疑問3 効率よく合格するための勉強方法はあるの?

税理士試験に向けた勉強の方法には大きく分けて以下の二つがあります。

- ・独学で勉強する

- ・予備校に通って勉強する

このうち最も経済的な負担が少ないのは独学です。

予備校に通えば数十万の受講料がかかるのに対して、独学では参考書代の数万円の出費で抑えることができます。

しかし、独学にはモチベーションの維持が困難である、参考書が充実していないといったデメリットもあります。

独学で5科目合格を目指すのは非常に難しいといわざるを得ないでしょう。

予備校に通うメリットは経験に裏打ちされた確かなノウハウがあり、万全のサポートを受けながら学習できる点です。

大手税理士専門学校の「資格の大原」の受講生はなんと2023年度の税理士試験における官報合格率が53.3%を占めています。

同じく大手税理士予備校の「TAC」では大学や仕事と両立できるカリキュラムを用意している上、合格後のサポートも万全です。

「スタディング」は完全オンライン講座のため、移動時間や昼休みなど少しの空き時間を有効に活用することができるのが特徴です。

4.まとめ

税理士試験は科目合格制で、全部で五つの科目に合格する必要があります。

5科目のうち会計学に属する2科目は必須、税法に属する3科目は受験者が選択します。

九つある税法科目のなかから3科目を試験の難易度や合格後のキャリアを考えて慎重に選びましょう。

「自分一人で受験スケジュールを立てて勉強するのは大変そう……。」

このように思った方は予備校や専門学校、オンライン講座を利用するのがおすすめですよ。