店舗にPayPayを導入しようか検討しており、このようにお悩みの方もいらっしゃるのではないでしょうか。

PayPayは業界トップクラスのシェアを誇るキャッシュレス決済サービスです。

導入コストが無料であり、専用の端末がなくても迅速に取り入れることができます。

この記事では事業者がPayPayを導入するメリットや導入すべき理由、導入する際の流れなどを詳しく解説します。

1.PayPayとは

PayPayはヤフー株式会社とソフトバンク株式会社がキャッシュレス決済の普及を目指して始めた、業界トップクラスのシェアを誇るQRコード決済サービスです。

登録ユーザー数は6,400万人(2024年6月時点)を突破しており、加盟店数は410万カ所以上(2023年04月25日時点)にも及びます。

また2022年度の決済総額は7.9兆円とされており、ユーザー数が多いというだけでなく、実際に決済で利用される機会の多いサービスであることがうかがえます。

ここまでの人気を得られたのは、利用者にとって使いやすいだけでなく、事業者にとっても導入しやすいという特長があるためといえるでしょう。

キャッシュレス決済の導入が推進されているなか、人気の高いQRコード決済システムPayPayを取り入れることによって、店舗の集客や業務効率のアップにつなげることができますよ。

2.PayPayを導入するメリット

このようにPayPayの特徴や実際に店舗に導入したときのメリットが気になる方もいらっしゃるのではないでしょうか。

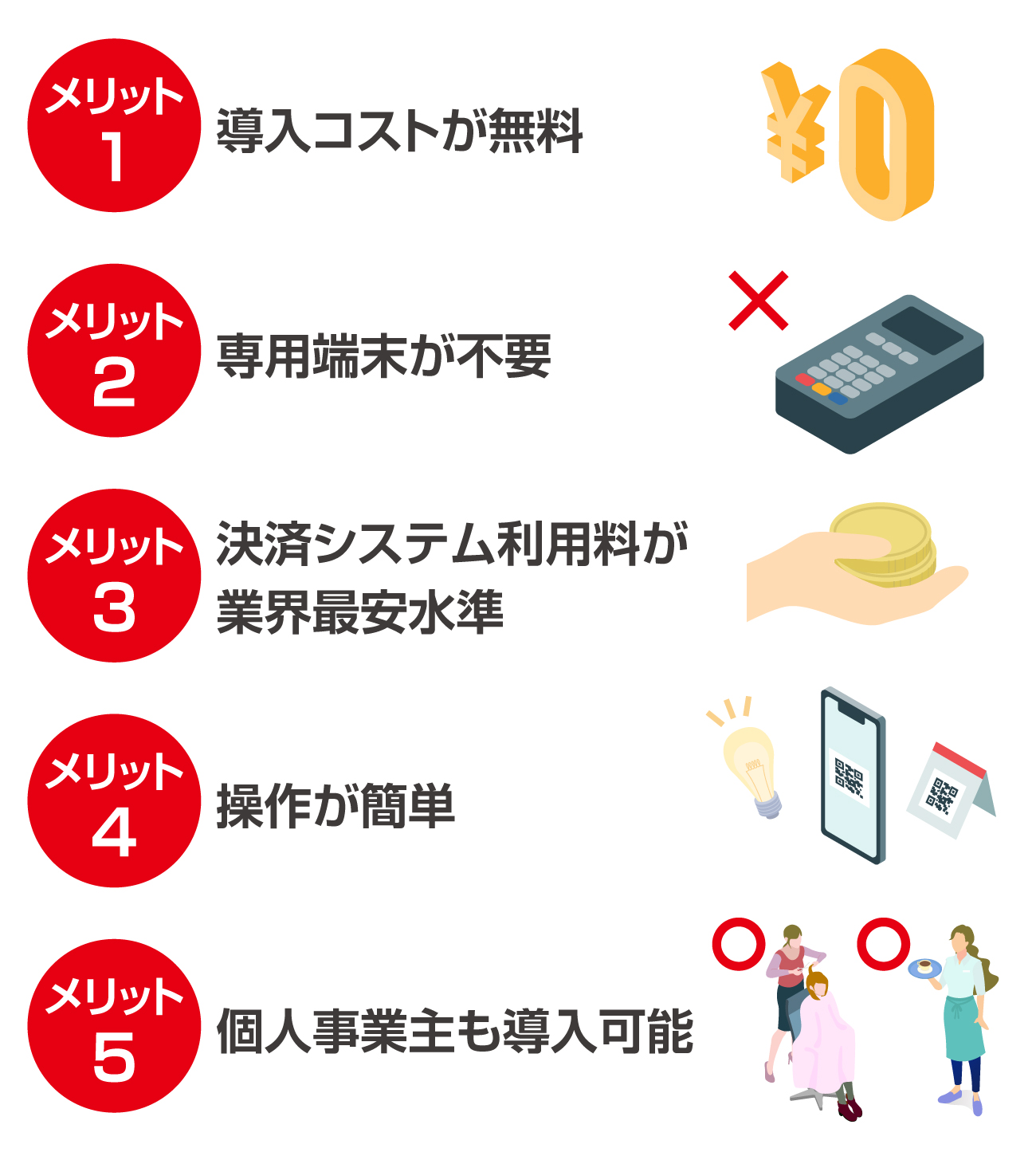

PayPayには以下のようなメリットがあります。

メリット1 導入コストが無料

まずメリットとして挙げられるのは決済システムの導入コストが一切かからない点です。

例えばクレジットカードなどの決済システムを導入する場合、専用の端末機が必要であるため、機器の購入代金やレンタル費用がかかってしまいます。

しかしPayPayの場合は読み取り用のQRコードを導入するだけで始められるので、機器を購入する必要がなく初期費用が無料です。

メリット2 専用端末が不要

レシートプリンターやカードリーダーなどの専用の機器を設置しなければならない決済システムも多くありますが、PayPayは決済専用の端末がなくても利用できます。

PayPayの決済方法には「バーコード支払い」と「スキャン支払い」の2種類があります。

バーコード支払いはお客さんが提示するバーコードをお店側が読み取る方法であり、スキャン支払いはお客さんにお店のQRコードを読み取ってもらう方法です。

スキャン支払いならPayPayから送られてくる専用のQRコードを設置するだけなので、無料で利用できますよ。

メリット3 決済システム利用料が業界最安水準

決済システム利用料が業界最安水準に設定されている点もメリットといえるでしょう。

キャッシュレス決済を利用する加盟店は、決済額に対して一定のシステム利用料をシステムの提供会社に支払うのが一般的です。

以下の表はPayPayと他のキャッシュレス決済サービスのシステム利用料を比較したものです。

| キャッシュレス決済サービス | 決済システム利用料 |

|---|---|

| PayPayマイストア ライトプラン:1.6%(税別) PayPayマイストア 制限プラン:1.98%(税別) |

|

| LINE Pay | 店舗決済:1.98%(税別) 物販、サービス:3.45%(税別) デジタルコンテンツ:5.5%(税別) |

| 楽天ペイ | 2.95%(税別)~ |

| d払い | 2.6%(入金1万円以上は税別) |

| メルペイ | 2.6% |

| クレジットカード | 中規模の小売店や専門店などの場合には2.5~4%、個人経営などの小規模なお店の場合には3~6% |

PayPayのシステム利用料は決済金額の1.6%からと低く抑えられているので、他の決済システムに比べ事業者にとって負担が少ないサービスといえますね。

メリット4 操作が簡単

操作方法がシンプルで簡単に利用できるのもPayPayのメリットだといえます。

ユーザーによるスキャン支払いの場合は、まず通常の会計を行い、請求金額を提示します。

次にお客さんの端末のPayPayアプリで店舗のQRコードを読み取ってもらい、金額を打ち込んで決済をします。

一方、バーコード支払いの場合にも、まずは会計をして請求金額を提示します。

そしてお客さんの端末のPayPayアプリ内にあるユーザーのQRコードを表示してもらい、店舗側がバーコードリーダーや専用の端末で読み取って決済を行います。

なお万が一決済額を間違えて処理してしまっても、PayPayなら専用アプリを使って簡単に取り消しができます。

メリット5 個人事業主も導入可能

大手の小売店やフランチャイズだけでなく、個人事業主でもPayPayを導入できます。

小規模なお店の場合には特に、一定数の利用が見込めないと新たな決済システムの導入に踏み切れないというケースもあるでしょう。

しかしPayPayは初期費用が無料で、利用手数料も低く人気の高い決済システムです。

そのため個人で経営しているお店でも安心して取り入れることができますよ。

3.PayPayを導入すべき理由

このようにPayPayの決済システムを導入すると、具体的にどのような効果を得られるのかが気になっている方もいらっしゃるでしょう。

そこでこの章では、店舗がPayPayを導入すべき四つの理由を解説します。

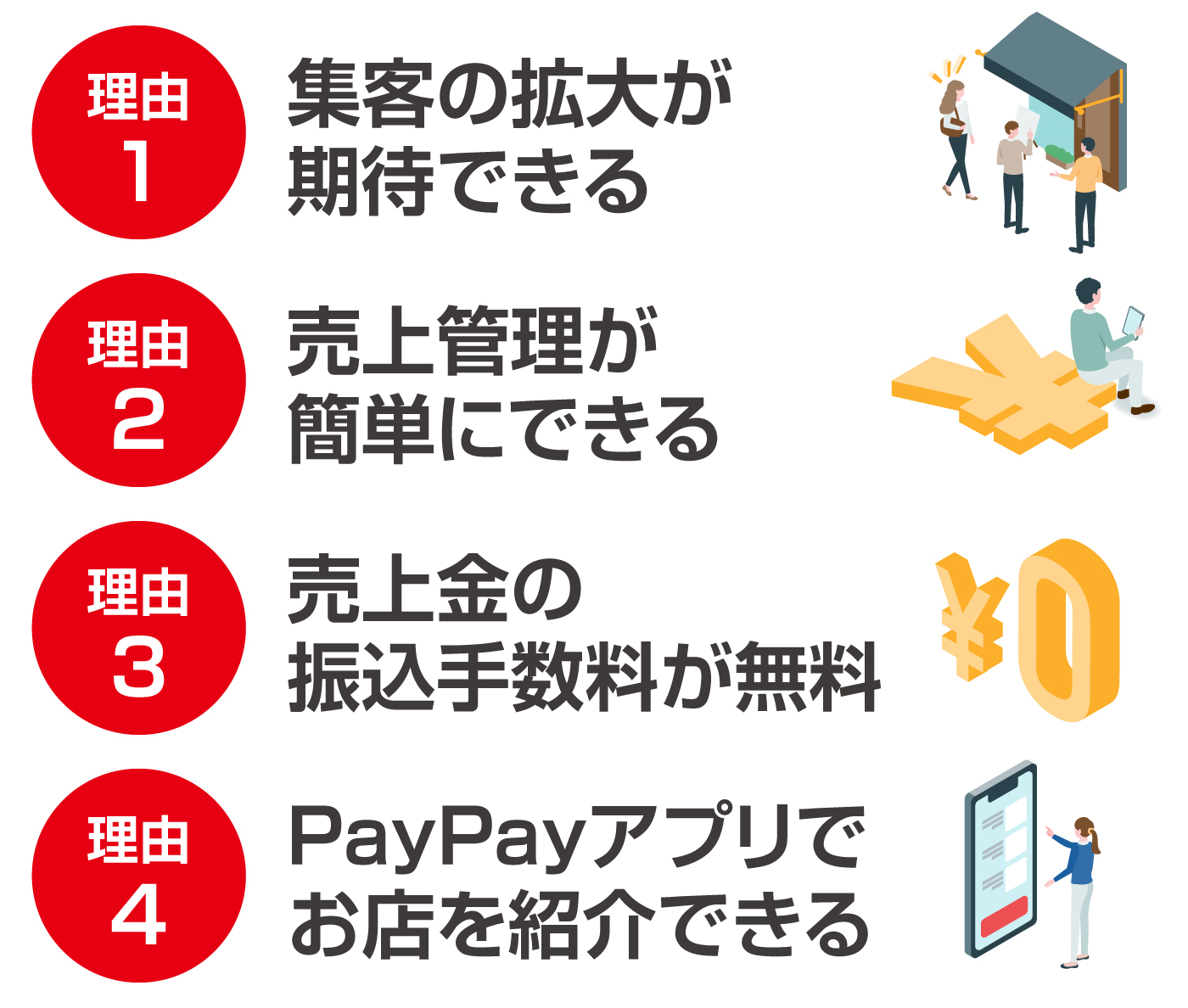

理由1 集客の拡大が期待できる

PayPayの決済システムを導入すれば、集客の拡大が期待できます。

対応している決済方法によってお店を利用するかどうかを決める顧客もいるため、利用可能な支払い方法が多いほど幅広い層の顧客を取り込めるでしょう。

PayPayは国内のユーザー数が6,400万人(2024年6月時点)を突破しているサービスなので、多くの利用者が見込めますよ。

理由2 売上管理が簡単にできる

PayPayの加盟店向けツール「PayPay for Business」を利用すれば売り上げの管理が簡単にできるため、業務効率のアップが期待できます。

PayPay for Businessでは、以下のような操作が可能です。

- ・決済データの検索、照会、ダウンロード

- ・決済のキャンセル

- ・入金レポートの確認

- ・入金データのダウンロード

- ・QRコードの表示、ダウンロード、印刷

- ・ブランド情報の管理、編集

- ・店舗情報の管理、編集

- ・ユーザーの追加

- ・通知設定の変更

- ・お知らせの確認

理由3 売上金の振込手数料が無料

PayPayの売上金は月に1回無料で振り込まれます。

キャッシュレス決済のなかには、売上金が口座に振り込まれる際、その振込手数料を店舗が負担しなければならないものもあります。

しかしPayPayなら振込手数料がかからないので、長期的に見て非常にお得といえますよ。

なお売上金は月末締めで最短翌日に振り込まれます。

月に1回の振り込み以外にも入金が必要な場合には「早期振込サービス」を利用しましょう。

指定の日にちではなく、お好きなタイミングで売上金を入金することもできますよ。

理由4 PayPayアプリでお店を紹介できる

PayPayの決済システムを利用すると、PayPayアプリにお店の情報を掲載することができます。

具体的には以下の内容を掲載できます。

- ・営業時間や住所、定休日などの店舗情報

- ・お知らせ情報

- ・お店のメニューやおすすめ

- ・外観や内観、商品などの店舗写真

- ・店舗のロゴ

- ・ユーザーのクチコミ

また、お店の情報を掲載した「PayPayマイストア ストアページ」に店舗独自の記事を作成することも可能です。

このようにPayPayを導入すれば、お店の情報を積極的に発信することができますよ。

4.PayPayの導入方法

このようにPayPayを実際に導入する方法を知りたいという方も多くいらっしゃるでしょう。

PayPayの導入は非常に簡単で、以下の4ステップで完了します。

STEP1 仮登録

まずはPayPayの公式サイトで仮登録を行います。

以下の項目を入力するだけで、仮登録が完了しますよ。

| 入力する項目 | |

|---|---|

| 法人の場合 | ・業種 ・申込者の氏名 ・メールアドレス ・電話番号 ・法人名 ・法人番号(任意) ・住所(任意) |

| 個人事業主の場合 | ・業種 ・申込者の氏名 ・メールアドレス ・電話番号 ・住所(任意) |

STEP2 申込案内メールの受信

仮登録が完了すると、登録したメールアドレスに申し込み専用フォームのURLが送られます。

STEP3 審査情報の入力

申し込み専用フォームにアクセスしたら、審査に必要な情報を入力します。

なお審査の申し込みの際には、必要書類の画像ファイルの提出が求められます。

あらかじめ書類を手元に用意しておけばスムーズに手続きできるでしょう。

PayPayの審査に必要な書類は以下のとおりです。

| 必要書類 | |

|---|---|

| 法人の場合 | ・申請者の本人確認書類(運転免許証、在留カードおよび特別永住者証明書、個人番号カード、日本国パスポート、各種健康保険証のいずれか一つ) ・法人番号(法人登録した際に発行された番号13桁) ・店舗写真(店舗の外観と内観の画像を1枚ずつ) ・売上金入金先の口座情報 ・許認可証(該当の方) |

| 個人事業主の場合 | ・本人確認書類(運転免許証、在留カードおよび特別永住者証明書、個人番号カード、日本国パスポート+住所確認書類、各種健康保険証+住所確認書類のうちいずれか一つ) ・店舗写真(店舗の外観と内観の画像を1枚ずつ) ・売上金入金先の口座情報 ・許認可証(該当の方) |

なお法人と個人事業主では必要書類が異なるので注意してくださいね。

申し込みから1週間ほどで審査が完了します。

STEP4 キットの到着・利用開始

審査に通過したら、スタートガイドとキットが届きます。

まずはスタートガイドの内容に沿ってアイテムを組み立てましょう。

また管理サイトにログインして口座情報や店舗情報などの登録を行います。

アイテムの組み立てと情報の登録を行ったらPayPayの導入が完了します。

なお実際に利用する前に必ず、テスト決済を行って操作性を確かめておきましょう。

5.PayPayを導入する際の注意点

新しい決済システムを取り入れるので、不安に思う方もいらっしゃるかもしれませんね。

そこでこの章では、PayPayをお店に導入する際に気を付けるべき二つの注意点についてお伝えします。

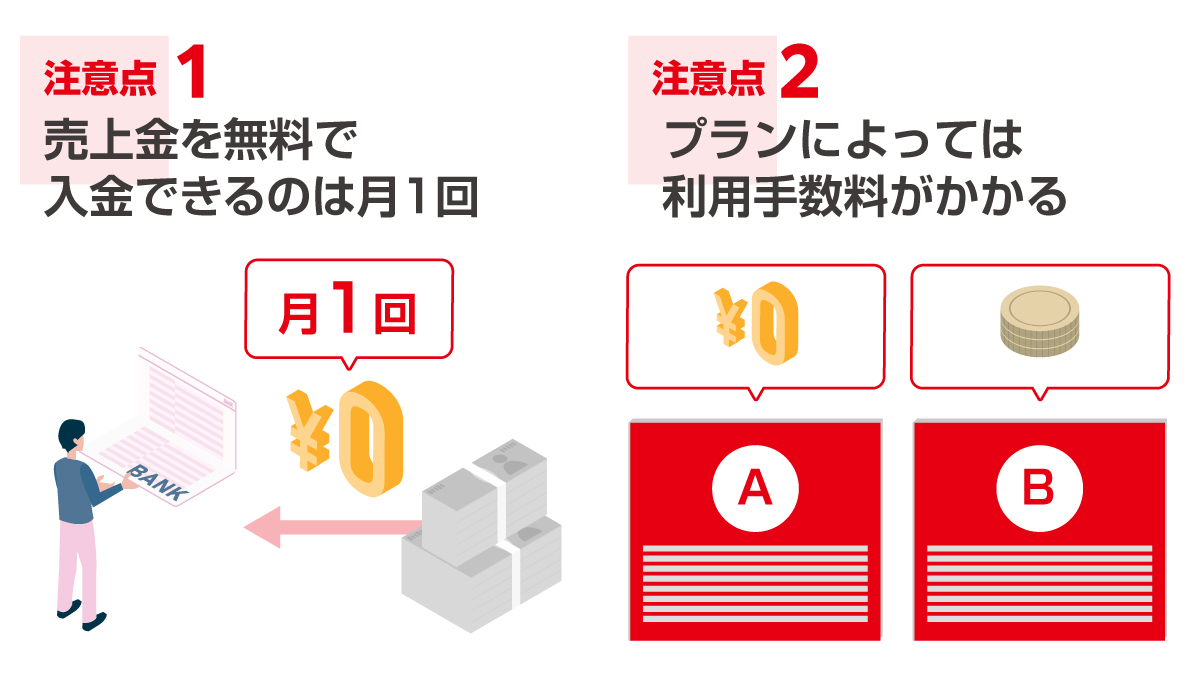

注意点1 売上金を無料で入金できるのは月1回

PayPayで決済された売上金は無料で口座に振り込まれますが、振り込みのサイクルは月に1回である点に注意しましょう。

無料で振り込まれるタイミング以外に売上金が必要な場合には、早期振込サービス(都度)を利用しましょう。

早期振込サービスは加盟店向けツール「PayPay for Business」から簡単に申請できます。

注意点2 プランによっては利用手数料がかかる

PayPayの決済システムには「PayPayマイストア 制限プラン」と「PayPayマイストア ライトプラン」の二つのプランがあります。

PayPayマイストア ライトプランを選んだ場合、利用手数料や初期費用がかかる点を押さえておきましょう。

なお二つのプランのサービス内容は以下のように異なります。

| 決済システム利用料 | PayPayアプリに掲載されるストアページの管理 | お知らせ記事の投稿 | PayPayクーポンの利用 | PayPayスタンプカードの利用 | 各サービスの利用分析 | |

|---|---|---|---|---|---|---|

| PayPayマイストア 制限プラン | 1.98%(税別) | 〇 | 〇 | × | × | × |

| PayPayマイストア ライトプラン | 1.6%(税別) | 〇 | 〇 | 〇 | 〇 | 〇 |

なおPayPayを導入する際には自動でPayPayマイストア 制限プランが適用され、月額利用料が発生することはありません。

PayPayマイストア ライトプランでは、お得なクーポンを発行できる「PayPayクーポン」や独自のスタンプカードを作成できる「PayPayスタンプカード」などのサービスの利用が可能です。

これらのサービスを集客拡大に向けて役立てることができますよ。

6.まとめ

PayPayは6,400万人(2024年6月時点)の登録ユーザー数を誇り、410万店舗以上(2023年04月25日時点)が加盟している業界シェアトップクラスのスマホ決済システムです。

初期費用0円から導入でき、専用の端末がなくても利用できるので、多くの店舗で取り入れられています。

またシステムの利用料が業界最安水準であり、他のキャッシュレス決済やクレジットカード決済よりお得に利用できることもPayPayの魅力といえます。

専用アプリ「PayPay for Business」を使用すれば、売上管理を簡単に行えるので業務効率のアップにもつながりますよ。

なおプランによっては店舗独自のPayPayクーポンやスタンプカードが発行可能なので、集客の拡大に役立てることもできるでしょう。