このようにフリーランスとして働いており、確定申告についてお悩みの方も多くいらっしゃるでしょう。

フリーランスとは特定の会社や団体などに所属せず、個人で仕事を請け負う働き方を指します。

フリーランスが得る報酬について、会社員やアルバイトの給与所得のように請負先の会社で年末調整は行われません。

そのためフリーランスとして一定以上の収入を得ている場合、基本的に確定申告が必須です。

そこでこの記事ではフリーランスの確定申告について、必要となるケースや行うメリット、手続きの流れ、簡単に済ませるコツなどを徹底解説します。

【フリーランスの確定申告も簡単!おすすめの会計ソフト3選】

福留 正明

1.フリーランスに確定申告は必須?

このように確定申告をすべきかどうか分からない、というフリーランスの方も多くいらっしゃるでしょう。

結論からいってしまえば、フリーランスならば必ず確定申告をしなければいけないというわけではありません。

ただし納税の対象となる所得がある場合、確定申告は義務となるため注意が必要です。

また事業で得た所得が少なくても、他に収入がある場合など条件によっては確定申告が必要です。

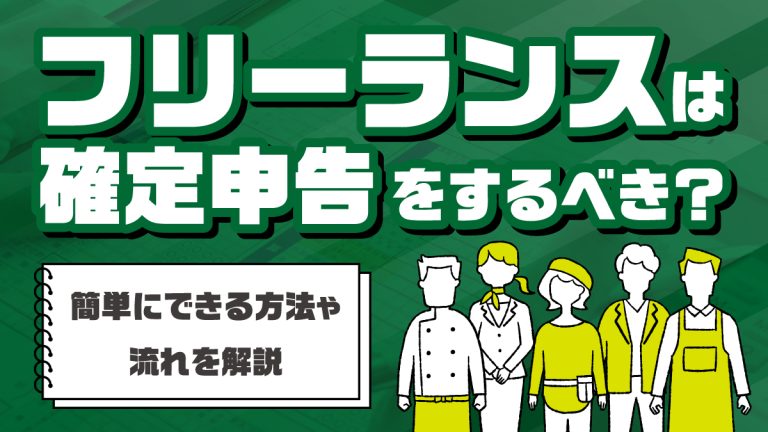

1-1.確定申告が必要なケース

フリーランスの事業者が以下の条件に当てはまる場合、確定申告が必須です。

ケース1 事業で48万円を超える所得がある

フリーランスの方が事業で48万円を超える所得を得た場合、確定申告が必須です。

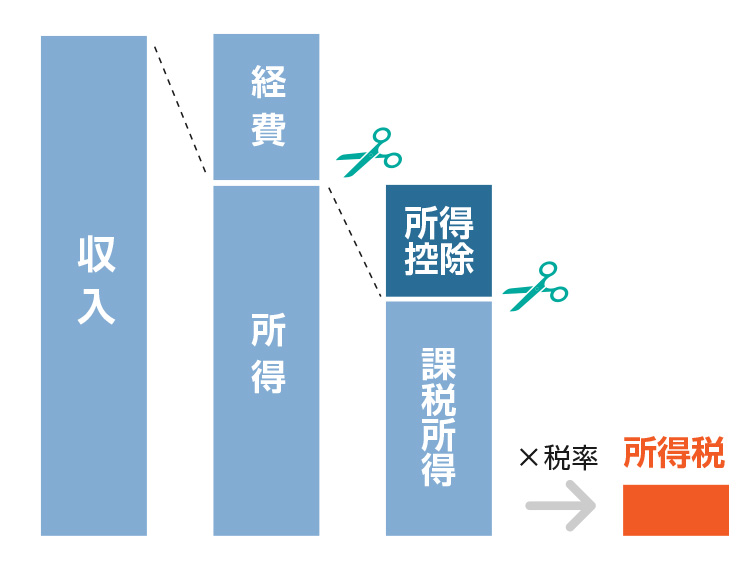

この場合の所得とは、以下の計算式で算出される「課税所得」を指します。

- 収入-経費-各種控除=課税所得

収入から事業で生じた必要経費と各種控除を差し引き、残った金額が48万円を超える場合、課税対象となるため確定申告を行う必要があります。

ケース2 事業以外にも20万円を超える給与収入がある

副業やアルバイトなどで給与を得ている場合、フリーランスの事業の収入が48万円以下であっても確定申告が必要になるケースがあります。

給与を受け取っている会社が1カ所の場合、本業を含む所得の合計が20万円を超えるときに確定申告が必須となります。

また2カ所以上からの給与収入がある場合、年末調整されていない会社の給与収入と本業で得た収入の合計が20万円以下のときに確定申告が必要です。

また確定申告が不要な方でも、確定申告をすることによって節税ができたり、還付を受けることができたりするケースもありますよ。

節税や還付など確定申告のメリットについては、2章で詳しく解説しています。

ケース3 事業以外にも譲渡益や利子などを得ている

株式や投資信託、債権などで譲渡益や配当、利子などを得ている場合には、事業の収益の額にかかわらず確定申告をする必要があります。

ただし譲渡益や配当、利子などの収益があっても、以下のケースに当てはまる場合には確定申告が必須というわけではありません。

- ・源泉徴収ありの特定口座のみで取引をしている場合

- ・非課税枠内の取引(NISA・つみたてNISA・ジュニアNISAなど)のみをした場合

- ・配当や利子の確定申告不要制度を選択している場合

ケース4 事業以外に不動産所得がある

本業の他にも不動産所得がある場合、他の所得と合算した金額によって所得税や住民税などが課されます。

なお不動産投資で赤字が出ている場合、不動産所得と事業所得で得た利益と損失を相殺(損益通算)することができます。

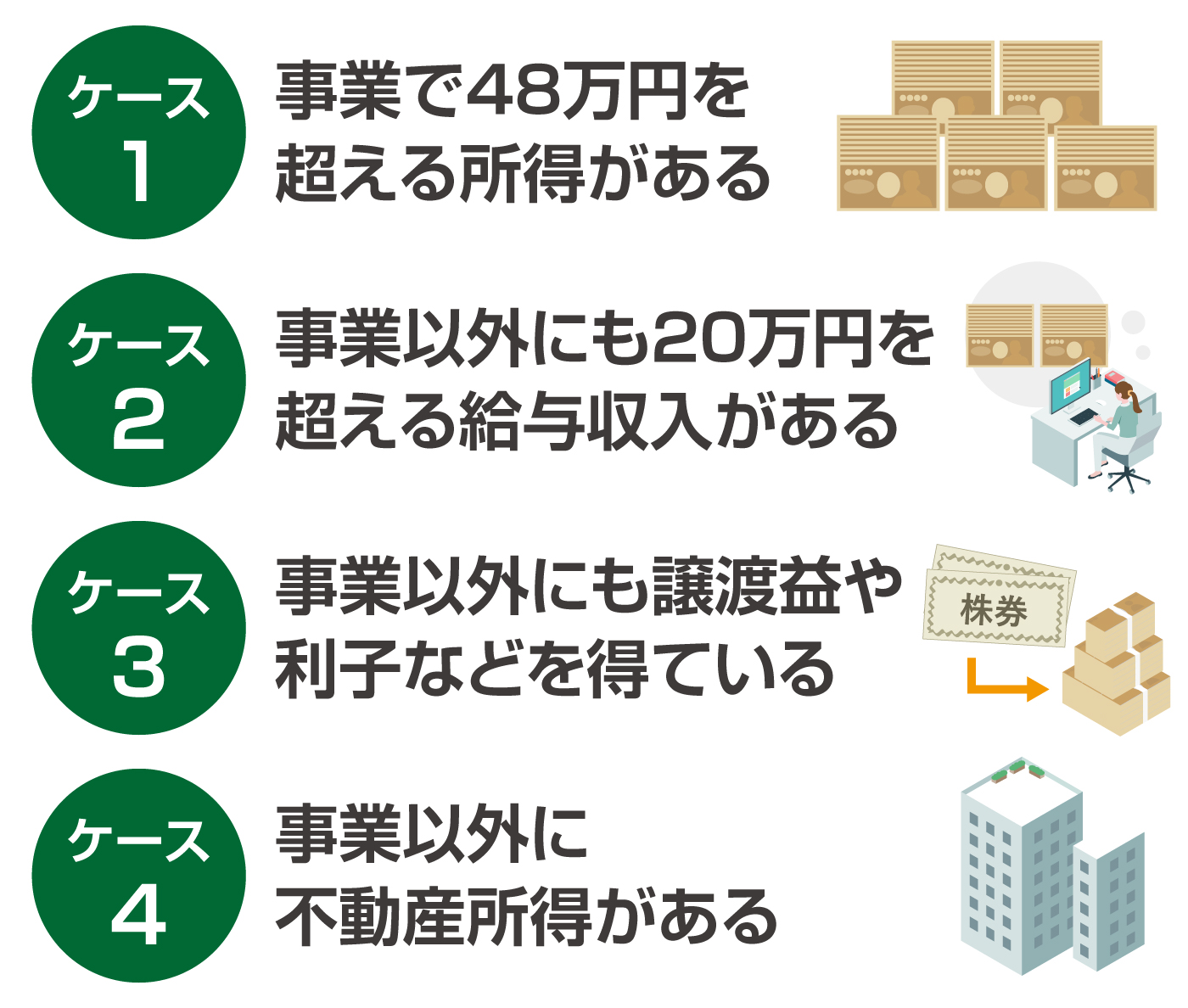

1-2.確定申告が不要なケース

以下に当てはまる場合、確定申告をする必要はありません。

ケース1 他に収入がなく事業の利益が48万円以下

本業の他に収入がなく事業の利益が48万円以下である場合、確定申告は不要です。

なお所得の合計が48万円を超えていても扶養控除や社会保険料控除などがある場合、すべての控除を差し引いた金額が48万円以下であれば確定申告の必要はありません。

ケース2 他に収入がなく事業が赤字

本業の他に収入がなく事業が赤字の場合、課税される所得がないため確定申告は不要です。

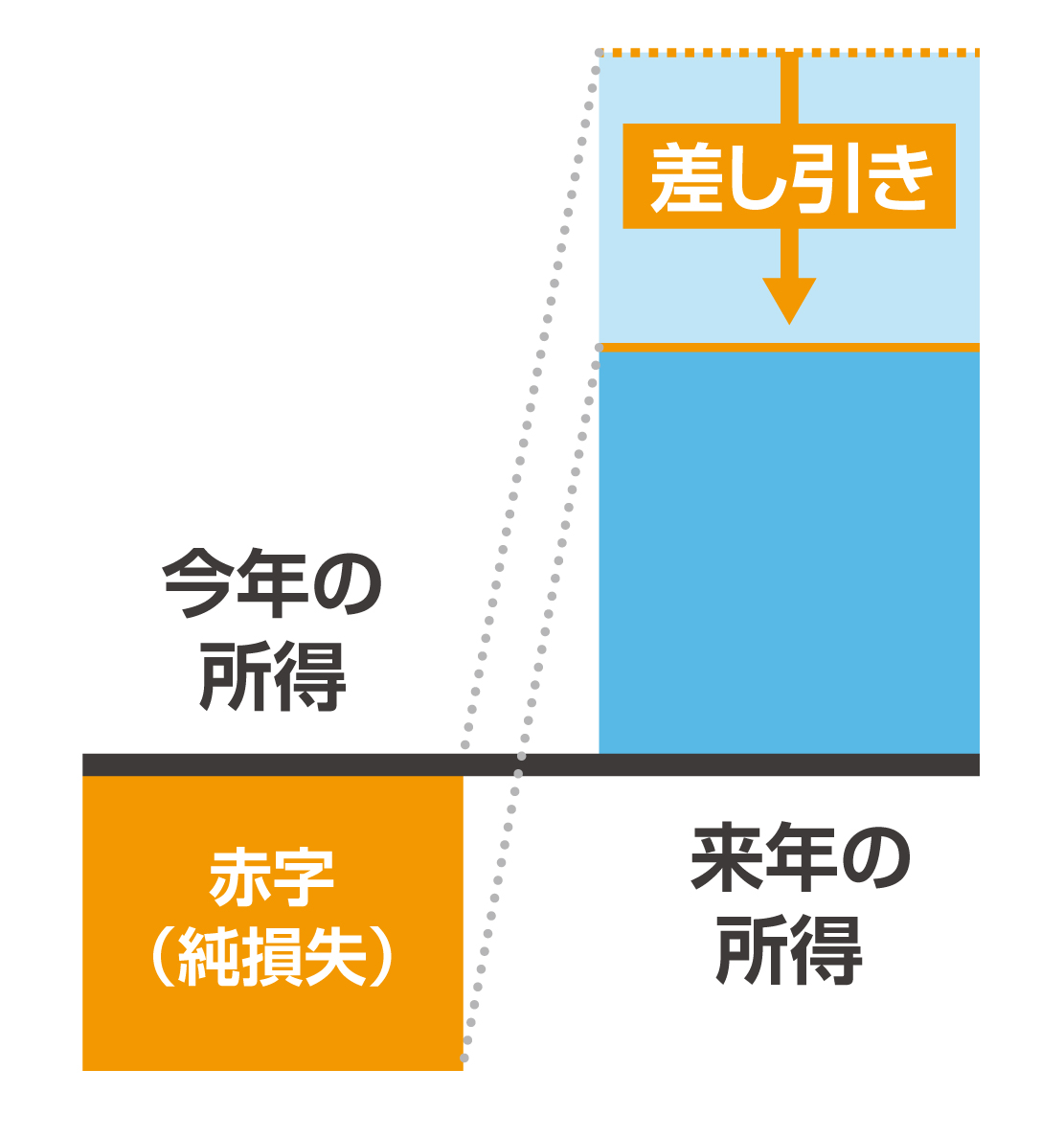

しかし青色申告をする場合、その年に発生した赤字を3年間繰り越し翌年以降の所得から差し引くことができるため、確定申告をすれば大きな節税になるケースがあります。

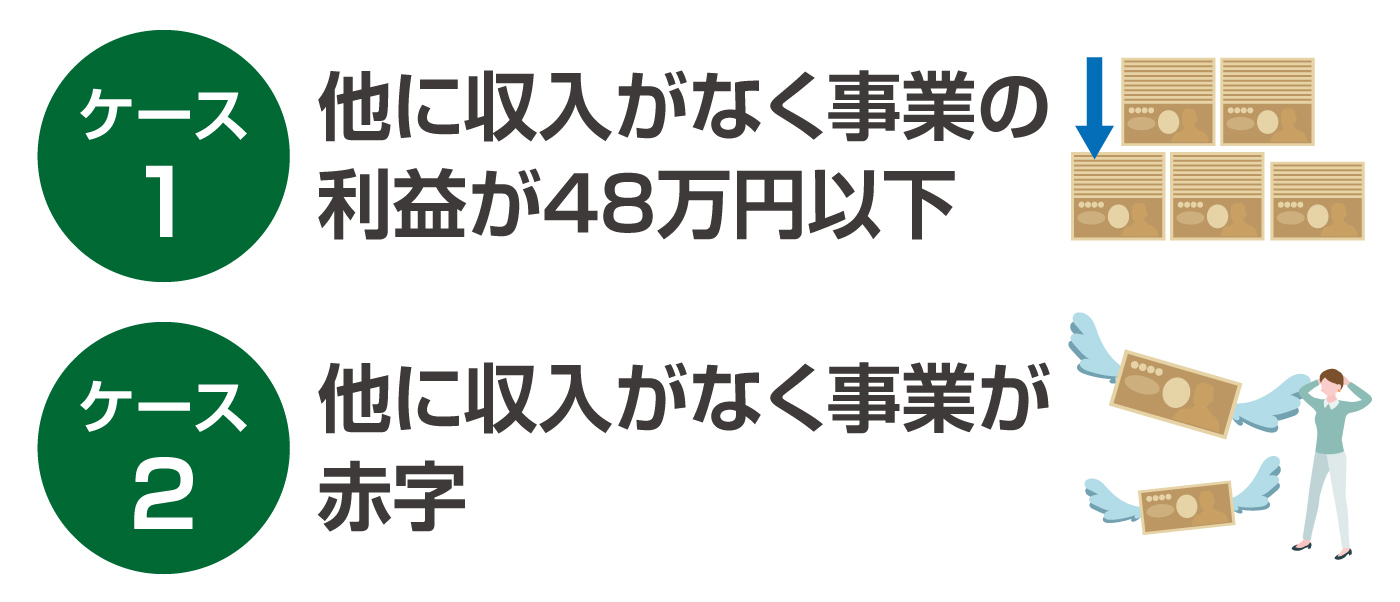

2.フリーランスが確定申告をするメリット

このようにフリーランスが確定申告をする場合、どのような利点があるのか知りたいという方も多くいらっしゃるでしょう。

フリーランスや個人事業主の収入が赤字の場合、確定申告は不要ですが、確定申告をすることにより以下のようなメリットを得られることがあります。

メリット1 控除により節税ができる

控除を受けることにより、節税ができるケースがあります。

ただし控除を申請するには確定申告が必須です。

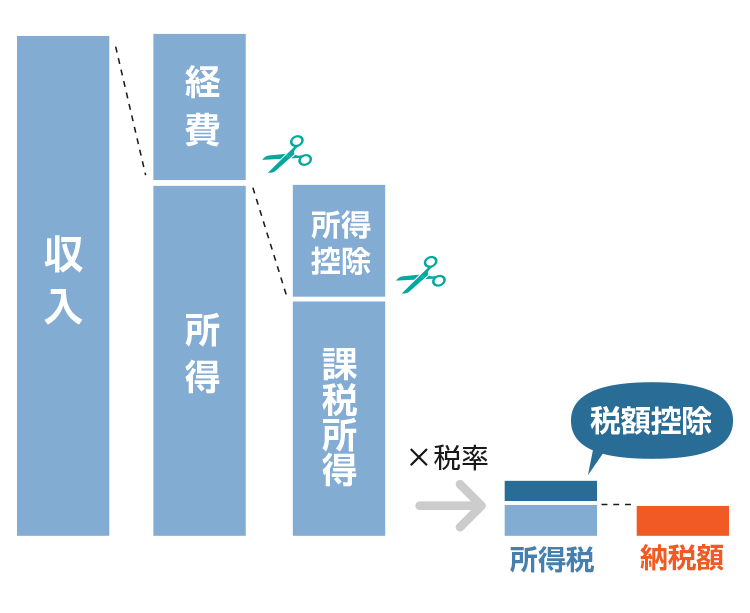

控除には大きく分けて所得控除と税額控除があり、それぞれ以下のような仕組みになっています。

所得控除の場合、所得から一定額の控除が差し引かれます。

基礎控除、扶養控除、社会保険料控除など、全部で15種類の所得控除があります。

税額控除の場合、所得税(課税所得金額に所得税の税率を乗じて算出された税額)から控除額を直接差し引くことができ、所得控除よりも大きな節税効果があります。

なお申告者の経済事情などによって適用される控除は異なります。

メリット2 還付金をもらえる可能性がある

確定申告をすることによって還付金をもらえるケースがあります。

事業で得た売り上げから源泉徴収が差し引かれて入金される場合、確定申告をすることによって所得税の還付を受けられる可能性があります。

また会社員だった方が年の途中で退職してフリーランスになった場合、勤めていた会社では年末調整が行われないため、確定申告をすることで所得税が還付されることもあります。

詳しくはメリット4で解説しますが、青色申告で赤字が発生した場合に、前年度納付した税金から繰戻し還付を受けられるケースもありますよ。

メリット3 確定申告の控えが収入証明書の代わりになる

フリーランスや個人事業主には会社員のように収入証明書がありません。

しかし確定申告を行えば、申告書の控えを収入証明書の代わりとして使うことができます。

住宅ローンを組むときやマンションなどの賃貸契約をするとき、子どもを保育園に通わせるときなど、収入の状況を説明しなければならないさまざまなシーンで活用できますよ。

メリット4 赤字を繰り越すことができる(青色申告の場合)

青色申告をする場合のみ、繰越控除(純損失の繰越控除)として赤字を最長3年間繰り越すことができます。

例えば今年100万円の赤字が発生して翌年の所得が300万円だった場合、翌年の黒字から今年の赤字分を差し引き、200万円の黒字として税金を算出できます。

赤字を繰り越すことで課税される所得が減るため、節税につながりますよ。

また繰越控除と同様に、青色申告をする場合には純損失の繰戻し還付を受けることも可能です。

3.フリーランスの確定申告の種類

フリーランスの確定申告の方法には2種類あり、白色申告もしくは青色申告のどちらかで行います。

白色申告と青色申告では、利用の条件や確定申告に必要な書類、帳簿の付け方、税制上の優遇措置などが以下のように異なります。

※横にスクロールできます

| 確定申告の方法 | 制度を利用する条件 | 記帳方法 | 提出書類 | メリット |

|---|---|---|---|---|

| 白色申告 | なし | 単式簿記 | ・確定申告書B ・収入内訳書 |

・手続きがシンプル ・事前の承認が不要で誰でも行える |

| 青色申告 | その年の3月15日までに「青色申告承認書類」と「開業届」の提出が必要 | 複式簿記 | ・確定申告書B ・青色申告決算書 ・貸借対照表 ・損益計算書 ・第三表 ・第四表 など |

・青色申告特別控除(10万円・55万円・65万円)を受けられる ・赤字が発生した場合、翌年以降3年間繰り越しが可能 ・30万円未満の減価償却資産を一括で経費にできる ・家族への給与を経費にできる(青色事業専従者給与) |

3-1.白色申告

白色申告は青色申告の承認を受けていない個人または法人が行う確定申告の方法です。

白色申告のメリットは手続きが簡単で誰でも行うことができる点です。

白色申告をする際には帳簿付けが必須ですが、単式簿記という方法で行うため比較的簡単に記帳できます。

また確定申告の際の提出書類は確定申告書Bと収支内訳書のみです。

しかし青色申告のように特別控除や会計処理上の特典など税制上の優遇がないため、手続きが簡易である以外には特別なメリットがない制度だといえるでしょう。

3-2.青色申告

青色申告は確定申告の方法の一つであり、所得計算などで税制上の優遇が受けられる制度です。

青色申告を行う場合には、その年の3月15日までにご自身や法人の所轄の税務署に「青色申告承認申請書」と「開業届」を提出する必要があります。

青色申告には以下のような税制上のメリットがあります。

- ・青色申告特別控除(10万円・55万円・65万円)を受けられる

- ・赤字が発生した場合、翌年以降3年間繰り越しが可能

- ・30万円未満の減価償却資産を一括で経費にできる

- ・家族への給与を経費にできる(青色事業専従者給与)

青色申告で特に節税効果が高いのは、「青色申告特別控除」です。

複式簿記で帳簿付けをすれば最高55万円、e-Taxによる電子申告または電子帳簿の保存を行えば最高65万円の控除を受けることができます。

また青色申告者と生計を一にする配偶者や15歳以上の家族がその事業に専従するとき、「青色事業専従者給与」として家族の給与を青色申告者の所得から控除することができます。

その他にも「繰越控除」として赤字を翌年以降3年間の所得から控除できたり、30万円未満の減価償却資産を一括で経費にできたりと、青色申告にはさまざまな特典があります。

4.フリーランスの確定申告には会計ソフトの利用がおすすめ

このように確定申告をしようと思っても、自力で行うのは難しいという方もいらっしゃるのではないでしょうか。

そこでおすすめなのが会計ソフトの利用です。

会計ソフトを使えば、簿記の経験や知識のない方でも簡単に確定申告ができますよ。

特に青色申告をする際には、複式簿記という方法で記帳をしなければなりません。

複雑な計算が必要になるため、慣れていない方が手作業で行うのは難しく、負担になるのはもちろんミスも発生しやすいと考えられます。

しかし会計ソフトを利用することによって、複雑な帳簿付けでも効率良く簡単にできます。

また記帳したデータを用いて確定申告書類の作成をすることも可能です。

電子申告にも対応している会計ソフトもあり、確定申告の手続きを手軽に済ませたい方にも便利です。

なお確定申告の際に帳簿は提出しませんが、一定期間の保存義務があります。

会計ソフトを使えば電子帳簿の管理も簡単にできるので、税務調査の際にも安心ですよ。

5.フリーランスにおすすめの会計ソフト3選

会計ソフトにはさまざまな種類があるため、どれがご自身にとってベストなのか選ぶのは大変ですよね。

会計ソフトの種類には、大きく分けてクラウド型とインストール型の2種類があります。

フリーランスには、導入コストが低くインターネット環境さえあれば端末や場所を選ばずに使用できるクラウド型の会計ソフトがおすすめです。

| ブランド名 | ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 |

|---|---|---|---|---|---|

| マネーフォワード |

クラウド確定申告 |

パーソナルミニ | 10,800円/年 (月額払い:1,280円) |

– | |

| パーソナル | 15,360円/年 (月額払い:1,680円) |

1カ月間無料 | |||

| パーソナルプラス | 35,760円/年 | – | |||

| freee |

freee 確定申告 |

スターター | 11,760円/年 (月額払い:1,480円) |

あり | |

| スタンダード | 23,760円/年 (月額払い:2,680円) |

||||

| プレミアム | 39,800円/年 | ||||

| やよいの白色申告 オンライン | フリープラン | 0円 | 0円 | ずっと無料 | |

| ベーシックプラン | 0円 | 11,500円/年 | 初年度無料 | ||

| トータルプラン | 10,500円/年 | 21,000円/年 | – | ||

| やよいの青色申告 オンライン |

セルフプラン | 0円 | 10,300円/年 | 初年度無料 | |

| ベーシックプラン | 0円 | 17,250円/年 | 初年度無料 | ||

| トータルプラン | 15,000円/年 | 30,000円/年 | – | ||

おすすめ1 マネーフォワード クラウド確定申告

| ソフト名 | プラン | 価格(税抜) | 無料期間 | |

|---|---|---|---|---|

| パーソナルミニ | 10,800円 | 最大30日間無料 | ||

| パーソナル | 15,360円 | |||

| パーソナルプラス | 35,760円 | |||

マネーフォワード クラウド確定申告は金融系のオンラインサービスを幅広く提供している株式会社マネーフォワードの個人事業主向け会計ソフトです。

PCだけでなくスマホ専用アプリでも確定申告に必要な書類を作成でき、ICカード対応のスマホで電子申告も行えます。

また銀行やクレジットカードと連携させて、明細の取得や仕訳、データの入力を自動で行うことも可能です。

年度ごとの帳簿の管理や次年度の帳簿作成も簡単にでき、キャッシュフローレポートなどの会計レポートの出力も可能なので、経営状態を把握する際にも役立つでしょう。

インボイス制度が施行された際の消費税申告に対応している点も安心ですね。

家計簿アプリ「マネーフォワードME」をはじめとするマネーフォワード クラウドの各種サービスと連携して、データ入力を効率化することもできますよ。

ただし簿記の知識が全くない場合にはやや難しく感じられるかもしれない点には留意しておきましょう。

おすすめ2 freee 確定申告

| ソフト名 | プラン | 価格(税抜) | 無料期間 | |

|---|---|---|---|---|

| freee 確定申告 | スターター | 11,760円 | あり | |

| スタンダード | 23,760円 | |||

| プレミアム | 39,800円 | |||

freee 確定申告はクラウド型会計ソフトのシェア1位の「freee」が提供する個人事業主向け確定申告ソフトです。

PCでの操作性はもちろん、スマホ専用アプリの使い勝手も良く、隙間時間に手軽に会計処理をすることができます。

専用アプリを起動してスマホのカメラでレシートや領収書を撮影するだけで、日付や金額が自動で入力されますよ。

また銀行口座と連携しておけば、自動で明細の取得や仕訳をしてくれます。

なお「インボイス制度」や取引の書類を電子データで保存する際の要件が定められた「電子帳簿保存法」の改正内容にも対応しています。

freee 確定申告には三つのプランがありますが、全てのプランで確定申告書の作成から電子申告まで簡単に行うことができます。

例えば「会社から給与を受け取りましたか?」といったシンプルな質問に○か×で答えるだけで確定申告書を作成できます。

また取引データの取得や見積書、納品書、請求書などの作成をする機能も付帯されています。

スタンダードプランでは、メールやチャットで操作サポートを受けることができ、消費税の申告や各種レポートの作成なども可能です。

プレミアムプランには電話でのサポートや税務調査のサポート保証も付帯するため、いざというときに安心ですね。

おすすめ3 やよいの白色申告 オンライン/やよいの青色申告 オンライン

| ソフト名 | プラン | 初年度価格(税抜) | 2年目以降(税抜) | 無料期間 |

|---|---|---|---|---|

| やよいの白色申告 オンライン | フリープラン | 0円 | 0円 | ずっと無料 |

| ベーシックプラン | 0円 | 11,500円/年 | 初年度無料 | |

| トータルプラン | 10,500円/年 | 21,000円/年 | – | |

| やよいの青色申告 オンライン |

セルフプラン | 0円 | 10,300円/年 | 初年度無料 |

| ベーシックプラン | 0円 | 17,250円/年 | 初年度無料 | |

| トータルプラン | 15,000円/年 | 30,000円/年 | – |

やよいの白色申告 オンライン/やよいの青色申告 オンライン

は25年連続売り上げ実績1位を誇る「弥生会計シリーズ」の個人事業主向けクラウド型会計ソフトです。

初心者にも使い勝手の良いシステム設計になっているため、特に初めて確定申告をする方や会計ソフトを利用する方におすすめです。

自動でアップデートが行われるので手間をかけずに最新の状態で確定申告を行うことが可能で、インボイス制度・電子帳簿保存法にも対応できます。

やよいの白色申告 オンライン/やよいの青色申告 オンライン

には3種類のプランが設けられており、それぞれ付帯するサポートが異なります。

ベーシックプランでは電話・メールでソフトの使い方を教えてもらうことができ、トータルプランでは仕訳や確定申告についての相談ができますよ。

白色申告 オンライン のフリープランでは、全ての機能をずっと無料で使用できるので白色申告をする方は利用してみると良いでしょう。

また青色申告 オンラインのセルフプランの場合、初年度のみ全ての機能を無料で使うことができますよ。

なお白色申告 オンライン から青色申告 オンライン

に切り替える際、スムーズにデータを移行することが可能です。

6.フリーランスが確定申告をする際の流れ

このようにご自身で確定申告をする際の手順を知っておきたいというフリーランスの方もいらっしゃるのではないでしょうか?

確定申告は原則として申告する年の翌年2月16日〜3月15日までの間に行うことが義務付けられています。

しかし提出書類や帳簿の作成など確定申告の準備がスムーズにいかない場合、期限内に手続きを終えられないことも考えられます。

なお申告の期限を過ぎてしまうと、さまざまなペナルティーが発生するため注意が必要です。

この章ではフリーランスが確定申告をする際の流れを詳しく解説します。

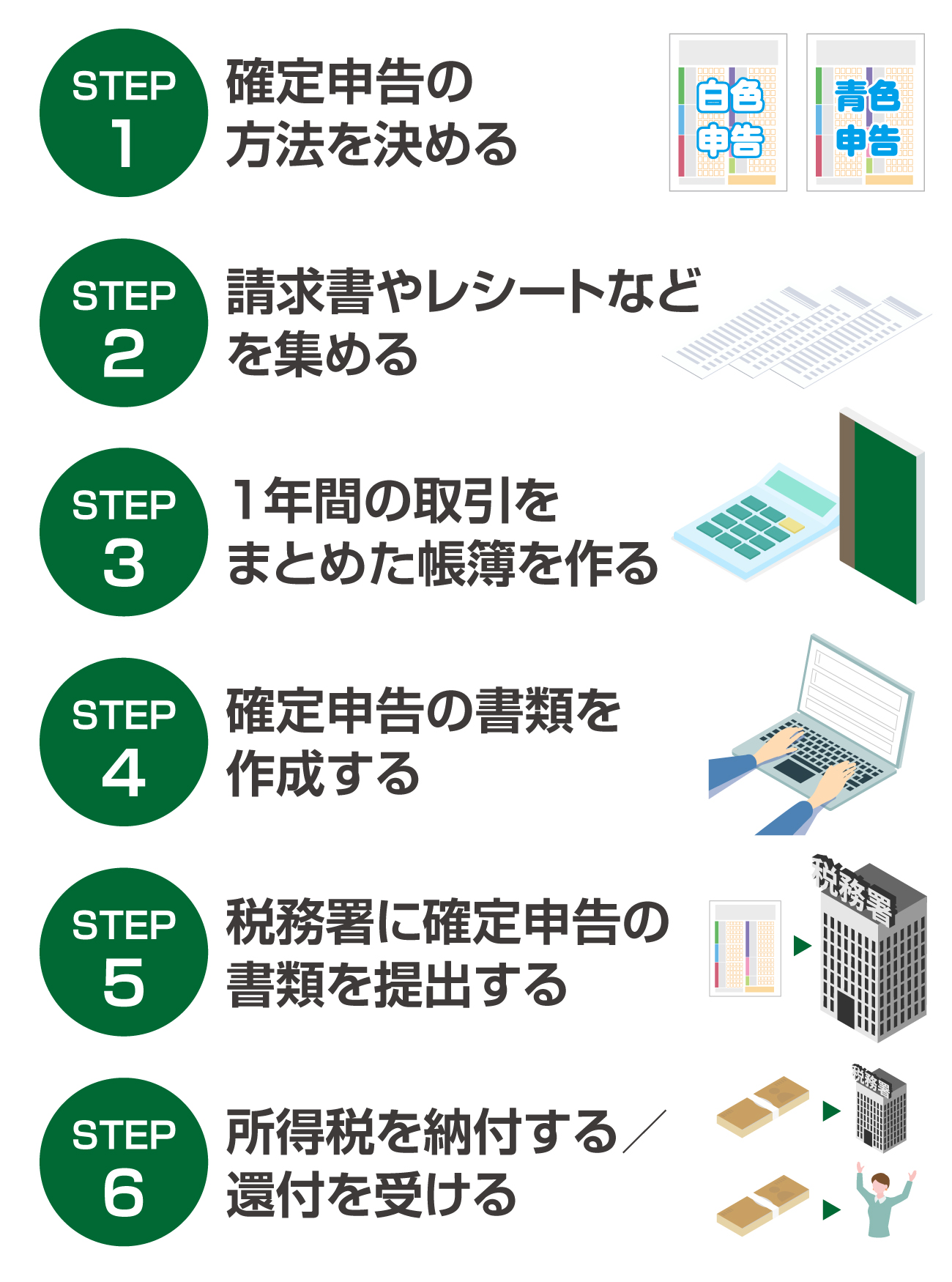

STEP1 確定申告の方法を決める

まずは白色申告と青色申告のどちらの方法で確定申告をするのか決めましょう。

白色申告をする場合、事前の手続きは不要です。

青色申告をする場合には、その年の3月15日までに(または開業した日から2カ月以内に)所轄の税務署に「青色申告承認申請書」と「開業届」を提出して承認を得る必要があります。

STEP 2 請求書やレシートなどを集める

次に、その年の事業での取引や収支を確認できる請求書やレシートなどを集めましょう。

確定申告をする際には、1年間の取引や収支を記帳して収支内訳書や青色申告決済書などにまとめる必要があります。

直前になって慌てることのないよう、請求書やレシートなどはしっかり管理し、日々記帳を行っておくことをおすすめします。

電車やバスなど、レシートや領収書を受け取れない支出があった場合には、メモ帳や出金伝票などに日時や内容を記録しておきましょう。

なお社会保険料控除や生命保険料控除などの証明書、医療費の領収書など所得控除に関する書類も集めておくと確定申告書の作成時にスムーズですよ。

STEP 3 1年間の取引をまとめた帳簿を作る

請求書やレシートを集めたら、1年間の取引をまとめた帳簿を作成しましょう。

なお白色申告を行う場合と青色申告を行う場合で帳簿の方式が異なります。

白色申告の帳簿付けは単式簿記で行います。

単式簿記では、以下のように記帳します。

例:)12月1日に仕入れ代金40,000円を現金で支払った場合

| 日付 | 科目 | 収入 | 支出 | 摘要 |

|---|---|---|---|---|

| 〇〇年12月1日 | 仕入れ代金 | 40,000円 | 〇〇商品 |

一方、青色申告では複式簿記という記帳方法を用います。

複式簿記では以下のように記帳します。

例:)12月1日に仕入れ代金40,000円を現金で支払った場合

| 日付 | 借方科目 | 借方金額 | 貸方科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|---|

| 〇〇年12月1日 | 仕入れ代金 | 40,000円 | 現金 | 40,000円 | 〇〇商品 |

なお白色申告でも青色申告でも、確定申告の際に帳簿を税務署に提出する必要はありません。

しかし確定申告後も一定期間は帳簿の保存の義務があるため注意しましょう。

STEP4 確定申告の書類を作成する

申告する年の1年間の取引を記帳した帳簿が用意できたら、記帳したデータをもとに確定申告書や収支内訳書、青色申告決算書などを作成します。

書類の作成は手作業で行うこともできますが、会計ソフトや国税庁の公式サイトで提供されている「確定申告書等作成コーナー」を利用するのがおすすめです。

なお費用はかかりますが、状況に応じて税務の専門家である税理士に依頼するのも一つの手です。

STEP5 税務署に確定申告の書類を提出する

確定申告に必要な書類の作成ができたら、所轄の税務署に提出しましょう。

確定申告書の提出は原則として翌年2月16日〜3月15日に行います。

確定申告書の提出方法は以下のとおりです。

- ・所轄の税務署に直接持ち込む

- ・郵便または信書便で所轄の税務署に送付する

- ・電子申告する(e-Tax)

- ・所轄の税務署の時間外収集箱に投函(とうかん)する

なお青色申告の場合には提出方法によって青色申告特別控除の金額が変わるケースがあるため注意が必要です。

STEP6 所得税を納付する/還付を受ける

確定申告書類の提出後、状況に応じて所得税の納付または還付の手続きをします。

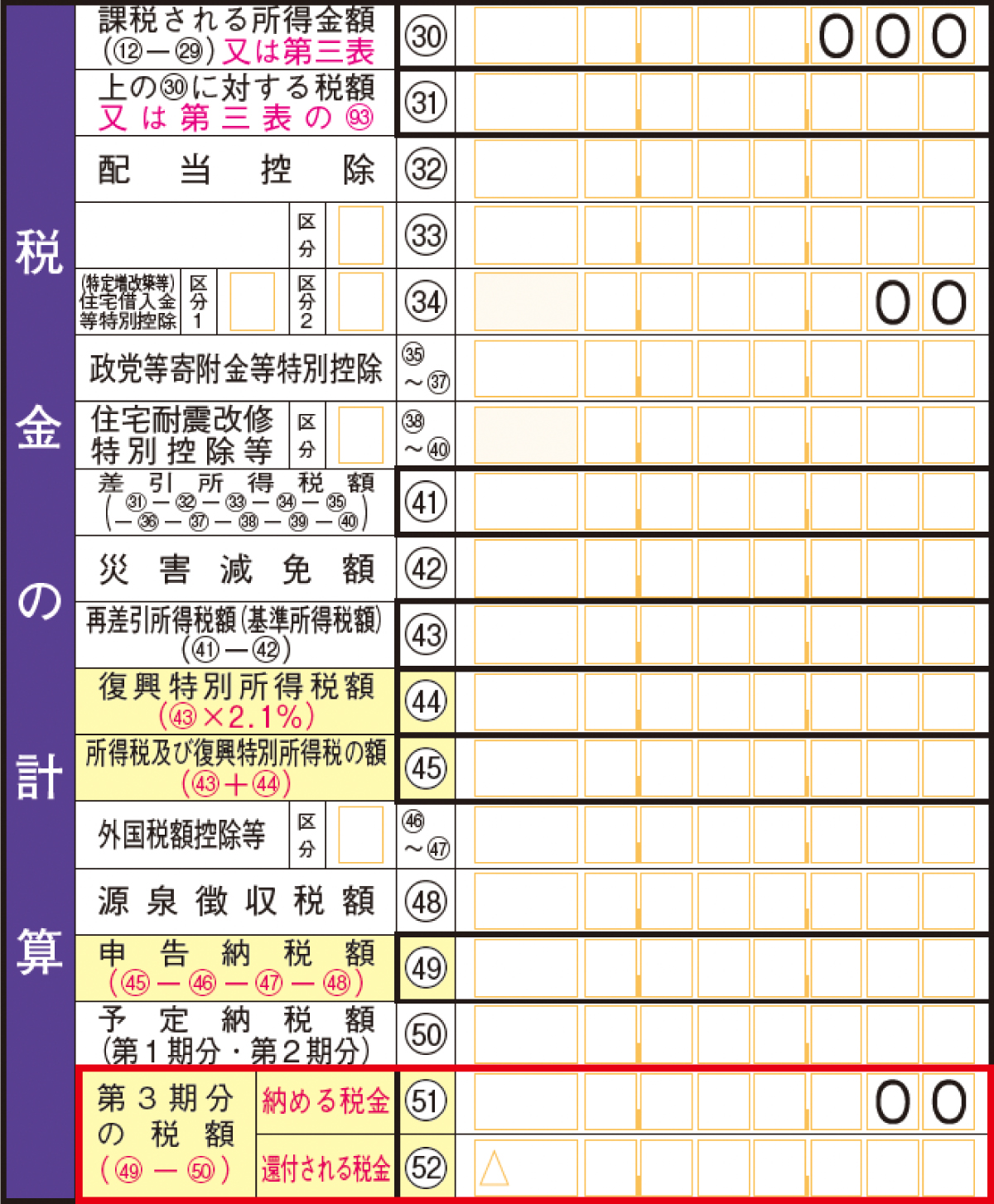

納付すべき所得税または還付金があるかどうかは、確定申告書の第一表「税金の計算」より「納める税金」「還付される税金」の欄を確認しましょう。

なお所得税の納付方法は以下のとおりです。

- ・振替納税を利用する

- ・e-Taxを利用する

- ・クレジットカードで支払う

- ・QRコードを用いてコンビニで支払う

- ・金融機関または所轄税務署の窓口で支払う

所得税の納付は確定申告書類の提出後3月15日までに行います。

7.フリーランスの確定申告でよくある疑問

このように確定申告についての疑問をお持ちの方もいらっしゃるでしょう。

この章ではフリーランスの確定申告についてよくある四つの疑問にお答えします。

Q1 期日までに確定申告をしなかったらどうなる?

結論からいってしまえば、確定申告をしないことで損をしたりペナルティーを科されたりとさまざまなデメリットが生じます。

確定申告をしない場合のデメリットを以下にまとめました。

- ・無申告加算税や延滞税が課される

- ・税金の還付があっても受けられない

- ・控除を受けられない

- ・重加算税が課される(悪質な脱税だと見なされた場合)

納税が必要であるにもかかわらず確定申告をしなかった場合には、申告期限の翌日から無申告加算税や延滞税が課されます。

また悪質な所得隠しだと税務署に判断された場合、無申告加算税と延滞税に加えて重加算税が課されます。

納税の義務を怠ると本来支払うべき税金だけでなくペナルティーも科され、納税額が膨れ上がってしまうため注意が必要です。

確定申告をせずに放置しても、いずれは税務署からの指摘があります。

万一、期限内に確定申告を終わらせることができなかった場合、少しでも早く確定申告の手続きを行いましょう。

なお医療費などの控除や還付金は、確定申告をしなければ受けることができません。

納める税金がない方でも控除や還付金を申請する場合には、確定申告をしてその年の所得を明らかにする必要があります。

Q2 フリーランスなら青色申告をした方が良い?

青色申告には税制上のさまざまなメリットがあるため、このように考えている方も多くいらっしゃるでしょう。

しかし所得の種類によっては青色申告ができないケースがあります。

例えばフリーランスの仕事で得ている所得が「雑所得」であると判断された場合、青色申告をすることはできません。

税務署に開業届を出している個人事業主が本業として収入を得ている場合、または事業に付随して発生する収入がある場合には「事業所得」として判断されるのが一般的です。

しかし会社員の副業の場合や業種によっては事業所得として認められないケースがあるため注意が必要です。

なお青色申告の承認を受けており事業所得がある場合には、事業の規模が小さくても青色申告をするのがおすすめです。

Q3 フリーランスが確定申告で賢く節税する方法は?

フリーランスの方が節税を考えたとき、重要なポイントとなるのが経費と控除です。

確定申告の際、所得から差し引く経費と控除が多いほど課税所得は少なくなります。

課税所得が減れば、所得税や住民税などを節税できますよ。

フリーランスの方が確定申告をする際に経費として認められるのは「事業に関係する費用」「売り上げにつながる費用」であり、具体的には以下のようなものが該当します。

- ・事業で使用するPCや機材、車などの購入費

- ・オフィスの家賃

- ・事業に関連するセミナーの参加費

- ・市場調査、営業などで発生した交通費やガソリン代

- ・クライアントや業者などとの打ち合わせで生じた費用

- ・宣伝・広告費用

- ・文房具代

- ・人件費

- ・郵便や携帯料金などの通信費

- ・名刺代

- ・ホームページのサーバー代 など

税務調査の対象となった場合、保管した領収書をもとに「経費として計上したものが事業に必要だった理由」を提示しなければならないため注意しましょう。

また確定申告の際に収入から差し引くことができる控除には、以下のようなものがあります。

| 控除の種類 | 適用の条件 |

|---|---|

| 基礎控除 | 合計所得金額が2,500万円を超えない納税者 |

| 扶養控除 | 納税者本人に扶養親族(所得税法上の控除対象扶養親族)がいる場合 |

| 雑損控除 | 災害や盗難、横領などで雑損控除の対象となる資産に損害を受けた場合 |

| 医療費控除 | 1年間 (申告する年の1月1日〜12月31日)の医療費が一定額を超える場合 |

| 社会保険料控除 | 1年間(申告する年の1月1日〜12月31日)に支払った社会保険料がある場合 |

| 生命保険料控除 | 納税者が生命保険料、介護医療保険料、個人年金保険料などを支払った場合 |

| 小規模企業共済等掛金控除 | 小規模企業共済法に規定された共済契約に基づく掛け金などを納税者が支払った場合 |

| 地震保険料控除 | 納税者本人が損害保険契約の保険料などを支払っている場合 |

| 寄附金控除 | 納税者が国や地方公共団体、特定公益増進法人などに対して「ふるさと納税」などの寄附をした場合 |

| 障害者控除 | 納税者本人や生計を一にする配偶者または扶養親族が所得税法上の障害者に該当する場合 |

| 寡婦控除 | 納税者本人が寡婦である場合 |

| ひとり親控除 | 納税者がひとり親の場合 |

| 勤労学生控除 | 納税者本人が勤労学生の場合 |

| 配偶者控除 | 納税者本人の合計所得金額1千万円以下かつ所得税法上の控除対象配偶者がいる場合 |

| 配偶者特別控除 | 納税者本人の合計所得金額が1千万円以下かつ配偶者の合計所得金額が48万円超133万円以下の場合 |

| 青色申告特別控除 | 納税者が青色申告を行った場合 |

このうちほとんどの方に適用されるのは「基礎控除」であり、扶養家族がいる場合には「扶養控除」、青色申告をする場合には「青色申告特別控除」など、対象となる控除は条件によって異なります。

Q4 退職してフリーランスになった場合も確定申告が必要?

年の途中で会社員からフリーランスになった場合、元の会社で年末調整が行われないのが一般的です。

そのため退職した方が確定申告を行い、その年の納税額を確定させなければなりません。

なお退職してフリーランスになった方が確定申告をする際には、前職の源泉徴収票が必要なので受け取ったらしっかり保管しておきましょう。

8.まとめ

フリーランスや個人事業主の場合、事業で48万円を超える所得があれば確定申告をする必要があります。

また事業での収入が48万円以下でも、事業以外に「20万円を超える給与収入がある」「譲渡益や利子などを得ている」「不動産所得がある」といった場合には確定申告が必須です。

確定申告が必要であるにもかかわらず、手続きをしない場合には無申告加算税や延滞税などのペナルティーが発生するため注意しましょう。

なお確定申告が不要な場合でも申告をすることで還付金が発生したり、節税ができたりするケースもありますよ。

特に青色申告の承認を得ている方は、青色申告特別控除などの特典があるため確定申告をするのがおすすめです。

青色申告特別控除の控除額は記帳の方法によって異なり、最大65万円の控除を受けるには、複式簿記による記帳と電子申告(e-Tax)または電子帳簿保存が必須です。

特に簿記や会計の知識がない方や確定申告の経験がない方の場合、会計ソフトを利用すれば帳簿付けや確定申告の手続きなどが簡単にできますよ。

また白色申告でも青色申告でも一定期間は帳簿の保存が義務付けられているため、管理の際にも会計ソフトを使うと便利でしょう。

【フリーランスの確定申告も簡単!おすすめの会計ソフト3選】