このように経費について気になっていたり悩んでいたりすることがある個人事業主の方も多いのではないでしょうか。

経費は納税額と密接に関わってくるため、非常に重要なものだといえます。

| 会計ソフト | 特長 |

|---|---|

|

スマートフォンアプリの操作性が抜群! 確定申告の書類作成から提出までスマホ一つで完結できる >>公式サイトはこちら |

|

25年連続売り上げ1位!王道中の王道 簿記の知識がなくても取引入力から確定申告まで完結できる >>公式サイトはこちら |

|

関連サービスとの連携が便利! バックオフィス業務をサポートする関連サービスも充実 >>公式サイトはこちら |

福留 正明

- 1 1.そもそも「経費」とは?

- 2 2.どんなものが経費になるの?

- 2.1 勘定科目1 租税公課

- 2.2 勘定科目2 荷造運賃

- 2.3 勘定科目3 水道光熱費

- 2.4 勘定科目4 旅費交通費

- 2.5 勘定科目5 通信費

- 2.6 勘定科目6 広告宣伝費

- 2.7 勘定科目7 接待交際費

- 2.8 勘定科目8 損害保険料

- 2.9 勘定科目9 修繕費

- 2.10 勘定科目10 消耗品費

- 2.11 勘定科目11 減価償却費

- 2.12 勘定科目12 福利厚生費

- 2.13 勘定科目13 給料賃金

- 2.14 勘定科目14 外注工賃

- 2.15 勘定科目15 利子割引料

- 2.16 勘定科目16 地代家賃

- 2.17 勘定科目17 貸倒金

- 2.18 勘定科目18 雑費

- 2.19 勘定科目19 専従者給与

- 2.20 その他の勘定科目

- 3 3.青色申告は白色申告よりお得?青色申告のメリットを解説!

- 4 4.もう費用の計上で悩まない!おすすめ会計ソフト

- 5 5.まとめ

1.そもそも「経費」とは?

「経費」がそもそもどのようなものか、皆さんご存知でしょうか?

「経費で落とすとお得になる!」

という漠然としたイメージは抱いていても、概念としてはっきりとは分かっていない、という方もいらっしゃるかもしれませんね。

1-1.事業の収益を上げるために費やされたもの

「経費」とは「経常費用」の略です。

一般的には業務によって発生する費用のこと全般だといえるでしょう。

しかし会計や簿記においては「費用」という用語が使われます。

経費というと何かお金を支払った際に領収書を切って計上するものというイメージが強いかもしれませんが、費用には実際には支払っていないお金も含まれるのです。

例えば事業に使うために購入した設備は、時がたつにつれて価値が失われていくと考えられますよね。

詳しくはこちらで説明しますが、この資産価値の減少も「減価償却費」という費用として計上することができるのです。

1-2.収益から差し引いて課税額を減らすことができる

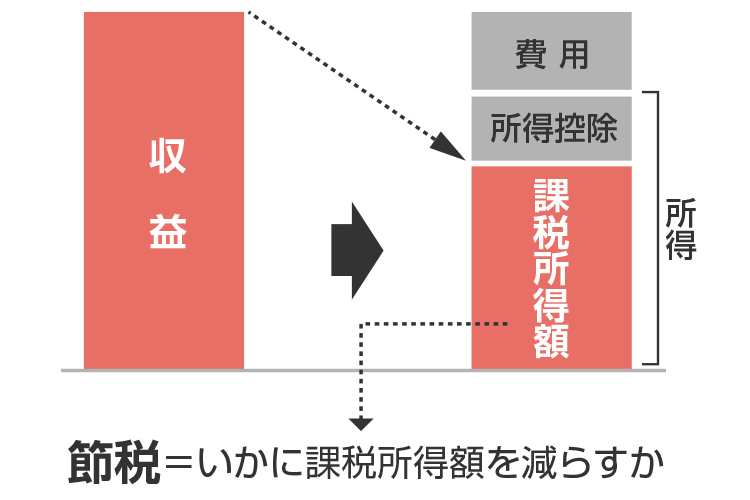

費用は、「収益」から差し引くことで課税額を減らすことができます。

所得税などの税金は収益ではなく、「課税対象額」の○%という形で定められています。

課税対象額は簡単にいえば収益から費用や所得控除を差し引くことで決定されるのです。

そのため、節税は費用を計上したり所得控除を利用したりすることでいかに課税所得額を減らせるかということにかかっているといえるのです。

2.どんなものが経費になるの?

多くの個人事業主の方にとってやはり一番気になるのは、

「経費として計上できるものにはどんなものがあるんだろう?」

というポイントではないでしょうか。

ここでは、確定申告で提出する「収支内訳書」や「青色申告決算書」に記載する「勘定科目」別に費用として計上できるものをご紹介しましょう。

勘定科目1 租税公課

「『租税公課』って何……?」

と見慣れない言葉に身構えてしまった方もいらっしゃるのではないでしょうか。

租税公課とは、一言でいえば税金や公的に必要なお金のことです。

ここでは、税務上費用として認められる租税公課をご紹介します。

| 租税 | 国税 | ・登録免許税 ・印紙税 ・消費税(税込経理の場合のみ) |

|---|---|---|

| 地方税 | ・固定資産税 ・不動産取得税 ・自動車税(軽自動車税) ・事業税 ・事業所税 ・都市計画税 |

|

| 公課 | ・印鑑証明書や住民票の発行などにかかった手数料 ・その他の公共サービスに対して支払った手数料 ・地方公共団体や同業者組合、商工会などの会費・組合費・賦課金 など |

|

勘定科目2 荷造運賃

「荷造運賃」は主に物理的な商品を提供する事業を行っている方に関係のある勘定科目だといえます。

例えば以下のようなものが荷造運賃に該当します。

| 梱包費用 | ・封筒 ・段ボール ・ポリ袋 ・緩衝材(発泡スチロール、発泡シートなど) ・包装紙 ・ガムテープ ・ビニールテープ など |

|---|---|

| 送料 | ・宅配便料金 ・郵送費 ・車両・船舶・鉄道・航空機などの運賃・輸送費 ・輸出に関する手数料 など |

勘定科目3 水道光熱費

「水道光熱費」は普段の生活でもなじみのある言葉ですよね。

- ・水道代

- ・電気代

- ・ガス代

- ・暖房に使う灯油料金 など

自宅と仕事場を分けている場合であれば、水道光熱費もそのまま費用として計上することができます。

実は自宅を仕事場としている場合にも水道光熱費の一部を費用として計上できる場合があります。

その場合、水道光熱費の全額ではなく、自宅における作業場の占有率や使用時間に基づいて事業に関係があると考えられる部分のみを費用として計上することになります。

これを「家事按分(かじあんぶん)」といいます。

なお通常家事按分で計上できるのは電気代のみで、ガス代や水道代は事業に関係ないとして費用にできないケースが一般的です。

勘定科目4 旅費交通費

旅費交通費とは業務で移動した場合の交通費や、遠方へ出張した場合の移動費用・宿泊費などのことです。

例えば以下のようなものが該当すると考えられるでしょう。

| 交通費 | ・電車代 ・バス代 ・タクシー代 ・レンタカー代 ・有料駐車場利用料金 |

|---|---|

| 旅費 | ・新幹線料金 ・航空券代金 ・ビザ取得料 ・ホテル代 |

勘定科目5 通信費

「通信費」と聞くと、インターネット料金や携帯電話料金などが思い浮かぶ方が多くいらっしゃるかもしれませんがそれだけではありません。

通信費には以下のようなものが含まれます。

- ・インターネット料金

- ・電話料金

- ・切手代

- ・サーバー代 など

勘定科目6 広告宣伝費

広告宣伝費は文字どおり業務の広告や宣伝にかかった費用のことです。

例えば以下のようなものが該当すると考えられるでしょう。

- ・チラシの作成費

- ・名刺の作成費

- ・パンフレットの作成費

- ・カタログの作成費

- ・ホームページの作成費 など

勘定科目7 接待交際費

「経費で落とす」と聞くと、接待交際費が思い浮かぶ方も多くいらっしゃるかもしれませんね。

接待交際費とは顧客への接待や付き合いで支払った費用のことです。

代表的なものとしては顧客や取引先との飲食費が挙げられるでしょう。

その他にも、顧客や取引先に送った贈答品の購入費用や祝い金・祝儀・見舞金・香典なども接待交際費に含まれます。

勘定科目8 損害保険料

事業に必要な設備などに対して損害保険をかけている場合、その保険料も費用として計上することができます。

具体的には以下のようなものが挙げられます。

- ・事務所や倉庫など、事業で使用している不動産の火災保険料

- ・事業で使用している自動車の自動車保険料

- ・事業で使用している機械の損害保険料

事業に必要な資産を守るため、万一の事態が起きた際に補償してくれる損害保険は非常に重要ですよね。

勘定科目9 修繕費

事業に必要なものが壊れた場合に、修繕や修理にかかったお金も「修繕費」という費用として計上することができます。

「パソコンさえあれば仕事できるフリーランスだから、修繕費は自分には関係ないかな……」

このように考えている方もいらっしゃるかもしれませんが、事務所や自動車といった大きなものだけでなく、パソコンが壊れた際の修理代金も費用として計上できると考えられます。

元の状態よりも価値が高くなるよう改良を加えた場合には修繕費として計上できない可能性があるので注意してくださいね。

勘定科目10 消耗品費

事業に必要な消耗品を購入するのに支払ったお金も費用として計上することができます。

使っていくうちに価値がなくなるもののうち、以下のいずれかを満たした物品を購入した際の費用が消耗品費に該当します。

- ・1個または1組の金額が10万円未満

- ・使用可能期間が1年未満

文房具や事務用品、10万円未満のパソコン用品、電球や電池などを消耗品費として計上するケースが一般的です。

勘定科目11 減価償却費

購入価格が高額で、長期にわたって利用できると考えられる固定資産は購入した年だけの費用として計上することはできません。

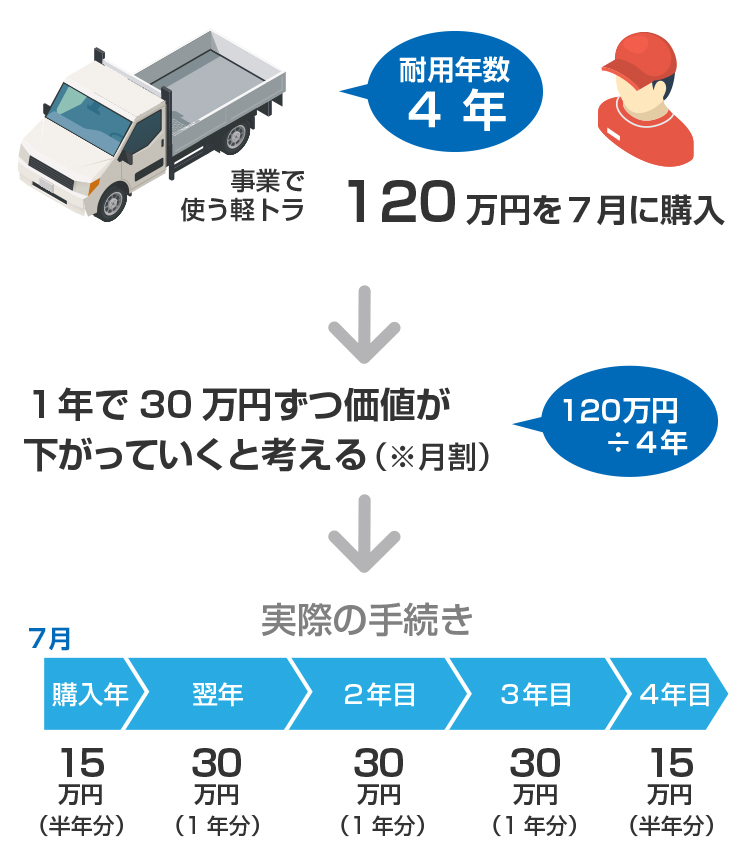

時間経過によって税務上の資産価値が減少していくと考えられる物品の購入費用に関しては、「減価償却費」という勘定科目で処理します。

減価償却費の計算は、購入費用を使用可能期間(耐用年数)で割ることで行います。

なお減価償却で用いる物品の耐用年数は国税庁が定めており、こちらで確認することができます。

例えば耐用年数が4年とされている軽トラックを7月に購入した場合、月割り計算を行って購入の翌年は6カ月分、以降1年分の減価償却費を計上し最後の年にまた6カ月分、計5回に分けて費用計上を行います。

このように思った方もいらっしゃるかもしれませんが、実は固定資産にはパソコンなども該当する可能性があるのです。

消耗品費に該当しない10万円以上の事業に利用する機器は固定資産として減価償却しなければならないと考えられます。

また実体のないものであっても固定資産として扱われる例もあります。

例えば以下のようなものが固定資産として扱われ、減価償却を行えます。

| 有形固定資産 | ・10万円以上の機械 ・車両 ・建物 ・構造物 など |

|---|---|

| 無形固定資産 | ・ソフトウェア ・特許権 ・商標権 ・意匠権 など |

また青色申告を行っている中小企業者は2024年3月31日まで、30万円未満の固定資産なら年間の取得価額合計300万円を限度として1年間の損金として計上できる「少額減価償却資産の取得価額の損金算入の特例」があるのでこちらを利用するのがおすすめです。

勘定科目12 福利厚生費

「個人事業主に福利厚生費なんて関係あるの?」

と疑問に思った方もいらっしゃるかもしれませんね。

結論からお伝えすると商店などで従業員を雇用している場合は個人事業主であっても福利厚生費が発生します。

では従業員を雇用している場合、具体的にどのようなものが福利厚生費に該当するのでしょうか。

福利厚生とは、企業が給与とは別に従業員に対して提供するサービスのことです。

福利厚生費は法律で義務付けられている「法定福利費」とそれ以外の「法定外福利費」に分けられます。

福利厚生費としては以下のようなものが挙げられます。

| 法定福利費 | 事業主が負担すべき従業員の社会保険料(健康保険、厚生年金など)や労働保険料(労災保険、雇用保険) |

|---|---|

| 法定外福利費 | 従業員の通勤交通費や出張手当、家賃補助、社宅、慶弔見舞金(祝儀、見舞金、香典など)、食事代、会社の常備薬購入費用、健康診断費用、社員旅行の費用 など |

勘定科目13 給料賃金

「給料賃金」とは、従業員を雇用している場合に支払った給料のことです。

給料賃金として費用を支払う場合には必ず源泉徴収を行う必要があります。

また個人事業主本人の給料は費用にならないため、一人で事業を行っている場合には計上できません。

勘定科目14 外注工賃

「外注工賃」は外部の業者・スタッフに仕事を依頼する際に支払ったギャランティーです。

業務内容によりますが、外注工賃としてギャラを支払えば源泉徴収を行わなくて良い場合もあります。

また外注スタッフの社会保険料の負担も不要です。

ただし給料賃金としてではなく、外注工賃としてギャランティーを支払う場合には以下の条件を満たしている必要があります。

- ・時間の拘束がないこと

- ・成果物に対する対価であること

- ・仕事中、具体的な指示を行っていないこと

- ・仕事に必要な道具を事業者が提供していないこと

- ・受託した人物以外の人物が代わりに仕事を行うことを認めること

勘定科目15 利子割引料

「利子割引料って何……?」

と見慣れない言葉に身構えてしまった方もいらっしゃるのではないでしょうか。

基本的には、以下のような借入金の利息だと考えて良いでしょう。

- ・銀行融資で発生した利息

- ・消費者金融からの借り入れに発生した利息

- ・個人からの借り入れに発生した利息

- ・事業に利用する自動車を購入した際のローンに発生した利息

- ・事業に利用する建物を購入した際のローンに発生した利息

手形の割引料とは、約束手形を売却した際に発生した手数料のことです。

例えば急な資金調達が必要になり、3カ月後に報酬が振り込まれる約束手形を銀行に売却したとします。

銀行は約束手形の額面から手数料を差し引いた金額を事業者に支払います。

この際、差し引かれた手数料が「手形の割引料」に該当します。

勘定科目16 地代家賃

「地代」とは土地を借りた際に支払うお金のことです。

家賃は皆さんご存知のとおり、賃貸物件を借りた際に支払うお金のことですね。

費用として計上できる地代家賃には以下のようなものが考えられます。

- ・事務所の家賃・管理費・共益費

- ・店舗の家賃・管理費・共益費

- ・社宅や自宅圏事務所の家賃・管理費・共益費の一部(家事按分)

- ・土地の賃借料

- ・月極駐車場代

- ・倉庫の賃借料

また自宅で仕事を行なっている場合、自宅の家賃を費用として計上できないのかが気になるところではないでしょうか。

実は自宅を仕事場として利用している場合もその家賃の一部を費用として計上できる可能性があります。

例えば自宅の一部屋を仕事場にしている場合、家賃に対してその面積が占める割合(占有率)から費用計上する金額を割り出します。

またワンルームなど占有率の計算が難しい場合には実際に事業のために使用した時間で費用計算を行います。

不動産会社に支払う仲介手数料は「支払い手数料」として費用計上するケースが一般的です。

勘定科目17 貸倒金

「貸倒金」は取引先から売掛金や貸付金の回収ができなかった場合や、前払いで購入していた商品が受け取れなかった場合の損失を計上する勘定科目です。

主に以下のような債権の回収が困難になった場合、貸倒金として会計処理します。

- ・売掛金

- ・未収入金

- ・受取手形

- ・貸付金

- ・前渡金

勘定科目18 雑費

これまでご紹介した勘定科目で仕訳ができなかった場合、「雑費」として費用計上できる可能性があります。

ただし雑費の額が大きくなり過ぎると税務署の調査が入る場合があるため注意が必要です。

極力既存の勘定科目で処理を行うのが良いと考えられるでしょう。

「これは雑費で処理すれば良いのかな?」

と思う例であっても、10万円未満の品物の購入費用なら消耗品費として計上できるケースが少なくありません。

勘定科目19 専従者給与

「専従者給与」とは、個人事業主が生計を共にしている家族に支払う給与のことをいいます。

ただし専従者給与が費用として計上できるのは青色申告を行い、一定の条件を満たしている場合のみです。

事前に税務署に「青色事業専従者給与に関する届出書」を提出し、以下の条件を満たしている必要があります。

- ・給与を支払われる「専従者」が事業者と生計を一にしていること

- ・その年の12月31日時点で15歳以上の親族であること(配偶者を含む)

- ・給与額が多大でないこと

- ・その年の6カ月以上業務に従事していること

また配偶者が家族従業員として専従者給与を受け取った場合、配偶者控除は利用できなくなるので注意してくださいね。

その他の勘定科目

場合によっては独自に勘定科目を立てても良いでしょう。

確定申告の際に提出する「収支内訳書」や「青色申告決算書」にも勘定科目の自由記入欄が設けられています。

例えば業務上必要な書籍や資料を購入した場合は「書籍・資料費」などといった勘定科目を自分で立てて記載できるのです。

雑費は額が大きくなりすぎると税務署の調査が入ってしまう場合もあるので、必要に応じて適宜勘定科目を記載しましょう。

3.青色申告は白色申告よりお得?青色申告のメリットを解説!

「確定申告は白色申告と青色申告、どちらをするのが良いんだろう?」

特に事業を始めたばかりの方はこのようなことが気になっていらっしゃるのではないでしょうか。

そもそも確定申告がどのようなものか、漠然としたイメージしか持っていないという方もいらっしゃるかもしれませんね。

個人事業主の方は、事業で黒字が出ていれば確定申告が必須です。

また赤字の場合も確定申告を行うことで税金が還付される可能性があります。

さて、確定申告には白色申告と青色申告の2種類があります。

青色申告の方が手続きが面倒などと聞いたことがある方も多くいらっしゃるかもしれませんね。

ここでは、白色申告と青色申告の違いや、青色申告のメリットについてご説明しましょう。

開業届は原則として事業を始めてから1カ月以内に提出します。また青色申告承認申請書は開業から2カ月以内に提出する必要があります。

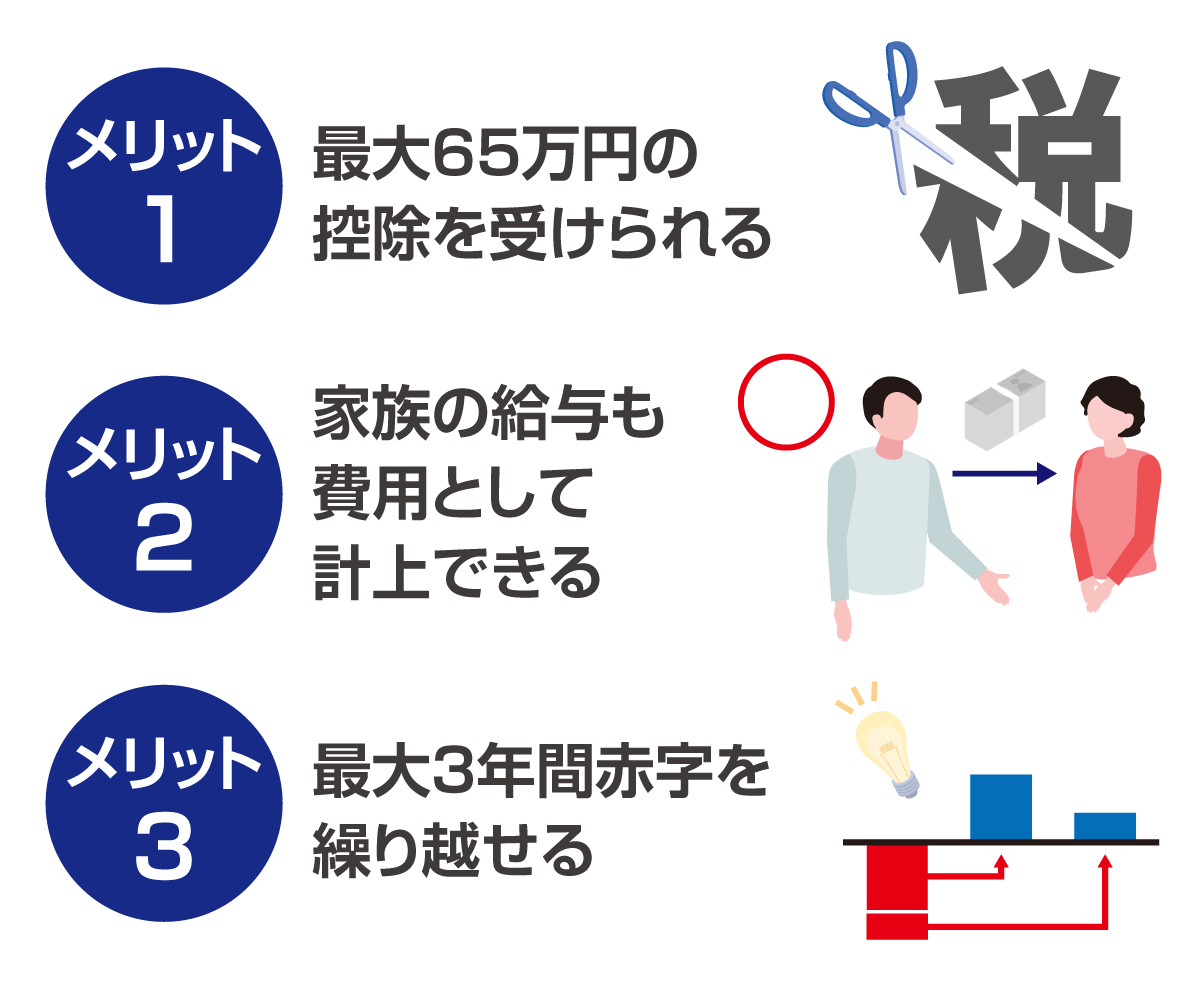

3-1.最大65万円の控除を受けられる

何といっても重要なのが、青色申告を行うことで「青色申告特別控除」を受けられる点です。

青色申告を行った場合、要件を満たせば所得から65万円が控除されます。

その分納税額がグンと小さくなると考えられますね。

なお、個人事業主の方が65万円の控除を受けるために満たす必要のある条件は以下のとおりです。

- (1)事業所得に関わる取引を複式簿記で記帳していること

- (2)(1)の記帳に基づいて作成した貸借対照表および損益計算書を確定申告書に添付し、この控除の適用を受ける金額を記載して定められた期限内に提出すること

なお、複式簿記による所定の書類が提出できなかった場合、控除額は10万円になります。

せっかくなら大きな控除を受けたいですよね。

おすすめの会計ソフトについてはこちらで詳しくご紹介しています。

3-2.家族の給与も費用として計上できる

白色申告の場合、生計を共にしているご家族への給与は費用として計上することができません。

しかし青色申告であれば、「専従者給与」として費用計上が可能です。

いわゆる家族経営の事業を営んでいる方は青色申告を行うようにしましょう。

3-3.最大3年間赤字を繰り越せる

事業を続けていると、

「不況のあおりを受けて赤字が出てしまった……」

ということが起こる可能性もゼロではありませんよね。

青色申告を行っていると、最大3年にわたって赤字を繰り越すことができることができるため万一のときにも支払う税金をグッと抑えられると考えられます。

個人事業主の事業や所得にまつわる税金には、以下のようなものがあります。

- ・所得税

- ・住民税

- ・個人事業税

所得税・住民税は所得に対して発生する税金、個人事業税は所得や業種に応じて発生する税金です。

収益から費用や所得控除などを差し引いて赤字になってしまった場合、これらの税金を支払う必要はありません。

青色申告ではさらに、1年目の赤字を翌年以降も3年間にわたって繰り越すことができるのです。

1年目で残った赤字がさらに翌年の所得も相殺してしまった場合、翌年も税金を支払わなくて良いということになります。

4.もう費用の計上で悩まない!おすすめ会計ソフト

このようにお悩みの方も多いのではないでしょうか。

会計ソフトを導入することで会計処理にかかる手間や時間を圧倒的に短縮できる可能性がありますよ。

簿記や会計に関する知識がなくても、どの勘定科目に入れるべきか会計ソフトが提案してくれるためもう悩む必要もありません。

青色申告に対応しているものであれば、貸借対照表や損益計算書もソフトが自動で作成してくれますよ。

【税理士がおすすめする個人事業主向け会計ソフト】

| ソフト名 | プラン | 白色申告 | 青色申告 | 利用料金 | 特徴 |

|---|---|---|---|---|---|

| freee |

スターター | ○ | × | 1,480円 / 月(税抜) | 確定申告書の作成が簡単に |

| スタンダード | ○ | ○ | 2,680円 / 月(税抜) | 写真からの領収書取り込み枚数が無制限 | |

| プレミアム | ○ | ○ | 39,800円 / 年(税抜) | 税務調査もサポート | |

| やよいの白色申告 オンライン |

フリープラン | ○ | × | 無料 | 確定申告書の作成がずっと無料 |

| ベーシックプラン | ○ | × | 初年度:0円 2年目以降:9,200円(税抜) |

電話・メール・チャットサポートが利用可能 | |

| トータルプラン | ○ | × | 初年度:8,400円(税抜) 2年目以降:16,800円(税抜) |

操作質問、業務相談が可能 | |

| やよいの青色申告 オンライン |

セルフプラン | × | ○ | 初年度:無料 2年目以降:8,800円(税抜) |

確定申告書の作成が簡単に |

| ベーシックプラン | × | ○ | 初年度:0円 2年目以降:13,800円(税抜) |

電話・メール・チャットサポートが利用可能 | |

| トータルプラン | × | ○ | 初年度:12,000円(税抜) 2年目以降:24,000円(税抜) |

操作質問、業務相談が可能 | |

| マネーフォワード クラウド確定申告 |

パーソナルミニ | ○ | △ | 1カ月無料 1,280円 / 月(税抜) |

確定申告書の作成が簡単に |

| パーソナル | ○ | ○ | 1カ月無料 1,680円 / 月(税抜) |

月次推移などが確認できる | |

| パーソナルプラス | ○ | ○ | 1カ月無料 35,760円 / 年(税抜) |

電話サポートが受けられる |

おすすめ1 freee

freeeは白色申告・青色申告のいずれにも対応している人気の会計ソフトです。

会計の知識を全く持っていなくても、クレジットカードや銀行口座と連携したり、レシートや領収書をスマホで撮影したりするだけで自動的に帳簿に変換してくれます。

日々の帳簿付けが断然楽になると考えられますね。

見積書や請求書、納品書の作成にも対応しているため、個人事業主の心強い味方です。

なお2023年10月に開始した「インボイス制度」や取引の書類を電子データで保存する際の要件を定めた「電子帳簿保存法」の改正に対応している点も魅力です。

全3種類のプランが用意されており、確定申告を済ませるだけなら月額1,480円(税抜)の「スタータープラン」がおすすめです。

消費税の申告や月次推移の確認を行いたい方は月額2,680円(税抜)のスタンダードプランを利用しましょう。

おすすめ2 やよいの白色申告オンライン、青色申告オンライン

白色申告をするつもりの個人事業主の方には「やよいの白色申告オンライン」がおすすめです。

業界シェアの50%以上を誇り、売り上げ実績が25年1位の会計ソフトブランド「弥生会計」が提供するサービスのため、安心して使うことができますよ。

やよいの白色申告オンラインはシンプルで使いやすい機能が魅力です。

クレジットカードの履歴、銀行の明細などを自動で取り込んで仕訳してくれるので簡単に確定申告を済ませることができます。

そして、「フリープラン」ならなんと無料で利用できます。

また青色申告を行っている方は「やよいの青色申告オンライン」がおすすめです。

全国191の「青色申告会」が推奨されており、非常に信頼性の高いソフトといえます。

初年度は半額で利用できるのもうれしいポイントですよね。

やよいの白色申告 オンラインで入力したデータはやよいの青色申告オンライン

に引き継げるので、途中で切り替えることもできるのも便利です。

さらに法改正時などには無料でアップデートが行われるので、インボイス制度や改正後の電子帳簿保存法にも対応できます。

おすすめ3 マネーフォワードクラウド確定申告

マネーフォワード クラウド確定申告は1カ月無料で使い勝手を試すことができます。

3種類のプランがありますが、自営業や個人事業主の方には月額1,680円(税抜)の「パーソナルプラン」がおすすめです。

銀行やクレジットカードの明細の自動取り込みなど確定申告に便利な機能はもちろん、見積書・納品書・領収書・請求書が毎月自動で作成されますよ。

またクレジットカードや電子マネー、銀行だけでなくPOS(販売時点情報管理)レジとも連携できるのも特徴です。

他サービスの「マネーフォワードクラウド経費」「マネーフォワードクラウド請求書」などと連携して利用することでさらに時間を節約することができるのもうれしいポイントですよね。

なおバージョンが随時更新されているので、インボイス制度や電子帳簿保存法に対応する会計ソフトをお探しの方にもおすすめです。

まずは無料トライアルで使い心地を試してみましょう。

5.まとめ

何を費用として計上するか、いくら費用として計上できるかは納税額に直結します。

節税のためには勘定科目をよく理解し、正しく費用計上を行うことが非常に重要です。

この記事の解説を参考に、しっかり費用を計上するようにしてくださいね。

またさまざまな節税メリットがあるため、確定申告は青色申告で行うのがおすすめです。

青色申告のメリットを最大限に享受するためには複式簿記での帳簿付けが必須ですが、会計ソフトを利用すれば手間や時間をかけずに手続きを済ませられると考えられます。

| 会計ソフト | 特長 |

|---|---|

|

スマートフォンアプリの操作性が抜群! 確定申告の書類作成から提出までスマホ一つで完結できる >>公式サイトはこちら |

|

25年連続売り上げ1位!王道中の王道 簿記の知識がなくても取引入力から確定申告まで完結できる >>公式サイトはこちら |

|

関連サービスとの連携が便利! バックオフィス業務をサポートする関連サービスも充実 >>公式サイトはこちら |