「やっぱり1枚はゴールドカードを持っておきたいなあ」

「ステータスの高いカードが欲しいけど、どれを発行したら良いんだろう?」

このように気になっている方も多くいらっしゃるのではないでしょうか。

ゴールドカードやプラチナカードなどステータスの高いカードを持っておくと、日々の暮らしから非日常の重要なシーンまでクレジットカードがあなたの生活をワンランク豊かにしてくれます。

この記事では、クレジットカードのステータスとはそもそもなんなのかといったことから、おすすめのステータスカードに至るまで徹底解説します。

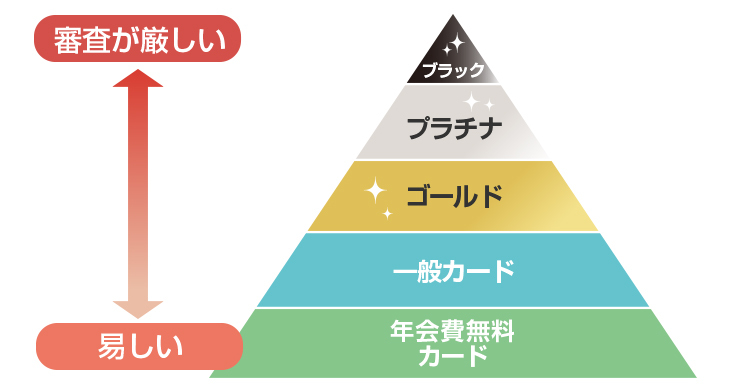

1.クレジットカードのステータスとは?

「そもそもクレジットカードのステータスって何?」

という疑問をお持ちの方もなかにはいらっしゃるかもしれませんね。

簡単にいうと、クレジットカードのステータスは持ち主の社会的な信頼性を表すものだといえるでしょう。

クレジットカードを発行する際には利用者に十分な支払い能力があるかを判断する「審査」が行われることは多くの方がご存知ですよね。

一般的にステータスが高くなればなるほど「審査」が厳しくなる傾向にあります。

クレジットカードのステータスの種類を簡単に示すと以下の図のようになります。

もっともステータスの高い「ブラックカード」は基本的に招待制で自分で申し込むことができないと考えた方が良いでしょう。

一方、「プラチナカード」や「ゴールドカード」は申込資格を満たしていれば申し込みが可能なものが数多くあります。

ただし、プラチナカードやゴールドカードの審査は一般カードなどに比べるともちろん厳しいでしょう。

2.【プラチナ編】自分で申し込める!おすすめハイステータスカード

「そろそろステータスの高いカードを持っておきたいけど、どんなものがあるんだろう?」

「取引先の前で使って信頼されるカードにはどんなものがあるのかな?」

というのが気になるポイントですよね。

ゴールドカードよりもランクが高く、プラチナカードを持っている人は社会的な信頼性がかなり高いと判断されるといえるでしょう。

▼ おすすめプラチナカードはこちら!▼

| カード名 | 券面 | 年会費 | ポイント |

|---|---|---|---|

| セゾンプラチナ・アメリカン・エキスプレス・カード |  |

22,000円(税込) | とにかく充実したサービスでコストパフォーマンス最強! |

| JCBプラチナ |

|

27,500円(税込) | 幻のカード「JCB ザ・クラス」へランクアップのチャンスも! |

|

143,000円(税込) | とにかくステータス性の高さをアピールしたいならこれ! |

おすすめ① セゾンプラチナ・アメリカン・エキスプレス・カード:ステータス性とコストパフォーマンスの高さを両立!

| 初年度年会費(税込) | 22,000円 |

|---|---|

| 2年目以降年会費(税込) | 22,000円 |

| ポイント還元率 | 0.675% |

| 国際ブランド | AMEX |

| 家族カード | 年会費3,300円(税込) |

| 海外旅行傷害保険 | 自動付帯 |

| 国内旅行傷害保険 | 自動付帯 |

| 国内空港ラウンジ利用 | 可 |

| 海外空港ラウンジ利用 | 可* |

| 手荷物無料宅配 | 有 |

| マイル還元率 | 0.375〜1.125%*2 |

*1 世界600都市1,300ヵ所以上の空港ラウンジが無料で利用できる「プライオリティ・パス プレステージ」の会員権が無料で付帯。

*2 無料でSAISON MILE CLUBに加入すると還元率が1.125%にアップ。

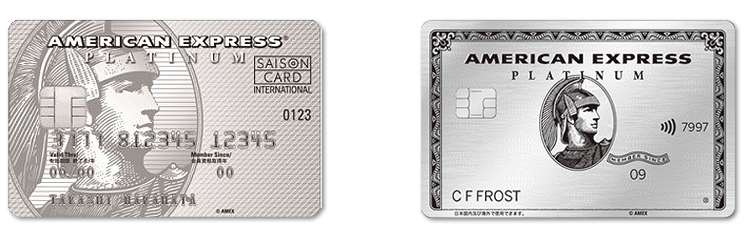

ポイント① 券面の「センチュリオン」が高級感を醸し出す

セゾンプラチナ・アメリカン・エキスプレス・カードはカード会社・クレディセゾンが発行するプラチナカードです。

「ハイステータスカードといえばアメックス」

というイメージをお持ちの方も多いのではないでしょうか。

確かにアメックスのカードはステータス性の高さでよく知られていますが、プラチナカードの場合143,000円(税込)の年会費がかかってしまうというなかなか手の届かないカードでもあります。

クレディセゾンはアメックスと提携しており、セゾンプラチナ・アメリカン・エキスプレス・カードは国内ではアメックスが自社発行するカード以外で唯一アメックスのシンボル「センチュリオン」があしらわれているシリーズの最高ランクカードです。

しかも年会費は1/6以下でありながらアメックス・プラチナに勝るとも劣らない充実したサービスが用意されているのです。

ポイント② 会員限定サービスが充実

もちろん、充実した優待を受けられるのが魅力のプラチナカードですから、年会費が安いというだけではおすすめできません。

セゾンプラチナ・アメリカン・エキスプレス・カードの優待は、年会費をはるかに上回る豪華な内容だといえます。

ハイステータスカードといえば専門のスタッフが応対してくれるコンシェルジュ・サービスが思い浮かぶ方も多くいらっしゃるのではないでしょうか。

セゾンプラチナ・アメリカン・エキスプレス・カードには24時間年中無休のコンシェルジュ・サービスがついています。

航空券やホテルの手配、旅行のプランについてなど、いつでも相談できるというのはプラチナカードを持つ方の特権ですよね。

またなんといっても特筆すべきは全世界1,300カ所の空港ラウンジが無料で利用できるサービス「プライオリティ・パス・プレステージ」の会員権が無料で付帯している点でしょう。

プライオリティ・パス・プレステージは本来$429の年会費を支払う必要があるサービスです。

しかしセゾンプラチナ・アメリカン・エキスプレス・カードならその会員権が無料で付帯しています。

また、空港・自宅間をスーツケースを配送してくれる「手荷物無料宅配」サービスもついています。

日本国内で活躍してくれるサービスも多様で、家事代行サービスやスポーツクラブ、高級旅館の宿泊、各種のチケット予約などを優待価格で利用することができますよ。

本来は年会費3,300円(税込)であるJALマイルの還元率が大幅にアップするサービス「メンバーシップ・リワード・プラス」への登録が無料なのも嬉しいポイントです。

ポイント③ 万一の際も安心の保険が多数付帯

さまざまな万一の事態に備えて、多様な保険が付帯しているのもハイステータスカードの魅力です。

海外旅行傷害保険はカードを所有しているだけで適用される自動付帯で、保険金額も以下のとおり大きく設定されています。

| 死亡・後遺障害 | 最高1億円 |

|---|---|

| 傷害治療費用 | 300万円 |

| 疾病治療費用保険金 | 300万円 |

| 賠償責任保険金 | 5,000万円 |

| 携行品損害保険金※ | 50万円 |

| 救援者費用保険金 | 300万円 |

※ 自己負担額3,000円、1品当たり10万円限度

そのほかに航空機が遅延して損害が生じた場合や航空便で手荷物が紛失されてしまった場合に補償してくれる保険も付帯しています。

また国内旅行傷害保険も自動付帯で以下のとおりの保険金が設定されています。

| 傷害死亡・後遺障害保険金 | 最高5,000万円 |

|---|---|

| 入院保険金 | 日額5,000円 |

| 手術保険金 | 最高20万円 |

| 通院保険金 | 日額3,000円 |

さらにカードでお買い物したものが破損した場合に補償してくれるショッピング保険が付帯しているのもうれしいポイントですよね。

セゾンプラチナ・アメリカン・エキスプレス・カードがあれば日々のお買い物も旅行も安心して楽しめるといえます。

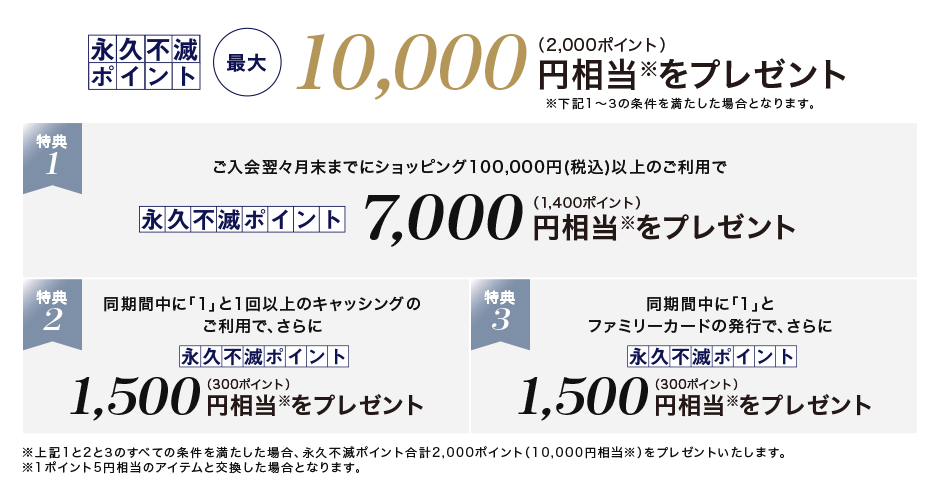

ポイント④ お得な入会特典も必見

セゾンプラチナ・アメリカン・エキスプレス・カードはカードの入会特典も魅力的です。

カードを発行してから翌々月の月末までに10万円以上利用すると7,000円相当のポイントがゲットできます。

そのほかにも条件を満たすとポイントプレゼントがあり、最大合計10,000円分のポイントがゲットできてしまうのです。

セゾンプラチナ・アメリカン・エキスプレス・カードなら無料で会員登録できるSAISON MILE CLUBを利用すると、航空券などと交換できて1マイルが2〜3円程度の価値を持つJALマイルに移行できるため非常にお得ですよ。

おすすめ② JCBプラチナ:日本が誇るハイステータスカード!

| 初年度年会費 | 27,500円(税込) |

|---|---|

| 2年目以降年会費 | 27,500円(税込) |

| ポイント還元率 | 0.5%〜5.0%※ |

| 国際ブランド | JCB(プロパー) |

| 家族カード | 1枚目無料、2枚目から1枚につき3,300円(税込) |

| 海外旅行傷害保険 | 自動付帯 |

| 国内旅行傷害保険 | 自動付帯 |

| 国内空港ラウンジ利用 | 可 |

| 海外空港ラウンジ利用 | 可 |

| 手荷物無料宅配 | 無 |

| マイル還元率 | 0.167%(ANA、JAL、デルタ)※ |

ポイント① 日本が誇る国際ブランドが自社発行するプラチナカード

JCBプラチナは国内唯一の国際ブランドJCBが自社で発行するプラチナカードです。

国内企業が発行している安心感と、プロパーカードの信頼性が合わさったハイステータスカードといえます。

利用者が公募されているJCBのプロパーカードのなかでは最もランクが高く、特別な顧客には非常に手に入れるのが難しいといわれる「JCB ザ・クラス」へのインビテーションが届きます。

ブラックの券面で高級感があり、プラチナカードのなかでは年会費が比較的安価なのもうれしいポイントです。

ポイント② プラチナカードならではのVIP待遇

もちろんプラチナカードならではの豪華な待遇が用意されています。

旅行やレストラン・エンターテイメントに関する相談・要望・手配を24時間365日スタッフが対応してくれる「プラチナ・コンシェルジュ・デスク」はプラチナカードならではのサービスですよね。

全世界1,300カ所の空港ラウンジが無料で利用できるサービス「プライオリティ・パス」の会員権が無料で付帯しているのも大きな魅力です。

また厳選された国内のレストランの所定コースを2名分以上予約すると1名分が無料になる「グルメ・ベネフィット」も見逃せません。

さらに全国のハイクラスなホテル・旅館に優待価格で宿泊できるサービスやカード会員限定のラウンジも魅力的です。

ポイント③ 保障も充実でどこでも安心

JCBプラチナはハイステータスカードならではの手厚い保障も魅力的です。

例えば海外旅行傷害保険は持っているだけで万一の際に以下の保障内容が自動で適用されます。

| 死亡・後遺障害 | 最高1億円 |

|---|---|

| 傷害治療費用 | 1回の事故につき1,000万円限度 |

| 疾病治療費用保険金 | 1回の病気につき1,000万円限度 |

| 賠償責任保険金 | 1回の事故につき1億円限度 |

| 携行品損害保険金※ | 1旅行中・保険期間中100万円限度 |

| 救援者費用保険金 | 1回の事故につき1,000万円限度 |

また国内旅行傷害保険も旅費の決済などを済ませておく必要なく自動で付帯しています。

| 傷害死亡・後遺障害保険金 | 最高1億円 |

|---|---|

| 入院日額 | 5,000円 |

| 手術 | 入院日額×10〜40倍 |

| 通院保険金 | 日額2,000円 |

このほかにも航空便で手荷物を紛失してしまった場合や航空機の遅延で損害が生じてしまった場合の保険も付帯しています。

さらにカードで購入したものが壊れてしまった際には年間最高500万円まで補償してくれる保険があるのもうれしいポイントですよね。

JCBプラチナはハイステータスカードのなかでも保険が充実しているカードだといえるでしょう。

おすすめ③ アメックス・プラチナ:世界で通じるハイステータスカードの代表格!

| 初年度年会費 | 143,000円(税込) |

|---|---|

| 2年目以降年会費 | 143,000円(税込) |

| ポイント還元率 | 1.5%※ |

| 国際ブランド | AMEX(プロパー) |

| 家族カード | 4枚まで無料 |

| 海外旅行傷害保険 | 自動付帯 |

| 国内旅行傷害保険 | 利用付帯 |

| 国内空港ラウンジ利用 | 可 |

| 海外空港ラウンジ利用 | 可 |

| 手荷物無料宅配 | 有 |

| マイル還元率 | 1.5%(ANA)※ |

※ 年会費無料の「メンバーシップ・リワード・プラス」に加入した場合。

ポイント① 誰もが憧れるハイステータスカード

「ハイステータスカードといえばアメックス!」

というイメージがある方も多いのではないでしょうか。

アメックス・プラチナはハイステータスカードを多数発行していることで知られる「アメリカン・エキスプレス」が一般に発行するもののなかでは最高ランクのカードです。

メタル製のカードは見るからに高級感に溢れており、どんな場面でも胸を張ってお財布から出すことができます。

仕事でもプライベートでも心強い味方になってくれますね。

143,000円(税込)という年会費に驚いた方もいらっしゃるかもしれませんが、その分サービスの質の高さは抜群。

「とにかくステータス性の高いカードが欲しい!」

という方には特に、アメックス・プラチナがイチオシですよ。

ポイント② 会員限定のサービスはVIP待遇そのもの

「でも、そんなに高い年会費を支払う価値はあるの?」

と気になる方もいらっしゃるのではないでしょうか。

結論からお伝えすると会員限定の優待やサービスを頻繁に利用するならその価値はあるといえるでしょう。

専門のスタッフがいつでも旅の準備やレストランの予約などの相談・要望に応えてくれる「コンシェルジェ・デスク」はハイステータスカードの醍醐味ともいえますよね。

またアメックスのカードは「T&Eカード(トラベル&エンターテイメントカード)」と呼ばれており、旅行や娯楽の場面で活躍してくれる魅力的なサービスが多数用意されています。

これらのサービスを何度か利用するだけで年会費の元が取れてしまうのです。

例えば国内外約200店舗のレストランで所定のコースメニューを2名以上分で予約すると、1名分のコース料金が無料になる「2 for 1 ダイニングby招待日和」といったサービスが用意されています。

さらに予約の取れない名店を会員限定で貸し切りにし、特別メニューを味わえる機会も用意されています。

また通常では年間登録料もしくは年間数十泊が必要となるホテルグループの上級メンバーシップ・VIPプログラムに無条件で登録できるサービスや、優待価格でホテルに宿泊できるサービスも魅力的です。

ヒルトングループやシャングリラグループ、マリオット・ボンヴォイグループなどの世界的高級ホテルでVIP待遇を受けることができますよ。

海外へお出かけの際には自宅・空港間の手荷物を無料で配送してくれる「手荷物無料宅配サービス」が付いているのもうれしいですよね。

世界130ヶ国500空港1,200ヶ所以上でラウンジを利用できるのも魅力的です。

もちろん国外でも24時間通話料無料でコンシェルジェ・デスクがサポートしてくれます。

アメックス・プラチナがあれば、いつでもどこでも快適で豪華な時間を過ごすことができるのですね。

ポイント③ 手厚い保障でいつでも安心

ハイステータスカードの特徴の一つとして、万一の際の保険が充実していることが挙げられるでしょう。

アメックス・プラチナを持っていれば海外に行った際に怪我や病気になっても以下のような保険金が支払われます。

| 死亡・後遺障害保険金 | 最高1億円 |

|---|---|

| 傷害治療費用保険金 | 最高1,000万円 |

| 疾病治療費用保険金 | 最高1,000万円 |

| 賠償責任保険金 | 最高5,000万円 |

| 携行品損害保険金※ | 1旅行中最高100万円 |

| 救援者費用保険金 | 最高1,000万円 |

※ 免責金額3,000円、年間限度額100万円

カードを持っているだけで自動的にこれだけの保障が付いてくるなんて驚きですよね。

さらに国内旅行の際も所定の旅費をカード決済していれば万一の事故を以下のとおり保障してくれます。

| 傷害死亡・後遺障害保険金 | 最高1億円 |

|---|---|

| 入院保険金 | 日額5,000円 |

| 手術保険金 | 最高20万円 |

| 通院保険金 | 日額3,000円 |

このほかにも、他者に対する賠償責任を負ってしまった場合にそれを補償してくれる「個人賠償責任保険」やお持ちの電化製品・パソコン、カメラなどが破損した場合に使用期間に応じて購入金額の50〜100%を補償してくれる「ホーム・プロテクション」など、さまざまな場面でカードが守ってくれます。

こんな心強い味方、ぜひ手に入れておきたいですよね。

ポイント④ ポイントもマイルもザクザクたまる

「サービスが豪華なのは分かったけど、日頃の使い勝手はどうなんだろう?」

と気になった方もいらっしゃるかもしれません。

せっかく高い年会費を支払うのですから毎日の暮らしでもお得に利用したいですよね。

アメックス・プラチナは、非常に還元率の高いカードといえるでしょう。

通常アメックスのカードは100〜200円につき1ポイントが付与されるシステムになっています。

しかし、プラチナ会員ならよりお得にポイントがたまる「メンバーシップ・リワード・プラス」に無料で加入することができ、ポイント還元率が1.5%となります。

しかも1:1のレートでANAマイルに交換することができるのです。

「マイル」とは航空会社のポイントプログラムですが、1マイルは2〜3円の価値を持つといわれています。

つまりアメックス・プラチナでたまったポイントをANAマイルに交換すると実質的な還元率が3〜4.5%にまで上がるのです。

たまったマイルは特典航空券などと交換し無料で海外旅行に行くことが可能です。

3.【ゴールド編】自分で申し込める!おすすめハイステータスカード

「プラチナカードを持つ自信はないけど、一般カードよりステータスの高いカードを持ちたい!」

と思っている方も多くいらっしゃるでしょう。

ここからはおすすめのゴールドカードをご紹介していきます。

▼ おすすめゴールドカードはこちら! ▼

| カード名 | 券面 | 年会費 | ポイント |

|---|---|---|---|

| JCBゴールド |

|

11,000円(税込) | 日本唯一の国際ブランドが発行する信頼のゴールド! |

| セゾンゴールド・アメリカン・エキスプレス・カード |  |

11,000円(税込) | 幅広い場面で活躍するコスパの高いゴールドカード! |

| アメックス・ゴールド |  |

31,900円(税込) | ハイステータスカードの定番! |

おすすめ① JCBゴールド:国内唯一の国際ブランドが送る定番のゴールドカード!

| 初年度年会費 | 無料 |

|---|---|

| 2年目以降年会費 | 11,000円(税込) |

| ポイント還元率 | 0.5% |

| 国際ブランド | JCB(プロパー) |

| 家族カード | 1枚無料、2枚目からは年会費1,100円(税込) |

| 海外旅行傷害保険 | 自動付帯 |

| 国内旅行傷害保険 | 自動付帯 |

| 国内空港ラウンジ利用 | 可 |

| 海外空港ラウンジ利用 | 可 |

| 手荷物無料宅配 | 有(ただし有料) |

| マイル還元率 | 0.3%(ANA、JAL、スカイ) |

ポイント① プロパーカードだからこそのハイステータス

JCBゴールドは国内唯一の国際ブランドJCBが自社で発行するゴールドカードです。

国際ブランドが自社で発行するプロパーカードは信頼性が高くハイステータスだといわれています。

落ち着いた上品なデザインの券面も魅力的ですよね。

また、JCBが発行するさらにランクの高い「JCBゴールド ザ・プレミア」や「JCB ザ・クラス」へのインビテーションが届くチャンスでもあります。

ポイント② ゴールドカードならではの優待・サービスが充実

ゴールドカードならではの優待は非常に魅力的です。

例えば国内の主要な空港やハワイのホノルル国際空港のラウンジはカードを提示するだけで無料で利用することができます。

また多様な保険が充実しているのが大きなメリットだといえるでしょう。

「ショッピングガード保険」が付帯しており、カードで購入したものが破損したり盗難に遭ったりした場合には最大500万円まで補償してもらうことができます。

さらに海外旅行傷害保険・国内旅行傷害保険はともに自動付帯。

カードを持っているだけで、旅先で万一の事故が起こった場合に手厚い保障を受けることができます。

ポイント③ 初年度年会費無料

JCBゴールドはネットからのお申し込みなら初年度年会費が無料です。

翌年以降は11,000円(税込)の年会費が発生しますが、ステータス性と機能性を兼ね備えたカードなので発行して損はありません。

おすすめ② セゾンゴールド・アメリカン・エキスプレス・カード:コストパフォーマンス抜群

| 初年度年会費 | 無料 |

|---|---|

| 2年目以降年会費 | 11,000円(税込) |

| ポイント還元率 | 0.75% |

| 国際ブランド | AMEX |

| 家族カード | 1枚目につき年会費1,100円(税込) |

| 海外旅行傷害保険 | 自動付帯 |

| 国内旅行傷害保険 | 自動付帯 |

| 国内空港ラウンジ利用 | 可 |

| 海外空港ラウンジ利用 | 可 |

| 手荷物無料宅配 | 有 |

| マイル還元率 | 0.25〜0.30%(ANA、JAL) |

ポイント① ゴールドに輝くセンチュリオンが魅力

「ゴールドカードといえばアメックス!」

というイメージをお持ちの方も多いでしょう。

しかしアメックス・ゴールドはステータス性は高いといえるものの他社のプラチナカードよりも年会費が高く、やや手を出しにくいカードでもあります。

セゾンゴールド・アメリカン・エキスプレス・カードは国内で唯一アメックスのシンボル「センチュリオン」が券面を飾るプロパー以外のクレジットカードです。

しかもセゾンゴールド・アメリカン・エキスプレス・カードは初年度の年会費が無料です。

まずはゴールドカードを試してみたいという方にうってつけといえますよね。

ポイント② 各種サービスや保険が充実

セゾンゴールド・アメリカン・エキスプレス・カードは日々の暮らしにお得な優待が付帯しているのが大きな特徴の一つです。

ステータスカードといえば非日常を演出することに特化しているものが多くあります。

しかし、セゾンゴールド・アメリカン・エキスプレス・カードには西友、リヴィン、サニーで毎月第1・第3土曜日の恒例開催日及び特別開催日に5%オフでお買い物ができるなど、日々の暮らしにメリットのある優待が用意されています。

セゾンゴールド・アメリカン・エキスプレス・カードなら、カードで購入したものが破損したり盗難に遭ったりした際でも最高200万円までの補償を受けることができます。

またセゾンゴールド・アメリカン・エキスプレス・カードには充実した海外旅行傷害保険も自動付帯しています。

国内旅行傷害保険も旅行費用をカード決済しておくことで利用可能です。

さらに国際線で帰国時の手荷物無料宅配サービスや国内28空港とハワイのダニエル・K・イノウエ国際空港のラウンジが無料できるサービスも付帯しています。

旅行時にも大活躍してくれるカードであることが分かりますね。

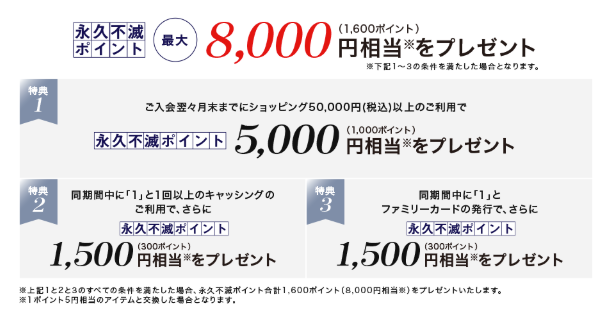

ポイント③ 新規入会特典もお得

セゾンゴールド・アメリカン・エキスプレス・カードは入会特典もお得なため見逃せません。

カードを発行して翌々月の末までに50,000円以上お買い物に利用すると5,000円相当のポイントがゲットできます。

また家族カードを合わせて発行した場合にはさらに1,500円相当のポイントがもらえるなど、最大合計8,000円分のポイントを手に入れるチャンスです。

セゾンゴールド・アメリカン・エキスプレス・カードはポイントをJALマイルに交換することでさらにお得になることでも知られているので要チェックですよ。

おすすめ③ アメックス・ゴールド:ハイステータスカードの大定番!

| 初年度年会費 | 31,900円(税込) |

|---|---|

| 2年目以降年会費 | 31,900円(税込) |

| ポイント還元率 | 1.00% |

| 国際ブランド | AMEX(プロパー) |

| 家族カード | 1枚無料、2枚目以降13,200円(税込) |

| 海外旅行傷害保険 | 自動付帯 |

| 国内旅行傷害保険 | 自動付帯 |

| 国内空港ラウンジ利用 | 可 |

| 海外空港ラウンジ利用 | 可 |

| 手荷物無料宅配 | 有 |

| マイル還元率 | 0.5%(ANA) |

ポイント① ハイステータスカードの代表格

アメックス・ゴールドに憧れたことがある方は多いのではないでしょうか。

なんといってもハイステータスカードといえばアメックス、というイメージは強いですよね。

誰でも知っているステータスカードであり、どんな場面でもスマートに利用することができます。

シンボルの「センチュリオン」が中央にあしらわれた落ち着いた雰囲気の券面も魅力的です。

多少年会費はお高めといえますがステータス性の高さならやはりアメックス・ゴールドは強いといえます。

ポイント② 充実した保険やサービスが付帯

ゴールドカードならではのサービスや保険も魅力的です。

国内外約200店舗のレストランで所定のコースメニューを2名以上で予約した場合に1名分のコース料理代が無料になるサービスは見逃せません。

ご家族やご友人との楽しいひとときを演出してもらえますね。

また保険の充実度もポイントの一つです。

海外・国内の旅行傷害保険はもちろん、急な事情でカードで代金をお支払い済みの旅行やコンサートに行けなくなった場合にキャンセル費用などの損害を年間最高10万円まで補償する「キャンセル・プロテクション」といった独自の保険も付帯しています。

そのほかにもさまざまな優待が用意されていますよ。

ポイント③ ボーナスポイントでどんどんお得に

アメックス・ゴールドは31,900円(税込)とゴールドカードのなかでは比較的高額の年会費が設定されているため、

「発行には少し勇気が要るな……」

と躊躇ってしまう方もいらっしゃるのではないでしょうか。

しかし高い年会費は充実したサービスを享受するために必要なコストともいえます。

また入会から3カ月は条件をクリアするごとにボーナスポイントがゲットできる以下のような入会特典が用意されているため、初年度に関してはさらにお得といえるでしょう。

| 1,000円以上の決済を10回以上 | 500ポイント |

|---|---|

| 15万円のカード利用 | 5,000ポイント |

| 30万円のカード利用 | 11,000ポイント |

通常利用でたまるポイントも合わせて、合計20,000円分のポイントがゲットできます。

つまりこれだけでカード年会費の元が取れてしまうということですね。

4.まとめ

クレジットカードのステータス性とは、一言でいえば持ち主の社会的な信頼性を示すものです。

限られた人しか持つことのできないハイステータスカードを持っていることで、

「この人は信頼できる人なんだな」

と思ってもらうことができるかもしれません。

また一般的なカードよりも年会費が高額で審査が厳しい分、ハイステータスカードにはVIP待遇ともいうべき充実したサービス・保障がついているという大きなメリットがあります。

▼ おすすめプラチナカードはこちら!▼

| カード名 | 券面 | 年会費 | ポイント |

|---|---|---|---|

| セゾンプラチナ・アメリカン・エキスプレス・カード |  |

22,000円(税込) | とにかく充実したサービスでコストパフォーマンス最強! |

| JCBプラチナ |

|

27,500円(税込) | 幻のカード「JCB ザ・クラス」へランクアップのチャンスも! |

|

143,000円(税込) | とにかくステータス性の高さをアピールしたいならこれ! |

▼ おすすめゴールドカードはこちら! ▼

| カード名 | 券面 | 年会費 | ポイント |

|---|---|---|---|

| JCBゴールド |

|

11,000円(税込) | 日本唯一の国際ブランドが発行する信頼のゴールド! |

| セゾンゴールド・アメリカン・エキスプレス・カード |  |

11,000円(税込) | 幅広い場面で活躍するコスパの高いゴールドカード! |

| アメックス・ゴールド |  |

31,900円(税込) | ハイステータスカードの定番! |