このようにファクタリングが違法だという噂を見聞きして、利用をためらっている方もいらっしゃるでしょう。

結論からいうと、ファクタリングは違法なサービスではありません。

しかしファクタリング業者を偽装した違法業者がいることから、ファクタリングが違法だと誤解されやすいことも事実です。

ファクタリングは経済産業省が推奨している方法でもあるため、違法業者の見分け方さえ知っておけば問題なく資金調達できますよ。

そこで本記事ではファクタリングが違法ではないことが分かる法的根拠や、違法業者の特徴などについて解説します。

加えて安心して利用できるファクタリング業者を13社厳選してご紹介します。

【安心して利用できる優良ファクタリング業者5選】

| サービス名 | 入金スピード | 手数料 | 特徴 |

|---|---|---|---|

|

最短即日 | 10% | 業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 | 業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京・大阪・福岡近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 2〜12%程度 | 最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |

1.ファクタリングに違法性はない!法的根拠を解説

ファクタリングが違法ではないことを納得できるように、明確な根拠を示してほしいという方もいらっしゃるでしょう。

結論からいうとファクタリングは民法で認められており、違法な取引ではありません。

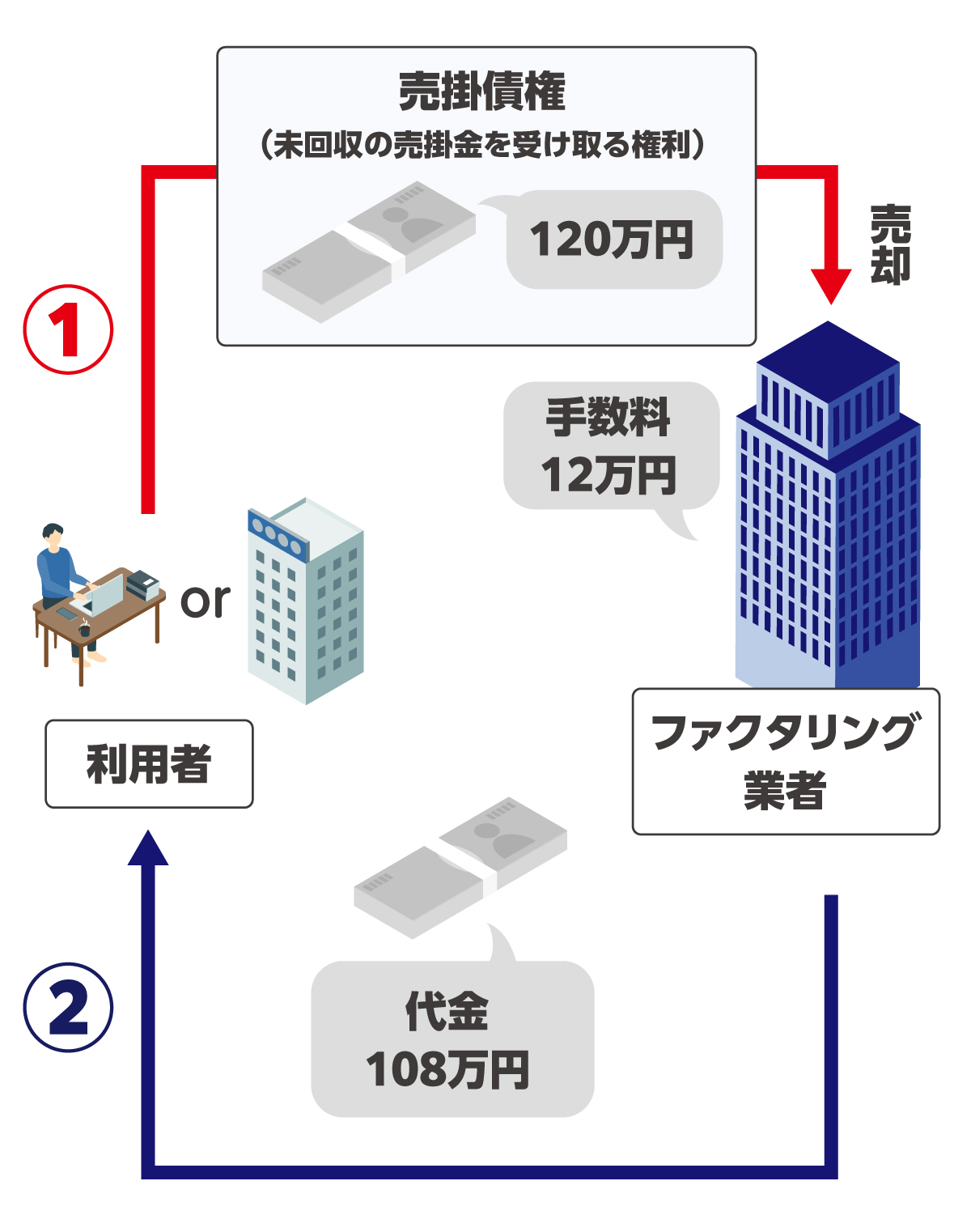

そもそもファクタリングとは、「売掛債権」を取引先から入金される期日より前にファクタリング業者に買い取ってもらい、現金化することで資金を調達できるサービスです。

ファクタリングで売掛債権を売却すると、売掛債権の額面から手数料を差し引いた金額の現金が手に入ります。

例えば以下の図のように120万円の売掛債権を手数料10%のファクタリング業者に売却すると、手数料12万円が差し引かれて108万円の現金を調達することが可能です。

【ファクタリングの仕組み】

ファクタリング契約は売掛債権を譲渡する「債権譲渡契約」に当たります。

債権譲渡契約は民法第466条で以下のように定められていることから、法的に認められています。

- 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

なお売掛先との契約に「債権譲渡禁止」の特約がついている売掛債権であっても、売掛先の同意なしで譲渡することが可能です。

これは2020年4月に改正された民法(債権法)第466条第二項に基づき合法とされています。

- 当事者が債権の譲渡を禁止し、又は制限する旨の意思表示(以下「譲渡制限の意思表示」という。)をしたときであっても、債権の譲渡は、その効力を妨げられない。

無償の譲渡は合法でも有償の場合は、違法なのではと心配している方もいらっしゃるでしょう。

債権の譲渡とは有償・無償に関係なく債権の所有権を他者に譲ることなので、売掛債権を現金化しても違法ではありません 。

2.違法ではないファクタリング契約の種類

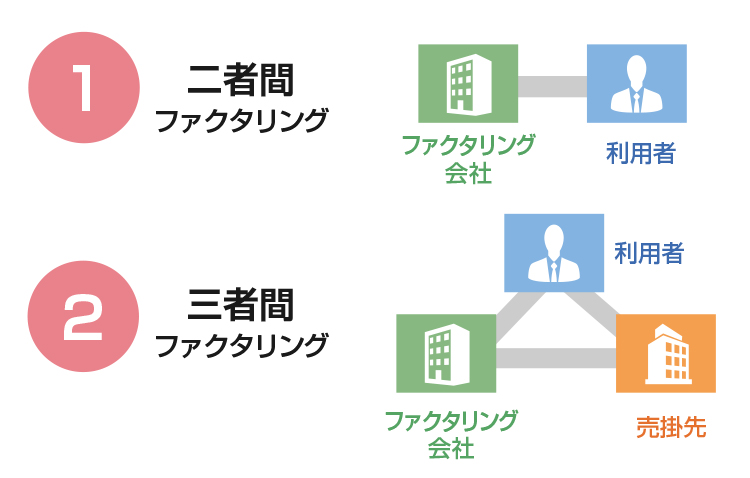

ファクタリングには以下のとおり二つの契約方式があり、どちらも合法です 。

【違法ではないファクタリング契約の種類】

ファクタリング業者によって対応している契約方式は異なるため、どちらの契約方式がご自身に合うのか事前に確認しておく必要があります。

そこで本章では、二者間ファクタリングと三者間ファクタリングの仕組みを詳しく解説します。

2-1.二者間ファクタリング

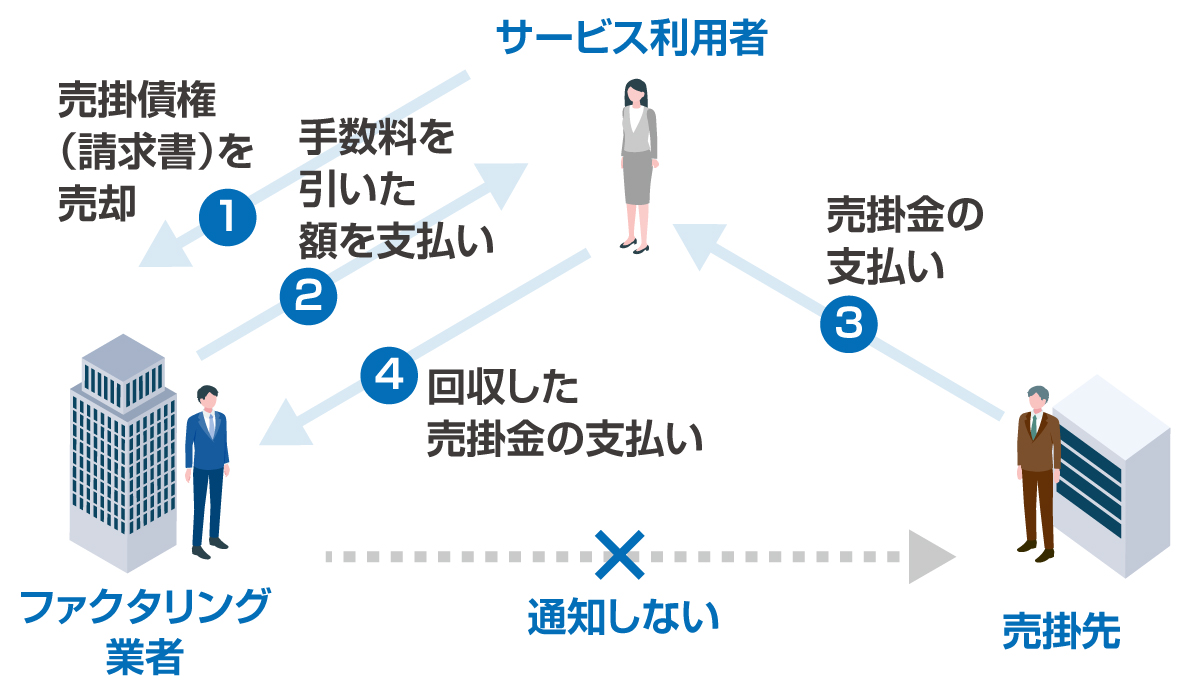

二者間ファクタリングはサービス利用者とファクタリング業者の二者間で締結する契約方式です。

二者間ファクタリングの仕組みは以下のとおりです。

【二者間ファクタリングの仕組み】

このように二者間ファクタリングは売掛先に知らせずに売掛債権を売却するため、審査時間が短めで あり、スピーディーに資金を調達できる点が特徴です。

ただし業者が売掛債権の有無や信用度を売掛先から確認できないことから業者が損害をこうむるリスクが高く、手数料が三者間ファクタリングより割高な傾向にあります。

なおサービス利用者は後日、売掛先から売掛金を回収し、業者に引き渡す必要があります。

2-2.三者間ファクタリング

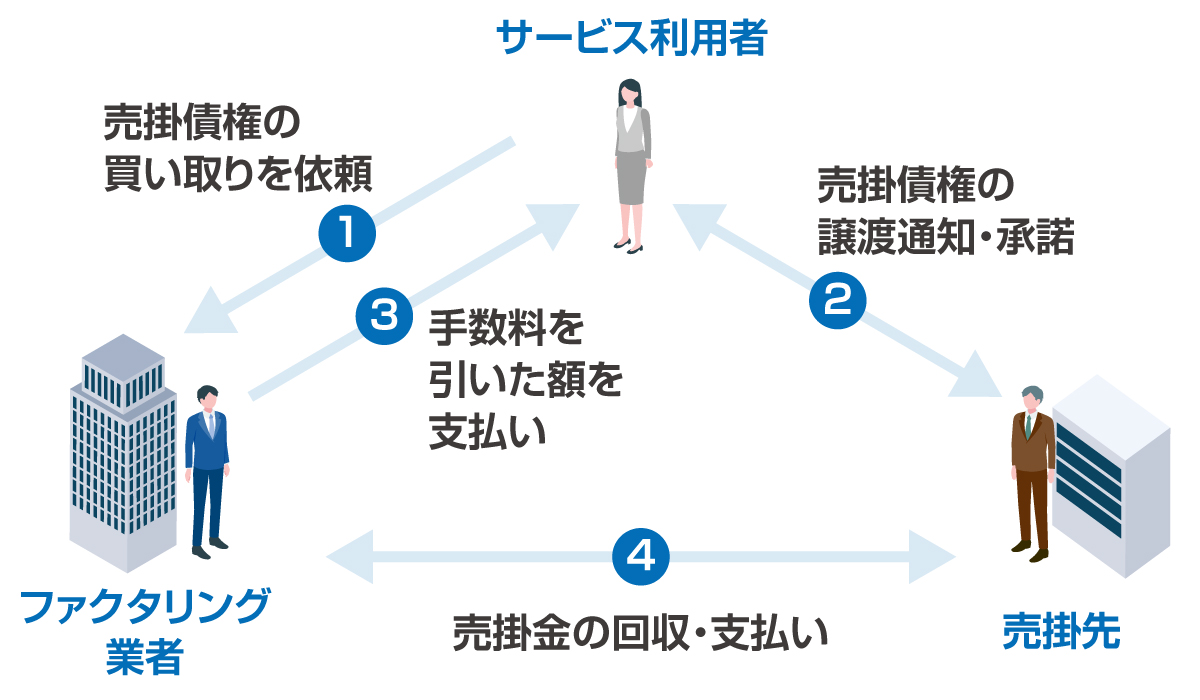

三者間ファクタリングはサービス利用者とファクタリング業者、売掛先の三者で結ぶ契約方式です。

三者間ファクタリングの仕組みは以下のとおりです。

【三者間ファクタリングの仕組み】

三者間ファクタリングの契約締結には売掛先の承諾が必須のため、手続きに時間がかかります。

しかし業者が直接、売掛先に売掛債権に関する確認を取れることから代金が未払いになるリスクが低く、手数料が低めに設定されます。

売掛先が直接業者に売掛金を支払うため、サービス利用者が後日代金を回収する手間がありません。

3.ファクタリングを装う違法業者の特徴

ファクタリングが違法であると勘違いされる理由の一つとして、ファクタリングを装う「偽装ファクタリング」の存在があります。

ファクタリングに見せかけて売掛債権を担保にした違法な貸し付けを行うケースがあり、金融庁でも注意喚起をし ています。

偽装ファクタリングを誤って利用しないためにも、違法業者かどうかの判断基準を知っておきましょう。

以下の特徴がある業者はファクタリング業者を偽装した違法業者の可能性が高いといえますよ。

【ファクタリングを装う違法業者の特徴】

特徴1 手数料が相場より高い

ファクタリング業者を偽装している違法業者は相場よりも高い手数料を提示してくる可能性が高いといえます。

ファクタリングは借り入れではないため「利息制限法」の適用外であり、業者は貸金業登録が必要ありません。

ファクタリングに利息制限法が適用されないことを違法業者は利用して、高額な手数料を請求する手口を使います。

なおファクタリングの手数料の相場は二者間ファクタリングの場合が8〜18%、三者間ファクタリングの場合が2〜9% とされています。

特徴2 審査がない

ファクタリングの審査を実施しない業者は違法業者であると考えて良いでしょう。

ファクタリングにおいて審査は売掛金の買い取り可否や、適切な手数料を決めるための必要なプロセスです。

ファクタリング業者は審査で売掛先の信用力を確認しなければ、買い取った売掛債権の代金を本当に回収できるのか判断できません。

売掛金が未回収になれば業者が損失をこうむることになってしまうため、必ず審査をして買取の可否を決めます。

またファクタリングの審査は業者が「二重譲渡」などの詐欺を回避するためにも必ず行われます。

そういったリスクを負ってまでも審査を実施しない業者は、リスクの補填を名目に高額な金額を請求してくる可能性が高いといえます。

特徴3 契約内容が不明瞭

契約内容がはっきりしない、契約書類の控えがもらえないといった場合は違法業者の可能性があります。

健全なファクタリング業者と契約する場合は、細かく記載された契約書が作成され、不明点や納得できない点があれば説明を受けられるケースがほとんどです。

しかし悪質業者の場合には、締結内容がきちんと記載されていなかったり、説明が曖昧だったりすることが多いといえます。

なおファクタリングの契約を結ぶ前には、契約書で以下の内容を確認しましょう。

- ・譲渡する債権の情報が記載されているか

- ・「債権譲渡通知」を行う必要があるか

- ・「債権譲渡登記」を行う必要があるか

- ・「償還請求権(リコース)」がないか

- ・担保設定がないか

- ・手数料が適当か

- ・報告義務があるか

- ・契約期間(有効期間)があるか

- ・損害賠償や違約金があるか

- ・契約解除の条件は何か

- ・解約方法

通常、契約締結後に契約書の控えを渡されます。

契約前に口頭で説明を受けた内容と契約書の内容が異なる場合や、契約書自体が作成されない場合は違法業者の可能性が高いので、契約の締結は断りましょう。

ファクタリングの契約書の見方や契約時の注意点などはこちらで解説しています。

特徴4 売掛金の分割払いを勧める

ファクタリングで売掛金の分割払いを勧めてくる業者は、明らかに違法業者です。

二者間ファクタリングを利用した場合、売掛先から売掛金を回収したら一括でファクタリング業者に支払います。

売掛金を分割払いすると金利が発生し、金銭の貸し付けと見なされてしまうため、貸金業登録のないファクタリング業者は分割払いを受け付けることができません。

特徴5 担保や保証人を求める

ファクタリングを利用する際には、担保や保証人が不要です。

担保や保証人は通常、借り入れたお金を返済できない場合に換金して弁済したり、代わりに弁済してもらったりする目的で設けられるもので、融資契約を結ぶ際に求められることが多いといえます。

そのため融資契約ではない、債権譲渡契約のファクタリングで担保や保証人を求めてくる業者は違法業者である可能性が高いといえるでしょう。

特徴6 会社の所在が不明瞭

所在がはっきりしない業者との契約を結ぶのは避けましょう。

健全なファクタリング業者は公式サイトを設けているところが多く、オフィスの住所や代表者名などの情報が公開されています。

公式サイトが存在しない、もしくは公式サイトに会社の情報が記載されていない業者は危険な上、万一トラブルがあった場合に問い合わせが難しいといえます。

また違法業者は架空の住所を記載しているケースもあるため、オフィスが本当に存在しているのか確認することをおすすめします。

特徴7 給与ファクタリングを提供している

「給与ファクタリング」を提供している業者は違法業者の可能性が高いといえます。

給与ファクタリングはファクタリングと称していますが、スキームが貸金業であると判断されており、ファクタリングとは別物です。

給与ファクタリングは、貸金業登録をしていないヤミ金融業によって多く提供されていると、金融庁でも報告されています。

4.違法ではないファクタリング会社を見分けるポイント

違法業者の特徴を把握していても、安心して取引できるファクタリング業者かどうか判断するのは難しいという方もいらっしゃるでしょう。

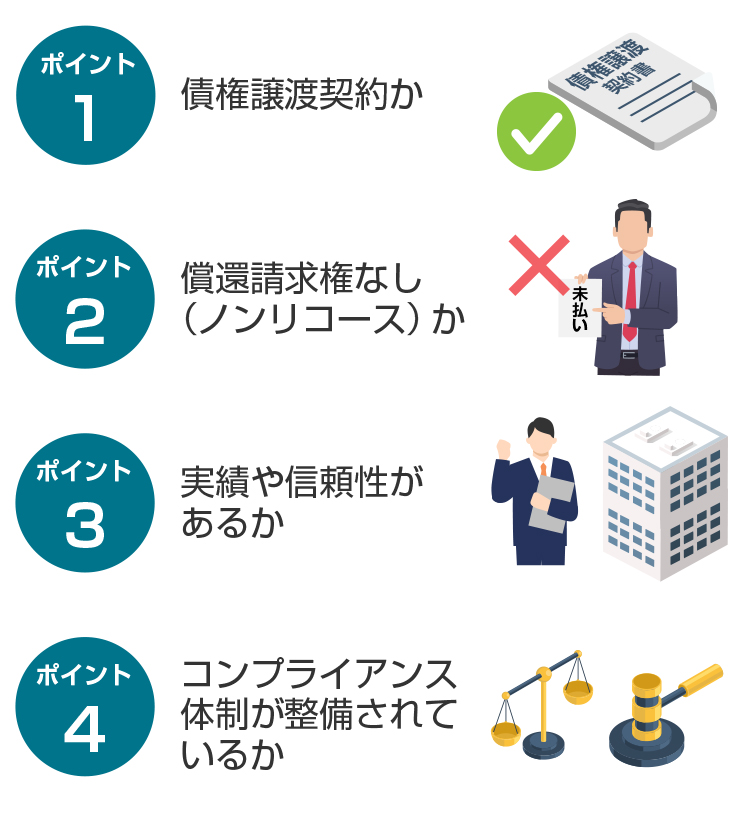

健全な運営をしているファクタリング業者を見分けるには、以下のポイントに注目しましょう。

【違法ではないファクタリング会社を見分けるポイント】

ポイント1 債権譲渡契約か

通常のファクタリング契約は債権譲渡契約に当たります。

そのため契約の締結前に必ず契約書の全文に目を通し、表題と文章に債権譲渡契約もしくは売買契約と明記されているかを確認しましょう。

ファクタリングを利用する際には 資金繰りに困っている状況のなか焦って手続きするケースも珍しくありません。

違法業者はそのようなサービス利用者の気持ちにつけこみ、債権譲渡契約と見せかけて金銭消費貸借契約を結ばせようとしたり、利用者に不利な項目を契約書に記載したりする恐れがあります。

ポイント2 償還請求権なし(ノンリコース)か

安心して取引できるファクタリング業者を見つける には、償還請求権なし(ノンリコース)の契約であるか確認することも重要です。

日本国内で行われるファクタリングの契約では償還請求権がないノンリコース契約を結ぶことが一般的です。

ノンリコース契約の場合、万一業者が売掛債権を回収できなくても利用者が売掛金を代わりに弁済する必要はありません。

なお償還請求権があるリコース契約は売掛債権を担保とした貸し付けと見なされるため、貸金業登録がない業者が扱うと違法 になります。

違法業者のなかには、リコース契約の締結を求めてくる業者もいるので要注意ですよ。

ポイント3 実績や信頼性があるか

取引の実績を確認することも健全なファクタリング業者を見分けるポイントの一つです。

ファクタリング業者の公式サイトには累計取引額や月間契約数などが公表されていることが多いので確認してみましょう。

契約実績が月間100件以上(年間1,000〜1,500件以上)の場合は、実績が豊富だといえるでしょう。

ポイント4 コンプライアンス体制が整備されているか

コンプライアンス体制が整っていることも健全なファクタリング業者の条件の一つといえます。

コンプライアンスに対する取り組みのなかでも特に反社会性力排除や債権譲渡に関する法務に関するスタッフ教育を徹底しているファクタリング業者を選びましょう。

また取引を通じて 業者が 得た利用者・売掛先の情報を厳重に管理しているかも重要なポイントです。

コンプライアンスに対する取り組みを行っているか、顧問弁護士がいるのかなどを公式サイトで確認してみましょう。

5.安心して利用できる優良ファクタリング業者13選

ファクタリング業者のふりをする違法業者が紛れていることは事実なので、トラブルを避けるには違法業者を利用しないように気を付けるしかありません。

しかし、ご自身でファクタリング業者の安全性を一つ一つ確認する時間の確保が難しいという方もいらっしゃるでしょう。

そこでこの章では実績が豊富で、健全な運営をしているファクタリング業者を厳選して13社ご紹介します。

【安心して利用できる優良ファクタリング業者13選】

| サービス名 | 入金スピード | 手数料 | 対応可能な金額 | オンライン完結 | 契約方式 |

|---|---|---|---|---|---|

| ペイトナー | 最短即日 | 10% | 1万〜300万円(初回利用時は30万円まで) | 〇 | ・二者間 |

| QuQuMo(ククモ) | 最短2時間 | 1%〜 | 下限記載なし・上限なし | 〇 | ・二者間 |

| ベストファクター | 最短即日 | 2%〜 | 30万〜1億円 | × | ・二者間 ・三者間 |

| ビートレーディング | 最短2時間 | 二者間:4~12%程度 三者間:2~9%程度 |

無制限(買い取り実績:1万〜7億円) | 〇 | ・二者間 ・三者間 |

| 日本中小企業金融サポート機構 | 最短3時間 | 1.5%〜 | 無制限 | 〇 | ・二者間 ・三者間 |

| トップ・マネジメント | 最短即日 | 二者間:3.5~12.5%程度 三者間:0.5~3.5%程度 |

30万〜3億円 | 〇 | ・二者間 ・三者間 |

| PAYTODAY(ペイトゥデイ) | 最短30分 | 1〜9.5% | 10万円~ | 〇 | ・二者間 |

| TRY(トライ) | 最短30分 | 3%〜 | 10万〜5,000万円(5,000万円以上も相談可能) | 〇 | ・二者間 |

| FREENANCE(フリーナンス) | 最短即日 | 3〜10% | 1万〜 | 〇 | ・二者間 |

| インフォマートの電子請求書早払い | 最短2営業日(初回利用時は入金まで最短5営業日) | 1~6% | 10万〜1億円 | 〇 | ・二者間 |

| ジャパンマネジメント | 最短即日 | 売掛金の種類、売掛先の規模、財務状況などに応じて算出される | 20万〜5,000万円 | 〇 | ・二者間 ・三者間 |

| labol(ラボル) | 最短30分 | 10% | 1万円〜 | 〇 | ・二者間 |

| アクセルファクター | 最短2時間 | 2%〜 | 30万円〜 | 〇 | ・二者間 ・三者間 |

おすすめ1 ペイトナー

| 入金までのスピード | 最短即日 |

|---|---|

| 手数料 | 10% |

| 取引できる売掛債権の金額 | 1万~300万円(初回利用時は30万円まで) |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細(直近3カ月程度) |

| 運営会社 | ペイトナー株式会社 |

| 所在地 | 東京都港区虎ノ門五丁目9番1号 麻布台ヒルズ ガーデンプラザB 5F |

ペイトナーは最短即日という驚異的なスピードでの入金が可能なファクタリングサービスです。

面談が不要で手続きがオンラインで完結するので、インターネットに接続可能な環境が整っていれば、外へ一歩も出ずに申し込みから契約・入金までの取引ができますよ。

2019年の設立以降の累計申請件数が30万件を突破 しており、多くの人用者に利用されているといえるでしょう。

またペイトナーは個人事業主やフリーランスの利用に特化しており、対応している業者が少ない売掛先が個人事業主の売掛債権の買い取りも受け付けています。

さらに法令遵守や反社会的勢力の排除、情報管理、契約内容の遵守などのコンプライアンス体制の整備にも力を入れているのも特長です。

三つの法律事務所の顧問弁護士がいるので、安心してファクタリングを申し込めますよ。

おすすめ2 QuQuMo(ククモ)

| 入金までのスピード | 最短2時間 |

|---|---|

| 手数料 | 1%~ |

| 取引できる売掛債権の金額 | 下限記載なし・上限なし |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・本人確認書類(運転免許証またはパスポートなど) ・保有する全銀行口座の直近3カ月分の入出金明細 ・請求書 ※個人事業主の場合、開業届または青色、白色の確定申告書一式と健康保険証を提出する |

| 運営会社 | 株式会社アクティブサポート |

| 所在地 | 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

QuQuMo(ククモ)は最短2時間で資金を調達できるオンライン完結型ファクタリングサービスです。

事業形態を問わず申し込みを受け付けており、スマートフォンからでも手続きできるため気軽に申し込みやすい点が特徴です。

幅広い金額の売掛債権の現金化が可能なため、少額・多額の売掛債権をお持ちの方にもおすすめです。

またQuQuMoは ファクタリングの自主規制団体「 OFA(一般社団法人オンライン型ファクタリング協会)」に認定されており 、コンプライアンス体制の整備が万全です。

初めての方でも安心して利用できるファクタリング業者といえますね。

なお二者間ファクタリングを扱っているにもかかわらず、手数料が1%〜と低めに設定されている点もQuQuMoの魅力です。

おすすめ3 ベストファクター

| 入金までのスピード | 最短即日 |

|---|---|

| 手数料 | 2%~ |

| 取引できる売掛債権の金額 | 30万~1億円(売掛先の規模・継続的な取引年数などを考慮して1億円以上の債権を買い取ることも可能) |

| 取引形態 | 対面 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・本人確認書類 ・入出金の通帳(Web通帳を含む) ・請求書や見積書、基本契約書などの取引先との契約関連書類 ※契約時は別途提出を求められる書類がある |

| 運営会社 | 株式会社アレシア |

| 所在地 | 東京オフィス:東京都新宿区西新宿1-6−1新宿エルタワー24階 大阪オフィス:大阪府大阪市中央区北久宝寺町3-6-1本町南ガーデンシティ7階 福岡オフィス:福岡県福岡市中央区天神1-9-17福岡天神フコク生命ビル15階 |

ベストファクターは審査通過率が92.25%と高く、柔軟な審査を行っているファクタリングサービスです。

二者間ファクタリングと三者間ファクタリングの両方を扱っており、手数料を抑えてファクタリングを利用したい方におすすめですよ。

対面での契約を行っているため、東京、大阪、福岡にあるオフィスに出向くか、スタッフに出張してもらう必要があります。

審査までは電話やメールでやりとりすることが可能です。

なおベストファクターは2024年3月に「技術情報管理認証制度(TICS)」を取得しており、情報セキュリティー対策が国の策定した基準を満たしていると認められています。

おすすめ4 ビートレーディング

| 入金までのスピード | 最短2時間 |

|---|---|

| 手数料 | 二者間:4~12%程度 三者間:2~9%程度 |

| 取引できる売掛債権の金額 | 無制限(買い取り実績:1万~7億円) |

| 取引形態 | オンライン、対面 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先からの入金が確認できる通帳のコピー(2カ月分) ・売掛債権に関する資料(請求書や注文書など) |

| 運営会社 | 株式会社ビートレーディング |

| 所在地 | 東京オフィス:東京都港区芝大門一丁目2-18 野依ビル3階・4階 仙台オフィス:宮城県仙台市青葉区本町一丁目12-7 三共仙台ビル3階 名古屋オフィス:愛知県名古屋市中区栄二丁目4-1 広小路栄ビルディング5階 大阪オフィス:大阪府大阪市北区堂山町1-5 三共梅田ビル9階 福岡オフィス:福岡県福岡市博多区博多駅東一丁目1-33 はかた近代ビル8階 |

ビートレーディングは2024年3月時点で累計5万8,000社から1,300億円の売掛債権を買い取った実績を持つファクタリングサービス です。

申し込みから最短即日で審査結果が分かり、最短2時間で売掛債権を現金化できますよ。

またビートレーディングは申し込みから審査までLINEでやりとりできるという特長があります。

LINEで撮影するだけで書類の提出ができる上、担当者とのやりとりをチャットで行えるので、外出先で資金を調達することも可能です。

またサービス利用者が安心して取引できるようにコンプライアンス体制を整えており、対応するオペレーターや担当者の顔写真とイニシャルを公式サイトで紹介しています 。

手続きをオンラインでするのは不安という方でも、担当者の顔が分かるので安心感があるのではないでしょうか。

なおビートレーディングではオンラインでの取引以外にもオフィスに訪問したり担当者に出張してもらったりして対面で手続きすることもできます。

おすすめ5 日本中小企業金融サポート機構

| 入金までのスピード | 最短3時間 |

|---|---|

| 手数料 | 1.5%〜 |

| 取引できる売掛債権の金額 | 無制限 |

| 取引形態 | オンライン、対面、郵送 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先の入金が分かる通帳のコピー(3カ月分) ・売掛金の発生が分かる請求書や契約書 |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

| 所在地 | 東京都港区芝大門1-2-18-2F |

日本中小企業金融サポート機構は手数料が低水準の1.5%〜のファクタリングサービスを提供する一般社団法人です。

必要書類の提出や契約などの手続きが全てメールで行われ 、申し込みから最短3時間で売掛債権を現金化することが可能です。

クラウド契約システムを導入しており、万全のセキュリティー体制を整えているので、安心して取引できますよ。

今後の事業について相談に乗ってもらいたいという方にも日本中小企業金融サポート機構はおすすめですよ。

おすすめ6 トップ・マネジメント

| 入金までのスピード | 最短即日 |

|---|---|

| 手数料 | 二者間:3.5~12.5%程度 三者間:0.5~3.5%程度 |

| 取引できる売掛債権の金額 | 30万~3億円 |

| 取引形態 | オンライン、対面 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・本人確認書類 ・売却を希望する請求書 ・前年度の決算書 ・直近7カ月の入出金明細 |

| 運営会社 | 株式会社トップ・マネジメント |

| 所在地 | 東京都千代田区鍛冶町1-4-3竹内ビル2F |

トップ・マネジメントは2009年の創立から5万5,000件を超える取引を行った実績のあるファクタリングサービスです。

契約が済んでいれば、銀行の取引時間外の入金や現金のデリバリーに対応してくれる点は大きな特長といえるでしょう。

トップ・マネジメントは二者間ファクタリングや三者間ファクタリングの他にも、多種多様なファクタリングを提供しています。

見積書や発注書で資金調達できる「見積書・受注書・発注書ファクタリング」や、広告・IT業界専門の「ペイブリッジ」、助成金の申請とファクタリングを同時にできる「ゼロファク」などがあります。

またファクタリングでは解決できない問題に対するコンサルティングサービス の提供や、経営全般の情報を無料で閲覧できる情報サイトの運営なども手掛けていますよ。

そのためトップ・マネジメントは経営支援のサービスを受けたい方にもおすすめです。

さらに反社会勢力およびファクタリング詐欺行為撲滅に関する取り組みを実施している上、公式サイトで営業スタッフの顔写真を公開しているのでコンプライアンス体制の整備も万全です。

おすすめ7 PAYTODAY(ペイトゥデイ)

| 入金までのスピード | 最短30分 | |

|---|---|---|

| 手数料 | 1〜9.5% | |

| 取引できる売掛債権の金額 | 10万円〜 | |

| 取引形態 | オンライン | |

| 契約方式 | 二者間ファクタリング | |

| 対象の事業形態 | 法人、個人事業主、フリーランス など | |

| 必要書類 | 法人の場合 | ・直近の決算書一式(必須ではない) ・全ての法人名義口座の直近6カ月分以上の入出金明細(必須ではない) ・買い取りを希望する請求書 ・代表者の本人確認書類(運転免許証やパスポートなどの顔写真付きのもの) |

| 個人の場合 | ・直近の確定申告書B一式(必須ではない) ・全ての事業用個人名義口座の直近6カ月分以上の入出金明細(必須ではない) ・買い取りを希望する請求書 ・利用者の本人確認書類(運転免許証、パスポートなど顔写真付きのもの) |

|

| 運営会社 | Dual Life Partners株式会社 | |

| 所在地 | 東京都港区南青山2-2-6 ラセーナ南青山7F | |

PAYTODAY(ペイトゥデイ)は最短30分で資金を調達できるオンライン完結型のファクタリングサービスです。

AI(人工知能)による審査を実施しており、面談が不要です。

また手数料が高い傾向にある二者間ファクタリングにもかかわらず、手数料が1〜9.5%と低めに設定されている点が特徴ですよ。

なおPAYTODAYは小規模事業者の支援に注力しており、2021年7月末時点で利用者の44%をベンチャー企業やスタートアップ企業、個人事業主、フリーランスが占めています。

さらに対応可能な売掛債権の金額が10万円〜上限なしと幅広い点もPAYTODAYの魅力といえます。

2016年の創立から2024年7月時点までの累計申し込み額が150億円を超えており、2024年7月に「ファクタリング会社のおすすめ人気ランキング」*1にて1位に選ばれたのも納得ですね。

おすすめ8 TRY(トライ)

| 入金までのスピード | 最短30分 | |

|---|---|---|

| 手数料 | 3%~ | |

| 取引できる売掛債権の金額 | 10万~5,000万円(5,000万円以上も相談可能) | |

| 取引形態 | オンライン、対面 | |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング | |

| 対象の事業形態 | 法人、個人事業主 など | |

| 必要書類 | 対面契約の場合 | ・請求書、発注が確認できる発注書か契約書 ・売掛先の住所、連絡先 ・銀行通帳(3カ月分) ※契約に必要な書類は別途案内される |

| オンライン契約の場合 | ・請求書 ・通帳(売掛先である法人企業からの入金履歴があるもの) |

|

| 運営会社 | 株式会社SKO | |

| 所在地 | 東京都台東区東上野2-21-1-4F ケーワイビル | |

TRY(トライ)は経験を積んだ担当者が真摯(しんし)にサポートしてくれるファクタリングサービスです。

TRYではオンラインと対面の契約に対応しています。

オンライン完結型のファクタリングでは必要書類が二つと少なく、最短30分で入金されますよ。

一方対面での契約を行う場合は提出書類が多めですが、担当者の顔を見て相談しながら手続きしたい方におすすめです。

なおTRYはアフターフォローが充実しており、経営安定化を目指すためのコンサルティングや、サービス 利用者同士のマッチングといったサービスを提供しています。

一時的に資金調達をする目的だけで利用するのではなく、長期的な視点で会社の存続について相談したい方にぴったり といえます。

おすすめ9 FREENANCE(フリーナンス)

| 入金までのスピード | 最短即日 |

|---|---|

| 手数料 | 3~10% |

| 取引できる売掛債権の金額 | 1万円~ |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・住所が記載された写真付きの公的身分証(運転免許証・マイナンバーカードなど) ・請求書 |

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

| 所在地 | 東京都渋谷区桜丘町26番1号 セルリアンタワー |

FREENANCE(フリーナンス)が提供する即日払いは、個人事業主とフリーランスに特化したファクタリングサービスです。

即日払いは会員登録が必要ですが、1万円という少額から上限なく 売掛債権の買い取りに対応している上、最短即日で資金を調達できるといった特長があります。

即日で入金してもらうには16時半までに取引を承認される必要があるため、資金調達を急ぐ方は午前中に申し込みましょう。

なおFREENANCEでは会員専用の「フリーナンス口座」を開設し、売掛金の入金先に指定すると与信スコアに応じて即日払いの手数料を最大3%まで下げることができます。

売掛金の入金先をフリーナンス口座以外に設定した場合でも即日払いを利用できますが、手数料が10%に固定されるため注意が必要です。

なおFREENANCEに登録した個人事業主やフリーランスの方には、仕事中や納品物の欠陥による事故に対して最大5,000万円までの補償が無料で付帯されます。

おすすめ10 インフォマートの電子請求書早払い

| 入金までのスピード | 最短2営業日(初回利用時は入金まで最短5営業日) |

|---|---|

| 手数料 | 1~6% |

| 取引できる売掛債権の金額 | 10万~1億円 |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 対象の事業形態 | 法人 |

| 必要書類 | ・決算書一式(2期分) ・証憑書類 ・直近の試算表 |

| 運営会社 | 株式会社インフォマート、GMOペイメントゲートウェイ株式会社 |

| 所在地 | 株式会社インフォマート:東京都港区海岸1-2-3 汐留芝離宮ビルディング13階Fintech事業開発部 GMOペイメントゲートウェイ株式会社:東京都渋谷区道玄坂1-2-3 渋谷フクラス |

インフォマートの電子請求書早払いは法人専用のオンライン完結型ファクタリングサービスです。

インフォマートの電子請求書早払いは株式会社インフォマートとGMOペイメントゲートウェイ株式会社の東証プライム上場企業の2社が共同運営しているので、安心感があります。

専任の担当者によるサポートが受けられて、申し込みから入金まで全ての手続きがオンラインで完結する点も魅力です。

なお手数料の上限が6%と低く、幅広い金額の売掛債権を現金化できるといった特徴もあります。

一方で、資金を調達するまでに最短でも2営業日(初回利用時は最短5営業日)かかる点には注意が必要です。

ただし事前に審査をしておけば利用可能枠が確保されるので、初めての方でも最短2営業日で資金を調達することができます。

インフォマートの電子請求書早払いは税金や社会保険料の未納がある場合は原則利用できませんが、分納している場合は利用できる可能性がありますよ。

おすすめ11 ジャパンマネジメント

| 入金までのスピード | 最短即日 |

|---|---|

| 手数料 | 売掛金の種類、売掛先の規模、財務状況などに応じて算出される |

| 取引できる売掛債権の金額 | 20万~5,000万円 |

| 取引形態 | 対面 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛先との取引が分かる通帳のコピー(直近半年分) ・売掛先に宛てた請求書 ・身分証明書(顔写真付き) ・ファクタリング審査申込書 ※追加で別の資料の提出が求められる可能性もある |

| 運営会社 | 株式会社ラインオフィスサービス |

| 所在地 | 福岡オフィス:福岡県福岡市中央区赤坂1丁目14-22センチュリー赤坂門ビル8F 東京オフィス:東京都文京区本郷3-37-8 本郷春木町ビル |

ジャパンマネジメントは最短即日での入金が可能で、東京と福岡を中心に全国からの申し込みに24時間対応しているファクタリングサービスです。

二者間ファクタリングと三者間ファクタリングの両方を扱っており、個人事業主の利用も受け付けていますよ。

また他社からの乗り換えによる利用を積極的に受け付けており、他社からの乗り換え率が93%と高い点が特長です。

公式サイトには他社からの乗り換えを検討している方専用のメールフォームが設置されています。

なお契約は対面で行う必要があるため、東京もしくは福岡にあるジャパンマネジメントのオフィスを訪問するか、スタッフに出張してもらいましょう。

オンライン完結型のファクタリングより手続きに時間がかかる傾向にありますが、担当者と顔を合わせて取引した方が安心できるという方にジャパンマネジメントはおすすめです。

おすすめ12 labol(ラボル)

| 入金までのスピード | 最短30分 |

|---|---|

| 手数料 | 10% |

| 取引できる売掛債権の金額 | 1万円〜 |

| 取引形態 | オンライン |

| 契約方式 | 二者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主、フリーランス など |

| 必要書類 | ・本人確認書類 ・請求書 ・エビデンスとなるもの(売掛先担当者とのメールなど) |

| 運営会社 | 株式会社ラボル |

| 所在地 | 東京都渋谷区道玄坂1-20-8 寿パークビル 7F |

labol(ラボル)は最短30分で入金してくれるオンライン完結型のファクタリングサービスです。

審査が完了していれば銀行の営業時間に関係なく24時間365日即時に振り込んでくれるので、土日・祝日や夜間に資金を調達したい方にもおすすめですよ。

labolは少額(1万円〜)の売掛債権の買い取りを受け付けており上限額がないため、幅広い額の売掛債権の現金化が可能です。

また他サービスでは審査に通りにくいとされる「独立直後の個人事業主・フリーランス」「売掛先が新規の取引先」といった条件でも、取引してくれます。

labolはコンプライアンスの遵守にもしっかり取り組んでいるので、安心して利用できるサービスです。

おすすめ13 アクセルファクター

| 入金までのスピード | 最短2時間 |

|---|---|

| 手数料 | 2%~ |

| 取引できる売掛債権の金額 | 30万円~ |

| 取引形態 | オンライン、対面、郵送 |

| 契約方式 | 二者間ファクタリング、三者間ファクタリング |

| 対象の事業形態 | 法人、個人事業主 など |

| 必要書類 | ・売掛金を確認できる書類(請求書) ・預金通帳 ・直近の確定申告書 ・代表者の本人確認書類 |

| 運営会社 | 株式会社アクセルファクター |

| 所在地 | 東京都新宿区高田馬場1-30-4 30山京ビル5階 |

アクセルファクターは原則即日での振り込みをモットーにしており、実際に半数以上の申込者に即日で入金しているファクタリングサービスです。

また「必要書類がそろえられない」「売掛債権を確認できる書類が不十分」「税金を滞納している」といった他サービスでは断られる可能性が高い状況でも、柔軟に対応してくれる点が特長です。

そのため審査通過率が93%と高く「安心して利用出来るファクタリングサービスNo.1」*2にも選ばれています。

またアクセルファクターはサービス利用者一人一人に誠意を持って対応し、100%納得できるまでしっかり説明することを宣言しています。

初めてでも安心して取引できるファクタリング業者だといえますね。

さらに2023 年4月に経営革新等支援機関の認定を受けており、企業財務に関する専門的なアドバイスやサポートを受けることも可能ですよ。

6.まとめ

ファクタリングは売掛債権を譲渡(売却)して資金を調達する方法であり、民法第466条で認められている契約のため違法性はありません。

契約の形式としては債権譲渡契約(売買契約)であり、融資などの貸し付けとは異なります。

ただしヤミ金融業者などがファクタリング業者を偽装して貸し付けを行うケースも多いため、金融庁が注意喚起を行っています。

手数料が相場より高い、審査がない、売掛金の分割払いを勧める、担保や保証人を求めるなどの特徴がある業者は違法業者の可能性が高いので利用を避けましょう。

違法ではないファクタリング業者を見分けるには、債権譲渡契約であるか、ノンリコース契約であるか、契約実績や信頼性のある業者か、コンプライアンス体制が整っているかといった点を確認することが重要です。

【安心して利用できる優良ファクタリング業者5選】

| サービス名 | 入金スピード | 手数料 | 特徴 |

|---|---|---|---|

|

最短即日 | 10% | 業界トップクラスのスピード対応が魅力!完全オンライン&必要書類が少なく手続きが簡単 >>公式サイトはこちら |

|

最短2時間 | 1%〜 | 業界最安水準!完全オンライン対応&取引金額の上限・下限なし >>公式サイトはこちら |

|

最短即日 | 2%〜 | 最短5分で買い取り金額の提示が可能!東京・大阪・福岡近郊にお住まいの方におすすめ >>公式サイトはこちら |

|

最短2時間 | 2〜12%程度 | 最短30分でスピード審査!オンライン・対面どちらでも取引可能 >>公式サイトはこちら |

|

最短3時間 | 1.5%〜 | 一般社団法人が非営利で運営!低コスト&完全オンラインで対応 >>公式サイトはこちら |